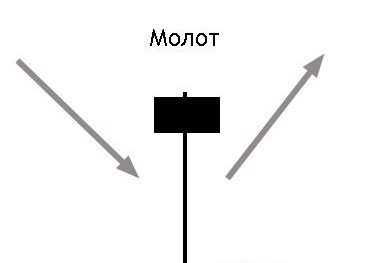

Japansk ljusstake ”Hammer” – konstruktion, beskrivning på diagrammet och tillämpning i handel. Hammaren är ett enda ljusstake vändmönster format som en hammare som hänger på en vägg. Funktion – ljusstaken har en lång skugga som överstiger kroppen minst två gånger. Utseendet på detta mönster berättar för handlaren att förbereda sig för en marknadsvändning.

Hammer indikator funktioner

Hammaren dyker bara upp i botten av marknaden, efter en lång nedåtgående rörelse. Om en handlare märker en hammare i toppen av marknaden, bör han inte se det som en signal att köpa. Hammaren i toppen av marknaden kallas för ”hängande mannen” och talar om en nära förestående prisnedgång.

- en liten kropp, nära en fyrkantig form;

- skuggan överstiger kroppen mer än 2 gånger;

- det finns praktiskt taget ingen andra skugga;

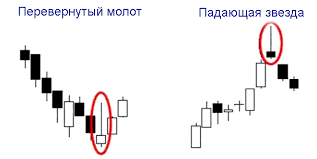

- skuggan kan vara både under och över (då kallas mönstret en inverterad hammare);

- bildas på en nedåtgående trend;

- hög flyktighet – hammaren bör ha ett betydande avstånd mellan minimum och maximum, mer än 2-3 närliggande ljus

Mönstrets kraft

Alla hammare fungerar inte som vi skulle vilja – vårt inträde är i början av en trendrörelse. Det finns flera tecken genom vilka en handlare kan karakterisera mönstrets styrka:

- vit kropp – i intradagshandel ger förtroende för transaktionen. Tjurarna är så starka, men björnarna har inte tillräckligt med kraft för att kontrollera ljuset;

- hammaren bildas vid ökade vertikala volymer;

- luckor – öppningen av ett signalljus inträffade med ett gap, tjurarna, efter en kort paus, tog initiativet och pressade priset starkt;

- mönstret bildas på en stark stödnivå, medan priset inte fixar lägre;

- tidsram – mönstret kan hittas på vilken tidsram som helst, ju högre period, desto mer tillförlitligt mönstret. Den högsta andelen gruvdrift är vid hammaren på veckodiagrammet;

- efter hammaren bildas en stark hausseartad ljusstake;

- det finns ytterligare signaler från indikatorerna, en bra ingång kommer att erhållas om hammaren bildas samtidigt med divergensen på RSI- eller AO-indikatorn. Det är värt att uppmärksamma signalerna på tidsramen över 1 timme.

Hammarljus i teknisk analys: https://youtu.be/Dt2ItrqNGn0

Hur man handlar ett ljus – hammarmönster i handeln i praktiken

Handlare möter hammarens och omvända hammarljusstakemönstret på alla marknader, oavsett om det är aktier eller olja eller guld. Du kan handla dem under vilken period som helst, men det rekommenderas att använda en längre tidsram. Det finns flera anledningar till detta:

- tillförlitlighet – ju högre period, desto större är sannolikheten för gruvdrift;

- volatilitet – 4 timmar och till och med dagar mer prisklass och det finns en chans att komma in i början av en trend som kommer att pågå i minst en vecka;

- risk vinstkvot – det är nödvändigt att upprätthålla minst 1 till 3 mellan stopp och ta vinst. Det är svårt att göra detta på ett minutdiagram, på denna metod är det vanligaste förhållandet 1 till 1;

- för ytterligare bekräftelse kan du använda ett klusterdiagram eller ett diagram med horisontella volymer . En bra signal har volym i skuggan av hammaren.

Om handel genomförs

inom dagen, där affären nödvändigtvis avslutas i slutet av dagen, kan signaler sökas på m15-m30. Det kommer att bli fler transaktioner, men deras kvalitet är sämre. Med sådan handel måste näringsidkaren vara beredd på frekventa förluster. Hammer på de dagliga eller veckovisa diagrammen inträffar sällan, ibland måste du vänta en månad eller längre på en affär. Och själva transaktionen kan pågå i en vecka eller en månad. För att ta emot fler signaler måste en handlare övervaka diagrammen för många instrument. Handeln är mer mätt och efter hammarens uppkomst finns det ytterligare 1-2 dagar på sig att fatta ett beslut om att gå in i transaktionen. Beslut inom intradagshandel måste fattas snabbt.

Handelsalgoritm

- Marknaden är i en stark nedåtgående trend, minst en vecka.

- Priset närmar sig en betydande stödnivå. Det finns förutsättningar för att denna nivå kan visa sig vara marknadens minimum under en tid.

- Ett hammarljus bildas på nivån.

- Under stödnivån gick priset bara med en skugga. Det kan finnas 2 eller 3 hammare på samma nivå. Detta förstärker signalen. Tjurar är starka nog att hålla prisstängningar över stödet.

- Efter hammaren finns det bekräftelse – ett starkt hausseartat marubozu- eller doji-ljus. Det är viktigt att priset inte faller under stödet med kroppen.

- Öppna en köphandel strax ovanför ljusets högsta.

- Stop loss placeras bakom skuggan.

- Take profit är satt till en nivå som är 3 gånger högre än stoppet. Eller mer.

- Om hammarljuset har en mycket stor skugga kan stop loss placeras precis under ljusets öppning.

- Om, efter att ha gått in i en handel, priset inte visar styrka – det sakta faller och står stilla, föredrar handlaren att lämna marknaden efter nedbrytningen av den kortsiktiga trendlinjen och vänta på att situationen ska lösas.

- Om hammaren har en lång skugga och handlaren vill få ett bättre förhållande mellan risk och belöning, kan du ställa in ett meddelande när priset ger tillbaka 50 % av skuggan. Du kan lägga en limitorder på nivån. Eller byt till en kortare tidsram och försök hitta en annan hammare på nivån. Stoppet är inställt under stearinljuset. Take profit i detta fall är satt till 10x från hållplatsen.

- Ofta börjar en ny trend med en hammare på ett dagligt eller veckovis diagram. Efter att ha nått tavinsten flyttas stoppet till breakeven och inte alla, men bara en del av positionen är stängd. Det är att föredra att stänga mer än 50 % av tjänsten. Resten kan hållas kvar tills den motsatta signalen visas (hänger) eller genom att flytta stoppet till vinstzonen.

- Efter att ha bekräftat trendändringen och nått vinst, är positionen inte stängd. Stop loss flyttas till den säkra zonen och en annan tillgång köps. Du kan köpa samma volym eller 2-5 gånger mindre. Huvudregeln är att när stop loss uppnås ökar inte risken. Helst skulle stoppet bara stå vid breakeven. Take profit är inte inställt, handlaren övervakar marknaden och, när en signal för en lång inträffar, öppnar nya affärer och flyttar stoppet. Avsluta transaktionen – i manuellt läge när en omvänd signal visas eller när stop loss uppnås. Transaktionen kan vara både kortsiktig och pågå i flera dagar eller till och med månader.

Hammer handel misstag

Handlare som börjar handla med hammaren på diagrammet blir ofta snabbt desillusionerade av mönstret. Det verkar för dem som att det inte ger någon fördel, det fungerar 50/50. Handlare, när de handlar på hammaren, gör följande misstag:

- leta efter ett mönster på svagt stöd, var som helst på diagrammet och inte längst ner på marknaden;

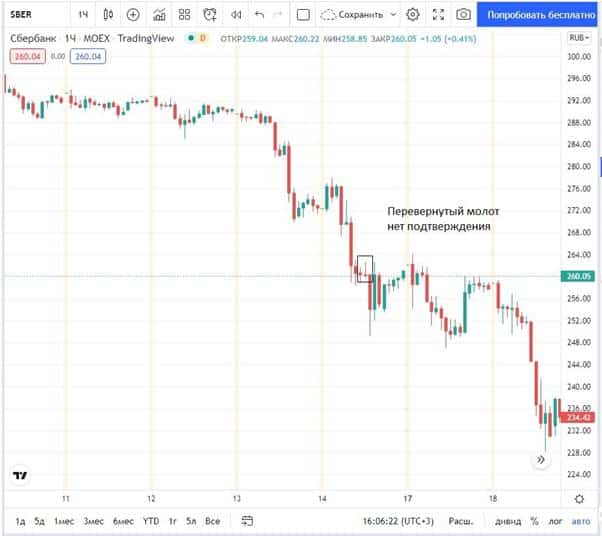

- gå in i en handel utan bekräftelse på en stark nedåtgående rörelse;

- hammarens volatilitet är låg – prisintervallet bör vara högre än för de intilliggande 2-3 ljusen. Detta koncept är subjektivt, och till och med en dålig hammare kan fungera, men mönstrets psykologi är svaret på en stark attack. Om det inte fanns någon attack, så finns det inget att slå av;

- liten skugga eller för stor kropp;

- de tar för en hammare liknande ljus, men med stora ljus på båda sidor – doji. Doji är en figur av osäkerhet, medan hammaren visar tjurarnas seger i ögonblicket;

- begreppet botten och toppen av marknaden – subjektivt. Det är mycket farligt att handla mottrenden på en fallande marknad . Priset kan bara göra en liten studs, vilket inte räcker för att nå ta vinstnivån, och fortsätta den nedåtgående rörelsen. En handlare som handlar med ett bord kan göra 2-3 eller fler misslyckade affärer i rad;

- om förhållandet i transaktioner är 2 till 10 och högre, för lönsam handel räcker det att göra mer än 1 lönsam transaktion av 10. Det största misstaget är psykologi, önskan att sluta förlora. Handlare tar bort stop loss, detta leder till stora förluster;

- Ett annat vanligt misstag är att ta vinster i ett förhållande på mindre än 1 till 3. Handlare bör förstå att detta tillvägagångssätt är olönsamt på avstånd. Även om de för tillfället upplever trevliga känslor från en lönsam transaktion.

Hammaren är ett ljusstakemönster som är lätt att se på diagrammet. Det kan hjälpa en handlare att förutsäga framtida prisåtgärder. Men att handla enbart på hammare, om en handlare handlar med ett riskbelöningsförhållande på mindre än 1 till 3, kan vara olönsamt. Det är nödvändigt att försöka öka risk-belöningskvoten. För att öka sannolikheten för en framgångsrik transaktion måste du använda ytterligare bekräftelse – följande ljus, indikatoravläsningar eller information från ett klusterdiagram. En bra bekräftelse är den hausseartade Mirabozu – ett ljus med lång kropp och nästan inga skuggor. Att använda hammaren i omfattande analys kan förbättra handelseffektiviteten