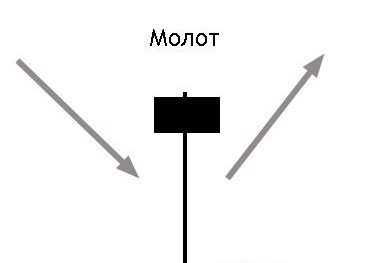

candlestick ພາສາຍີ່ປຸ່ນ “Hammer” – ການກໍ່ສ້າງ, ລາຍລະອຽດກ່ຽວກັບຕາຕະລາງແລະຄໍາຮ້ອງສະຫມັກໃນການຊື້ຂາຍ. ໄມ້ຄ້ອນແມ່ນຮູບແບບການປີ້ນກັບທຽນໄຂອັນດຽວທີ່ມີຮູບຮ່າງຄ້າຍຄືໄມ້ຄ້ອນທີ່ຫ້ອຍຢູ່ເທິງຝາ. ຄຸນນະສົມບັດ – candlestick ມີເງົາຍາວ, ເກີນຮ່າງກາຍຢ່າງຫນ້ອຍສອງຄັ້ງ. ຮູບລັກສະນະຂອງຮູບແບບນີ້ບອກພໍ່ຄ້າໃຫ້ກຽມພ້ອມສໍາລັບການຖອນຄືນຕະຫຼາດ.

ຄຸນລັກສະນະຕົວຊີ້ວັດຂອງຄ້ອນ

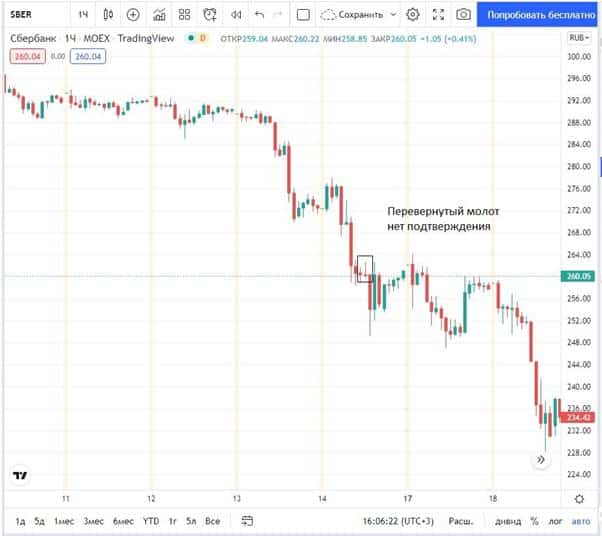

hammer ປາກົດພຽງແຕ່ຢູ່ດ້ານລຸ່ມຂອງຕະຫຼາດ, ຫຼັງຈາກການເຄື່ອນໄຫວຫຼຸດລົງຍາວ. ຖ້າພໍ່ຄ້າສັງເກດເຫັນໄມ້ຄ້ອນຢູ່ເທິງສຸດຂອງຕະຫຼາດ, ຫຼັງຈາກນັ້ນລາວບໍ່ຄວນຖືວ່າມັນເປັນສັນຍານທີ່ຈະຊື້. ໄມ້ຄ້ອນຢູ່ເທິງສຸດຂອງຕະຫຼາດເອີ້ນວ່າ “ຜູ້ຊາຍຫ້ອຍ” ແລະເວົ້າເຖິງການຫຼຸດລົງຂອງລາຄາທີ່ຈະມາເຖິງ.

- ຮ່າງກາຍຂະຫນາດນ້ອຍ, ໃກ້ຊິດຢູ່ໃນຮູບສີ່ຫຼ່ຽມມົນ;

- ເງົາເກີນຮ່າງກາຍຫຼາຍກວ່າ 2 ເທື່ອ;

- ມີການປະຕິບັດທີ່ບໍ່ມີເງົາທີສອງ;

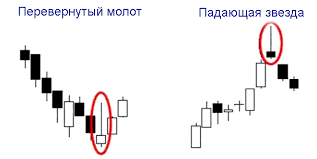

- ເງົາສາມາດເປັນທັງຂ້າງລຸ່ມແລະຂ້າງເທິງ (ຫຼັງຈາກນັ້ນຮູບແບບແມ່ນເອີ້ນວ່າ hammer inverted);

- ສ້າງຕັ້ງຂຶ້ນຢູ່ໃນທ່າອ່ຽງຫຼຸດລົງ;

- ການເຫນັງຕີງສູງ – ໄມ້ຄ້ອນຄວນຈະມີໄລຍະຫ່າງລະຫວ່າງຕໍາ່ສຸດທີ່ແລະສູງສຸດ, ຫຼາຍກ່ວາ 2-3 ທຽນໄຂໃກ້ຄຽງ.

ພະລັງງານຂອງຮູບແບບ

ບໍ່ແມ່ນໄມ້ຄ້ອນທຸກອັນເຮັດວຽກຕາມທີ່ພວກເຮົາຕ້ອງການ – ການເຂົ້າມາຂອງພວກເຮົາແມ່ນຢູ່ໃນຈຸດເລີ່ມຕົ້ນຂອງການເຄື່ອນໄຫວແນວໂນ້ມ. ມີຫຼາຍອາການທີ່ພໍ່ຄ້າສາມາດກໍານົດຄວາມເຂັ້ມແຂງຂອງຮູບແບບ:

- white body – ໃນການຊື້ຂາຍພາຍໃນມື້ເພີ່ມຄວາມຫມັ້ນໃຈໃນການເຮັດທຸລະກໍາ. bulls ມີຄວາມເຂັ້ມແຂງຫຼາຍ, ແຕ່ຫມີສວນ່ບໍ່ມີພະລັງງານພຽງພໍທີ່ຈະຄວບຄຸມທຽນໄຂ;

- hammer ແມ່ນສ້າງຕັ້ງຂຶ້ນໃນປະລິມານຕັ້ງ;

- ຊ່ອງຫວ່າງ – ການເປີດຂອງທຽນໄຂໄດ້ເກີດຂຶ້ນກັບຊ່ອງຫວ່າງ, bulls, ຫຼັງຈາກພັກຜ່ອນສັ້ນ, seized ການລິເລີ່ມແລະ pushed ລາຄາຢ່າງແຂງແຮງ;

- ຮູບແບບໄດ້ຖືກສ້າງຕັ້ງຂຶ້ນໃນລະດັບສະຫນັບສະຫນູນທີ່ເຂັ້ມແຂງ, ໃນຂະນະທີ່ລາຄາບໍ່ໄດ້ແກ້ໄຂຕ່ໍາ;

- timeframe – ຮູບແບບສາມາດພົບເຫັນຢູ່ໃນໄລຍະເວລາໃດກໍ່ຕາມ, ໄລຍະເວລາທີ່ສູງຂຶ້ນ, ຮູບແບບທີ່ເຊື່ອຖືໄດ້ຫຼາຍ. ອັດຕາສ່ວນສູງສຸດຂອງການຂຸດຄົ້ນບໍ່ແຮ່ແມ່ນຢູ່ທີ່ hammer ໃນຕາຕະລາງປະຈໍາອາທິດ;

- ຫຼັງຈາກ hammer, ເປັນ candlestick bullish ທີ່ເຂັ້ມແຂງແມ່ນສ້າງຕັ້ງຂຶ້ນ;

- ມີສັນຍານເພີ່ມເຕີມຈາກຕົວຊີ້ວັດ, ການເຂົ້າທີ່ດີຈະໄດ້ຮັບຖ້າຫາກວ່າ hammer ໄດ້ຖືກສ້າງຕັ້ງຂຶ້ນພ້ອມໆກັນກັບ divergence ໃນ ຕົວຊີ້ວັດ RSI ຫຼື AO. ມັນເປັນມູນຄ່າທີ່ຈະເອົາໃຈໃສ່ກັບສັນຍານກ່ຽວກັບໄລຍະເວລາຂ້າງເທິງ 1 ຊົ່ວໂມງ.

ຄ້ອນທຽນໃນການວິເຄາະດ້ານວິຊາການ: https://youtu.be/Dt2ItrqNGn0

ວິທີການຊື້ຂາຍທຽນໄຂ – hammer pattern in trading in practice

ພໍ່ຄ້າພົບຮູບແບບໄມ້ຄ້ອນເທົ້າ ແລະໄມ້ຄ້ອນປີ້ນໃນທຸກຕະຫຼາດ, ບໍ່ວ່າຈະເປັນຮຸ້ນ ຫຼືນ້ຳມັນ ຫຼືຄຳ. ທ່ານສາມາດຊື້ພວກມັນໄດ້ໃນໄລຍະເວລາໃດກໍ່ຕາມ, ແຕ່ແນະນໍາໃຫ້ໃຊ້ໄລຍະເວລາທີ່ໃຫຍ່ກວ່າ. ມີຫຼາຍເຫດຜົນສໍາລັບການນີ້:

- ຄວາມຫນ້າເຊື່ອຖື – ໄລຍະເວລາທີ່ສູງຂຶ້ນ, ຄວາມເປັນໄປໄດ້ຂອງການຂຸດຄົ້ນຫຼາຍກວ່າເກົ່າ;

- ການເຫນັງຕີງ – 4 ຊົ່ວໂມງແລະມື້ເຖິງແມ່ນວ່າລະດັບລາຄາຫຼາຍແລະມີໂອກາດທີ່ຈະເຂົ້າໄປໃນຈຸດເລີ່ມຕົ້ນຂອງແນວໂນ້ມທີ່ຈະຢູ່ຢ່າງຫນ້ອຍຕໍ່ອາທິດ;

- ອັດຕາສ່ວນກໍາໄລຄວາມສ່ຽງ – ມັນຈໍາເປັນຕ້ອງຮັກສາຢ່າງຫນ້ອຍ 1 ຫາ 3 ລະຫວ່າງການຢຸດແລະເອົາກໍາໄລ, ມັນເປັນການຍາກທີ່ຈະເຮັດສິ່ງນີ້ໃນຕາຕະລາງນາທີ, ໃນວິທີການນີ້ອັດຕາສ່ວນທົ່ວໄປທີ່ສຸດແມ່ນ 1 ຫາ 1;

- ສໍາລັບການຢືນຢັນເພີ່ມເຕີມ, ທ່ານສາມາດນໍາໃຊ້ ຕາຕະລາງກຸ່ມຫຼືຕາຕະລາງຂອງປະລິມານອອກຕາມລວງນອນ . ສັນຍານທີ່ດີມີປະລິມານຢູ່ໃນເງົາຂອງ hammer ໄດ້.

ຖ້າການຊື້ຂາຍແມ່ນດໍາເນີນ

ພາຍ ໃນ ມື້, ເຊິ່ງສັນຍາທີ່ຈໍາເປັນຕ້ອງປິດໃນຕອນທ້າຍຂອງມື້, ສັນຍານສາມາດຄົ້ນຫາໄດ້ໃນ m15-m30. ຈະມີການເຮັດທຸລະກໍາຫຼາຍຂຶ້ນ, ແຕ່ຄຸນນະພາບຂອງພວກເຂົາແມ່ນຮ້າຍແຮງກວ່າເກົ່າ. ດ້ວຍການຊື້ຂາຍດັ່ງກ່າວ, ພໍ່ຄ້າຕ້ອງກຽມພ້ອມສໍາລັບການສູນເສຍເລື້ອຍໆ. Hammer ໃນຕາຕະລາງປະຈໍາວັນຫຼືອາທິດບໍ່ຄ່ອຍຈະເກີດຂຶ້ນ, ບາງຄັ້ງທ່ານຕ້ອງລໍຖ້າຫນຶ່ງເດືອນຫຼືດົນກວ່ານັ້ນສໍາລັບການຄ້າ. ແລະການເຮັດທຸລະກໍາຕົວມັນເອງສາມາດແກ່ຍາວເຖິງຫນຶ່ງອາທິດຫຼືຫນຶ່ງເດືອນ. ເພື່ອໃຫ້ໄດ້ຮັບສັນຍານຫຼາຍ, ພໍ່ຄ້າຕ້ອງຕິດຕາມຕາຕະລາງຂອງເຄື່ອງມືຫຼາຍ. ການຊື້ຂາຍແມ່ນການວັດແທກຫຼາຍຂຶ້ນແລະຫຼັງຈາກຮູບລັກສະນະຂອງໄມ້ຄ້ອນ, ມີອີກ 1-2 ມື້ເພື່ອຕັດສິນໃຈເຂົ້າໄປໃນການເຮັດທຸລະກໍາ. ການຕັດສິນໃຈໃນການຊື້ຂາຍລະຫວ່າງມື້ຕ້ອງຖືກເຮັດຢ່າງໄວວາ.

ຂັ້ນຕອນການຊື້ຂາຍ

- ຕະຫຼາດແມ່ນຢູ່ໃນທ່າອ່ຽງທີ່ແຂງແຮງ, ຢ່າງຫນ້ອຍຫນຶ່ງອາທິດ.

- ລາຄາກໍາລັງເຂົ້າຫາລະດັບສະຫນັບສະຫນູນທີ່ສໍາຄັນ. ມີເງື່ອນໄຂເບື້ອງຕົ້ນທີ່ລະດັບນີ້ອາດຈະກາຍເປັນຕໍາ່ສຸດທີ່ຂອງຕະຫຼາດສໍາລັບບາງເວລາ.

- ທຽນຄ້ອນຕີຖືກສ້າງຕັ້ງຂຶ້ນໃນລະດັບ.

- ຕ່ໍາກວ່າລະດັບສະຫນັບສະຫນູນ, ລາຄາໄດ້ພຽງແຕ່ມີເງົາ. ອາດຈະມີ 2 ຫຼື 3 hammers ໃນລະດັບດຽວກັນ. ນີ້ຂະຫຍາຍສັນຍານ. Bulls ມີຄວາມເຂັ້ມແຂງພຽງພໍທີ່ຈະຮັກສາລາຄາປິດຂ້າງເທິງການສະຫນັບສະຫນູນ.

- ຫຼັງຈາກຄ້ອນຕີ, ມີການຢືນຢັນ – ທຽນໄຂ marubozu ທີ່ເຂັ້ມແຂງຫຼື doji. ມັນເປັນສິ່ງສໍາຄັນທີ່ລາຄາບໍ່ຕໍ່າກວ່າການສະຫນັບສະຫນູນກັບຮ່າງກາຍ.

- ເປີດການຄ້າຊື້ພຽງແຕ່ຂ້າງເທິງລະດັບສູງຂອງທຽນໄຂ.

- ການຢຸດເຊົາການສູນເສຍແມ່ນຖືກຈັດໃສ່ຢູ່ຫລັງເງົາ.

- ເອົາກໍາໄລແມ່ນຖືກກໍານົດຢູ່ໃນລະດັບທີ່ສູງກວ່າ 3 ເທົ່າທີ່ຢຸດ. ຫຼືຫຼາຍກວ່າ.

- ຖ້າທຽນໄຂ hammer ມີເງົາຂະຫນາດໃຫຍ່ຫຼາຍ, ການສູນເສຍຢຸດສາມາດຖືກວາງໄວ້ຂ້າງລຸ່ມນີ້ເປີດຂອງທຽນໄຂ.

- ຖ້າຫາກວ່າ, ຫຼັງຈາກເຂົ້າສູ່ການຄ້າ, ລາຄາບໍ່ສະແດງໃຫ້ເຫັນຄວາມເຂັ້ມແຂງ – ມັນຊ້າລົງແລະຢືນຢູ່, ພໍ່ຄ້າມັກທີ່ຈະອອກຈາກຕະຫຼາດຫຼັງຈາກການທໍາລາຍຂອງເສັ້ນແນວໂນ້ມໃນໄລຍະສັ້ນແລະລໍຖ້າສະຖານະການໄດ້ຮັບການແກ້ໄຂ.

- ຖ້າໄມ້ຄ້ອນມີເງົາຍາວແລະຜູ້ຄ້າຂາຍຕ້ອງການທີ່ຈະໄດ້ຮັບອັດຕາສ່ວນລາງວັນຄວາມສ່ຽງທີ່ດີກວ່າ, ທ່ານສາມາດກໍານົດການແຈ້ງເຕືອນເມື່ອລາຄາກັບຄືນ 50% ຂອງເງົາ. ທ່ານສາມາດວາງຄໍາສັ່ງຈໍາກັດໃນລະດັບ. ຫຼືປ່ຽນເປັນໄລຍະເວລາທີ່ນ້ອຍກວ່າແລະພະຍາຍາມຊອກຫາໄມ້ຄ້ອນອື່ນໃນລະດັບ. ການຢຸດເຊົາແມ່ນຖືກກໍານົດໄວ້ຂ້າງລຸ່ມນີ້ຕ່ໍາຂອງທຽນໄຂ. ເອົາກໍາໄລໃນກໍລະນີນີ້ຖືກກໍານົດເປັນ 10x ຈາກການຢຸດ.

- ເລື້ອຍໆແນວໂນ້ມໃຫມ່ເລີ່ມຕົ້ນດ້ວຍຄ້ອນຕີຢູ່ໃນຕາຕະລາງປະຈໍາວັນຫຼືອາທິດ. ຫຼັງຈາກທີ່ໄດ້ບັນລຸຜົນກໍາໄລ, ການຢຸດເຊົາແມ່ນຍ້າຍໄປ breakeven ແລະບໍ່ແມ່ນທັງຫມົດ, ແຕ່ວ່າພຽງແຕ່ສ່ວນຫນຶ່ງຂອງຕໍາແຫນ່ງປິດ. ມັນມັກທີ່ຈະປິດຫຼາຍກວ່າ 50% ຂອງຕໍາແຫນ່ງ. ສ່ວນທີ່ເຫຼືອສາມາດຖືຈົນກ່ວາສັນຍານກົງກັນຂ້າມປາກົດ (ຫ້ອຍ) ຫຼືໂດຍການເຄື່ອນຍ້າຍການຢຸດເຊົາເຂົ້າໄປໃນເຂດກໍາໄລ.

- ຫຼັງຈາກການຢືນຢັນການປ່ຽນແປງແນວໂນ້ມແລະບັນລຸຜົນກໍາໄລ, ຕໍາແຫນ່ງບໍ່ໄດ້ປິດ. ການຢຸດເຊົາການສູນເສຍຍ້າຍໄປສູ່ເຂດປອດໄພແລະຊັບສິນອື່ນຖືກຊື້. ທ່ານສາມາດຊື້ປະລິມານດຽວກັນຫຼືນ້ອຍກວ່າ 2-5 ເທົ່າ. ກົດລະບຽບຕົ້ນຕໍແມ່ນວ່າເມື່ອການສູນເສຍຢຸດແມ່ນບັນລຸ, ຄວາມສ່ຽງບໍ່ເພີ່ມຂຶ້ນ. ໂດຍຫລັກການແລ້ວ, ການຢຸດເຊົາພຽງແຕ່ຈະຢືນຢູ່ທີ່ breakeven. ເອົາກໍາໄລບໍ່ໄດ້ຖືກກໍານົດ, ພໍ່ຄ້າຕິດຕາມຕະຫຼາດແລະ, ເມື່ອສັນຍານສໍາລັບເວລາດົນນານ, ເປີດການຊື້ຂາຍໃຫມ່ແລະຍ້າຍການຢຸດເຊົາ. ອອກຈາກການເຮັດທຸລະກໍາ – ໃນໂຫມດຄູ່ມືເມື່ອສັນຍານຍ້ອນກັບປະກົດຂຶ້ນຫຼືເມື່ອເຖິງການສູນເສຍຢຸດ. ການເຮັດທຸລະກໍາສາມາດເປັນທັງໄລຍະສັ້ນແລະສຸດທ້າຍສໍາລັບຫຼາຍມື້ຫຼືແມ້ກະທັ້ງເດືອນ.

ຄວາມຜິດພາດການຊື້ຂາຍຄ້ອນ

ພໍ່ຄ້າທີ່ເລີ່ມຕົ້ນການຊື້ຂາຍຄ້ອນຕີໃນຕາຕະລາງມັກຈະກາຍເປັນຄວາມບໍ່ພໍໃຈກັບຮູບແບບ. ມັນເບິ່ງຄືວ່າພວກເຂົາບໍ່ໄດ້ສະຫນອງປະໂຫຍດ, ມັນເຮັດວຽກ 50/50. ພໍ່ຄ້າ, ເມື່ອຊື້ຂາຍໃນຄ້ອນ, ເຮັດຜິດພາດດັ່ງຕໍ່ໄປນີ້:

- ຊອກຫາຮູບແບບກ່ຽວກັບການສະຫນັບສະຫນູນທີ່ອ່ອນແອ, ທຸກບ່ອນໃນຕາຕະລາງ, ແລະບໍ່ແມ່ນຢູ່ດ້ານລຸ່ມຂອງຕະຫຼາດ;

- ເຂົ້າສູ່ການຄ້າໂດຍບໍ່ມີການຢືນຢັນກ່ຽວກັບການເຄື່ອນໄຫວຫຼຸດລົງທີ່ເຂັ້ມແຂງ;

- ການເຫນັງຕີງຂອງ hammer ແມ່ນຕ່ໍາ – ລະດັບລາຄາຄວນຈະສູງກວ່າຂອງ 2-3 ທຽນໄຂໃກ້ຄຽງ. ແນວຄວາມຄິດນີ້ແມ່ນຫົວຂໍ້, ແລະແມ້ແຕ່ຄ້ອນຕີທີ່ບໍ່ດີສາມາດອອກໄດ້, ແຕ່ຈິດໃຈຂອງຮູບແບບແມ່ນຄໍາຕອບຂອງການໂຈມຕີທີ່ເຂັ້ມແຂງ. ຖ້າບໍ່ມີການໂຈມຕີ, ຫຼັງຈາກນັ້ນບໍ່ມີຫຍັງທີ່ຈະຕີ off;

- ເງົາຂະຫນາດນ້ອຍຫຼືຮ່າງກາຍຂະຫນາດໃຫຍ່ເກີນໄປ;

- ພວກເຂົາເຈົ້າໃຊ້ເວລາສໍາລັບ hammer ທຽນໄຂທີ່ຄ້າຍຄືກັນ, ແຕ່ມີທຽນໄຂຂະຫນາດໃຫຍ່ທັງສອງດ້ານ – doji. Doji ແມ່ນຕົວເລກຂອງຄວາມບໍ່ແນ່ນອນ, ໃນຂະນະທີ່ຄ້ອນຕີສະແດງໃຫ້ເຫັນເຖິງໄຊຊະນະຂອງ bulls ໃນເວລານີ້;

- ແນວຄວາມຄິດຂອງລຸ່ມແລະດ້ານເທິງຂອງຕະຫຼາດ – ຫົວຂໍ້. ມັນເປັນອັນຕະລາຍຫຼາຍທີ່ຈະຊື້ຂາຍ countertrend ໃນຕະຫຼາດທີ່ຫຼຸດລົງ . ລາຄາສາມາດເຮັດໃຫ້ພຽງແຕ່ bounce ຂະຫນາດນ້ອຍ, ເຊິ່ງບໍ່ພຽງພໍທີ່ຈະບັນລຸລະດັບ take profit, ແລະສືບຕໍ່ການເຄື່ອນໄຫວຫຼຸດລົງ. ພໍ່ຄ້າທີ່ຊື້ຂາຍກັບຕາຕະລາງອາດຈະເຮັດໃຫ້ການຊື້ຂາຍ 2-3 ຫຼືຫຼາຍກວ່ານັ້ນບໍ່ປະສົບຜົນສໍາເລັດຕິດຕໍ່ກັນ;

- ຖ້າອັດຕາສ່ວນໃນການເຮັດທຸລະກໍາແມ່ນ 2 ຫາ 10 ແລະສູງກວ່າ, ສໍາລັບການຊື້ຂາຍທີ່ມີກໍາໄລມັນພຽງພໍທີ່ຈະເຮັດທຸລະກໍາທີ່ມີກໍາໄລຫຼາຍກວ່າ 1 ອອກຈາກ 10. ຄວາມຜິດພາດຕົ້ນຕໍແມ່ນຈິດໃຈ, ຄວາມປາຖະຫນາທີ່ຈະຢຸດເຊົາການສູນເສຍ. ພໍ່ຄ້າເອົາການສູນເສຍຢຸດ, ນີ້ນໍາໄປສູ່ການສູນເສຍອັນໃຫຍ່ຫຼວງ;

- ຄວາມຜິດພາດທົ່ວໄປອີກປະການຫນຶ່ງແມ່ນການເອົາກໍາໄລໃນອັດຕາສ່ວນຫນ້ອຍກວ່າ 1 ຫາ 3. ພໍ່ຄ້າຄວນເຂົ້າໃຈວ່າວິທີການນີ້ແມ່ນບໍ່ມີປະໂຫຍດໃນໄລຍະໄກ. ເຖິງແມ່ນວ່າໃນເວລານີ້ພວກເຂົາປະສົບກັບອາລົມທີ່ມີຄວາມສຸກຈາກການເຮັດທຸລະກໍາທີ່ມີກໍາໄລ.

ໄມ້ຄ້ອນແມ່ນຮູບແບບແທ່ງທຽນທີ່ງ່າຍຕໍ່ການເບິ່ງຢູ່ໃນຕາຕະລາງ. ມັນສາມາດຊ່ວຍໃຫ້ພໍ່ຄ້າຄາດຄະເນການປະຕິບັດລາຄາໃນອະນາຄົດ. ຢ່າງໃດກໍຕາມ, ການຊື້ຂາຍພຽງແຕ່ໃນ hammers, ຖ້າພໍ່ຄ້າຊື້ຂາຍກັບອັດຕາສ່ວນລາງວັນຄວາມສ່ຽງຫນ້ອຍກວ່າ 1 ຫາ 3, ອາດຈະບໍ່ມີຜົນປະໂຫຍດ. ມັນເປັນສິ່ງຈໍາເປັນທີ່ຈະຊອກຫາວິທີທີ່ຈະເພີ່ມອັດຕາສ່ວນຂອງລາງວັນຄວາມສ່ຽງ. ເພື່ອເພີ່ມຄວາມເປັນໄປໄດ້ຂອງການເຮັດທຸລະກໍາທີ່ປະສົບຜົນສໍາເລັດ, ທ່ານຈໍາເປັນຕ້ອງໃຊ້ການຢືນຢັນເພີ່ມເຕີມ – ທຽນໄຂຕໍ່ໄປນີ້, ການອ່ານຕົວຊີ້ວັດຫຼືຂໍ້ມູນຈາກຕາຕະລາງກຸ່ມ. ການຢືນຢັນທີ່ດີແມ່ນ bullish Mirabozu – ທຽນໄຂທີ່ມີຮ່າງກາຍຍາວແລະເກືອບບໍ່ມີເງົາ. ການນໍາໃຊ້ Hammer ໃນການວິເຄາະທີ່ສົມບູນແບບສາມາດປັບປຸງປະສິດທິພາບການຄ້າ