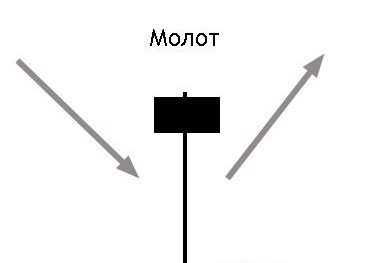

Castiçal japonês “Martelo” – construção, descrição no gráfico e aplicação na negociação. O martelo é um único padrão de reversão de vela em forma de martelo pendurado na parede. Recurso – o castiçal tem uma sombra longa, excedendo o corpo pelo menos duas vezes. A aparência desse padrão diz ao trader para se preparar para uma reversão do mercado.

Recursos do indicador de martelo

O martelo aparece apenas na parte inferior do mercado, após um longo movimento descendente. Se um trader perceber um martelo no topo do mercado, ele não deve considerá-lo um sinal para comprar. O martelo no topo do mercado é chamado de “enforcador” e fala de um declínio de preços iminente.

- um corpo pequeno, em forma de quadrado;

- a sombra excede o corpo em mais de 2 vezes;

- praticamente não há segunda sombra;

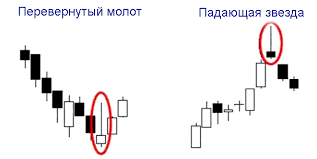

- a sombra pode estar abaixo e acima (então o padrão é chamado de martelo invertido);

- formado em uma tendência de baixa;

- alta volatilidade – o martelo deve ter uma distância significativa entre o mínimo e o máximo, mais de 2-3 velas vizinhas

O poder do padrão

Nem todo martelo funciona como gostaríamos – nossa entrada está no início de um movimento de tendência. Existem vários sinais pelos quais um trader pode caracterizar a força do padrão:

- corpo branco – na negociação intradiária aumenta a confiança na transação. Os touros são tão fortes, mas os ursos não têm poder suficiente para controlar a vela;

- o martelo é formado em volumes verticais aumentados;

- gaps – a abertura de uma vela de sinal ocorreu com um gap, os touros, após uma breve pausa, tomaram a iniciativa e pressionaram fortemente o preço;

- o padrão é formado em um nível de suporte forte, enquanto o preço não fixa mais baixo;

- timeframe – o padrão pode ser encontrado em qualquer timeframe, quanto maior o período, mais confiável é o padrão. A maior porcentagem de mineração está no martelo no gráfico semanal;

- após o martelo, um forte candle de alta é formado;

- houver sinais adicionais dos indicadores, uma boa entrada será obtida se o martelo for formado simultaneamente com a divergência no indicador RSI ou AO. Vale a pena prestar atenção aos sinais no timeframe acima de 1 hora.

Vela martelo em análise técnica: https://youtu.be/Dt2ItrqNGn0

Como negociar uma vela – padrão de martelo na negociação na prática

Os comerciantes encontram o padrão de velas de martelo e martelo invertido em todos os mercados, seja ações, petróleo ou ouro. Você pode trocá-los em qualquer período, mas é recomendável usar um prazo maior. Há várias razões para isso:

- confiabilidade – quanto maior o período, maior a probabilidade de mineração;

- volatilidade – 4 horas e até dias a mais de faixa de preço e há chance de entrar no início de uma tendência que durará pelo menos uma semana;

- relação risco-lucro – é necessário manter pelo menos 1 para 3 entre o stop e o take profit.É difícil fazer isso em um gráfico de minutos, neste método a relação mais comum é de 1 para 1;

- para confirmação adicional, você pode usar um gráfico de cluster ou um gráfico de volumes horizontais . Um bom sinal tem volume na sombra do martelo.

Se a negociação for realizada

intradia, em que o negócio é necessariamente fechado no final do dia, os sinais podem ser pesquisados em m15-m30. Haverá mais transações, mas sua qualidade é pior. Com essa negociação, o trader deve estar preparado para perdas frequentes. Martelo nos gráficos diários ou semanais raramente ocorre, às vezes você tem que esperar um mês ou mais para uma negociação. E a transação em si pode durar uma semana ou um mês. Para receber mais sinais, um trader deve monitorar os gráficos de muitos instrumentos. A negociação é mais comedida e após o aparecimento do martelo, há mais 1-2 dias para tomar a decisão de entrar na transação. As decisões na negociação intradiária devem ser tomadas rapidamente.

Algoritmo de negociação

- O mercado está em forte tendência de baixa, pelo menos uma semana.

- O preço está se aproximando de um nível de suporte significativo. Existem pré-requisitos para que esse nível possa se tornar o mínimo do mercado por algum tempo.

- Uma vela martelo é formada no nível.

- Abaixo do nível de suporte, o preço ficou apenas com uma sombra. Pode haver 2 ou 3 martelos no mesmo nível. Isso amplifica o sinal. Os touros são fortes o suficiente para manter os fechamentos de preço acima do suporte.

- Após o martelo, há confirmação – uma forte vela marubozu ou doji de alta. É importante que o preço não caia abaixo do suporte com o corpo.

- Abra uma negociação de compra logo acima da máxima da vela.

- Stop loss é colocado atrás da sombra.

- Take profit é definido em um nível 3 vezes maior que o stop. Ou mais.

- Se a vela do martelo tiver uma sombra muito grande, o stop loss pode ser colocado logo abaixo da abertura da vela.

- Se, depois de entrar em uma negociação, o preço não mostrar força – ele cai lentamente e fica parado, o trader prefere sair do mercado após a quebra da linha de tendência de curto prazo e esperar que a situação seja resolvida.

- Se o martelo tiver uma longa sombra e o trader quiser obter uma melhor relação risco-recompensa, você pode definir uma notificação quando o preço retornar 50% da sombra. Você pode colocar uma ordem de limite no nível. Ou mude para um período de tempo menor e tente encontrar outro martelo no nível. A parada é definida abaixo da mínima da vela. Take profit neste caso é definido como 10x a partir do stop.

- Muitas vezes, uma nova tendência começa com um martelo em um gráfico diário ou semanal. Após atingir o take profit, o stop é movido para o ponto de equilíbrio e não todos, mas apenas parte da posição é fechada. É preferível fechar mais de 50% da posição. O restante pode ser mantido até que o sinal oposto apareça (pendurado) ou movendo o stop para a zona de lucro.

- Após confirmar a mudança de tendência e atingir o take profit, a posição não é fechada. O stop loss se move para a zona segura e outro ativo é comprado. Você pode comprar o mesmo volume ou 2-5 vezes menor. A regra principal é que quando o stop loss é atingido, o risco não aumenta. Idealmente, a parada seria apenas no ponto de equilíbrio. Take profit não está definido, o trader monitora o mercado e, quando ocorre um sinal para um longo, abre novos negócios e move o stop. Sair da transação – no modo manual quando aparece um sinal reverso ou quando o stop loss é atingido. A transação pode ser de curto prazo e durar vários dias ou até meses.

Erros de negociação de martelo

Os comerciantes que começam a negociar o martelo no gráfico geralmente ficam desiludidos com o padrão. Parece-lhes que não oferece vantagem, funciona 50/50. Os comerciantes, ao negociar no martelo, cometem os seguintes erros:

- procure um padrão em suporte fraco, em qualquer lugar do gráfico, e não na parte inferior do mercado;

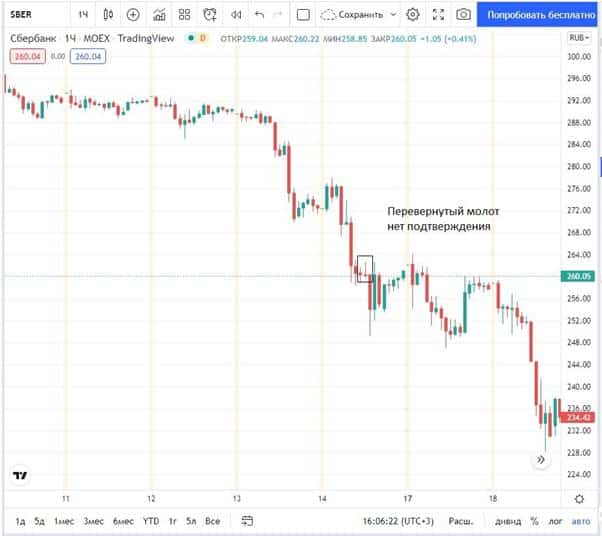

- entrar em uma negociação sem confirmação em um forte movimento descendente;

- a volatilidade do martelo é baixa – a faixa de preço deve ser maior que a das 2-3 velas vizinhas. Esse conceito é subjetivo, e até mesmo um martelo ruim pode dar certo, mas a psicologia do padrão é a resposta para um ataque forte. Se não houve ataque, então não há nada para repelir;

- sombra pequena ou corpo muito grande;

- eles levam para um martelo velas semelhantes, mas com velas grandes em ambos os lados – doji. Doji é uma figura de incerteza, enquanto o martelo mostra a vitória dos touros no momento;

- o conceito de fundo e topo do mercado – subjetivo. É muito perigoso negociar a contratendência em um mercado em queda . O preço pode fazer apenas um pequeno salto, o que não é suficiente para atingir o nível de lucro, e continuar o movimento descendente. Um trader negociando com uma mesa pode fazer 2-3 ou mais negociações malsucedidas seguidas;

- se a proporção nas transações for de 2 a 10 e superior, para negociações lucrativas, basta fazer mais de 1 transação lucrativa em 10. O principal erro é a psicologia, o desejo de parar de perder. Os comerciantes removem o stop loss, isso leva a grandes perdas;

- Outro erro comum é obter lucros em uma proporção inferior a 1 para 3. Os traders devem entender que essa abordagem não é lucrativa à distância. Mesmo que no momento eles experimentem emoções agradáveis de uma transação lucrativa.

O martelo é um padrão de vela que é fácil de ver no gráfico. Pode ajudar um trader a prever a ação futura do preço. No entanto, negociar apenas em martelos, se um trader negociar com uma taxa de recompensa de risco inferior a 1 para 3, pode não ser lucrativo. É preciso buscar aumentar a relação risco-recompensa. Para aumentar a probabilidade de uma transação bem-sucedida, você precisa usar confirmação adicional – as seguintes velas, leituras de indicadores ou informações de um gráfico de cluster. Uma boa confirmação é o Mirabozu altista – uma vela com corpo comprido e quase sem sombras. Usar o martelo em uma análise abrangente pode melhorar a eficiência da negociação