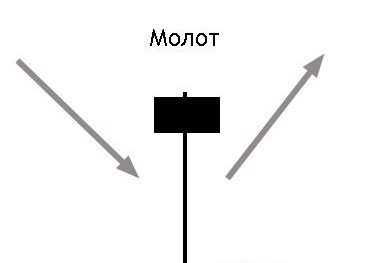

Японская свечка “Молат” – пабудова, апісанне на графіцы і прымяненне ў трэйдзінг. Молат – гэта разваротны патэрн з адной свечкі, па форме які нагадвае малаток, які вісіць на сцяне. Асаблівасць – свечка мае доўгі цень, якая перавышае цела як мінімум у два разы. З’яўленне гэтага патэрна кажа трэйдару, што трэба рыхтавацца да развароту рынку ўверх.

Асаблівасці індыкатара молат

Молат з’яўляецца толькі на дне рынка, пасля працяглага сыходнага руху. Калі трэйдар заўважае молат на вяршыні рынку, то ён не павінен яго расцэньваць як сігнал да пакупкі. Молат на вяршыні рынку носіць назву “павешаны” і кажа аб хуткім зніжэнні коштаў.

- маленькае цела, па форме набліжаную да квадрата;

- цень перавышае цела больш за ў 2 разу;

- практычна адсутнічае другі цень;

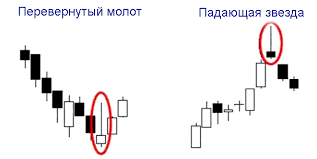

- цень можа быць як знізу, так і зверху (тады патэрн называецца перавернуты молат);

- фармуецца на сыходным трэндзе;

- вялікая валацільнасць – у молата павінна быць значная адлегласць паміж мінімумам і максімумам, больш чым у 2-3 суседніх свечак

Сіла патэрна

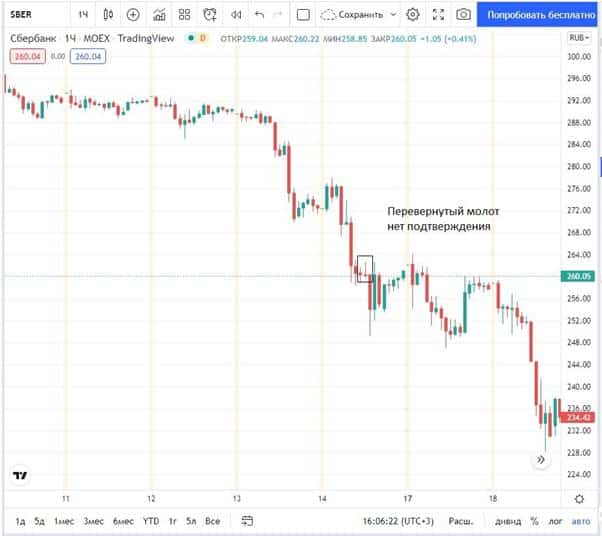

Далёка не кожны молат адпрацоўвае, як гэтага хацелася б – наш уваход знаходзіцца ў пачатку трэндавага руху. Ёсць некалькі прыкмет, па якіх трэйдар можа ахарактарызаваць сілу патэрна:

- белае цела – пры ўнутрыдзённым трэйдзінгу дадае ўпэўненасці ў пагадненні. Быкі настолькі моцныя, але ў мядзведзяў не дастаткова магчымасцяў, каб кантраляваць свечку;

- молат утворыцца пры падвышаных вертыкальных аб’ёмах;

- гэпы – адкрыццё сігнальнай свечкі адбылося з гэпам, быкі пасля кароткай перадышкі перахапілі ініцыятыву і моцна выштурхнулі кошт;

- патэрн утворыцца на моцным узроўні падтрымцы, пры гэтым кошт не замацоўваецца ніжэй;

- Таймфрэйм - мадэль можна знайсці на любым таймфрэйме, чым вышэй перыяд, тым надзейней патэрн. Найбольш высокі працэнт адпрацоўкі ў молата на тыднёвым графіку;

- пасля молата ўтворыцца моцная бычыная свечка;

- ёсць дадатковыя сігналы ад індыкатараў, добры ўваход атрымаецца калі молат утворыцца адначасова з дывергенцыі на індыкатары RSI або AO. Звяртаць увагі варта на сігналы на таймфрэйме вышэй за 1 гадзіну.

Свечка молат у тэхнічным аналізе: https://youtu.be/Dt2ItrqNGn0

Як гандляваць свечку – патэрн молат у трэйдзінг на практыцы

Трэйдары сустракаюць свячны патэрн молат і перавернуты молат на ўсіх рынках, як на акцыях, так і на нафце ці золаце. Гандляваць па іх можна на любым перыядзе, але рэкамендуецца выкарыстоўваць большы таймфрэйм. У гэтага ёсць некалькі прычын:

- надзейнасць – чым вышэй перыяд, тым большая верагоднасць адпрацоўкі;

- валацільнасць – на 4 гадзінах і нават днях больш размах коштаў і ёсць верагоднасць зайсці ў пачатку трэнду, які будзе доўжыцца мінімум тыдзень;

- суадносіны рызыка прыбытак – неабходна вытрымліваць паміж стопам і тэйк профітам мінімум 1 да 3. На хвілінным графіку гэта складана зрабіць, на такім метадзе самыя распаўсюджаныя суадносіны 1 да 1;

- для дадатковага пацверджання можна выкарыстоўваць кластарны графік або графік гарызантальных аб’ёмаў . У добрага сігналу аб’ём засяроджаны ў цені молата.

Калі гандаль вядзецца

ўсярэдзіне дня , пры якой угода абавязкова зачыняецца ў канцы дня, сігналы можна шукаць на м15-м30. Здзелак пры гэтым будзе больш, але іх якасць горшая. Пры такім гандлі трэйдар павінен быць гатовы да частых страт. Молат на дзённых ці тыднёвых графіках узнікае рэдка, часам даводзіцца чакаць здзелкі месяц ці даўжэй. І сама здзелка можа доўжыцца тыдзень ці месяц. Каб атрымаць больш сігналаў, трэйдар павінен адсочваць графікі многіх інструментаў. Гандаль больш стабільны і пасля з’яўлення молата ёсць яшчэ 1-2 дні на прыняцце рашэння аб уваходзе ў здзелку. Рашэнні пры гандлі ўнутры дня павінны прымацца хутка.

Алгарытм гандлю

- На рынку назіраецца моцны сыходны трэнд, мінімум тыдзень.

- Кошт набліжаецца да значнага ўзроўню падтрымкі. Ёсць перадумовы, што гэты ўзровень здольны аказацца мінімумам рынку на нейкі час.

- На ўзроўні ўтворыцца свечка молат.

- Ніжэй за ўзровень падтрымкі кошт сыходзіла толькі ценем. Можа быць 2 ці 3 молата на адным узроўні. Гэта ўзмацняе сігнал. Быкі дастатковага дастаткова моцныя, каб утрымліваць закрыцця цэны вышэй за ўзровень падтрымкі.

- Пасля молата ёсць пацверджанне – моцная бычыная свечка марыбозу або доджы. Важна, каб кошт не апускаўся целам ніжэй падтрымкі.

- Адкрываем здзелку на куплю крыху вышэй за максімум свечкі.

- Стоп лосс размяшчаем за ценем.

- Тэйк профіт выстаўляемы на ўзроўні, які перавышае стоп у 3 разы. Або больш.

- Калі свечка молат мае вельмі вялікі цень стоп лосс можна выставіць крыху ніжэй адкрыцця свечкі.

- Калі пасля ўваходу ў здзелку, цана не паказвае сілы – павольна падае і стаіць на месцы, трэйдар аддае перавагу выйсці з рынку пасля прабоя кароткатэрміновай трэндавай лініі і пачакаць дазволу сітуацыі.

- Калі молат мае доўгі цень і трэйдар хоча атрымаць лепшае суадносіны рызыка-прыбытак, можна выставіць апавяшчэнне пры вяртанні кошту на 50% ад ценю. Можна паставіць на ўзровень лімітную заяўку. Або перайсці на меншы таймфрэйм і паспрабаваць знайсці на ўзроўні яшчэ адзін молат. Стоп усталёўваецца пад мінімумам свечкі. Тэйк профіт у гэтым выпадку выстаўляецца як 10х ад ступня.

- Часта з молата на дзённым ці тыднёвым графіку пачынаецца новы трэнд. Пасля дасягнення тэйк профіту, стоп пераносяць у бясстратнасць і зачыняюць не ўсю, а толькі частка пазіцыі. Пераважна зачыняць больш за 50% пазіцыі. Рэшту можна трымаць да з’яўлення зваротнага сігналу (павешаны) ці, перамяшчаючы ступняў у зону прыбытку.

- Пасля пацверджання змены трэнду і дасягненні тэйк профіту, пазіцыя не закрываецца. Стоп лосс перамяшчаецца ў бяспечную зону і купляецца яшчэ актыў. Можна купіць такі ж аб’ём ці ў 2-5 разоў меншы. Галоўнае правіла, каб пры дасягненні стоп лоса, не павялічылася рызыка. У ідэале стоп толькі стаяць на ўзроўні бясстратнасці. Тэйк профіт не выстаўляецца, трэйдар сочыць за рынкам і пры ўзнікненні сігналу на лонг адкрывае новыя здзелкі і перамяшчае стоп. Выйсце з угоды – у ручным рэжыме пры з’яўленні зваротнага сігналу або па дасягненні ступняў лосса. Здзелка можа быць як кароткатэрміновай, так і доўжыцца некалькі дзён ці нават месяцаў.

Памылкі пры гандлі на свечцы молат

Трэйдары, якія пачынаюць гандляваць молат на графіцы, часта хутка расчароўваюцца ў патэрне. Ім здаецца, што ён не дае перавагі, працуе 50/50. Трэйдары, пры гандлі па молаце здзяйсняюць наступныя памылкі:

- шукаюць патэрн на слабой падтрымцы, у любым месцы графіка, а не на дне рынку;

- ажыццяўляюць уваход у здзелку без пацверджання на моцным сыходным руху;

- валацільнасць молата нізкая – размах кошту павінен быць вышэй чым у суседніх 2-3 свечак. Гэта паняцце суб’ектыўнае, і можа адпрацаваць нават дрэнны молат, але псіхалогія патэрна – гэта адказ на моцную атаку. Калі не было напады, то і адбіваць няма чаго;

- маленькі цень ці занадта вялікае цела;

- прымаюць за молат падобныя свечкі, але мелыя вялікія свечкі абапал – доджы. Доджы – гэта фігура нявызначанасці, у той час як молат паказвае ў моманце перамогу быкоў;

- паняцце дно і вяршыня рынку – суб’ектыўныя. На рынку, які падае, вельмі небяспечна гандляваць кантррэнд . Кошт можа зрабіць толькі невялікі адскок, якога не хопіць для дасягнення ўзроўню тейк профіт, і працягнуць сыходнае рух. Трэйдар, які гандлюе са сталом можа здзейсніць 2-3 ці больш няўдалых здзелак запар;

- калі суадносіны ў здзелках 2 да 10 і вышэй, для прыбытковага гандлю дастаткова зрабіць больш за 1 прыбытковай здзелкі з 10. Галоўная памылка – псіхалогія, жаданне перастаць губляць. Трэйдары прыбіраюць стоп лосс, гэта прыводзіць да вялікіх страт;

- яшчэ адна распаўсюджаная памылка – фіксацыя прыбытку пры суадносінах менш за 1 да 3. Трэйдары павінны разумець, што на дыстанцыі такі падыход стратны. Нават калі ў моманце яны адчуваюць прыемныя эмоцыі ад прыбытковай здзелкі.

Молат – фігура свячнога аналізу, якую лёгка ўбачыць на графіцы. Яна можа дапамагчы трэйдару спрагназаваць далейшыя паводзіны коштаў. Аднак, гандаль выключна па молатам, калі трэйдар гандлюе з суадносінамі рызыка прыбытак менш за 1 да 3, можа быць стратная. Неабходна імкнецца да павелічэння суадносін рызыка рэвард. Каб павысіць верагоднасць паспяховай здзелкі, неабходна карыстацца дадатковым пацвярджэннем – наступныя свечкі, паказанні індыкатараў або інфармацыі з кластарнага графіка. Добрым пацверджаннем з’яўляецца бычыная мірабозу – свечка з доўгім целам і практычна адсутнымі ценямі. Выкарыстанне молата ў комплексным аналізе можа павысіць эфектыўнасць гандлю.