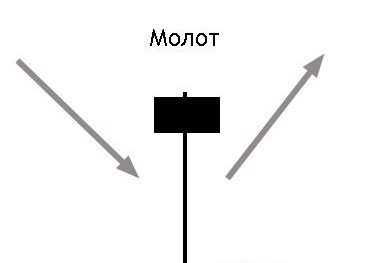

Japansk lysestake «Hammer» – konstruksjon, beskrivelse på diagrammet og bruk i handel. Hammeren er et enkelt lysestake reverseringsmønster formet som en hammer som henger på veggen. Funksjon – lysestaken har en lang skygge, som overskrider kroppen minst to ganger. Utseendet til dette mønsteret forteller traderen å forberede seg på en markedsvending.

Hammer indikator funksjoner

Hammeren vises kun på bunnen av markedet, etter en lang nedadgående bevegelse. Hvis en trader legger merke til en hammer på toppen av markedet, bør han ikke se på det som et signal om å kjøpe. Hammeren på toppen av markedet kalles «den hengende mannen» og snakker om et nært forestående prisfall.

- en liten kropp, tett i form til en firkant;

- skyggen overskrider kroppen mer enn 2 ganger;

- det er praktisk talt ingen andre skygge;

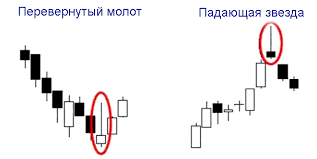

- skyggen kan være både under og over (da kalles mønsteret en omvendt hammer);

- dannet på en nedadgående trend;

- høy flyktighet – hammeren skal ha en betydelig avstand mellom minimum og maksimum, mer enn 2-3 nabolys

Kraften til mønsteret

Ikke hver hammer fungerer som vi ønsker – vår inntreden er i begynnelsen av en trendbevegelse. Det er flere tegn som en handelsmann kan karakterisere styrken til mønsteret:

- white body – i intradagshandel gir tillit til transaksjonen. Oksene er så sterke, men bjørnene har ikke nok kraft til å kontrollere lyset;

- hammeren er dannet ved økte vertikale volumer;

- hull – åpningen av et signallys skjedde med et gap, oksene, etter et kort pusterom, grep initiativet og presset prisen sterkt;

- mønsteret er dannet på et sterkt støttenivå, mens prisen ikke fikser lavere;

- tidsramme – mønsteret kan bli funnet på en hvilken som helst tidsramme, jo høyere periode, jo mer pålitelig er mønsteret. Den høyeste prosentandelen av gruvedrift er ved hammeren på det ukentlige diagrammet;

- etter hammeren dannes en sterk bullish lysestake;

- det er flere signaler fra indikatorene, en god inngang vil oppnås hvis hammeren dannes samtidig med divergensen på RSI- eller AO-indikatoren. Det er verdt å ta hensyn til signalene på tidsrammen over 1 time.

Hammer lys i teknisk analyse: https://youtu.be/Dt2ItrqNGn0

Hvordan handle et stearinlys – hammermønster i handel i praksis

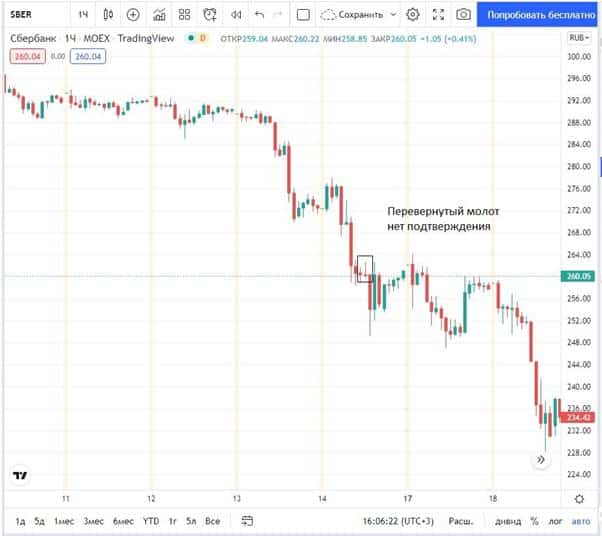

Traders møter lysestakemønsteret med hammer og omvendt hammer i alle markeder, enten det er aksjer eller olje eller gull. Du kan handle dem på en hvilken som helst periode, men det anbefales å bruke en større tidsramme. Det er flere grunner til dette:

- pålitelighet – jo høyere periode, jo større er sannsynligheten for gruvedrift;

- volatilitet – 4 timer og til og med dager mer prisklasse og det er en sjanse til å gå inn i begynnelsen av en trend som vil vare minst en uke;

- risikoprofittforhold – det er nødvendig å opprettholde minst 1 til 3 mellom stopp og ta profitt. Det er vanskelig å gjøre dette på et minuttdiagram, på denne metoden er det vanligste forholdet 1 til 1;

- for ytterligere bekreftelse kan du bruke et klyngediagram eller et diagram med horisontale volumer . Et godt signal har volum i skyggen av hammeren.

Hvis handel utføres

intradag, der handelen nødvendigvis avsluttes på slutten av dagen, kan det søkes etter signaler på m15-m30. Det vil være flere transaksjoner, men kvaliteten er dårligere. Med slik handel må næringsdrivende være forberedt på hyppige tap. Hammer på de daglige eller ukentlige diagrammene forekommer sjelden, noen ganger må du vente en måned eller lenger på en handel. Og selve transaksjonen kan vare en uke eller en måned. For å motta flere signaler, må en trader overvåke diagrammene til mange instrumenter. Handel er mer målt og etter at hammeren dukker opp, er det ytterligere 1-2 dager til å ta en beslutning om å gå inn i transaksjonen. Beslutninger i intradagshandel må tas raskt.

Handelsalgoritme

- Markedet er inne i en sterk nedadgående trend, minst en uke.

- Prisen nærmer seg et betydelig støttenivå. Det er forutsetninger for at dette nivået kan vise seg å være markedets minimum en stund.

- Et hammerlys dannes på nivået.

- Under støttenivået gikk prisen bare med en skygge. Det kan være 2 eller 3 hammere på samme nivå. Dette forsterker signalet. Okser er sterke nok til å holde kursstenger over støtten.

- Etter hammeren er det bekreftelse – et sterkt bullish marubozu- eller doji-lys. Det er viktig at prisen ikke faller under støtten med kroppen.

- Åpne en kjøpshandel like over toppen av stearinlyset.

- Stop loss plasseres bak skyggen.

- Take profit er satt til et nivå som er 3 ganger høyere enn stoppet. Eller mer.

- Hvis hammerlyset har en veldig stor skygge, kan stop loss plasseres like under åpningen på lyset.

- Hvis, etter å ha gått inn i en handel, prisen ikke viser styrke – den faller sakte og står stille, foretrekker traderen å forlate markedet etter sammenbruddet av den kortsiktige trendlinjen og vente på at situasjonen skal løses.

- Hvis hammeren har en lang skygge og traderen ønsker å få et bedre risiko-belønningsforhold, kan du angi et varsel når prisen returnerer 50 % av skyggen. Du kan sette en grenseordre på nivået. Eller bytt til en mindre tidsramme og prøv å finne en annen hammer på nivået. Stoppet er satt under den laveste delen av stearinlyset. Take profit i dette tilfellet er satt til 10x fra holdeplassen.

- Ofte starter en ny trend med en hammer på et daglig eller ukentlig diagram. Etter å ha nådd take-profitt, flyttes stoppet til breakeven og ikke alle, men bare en del av posisjonen er stengt. Det er å foretrekke å stenge mer enn 50 % av stillingen. Resten kan holdes til det motsatte signalet vises (henger) eller ved å flytte stoppet inn i profittsonen.

- Etter å ha bekreftet trendendringen og oppnådd overskuddet, er ikke posisjonen stengt. Stop loss flyttes til den sikre sonen og en annen eiendel kjøpes. Du kan kjøpe samme volum eller 2-5 ganger mindre. Hovedregelen er at når stop loss er nådd, øker ikke risikoen. Ideelt sett ville holdeplassen bare stå ved breakeven. Take profit er ikke satt, traderen overvåker markedet og, når et signal for en lang oppstår, åpner nye handler og flytter stoppet. Gå ut av transaksjonen – i manuell modus når et reverssignal vises eller når stopptapet er nådd. Transaksjonen kan være både kortsiktig og vare i flere dager eller måneder.

Hammer handelsfeil

Traders som begynner å handle med hammeren på diagrammet blir ofte raskt desillusjonert over mønsteret. Det virker for dem som om det ikke gir en fordel, det fungerer 50/50. Traders, når de handler på hammeren, gjør følgende feil:

- se etter et mønster på svak støtte, hvor som helst på diagrammet, og ikke på bunnen av markedet;

- gå inn i en handel uten bekreftelse på en sterk nedadgående bevegelse;

- volatiliteten til hammeren er lav – prisklassen bør være høyere enn for de 2-3 nabolysene. Dette konseptet er subjektivt, og selv en dårlig hammer kan ordne seg, men psykologien til mønsteret er svaret på et sterkt angrep. Hvis det ikke var noe angrep, så er det ingenting å slå av;

- liten skygge eller for stor kropp;

- de tar for en hammer lignende lys, men med store lys på begge sider – doji. Doji er en figur av usikkerhet, mens hammeren viser seieren til oksene i øyeblikket;

- begrepet bunn og topp av markedet – subjektivt. Det er veldig farlig å handle mottrenden i et fallende marked . Prisen kan bare gi et lite sprett, noe som ikke er nok til å nå ta profittnivået, og fortsette den nedadgående bevegelsen. En trader som handler med et bord kan gjøre 2-3 eller flere mislykkede handler på rad;

- hvis forholdet i transaksjoner er 2 til 10 og høyere, for lønnsom handel er det nok å gjøre mer enn 1 lønnsom transaksjon av 10. Hovedfeilen er psykologi, ønsket om å slutte å tape. Traders fjerner stop loss, dette fører til store tap;

- En annen vanlig feil er å ta fortjeneste i et forhold på mindre enn 1 til 3. Traders bør forstå at denne tilnærmingen er ulønnsom på avstand. Selv om de for øyeblikket opplever hyggelige følelser fra en lønnsom transaksjon.

Hammeren er et lysestakemønster som er lett å se på diagrammet. Det kan hjelpe en trader med å forutsi fremtidig prishandling. Imidlertid kan handel utelukkende på hammer, hvis en trader handler med et risikobelønningsforhold på mindre enn 1 til 3, være ulønnsomt. Det er nødvendig å søke å øke risiko-belønningsforholdet. For å øke sannsynligheten for en vellykket transaksjon, må du bruke ytterligere bekreftelse – følgende lys, indikatoravlesninger eller informasjon fra et klyngediagram. En god bekreftelse er den bullish Mirabozu – et lys med lang kropp og nesten ingen skygger. Å bruke hammeren i omfattende analyser kan forbedre handelseffektiviteten