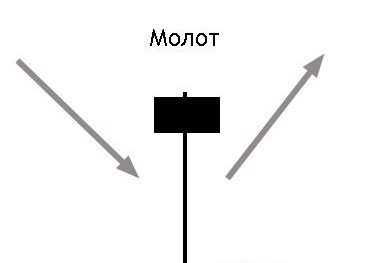

જાપાનીઝ કૅન્ડલસ્ટિક “હેમર” – બાંધકામ, ચાર્ટ પરનું વર્ણન અને વેપારમાં એપ્લિકેશન. હથોડી એ દીવાલ પર લટકાવેલા હથોડાના આકારની સિંગલ કૅન્ડલસ્ટિક રિવર્સલ પેટર્ન છે. લક્ષણ – કૅન્ડલસ્ટિકમાં લાંબો પડછાયો હોય છે, જે શરીરને ઓછામાં ઓછા બે વાર વટાવે છે. આ પેટર્નનો દેખાવ વેપારીને માર્કેટ રિવર્સલ અપ માટે તૈયાર થવાનું કહે છે.

હેમર સૂચક લક્ષણો

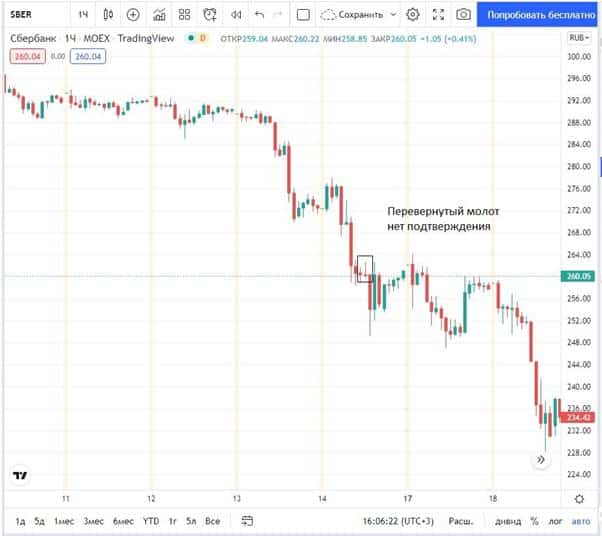

લાંબા ડાઉનવર્ડ મૂવમેન્ટ પછી, હથોડી બજારના તળિયે જ દેખાય છે. જો કોઈ વેપારીને બજારની ટોચ પર હથોડી દેખાય છે, તો તેણે તેને ખરીદવાનો સંકેત ન ગણવો જોઈએ. બજારની ટોચ પરના હથોડાને “હેંગિંગ મેન” કહેવામાં આવે છે અને તે નિકટવર્તી ભાવ ઘટાડા વિશે બોલે છે.

- એક નાનું શરીર, ચોરસના આકારમાં બંધ;

- પડછાયો શરીરને 2 કરતા વધુ વખત વટાવે છે;

- વ્યવહારીક રીતે કોઈ બીજી છાયા નથી;

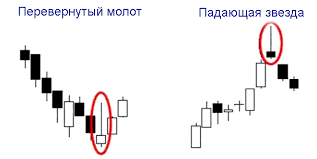

- પડછાયો નીચે અને ઉપર બંને હોઈ શકે છે (પછી પેટર્નને ઊંધી હથોડી કહેવામાં આવે છે);

- ડાઉનટ્રેન્ડ પર રચાયેલ;

- ઉચ્ચ અસ્થિરતા – હેમરમાં લઘુત્તમ અને મહત્તમ, 2-3 થી વધુ પડોશી મીણબત્તીઓ વચ્ચે નોંધપાત્ર અંતર હોવું જોઈએ

પેટર્નની શક્તિ

દરેક હથોડી આપણે ઇચ્છીએ તેમ કામ કરતું નથી – અમારી એન્ટ્રી ટ્રેન્ડ ચળવળની શરૂઆતમાં છે. ત્યાં ઘણા ચિહ્નો છે જેના દ્વારા વેપારી પેટર્નની મજબૂતાઈને લાક્ષણિકતા આપી શકે છે:

- વ્હાઇટ બોડી – ઇન્ટ્રાડે ટ્રેડિંગમાં વ્યવહારમાં વિશ્વાસ ઉમેરે છે. બળદ એટલા મજબૂત છે, પરંતુ રીંછ પાસે મીણબત્તીને કાબૂમાં રાખવાની પૂરતી શક્તિ નથી;

- હેમર વધેલા વર્ટિકલ વોલ્યુમ પર રચાય છે;

- ગાબડાં – સિગ્નલ મીણબત્તીનું ઉદઘાટન ગેપ સાથે થયું, આખલાઓએ, ટૂંકા રાહત પછી, પહેલ કબજે કરી અને ભાવને મજબૂત રીતે દબાણ કર્યું;

- પેટર્ન મજબૂત સપોર્ટ લેવલ પર રચાય છે, જ્યારે કિંમત ઓછી થતી નથી;

- સમયમર્યાદા – પેટર્ન કોઈપણ સમયમર્યાદા પર શોધી શકાય છે, સમયગાળો જેટલો ઊંચો, પેટર્ન વધુ વિશ્વસનીય. ખાણકામની સૌથી વધુ ટકાવારી સાપ્તાહિક ચાર્ટ પર હેમર પર છે;

- ધણ પછી, એક મજબૂત બુલિશ કૅન્ડલસ્ટિક રચાય છે;

- સૂચકાંકોમાંથી વધારાના સંકેતો છે, જો RSI અથવા AO સૂચક પરના વિચલન સાથે હથોડી એકસાથે બનાવવામાં આવે તો સારી એન્ટ્રી પ્રાપ્ત થશે. 1 કલાકથી ઉપરની સમયમર્યાદા પરના સંકેતો પર ધ્યાન આપવું યોગ્ય છે.

તકનીકી વિશ્લેષણમાં હેમર મીણબત્તી: https://youtu.be/Dt2ItrqNGn0

વ્યવહારમાં વેપારમાં મીણબત્તી – હેમર પેટર્નનો વેપાર કેવી રીતે કરવો

વેપારીઓને તમામ બજારોમાં હેમર અને ઇન્વર્ટેડ હેમર કેન્ડલસ્ટિક પેટર્નનો સામનો કરવો પડે છે, પછી ભલે તે સ્ટોક હોય કે તેલ કે સોનું. તમે કોઈપણ સમયગાળા પર તેનો વેપાર કરી શકો છો, પરંતુ મોટી સમયમર્યાદાનો ઉપયોગ કરવાની ભલામણ કરવામાં આવે છે. આના માટે ઘણા કારણો છે:

- વિશ્વસનીયતા – સમયગાળો જેટલો વધારે છે, ખાણકામની સંભાવના વધારે છે;

- વોલેટિલિટી – 4 કલાક અને તેનાથી પણ વધુ દિવસોની કિંમતની શ્રેણી અને ઓછામાં ઓછા એક અઠવાડિયા સુધી ચાલનારા વલણની શરૂઆતમાં પ્રવેશવાની તક છે;

- જોખમ નફો ગુણોત્તર – સ્ટોપ અને ટેક પ્રોફિટ વચ્ચે ઓછામાં ઓછું 1 થી 3 જાળવવું જરૂરી છે. એક મિનિટના ચાર્ટ પર આ કરવું મુશ્કેલ છે, આ પદ્ધતિ પર સૌથી સામાન્ય ગુણોત્તર 1 થી 1 છે;

- વધારાની પુષ્ટિ માટે, તમે ક્લસ્ટર ચાર્ટ અથવા આડી વોલ્યુમના ચાર્ટનો ઉપયોગ કરી શકો છો . સારા સિગ્નલમાં ધણની છાયામાં વોલ્યુમ હોય છે.

જો ટ્રેડિંગ ઇન્ટ્રા-ડે હાથ ધરવામાં

આવે છે , જેમાં દિવસના અંતે સોદો આવશ્યકપણે બંધ થાય છે, તો m15-m30 પર સંકેતો શોધી શકાય છે. ત્યાં વધુ વ્યવહારો હશે, પરંતુ તેમની ગુણવત્તા વધુ ખરાબ છે. આવા વેપાર સાથે, વેપારીએ વારંવાર નુકસાન માટે તૈયાર રહેવું જોઈએ. દૈનિક અથવા સાપ્તાહિક ચાર્ટ પર હેમર ભાગ્યે જ જોવા મળે છે, કેટલીકવાર તમારે વેપાર માટે એક મહિના અથવા વધુ રાહ જોવી પડે છે. અને વ્યવહાર પોતે એક અઠવાડિયા કે એક મહિના સુધી ટકી શકે છે. વધુ સિગ્નલ પ્રાપ્ત કરવા માટે, વેપારીએ ઘણા સાધનોના ચાર્ટનું નિરીક્ષણ કરવું જોઈએ. ટ્રેડિંગ વધુ માપવામાં આવે છે અને હથોડાના દેખાવ પછી, ટ્રાન્ઝેક્શન દાખલ કરવાનો નિર્ણય લેવા માટે બીજા 1-2 દિવસ છે. ઇન્ટ્રાડે ટ્રેડિંગમાં નિર્ણયો ઝડપથી લેવા જોઈએ.

ટ્રેડિંગ અલ્ગોરિધમ

- બજાર ઓછામાં ઓછું એક સપ્તાહ મજબૂત ડાઉનટ્રેન્ડમાં છે.

- કિંમત નોંધપાત્ર સપોર્ટ લેવલની નજીક આવી રહી છે. એવી પૂર્વજરૂરીયાતો છે કે આ સ્તર અમુક સમય માટે બજારનું ન્યૂનતમ બની શકે છે.

- સ્તર પર એક હેમર મીણબત્તી રચાય છે.

- સપોર્ટ લેવલની નીચે, કિંમત માત્ર પડછાયા સાથે જ ગઈ. સમાન સ્તર પર 2 અથવા 3 હેમર હોઈ શકે છે. આ સિગ્નલને વિસ્તૃત કરે છે. બુલ્સ એટલો મજબૂત છે કે ભાવ ટેકાના ઉપર બંધ રહે છે.

- હેમર પછી, પુષ્ટિ છે – એક મજબૂત બુલિશ મારુબોઝુ અથવા ડોજી મીણબત્તી. તે મહત્વનું છે કે ભાવ શરીર સાથે સપોર્ટથી નીચે ન આવે.

- મીણબત્તીની ઊંચી સપાટીથી ઉપર જ ખરીદ વેપાર ખોલો.

- સ્ટોપ લોસ પડછાયા પાછળ મૂકવામાં આવે છે.

- ટેક પ્રોફિટ એ સ્તર પર સેટ કરવામાં આવે છે જે સ્ટોપ કરતા 3 ગણા વધારે હોય છે. અથવા વધારે.

- જો હેમર મીણબત્તીમાં ખૂબ મોટો પડછાયો હોય, તો સ્ટોપ લોસ મીણબત્તીના ઉદઘાટનની બરાબર નીચે મૂકી શકાય છે.

- જો, વેપારમાં પ્રવેશ્યા પછી, કિંમત મજબૂતી બતાવતી નથી – તે ધીમે ધીમે ઘટે છે અને સ્થિર રહે છે, તો વેપારી ટૂંકા ગાળાની ટ્રેન્ડ લાઇનના ભંગાણ પછી બજારમાંથી બહાર નીકળવાનું પસંદ કરે છે અને પરિસ્થિતિના ઉકેલની રાહ જુએ છે.

- જો હેમરનો પડછાયો લાંબો હોય અને વેપારી વધુ સારો જોખમ-પુરસ્કાર ગુણોત્તર મેળવવા માંગતો હોય, તો જ્યારે કિંમત પડછાયાના 50% પરત કરે ત્યારે તમે સૂચના સેટ કરી શકો છો. તમે સ્તર પર મર્યાદા ઓર્ડર મૂકી શકો છો. અથવા નાની સમયમર્યાદા પર સ્વિચ કરો અને સ્તર પર અન્ય હેમર શોધવાનો પ્રયાસ કરો. સ્ટોપ મીણબત્તીના નીચા નીચે સુયોજિત થયેલ છે. આ કિસ્સામાં નફો લો એ સ્ટોપથી 10x તરીકે સેટ છે.

- ઘણીવાર એક નવો ટ્રેન્ડ દૈનિક અથવા સાપ્તાહિક ચાર્ટ પર હથોડાથી શરૂ થાય છે. ટેક પ્રોફિટ પર પહોંચ્યા પછી, સ્ટોપને બ્રેકઇવનમાં ખસેડવામાં આવે છે અને તમામ નહીં, પરંતુ માત્ર પોઝિશનનો એક ભાગ બંધ થાય છે. 50% થી વધુ પોઝિશન બંધ કરવાનું વધુ સારું છે. વિપરિત સિગ્નલ દેખાય ત્યાં સુધી શેષ રોકી શકાય છે (હેંગિંગ) અથવા સ્ટોપને પ્રોફિટ ઝોનમાં ખસેડીને.

- વલણ પરિવર્તનની પુષ્ટિ કર્યા પછી અને નફામાં પહોંચ્યા પછી, સ્થિતિ બંધ થતી નથી. સ્ટોપ લોસ સેફ ઝોનમાં જાય છે અને બીજી એસેટ ખરીદવામાં આવે છે. તમે સમાન વોલ્યુમ અથવા 2-5 ગણા નાના ખરીદી શકો છો. મુખ્ય નિયમ એ છે કે જ્યારે સ્ટોપ લોસ પહોંચી જાય છે, ત્યારે જોખમ વધતું નથી. આદર્શરીતે, સ્ટોપ ફક્ત બ્રેકવેન પર જ રહેશે. ટેક પ્રોફિટ સેટ નથી, વેપારી બજાર પર નજર રાખે છે અને જ્યારે લાંબા સમય માટે સંકેત મળે છે, ત્યારે નવા સોદા ખોલે છે અને સ્ટોપ ખસેડે છે. ટ્રાન્ઝેક્શનમાંથી બહાર નીકળો – મેન્યુઅલ મોડમાં જ્યારે રિવર્સ સિગ્નલ દેખાય અથવા જ્યારે સ્ટોપ લોસ પહોંચી જાય. ટ્રાન્ઝેક્શન ટૂંકા ગાળાના હોઈ શકે છે અને કેટલાક દિવસો અથવા તો મહિનાઓ સુધી ચાલે છે.

હેમર ટ્રેડિંગ ભૂલો

જે વેપારીઓ ચાર્ટ પર હથોડીનો વેપાર કરવાનું શરૂ કરે છે તેઓ ઘણીવાર પેટર્નથી ભ્રમિત થઈ જાય છે. તે તેમને લાગે છે કે તે કોઈ ફાયદો પ્રદાન કરતું નથી, તે 50/50 કામ કરે છે. વેપારીઓ, હેમર પર વેપાર કરતી વખતે, નીચેની ભૂલો કરે છે:

- બજારના તળિયે નહીં પણ ચાર્ટ પર ગમે ત્યાં નબળા સપોર્ટ પર પેટર્ન શોધો;

- મજબૂત ડાઉનવર્ડ હિલચાલ પર પુષ્ટિ કર્યા વિના વેપાર દાખલ કરો;

- હેમરની અસ્થિરતા ઓછી છે – કિંમત શ્રેણી પડોશી 2-3 મીણબત્તીઓ કરતા વધારે હોવી જોઈએ. આ ખ્યાલ વ્યક્તિલક્ષી છે, અને ખરાબ હેમર પણ કામ કરી શકે છે, પરંતુ પેટર્નનું મનોવિજ્ઞાન એ મજબૂત હુમલાનો જવાબ છે. જો ત્યાં કોઈ હુમલો ન હતો, તો પછી હરાવવા માટે કંઈ નથી;

- નાની છાયા અથવા ખૂબ મોટું શરીર;

- તેઓ હેમર સમાન મીણબત્તીઓ લે છે, પરંતુ બંને બાજુ મોટી મીણબત્તીઓ સાથે – ડોજી. દોજી એ અનિશ્ચિતતાની આકૃતિ છે, જ્યારે હથોડી ક્ષણમાં બળદની જીત દર્શાવે છે;

- બજારના તળિયે અને ટોચનો ખ્યાલ – વ્યક્તિલક્ષી. ઘટી રહેલા માર્કેટમાં કાઉન્ટરટ્રેન્ડનો વેપાર કરવો ખૂબ જ જોખમી છે . કિંમત માત્ર એક નાનો ઉછાળો કરી શકે છે, જે નફાના સ્તર સુધી પહોંચવા અને નીચેની ગતિ ચાલુ રાખવા માટે પૂરતું નથી. ટેબલ સાથે વેપાર કરતો વેપારી સળંગ 2-3 અથવા વધુ અસફળ વેપાર કરી શકે છે;

- જો વ્યવહારોમાં ગુણોત્તર 2 થી 10 અને વધુ હોય, તો નફાકારક વેપાર માટે તે 10 માંથી 1 કરતા વધુ નફાકારક વ્યવહાર કરવા માટે પૂરતું છે. મુખ્ય ભૂલ એ મનોવિજ્ઞાન છે, ગુમાવવાનું બંધ કરવાની ઇચ્છા. વેપારીઓ સ્ટોપ લોસ દૂર કરે છે, આનાથી મોટું નુકસાન થાય છે;

- બીજી સામાન્ય ભૂલ એ છે કે 1 થી 3 કરતા ઓછા ગુણોત્તરમાં નફો મેળવવો. વેપારીઓએ સમજવું જોઈએ કે આ અભિગમ થોડા અંતરે નફાકારક છે. ભલે આ ક્ષણે તેઓ નફાકારક વ્યવહારથી સુખદ લાગણીઓનો અનુભવ કરે.

હેમર એ કેન્ડલસ્ટિક પેટર્ન છે જે ચાર્ટ પર જોવા માટે સરળ છે. તે વેપારીને ભાવિ ભાવની ક્રિયાની આગાહી કરવામાં મદદ કરી શકે છે. જો કે, માત્ર હેમર પર વેપાર કરવો, જો કોઈ વેપારી 1 થી 3 કરતા ઓછા જોખમ પુરસ્કાર ગુણોત્તર સાથે વેપાર કરે છે, તો તે નફાકારક હોઈ શકે છે. રિસ્ક-રિવોર્ડ રેશિયો વધારવાનો પ્રયાસ કરવો જરૂરી છે. સફળ વ્યવહારની સંભાવના વધારવા માટે, તમારે વધારાના પુષ્ટિકરણનો ઉપયોગ કરવાની જરૂર છે – નીચેની મીણબત્તીઓ, સૂચક વાંચન અથવા ક્લસ્ટર ચાર્ટમાંથી માહિતી. સારી પુષ્ટિ એ બુલિશ મીરાબોઝુ છે – લાંબા શરીરવાળી મીણબત્તી અને લગભગ કોઈ પડછાયાઓ નથી. વ્યાપક વિશ્લેષણમાં હેમરનો ઉપયોગ ટ્રેડિંગ કાર્યક્ષમતામાં સુધારો કરી શકે છે