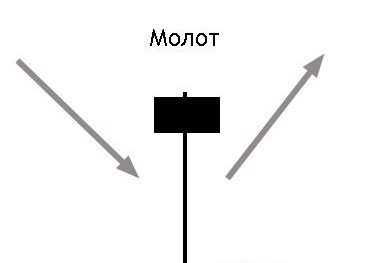

Japanse kandelaar “Hammer” – constructie, beschrijving op de kaart en toepassing in de handel. De hamer is een enkelvoudig omkeerpatroon van een kandelaar in de vorm van een hamer die aan een muur hangt. Feature – de kandelaar heeft een lange schaduw, die het lichaam minstens twee keer overschrijdt. Het uiterlijk van dit patroon vertelt de handelaar dat hij zich moet voorbereiden op een marktomkering.

Eigenschappen van de hamerindicator

De hamer verschijnt pas aan de onderkant van de markt, na een lange neerwaartse beweging. Als een handelaar een hamer aan de bovenkant van de markt ziet, moet hij dit niet als een signaal om te kopen beschouwen. De hamer aan de bovenkant van de markt wordt de “hanging man” genoemd en spreekt van een op handen zijnde prijsdaling.

- een klein lichaam, qua vorm dicht bij een vierkant;

- de schaduw overschrijdt het lichaam met meer dan 2 keer;

- er is praktisch geen tweede schaduw;

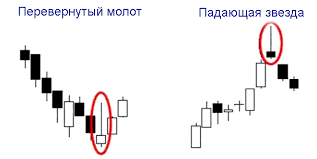

- de schaduw kan zowel onder als boven zijn (dan wordt het patroon een omgekeerde hamer genoemd);

- gevormd op een neerwaartse trend;

- hoge vluchtigheid – de hamer moet een aanzienlijke afstand hebben tussen het minimum en het maximum, meer dan 2-3 aangrenzende kaarsen

De kracht van het patroon

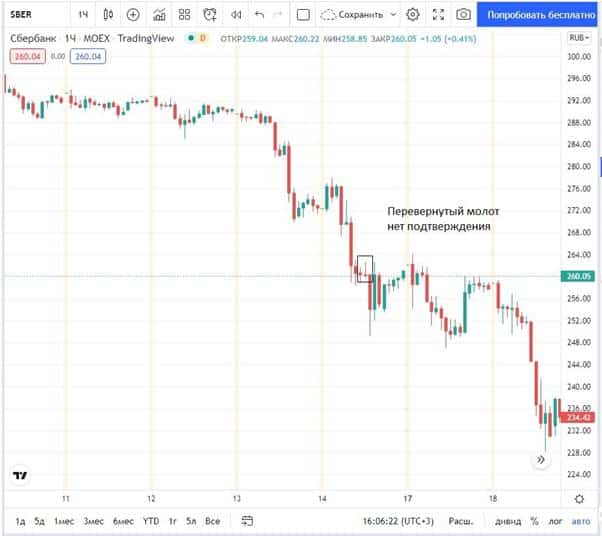

Niet elke hamer werkt zoals we zouden willen – onze inzending staat aan het begin van een trendbeweging. Er zijn verschillende tekens waarmee een handelaar de sterkte van het patroon kan karakteriseren:

- wit lichaam – in intraday-handel voegt vertrouwen in de transactie toe. De stieren zijn zo sterk, maar de beren hebben niet genoeg kracht om de kaars onder controle te houden;

- de hamer wordt gevormd met grotere verticale volumes;

- hiaten – de opening van een signaalkaars vond plaats met een opening, de stieren grepen na een korte pauze het initiatief en duwden de prijs sterk;

- het patroon wordt gevormd op een sterk ondersteuningsniveau, terwijl de prijs niet lager is;

- tijdsbestek – het patroon kan op elk tijdsbestek worden gevonden, hoe hoger de periode, hoe betrouwbaarder het patroon. Het hoogste percentage mijnbouw staat op de hamer op de weekgrafiek;

- na de hamer wordt een sterke bullish kandelaar gevormd;

- er zijn aanvullende signalen van de indicatoren, een goede entry zal worden verkregen als de hamer gelijktijdig wordt gevormd met de divergentie op de RSI- of AO-indicator. Het is de moeite waard om aandacht te besteden aan de signalen op het tijdsbestek boven 1 uur.

Hamerkaars in technische analyse: https://youtu.be/Dt2ItrqNGn0

Hoe een kaars te verhandelen – hamerpatroon in de handel in de praktijk

Handelaren komen het hamer- en omgekeerde hamerkandelaarpatroon in alle markten tegen, of het nu aandelen, olie of goud is. U kunt ze op elke periode verhandelen, maar het wordt aanbevolen om een groter tijdsbestek te gebruiken. Hier zijn verschillende redenen voor:

- betrouwbaarheid – hoe hoger de periode, hoe groter de kans op mijnbouw;

- volatiliteit – 4 uur en zelfs dagen meer prijsbereik en er is een kans om aan het begin van een trend in te voeren die minstens een week aanhoudt;

- risk profit ratio – het is noodzakelijk om tussen stop en take profit minimaal 1 op 3 te houden.Het is moeilijk om dit op een minutengrafiek te doen, bij deze methode is de meest voorkomende ratio 1 op 1;

- voor extra bevestiging kunt u een clusterdiagram of een diagram met horizontale volumes gebruiken . Een goed signaal heeft volume in de schaduw van de hamer.

Als

er intraday wordt gehandeld , waarbij de deal noodzakelijkerwijs aan het einde van de dag wordt gesloten, kunnen signalen worden gezocht op m15-m30. Er zullen meer transacties zijn, maar de kwaliteit ervan is slechter. Bij dergelijke handel moet de handelaar voorbereid zijn op frequente verliezen. Hamer op de dag- of weekgrafieken komt zelden voor, soms moet je een maand of langer wachten op een transactie. En de transactie zelf kan een week of een maand duren. Om meer signalen te ontvangen, moet een handelaar de grafieken van veel instrumenten in de gaten houden. Handelen is meer afgemeten en na het verschijnen van de hamer is er nog 1-2 dagen om een beslissing te nemen om de transactie aan te gaan. Beslissingen in de intraday-handel moeten snel worden genomen.

Handelsalgoritme

- De markt zit in een sterke neerwaartse trend, minstens een week.

- De prijs nadert een aanzienlijk ondersteuningsniveau. Er zijn voorwaarden dat dit niveau voor enige tijd het minimum van de markt kan blijken te zijn.

- Op het niveau wordt een hamerkaars gevormd.

- Onder het ondersteuningsniveau ging de prijs alleen met een schaduw. Er kunnen 2 of 3 hamers op hetzelfde niveau zijn. Dit versterkt het signaal. Stieren zijn sterk genoeg om de prijs boven de steun te houden.

- Na de hamer is er bevestiging – een sterke bullish marubozu- of doji-kaars. Het is belangrijk dat de prijs niet onder de ondersteuning met het lichaam komt.

- Open een kooptransactie net boven het hoogtepunt van de kaars.

- Stop loss wordt achter de schaduw geplaatst.

- Take profit wordt ingesteld op een niveau dat 3 keer hoger is dan de stop. Of meer.

- Als de hamerkaars een zeer grote schaduw heeft, kan stop loss net onder de opening van de kaars worden geplaatst.

- Als de prijs na het invoeren van een transactie geen kracht toont – deze daalt langzaam en staat stil, geeft de handelaar er de voorkeur aan de markt te verlaten na het uiteenvallen van de kortetermijntrendlijn en te wachten tot de situatie is opgelost.

- Als de hamer een lange schaduw heeft en de handelaar een betere risico-opbrengstverhouding wil, kunt u een melding instellen wanneer de prijs 50% van de schaduw retourneert. U kunt een limietorder op het niveau plaatsen. Of schakel over naar een kleiner tijdsbestek en probeer een andere hamer op het niveau te vinden. De stop is ingesteld onder het dieptepunt van de kaars. Take profit wordt in dit geval ingesteld op 10x vanaf de stop.

- Vaak begint een nieuwe trend met een hamer op een dag- of weekgrafiek. Na het bereiken van de take-profit wordt de stop naar break-even verplaatst en wordt niet alle, maar slechts een deel van de positie gesloten. Het verdient de voorkeur om meer dan 50% van de positie te sluiten. De rest kan worden vastgehouden totdat het tegenovergestelde signaal verschijnt (hangend) of door de stop in de winstzone te verplaatsen.

- Na bevestiging van de trendverandering en het bereiken van de take-profit, wordt de positie niet gesloten. De stop loss beweegt naar de veilige zone en er wordt een ander actief gekocht. U kunt hetzelfde volume kopen of 2-5 keer kleiner. De hoofdregel is dat wanneer de stop loss is bereikt, het risico niet toeneemt. Idealiter zou de stop alleen op break-even staan. Take profit is niet ingesteld, de handelaar houdt de markt in de gaten en, wanneer een signaal voor een lange tijd optreedt, opent hij nieuwe transacties en verplaatst hij de stop. Verlaat de transactie – in handmatige modus wanneer een achteruitrijsignaal verschijnt of wanneer de stop loss is bereikt. De transactie kan zowel van korte duur zijn als enkele dagen of zelfs maanden duren.

Hamer handelsfouten

Traders die de hamer op de grafiek beginnen te verhandelen, raken vaak snel gedesillusioneerd door het patroon. Het lijkt hen dat het geen voordeel biedt, het werkt 50/50. Handelaren maken bij het handelen op de hamer de volgende fouten:

- zoek naar een patroon op zwakke ondersteuning, overal op de kaart, en niet aan de onderkant van de markt;

- een transactie aangaan zonder bevestiging van een sterke neerwaartse beweging;

- de vluchtigheid van de hamer is laag – de prijsklasse moet hoger zijn dan die van de aangrenzende 2-3 kaarsen. Dit concept is subjectief en zelfs een slechte hamer kan werken, maar de psychologie van het patroon is het antwoord op een sterke aanval. Als er geen aanval was, valt er niets te verslaan;

- kleine schaduw of te groot lichaam;

- ze nemen voor een hamer soortgelijke kaarsen, maar met grote kaarsen aan beide kanten – doji. Doji is een figuur van onzekerheid, terwijl de hamer de overwinning van de stieren in het moment laat zien;

- het concept van de onderkant en bovenkant van de markt – subjectief. Het is zeer gevaarlijk om de tegentrend te verhandelen in een dalende markt . De prijs kan slechts een kleine sprong maken, wat niet genoeg is om het take-profitniveau te bereiken en de neerwaartse beweging voort te zetten. Een handelaar die handelt met een tafel kan 2-3 of meer mislukte transacties op rij doen;

- als de verhouding in transacties 2 tot 10 en hoger is, is het voor winstgevende handel voldoende om meer dan 1 winstgevende transactie op 10 te maken. De belangrijkste fout is psychologie, de wens om te stoppen met verliezen. Traders verwijderen stop loss, dit leidt tot grote verliezen;

- Een andere veelgemaakte fout is winst nemen in een verhouding van minder dan 1 op 3. Handelaren moeten begrijpen dat deze benadering op afstand onrendabel is. Ook als ze op dit moment prettige emoties ervaren van een winstgevende transactie.

De hamer is een kandelaarpatroon dat gemakkelijk te zien is op de kaart. Het kan een handelaar helpen toekomstige prijsacties te voorspellen. Echter, alleen handelen op hamers, als een handelaar handelt met een risico-opbrengstverhouding van minder dan 1 tot 3, kan onrendabel zijn. Het is noodzakelijk om te streven naar een verhoging van de risico-opbrengstverhouding. Om de kans op een succesvolle transactie te vergroten, moet u een aanvullende bevestiging gebruiken: de volgende kaarsen, indicatormetingen of informatie uit een clusterdiagram. Een goede bevestiging is de bullish Mirabozu – een kaars met een lang lichaam en bijna geen schaduwen. Het gebruik van de hamer in een uitgebreide analyse kan de handelsefficiëntie verbeteren