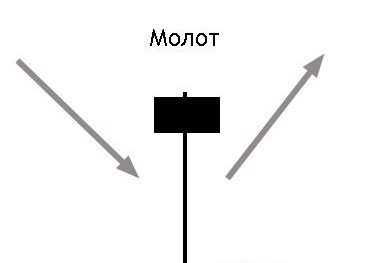

Japanischer Candlestick „Hammer“ – Konstruktion, Beschreibung auf dem Chart und Anwendung im Handel. Der Hammer ist ein einzelnes Candlestick-Umkehrmuster, das wie ein Hammer geformt ist, der an einer Wand hängt. Merkmal – Der Kerzenhalter hat einen langen Schatten, der den Körper mindestens zweimal überschreitet. Das Erscheinen dieses Musters weist den Trader an, sich auf eine Marktumkehr nach oben vorzubereiten.

Merkmale der Hammeranzeige

Der Hammer erscheint erst am unteren Ende des Marktes, nach einer langen Abwärtsbewegung. Wenn ein Händler einen Hammer an der Spitze des Marktes bemerkt, sollte er dies nicht als Kaufsignal betrachten. Der Hammer an der Spitze des Marktes wird „Hängender Mann“ genannt und spricht von einem bevorstehenden Kursverfall.

- ein kleiner Körper in der Form eines Quadrats;

- der Schatten übersteigt den Körper um mehr als das Zweifache;

- es gibt praktisch keinen zweiten Schatten;

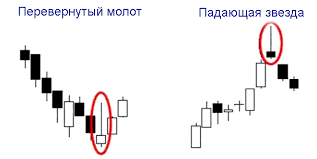

- der Schatten kann sowohl unten als auch oben sein (dann wird das Muster als umgekehrter Hammer bezeichnet);

- auf einem Abwärtstrend gebildet;

- hohe Volatilität – Der Hammer sollte einen signifikanten Abstand zwischen Minimum und Maximum haben, mehr als 2-3 benachbarte Kerzen

Die Kraft des Musters

Nicht jeder Hammer läuft so, wie wir es gerne hätten – unser Einstieg steht am Anfang einer Trendbewegung. Es gibt mehrere Anzeichen, anhand derer ein Trader die Stärke des Musters charakterisieren kann:

- weißer Körper – im Intraday-Handel erhöht das Vertrauen in die Transaktion. Die Bullen sind so stark, aber die Bären haben nicht genug Kraft, um die Kerze zu kontrollieren;

- der Hammer wird bei erhöhten vertikalen Volumina gebildet;

- Gaps – das Öffnen einer Signalkerze erfolgte mit einem Gap, die Bullen ergriffen nach einer kurzen Pause die Initiative und drückten den Preis stark;

- das Muster wird auf einem starken Unterstützungsniveau gebildet, während der Preis nicht niedriger fixiert wird;

- Zeitrahmen – das Muster kann in jedem Zeitrahmen gefunden werden, je höher der Zeitraum, desto zuverlässiger das Muster. Der höchste Mining-Prozentsatz befindet sich beim Hammer auf dem Wochen-Chart;

- nach dem Hammer bildet sich eine starke bullische Kerze;

- Es gibt zusätzliche Signale von den Indikatoren, ein guter Einstieg wird erzielt, wenn der Hammer gleichzeitig mit der Divergenz des RSI- oder AO-Indikators gebildet wird. Es lohnt sich, auf die Signale im Zeitrahmen über 1 Stunde zu achten.

Hammerkerze in der technischen Analyse: https://youtu.be/Dt2ItrqNGn0

Wie man ein Candle-Hammer-Muster im Trading in der Praxis handelt

Trader begegnen dem Hammer- und umgekehrten Hammer-Candlestick-Muster in allen Märkten, egal ob es sich um Aktien, Öl oder Gold handelt. Sie können sie in jedem beliebigen Zeitraum handeln, es wird jedoch empfohlen, einen größeren Zeitrahmen zu verwenden. Dafür gibt es mehrere Gründe:

- Zuverlässigkeit – je höher der Zeitraum, desto größer die Wahrscheinlichkeit des Abbaus;

- Volatilität – 4 Stunden und sogar Tage mehr Preisspanne und es besteht die Möglichkeit, zu Beginn eines Trends einzusteigen, der mindestens eine Woche andauern wird;

- Risiko-Gewinn-Verhältnis – es ist notwendig, zwischen Stop und Take-Profit mindestens 1 zu 3 zu halten.Es ist schwierig, dies auf einem Minutenchart zu tun, bei dieser Methode ist das häufigste Verhältnis 1 zu 1;

- Zur zusätzlichen Bestätigung können Sie ein Cluster-Diagramm oder ein Diagramm horizontaler Volumen verwenden . Ein gutes Signal hat Lautstärke im Schatten des Hammers.

Wenn der Handel untertägig durchgeführt

wird, bei dem das Geschäft am Ende des Tages notwendigerweise geschlossen wird, kann auf m15-m30 nach Signalen gesucht werden. Es wird mehr Transaktionen geben, aber ihre Qualität ist schlechter. Bei einem solchen Handel muss der Händler auf häufige Verluste vorbereitet sein. Hammer auf den Tages- oder Wochencharts kommt selten vor, manchmal muss man einen Monat oder länger auf einen Trade warten. Und die Transaktion selbst kann eine Woche oder einen Monat dauern. Um mehr Signale zu erhalten, muss ein Trader die Charts vieler Instrumente überwachen. Der Handel ist gemessener und nach dem Erscheinen des Hammers bleiben weitere 1-2 Tage, um eine Entscheidung zu treffen, um an der Transaktion teilzunehmen. Entscheidungen im Intraday-Handel müssen schnell getroffen werden.

Handelsalgorithmus

- Der Markt befindet sich in einem starken Abwärtstrend, mindestens eine Woche lang.

- Der Preis nähert sich einem signifikanten Unterstützungsniveau. Es gibt Voraussetzungen dafür, dass sich dieses Niveau für einige Zeit als das Minimum des Marktes herausstellen kann.

- Auf der Ebene bildet sich eine Hammerkerze.

- Unterhalb des Unterstützungsniveaus ging der Preis nur mit einem Schatten. Es können 2 oder 3 Hämmer auf der gleichen Ebene sein. Dadurch wird das Signal verstärkt. Bullen sind stark genug, um den Kurs über der Unterstützung zu halten.

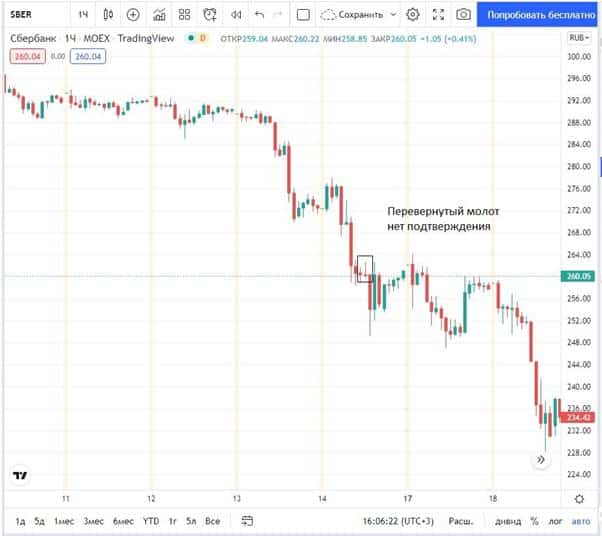

- Nach dem Hammer gibt es eine Bestätigung – eine starke bullische Marubozu- oder Doji-Kerze. Wichtig ist, dass der Preis den Support mit der Karosserie nicht unterschreitet.

- Eröffnen Sie einen Kauf-Trade direkt über dem Hoch der Kerze.

- Stop-Loss wird hinter dem Schatten platziert.

- Der Take-Profit wird auf ein Niveau gesetzt, das dreimal höher ist als der Stopp. Oder mehr.

- Wenn die Hammerkerze einen sehr großen Schatten hat, kann der Stop-Loss direkt unter der Öffnung der Kerze platziert werden.

- Wenn der Preis nach dem Einstieg in einen Trade keine Stärke zeigt – er fällt langsam und bleibt stehen, zieht es der Trader vor, den Markt nach dem Zusammenbruch der kurzfristigen Trendlinie zu verlassen und auf die Lösung der Situation zu warten.

- Wenn der Hammer einen langen Schatten hat und der Händler ein besseres Chance-Risiko-Verhältnis erzielen möchte, können Sie eine Benachrichtigung festlegen, wenn der Preis 50 % des Schattens zurückgibt. Sie können eine Limit-Order auf das Level setzen. Oder wechseln Sie zu einem kleineren Zeitrahmen und versuchen Sie, einen anderen Hammer auf dem Level zu finden. Der Stopp wird unter dem Tief der Kerze gesetzt. Der Take-Profit wird in diesem Fall auf das 10-fache vom Stopp gesetzt.

- Oft beginnt ein neuer Trend mit einem Hammer auf einem Tages- oder Wochenchart. Nach Erreichen des Take Profits wird der Stop auf Breakeven verschoben und nicht alle, sondern nur ein Teil der Position geschlossen. Es ist vorzuziehen, mehr als 50 % der Position zu schließen. Der Rest kann gehalten werden, bis das entgegengesetzte Signal erscheint (hängend) oder indem der Stop in die Gewinnzone verschoben wird.

- Nach Bestätigung der Trendwende und Erreichen des Take-Profits wird die Position nicht geschlossen. Der Stop-Loss bewegt sich in die sichere Zone und ein weiterer Vermögenswert wird gekauft. Sie können das gleiche Volumen oder 2-5 mal kleiner kaufen. Die Hauptregel lautet, dass das Risiko nicht steigt, wenn der Stop-Loss erreicht wird. Idealerweise würde der Stop nur bei Breakeven stehen. Take-Profit wird nicht festgelegt, der Trader überwacht den Markt und wenn ein Long-Signal auftritt, eröffnet er neue Trades und verschiebt den Stopp. Beenden der Transaktion – im manuellen Modus, wenn ein Umkehrsignal erscheint oder wenn der Stop-Loss erreicht wird. Die Transaktion kann sowohl kurzfristig sein als auch mehrere Tage oder sogar Monate dauern.

Hammer-Trading-Fehler

Trader, die anfangen, den Hammer auf dem Chart zu traden, werden oft schnell desillusioniert von dem Muster. Es scheint ihnen, dass es keinen Vorteil bietet, es funktioniert 50/50. Trader machen beim Hammerhandel die folgenden Fehler:

- suchen Sie nach einem Muster auf schwacher Unterstützung irgendwo auf dem Chart und nicht am Boden des Marktes;

- bei einer starken Abwärtsbewegung ohne Bestätigung in einen Trade einsteigen;

- Die Volatilität des Hammers ist gering – die Preisspanne sollte höher sein als die der benachbarten 2-3 Kerzen. Dieses Konzept ist subjektiv, und selbst ein schlechter Hammer kann funktionieren, aber die Psychologie des Musters ist die Antwort auf einen starken Angriff. Wenn es keinen Angriff gab, gibt es nichts abzuwehren;

- kleiner Schatten oder zu großer Körper;

- Sie nehmen für einen Hammer ähnliche Kerzen, aber mit großen Kerzen auf beiden Seiten – Doji. Doji ist eine Figur der Unsicherheit, während der Hammer den Sieg der Bullen im Moment anzeigt;

- das Konzept der Unterseite und der Oberseite des Marktes – subjektiv. Es ist sehr gefährlich, in einem fallenden Markt den Gegentrend zu traden . Der Preis kann nur einen kleinen Sprung machen, was nicht ausreicht, um das Take-Profit-Niveau zu erreichen und die Abwärtsbewegung fortzusetzen. Ein Trader, der mit einem Tisch handelt, kann 2-3 oder mehr erfolglose Trades hintereinander machen;

- Wenn das Transaktionsverhältnis 2 zu 10 und mehr beträgt, reicht es für einen profitablen Handel aus, mehr als 1 profitable Transaktion von 10 zu machen. Der Hauptfehler ist die Psychologie, der Wunsch, mit dem Verlieren aufzuhören. Händler entfernen Stop-Loss, dies führt zu großen Verlusten;

- Ein weiterer häufiger Fehler ist die Gewinnmitnahme in einem Verhältnis von weniger als 1 zu 3. Trader sollten verstehen, dass dieser Ansatz aus der Ferne unrentabel ist. Auch wenn sie im Moment angenehme Emotionen bei einer profitablen Transaktion erleben.

Der Hammer ist ein Candlestick-Muster, das auf dem Chart leicht zu erkennen ist. Es kann einem Händler helfen, zukünftige Kursbewegungen vorherzusagen. Der Handel ausschließlich mit Hammern kann jedoch unrentabel sein, wenn ein Händler mit einem Risiko-Ertrags-Verhältnis von weniger als 1 zu 3 handelt. Es muss versucht werden, das Chance-Risiko-Verhältnis zu erhöhen. Um die Wahrscheinlichkeit einer erfolgreichen Transaktion zu erhöhen, müssen Sie zusätzliche Bestätigungen verwenden – die folgenden Kerzen, Indikatorwerte oder Informationen aus einem Cluster-Diagramm. Eine gute Bestätigung ist der bullische Mirabozu – eine Kerze mit einem langen Körper und fast keinen Schatten. Die Verwendung des Hammers in der umfassenden Analyse kann die Handelseffizienz verbessern