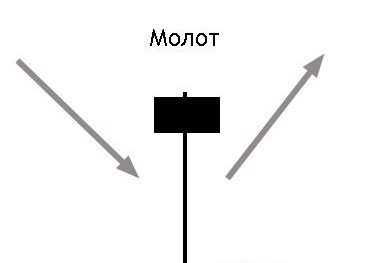

Japonski svečnik “Hammer” – konstrukcija, opis na grafikonu in uporaba v trgovanju. Kladivo je en sam vzorec obračanja svečnika v obliki kladiva, ki visi na steni. Značilnost – svečnik ima dolgo senco, ki vsaj dvakrat presega telo. Videz tega vzorca pove trgovcu, naj se pripravi na preobrat trga navzgor.

Funkcije indikatorja kladiva

Kladivo se pojavi šele na dnu trga, po dolgem gibanju navzdol. Če trgovec opazi kladivo na vrhu trga, potem tega ne sme obravnavati kot signal za nakup. Kladivo na vrhu trga se imenuje “visilec” in govori o skorajšnjem padcu cene.

- majhno telo, po obliki blizu kvadratu;

- senca presega telo za več kot 2-krat;

- praktično ni druge sence;

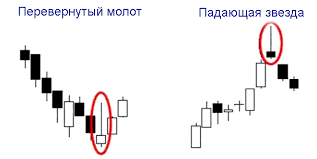

- senca je lahko spodaj in zgoraj (takrat se vzorec imenuje obrnjeno kladivo);

- oblikovana v padajočem trendu;

- visoka volatilnost – kladivo mora imeti veliko razdaljo med najmanjšo in največjo, več kot 2-3 sosednje sveče

Moč vzorca

Vsako kladivo ne deluje tako, kot bi si želeli – naš vstop je na začetku trendnega gibanja. Obstaja več znakov, s katerimi lahko trgovec označi moč vzorca:

- belo telo – pri trgovanju znotraj dneva dodaja zaupanje v transakcijo. Biki so tako močni, vendar medvedi nimajo dovolj moči, da bi nadzorovali svečo;

- kladivo se oblikuje pri povečanih navpičnih volumnih;

- vrzeli – odprtje signalne sveče se je zgodilo z vrzeljo, biki so po kratkem predahu prevzeli pobudo in močno potisnili ceno;

- vzorec se oblikuje na močni ravni podpore, medtem ko se cena ne pritrdi nižje;

- časovni okvir – vzorec je mogoče najti na katerem koli časovnem okviru, višje kot je obdobje, bolj zanesljiv je vzorec. Najvišji odstotek rudarjenja je pri kladivu na tedenskem grafikonu;

- po kladivu se oblikuje močan bikovski svečnik;

- obstajajo dodatni signali indikatorjev, dober vstop bo dosežen, če se kladivo oblikuje hkrati z razhajanjem na indikatorju RSI ali AO. Vredno je biti pozoren na signale na časovnem okviru nad 1 uro.

Sveča kladivo v tehnični analizi: https://youtu.be/Dt2ItrqNGn0

Kako trgovati s svečo – vzorec kladiva v trgovanju v praksi

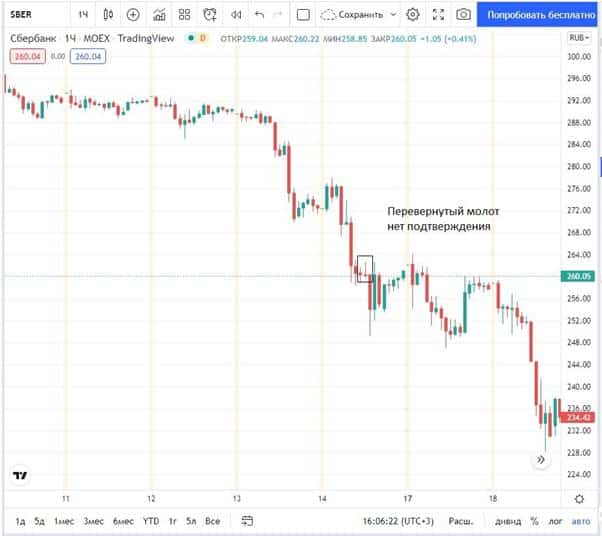

Trgovci naletijo na kladivo in vzorec obrnjenega kladiva na vseh trgih, ne glede na to, ali gre za delnice, nafto ali zlato. Z njimi lahko trgujete v katerem koli obdobju, vendar je priporočljivo uporabiti daljši časovni okvir. Razlogov za to je več:

- zanesljivost – višje kot je obdobje, večja je verjetnost rudarjenja;

- volatilnost – 4 ure in celo dni več cenovnega razpona in obstaja možnost vstopa na začetku trenda, ki bo trajal vsaj en teden;

- risk profit ratio – med stop in take profitom je treba vzdrževati vsaj 1 proti 3. Na minutnem grafikonu je to težko narediti, pri tej metodi je najpogostejše razmerje 1 proti 1;

- za dodatno potrditev lahko uporabite grafikon grozdov ali grafikon horizontalnih volumnov . Dober signal ima glasnost v senci kladiva.

Če se trgovanje izvaja

znotraj dneva, pri katerem je posel nujno sklenjen ob koncu dneva, je mogoče signale iskati na m15-m30. Transakcij bo več, vendar bo njihova kakovost slabša. Pri takšnem trgovanju mora biti trgovec pripravljen na pogoste izgube. Kladivo na dnevnih ali tedenskih lestvicah se redko zgodi, včasih je treba na menjavo čakati mesec ali več. In sama transakcija lahko traja teden ali mesec. Da bi trgovec prejel več signalov, mora spremljati grafikone številnih instrumentov. Trgovanje je bolj odmerjeno in po pojavu kladiva je na voljo še 1-2 dni za odločitev o vstopu v posel. Odločitve pri trgovanju znotraj dneva je treba sprejemati hitro.

Algoritem trgovanja

- Trg je v močnem padajočem trendu, vsaj teden dni.

- Cena se približuje pomembni ravni podpore. Obstajajo predpogoji, da se lahko ta raven nekaj časa izkaže kot najnižja na trgu.

- Na ravni se oblikuje sveča kladivo.

- Pod nivo podpore je cena šla le v senci. Na isti ravni so lahko 2 ali 3 kladiva. To ojača signal. Biki so dovolj močni, da zaprejo cene nad podporo.

- Po kladivu je potrditev – močan bikovski marubozu ali doji sveča. Pomembno je, da cena ne pade pod oporo s telesom.

- Odprite nakupno trgovino tik nad najvišjo vrednostjo sveče.

- Stop loss je postavljen za senco.

- Take profit je nastavljen na ravni, ki je 3-krat višja od stop. Ali več.

- Če ima sveča kladivo zelo veliko senco, lahko zaustavitev izgube postavite tik pod odprtino sveče.

- Če po vstopu v posel cena ne kaže moči – počasi pada in miruje, trgovec raje zapusti trg po zlomu kratkoročne linije trenda in počaka, da se situacija reši.

- Če ima kladivo dolgo senco in trgovec želi doseči boljše razmerje med tveganjem in nagrado, lahko nastavite obvestilo, ko cena vrne 50 % sence. Na ravni lahko postavite omejeno naročilo. Ali pa preklopite na krajši časovni okvir in poskusite najti drugo kladivo na ravni. Stop je nastavljen pod najnižjo vrednostjo sveče. Zaslužek je v tem primeru nastavljen kot 10x od postanka.

- Pogosto se nov trend začne s kladivom na dnevnem ali tedenskem grafikonu. Ko dosežete take profit, se stop premakne na prag rentabilnosti in ne zapre se vsa, ampak le del pozicije. Zaželeno je zapreti več kot 50% pozicije. Preostanek lahko zadržite, dokler se ne pojavi nasprotni signal (visi) ali tako, da premaknete stop v območje dobička.

- Po potrditvi spremembe trenda in doseganju take profita pozicija ni zaprta. Stop loss se premakne v varno območje in kupi se drugo sredstvo. Kupite lahko enako količino ali 2-5 krat manjšo. Glavno pravilo je, da se tveganje ne poveča, ko je dosežena stop loss. V idealnem primeru bi bil stop samo na pragu dobička. Take profit ni nastavljen, trgovec spremlja trg in, ko se pojavi signal za dolgo, odpre nove posle in premakne stop. Izhod iz transakcije – v ročnem načinu, ko se pojavi povratni signal ali ko je dosežena zaustavitvena izguba. Transakcija je lahko kratkoročna in traja več dni ali celo mesecev.

Napake pri trgovanju s kladivom

Trgovci, ki začnejo trgovati s kladivom na grafikonu, pogosto hitro postanejo razočarani nad vzorcem. Zdi se jim, da ne zagotavlja prednosti, deluje 50/50. Trgovci pri trgovanju na kladivu delajo naslednje napake:

- poiščite vzorec na šibki podpori kjer koli na grafikonu in ne na dnu trga;

- vstopite v posel brez potrditve ob močnem gibanju navzdol;

- volatilnost kladiva je nizka – cenovni razpon mora biti višji od razpona sosednjih 2-3 sveč. Ta koncept je subjektiven in tudi slabo kladivo se lahko obnese, vendar je psihologija vzorca odgovor na močan napad. Če ni bilo napada, potem ni ničesar za premagati;

- majhna senca ali preveliko telo;

- vzamejo za kladivo podobne sveče, vendar z velikimi svečami na obeh straneh – doji. Doji je figura negotovosti, medtem ko kladivo kaže trenutno zmago bikov;

- koncept dna in vrha trga – subjektivno. Zelo nevarno je trgovati z nasprotnim trendom na padajočem trgu . Cena lahko naredi le majhen odboj, kar ni dovolj, da bi dosegli raven prevzemnega dobička in nadaljevali gibanje navzdol. Trgovec, ki trguje z mizo, lahko sklene 2-3 ali več neuspešnih poslov zapored;

- če je razmerje v transakcijah 2 proti 10 in več, je za donosno trgovanje dovolj, da naredite več kot 1 donosno transakcijo od 10. Glavna napaka je psihologija, želja po prenehanju izgubljanja. Trgovci odstranijo stop loss, to vodi do velikih izgub;

- Druga pogosta napaka je jemanje dobička v razmerju manj kot 1 proti 3. Trgovci bi morali razumeti, da je ta pristop na daljavo nedonosen. Tudi če trenutno doživijo prijetna čustva zaradi donosne transakcije.

Kladivo je vzorec svečnika, ki ga je enostavno videti na grafikonu. Trgovcu lahko pomaga napovedati prihodnje cenovne akcije. Vendar pa je trgovanje samo s kladivi, če trgovec trguje z razmerjem tveganja in dobička manj kot 1 proti 3, lahko nedonosno. Prizadevati si je treba za povečanje razmerja med tveganjem in dobičkom. Če želite povečati verjetnost uspešne transakcije, morate uporabiti dodatno potrditev – naslednje sveče, odčitke indikatorja ali informacije iz grafikona grozdov. Dobra potrditev je bikovski Mirabozu – sveča z dolgim telesom in skoraj brez senc. Uporaba kladiva v celoviti analizi lahko izboljša učinkovitost trgovanja