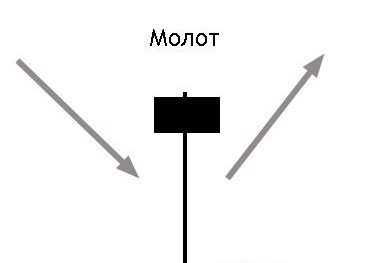

Jaapani küünlajalg “Hammer” – ehitus, kirjeldus kaardil ja kasutamine kauplemisel. Haamer on seinal rippuva haamri kujuline ühe küünlajalga ümberpööramismuster. Funktsioon – küünlajalg on pika varjuga, mis ületab keha vähemalt kaks korda. Selle mustri ilmumine käsib kauplejal valmistuda turu pöördumiseks.

Haamri indikaatori omadused

Haamer ilmub alles turu põhja, pärast pikka allapoole liikumist. Kui kaupleja märkab turu tipus haamrit, siis ei tohiks ta seda pidada ostusignaaliks. Turu tipus olevat haamrit nimetatakse “riputavaks meheks” ja see räägib peatsest hinnalangusest.

- väike keha, kuju poolest ruudukujuline;

- vari ületab keha rohkem kui 2 korda;

- teist varju praktiliselt pole;

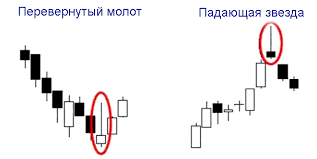

- vari võib olla nii all kui ka ülal (siis nimetatakse mustrit ümberpööratud haamriks);

- kujunenud langustrendil;

- kõrge volatiilsus – haamril peaks olema minimaalse ja maksimaalse vahemaa, rohkem kui 2-3 naaberküünla

Mustri jõud

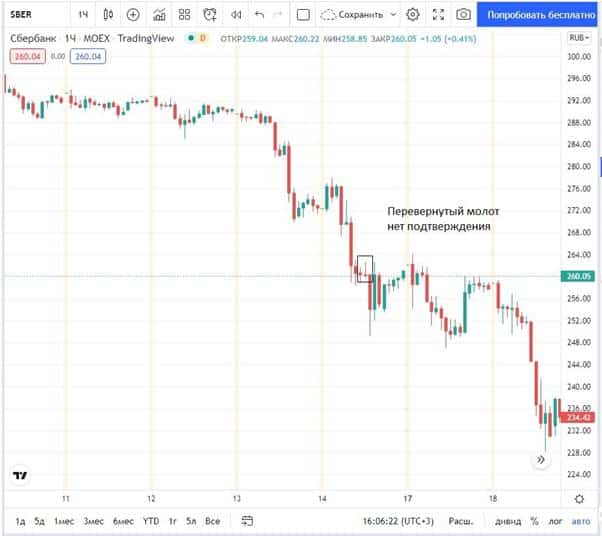

Mitte iga haamer ei tööta nii, nagu me tahaksime – meie sissekanne on trendi liikumise alguses. On mitmeid märke, mille abil kaupleja saab mustri tugevust iseloomustada:

- valge keha – päevasiseses kauplemises lisab tehingusse kindlustunnet. Härjad on nii tugevad, aga karudel pole küünla kontrollimiseks piisavalt jõudu;

- haamer moodustatakse suurenenud vertikaalse mahu korral;

- lüngad – signaalküünla avamine toimus tühimikuga, pullid haarasid pärast lühikest hingetõmbe initsiatiivi ja surusid tugevalt hinda;

- muster moodustub tugeval tugitasandil, samas kui hind madalamale ei fikseeri;

- ajaraam – mustri võib leida mis tahes ajaraamist, mida kõrgem on periood, seda usaldusväärsem on muster. Kõige suurem kaevandamise protsent on nädala graafikus haamri juures;

- pärast haamrit moodustub tugev bullish küünlajalg;

- indikaatoritelt on lisasignaale, hea sissekanne saadakse, kui haamer moodustatakse samaaegselt RSI või AO indikaatori lahknemisega. Tähelepanu tasub pöörata üle 1 tunni ajaraami signaalidele.

Haamerküünal tehnilises analüüsis: https://youtu.be/Dt2ItrqNGn0

Kuidas kaubelda küünla – haamri mustriga kauplemises praktikas

Kauplejad kohtavad haamri ja ümberpööratud haamri küünlajalgade mustrit kõigil turgudel, olgu see siis aktsiad, õli või kuld. Saate nendega kaubelda igal perioodil, kuid soovitatav on kasutada pikemat ajavahemikku. Sellel on mitu põhjust:

- töökindlus – mida kõrgem on periood, seda suurem on kaevandamise tõenäosus;

- volatiilsus – 4 tundi ja isegi päevi rohkem hinnavahemikku ja on võimalus siseneda trendi alguses, mis kestab vähemalt nädala;

- riskikasumi suhe – stopi ja kasumi võtmise vahel on vaja hoida vähemalt 1 kuni 3. Minutidiagrammil on seda raske teha, sellel meetodil on levinuim suhe 1:1;

- Täiendava kinnituse saamiseks võite kasutada kobardiagrammi või horisontaalsete mahtude diagrammi . Hea signaali helitugevus on haamri varjus.

Kui kauplemine toimub päevasisene , mille puhul tehing on tingimata päeva lõpus suletud, saab signaale otsida m15-m30-lt. Tehinguid tuleb rohkem, kuid nende kvaliteet on kehvem. Sellise kauplemisega peab kaupleja olema valmis sagedasteks kaotusteks. Haamreid päeva- või nädalagraafikutel esineb harva, mõnikord tuleb tehingut oodata kuu või kauem. Ja tehing ise võib kesta nädala või kuu. Et saada rohkem signaale, peab kaupleja jälgima paljude instrumentide graafikuid. Kauplemine on mõõdutundetum ja peale haamri ilmumist on tehingu sõlmimise otsuse tegemiseks aega veel 1-2 päeva. Päevasiseses kauplemises tuleb otsuseid teha kiiresti.

Kauplemisalgoritm

- Turg on tugevas langustrendis, vähemalt nädal.

- Hind läheneb olulisele toetustasemele. On eeldusi, et see tase võib mõneks ajaks osutuda turu miinimumiks.

- Tasandil moodustub haamerküünal.

- Toetustasemest allapoole läks hind vaid varjuga. Samal tasemel võib olla 2 või 3 vasarat. See võimendab signaali. Pullid on piisavalt tugevad, et hoida hind sulgudes üle toetuse.

- Pärast haamrit on kinnitus – tugev bullish marubozu või doji küünal. Oluline on, et hind ei langeks koos kerega toest alla.

- Avage ostutehing küünla kõrguse kohal.

- Stop loss asetatakse varju taha.

- Take profit on seatud tasemele, mis on 3 korda kõrgem kui stopp. Või enama.

- Kui haamerküünal on väga suure varjuga, võib stop lossi asetada küünla ava alla.

- Kui pärast tehingusse sisenemist hind ei näita tugevust – see langeb aeglaselt ja seisab paigal, eelistab kaupleja pärast lühiajalise trendijoone purunemist turult väljuda ja oodata olukorra lahenemist.

- Kui haamer on pika varjuga ja kaupleja soovib saada paremat riski-tulu suhet, saate määrata märguande, kui hind tagastab 50% varjust. Tasemele saab panna limiittellimuse. Või lülituge väiksemale ajaraamile ja proovige leida tasemel teine haamer. Peatus on seatud küünla madalast madalamale. Kasumi võtmine on sel juhul seatud 10-kordseks peatusest.

- Sageli saab uus trend alguse haamrist päeva- või nädalagraafikus. Pärast kasumivõtu saavutamist viiakse stopp nulli ja suletakse mitte kõik, vaid ainult osa positsioonist. Eelistatav on sulgeda rohkem kui 50% positsioonist. Ülejäänud osa saab hoida kuni vastupidise signaali ilmumiseni (rippumiseni) või nihutades stoppi kasumitsooni.

- Pärast trendimuutuse kinnitamist ja take profiti jõudmist positsiooni ei suleta. Stop loss liigub turvatsooni ja ostetakse veel üks vara. Saate osta sama mahu või 2-5 korda väiksema. Peamine reegel on see, et stop lossi saavutamisel risk ei suurene. Ideaalis seisaks peatus ainult kasumiläve juures. Kasumi võtmist ei määrata, kaupleja jälgib turgu ja kui signaal pikemaks ajaks saabub, avab uued tehingud ja liigutab stoppi. Tehingust väljumine – manuaalrežiimis, kui ilmub vastupidine signaal või kui on saavutatud stop loss. Tehing võib olla nii lühiajaline kui ka kesta mitu päeva või isegi kuid.

Haamriga kauplemise vead

Kauplejad, kes hakkavad graafikul haamriga kauplema, pettuvad sageli mustris kiiresti. Neile tundub, et eelist see ei anna, töötab 50/50. Kauplejad teevad haamril kaubeldes järgmisi vigu:

- otsige mustrit nõrgalt toel, mis tahes kohas diagrammil, mitte turu põhjas;

- siseneda tehingusse ilma kinnitust tugeva allapoole liikumise kohta;

- haamri volatiilsus on madal – hinnaklass peaks olema kõrgem kui naaberküünlal 2-3. See kontseptsioon on subjektiivne ja isegi halb haamer võib toimida, kuid mustri psühholoogia on vastus tugevale rünnakule. Kui rünnakut ei olnud, pole ka midagi maha lüüa;

- väike vari või liiga suur keha;

- nad võtavad haamri jaoks sarnaseid küünlaid, kuid mõlemal küljel on suured küünlad – doji. Doji on ebakindluse kuju, samal ajal kui vasar näitab härgade võitu hetkes;

- turu põhja ja tipu mõiste – subjektiivne. Vastutrendiga kaubelda langeval turul on väga ohtlik . Hind võib teha vaid väikese hüppe, millest ei piisa, et jõuda kasumi võtmise tasemele ja jätkata liikumist allapoole. Tabeliga kauplev kaupleja võib teha järjest 2-3 või enam ebaõnnestunud tehingut;

- kui suhe tehingutes on 2:10 ja kõrgem, siis kasumlikuks kauplemiseks piisab, kui teha rohkem kui 1 kasumlik tehing 10-st. Peamine viga on psühholoogia, soov kaotada lõpetada. Kauplejad eemaldavad stop lossi, mis toob kaasa suuri kahjusid;

- Teine levinud viga on kasumi võtmine suhtega alla 1:3. Kauplejad peaksid mõistma, et selline lähenemine on distantsilt kahjumlik. Isegi kui nad kogevad hetkel meeldivaid emotsioone kasumlikust tehingust.

Haamer on küünlajalgamuster, mida on diagrammil lihtne näha. See võib aidata kauplejal ennustada tulevasi hinnamuutusi. Kui kaupleja kaupleb riskitasu suhtega alla 1:3, võib pelgalt haamriga kauplemine olla aga kahjumlik. On vaja püüda suurendada riski ja tulu suhet. Eduka tehingu tõenäosuse suurendamiseks tuleb kasutada lisakinnitust – järgnevaid küünlaid, indikaatorinäidud või infot kobardiagrammist. Heaks kinnituseks on bullish Mirabozu – pika kehaga ja peaaegu varjudeta küünal. Haamri kasutamine põhjalikuks analüüsiks võib parandada kauplemise tõhusust