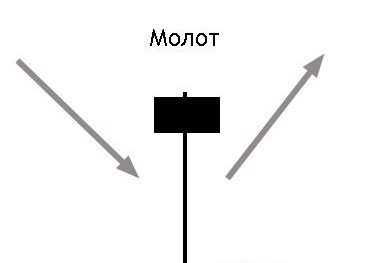

الشمعدان الياباني “Hammer” – البناء والوصف على الرسم البياني والتطبيق في التداول. المطرقة عبارة عن نمط انعكاس شمعدان واحد على شكل مطرقة معلقة على الحائط. الميزة – للشمعدان ظل طويل يتجاوز الجسم مرتين على الأقل. يخبر ظهور هذا النموذج المتداول بالاستعداد لانعكاس السوق لأعلى.

ميزات مؤشر المطرقة

تظهر المطرقة في قاع السوق فقط بعد حركة هبوطية طويلة. إذا لاحظ المتداول وجود مطرقة في الجزء العلوي من السوق ، فلا ينبغي له اعتبارها إشارة للشراء. المطرقة الموجودة في الجزء العلوي من السوق تسمى “الرجل المشنوق” وتتحدث عن انخفاض وشيك في الأسعار.

- جسم صغير قريب من المربع ؛

- يتجاوز الظل الجسم بأكثر من مرتين ؛

- لا يوجد عمليا ظل ثان ؛

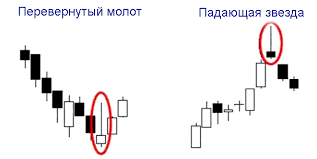

- يمكن أن يكون الظل أسفل أو أعلى (ثم يسمى النمط بالمطرقة المقلوبة) ؛

- تشكلت في اتجاه هبوطي

- تقلبات عالية – يجب أن يكون للمطرقة مسافة كبيرة بين الحد الأدنى والحد الأقصى ، أكثر من 2-3 شمعات متجاورة

قوة النمط

لا تعمل كل مطرقة كما نرغب – يكون دخولنا في بداية حركة الاتجاه. هناك العديد من العلامات التي يمكن للمتداول من خلالها تحديد قوة النمط:

- الجسم الأبيض – في التداول اليومي يضيف الثقة في الصفقة. المضاربون على الارتفاع أقوياء للغاية ، لكن الدببة لا تملك القوة الكافية للسيطرة على الشمعة ؛

- المطرقة تتشكل بأحجام رأسية متزايدة ؛

- الفجوات – حدث افتتاح شمعة الإشارة بفجوة ، وبعد فترة راحة قصيرة ، استولى الثيران على زمام المبادرة ودفعوا السعر بقوة ؛

- يتشكل النموذج عند مستوى دعم قوي ، بينما السعر لا يثبت هبوطيًا ؛

- الإطار الزمني – يمكن العثور على النمط في أي إطار زمني ، فكلما زادت الفترة ، كان النمط أكثر موثوقية. أعلى نسبة تعدين هي المطرقة على الرسم البياني الأسبوعي ؛

- بعد المطرقة ، تتشكل شمعة صعودية قوية ؛

- هناك إشارات إضافية من المؤشرات ، سيتم الحصول على دخول جيد إذا تم تشكيل المطرقة في وقت واحد مع الاختلاف في مؤشر القوة النسبية RSI أو مؤشر AO. يجدر الانتباه إلى الإشارات الموجودة على الإطار الزمني فوق ساعة واحدة.

شمعة المطرقة في التحليل الفني: https://youtu.be/Dt2ItrqNGn0

كيفية تداول نموذج شمعة المطرقة في التداول العملي

يواجه المتداولون نمط شمعدان المطرقة والمطرقة المقلوبة في جميع الأسواق ، سواء كانت الأسهم أو النفط أو الذهب. يمكنك تداولها في أي فترة ، لكن يوصى باستخدام إطار زمني أكبر. هناك عدة أسباب لذلك:

- الموثوقية – كلما زادت الفترة ، زاد احتمال التعدين ؛

- التقلب – نطاق سعري أكبر لمدة 4 ساعات وحتى أيام وهناك فرصة للدخول في بداية الاتجاه الذي سيستمر لمدة أسبوع على الأقل ؛

- نسبة المخاطرة والربح – من الضروري الحفاظ على 1 إلى 3 على الأقل بين التوقف وجني الأرباح.من الصعب القيام بذلك على الرسم البياني للدقيقة ، في هذه الطريقة النسبة الأكثر شيوعًا هي 1 إلى 1 ؛

- لتأكيد إضافي ، يمكنك استخدام مخطط الكتلة أو مخطط الأحجام الأفقية . الإشارة الجيدة لها حجم في ظل المطرقة.

إذا تم إجراء

التداول خلال اليوم ، حيث يتم إغلاق الصفقة بالضرورة في نهاية اليوم ، يمكن البحث عن الإشارات على m15-m30. سيكون هناك المزيد من المعاملات ، لكن جودتها أسوأ. مع مثل هذا التداول ، يجب أن يكون المتداول مستعدًا لخسائر متكررة. نادرًا ما تحدث المطرقة على الرسوم البيانية اليومية أو الأسبوعية ، وفي بعض الأحيان يتعين عليك الانتظار لمدة شهر أو أكثر للتداول. ويمكن أن تستمر المعاملة نفسها أسبوعًا أو شهرًا. من أجل تلقي المزيد من الإشارات ، يجب على المتداول مراقبة الرسوم البيانية للعديد من الأدوات. يتم قياس التداول بشكل أكبر وبعد ظهور المطرقة ، هناك يوم إلى يومين آخرين لاتخاذ قرار بالدخول في الصفقة. يجب اتخاذ القرارات في التداول اليومي بسرعة.

خوارزمية التداول

- السوق في اتجاه هبوطي قوي ، لمدة أسبوع على الأقل.

- السعر يقترب من مستوى دعم كبير. هناك شروط مسبقة أن هذا المستوى قد يكون الحد الأدنى للسوق لبعض الوقت.

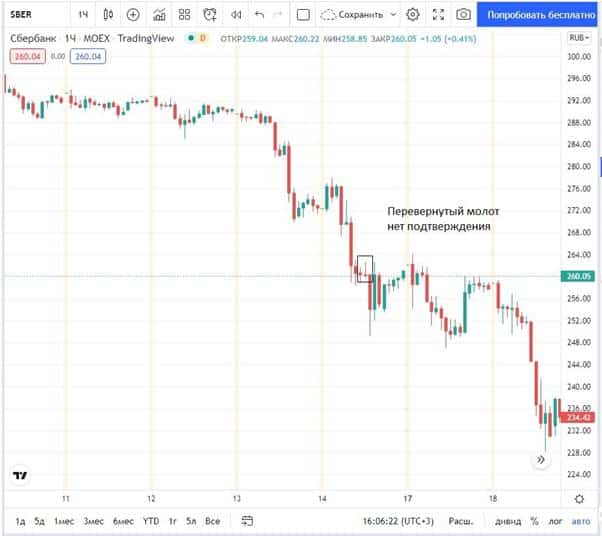

- تتشكل شمعة المطرقة على المستوى.

- تحت مستوى الدعم ، ذهب السعر بظل فقط. قد يكون هناك 2 أو 3 مطارق على نفس المستوى. هذا يضخم الإشارة. الثيران قوية بما يكفي للحفاظ على إغلاق الأسعار فوق مستوى الدعم.

- بعد المطرقة ، هناك تأكيد – شمعة ماروبوزو أو دوجي صعودية قوية. من المهم ألا ينخفض السعر عن مستوى الدعم مع الجسم.

- افتح صفقة شراء أعلى قمة الشمعة مباشرة.

- يتم وضع وقف الخسارة خلف الظل.

- يتم تحديد مستوى جني الأرباح عند مستوى أعلى بثلاث مرات من مستوى الإيقاف. او اكثر.

- إذا كان لشمعة المطرقة ظل كبير جدًا ، فيمكن وضع وقف الخسارة أسفل فتحة الشمعة مباشرة.

- إذا لم يظهر السعر قوة بعد الدخول في صفقة – فهو ينخفض ببطء ويظل ثابتًا ، يفضل المتداول الخروج من السوق بعد انهيار خط الاتجاه قصير المدى وانتظار حل الموقف.

- إذا كان للمطرقة ظل طويل وكان المتداول يريد الحصول على نسبة أفضل للمخاطرة والمكافأة ، يمكنك تعيين إشعار عندما يعيد السعر 50٪ من الظل. يمكنك وضع أمر محدد على المستوى. أو قم بالتبديل إلى إطار زمني أصغر وحاول العثور على مطرقة أخرى على المستوى. يتم تعيين الوقف تحت قاع الشمعة. يتم تحديد جني الأرباح في هذه الحالة على أنه 10x من نقطة الإيقاف.

- غالبًا ما يبدأ الاتجاه الجديد بمطرقة على الرسم البياني اليومي أو الأسبوعي. بعد الوصول إلى جني الأرباح ، يتم نقل الإيقاف إلى نقطة التعادل وليس الكل ، ولكن يتم إغلاق جزء فقط من المركز. يفضل إغلاق أكثر من 50٪ من المركز. يمكن الاحتفاظ بالباقي حتى تظهر الإشارة المعاكسة (معلقة) أو عن طريق تحريك وقف الخسارة إلى منطقة الربح.

- بعد تأكيد تغيير الاتجاه والوصول إلى جني الأرباح ، لا يتم إغلاق المركز. ينتقل وقف الخسارة إلى المنطقة الآمنة ويتم شراء أصل آخر. يمكنك شراء نفس الحجم أو أصغر 2-5 مرات. القاعدة الرئيسية هي أنه عند الوصول إلى وقف الخسارة ، لا تزيد المخاطر. من الناحية المثالية ، لن تقف المحطة إلا عند نقطة التعادل. لم يتم تعيين جني الأرباح ، يقوم المتداول بمراقبة السوق ، وعندما تظهر إشارة لفترة طويلة ، يفتح صفقات جديدة ويحرك التوقف. الخروج من الصفقة – في الوضع اليدوي عند ظهور إشارة عكسية أو عند الوصول إلى وقف الخسارة. يمكن أن تكون المعاملة قصيرة الأجل وتستمر لعدة أيام أو حتى أشهر.

أخطاء تداول المطرقة

غالبًا ما يصاب المتداولون الذين يبدأون تداول المطرقة على الرسم البياني بخيبة أمل من هذا النمط. يبدو لهم أنه لا يوفر ميزة ، فهو يعمل بنسبة 50/50. يرتكب المتداولون الأخطاء التالية عند التداول على المطرقة:

- ابحث عن نمط الدعم الضعيف ، في أي مكان على الرسم البياني ، وليس في قاع السوق ؛

- الدخول في صفقة بدون تأكيد على حركة هبوطية قوية ؛

- تقلب المطرقة منخفض – يجب أن يكون النطاق السعري أعلى من نطاق 2-3 شمعات المجاورة. هذا المفهوم شخصي ، وحتى المطرقة السيئة يمكن أن تنجح ، لكن سيكولوجية النمط هي الرد على هجوم قوي. إذا لم يكن هناك هجوم ، فلا يوجد شيء للتغلب عليه ؛

- ظل صغير أو جسم كبير جدًا ؛

- يأخذون لمطرقة شموع مماثلة ، ولكن مع شموع كبيرة على كلا الجانبين – دوجي. دوجي هو رقم غير مؤكد ، بينما المطرقة تظهر انتصار الثيران في الوقت الحالي ؛

- مفهوم القاع والقمة للسوق – ذاتي. من الخطير جدًا تداول الاتجاه المعاكس في سوق هابطة . يمكن للسعر أن يرتد قليلاً فقط ، وهو ما لا يكفي للوصول إلى مستوى جني الأرباح ، ومواصلة الحركة الهبوطية. قد يقوم المتداول الذي يتداول باستخدام الجدول بإجراء 2-3 تداولات غير ناجحة أو أكثر على التوالي ؛

- إذا كانت النسبة في المعاملات 2 إلى 10 فأكثر ، بالنسبة للتداول المربح ، يكفي إجراء أكثر من صفقة مربحة واحدة من أصل 10. الخطأ الرئيسي هو علم النفس ، الرغبة في التوقف عن الخسارة. يقوم التجار بإزالة وقف الخسارة ، مما يؤدي إلى خسائر كبيرة ؛

- خطأ شائع آخر هو جني الأرباح بنسبة أقل من 1 إلى 3. يجب أن يفهم التجار أن هذا الأسلوب غير مربح عن بعد. حتى لو شعروا في الوقت الحالي بمشاعر سارة من صفقة مربحة.

المطرقة عبارة عن نمط شمعدان يسهل رؤيته على الرسم البياني. يمكن أن يساعد المتداول على التنبؤ بحركة السعر المستقبلية. ومع ذلك ، فإن التداول باستخدام المطارق فقط ، إذا تداول المتداول بنسبة مخاطرة ومكافأة أقل من 1 إلى 3 ، يمكن أن يكون غير مربح. من الضروري السعي لزيادة نسبة المخاطرة إلى المكافأة. لزيادة احتمالية نجاح الصفقة ، تحتاج إلى استخدام تأكيد إضافي – الشموع أو قراءات المؤشر التالية أو المعلومات من مخطط الكتلة. تأكيد جيد هو Mirabozu الصاعد – شمعة ذات جسم طويل وتقريباً بلا ظلال. يمكن أن يؤدي استخدام المطرقة في التحليل الشامل إلى تحسين كفاءة التداول