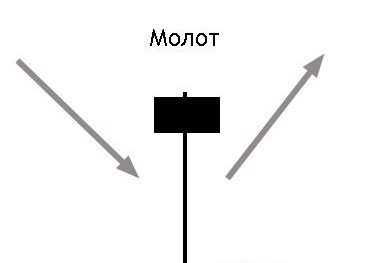

Japanski svijećnjak “Čekić” – konstrukcija, opis na grafikonu i primjena u trgovanju. Čekić je uzorak za okretanje jednog svijećnjaka u obliku čekića koji visi na zidu. Karakteristika – svijećnjak ima dugu sjenu, najmanje dva puta premašujući tijelo. Pojava ovog obrasca govori trgovcu da se pripremi za preokret tržišta.

Karakteristike indikatora čekića

Čekić se pojavljuje samo na dnu tržišta, nakon dugog kretanja naniže. Ako trgovac primijeti čekić na vrhu tržišta, onda to ne bi trebao smatrati signalom za kupovinu. Čekić na vrhu tržišta naziva se “viseći čovjek” i govori o skorom padu cijene.

- malo tijelo, oblika blisko kvadratu;

- sjena je veća od tijela za više od 2 puta;

- praktički nema druge sjene;

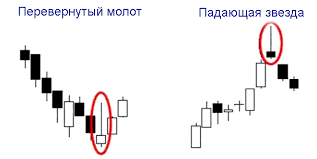

- sjena može biti i ispod i iznad (tada se uzorak naziva obrnuti čekić);

- formirana na silaznom trendu;

- visoka volatilnost – čekić bi trebao imati značajnu udaljenost između minimuma i maksimuma, više od 2-3 susjedne svijeće

Moć uzorka

Ne radi svaki čekić onako kako bismo željeli – naš ulazak je na početku kretanja trenda. Postoji nekoliko znakova pomoću kojih trgovac može okarakterizirati snagu uzorka:

- bijelo tijelo – u trgovanju unutar dana dodaje povjerenje u transakciju. Bikovi su tako jaki, ali medvjedi nemaju dovoljno snage da kontrolišu svijeću;

- čekić se formira pri povećanim vertikalnim volumenima;

- praznine – otvaranje signalne svijeće se dogodilo sa prazninom, bikovi su, nakon kratkog predaha, preuzeli inicijativu i snažno gurnuli cijenu;

- obrazac se formira na snažnom nivou podrške, dok se cijena ne fiksira niže;

- vremenski okvir – obrazac se može naći na bilo kojem vremenskom okviru, što je period veći, to je obrazac pouzdaniji. Najveći procenat rudarenja je na hammeru na nedeljnom grafikonu;

- nakon čekića formira se jak bikovski svijećnjak;

- postoje dodatni signali sa indikatora, dobar ulaz će se dobiti ako se hamer formira istovremeno sa divergencijom na RSI ili AO indikatoru. Vrijedi obratiti pažnju na signale na vremenskom okviru iznad 1 sata.

Hammer svijeća u tehničkoj analizi: https://youtu.be/Dt2ItrqNGn0

Kako trgovati uzorkom svijeća – čekić u trgovanju u praksi

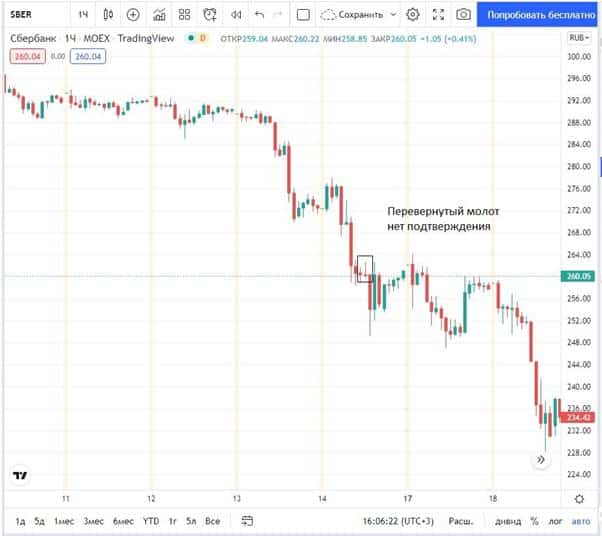

Trgovci se susreću sa uzorkom svijećnjaka čekića i obrnutog čekića na svim tržištima, bilo da se radi o dionicama ili nafti ili zlatu. Možete trgovati njima u bilo kojem periodu, ali se preporučuje korištenje većeg vremenskog okvira. Postoji nekoliko razloga za to:

- pouzdanost – što je period veći, veća je vjerovatnoća rudarenja;

- volatilnost – 4 sata pa čak i dana veći raspon cijena i postoji šansa za ulazak na početku trenda koji će trajati najmanje nedelju dana;

- rizik profit koeficijent – potrebno je održavati najmanje 1 prema 3 između stop i take profita.To je teško uraditi na minutnom grafikonu, kod ove metode je najčešći odnos 1 prema 1;

- za dodatnu potvrdu možete koristiti klaster grafikon ili grafikon horizontalnih volumena . Dobar signal ima jačinu zvuka u sjeni čekića.

Ako se trgovanje odvija

unutar dana, u kojem je posao nužno zatvoren na kraju dana, signali se mogu tražiti na m15-m30. Biće još transakcija, ali je njihov kvalitet lošiji. Kod takvog trgovanja, trgovac mora biti spreman na česte gubitke. Hammer na dnevnim ili nedeljnim grafikonima se retko dešava, ponekad morate čekati mesec dana ili duže za trgovinu. A sama transakcija može trajati sedmicu ili mjesec. Da bi primio više signala, trgovac mora pratiti grafikone mnogih instrumenata. Trgovanje je odmjerenije i nakon pojave čekića ostaje još 1-2 dana za donošenje odluke o ulasku u posao. Odluke u trgovanju unutar dana moraju se donositi brzo.

Algoritam trgovanja

- Tržište je u snažnom padu, najmanje nedelju dana.

- Cijena se približava značajnom nivou podrške. Postoje preduslovi da se ovaj nivo može pokazati kao minimum tržišta neko vreme.

- Na nivou se formira čekić svijeća.

- Ispod nivoa podrške, cijena je išla samo sa sjenom. Na istom nivou mogu biti 2 ili 3 čekića. Ovo pojačava signal. Bikovi su dovoljno jaki da drže zatvaranje cijena iznad podrške.

- Nakon čekića slijedi potvrda – jaka bikovska marubozu ili doji svijeća. Bitno je da cijena ne padne ispod oslonca sa tijelom.

- Otvorite trgovinu za kupovinu neposredno iznad maksimuma svijeće.

- Stop gubitak se postavlja iza senke.

- Take profit je postavljen na nivo koji je 3 puta veći od stope. Ili više.

- Ako čekić svijeća ima vrlo veliku sjenu, stop gubitak se može postaviti odmah ispod otvora svijeće.

- Ako nakon ulaska u trgovinu cijena ne pokazuje snagu – polako pada i miruje, trgovac radije napušta tržište nakon proboja kratkoročne linije trenda i čeka da se situacija riješi.

- Ako čekić ima dugu senku i trgovac želi da dobije bolji odnos rizika i nagrade, možete postaviti obaveštenje kada cena vrati 50% senke. Možete postaviti limit nalog na nivo. Ili se prebacite na manji vremenski okvir i pokušajte pronaći drugi čekić na nivou. Stop je postavljen ispod donjeg nivoa svijeće. Take profit u ovom slučaju je postavljen kao 10x od stope.

- Često novi trend počinje čekićem na dnevnom ili sedmičnom grafikonu. Nakon dostizanja uzimanja profita, stop se pomiče u rentabilnost i ne sve, već samo dio pozicije se zatvara. Poželjno je zatvoriti više od 50% pozicije. Ostatak se može zadržati dok se ne pojavi suprotan signal (visi) ili pomicanjem stope u profitnu zonu.

- Nakon potvrde promjene trenda i postizanja uzimanja profita, pozicija se ne zatvara. Stop gubitak se pomera u sigurnu zonu i kupuje se drugo sredstvo. Možete kupiti isti volumen ili 2-5 puta manji. Glavno pravilo je da kada se postigne stop gubitak, rizik se ne povećava. U idealnom slučaju, stajalište bi stajalo samo na visini rentabilnosti. Take profit nije podešen, trgovac prati tržište i, kada se pojavi signal za dugo, otvara nove trgovine i pomera stop. Izlaz iz transakcije – u ručnom režimu kada se pojavi signal obrnuti ili kada se postigne stop gubitak. Transakcija može biti i kratkoročna i trajati nekoliko dana ili čak mjeseci.

Greške u trgovanju čekićem

Trgovci koji počnu trgovati čekićem na grafikonu često se brzo razočaraju u obrazac. Čini im se da to ne daje prednost, radi 50/50. Trgovci, kada trguju na čekiću, prave sljedeće greške:

- potražite obrazac na slaboj podršci, bilo gdje na grafikonu, a ne na dnu tržišta;

- ući u trgovinu bez potvrde na snažnom kretanju naniže;

- volatilnost čekića je niska – raspon cijena bi trebao biti veći od onog kod susjednih 2-3 svijeće. Ovaj koncept je subjektivan, pa čak i loš čekić može uspjeti, ali psihologija uzorka je odgovor na snažan napad. Ako nije bilo napada, onda nema šta da se odbije;

- mala senka ili preveliko telo;

- za čekić uzimaju slične svijeće, ali sa velikim svijećama na obje strane – doji. Doji je lik neizvjesnosti, dok čekić pokazuje pobjedu bikova u trenutku;

- koncept dna i vrha tržišta – subjektivan. Vrlo je opasno trgovati kontratrendom na tržištu u padu . Cijena može napraviti samo mali skok, što nije dovoljno da dostigne nivo take profita i nastavi kretanje naniže. Trgovac koji trguje sa stolom može napraviti 2-3 ili više neuspešnih trgovanja u nizu;

- ako je omjer u transakcijama 2 prema 10 i veći, za profitabilno trgovanje dovoljno je napraviti više od 1 profitabilne transakcije od 10. Glavna greška je psihologija, želja da se prestane gubiti. Trgovci uklanjaju stop gubitak, to dovodi do velikih gubitaka;

- Još jedna uobičajena greška je uzimanje profita u omjeru manjem od 1 prema 3. Trgovci bi trebali razumjeti da je ovaj pristup neprofitabilan na daljinu. Čak i ako trenutno dožive prijatne emocije od isplative transakcije.

Čekić je uzorak svijećnjaka koji je lako vidjeti na grafikonu. Može pomoći trgovcu da predvidi buduću akciju cijena. Međutim, trgovanje isključivo na čekićima, ako trgovac trguje sa omjerom nagrade za rizik manjim od 1 prema 3, može biti neprofitabilno. Neophodno je nastojati da se poveća omjer rizika i nagrade. Da biste povećali vjerovatnoću uspješne transakcije, trebate koristiti dodatnu potvrdu – sljedeće svijeće, očitanja indikatora ili informacije iz klaster grafikona. Dobra potvrda je bikovski Mirabozu – svijeća sa dugim tijelom i gotovo bez sjena. Upotreba čekića u sveobuhvatnoj analizi može poboljšati efikasnost trgovanja