Býčí a medvědí divergence v obchodování – jak to vypadá na grafech, obchodní strategie. Odpůrci indikátorové analýzy trhu považují za hlavní argument „proti“ zpoždění indikátorových signálů od pohybu kotací. Pokud však jde o divergenci, tato zaostalá funkce pomáhá najít ziskové a spolehlivé vstupní body.

- Co je divergence v obchodování

- Typy divergence

- Klasická divergence

- Skrytá divergence

- Rozšířená (přehnaná) divergence

- Konvergence

- Vlastnosti tvorby divergence na různých ukazatelích

- Stochastický oscilátor

- RSI – indikátor relativní síly

- MACD

- Pravidla obchodování

- Divergence v obchodování: jak správně otevírat obchody

- Otevírání obchodů během medvědí divergence

- Otevírání obchodů během býčí divergence

- dvojitá divergence

- Divergence a cenová akce

- Na závěr – teze

Co je divergence v obchodování

Termín “divergence” pochází z anglického slova “divergence”, což se překládá jako “divergence, nesoulad”.

Divergence v obchodování je nesoulad mezi hodnotami indikátoru a pohybem kotací. Například k divergenci dochází, když se cena nadále pohybuje v souladu s trendem a vytváří nové maximum a oscilátor dává signály o trendu oslabování, tzn. na grafu je každé následující maximum nižší než to předchozí. Divergence je předzvěstí zastavení, korekce nebo obrácení trendu. Jinými slovy, toto je kritický bod, na jehož počátku musíte učinit obchodní rozhodnutí.

Typy divergence

Existují tři hlavní typy divergence:

- klasický;

- skrytý;

- prodloužený.

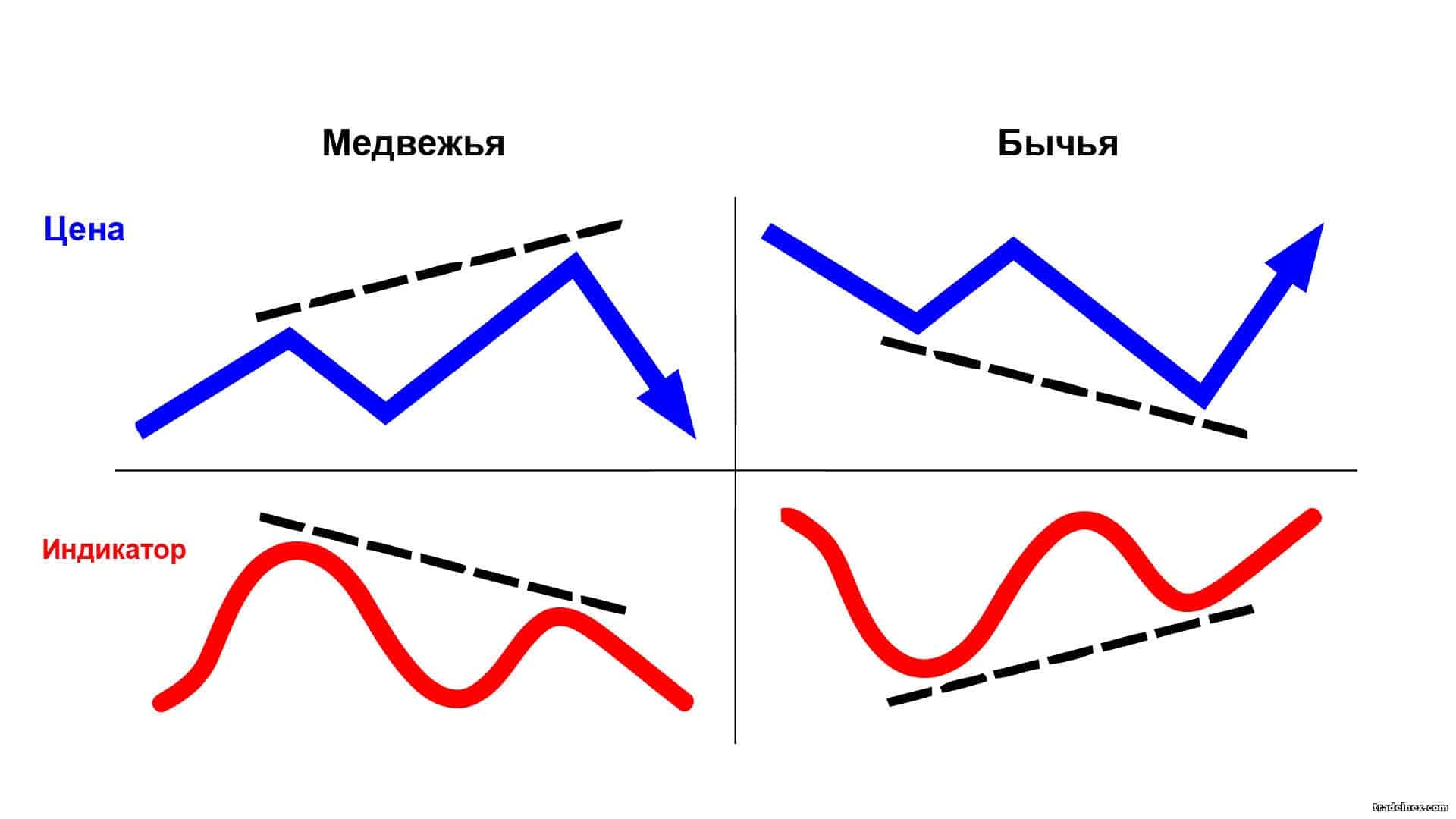

Každý z těchto typů se zase dělí na dva typy:

- medvědí – tvoří se na vzestupném grafu a naznačuje pokles ceny v blízké budoucnosti;

- býčí – vyskytuje se při sestupném trendu a předznamenává zvýšení ceny.

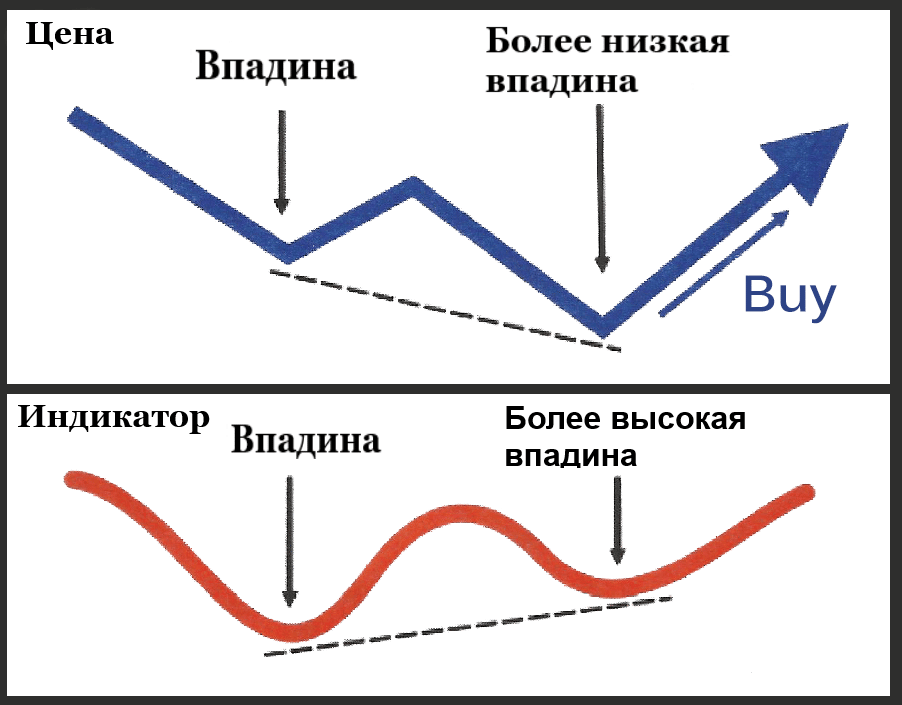

Klasická divergence

Tento nejběžnější typ divergence nastává těsně před změnou trendu. Chcete-li například identifikovat klasickou býčí divergenci na grafu, musíte sledovat minima a nastavit okamžik, kdy graf indikátoru vytvoří vyšší minimum a cena aktualizuje nejnižší minimum.

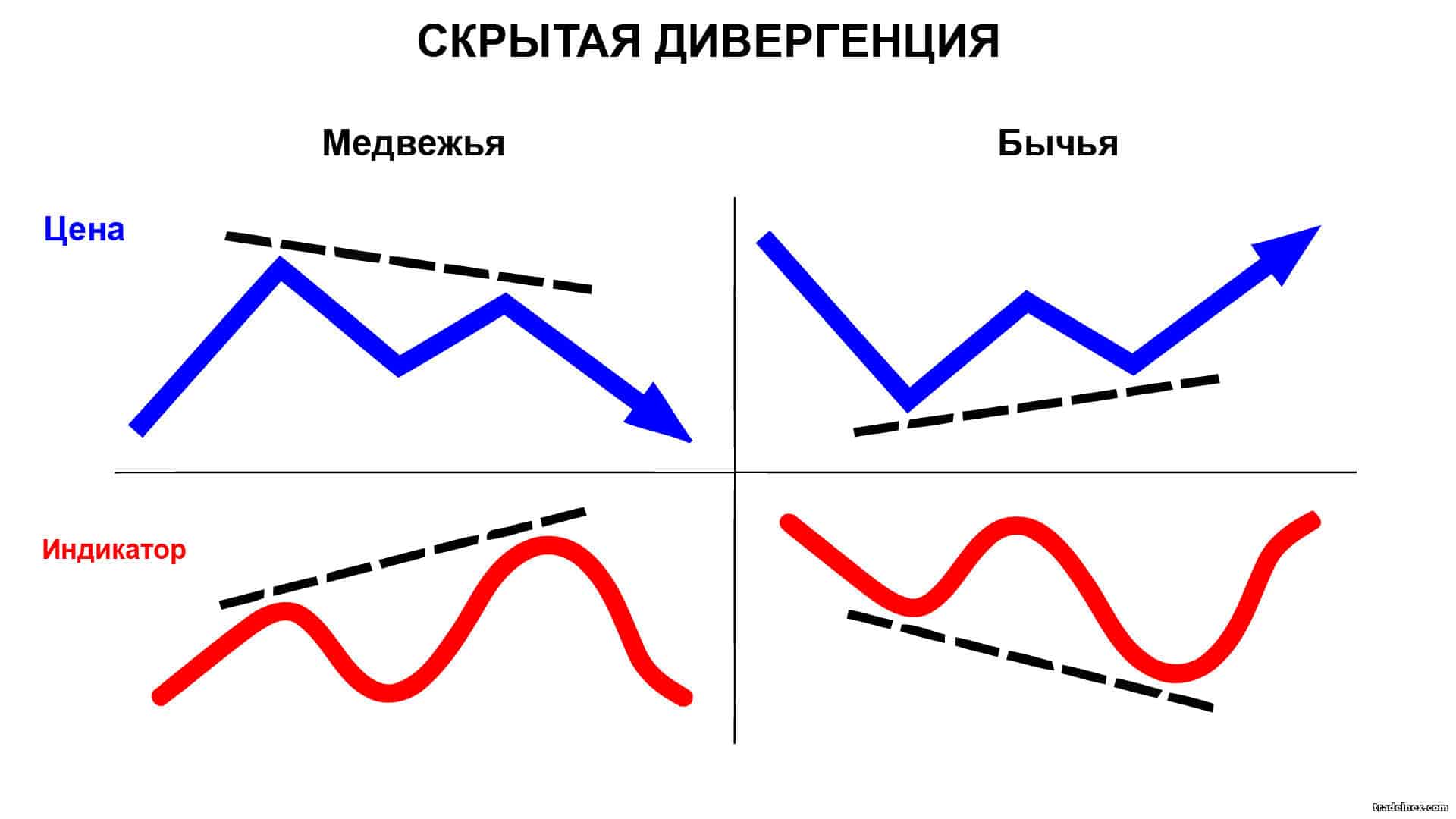

Skrytá divergence

Na rozdíl od klasické se objevuje skrytá divergence, když oscilátor udělá nové high nebo low a reakce na pohyb ceny je slabší, trh zůstává ve fázi korekce a konsolidace. Tento signál naznačuje pokračování současného trendu a jeho pravděpodobnou konsolidaci. Objevení se skryté medvědí divergence naznačuje, že cena bude nadále klesat. Skrytá býčí divergence naznačuje, že cena bude nadále růst. Skrytý rozpor je obtížné odhalit, ale neměl by být opomíjen. Slabý pullback oscilátoru je výborným signálem pro otevření nebo uzavření obchodů.

Rozšířená (přehnaná) divergence

Extended se od klasické divergence liší vytvořením dvou téměř identických maxim nebo minim na cenovém grafu. To je signál pro pokračování současného trendu. Obchodníci-analytici specifikují, že vytvořené vrcholy (nebo nízké body) nemusí být umístěny na stejné úrovni. Hlavní indikátor rozšířené divergence – indikátorový graf na rozdíl od cenového netvoří dvojité extrémní body.

Konvergence

Termín “konvergence” se překládá jako “konvergence”. Konvergence je na grafech znázorněna dvěma sbíhajícími se čarami (cena a indikátor). Překlad anglických termínů a specifických slangových výrazů může být pro začátečníka zavádějící. Definujme si tedy terminologii: divergence je nesoulad (divergence) pohybu ukazatele a cenových grafů; A také nesoulad na grafu může být znázorněn konvergujícími a divergujícími liniemi (býčí nebo medvědí). Konvergenci se tedy říká býčí divergence.

Vlastnosti tvorby divergence na různých ukazatelích

Divergence se tvoří na všech typech ukazatelů, ale existují samostatné modely, na kterých je divergence snazší určit. Každý z těchto nástrojů lze efektivně využít v promyšlených strategiích.

Stochastický oscilátor

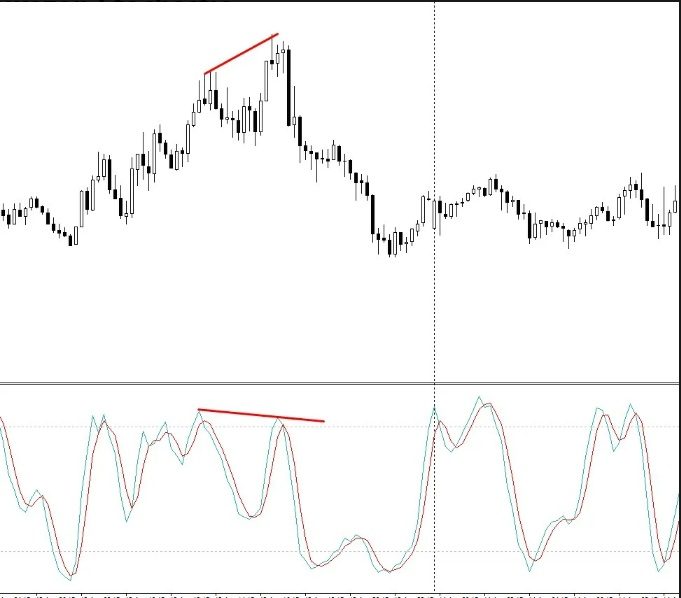

Stochastic někdy dává falešné signály, takže je třeba brát v úvahu pouze nejsilnější z nich. Jedním takovým silným spolehlivým signálem je divergence cenových a indikátorových grafů. Dalším potvrzením je průsečík stochastických čar. Hlavní výhodou Stochastického oscilátoru je, že jasně ukazuje všechny typy divergence. Pro určení odchylek se doporučuje zvýšit zpomalení v nastavení. Tím se vyhladí linky, signálů bude méně, ale budou spolehlivější.

RSI – indikátor relativní síly

RSI divergenční obchodní signál má význam, když se jeden z extrémů vytvoří v překoupené zóně (v rozmezí 70 a více) nebo přeprodá (v rozmezí 30 a níže). Obvykle se tento ukazatel obrátí dříve než cena. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm Na základě RSI byl vytvořen spolehlivější a pohodlnější šípový oscilátor RSI_div., zaměřený na určování dlouhých cenových pohybů. Zelená šipka ukazuje položky nákupu, červená šipka ukazuje položky prodeje. RSI_div je zvláště efektivní ve vyšších časových rámcích (od D1).

MACD

MACD jako trendový indikátor stabilně sleduje aktuální kurz bez dlouhých period chybných signálů. K identifikaci divergencí se obvykle používá lineární MACD, ale pro některé strategie bude vhodnou volbou použití histogramů.

Pravidla obchodování

Je třeba vzít v úvahu následující body:

- Pozor na cenové extrémy.

Divergence je definována pouze tehdy, pokud cena vytváří nové maximum (nízká) nebo tvoří dvojitý vrchol (dvojité dno). Při absenci těchto bodů na cenovém grafu můžete graf indikátorů ignorovat.

- Spojte vrcholy.

Při medvědí divergenci na cenovém grafu a na grafu indikátorů je třeba propojit pouze maxima. Při býčí divergenci jsou na cenovém grafu a na indikátoru spojena pouze minima.

- Nakreslete svislice.

Extrémní body cenového grafu a grafu indikátorů by se měly shodovat. Pro kontrolu souladu se doporučuje nakreslit svislé čáry.

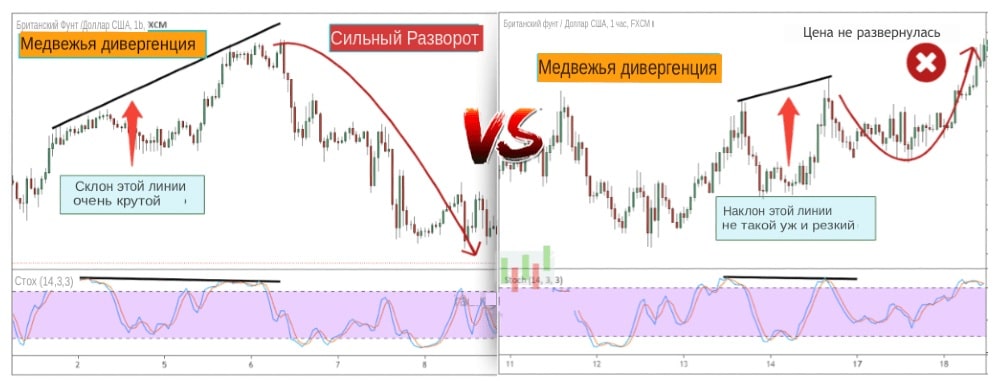

- Úhly sklonu čar udávají sílu divergence.

Čím větší je úhel sklonu čar, tím silnější je divergence, což znamená větší šanci na obrat trendu.

- Potvrďte divergenci.

Nejlepším potvrzením divergence je nalezení extrémních bodů v překoupené nebo přeprodané zóně.

- Nenechte si ujít ani okamžik.

Nemůžete minout vstupní bod do transakce. Pokud se ten okamžik promešká, pak je zbytečné ho dohánět, divergence se osvědčila a stala se irelevantní. V tomto případě je lepší počkat na další divergenci.

- Nejste si jisti – neobchodujte.

Neměli byste hádat na kávové sedlině a vytvářet hypotézy o tom, zda došlo k nesrovnalosti nebo ne. Skutečný a spolehlivý signál musí být jasný a srozumitelný.

Divergence v obchodování: jak správně otevírat obchody

Existuje mnoho strategií pro obchodování využívající definici divergence, ale spojují je obecné principy otevírání obchodů.

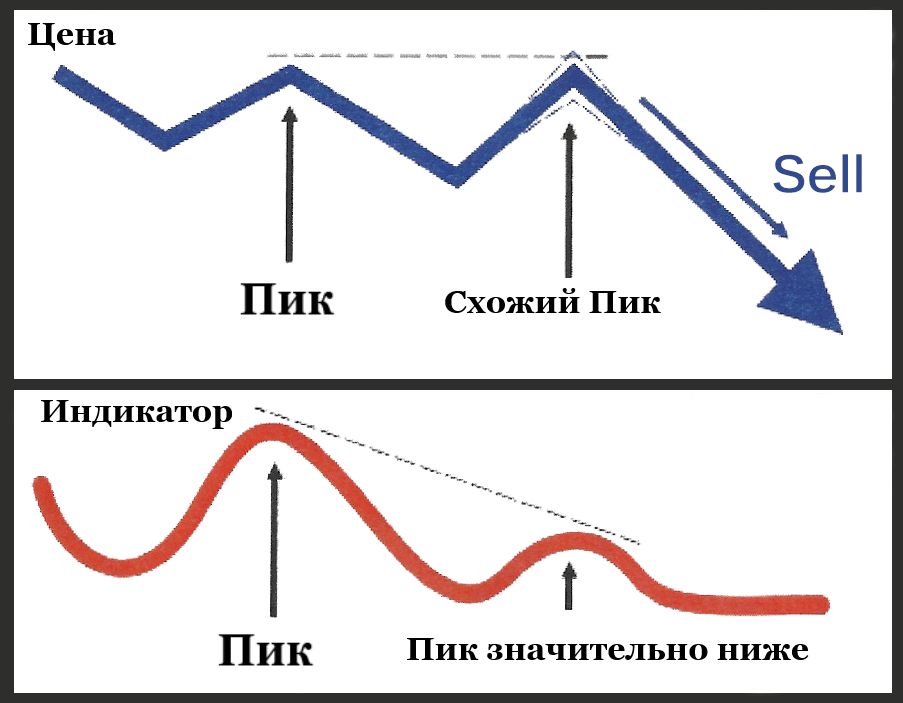

Otevírání obchodů během medvědí divergence

Když cenový graf vykreslí nový vyšší vrchol a oscilátor to nepotvrdí, objeví se signál k otevření prodejní pozice. Zároveň jsou často přijímány antitrendové signály, které jsou důvodem k ukončení transakce. Nové transakce je nutné otevírat proti trendu co nejpečlivěji, je lepší to udělat, když se v období konsolidace nebo korekce vytvoří divergence.

Otevírání obchodů během býčí divergence

Objevení se na grafu kotací nového nižšího minima, které není potvrzeno oscilátorem, je signálem k otevření kupní smlouvy. Pokud jsou signály namířeny proti trendu, doporučuje se prodej uzavřít. Divergence – jak a kdy ji použít: https://youtu.be/kJQu999pt_k

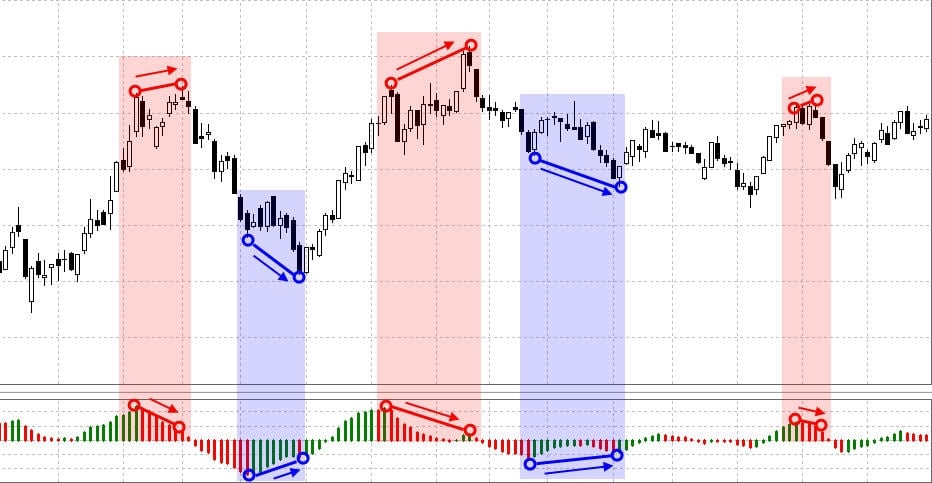

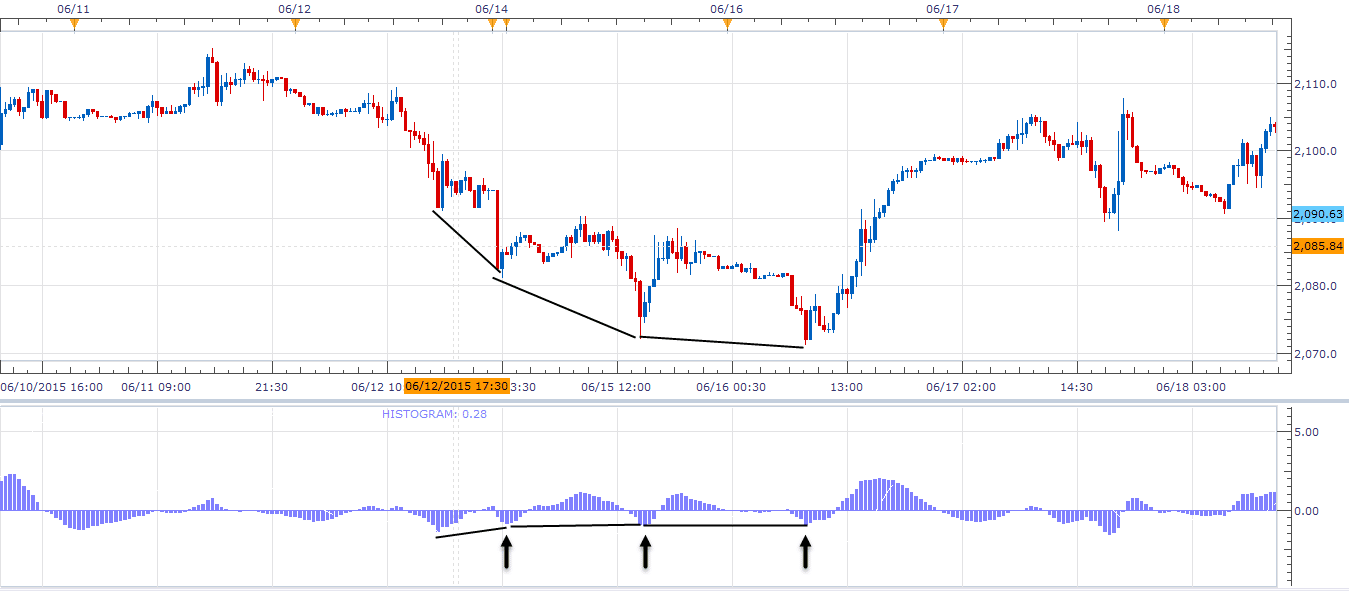

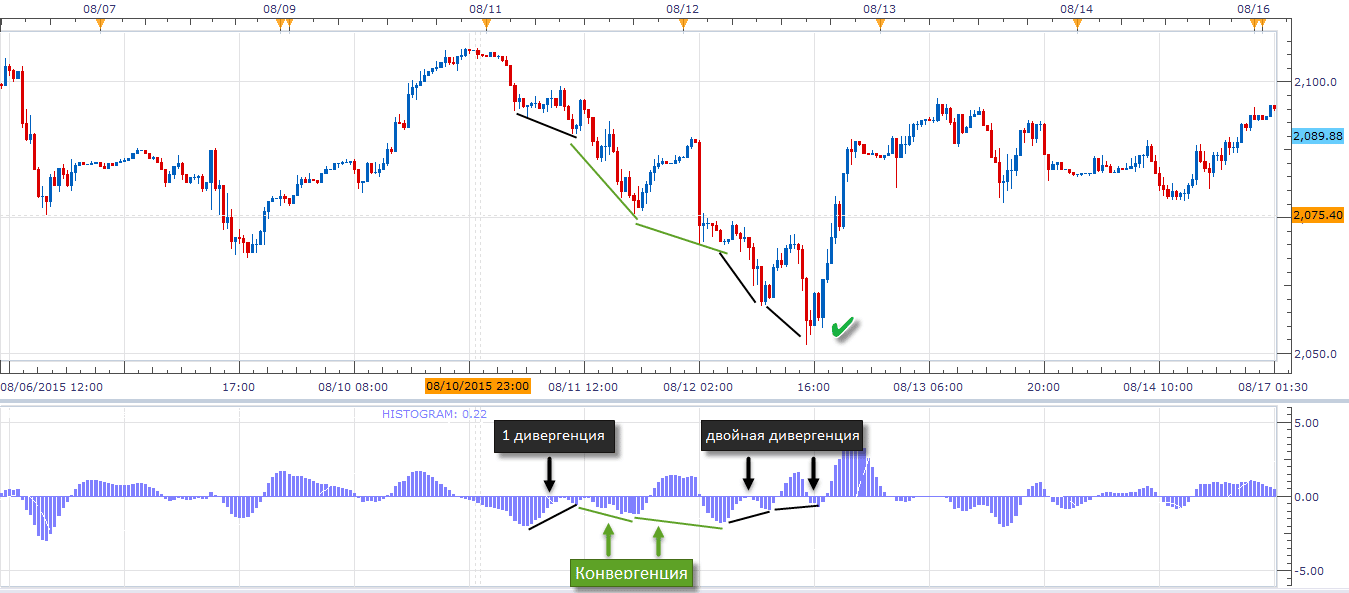

dvojitá divergence

Pokud mluvíme o síle signálů, pak je dvojitá divergence silnější signál než jediný. Dvojitou divergenci lze definovat jako sérii extrémů, které nejsou potvrzeny oscilátorem. Níže uvedený snímek MACD ukazuje dvojitou býčí divergenci: vlny cenového grafu se pokaždé zmenšují a postupně slábnou. Ukazatel vykazuje několik divergenci, ale první jednotlivá divergence by byla ztrátová. V tomto případě nespěchejte, je třeba počkat na nové maximum, které bude indikovat obrácení cenového trendu.

Divergence a cenová akce

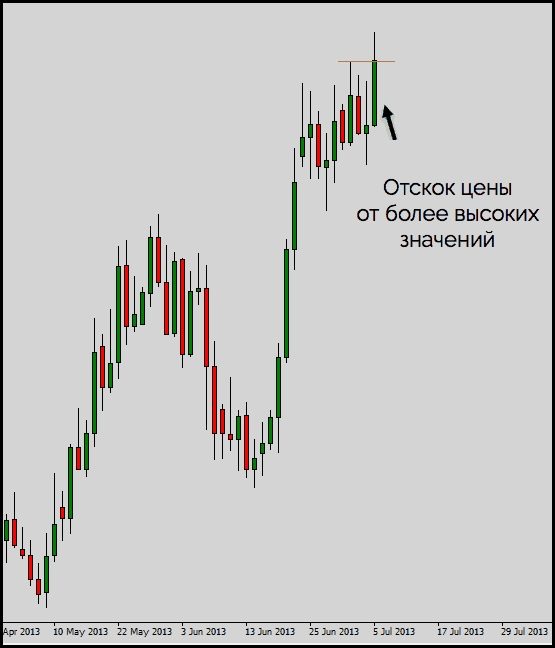

Strategie cenové akce zahrnuje obchodování pouze pomocí cenového grafu bez indikátorů. V tomto případě se používá termín implicitní divergence. Podívejme se na příklad na svíčkovém grafu. Snímek obrazovky níže ukazuje okamžik oslabení růstu ceny: svíčky se zavírají v rozmezí hodnot předchozích svíček, stíny se prodlužují. Existuje silná úroveň odporu.

Na závěr – teze

- Divergence je poměrně spolehlivým signálem k otevírání a uzavírání obchodů.

- Divergence signálů cenového grafu a grafu indikátorů nemusí vždy znamenat obrat trendu.

- Divergence, stejně jako jakýkoli jiný signál, vyžaduje ověření, takže pro spolehlivost se doporučuje použít několik indikátorů. Spolehlivým potvrzením signálu je výstup kotací za překoupené (přeprodané) úrovně.

- Divergenci lze určit bez indikátorů (strategie cenové akce).

- Pro začátečníky je lepší používat velké časové rámce (od H1 a výše), dávají přesnější signály.