Kauplemise tõus ja langus – kuidas see graafikutel välja näeb, kauplemisstrateegia. Turu indikaatorianalüüsi vastased peavad peamiseks “vastu” argumendiks indikaatorisignaalide viivitamist noteeringute liikumisest. Kui aga rääkida lahknemisest, aitab see mahajäänud funktsioon leida tulusaid ja usaldusväärseid sisenemispunkte.

- Mis on lahknevus kauplemises

- Erinevuste tüübid

- Klassikaline lahknevus

- Varjatud lahknemine

- Laiendatud (liialdatud) lahknemine

- Lähenemine

- Erinevate näitajate lahknemise kujunemise tunnused

- Stohhastiline ostsillaator

- RSI – suhtelise tugevuse indikaator

- MACD

- Kauplemise reeglid

- Kauplemise lahknevus: kuidas tehinguid õigesti avada

- Tehingute avamine languse lahknemise ajal

- Tehingute avamine bullish lahknemise ajal

- kahekordne lahknemine

- Erinevus ja hind tegevus

- Lõpus – teesid

Mis on lahknevus kauplemises

Mõiste “lahknevus” pärineb ingliskeelsest sõnast “divergence”, mis tõlkes tähendab “lahknevus, lahknevus”.

Kauplemise lahknevus on lahknevus indikaatorite näitude ja noteeringute liikumise vahel. Näiteks divergents tekib siis, kui hind jätkab liikumist vastavalt trendile ja teeb uue kõrgpunkti ning ostsillaator annab signaale nõrgenevast trendist, s.t. graafikul on iga järgnev maksimum eelmisest madalam. Erinevus kuulutab peatust, korrigeerimist või trendi pöördumist. Teisisõnu, see on kriitiline punkt, mille alguses peate tegema kauplemisotsuseid.

Erinevuste tüübid

Eristatakse kolme peamist lahknemise tüüpi:

- klassikaline;

- peidetud;

- pikendatud.

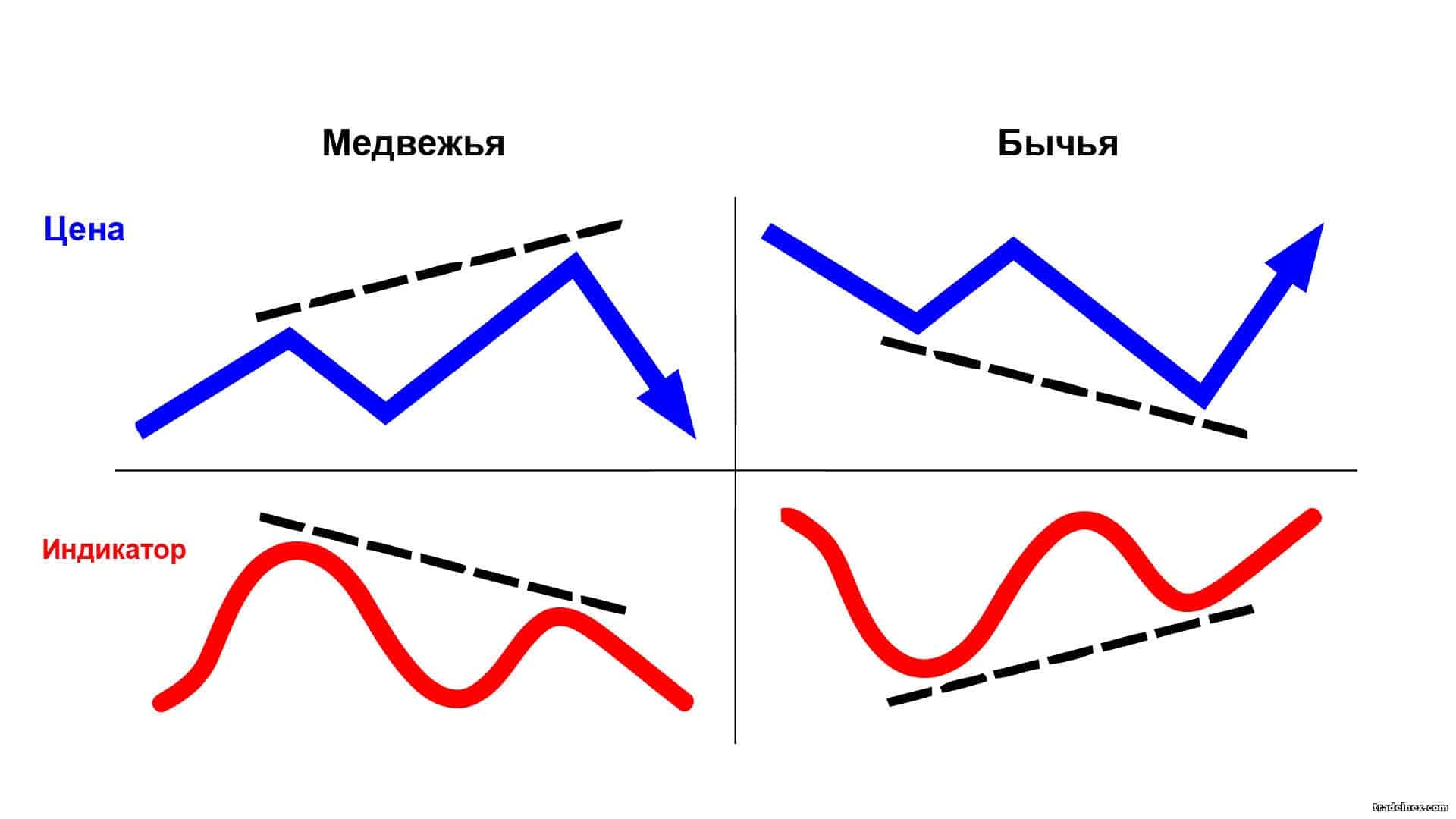

Kõik need tüübid jagunevad omakorda kahte tüüpi:

- bearish – moodustatud tõusvas graafikus ja näitab hinnalangust lähitulevikus;

- bullish – ilmneb langustrendi korral ja ennustab hinnatõusu.

Klassikaline lahknevus

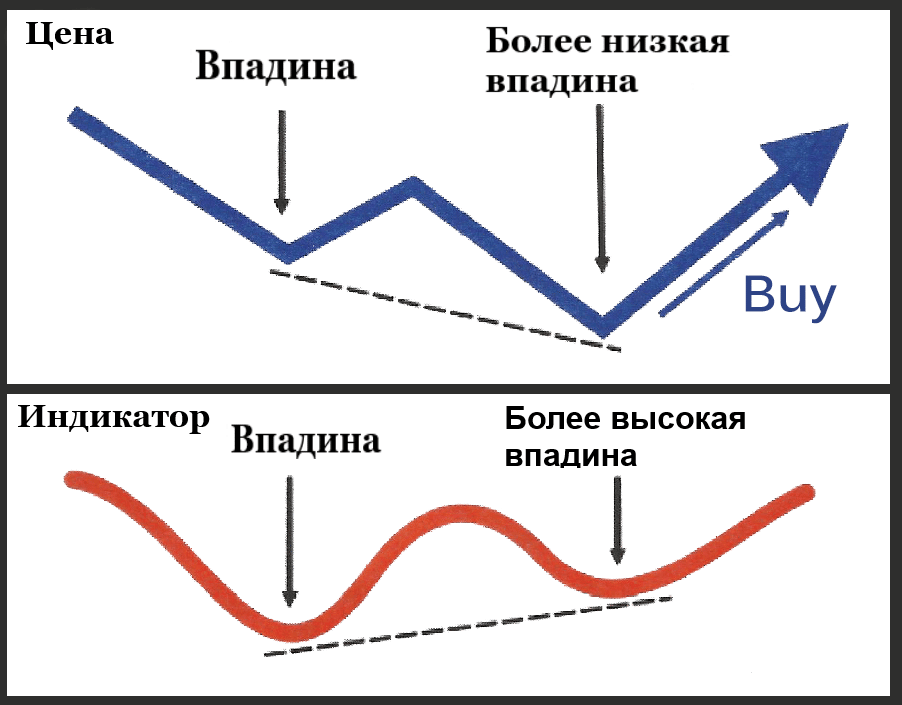

See kõige levinum lahknemise tüüp ilmneb vahetult enne trendi muutumist. Näiteks selleks, et tuvastada graafikul klassikaline bullish divergents, peate jälgima madalaimaid punkte ja määrama hetke, mil indikaatorgraafik moodustab kõrgema madalaima taseme ja hind värskendab madalaimat madalseisu.

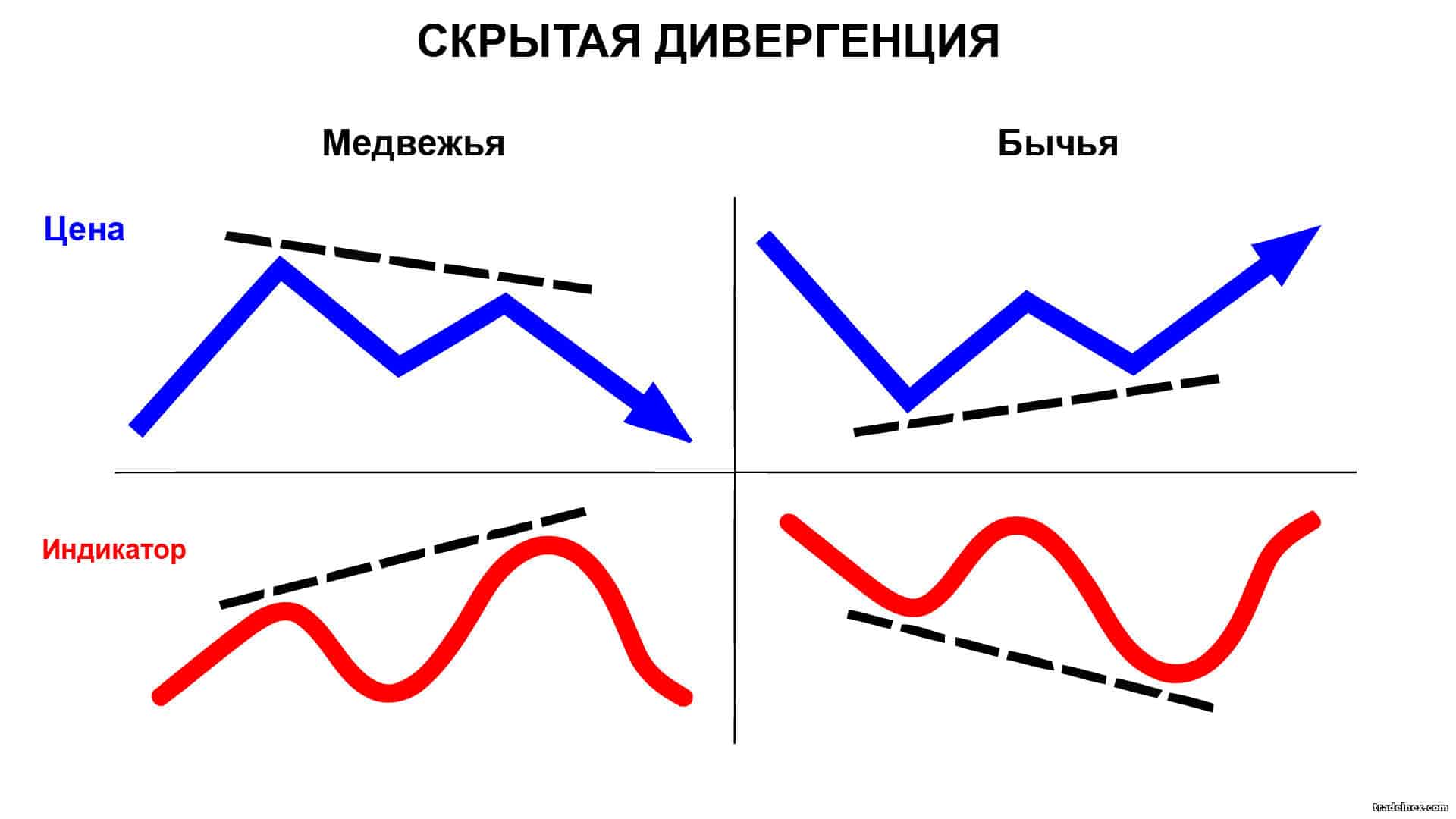

Varjatud lahknemine

Erinevalt klassikalisest ilmneb varjatud lahknevus, kui ostsillaator teeb uue kõrge või madalseisu ning reaktsioon hinna liikumisele on nõrgem, turg jääb korrektsiooni ja konsolideerumise staadiumisse. See signaal näitab praeguse trendi jätkumist ja selle tõenäolist konsolideerumist. Varjatud languse lahknemise ilmnemine näitab, et hind jätkab langust. Varjatud bullish lahknevus näitab, et hind jätkab tõusu. Varjatud lahknevusi on raske tuvastada, kuid seda ei tohiks tähelepanuta jätta. Ostsillaatori nõrk tagasitõmbamine on suurepärane signaal tehingute avamiseks või sulgemiseks.

Laiendatud (liialdatud) lahknemine

Laiendatud erineb klassikalisest lahknemisest kahe peaaegu identse kõrge või madalaima taseme moodustumisega hinnagraafikus. See on signaal praeguse trendi jätkamiseks. Kaupleja-analüütikud täpsustavad, et konstrueeritud tipud (või madalad punktid) ei pea asuma samal tasemel. Laiendatud lahknemise põhinäitaja – indikaatorgraafik erinevalt hinnagraafikust ei moodusta topeltäärmuspunkte.

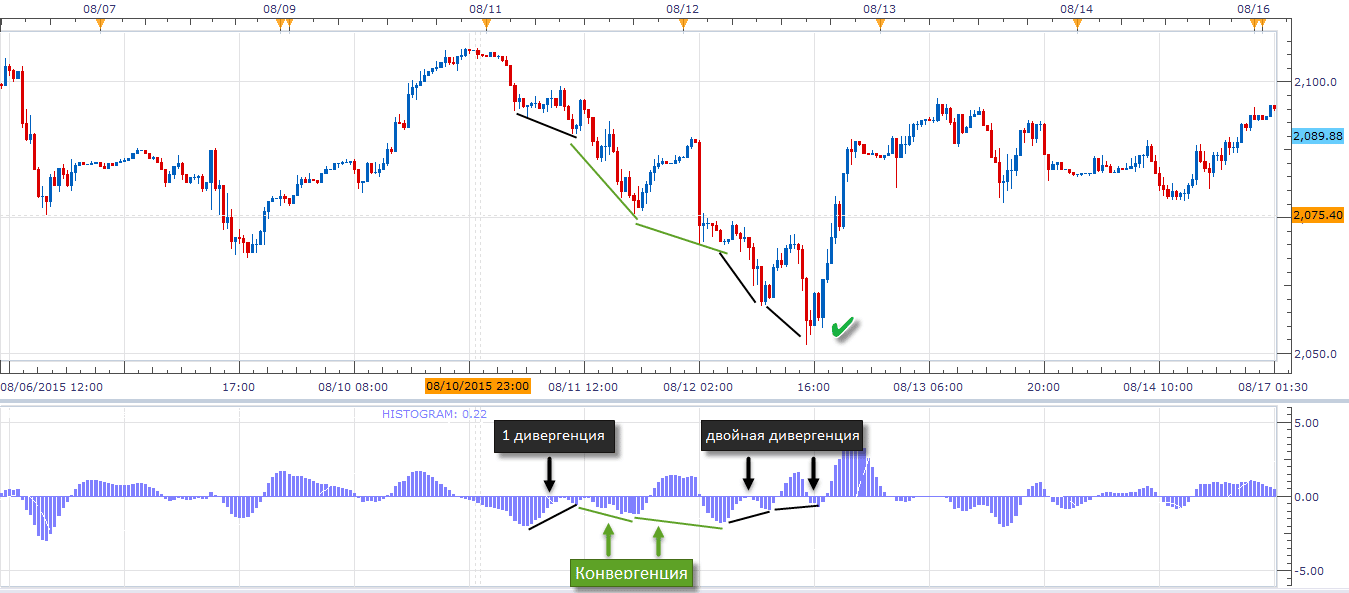

Lähenemine

Mõistet “konvergents” tõlgitakse kui “lähenemist”. Konvergentsi on diagrammidel kujutatud kahe koonduva joonega (hind ja indikaator). Ingliskeelsete terminite ja spetsiifilise vahetusslängi tõlkimine võib algajat eksitada. Niisiis, defineerime terminoloogiat: lahknevus on indikaatori ja hinnagraafikute liikumise lahknevus (lahknevus); Ja ka lahknevust diagrammil saab kujutada koonduvate ja lahknevate joontega (tõuke või langus). Seega nimetatakse konvergentsi bullish-divergentsiks.

Erinevate näitajate lahknemise kujunemise tunnused

Divergents moodustub igat tüüpi näitajate puhul, kuid on olemas eraldi mudelid, mille põhjal on lahknevust lihtsam määrata. Kõiki neid tööriistu saab läbimõeldud strateegiates tõhusalt kasutada.

Stohhastiline ostsillaator

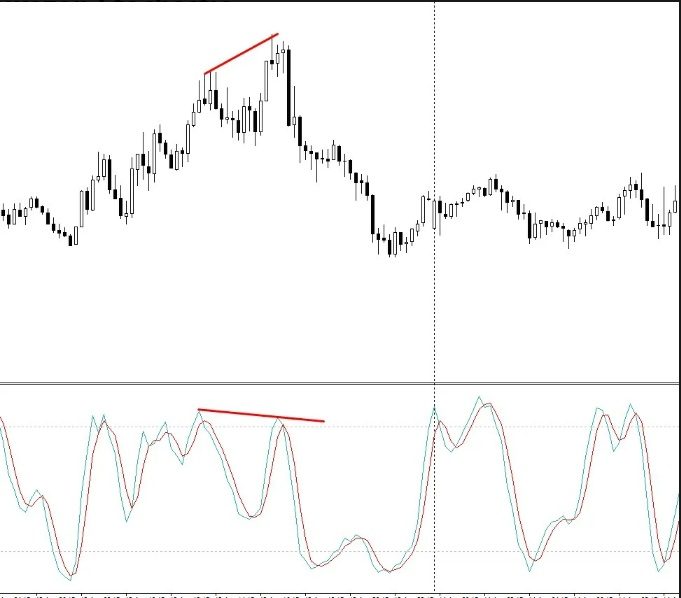

Stohhastiline annab mõnikord valesid signaale, seega tuleks arvesse võtta ainult tugevaimaid neist. Üks selline tugev usaldusväärne signaal on hinna- ja indikaatoritabelite lahknemine. Täiendav kinnitus on stohhastiliste joonte ristumiskoht. Stohhastilise ostsillaatori peamine eelis on see, et see näitab selgelt kõiki erinevusi. Erinevuste kindlaksmääramiseks on soovitatav seadistustes aeglustust suurendada. See silub jooni, signaale on vähem, kuid need on usaldusväärsemad.

RSI – suhtelise tugevuse indikaator

RSI lahknemise kauplemissignaal on oluline, kui üks äärmustest moodustub üleostetud tsoonis (vahemikus 70 ja rohkem) või ülemüüdud (vahemikus 30 ja alla selle). Tavaliselt pöördub see indikaator varem kui hind. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm RSI baasil loodi töökindlam ja mugavam nooleostsillaator RSI_div., mis on keskendunud pika hinnaliikumise määramisele. Roheline nool näitab ostukirjeid, punane nool näitab müügikandeid. RSI_div on eriti efektiivne kõrgematel ajavahemikel (alates D1).

MACD

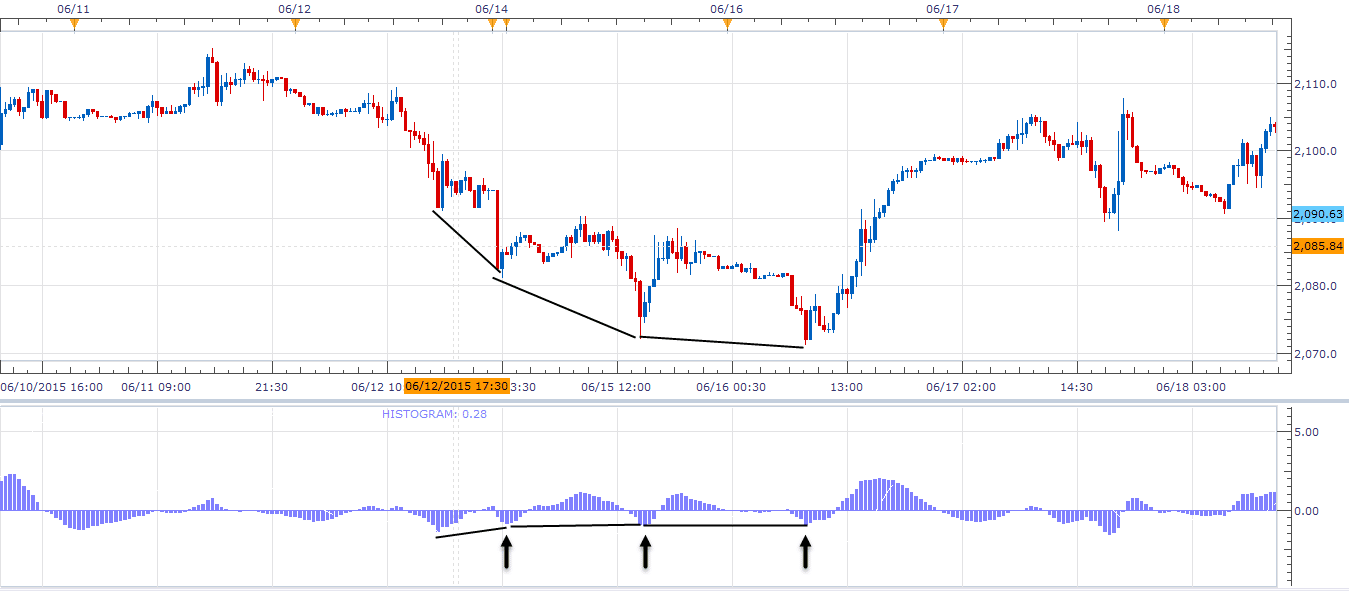

MACD kui trendi indikaator järgib pidevalt praegust kurssi ilma pikkade vigaste signaalideta. Erinevuste tuvastamiseks kasutatakse tavaliselt lineaarset MACD-d, kuid mõne strateegia puhul on histogrammide kasutamine mugav valik.

Kauplemise reeglid

Arvesse tuleks võtta järgmisi punkte:

- Jälgige äärmuslikke hindu.

Erinevus on määratletud ainult siis, kui hind teeb uue kõrge (madala) või moodustab topelt tipu (topeltpõhja). Nende punktide puudumisel hinnagraafikul võite indikaatoritabelit ignoreerida.

- Ühendage tipud.

Hinnagraafiku ja indikaatorite graafiku languse korral tuleb ühendada ainult kõrged punktid. Tõusva lahknemisega on hinnagraafikul ja indikaatoril ühendatud ainult madalad punktid.

- Joonistage vertikaalid.

Hinnagraafiku ja indikaatorgraafiku äärmuspunktid peaksid kokku langema. Vastavuse kontrollimiseks on soovitatav tõmmata vertikaalsed jooned.

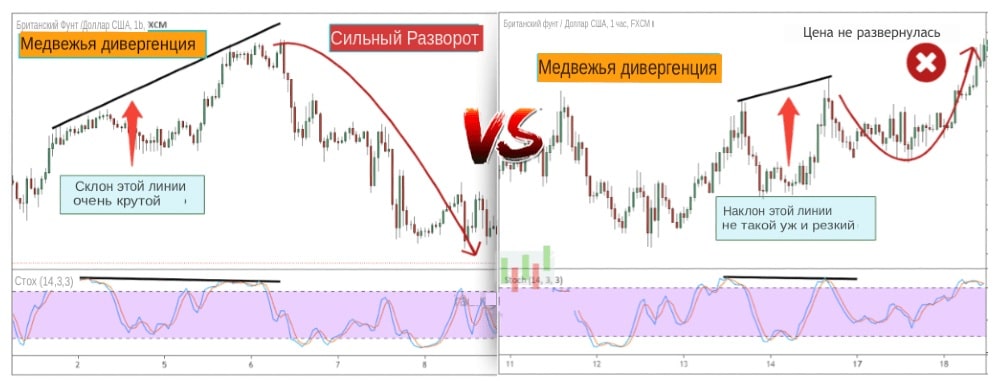

- Joonte kaldenurgad näitavad lahknemise tugevust.

Mida suurem on joonte kaldenurk, seda suurem on lahknevus, mis tähendab, et trendi pöördumise võimalus on suurem.

- Kinnitage lahknevus.

Parim kinnitus lahknemisele on äärmuslike punktide leidmine üleostetud või ülemüüdud tsoonis.

- Ärge jätke hetkegi maha.

Te ei saa jätta märkimata tehingu sisenemispunkti. Kui hetk vahele jääb, siis on asjatu sellele järele jõuda, lahknevus on korda läinud ja muutunud ebaoluliseks. Sel juhul on parem oodata järgmist lahknemist.

- Pole kindel – ära kauple.

Kohvipaksu pealt ei tasu arvata ega püstitada hüpoteese selle kohta, kas lahknevus on tekkinud või mitte. Tõeline ja usaldusväärne signaal peab olema selge ja arusaadav.

Kauplemise lahknevus: kuidas tehinguid õigesti avada

Divergentsi definitsiooni kasutavaid kauplemisstrateegiaid on palju, kuid neid ühendavad tehingute avamise üldpõhimõtted.

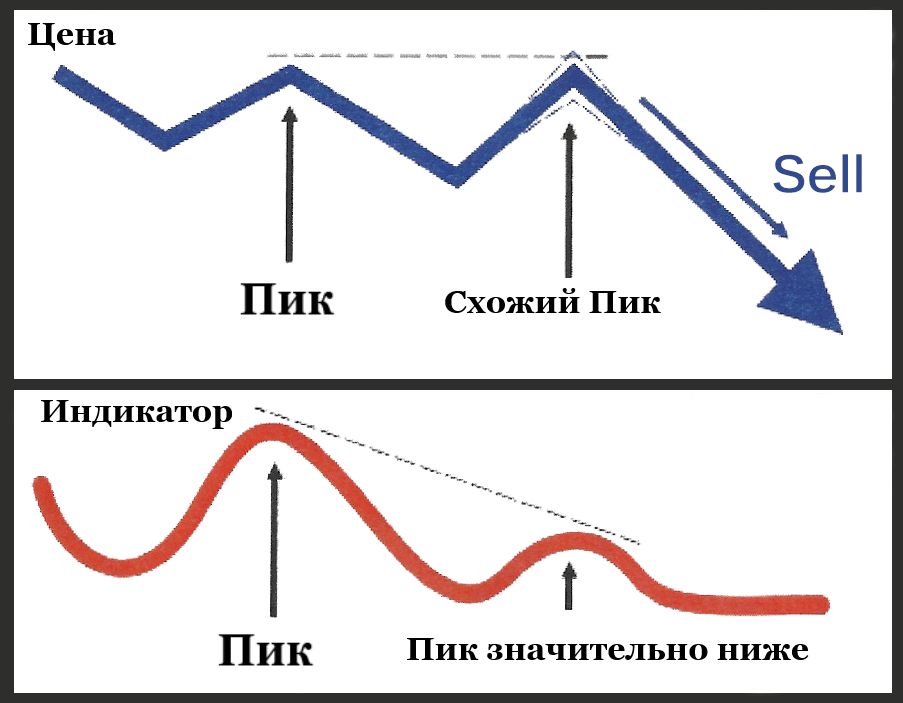

Tehingute avamine languse lahknemise ajal

Kui hinnagraafik joonistab uue kõrgema tipu ja ostsillaator seda ei kinnita, tekib signaal müügipositsiooni avamiseks. Samas võetakse sageli vastu trendivastaseid signaale, mis on põhjus tehingust väljumiseks. Uued tehingud tuleb avada võimalikult ettevaatlikult trendi vastu, seda on parem teha siis, kui konsolideerumise või korrigeerimise perioodil tekib lahknevus.

Tehingute avamine bullish lahknemise ajal

Uue madalama madalseisu ilmumine noteeringute tabelisse, mida ostsillaator ei kinnita, on signaal ostutehingu avamiseks. Kui signaalid on suunatud trendi vastu, on soovitatav müük sulgeda. Erinevus – kuidas ja millal seda kasutada: https://youtu.be/kJQu999pt_k

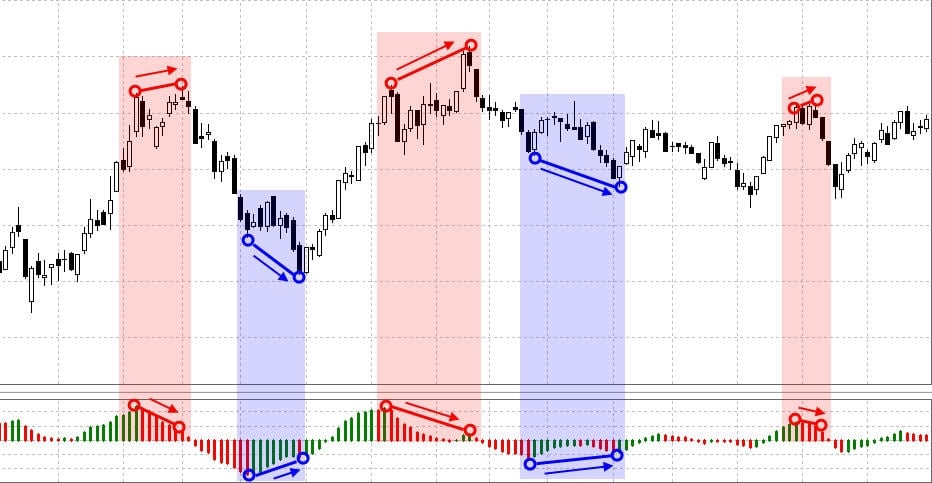

kahekordne lahknemine

Kui me räägime signaalide tugevusest, siis kahekordne lahknemine on tugevam signaal kui üksik. Kahekordset lahknemist võib defineerida kui äärmuste jada, mida ostsillaator ei kinnita. Allolev MACD ekraanipilt näitab kahekordset bullish divergentsi: hinnagraafiku lained muutuvad iga korraga väiksemaks ja nõrgenevad järk-järgult. Näitaja näitab mitmeid lahknevusi, kuid esimene üksik lahknevus oleks kaotamas. Sel juhul ärge kiirustage, peate ootama uut maksimumi, mis näitab hinnatrendi pöördumist.

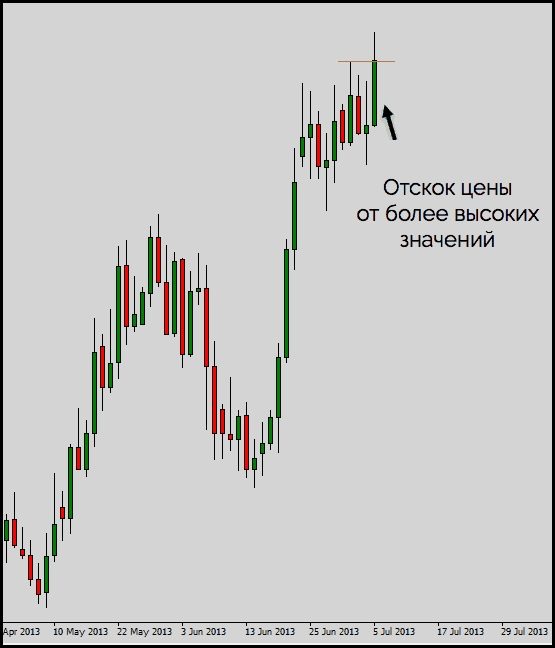

Erinevus ja hind tegevus

Hinnategevuse strateegia hõlmab kauplemist ainult hinnagraafiku abil, ilma indikaatoriteta. Sel juhul kasutatakse terminit kaudne lahknemine. Vaatame näidet küünlajalgade diagrammil. Allolev ekraanipilt näitab hinnatõusu nõrgenemise hetke: küünlad sulguvad eelmiste küünalde väärtuste vahemikus, varjud pikenevad. Vastupanu on tugev.

Lõpus – teesid

- Lahknevus on üsna usaldusväärne signaal tehingute avamiseks ja sulgemiseks.

- Hinnagraafiku ja indikaatorgraafiku signaalide lahknemine ei viita alati trendi pöördumisele.

- Lahknevus, nagu iga teinegi signaal, nõuab kontrollimist, seega on usaldusväärsuse huvides soovitatav kasutada mitut indikaatorit. Signaali usaldusväärne kinnitus on tsitaatide väljumine üle üleostetud (ülemüüdud) tasemetest.

- Erinevusi saab määrata ilma indikaatoriteta (hinnategevuse strateegia).

- Algajatele on parem kasutada suuri ajavahemikke (alates H1 ja üle selle), need annavad täpsemaid signaale.