Bikovsko in medvedje odstopanje pri trgovanju – kako je videti na lestvicah, strategija trgovanja. Nasprotniki indikatorske analize trga menijo, da je zamuda indikatorskih signalov od gibanja kotacij glavni argument “proti”. Ko pa gre za razhajanje, ta funkcija zaostajanja pomaga najti donosne in zanesljive vstopne točke.

- Kaj je divergenca v trgovanju

- Vrste razhajanj

- Klasična divergenca

- Skrita razhajanja

- Razširjeno (pretirano) odstopanje

- Konvergenca

- Značilnosti oblikovanja razhajanj na različnih kazalnikih

- Stohastični oscilator

- RSI – indikator relativne moči

- MACD

- Pravila trgovanja

- Razhajanja v trgovanju: kako pravilno odpreti posle

- Odpiranje poslov med medvedjo divergenco

- Odpiranje poslov med bikovsko razhajanjem

- dvojna divergenca

- Razhajanje in cenovna akcija

- Na koncu – teze

Kaj je divergenca v trgovanju

Izraz “divergenca” izhaja iz angleške besede “divergence”, kar pomeni “divergenca, neskladje”.

Razhajanje v trgovanju je neskladje med odčitki indikatorja in gibanjem kotacij. Do divergence na primer pride, ko se cena še naprej giblje v skladu s trendom in doseže novo najvišjo vrednost, oscilator pa daje signale trenda oslabitve, tj. na grafikonu je vsak naslednji maksimum nižji od prejšnjega. Divergenca naznanja zaustavitev, korekcijo ali obrat trenda. Z drugimi besedami, to je kritična točka, na začetku katere morate sprejeti odločitve o trgovanju.

Vrste razhajanj

Obstajajo tri glavne vrste razhajanj:

- klasična;

- skrito;

- podaljšan.

Vsaka od teh vrst je razdeljena na dve vrsti:

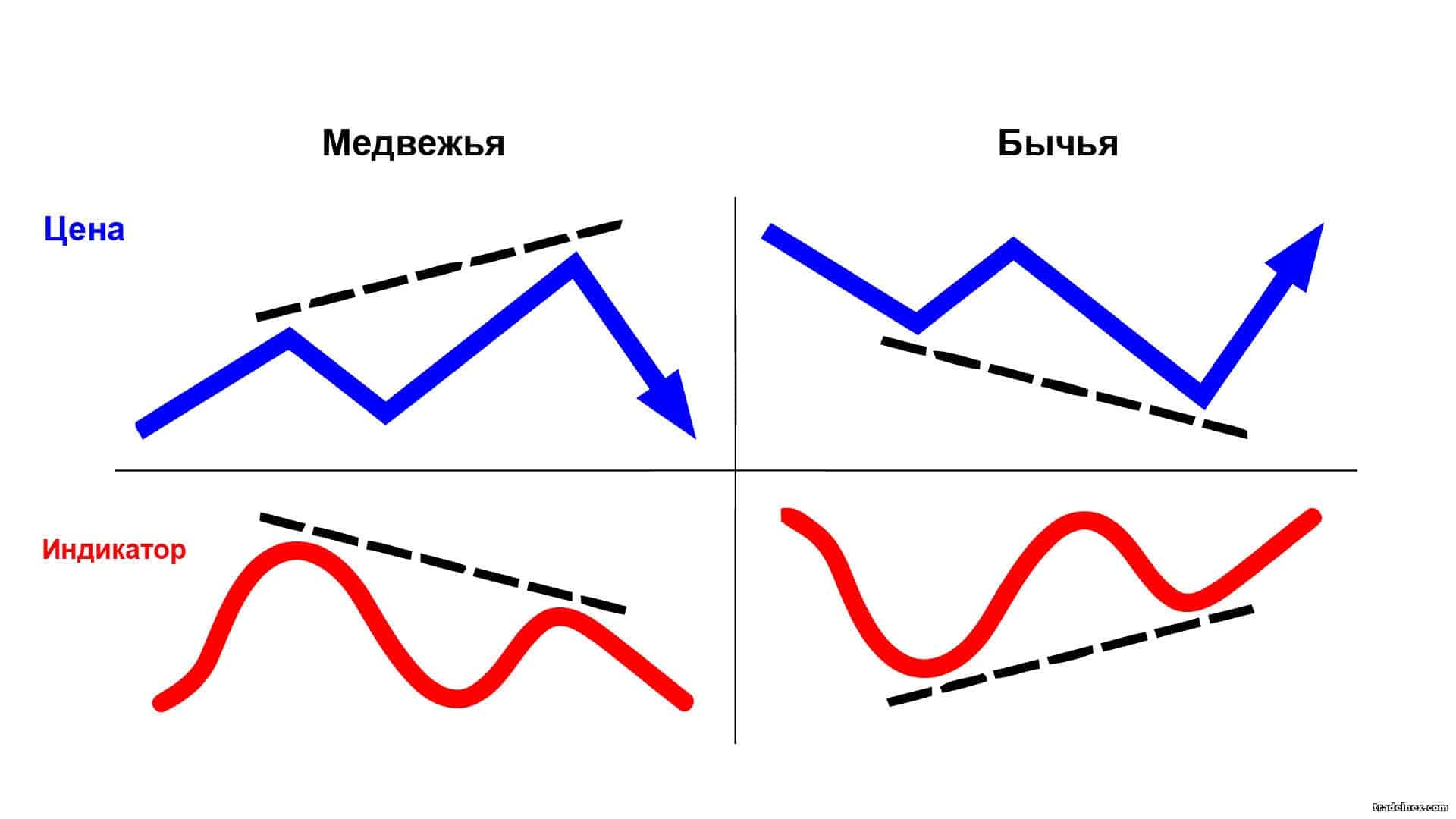

- medvedji – oblikovan na naraščajočem grafikonu in nakazuje padec cene v bližnji prihodnosti;

- bikovsko – pojavi se pri padajočem trendu in napoveduje zvišanje cene.

Klasična divergenca

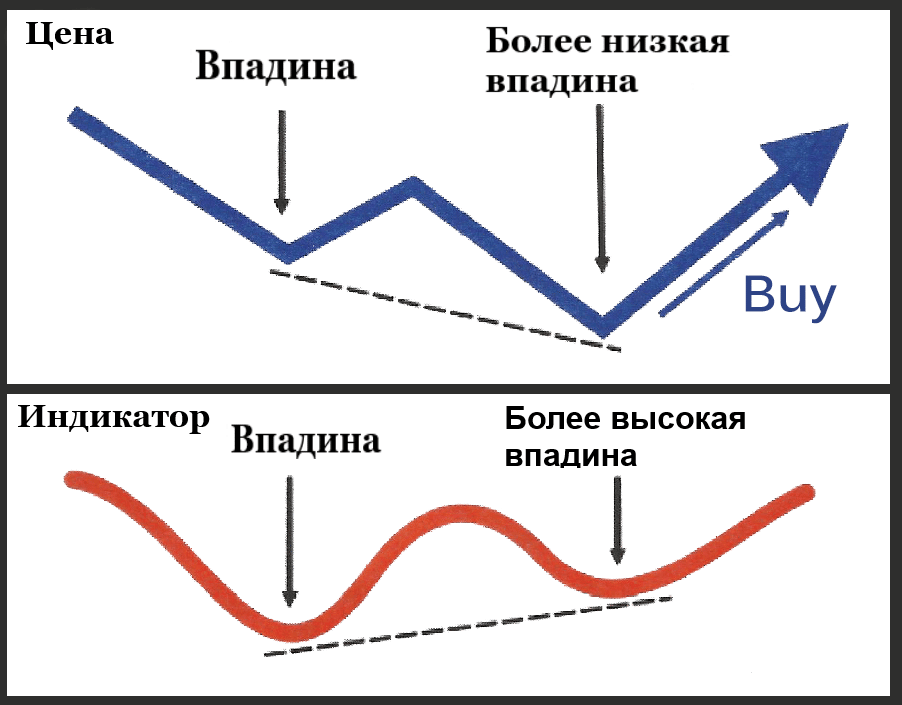

Ta najpogostejša vrsta odstopanja se pojavi tik pred spremembo trenda. Če želite na primer prepoznati klasično bikovsko razhajanje na grafikonu, morate opazovati najnižje vrednosti in nastaviti trenutek, ko bo grafikon indikatorja oblikoval višjo najnižjo vrednost in bo cena posodobila najnižjo najnižjo vrednost.

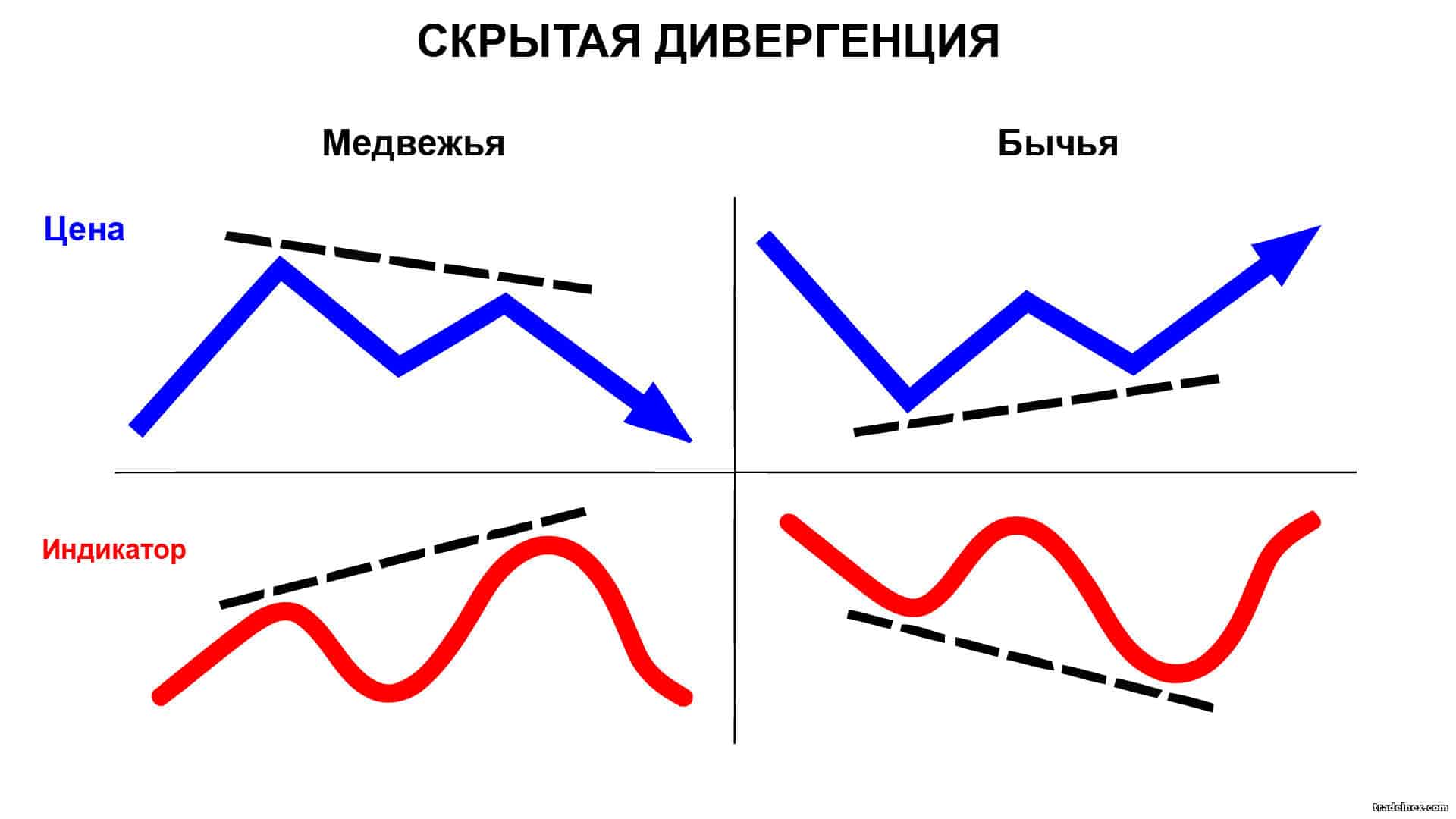

Skrita razhajanja

Za razliko od klasičnega se skrita divergenca pojavi, ko oscilator naredi novo visoko ali nizko in je reakcija gibanja cene šibkejša, trg ostane v fazi korekcije in konsolidacije. Ta signal nakazuje nadaljevanje trenutnega trenda in njegovo verjetno konsolidacijo. Pojav skrite medvedje divergence kaže, da bo cena še naprej padala. Skrita bikovska divergenca kaže, da bo cena še naprej rasla. Skrito neskladje je težko odkriti, vendar ga ne smemo zanemariti. Šibak umik oscilatorja je odličen signal za odpiranje ali zapiranje poslov.

Razširjeno (pretirano) odstopanje

Razširjena se od klasične divergence razlikuje po oblikovanju dveh skoraj enakih najvišjih ali najnižjih vrednosti na grafikonu cen. To je signal za nadaljevanje trenutnega trenda. Trgovci-analitiki določajo, da ni nujno, da so konstruirani vrhovi (ali najnižje točke) na isti ravni. Glavni indikator razširjene divergence – indikatorski grafikon, za razliko od grafikona cen, ne tvori dvojnih skrajnih točk.

Konvergenca

Izraz “konvergenca” je preveden kot “konvergenca”. Konvergenco na grafikonih prikazujeta dve konvergenčni črti (cena in indikator). Prevajanje angleških izrazov in posebnega slenga izmenjave je lahko za začetnika zavajajoče. Torej, definirajmo terminologijo: divergenca je neskladje (divergenca) gibanja kazalnika in grafikonov cen; In tudi neskladje na grafikonu je mogoče prikazati s konvergentnimi in razhajajočimi črtami (bikovsko ali medvedje). Tako se konvergenca imenuje bikovska divergenca.

Značilnosti oblikovanja razhajanj na različnih kazalnikih

Divergenca se oblikuje na vseh vrstah indikatorjev, vendar obstajajo ločeni modeli, na katerih je divergenco lažje določiti. Vsako od teh orodij je mogoče učinkovito uporabiti v premišljenih strategijah.

Stohastični oscilator

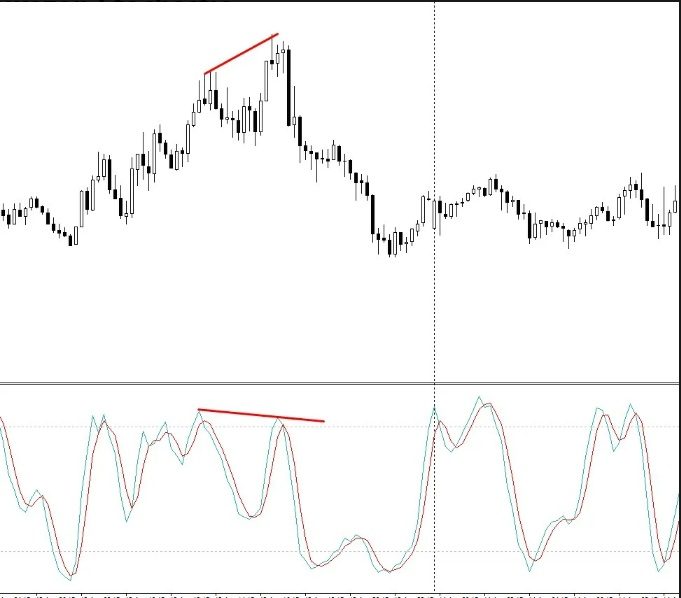

Stohastik včasih daje napačne signale, zato je treba upoštevati le najmočnejše od njih. Eden takih močnih zanesljivih signalov je razhajanje grafikonov cen in indikatorjev. Dodatna potrditev je presečišče stohastičnih črt. Glavna prednost stohastičnega oscilatorja je, da jasno prikazuje vse vrste razhajanj. Za določitev odstopanj je priporočljivo povečati pojemek v nastavitvah. To bo zgladilo linije, signalov bo manj, a bodo bolj zanesljivi.

RSI – indikator relativne moči

Signal trgovanja z razhajanjem RSI je pomemben, ko se ena od skrajnosti oblikuje v območju prekupljenosti (v območju 70 in več) ali preprodanosti (v območju 30 in manj). Običajno se ta indikator obrne prej kot cena. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm Na podlagi RSI je bil ustvarjen bolj zanesljiv in priročen puščični oscilator RSI_div., osredotočen na določanje dolgih gibanj cen. Zelena puščica prikazuje vnose za nakup, rdeča puščica pa vnose za prodajo. RSI_div je še posebej učinkovit pri višjih časovnih okvirih (od D1).

MACD

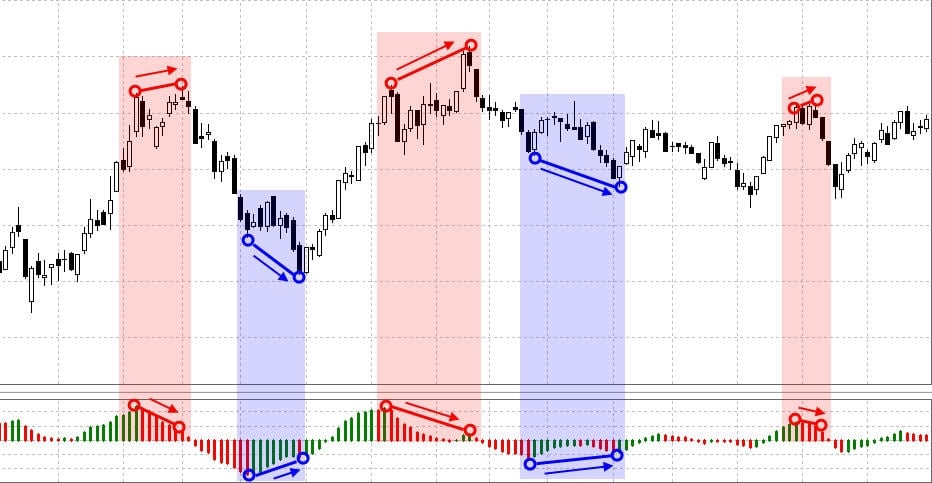

MACD kot indikator trenda vztrajno sledi trenutnemu tečaju brez dolgih obdobij napačnih signalov. Za prepoznavanje razhajanj se običajno uporablja linearni MACD, vendar bo za nekatere strategije priročna možnost uporaba histogramov.

Pravila trgovanja

Upoštevati je treba naslednje točke:

- Pazite na ekstremne cene.

Divergenca je definirana le, če cena doseže nov vrh (nizko) ali tvori dvojni vrh (dvojno dno). Če teh točk na cenovnem grafikonu ni, lahko prezrete indikatorski grafikon.

- Povežite vrhove.

Pri medvedjem odstopanju na grafikonu cen in na grafikonu indikatorja je treba povezati le najvišje vrednosti. Pri bikovski divergenci so na grafikonu cen in na indikatorju povezani le najnižji nivoji.

- Narišite navpičnice.

Ekstremne točke grafikona cen in grafikona indikatorja se morajo ujemati. Za preverjanje skladnosti je priporočljivo narisati navpične črte.

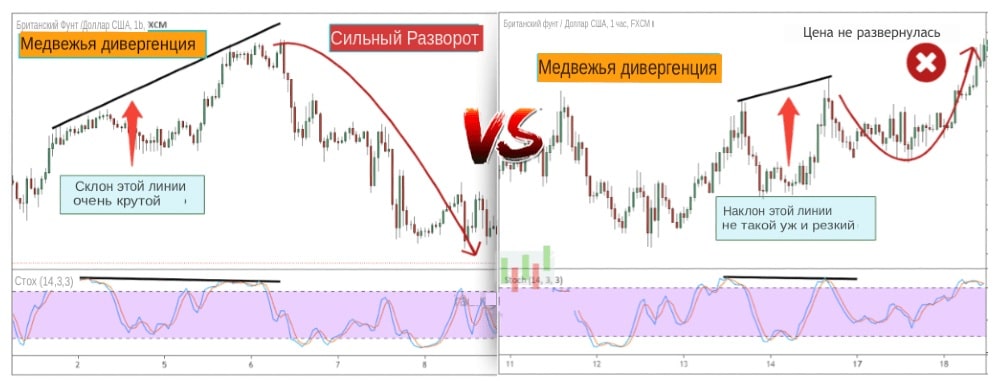

- Nakloni črt kažejo na moč razhajanja.

Večji kot je naklon črt, močnejša je divergenca, kar pomeni večjo možnost za obrat trenda.

- Potrdite razhajanje.

Najboljša potrditev razhajanja je iskanje skrajnih točk v območju prekupljenosti ali preprodanosti.

- Ne zamudite trenutka.

Ne morete zgrešiti vstopne točke v transakcijo. Če je trenutek zamujen, potem ga je neuporabno dohiteti, razhajanje je uspelo in je postalo nepomembno. V tem primeru je bolje počakati na naslednjo razhajanje.

- Nisem prepričan – ne menjajte.

Ne smete ugibati na podlagi kavne usedline in graditi hipotez o tem, ali je prišlo do neskladja ali ne. Pravi in zanesljiv signal mora biti jasen in razumljiv.

Razhajanja v trgovanju: kako pravilno odpreti posle

Obstaja veliko strategij za trgovanje z uporabo definicije divergence, vendar jih združujejo splošna načela odpiranja poslov.

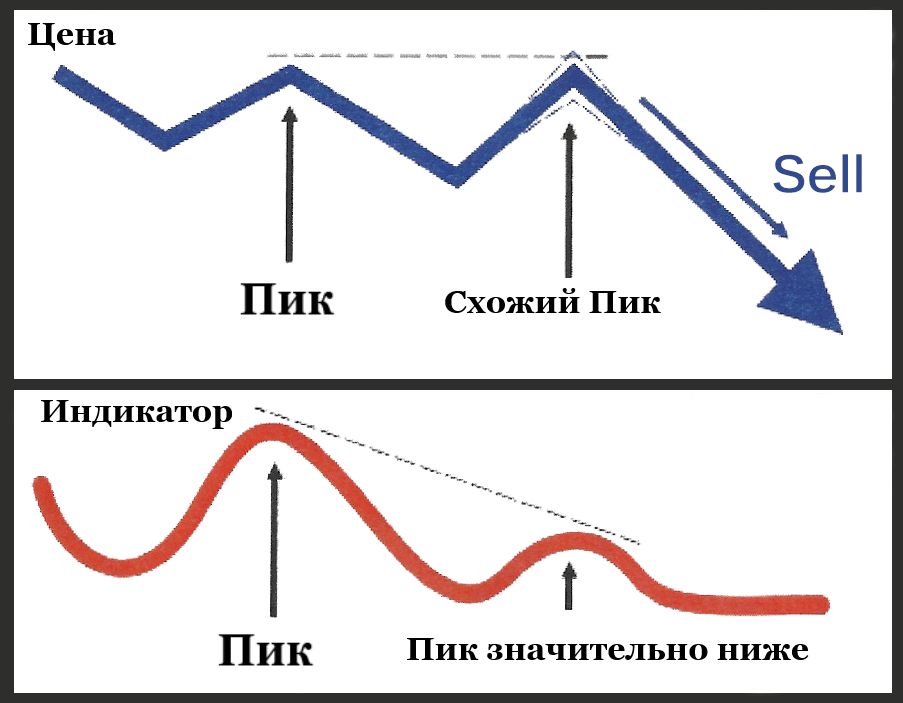

Odpiranje poslov med medvedjo divergenco

Ko grafikon cen zariše nov višji vrh in oscilator tega ne potrdi, se pojavi signal za odpiranje prodajne pozicije. Hkrati se pogosto sprejemajo signali proti trendu, kar je razlog za izstop iz transakcije. Nove transakcije je treba odpreti proti trendu čim bolj previdno, bolje je to storiti, ko se v obdobju konsolidacije ali popravka oblikuje divergenca.

Odpiranje poslov med bikovsko razhajanjem

Pojav na grafikonu kotacij novega nižjega dna, ki ga oscilator ne potrdi, je signal za odpiranje nakupnega posla. Če so signali usmerjeni proti trendu, je priporočljivo zapreti prodajo. Divergenca – kako in kdaj jo uporabiti: https://youtu.be/kJQu999pt_k

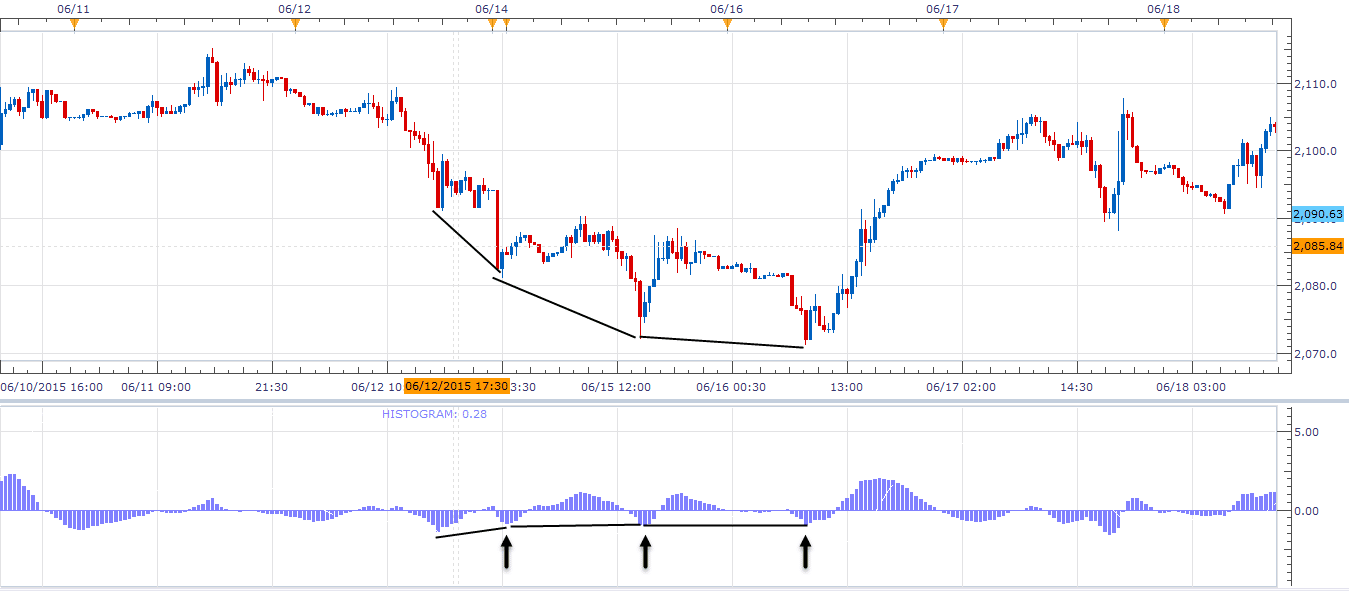

dvojna divergenca

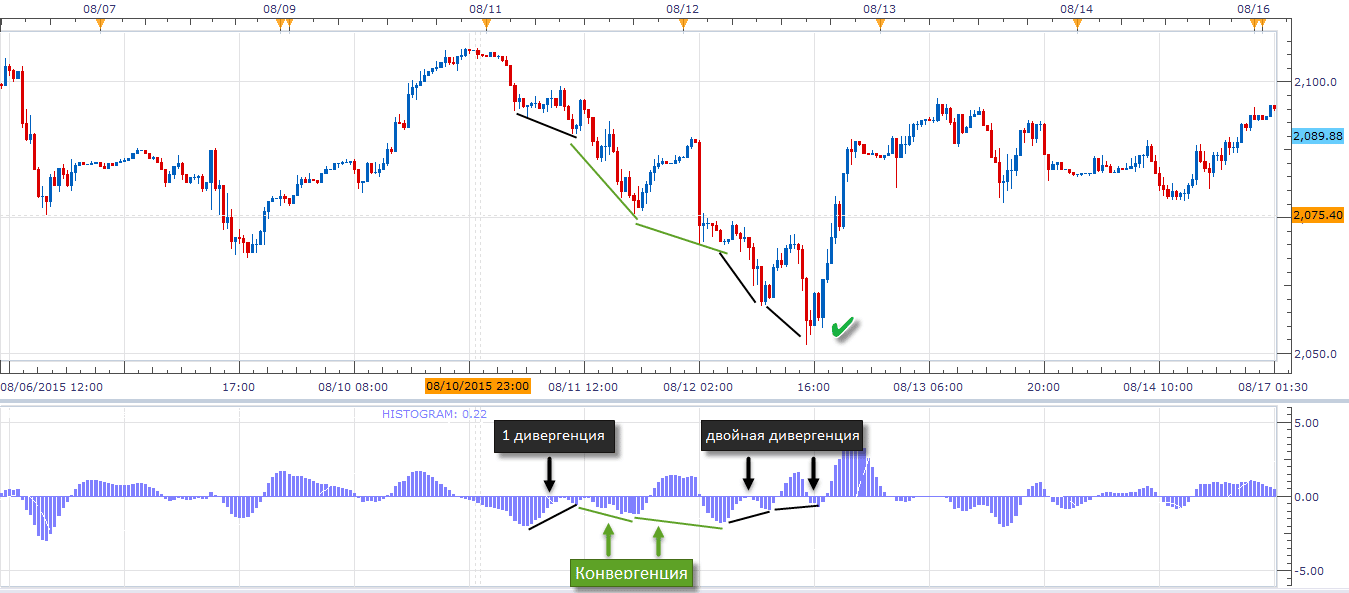

Če govorimo o moči signalov, potem je dvojna divergenca močnejši signal od enojne. Dvojno razhajanje je mogoče opredeliti kot niz ekstremov, ki jih oscilator ne potrdi. Spodnji posnetek zaslona MACD prikazuje dvojno bikovsko razhajanje: valovi cenovnega grafikona se vsakič zmanjšajo in postopoma oslabijo. Indikator kaže več razhajanj, vendar bi prvo posamezno razhajanje pomenilo izgubo. V tem primeru ne hitite, počakati morate na nov vrh, ki bo nakazal preobrat trenda cen.

Razhajanje in cenovna akcija

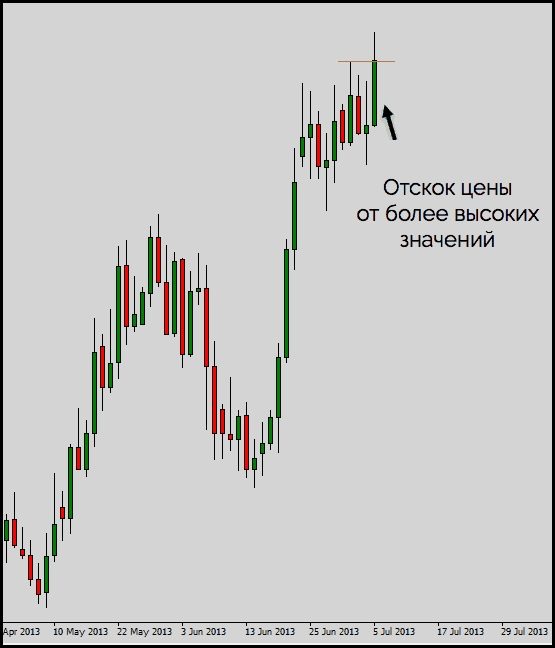

Strategija cenovnih akcij vključuje trgovanje z uporabo samo grafikona cen, brez indikatorjev. V tem primeru se uporablja izraz implicitna divergenca. Poglejmo primer na grafikonu svečnikov. Spodnji posnetek zaslona prikazuje trenutek oslabitve rasti cene: sveče se zapirajo v območju vrednosti prejšnjih sveč, sence se podaljšujejo. Obstaja močna stopnja odpornosti.

Na koncu – teze

- Divergenca je dokaj zanesljiv signal za odpiranje in zapiranje poslov.

- Razhajanje signalov cenovnega grafikona in indikatorskega grafikona ne kaže vedno na obrat trenda.

- Divergenca, tako kot vsak drug signal, zahteva preverjanje, zato je za zanesljivost priporočljivo uporabiti več indikatorjev. Zanesljiva potrditev signala je izhod kotacij izven ravni prekupljenosti (preprodanosti).

- Razhajanje je mogoče določiti brez indikatorjev (strategija cenovne akcije).

- Za začetnike je bolje, da uporabljajo velike časovne okvire (od H1 in višje), dajejo natančnejše signale.