Ticarette yükseliş ve düşüş eğilimi – grafiklerde nasıl göründüğü, ticaret stratejisi. Piyasanın gösterge analizinin muhalifleri, gösterge sinyallerinin kotasyon hareketinden gecikmesini “karşı” ana argüman olarak görüyor. Ancak konu diverjans olduğunda bu gecikme özelliği karlı ve güvenilir giriş noktalarının bulunmasına yardımcı olur.

- ticarette farklılık nedir

- Ayrışma türleri

- klasik sapma

- Gizli sapma

- Genişletilmiş (abartılı) sapma

- yakınsama

- Çeşitli göstergelerde sapma oluşumunun özellikleri

- Stokastik Osilatör

- RSI – göreceli güç göstergesi

- MACD

- Ticaret Kuralları

- Alım satımda farklılık: alım satımların doğru şekilde nasıl açılacağı

- Düşüş ayrışması sırasında alım satımların açılması

- Yükseliş sapması sırasında esnaf açma

- çift sapma

- Ayrışma ve fiyat hareketi

- Sonunda – tezler

ticarette farklılık nedir

“Iraksama” terimi, “ıraksama, tutarsızlık” olarak tercüme edilen İngilizce “ıraksama” kelimesinden gelir.

Alım satımda sapma, gösterge okumaları ile fiyatların hareketi arasındaki tutarsızlıktır. Örneğin, fiyat trende göre hareket etmeye devam ettiğinde ve yeni bir zirve yaptığında bir sapma meydana gelir ve osilatör bir zayıflama eğiliminin sinyallerini verir, yani. grafikte, sonraki her maksimum bir öncekinden daha düşüktür. Iraksama bir durma, düzeltme veya trendin tersine çevrilmesini haber verir. Başka bir deyişle, bu, başlangıçta ticaret kararları vermeniz gereken kritik bir noktadır.

Ayrışma türleri

Üç ana sapma türü vardır:

- klasik;

- gizlenmiş;

- Genişletilmiş.

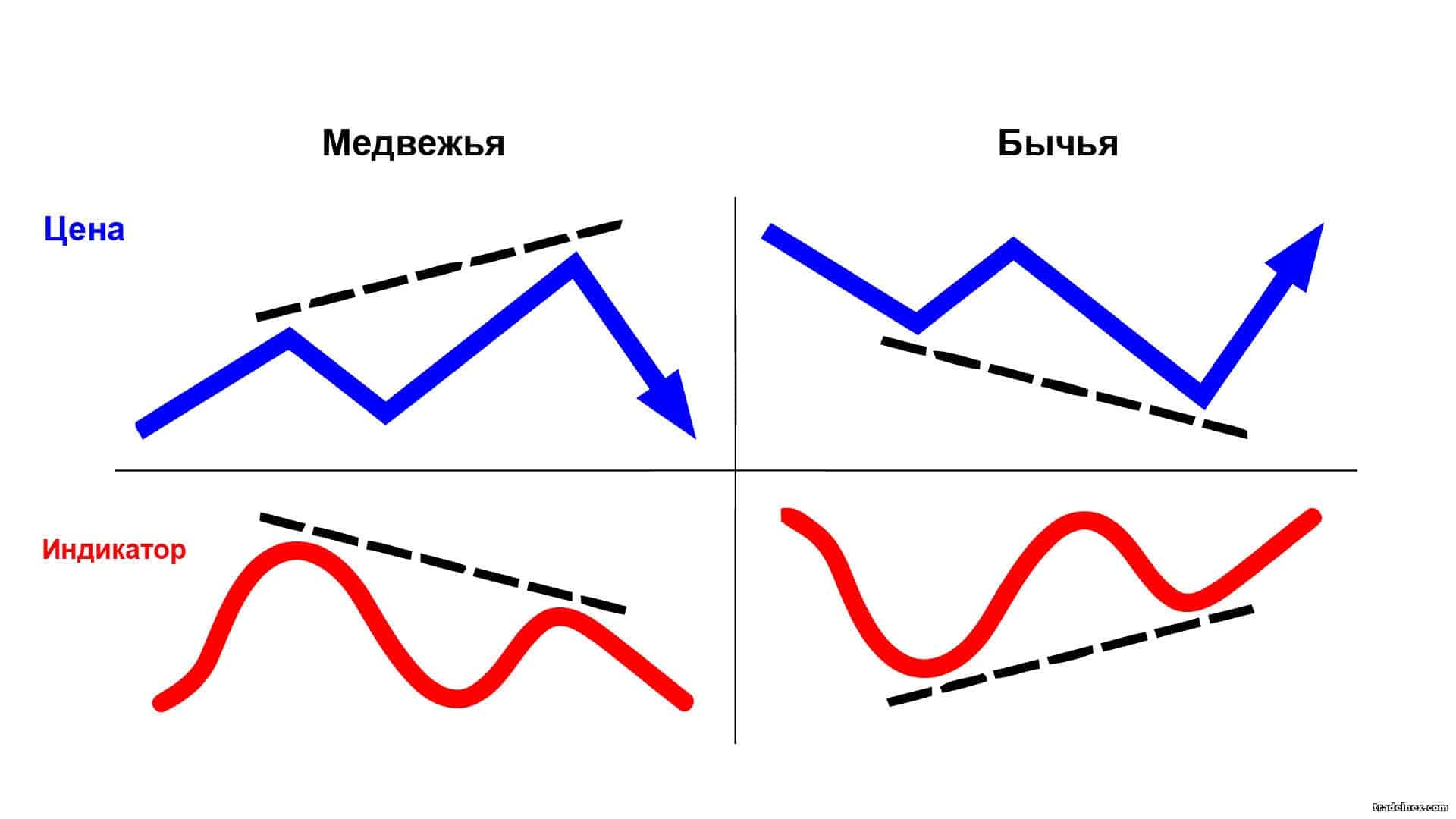

Bu türlerin her biri sırayla iki türe ayrılır:

- düşüş – yükselen bir grafikte oluşur ve yakın gelecekte bir fiyat düşüşünü gösterir;

- boğa – bir düşüş trendinde meydana gelir ve fiyatta bir artışa işaret eder.

klasik sapma

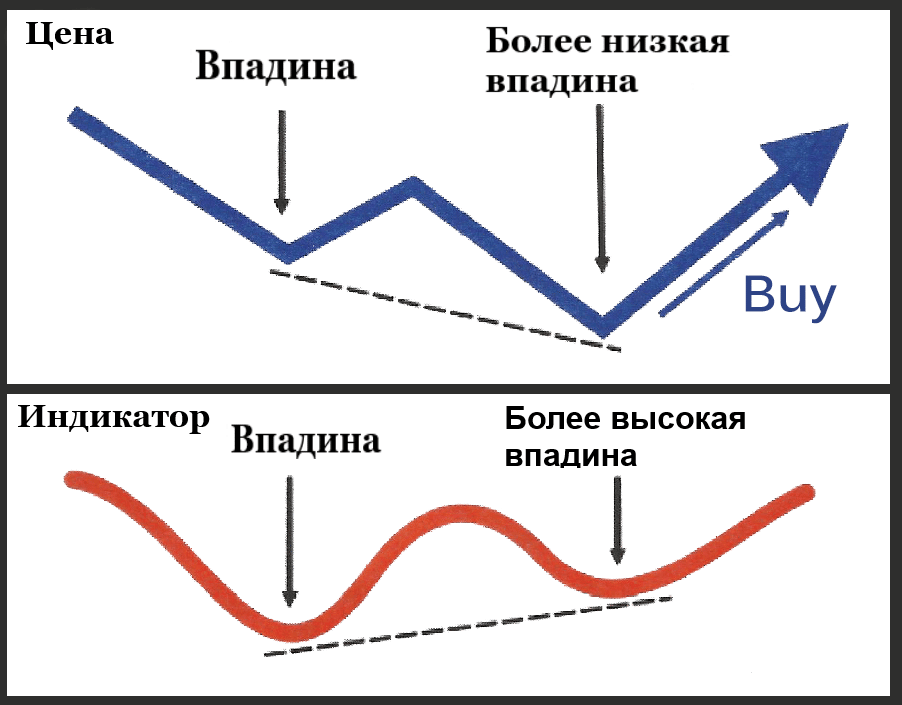

Bu en yaygın sapma türü, bir trend değişikliğinden hemen önce ortaya çıkar. Örneğin, bir grafikte klasik bir yükseliş sapmasını belirlemek için, dipleri izlemeniz ve gösterge grafiğinin daha yüksek bir dip oluşturacağı ve fiyatın en düşük dip seviyeyi güncelleyeceği anı ayarlamanız gerekir.

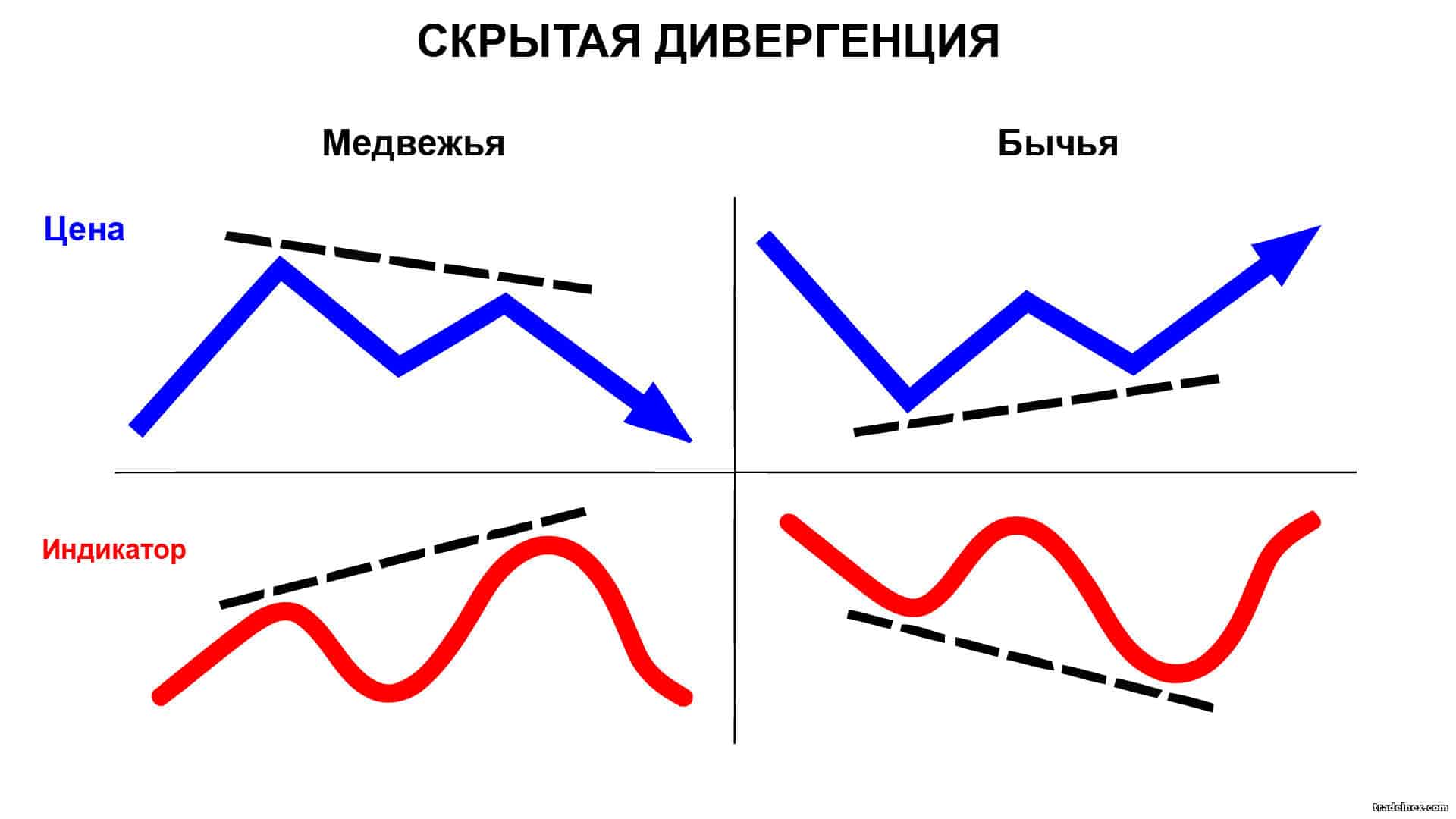

Gizli sapma

Klasikten farklı olarak, osilatör yeni bir yüksek veya düşük yaptığında ve fiyat hareketinin tepkisi daha zayıf olduğunda gizli bir sapma ortaya çıkar, piyasa düzeltme ve konsolidasyon aşamasında kalır. Bu sinyal, mevcut eğilimin devam ettiğini ve muhtemel konsolidasyonunu gösterir. Gizli bir düşüş eğiliminin ortaya çıkması, fiyatın düşmeye devam edeceğini gösteriyor. Gizli boğa ayrışması, fiyatın artmaya devam edeceğini gösteriyor. Gizli tutarsızlığı tespit etmek zordur, ancak ihmal edilmemelidir. Osilatörün zayıf bir geri çekilmesi, işlemleri açmak veya kapatmak için mükemmel bir sinyaldir.

Genişletilmiş (abartılı) sapma

Genişletilmiş, fiyat tablosunda neredeyse aynı iki en yüksek veya en düşük seviyenin oluşmasıyla klasik sapmadan farklıdır. Bu, mevcut trendi sürdürmek için bir sinyaldir. Tüccar analistler, oluşturulan zirvelerin (veya düşük noktaların) aynı seviyede bulunması gerekmediğini belirtir. Genişletilmiş sapmanın ana göstergesi – gösterge tablosu, fiyat tablosunun aksine, çift uç nokta oluşturmaz.

yakınsama

“Yakınsama” terimi, “yakınsama” olarak çevrilir. Yakınsama, grafiklerde iki yakınsak çizgi (fiyat ve gösterge) ile gösterilir. İngilizce terimlerin ve belirli değişim argolarının çevirisi yeni başlayanlar için yanıltıcı olabilir. Öyleyse terminolojiyi tanımlayalım: sapma, gösterge ve fiyat çizelgelerinin hareketinin tutarsızlığıdır (farklılığı); Ayrıca grafikteki tutarsızlık, yakınsak ve uzaklaşan çizgilerle (yükseliş veya düşüş) gösterilebilir. Bu nedenle yakınsamaya boğa sapması denir.

Çeşitli göstergelerde sapma oluşumunun özellikleri

Her tür göstergede sapma oluşur, ancak sapmanın belirlenmesinin daha kolay olduğu ayrı modeller vardır. Bu araçların her biri, düşünceli stratejilerde etkili bir şekilde kullanılabilir.

Stokastik Osilatör

Stokastik bazen yanlış sinyaller verir, bu nedenle yalnızca en güçlüleri dikkate alınmalıdır. Böyle güçlü bir güvenilir sinyal, fiyat ve gösterge tablolarının farklılığıdır. Ek bir doğrulama, stokastik çizgilerin kesişimidir. Stokastik Osilatörün ana avantajı, her türlü sapmayı açıkça göstermesidir. Sapmaları belirlemek için ayarlarda yavaşlamayı artırmanız önerilir. Bu, hatları yumuşatacak, sinyaller daha az olacak, ancak daha güvenilir olacaklar.

RSI – göreceli güç göstergesi

RSI sapma ticareti sinyali, aşırı alım bölgesinde (70 ve üstü aralığında) veya aşırı satımda (30 ve altı aralığında) aşırı uçlardan biri oluştuğunda önemlidir. Genellikle bu gösterge fiyattan daha erken tersine döner. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm RSI temelinde, uzun fiyat hareketlerini belirlemeye odaklanan daha güvenilir ve kullanışlı bir ok osilatörü RSI_div oluşturuldu. Yeşil ok, satın alma girişlerini, kırmızı ok, satış girişlerini gösterir. RSI_div, özellikle daha yüksek zaman dilimlerinde (D1’den itibaren) etkilidir.

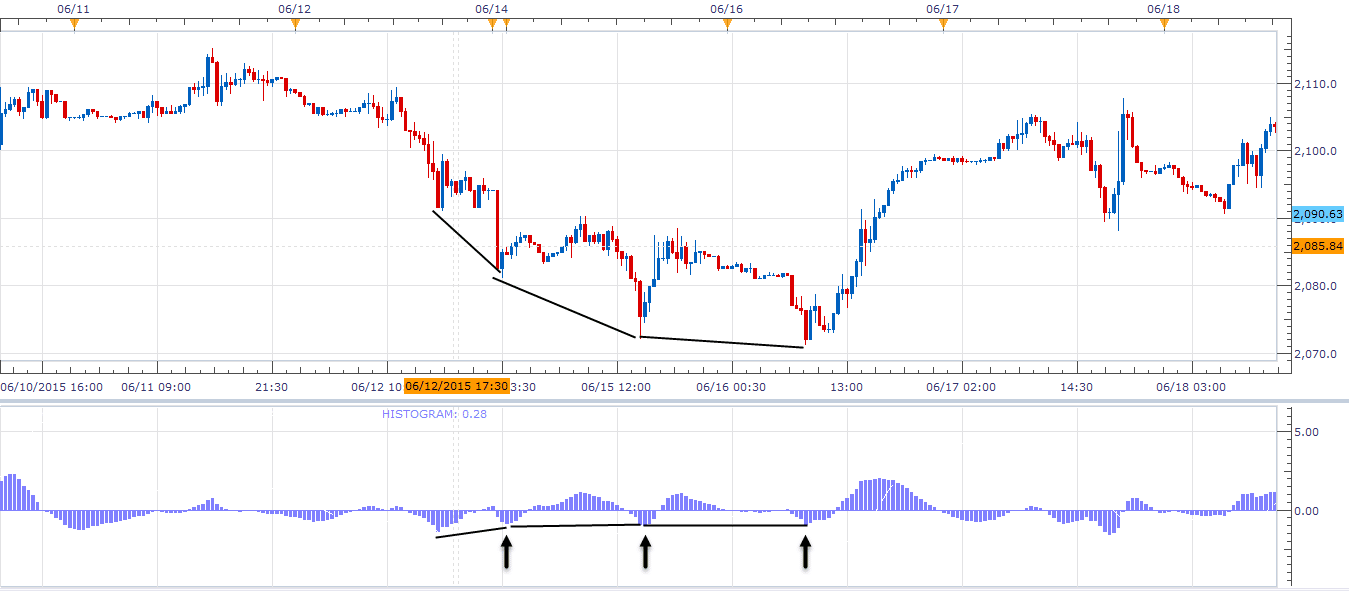

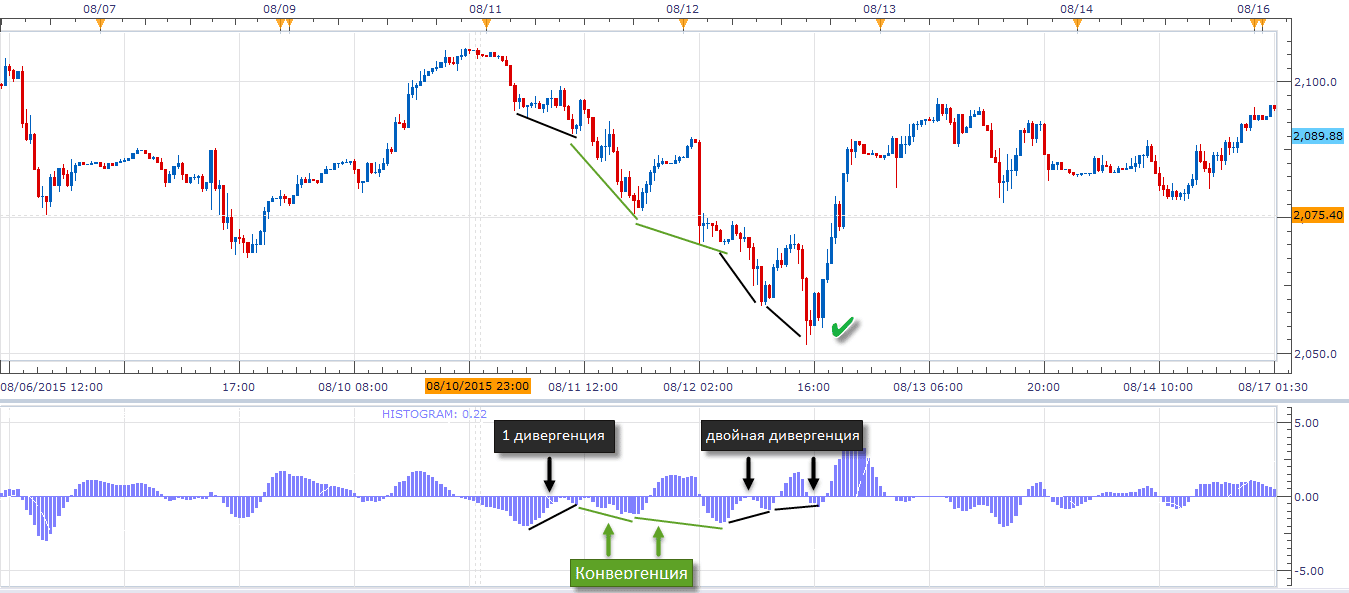

MACD

Bir trend göstergesi olarak MACD, uzun süreli hatalı sinyaller olmaksızın mevcut oranı istikrarlı bir şekilde takip eder. Sapmaları belirlemek için genellikle doğrusal bir MACD kullanılır, ancak bazı stratejiler için histogramların kullanımı uygun bir seçenek olacaktır.

Ticaret Kuralları

Aşağıdaki noktalar dikkate alınmalıdır:

- Aşırı fiyatlara dikkat edin.

Sapma, yalnızca fiyatın yeni bir zirve (düşük) yapması veya bir çift tepe (çift dip) oluşturması durumunda tanımlanır. Fiyat tablosunda bu noktaların olmaması durumunda gösterge tablosunu göz ardı edebilirsiniz.

- Zirveleri bağlayın.

Fiyat tablosunda ve gösterge tablosunda aşağı yönlü bir sapma ile, yalnızca yükseklerin bağlanması gerekir. Bir yükseliş sapması ile, fiyat tablosunda ve göstergede yalnızca düşük seviyeler bağlanır.

- Dikey çizin.

Fiyat tablosunun uç noktaları ve gösterge tablosu örtüşmelidir. Uygunluğu kontrol etmek için dikey çizgiler çizmeniz önerilir.

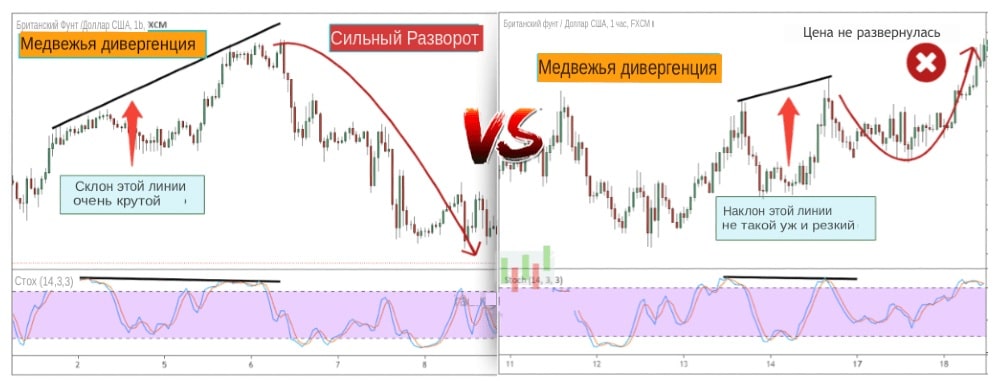

- Çizgilerin eğim açıları, sapmanın gücünü gösterir.

Çizgilerin eğim açısı ne kadar büyük olursa, sapma o kadar güçlü olur, bu da trendin tersine çevrilme şansının o kadar yüksek olduğu anlamına gelir.

- Farklılığı onaylayın.

Sapmanın en iyi teyidi, aşırı alım veya aşırı satım bölgesinde aşırı noktalar bulmaktır.

- Bir anı kaçırmayın.

İşleme giriş noktasını kaçıramazsınız. An kaçırılırsa, onu yakalamak işe yaramaz, ayrılık işe yaradı ve alakasız hale geldi. Bu durumda, bir sonraki sapmayı beklemek daha iyidir.

- Emin değilim – ticaret yapmayın.

Kahve telvesi üzerinde tahminde bulunmamalı ve bir tutarsızlık olup olmadığına dair hipotezler kurmamalısınız. Gerçek ve güvenilir bir sinyal açık ve anlaşılır olmalıdır.

Alım satımda farklılık: alım satımların doğru şekilde nasıl açılacağı

Diverjans tanımını kullanarak alım satım yapmak için birçok strateji vardır, ancak bunlar alım satım açmanın genel ilkeleri ile birleştirilir.

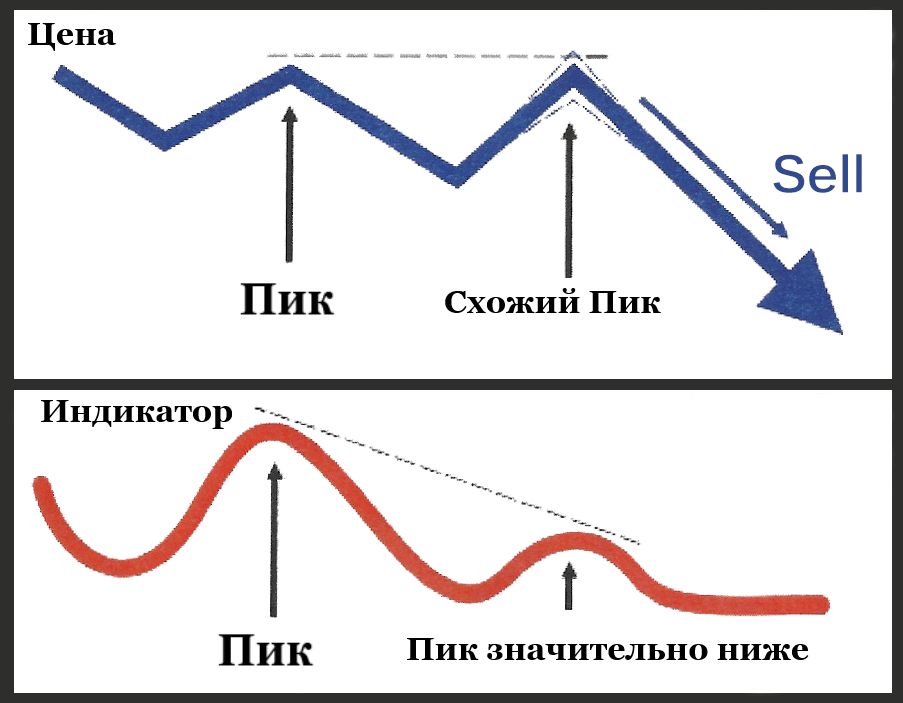

Düşüş ayrışması sırasında alım satımların açılması

Fiyat grafiği yeni bir yüksek zirve çizdiğinde ve osilatör bunu onaylamadığında, satış pozisyonu açmak için bir sinyal oluşur. Aynı zamanda, genellikle işlemden çıkmak için bir neden olan trend karşıtı sinyaller alınır. Mümkün olduğunca dikkatli bir şekilde trende karşı yeni işlemler açmak gerekir, bir konsolidasyon veya düzeltme döneminde bir sapma oluştuğunda bunu yapmak daha iyidir.

Yükseliş sapması sırasında esnaf açma

Osilatör tarafından onaylanmayan yeni bir düşük dip fiyatının fiyat tablosundaki görünümü, bir satın alma anlaşması açmak için bir sinyaldir. Sinyaller trende karşı yönlendiriliyorsa, satışların kapatılması önerilir. Divergence – nasıl ve ne zaman kullanılır: https://youtu.be/kJQu999pt_k

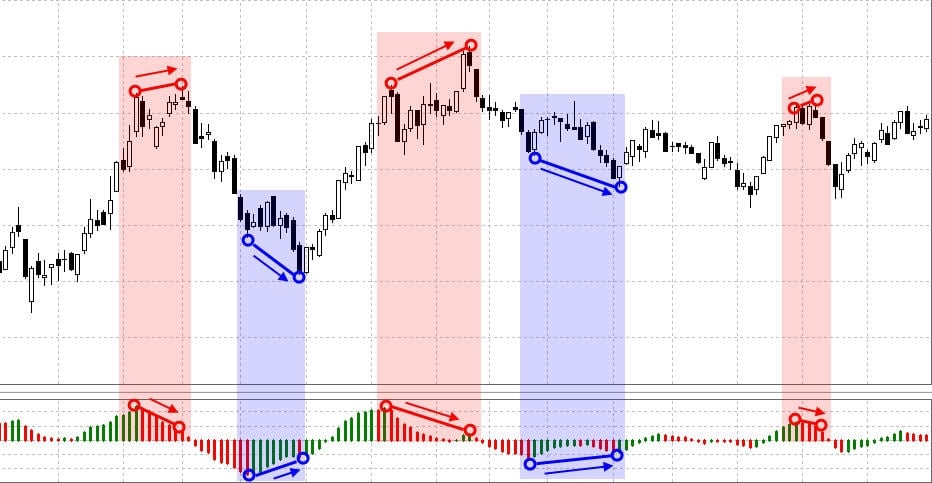

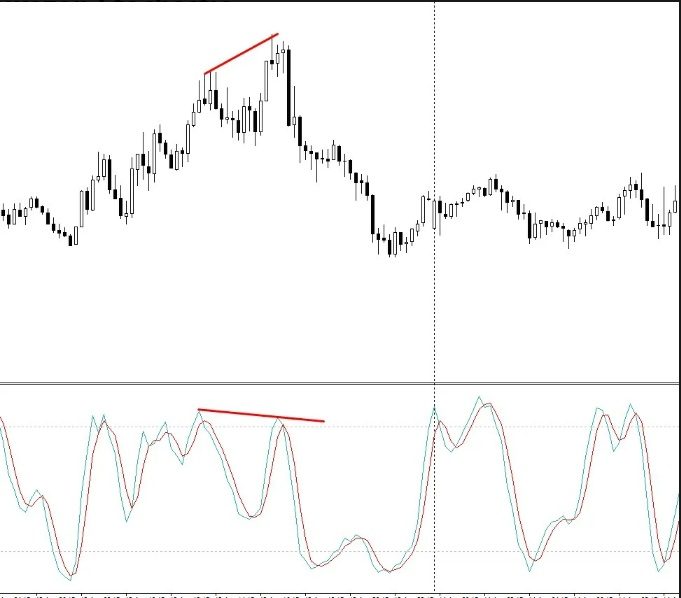

çift sapma

Sinyallerin gücü hakkında konuşursak, çift sapma tek bir sinyalden daha güçlü bir sinyaldir. Çift sapma, bir osilatör tarafından onaylanmayan bir dizi aşırı uç olarak tanımlanabilir. Aşağıdaki MACD ekran görüntüsü çifte yükseliş sapmasını gösteriyor: fiyat grafiğinin dalgaları her seferinde küçülüyor ve kademeli olarak zayıflıyor. Gösterge birkaç sapma gösteriyor, ancak ilk tek sapma kaybedecek. Bu durumda acele etmeyin, fiyat eğiliminin tersine döndüğünü gösterecek yeni bir zirve beklemeniz gerekir.

Ayrışma ve fiyat hareketi

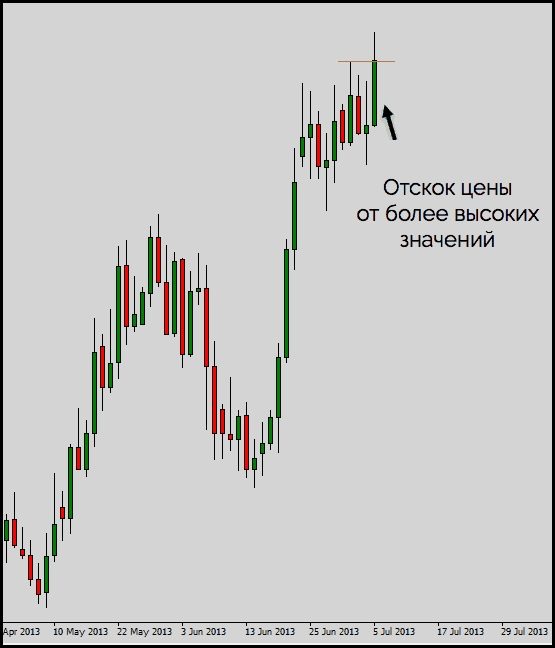

Fiyat eylem stratejisi, göstergeler olmadan yalnızca fiyat tablosunu kullanarak alım satımı içerir. Bu durumda, örtük sapma terimi kullanılır. Bir mum grafiği üzerinde bir örneğe bakalım. Aşağıdaki ekran görüntüsü fiyat artışının zayıflama anını gösteriyor: mumlar önceki mumların değer aralığında kapanıyor, gölgeler uzuyor. Güçlü bir direnç seviyesi var.

Sonunda – tezler

- Diverjans, işlemleri açmak ve kapatmak için oldukça güvenilir bir sinyaldir.

- Fiyat tablosunun ve gösterge tablosunun sinyallerinin farklılığı her zaman bir trendin tersine döndüğünü göstermez.

- Iraksama, diğer herhangi bir sinyal gibi, doğrulama gerektirir, bu nedenle güvenilirlik için birkaç gösterge kullanılması önerilir. Sinyalin güvenilir bir teyidi, aşırı alım (aşırı satım) seviyelerinin ötesinde kotasyonların çıkışıdır.

- Sapma, göstergeler olmadan belirlenebilir (fiyat eylem stratejisi).

- Yeni başlayanlar için büyük zaman dilimleri (H1 ve üzeri) kullanmak daha iyidir, daha doğru sinyaller verirler.