Дивергенция бычья и медвежья в трейдинге — как выглядит на графиках, стратегия торгов.

Противники индикаторного анализа рынка главным аргументом «против» считают запаздывание сигналов индикатора от движения котировок. Однако, когда дело касается дивергенции, эта особенность запаздывать помогает находить прибыльные и надежные точки открытия сделок.

- Что такое дивергенция в трейдинге

- Виды дивергенции

- Классическая дивергенция

- Скрытая дивергенция

- Расширенная (преувеличенная) дивергенция

- Конвергенция

- Особенности формирования дивергенции на различных индикаторах

- Стохастический осциллятор

- RSI – индикатор относительной силы

- MACD

- Правила торговли

- Дивергенция в трейдинге: как правильно открывать сделки

- Открытие сделок при медвежьей дивергенции

- Открытие сделок при бычьей дивергенции

- Двойная дивергенция

- Дивергенция и прайс экшен

- В завершение — тезисы

Что такое дивергенция в трейдинге

Термин «дивергенция» происходит от английского слова «divergence», что переводится как «расхождение, несоответствие».

Дивергенцией в трейдинге называют несоответствие показаний индикатора движению котировок.

Например, расхождение возникает, когда цена продолжает двигаться в соответствии с трендом и делает новый максимум, а осциллятор дает сигналы об ослаблении тренда, т.е. на графике каждый последующий максимум ниже предыдущего.

Дивергенция предвещает остановку, коррекцию или разворот тренда. Другими словами, это критическая точка, при наступлении которой нужно принимать торговые решения.

Виды дивергенции

Различают три основных вида дивергенции:

- классическая;

- скрытая;

- расширенная.

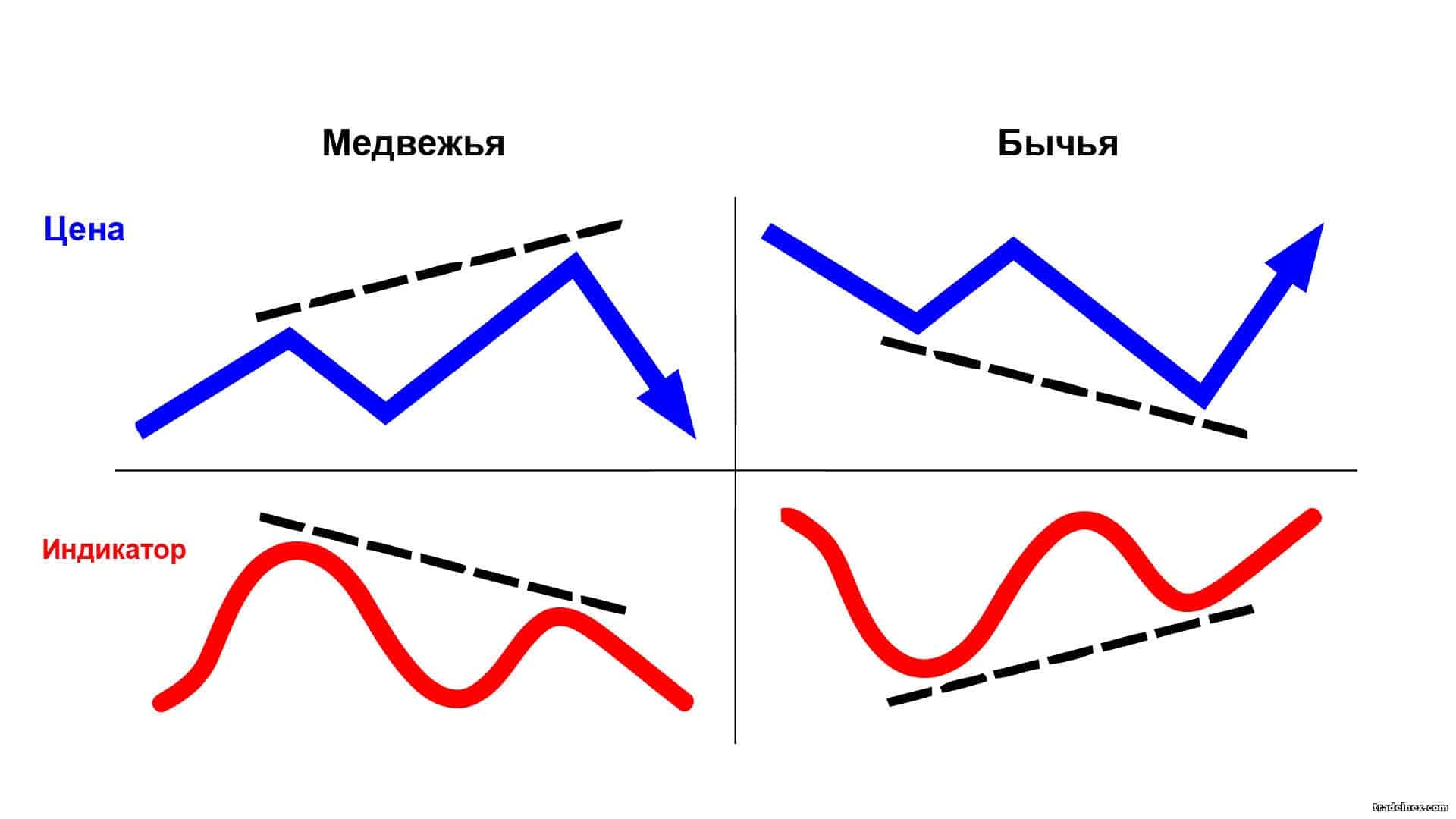

Каждый из этих видов, в свою очередь, разделяют на два типа:

- медвежья – формируется на восходящем графике и указывает на падение цены в ближайшем будущем;

- бычья – возникает на нисходящем тренде и предвещает рост цены.

Классическая дивергенция

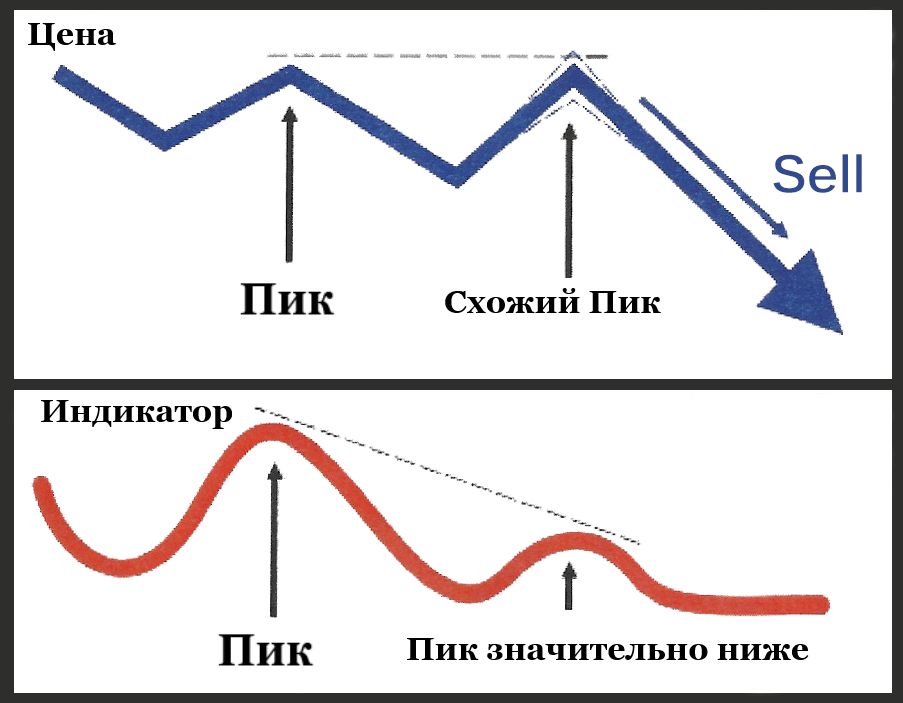

Этот самый распространенный вид дивергенции появляется непосредственно перед сменой тренда.

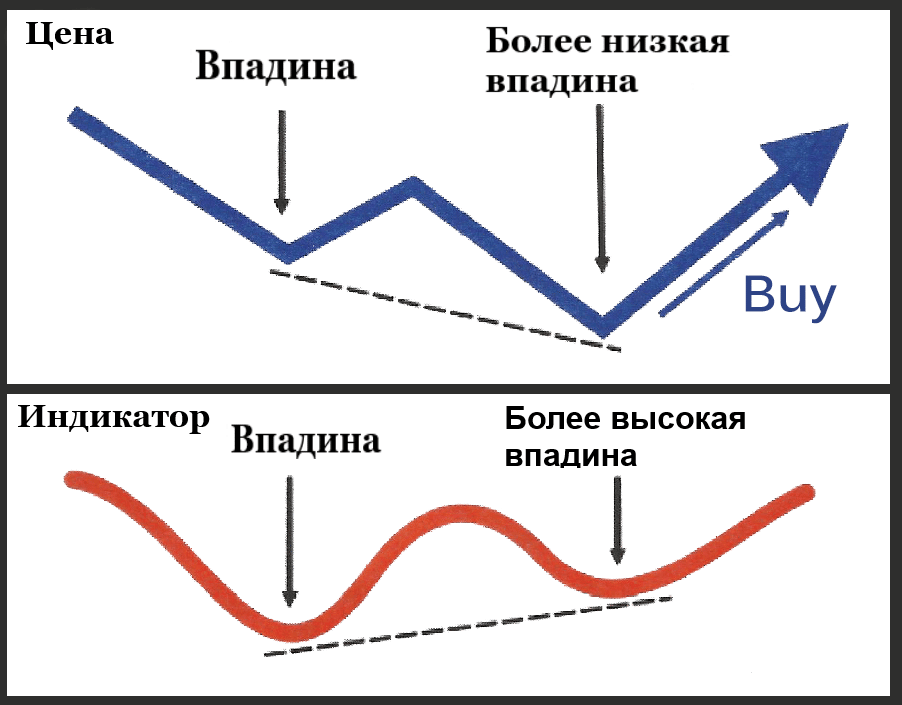

Например, для определения на графике классической бычьей дивергенции необходимо следить за точками минимумов и установить момент, когда индикаторный график сформирует более высокий минимум, а цена обновит самый низкий минимум.

Скрытая дивергенция

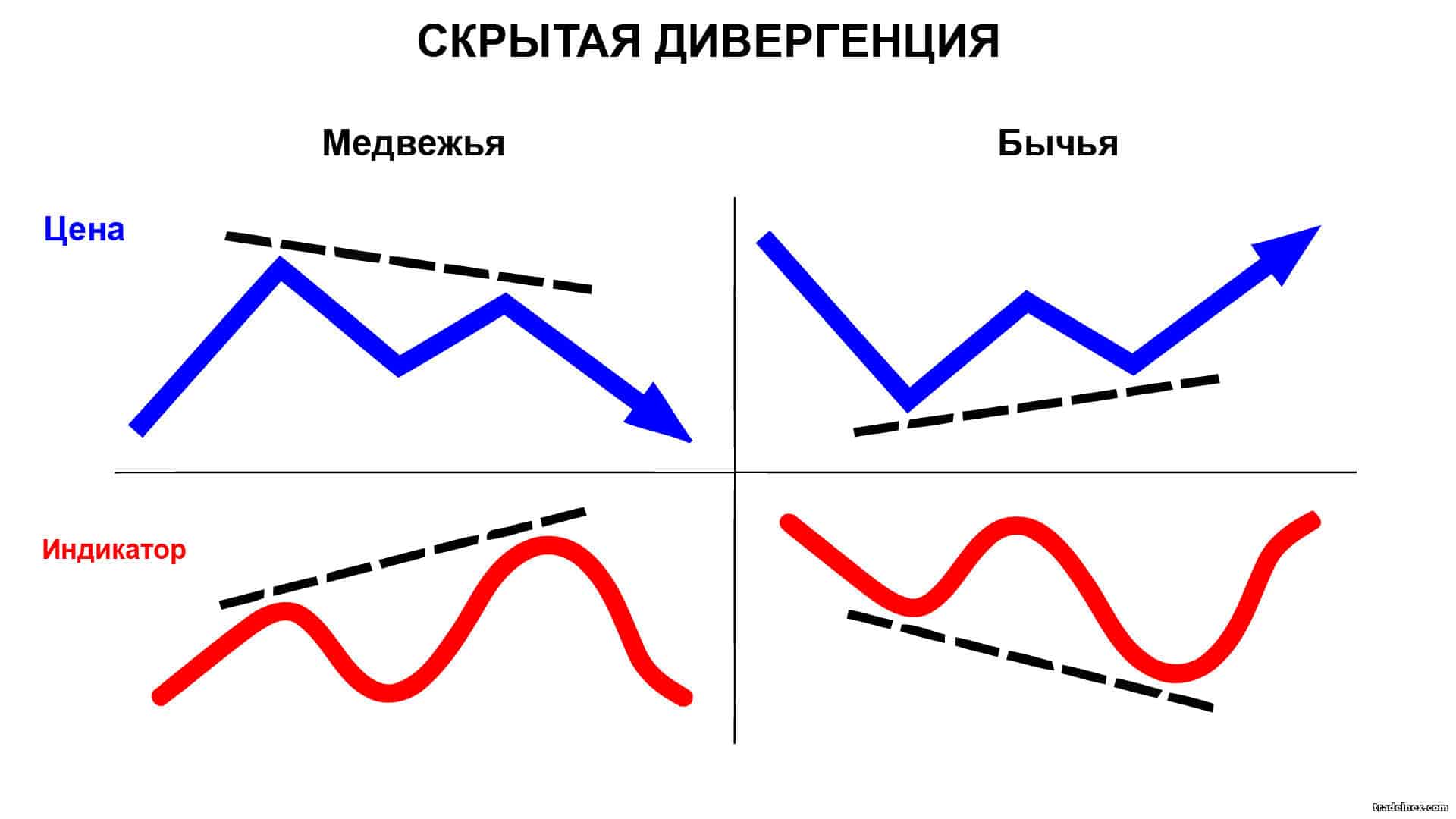

В отличие от классической, скрытая дивергенция появляется, когда осциллятор формирует новый максимум или минимум, а реакция ценового движения более слабая, рынок остается на этапе коррекции и консолидации. Этот сигнал говорит о продолжении текущей тенденции и о ее вероятном закреплении.

Появление скрытой медвежьей дивергенции указывает на то, что цена продолжит падение. Скрытая бычья дивергенция свидетельствует о том, что цена продолжит подъем. Скрытое расхождение трудно выявить, но не стоит им пренебрегать. Слабый откат осциллятора – это отличный сигнал для открытия или закрытия сделок.

Расширенная (преувеличенная) дивергенция

Расширенная отличается от классической дивергенции образованием двух практически одинаковых максимумов или минимумов на ценовом графике. Это сигнал продолжения текущего тренда.

Трейдер-аналитики уточняют, что построенные пики (или точки минимума) необязательно должны располагаться на одном уровне. Главный показатель расширенной дивергенции – индикаторный график, в отличие от ценового, не формирует двойные точки экстремума.

Конвергенция

Термин «конвергенция» переводится как «схождение». На графиках конвергенция изображена двумя сходящимися линиями (цена и индикатор). Перевод английских терминов и специфический биржевой сленг может ввести новичка в заблуждение.

Итак, определимся с терминологией:дивергенцией называют несоответствие (расхождение) движения индикаторного и ценового графиков;

А также несоответствие на графике может изображаться сходящимися и расходящимися линиями (бычья или медвежья).

Таким образом, конвергенцией называют бычью дивергенцию.

Особенности формирования дивергенции на различных индикаторах

Дивергенция формируется на всех типах индикаторов, но есть отдельные модели, на которых расхождение легче определить. Каждый из этих инструментов можно эффективно использовать в продуманных стратегиях.

Стохастический осциллятор

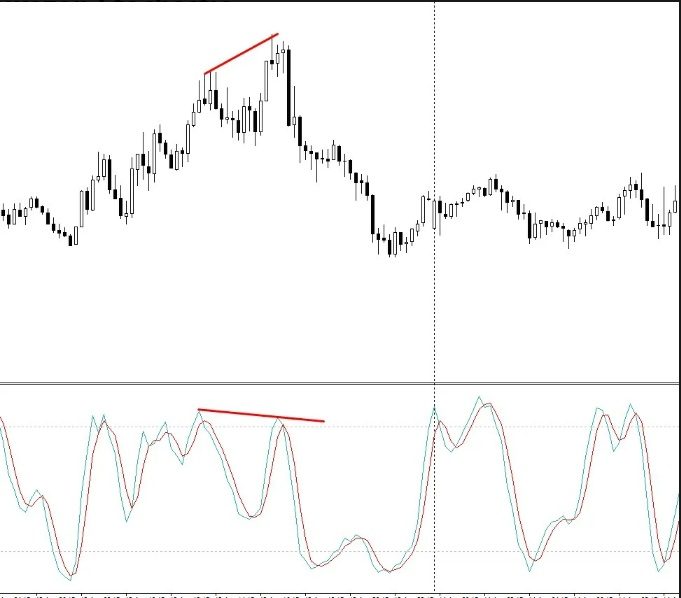

Стохастик иногда дает ложные сигналы, поэтому необходимо учитывать только наиболее сильные из них. Одним из таких сильных надежных сигналов является расхождение графиков цены и индикатора. Дополнительное подтверждение – пересечение линий стохастика.

Главное преимущество Stochastic Oscillator заключается в том, что он четко показывает все типы расхождений. Для определения дивергенций рекомендуется в настройках увеличить замедление. Это позволит сгладить линии, сигналов будет поступать меньше, но они будут надежней.

RSI – индикатор относительной силы

Торговый сигнал дивергенции от RSI имеет значение, когда один из экстремумов формируется в зоне перекупленности (в диапазоне 70 и выше) или перепроданности (диапазон 30 и ниже). Обычно этот индикатор разворачивается раньше, чем цена.

Описание и применение индикатора RSI (Relative Strength Index)

На базе RSI был создан более надежный и удобный стрелочный осциллятор RSI_div., ориентированный на определение длинных ценовых движений. Зеленой стрелкой показаны входы на покупку, красной – на продажу. RSI_div особенно результативен на больших таймфреймах (от D1).

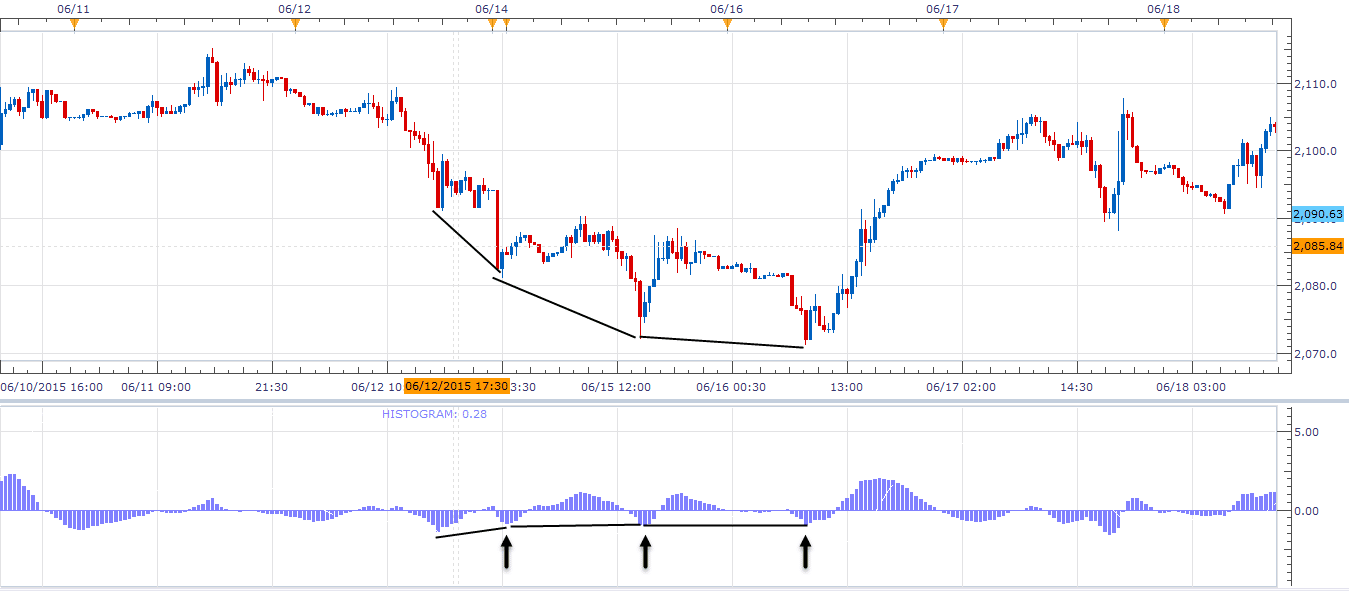

MACD

MACD, как трендовый индикатор стабильно следует за текущим курсом без затяжных периодов ошибочных сигналов. Для определения дивергенций обычно используется линейный MACD, но для некоторых стратегий удобным вариантом будет использование гистограмм.

Правила торговли

Следует учитывать такие моменты:

- Следи за точками ценового экстремума.

Дивергенция определяется только, если цена обновляет новый максимум (минимум) или формирует двойную вершину (двойное дно). При отсутствии этих точек на ценовом графике, за индикаторным графиком можно не следить.

- Соединяй вершины.

При медвежьей дивергенции на ценовом графике и на графике индикатора нужно соединять только максимумы.

При бычьей дивергенции на ценовом графике и на индикаторе соединяют исключительно минимумы.

- Рисуй вертикали.

Точки экстремумов ценового графика и индикаторного должны совпадать. Для проверки соответствия рекомендуется проводить вертикальные линии.

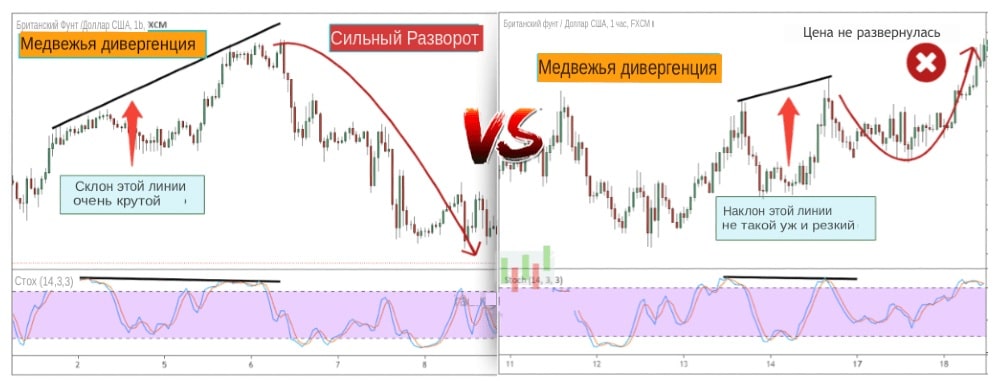

- Углы наклона линий указывают на силу дивергенции.

Чем больше угол наклона линий, тем сильнее расхождение, а значит, больше шанс на разворот тренда.

- Подтверждай дивергенцию.

Лучшее подтверждение дивергенции – это нахождение экстремумов в зоне перекупленности или перепроданности.

- Не пропусти момент.

Нельзя пропускать точку входа в сделку. Если же момент упущен, то бесполезно его догонять, дивергенция отработала и стала неактуальна. В этом случае лучше дождаться следующего расхождения.

- Не уверен – не торгуй.

Не стоит гадать на кофейной гуще и строить гипотезы о том, произошло расхождение или нет. Настоящий и надежный сигнал должен быть четким и понятным.

Дивергенция в трейдинге: как правильно открывать сделки

Существует множество стратегий трейдинга с помощью определения дивергенции, но их объединяют общие принципы открытия сделок.

Открытие сделок при медвежьей дивергенции

Когда ценовой график рисует новый более высокий пик, а осциллятор это не подтверждает, возникает сигнал открытия позиции на продажу. При этом часто поступают антитрендовые сигналы, что является поводом выйти из сделки.

Открывать новые сделки против тренда нужно максимально осторожно, лучше это делать при образовании дивергенции в период консолидации или коррекции.

Открытие сделок при бычьей дивергенции

Появление на графике котировок нового более низкого минимума, который не подтверждается осциллятором, является сигналом к открытию сделки на покупку. Если сигналы направлены против тренда, то рекомендуется закрывать продажи.

Дивергенция — как и когда ее использовать:

Двойная дивергенция

Если говорить о силе сигналов, то двойная дивергенция – это более сильный сигнал по сравнению с одинарной. Двойную дивергенцию можно определить, как серию экстремумов, которые не подтверждаются осциллятором.

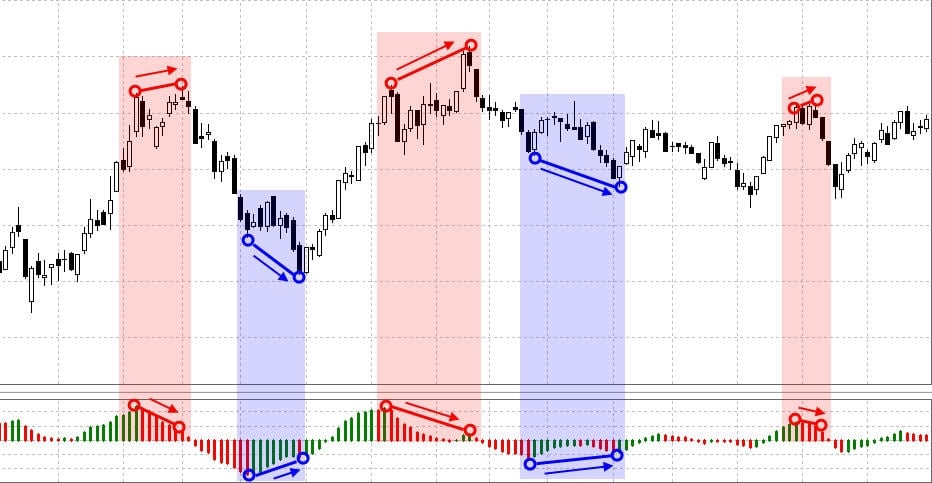

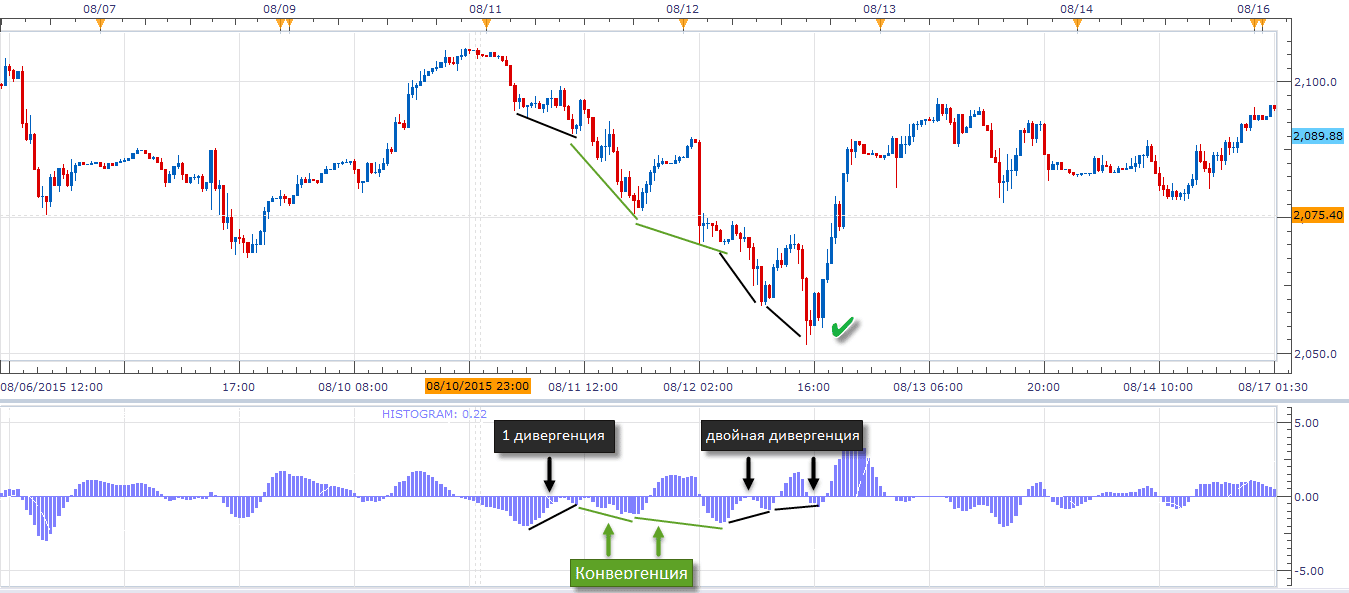

На скриншоте MACD ниже изображена двойная бычья дивергенция: волны ценового графика становятся с каждым разом все меньше и постепенно слабеют.

Индикатор показывает несколько расхождений, но при этом первое одиночное расхождение было бы проигрышным. В этом случае не стоит спешить, необходимо дождаться нового максимума, который будет свидетельствовать о развороте ценовой тенденции.

На скриншоте ниже еще один пример двойного расхождения. В самом начале сформировалась одиночная дивергенция, но при этом не произошло смены тренда.

После следующей бычьей дивергенции тренд ослаб, индикатор демонстрирует двойное расхождение, ценовой график развернулся.

Дивергенция и прайс экшен

Стратегия прайс экшен подразумевает трейдинг с использованием только ценового графика, без индикаторов. В этом случае употребляют такой термин, как неявная дивергенция. Рассмотрим пример на свечном графике.

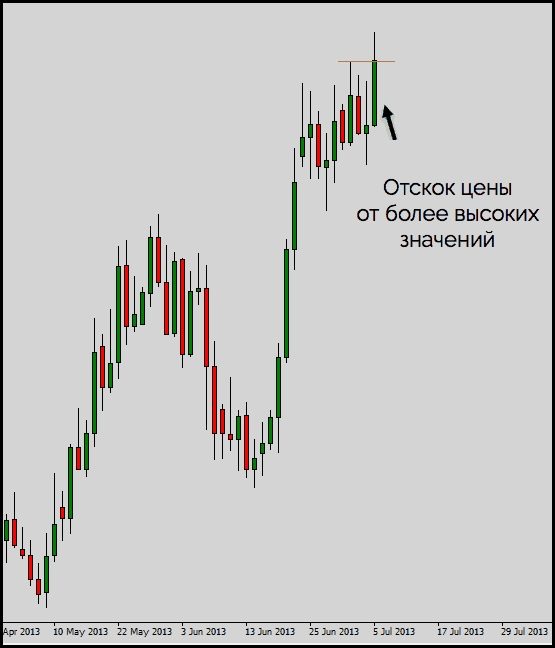

На скрине ниже изображен момент ослабления ценового подъема: свечи закрываются в диапазоне значений предшествующих свечей, тени удлиняются. Очевиден сильный уровень сопротивления.

На следующем скрине показано, как новые свечи стремятся превзойти предыдущие точки максимума, формируется неявная дивергенция.

Возникает бычий бар, но потом опять происходит отскок котировок от более высоких максимумов.

Далее наблюдаем спад ценового движения. Если же мы проанализируем этот момент с помощью осциллятора, то расхождение не будет столь очевидным.

В завершение — тезисы

- Дивергенция – довольно надежный сигнал на открытие и закрытие сделок.

- Расхождение сигналов ценового графика и графика индикатора не всегда свидетельствует о развороте тренда.

- Дивергенция, как и любой другой сигнал, требует проверки, поэтому для надежности рекомендуется использовать несколько индикаторов. Надежным подтверждением сигнала является выход котировок за уровни перекупленности (перепроданности).

- Определять дивергенцию можно без индикаторов (стратегия прайс экшен).

- Новичкам лучше использовать крупные таймфреймы (от H1 и выше), они дают более точные сигналы.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.