व्यापारातील तेजी आणि मंदीचा फरक – ते चार्ट, ट्रेडिंग धोरण कसे दिसते. बाजाराच्या इंडिकेटर विश्लेषणाचे विरोधक कोट्सच्या हालचालींमधून निर्देशक सिग्नलच्या विलंबाला “विरुद्ध” मुख्य युक्तिवाद मानतात. तथापि, जेव्हा भिन्नतेचा विचार केला जातो तेव्हा, हे मागे पडणारे वैशिष्ट्य फायदेशीर आणि विश्वासार्ह प्रवेश बिंदू शोधण्यात मदत करते.

- व्यापारात भिन्नता म्हणजे काय

- विचलनाचे प्रकार

- शास्त्रीय भिन्नता

- लपलेले विचलन

- विस्तारित (अतिरिक्त) विचलन

- अभिसरण

- विविध निर्देशकांवर विचलन तयार करण्याची वैशिष्ट्ये

- स्टोकास्टिक ऑसिलेटर

- RSI – सापेक्ष सामर्थ्य निर्देशक

- MACD

- ट्रेडिंग नियम

- व्यापारातील विचलन: व्यवहार योग्यरित्या कसे उघडायचे

- मंदीच्या विचलन दरम्यान व्यापार उघडणे

- तेजीच्या वळणादरम्यान व्यापार उघडणे

- दुहेरी विचलन

- विचलन आणि किंमत क्रिया

- शेवटी – प्रबंध

व्यापारात भिन्नता म्हणजे काय

“डायव्हरजेन्स” हा शब्द इंग्रजी शब्द “डायव्हर्जन्स” वरून आला आहे, ज्याचा अनुवाद “विविधता, विसंगती” असा होतो.

व्यापारातील भिन्नता म्हणजे इंडिकेटर रीडिंग आणि कोट्सची हालचाल यांच्यातील तफावत. उदाहरणार्थ, जेव्हा किंमत ट्रेंडनुसार पुढे सरकत राहते आणि नवीन उच्चांक बनवते तेव्हा विचलन होते आणि ऑसिलेटर कमकुवत ट्रेंडचे संकेत देते, उदा. चार्टवर, प्रत्येक त्यानंतरची कमाल मागीलपेक्षा कमी आहे. विचलन थांबा, सुधारणा किंवा ट्रेंड रिव्हर्सल सूचित करते. दुसऱ्या शब्दांत, हा एक गंभीर मुद्दा आहे, ज्याच्या सुरुवातीला तुम्हाला ट्रेडिंग निर्णय घेण्याची आवश्यकता आहे.

विचलनाचे प्रकार

विचलनाचे तीन मुख्य प्रकार आहेत:

- शास्त्रीय;

- लपलेले;

- विस्तारित

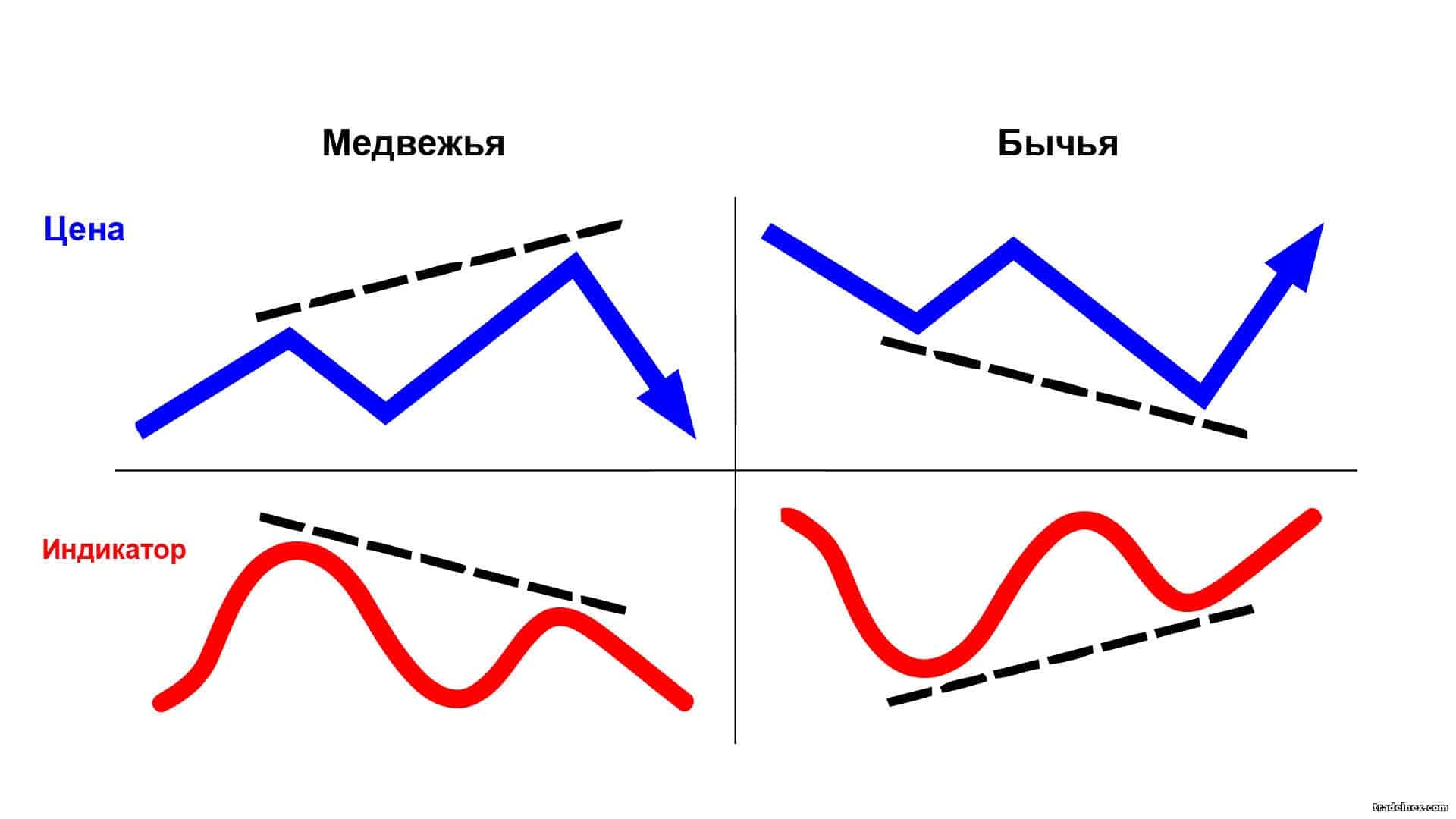

यापैकी प्रत्येक प्रकार, यामधून, दोन प्रकारांमध्ये विभागलेला आहे:

- मंदी – चढत्या चार्टवर तयार होतो आणि नजीकच्या भविष्यात किमतीत घट दर्शवते;

- तेजी – डाउनट्रेंडवर उद्भवते आणि किंमतीत वाढ दर्शवते.

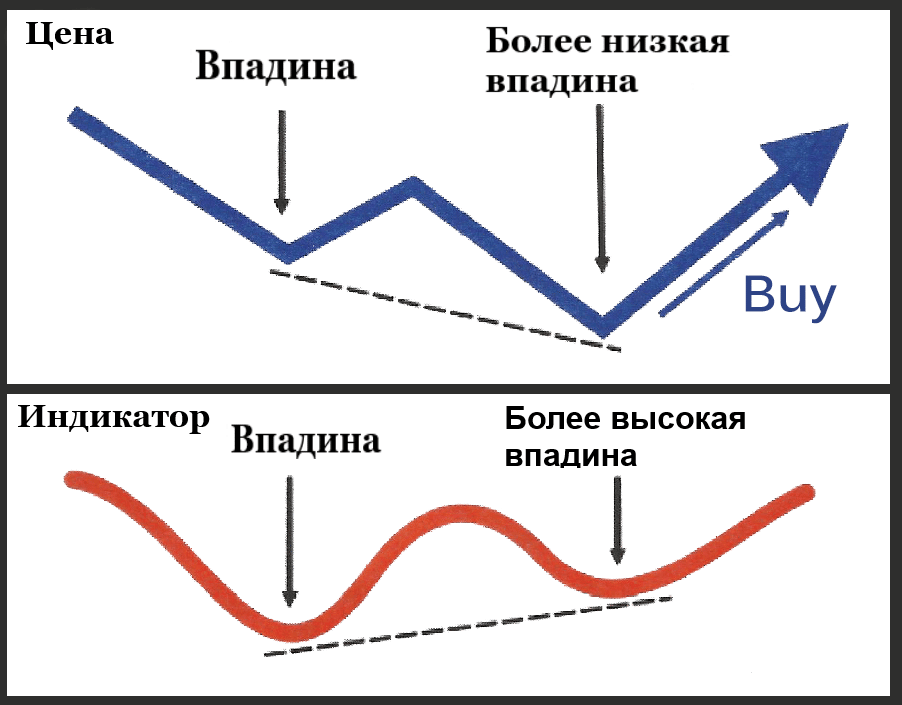

शास्त्रीय भिन्नता

हा सर्वात सामान्य प्रकारचा विचलन ट्रेंड बदलापूर्वी होतो. उदाहरणार्थ, चार्टवर क्लासिक तेजीचे विचलन ओळखण्यासाठी, तुम्हाला नीचांक पाहणे आवश्यक आहे आणि जेव्हा निर्देशक चार्ट जास्त कमी होईल आणि किंमत सर्वात कमी कमी होईल तेव्हा तो क्षण सेट करणे आवश्यक आहे.

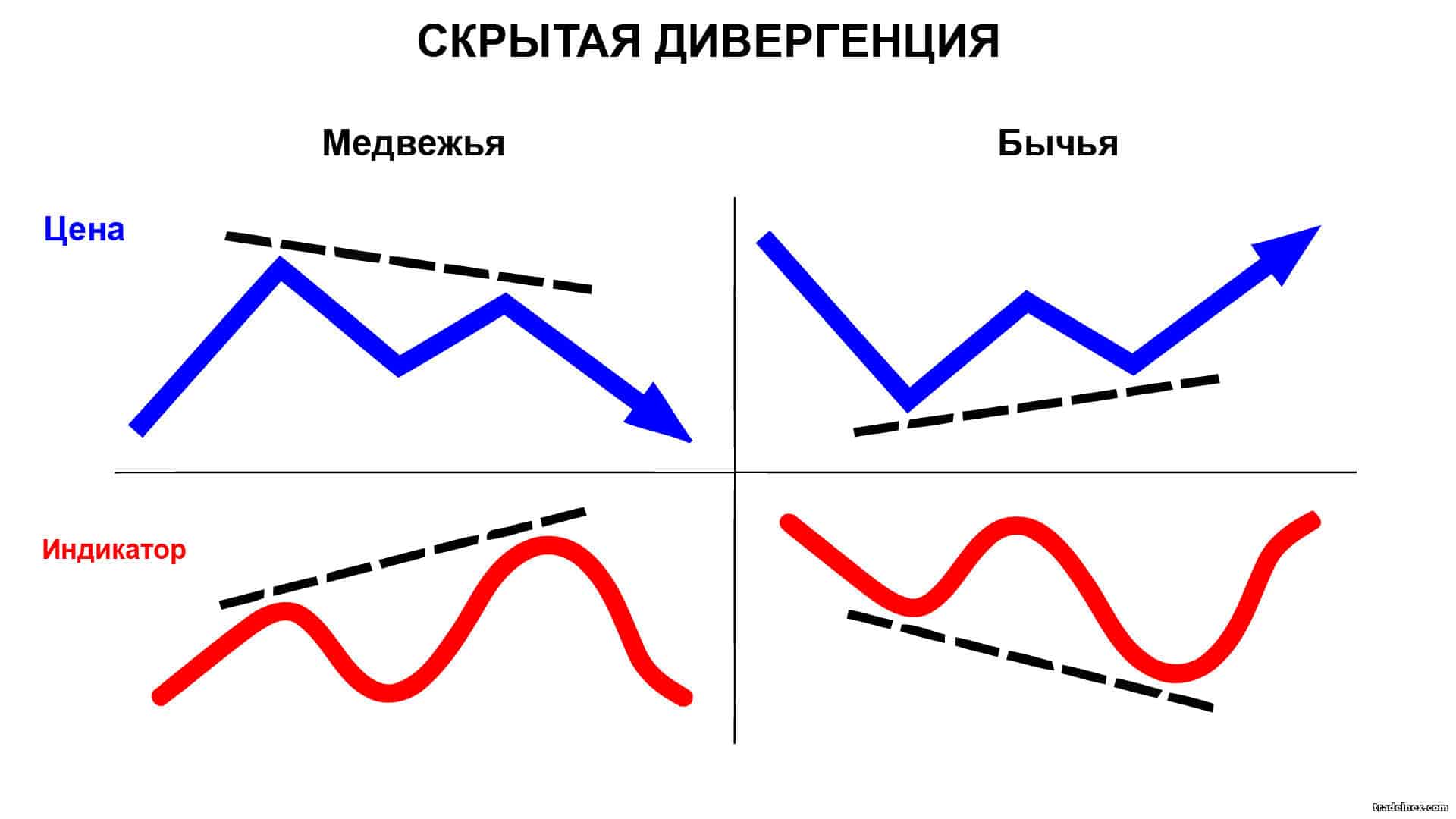

लपलेले विचलन

शास्त्रीय विपरीत, जेव्हा ऑसिलेटर नवीन उच्च किंवा कमी करतो तेव्हा एक छुपा विचलन दिसून येतो आणि किंमतीच्या हालचालीची प्रतिक्रिया कमकुवत असते, बाजार सुधारणे आणि एकत्रीकरणाच्या टप्प्यावर राहतो. हा सिग्नल सध्याचा ट्रेंड चालू राहणे आणि त्याचे संभाव्य एकत्रीकरण सूचित करतो. लपलेले मंदीचे विचलन दिसणे हे सूचित करते की किंमत घसरत राहील. लपलेले तेजीचे विचलन दर्शवते की किंमत वाढतच राहील. लपलेली विसंगती शोधणे कठीण आहे, परंतु त्याकडे दुर्लक्ष केले जाऊ नये. ऑसिलेटरचा कमकुवत पुलबॅक हा व्यवहार उघडण्यासाठी किंवा बंद करण्यासाठी एक उत्कृष्ट सिग्नल आहे.

विस्तारित (अतिरिक्त) विचलन

किमतीच्या तक्त्यावर दोन जवळजवळ समान उच्च किंवा नीचांक तयार करून विस्तारित हे क्लासिक विचलनापेक्षा वेगळे आहे. सध्याचा ट्रेंड चालू ठेवण्याचा हा संकेत आहे. व्यापारी-विश्लेषक निर्दिष्ट करतात की तयार केलेली शिखरे (किंवा कमी बिंदू) समान पातळीवर स्थित असणे आवश्यक नाही. विस्तारित विचलनाचे मुख्य सूचक – निर्देशक चार्ट, किंमत चार्टच्या विपरीत, दुहेरी अत्यंत बिंदू तयार करत नाही.

अभिसरण

“अभिसरण” या शब्दाचे भाषांतर “अभिसरण” असे केले जाते. अभिसरण दोन अभिसरण रेषा (किंमत आणि सूचक) द्वारे चार्टवर चित्रित केले आहे. इंग्रजी संज्ञा आणि विशिष्ट विनिमय अपभाषा यांचे भाषांतर नवशिक्यासाठी दिशाभूल करणारे असू शकते. तर, शब्दावलीची व्याख्या करूया: डायव्हर्जन्स म्हणजे इंडिकेटर आणि किंमत चार्ट यांच्या हालचालीची विसंगती (विपरीत); आणि चार्टवरील विसंगती देखील अभिसरण आणि वळवलेल्या रेषा (बुलिश किंवा मंदी) द्वारे दर्शविली जाऊ शकते. अशा प्रकारे, अभिसरणाला तेजी विचलन म्हणतात.

विविध निर्देशकांवर विचलन तयार करण्याची वैशिष्ट्ये

सर्व प्रकारच्या निर्देशकांवर विचलन तयार केले जाते, परंतु भिन्न मॉडेल्स आहेत ज्यावर विचलन निश्चित करणे सोपे आहे. यातील प्रत्येक साधनाचा विचारपूर्वक धोरणांमध्ये प्रभावीपणे वापर केला जाऊ शकतो.

स्टोकास्टिक ऑसिलेटर

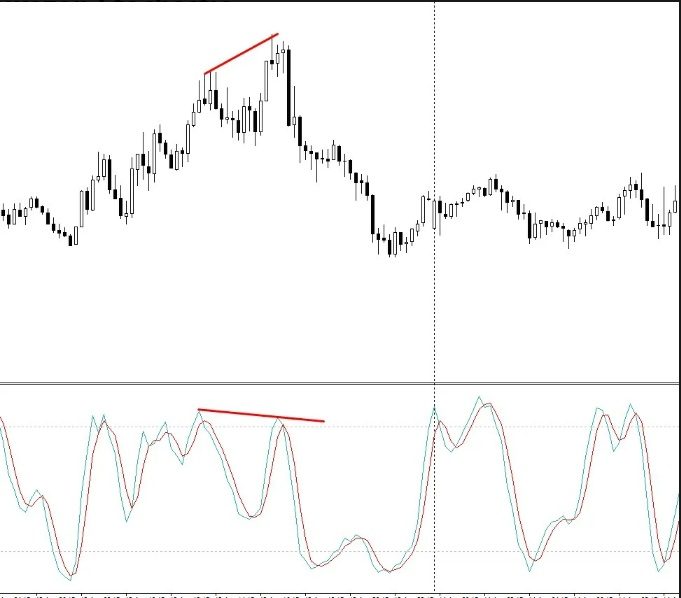

स्टॉकॅस्टिक कधीकधी खोटे सिग्नल देतात, म्हणून त्यापैकी फक्त सर्वात मजबूत विचारात घेतले पाहिजे. असा एक मजबूत विश्वासार्ह सिग्नल म्हणजे किंमत आणि इंडिकेटर चार्टचे विचलन. अतिरिक्त पुष्टीकरण म्हणजे स्टोकास्टिक ओळींचे छेदनबिंदू. स्टोकास्टिक ऑसिलेटरचा मुख्य फायदा असा आहे की ते सर्व प्रकारचे विचलन स्पष्टपणे दर्शवते. विचलन निश्चित करण्यासाठी, सेटिंग्जमध्ये मंदता वाढविण्याची शिफारस केली जाते. हे रेषा गुळगुळीत करेल, सिग्नल कमी असतील, परंतु ते अधिक विश्वासार्ह असतील.

RSI – सापेक्ष सामर्थ्य निर्देशक

जास्त खरेदी केलेल्या झोनमध्ये (७० आणि त्याहून अधिकच्या श्रेणीमध्ये) किंवा ओव्हरसोल्ड (३० आणि त्याहून कमी श्रेणीमध्ये) एक टोकाची निर्मिती होते तेव्हा RSI डायव्हर्जन ट्रेडिंग सिग्नलला महत्त्व असते. सहसा हा निर्देशक किंमतीपेक्षा आधी उलटतो. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm RSI च्या आधारावर, अधिक विश्वासार्ह आणि सोयीस्कर बाण ऑसिलेटर RSI_div. तयार केले गेले, जे दीर्घ किमतीच्या हालचालींवर लक्ष केंद्रित करते. हिरवा बाण खरेदी नोंदी दाखवतो, लाल बाण विक्री नोंदी दाखवतो. RSI_div विशेषतः उच्च टाइमफ्रेमवर प्रभावी आहे (D1 पासून).

MACD

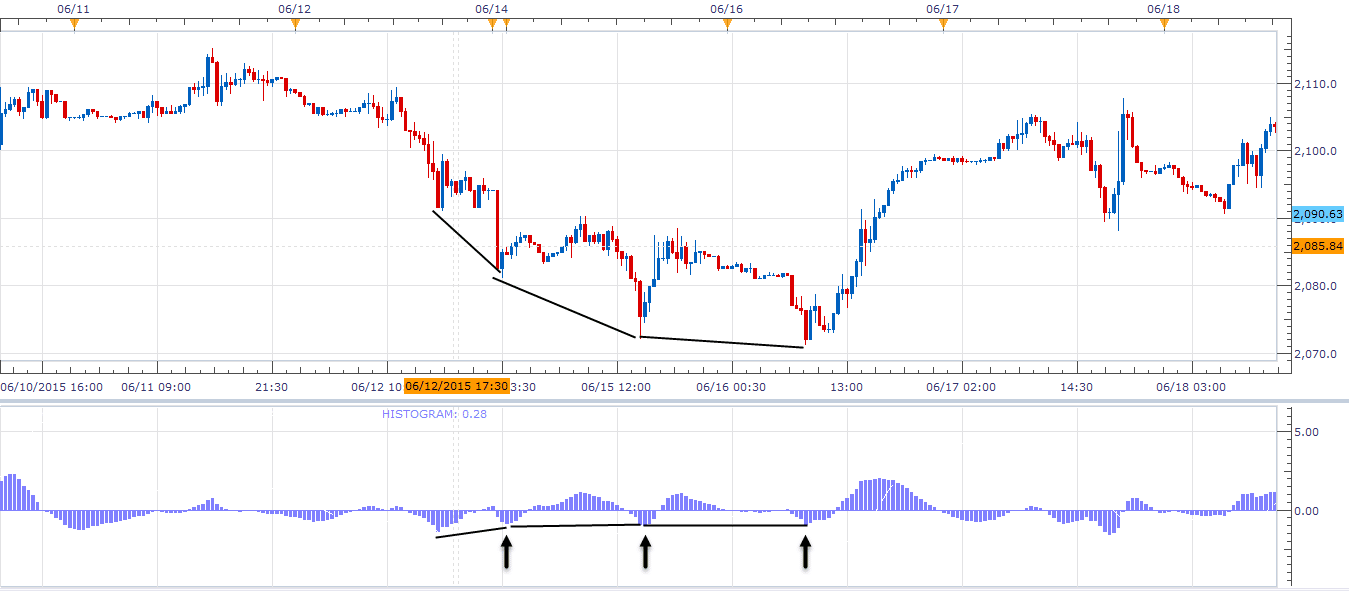

MACD, ट्रेंड इंडिकेटर म्हणून, दीर्घ कालावधीच्या चुकीच्या सिग्नलशिवाय वर्तमान दराचे सतत अनुसरण करते. भिन्नता ओळखण्यासाठी, एक रेखीय MACD सहसा वापरला जातो, परंतु काही धोरणांसाठी, हिस्टोग्रामचा वापर एक सोयीस्कर पर्याय असेल.

ट्रेडिंग नियम

खालील मुद्दे विचारात घेतले पाहिजेत:

- किमतीच्या कमालीची काळजी घ्या.

जर किंमत नवीन उच्च (कमी) बनवते किंवा दुहेरी शीर्ष (दुहेरी तळ) बनवते तरच विचलन परिभाषित केले जाते. किंमत चार्टवर या गुणांच्या अनुपस्थितीत, आपण निर्देशक तक्त्याकडे दुर्लक्ष करू शकता.

- शिखरे कनेक्ट करा.

किमतीच्या चार्टवर आणि इंडिकेटर चार्टवर मंदीच्या विचलनासह, फक्त उच्चांक जोडणे आवश्यक आहे. तेजीच्या विचलनासह, किमतीच्या चार्टवर आणि इंडिकेटरवर फक्त नीचांक जोडलेले असतात.

- अनुलंब काढा.

किंमत चार्ट आणि निर्देशक तक्त्याचे एक्स्ट्रीम पॉइंट्स एकसारखे असले पाहिजेत. अनुपालन तपासण्यासाठी, उभ्या रेषा काढण्याची शिफारस केली जाते.

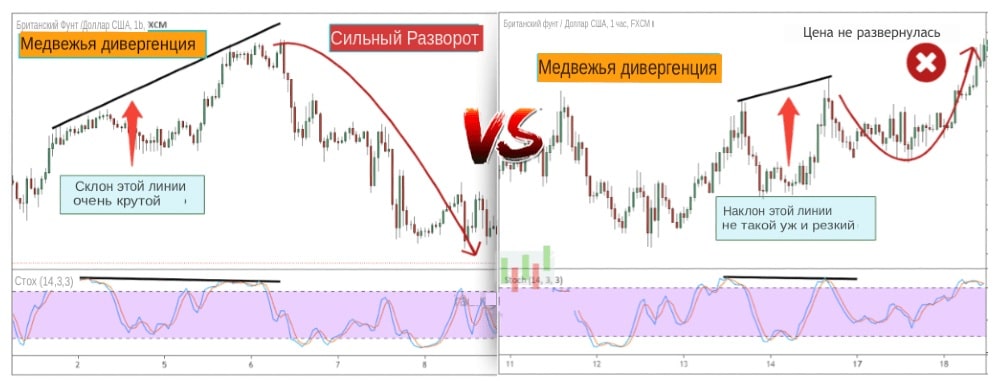

- रेषांचे उतार कोन विचलनाची ताकद दर्शवतात.

रेषांच्या झुकावाचा कोन जितका जास्त असेल तितका विचलन मजबूत असेल, याचा अर्थ ट्रेंड रिव्हर्सल होण्याची शक्यता जास्त असते.

- विचलनाची पुष्टी करा.

ओव्हरबॉट किंवा ओव्हरसोल्ड झोनमध्ये अत्यंत बिंदू शोधणे हे विचलनाचे सर्वोत्तम पुष्टीकरण आहे.

- एक क्षण चुकवू नका.

आपण व्यवहारात प्रवेश बिंदू गमावू शकत नाही. जर तो क्षण चुकला असेल तर तो पकडणे निरुपयोगी आहे, विचलन तयार झाले आहे आणि अप्रासंगिक बनले आहे. या प्रकरणात, पुढील विचलनाची प्रतीक्षा करणे चांगले आहे.

- खात्री नाही – व्यापार करू नका.

आपण कॉफीच्या आधारावर अंदाज लावू नये आणि विसंगती आली आहे की नाही याबद्दल गृहीतके तयार करू नये. वास्तविक आणि विश्वासार्ह सिग्नल स्पष्ट आणि समजण्यायोग्य असणे आवश्यक आहे.

व्यापारातील विचलन: व्यवहार योग्यरित्या कसे उघडायचे

विचलनाची व्याख्या वापरून व्यापारासाठी अनेक धोरणे आहेत, परंतु ते व्यापार उघडण्याच्या सामान्य तत्त्वांद्वारे एकत्रित आहेत.

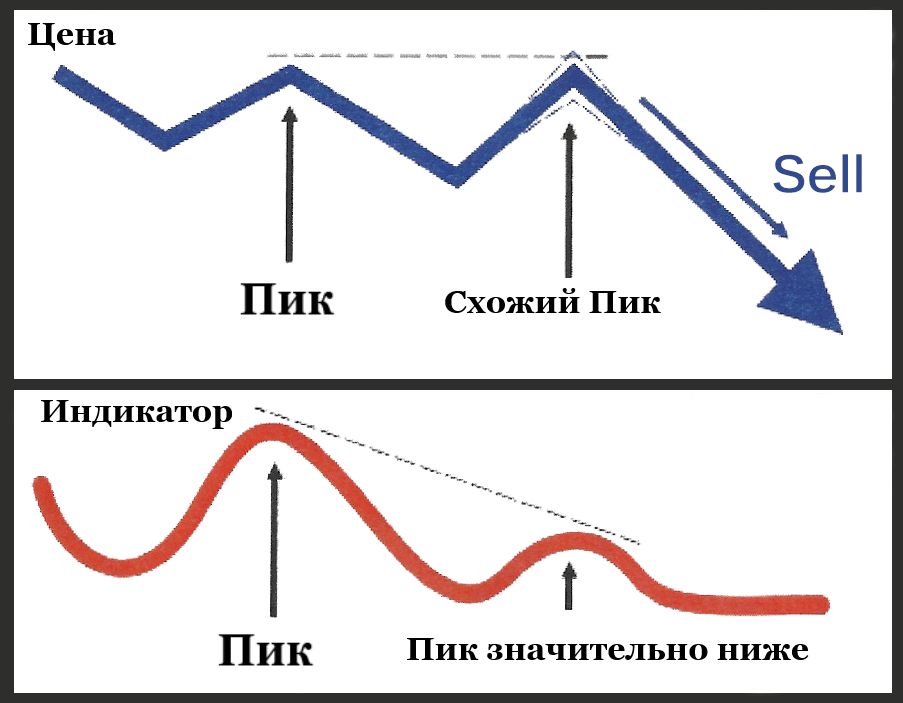

मंदीच्या विचलन दरम्यान व्यापार उघडणे

जेव्हा किंमत चार्ट नवीन उच्च शिखर काढतो आणि ऑसिलेटर याची पुष्टी करत नाही, तेव्हा विक्री स्थिती उघडण्यासाठी सिग्नल येतो. त्याच वेळी, अँटी-ट्रेंड सिग्नल अनेकदा प्राप्त होतात, जे व्यवहारातून बाहेर पडण्याचे एक कारण आहे. ट्रेंडच्या विरूद्ध नवीन व्यवहार शक्य तितक्या काळजीपूर्वक उघडणे आवश्यक आहे, जेव्हा एकत्रीकरण किंवा दुरुस्तीच्या कालावधीत विचलन तयार होते तेव्हा हे करणे चांगले आहे.

तेजीच्या वळणादरम्यान व्यापार उघडणे

नवीन लोअर लोच्या कोट्स चार्टवर दिसणे, ज्याची ऑसिलेटरने पुष्टी केलेली नाही, हा खरेदी करार उघडण्याचा संकेत आहे. सिग्नल प्रवृत्तीच्या विरूद्ध निर्देशित केले असल्यास, विक्री बंद करण्याची शिफारस केली जाते. विचलन – ते कसे आणि केव्हा वापरावे: https://youtu.be/kJQu999pt_k

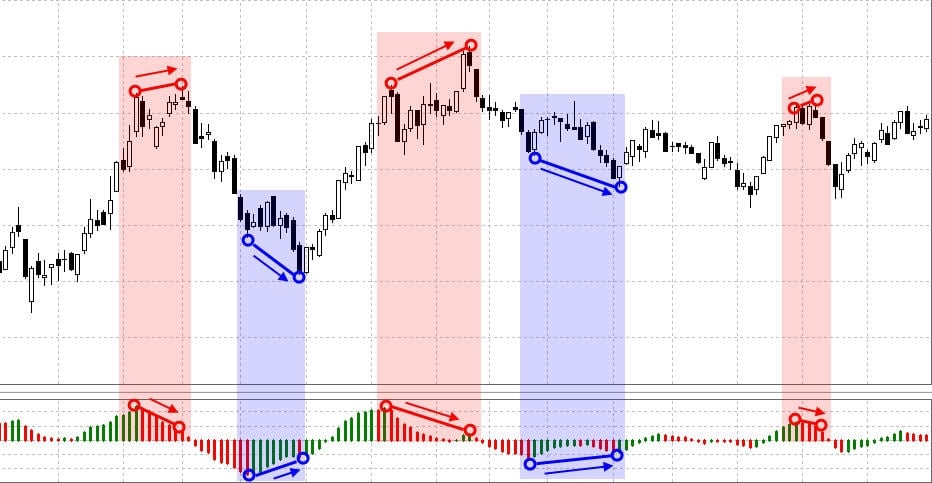

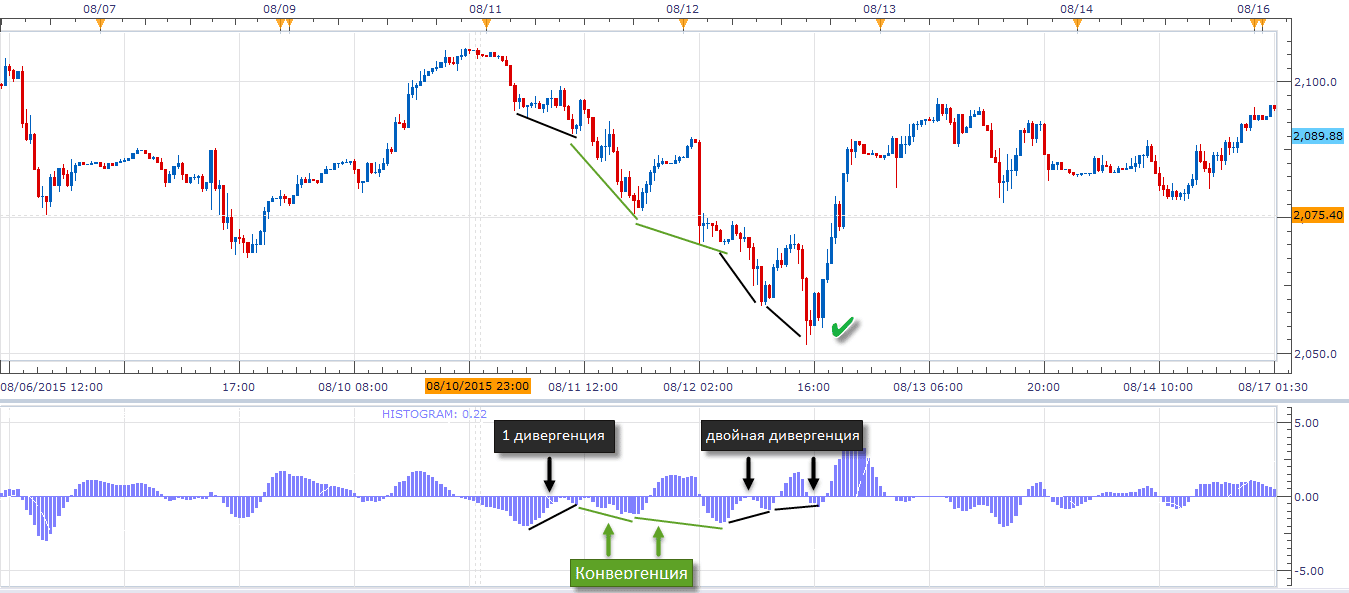

दुहेरी विचलन

जर आपण सिग्नलच्या सामर्थ्याबद्दल बोललो, तर दुहेरी विचलन हा सिंगल सिग्नलपेक्षा मजबूत सिग्नल आहे. दुहेरी विचलन ही टोकाची मालिका म्हणून परिभाषित केली जाऊ शकते ज्याची ऑसिलेटरद्वारे पुष्टी केली जात नाही. खालील MACD स्क्रीनशॉट दुहेरी तेजीचे विचलन दर्शवितो: किंमत चार्टच्या लहरी प्रत्येक वेळी लहान होतात आणि हळूहळू कमकुवत होतात. इंडिकेटर अनेक विचलन दर्शवितो, परंतु पहिले एकल विचलन गमावले जाईल. या प्रकरणात, घाई करू नका, आपल्याला नवीन उच्चतेची प्रतीक्षा करणे आवश्यक आहे, जे किमतीच्या प्रवृत्तीच्या उलट दर्शवेल.

विचलन आणि किंमत क्रिया

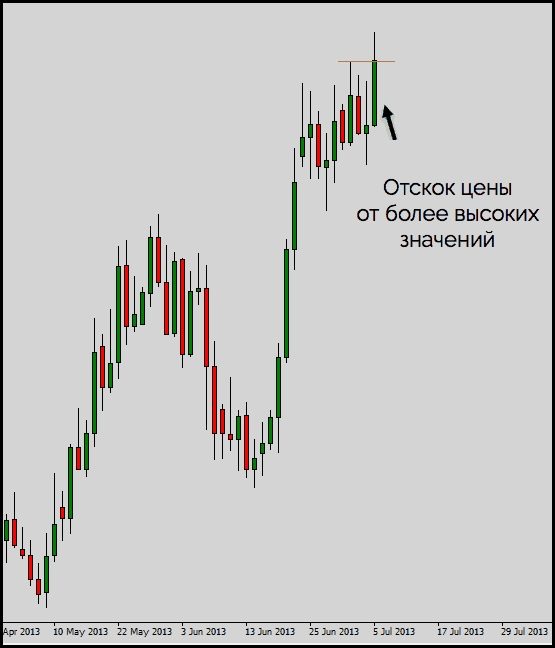

किंमत कृती धोरणामध्ये निर्देशकांशिवाय केवळ किंमत चार्ट वापरून व्यापार करणे समाविष्ट आहे. या प्रकरणात, अंतर्निहित विचलन हा शब्द वापरला जातो. कॅन्डलस्टिक चार्टवरील उदाहरण पाहू. खाली दिलेला स्क्रीनशॉट किमतीच्या वाढीच्या कमकुवत होण्याचा क्षण दर्शवितो: मागील मेणबत्त्यांच्या मूल्यांच्या श्रेणीमध्ये मेणबत्त्या बंद होत आहेत, सावल्या लांबत आहेत. प्रतिकार एक मजबूत पातळी आहे.

शेवटी – प्रबंध

- व्यवहार उघडण्यासाठी आणि बंद करण्यासाठी डायव्हर्जन हा एक विश्वासार्ह सिग्नल आहे.

- किंमत चार्ट आणि इंडिकेटर चार्टच्या सिग्नलचे विचलन नेहमीच ट्रेंड रिव्हर्सल सूचित करत नाही.

- विचलन, इतर कोणत्याही सिग्नलप्रमाणे, सत्यापन आवश्यक आहे, म्हणून विश्वासार्हतेसाठी, अनेक निर्देशक वापरण्याची शिफारस केली जाते. सिग्नलची विश्वासार्ह पुष्टी म्हणजे ओव्हरबॉट (ओव्हरसोल्ड) पातळीच्या पलीकडे कोटेशन्समधून बाहेर पडणे.

- विचलन निर्देशकांशिवाय (किंमत कृती धोरण) निर्धारित केले जाऊ शकते.

- नवशिक्यांसाठी मोठ्या टाइमफ्रेम (H1 आणि त्यावरील) वापरणे चांगले आहे, ते अधिक अचूक सिग्नल देतात.