Bullish és bearish divergencia a kereskedésben – hogyan néz ki a grafikonokon, kereskedési stratégia. A piac indikátorelemzésének ellenzői az „ellen” fő érvnek a jegyzések mozgásából eredő indikátorjelek késését tartják. Ha azonban az eltérésről van szó, ez az elmaradó funkció segít nyereséges és megbízható belépési pontok megtalálásában.

- Mi a divergencia a kereskedésben

- Az eltérés típusai

- Klasszikus eltérés

- Rejtett eltérés

- Kiterjesztett (túlzott) eltérés

- Konvergencia

- A különböző mutatók eltérésének kialakulásának jellemzői

- Sztochasztikus oszcillátor

- RSI – relatív erősség jelző

- MACD

- Kereskedési szabályok

- Divergencia a kereskedésben: hogyan kell helyesen nyitni a kereskedéseket

- Kereskedések nyitása bearish divergencia során

- Kereskedések nyitása bullish divergencia során

- kettős eltérés

- Eltérés és árakció

- A végén – tézisek

Mi a divergencia a kereskedésben

A „divergence” kifejezés az angol „divergence” szóból származik, ami „divergencia, diszkrepancia”-t jelent.

Az eltérés a kereskedésben az indikátorok leolvasása és a jegyzések mozgása közötti eltérés. Pl. divergencia akkor következik be, ha az árfolyam továbbra is a trendnek megfelelően mozog és új csúcsot tesz fel, és az oszcillátor gyengülő trendet ad, pl. a diagramon minden következő maximum alacsonyabb, mint az előző. A divergencia megállást, korrekciót vagy trendfordulót hirdet. Más szóval, ez egy kritikus pont, amelynek kezdetén kereskedési döntéseket kell hoznia.

Az eltérés típusai

Az eltérésnek három fő típusa van:

- klasszikus;

- rejtett;

- kiterjedt.

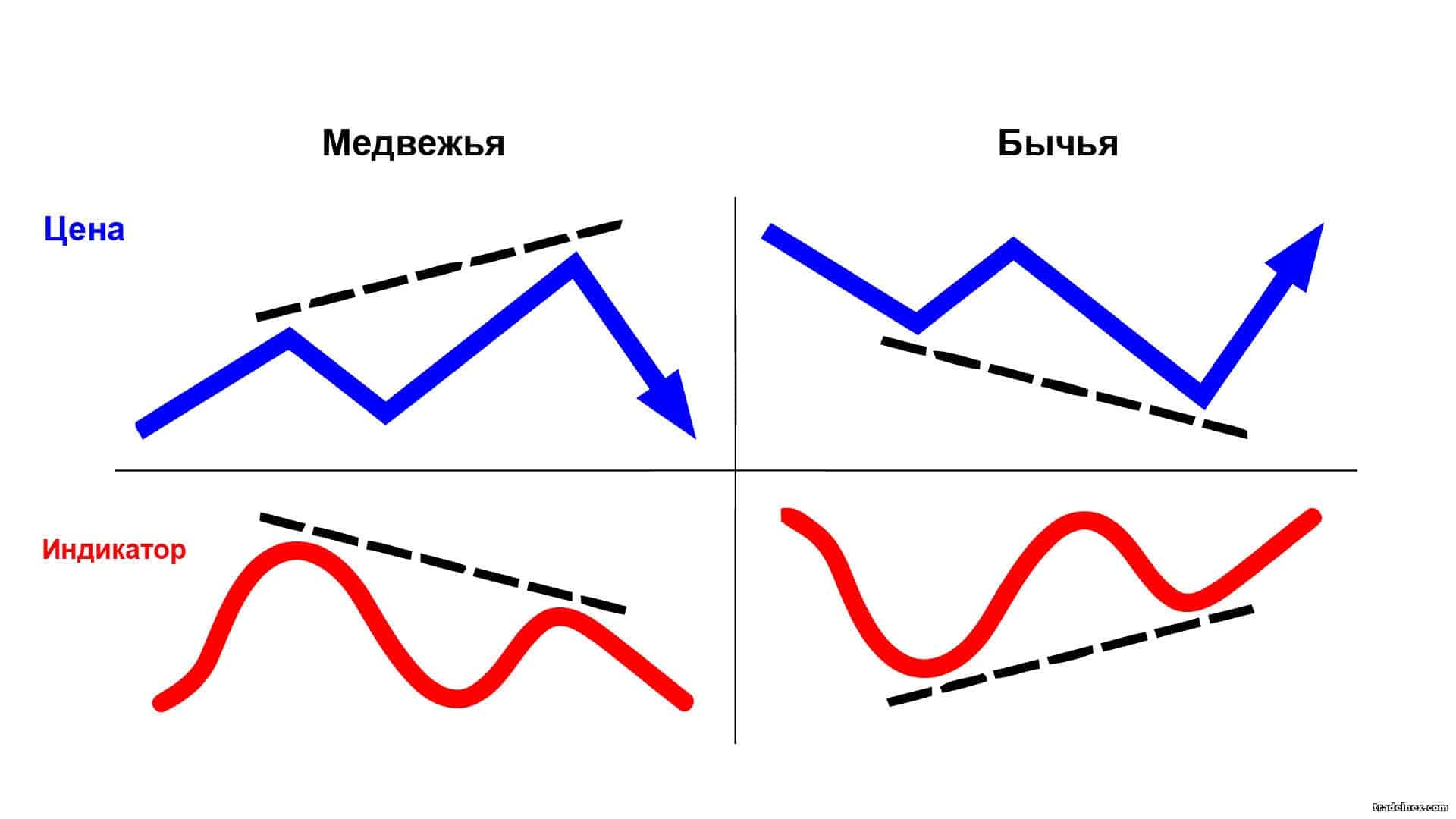

E típusok mindegyike két típusra oszlik:

- bearish – emelkedő diagramon alakul ki, és a közeljövőben áresést jelez;

- bullish – csökkenő tendencia esetén fordul elő, és az ár növekedését jelzi.

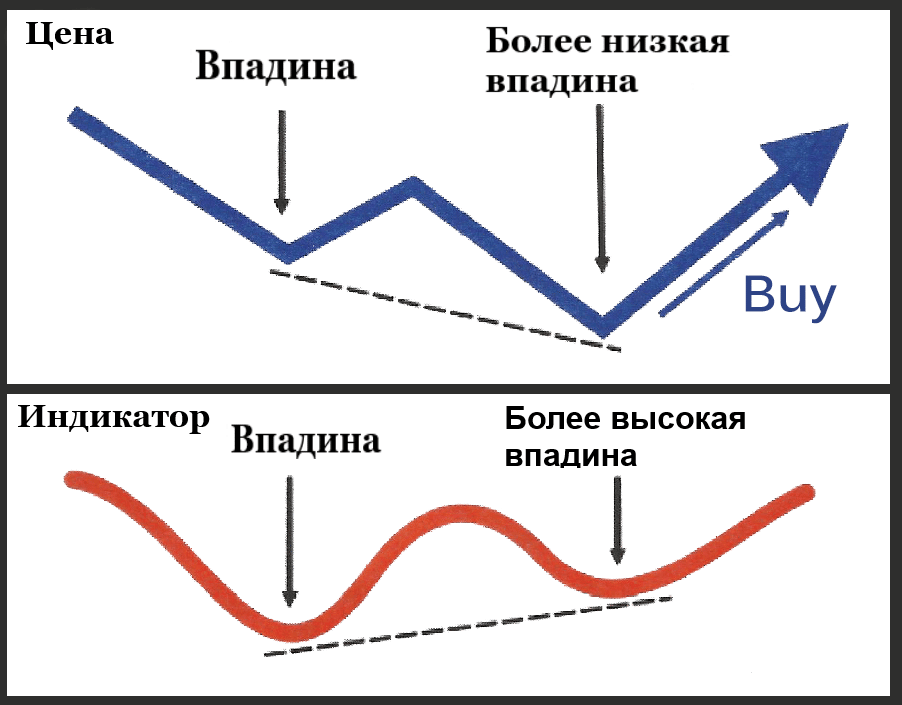

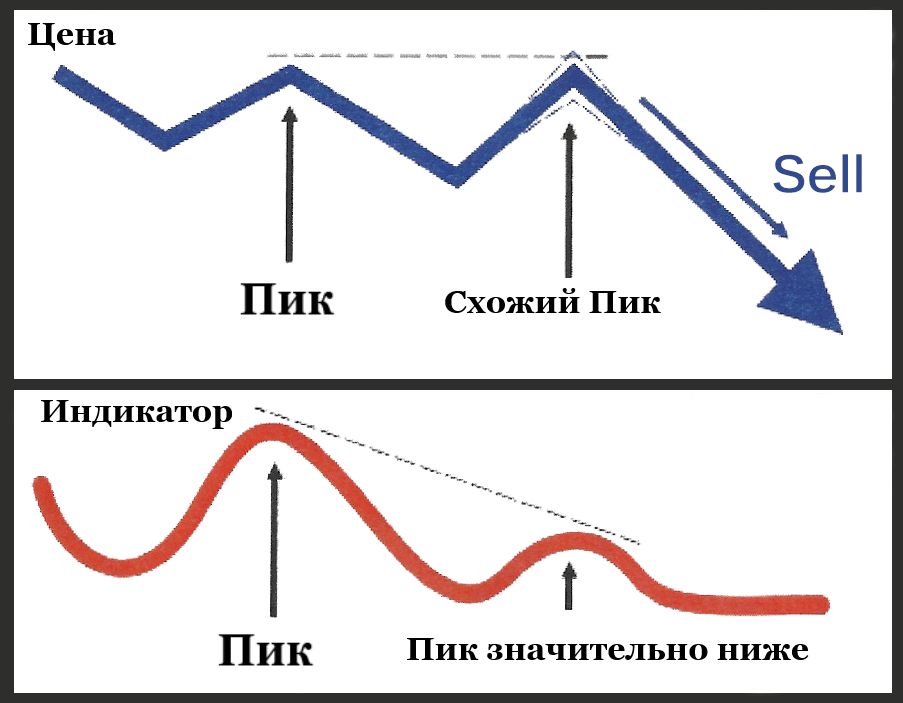

Klasszikus eltérés

Ez a leggyakoribb típusú eltérés közvetlenül a trendváltozás előtt következik be. Például egy grafikonon a klasszikus bullish divergencia azonosításához figyelnie kell a mélypontokat, és be kell állítania azt a pillanatot, amikor az indikátordiagram magasabb mélypontot képez, és az ár frissíti a legalacsonyabb mélypontot.

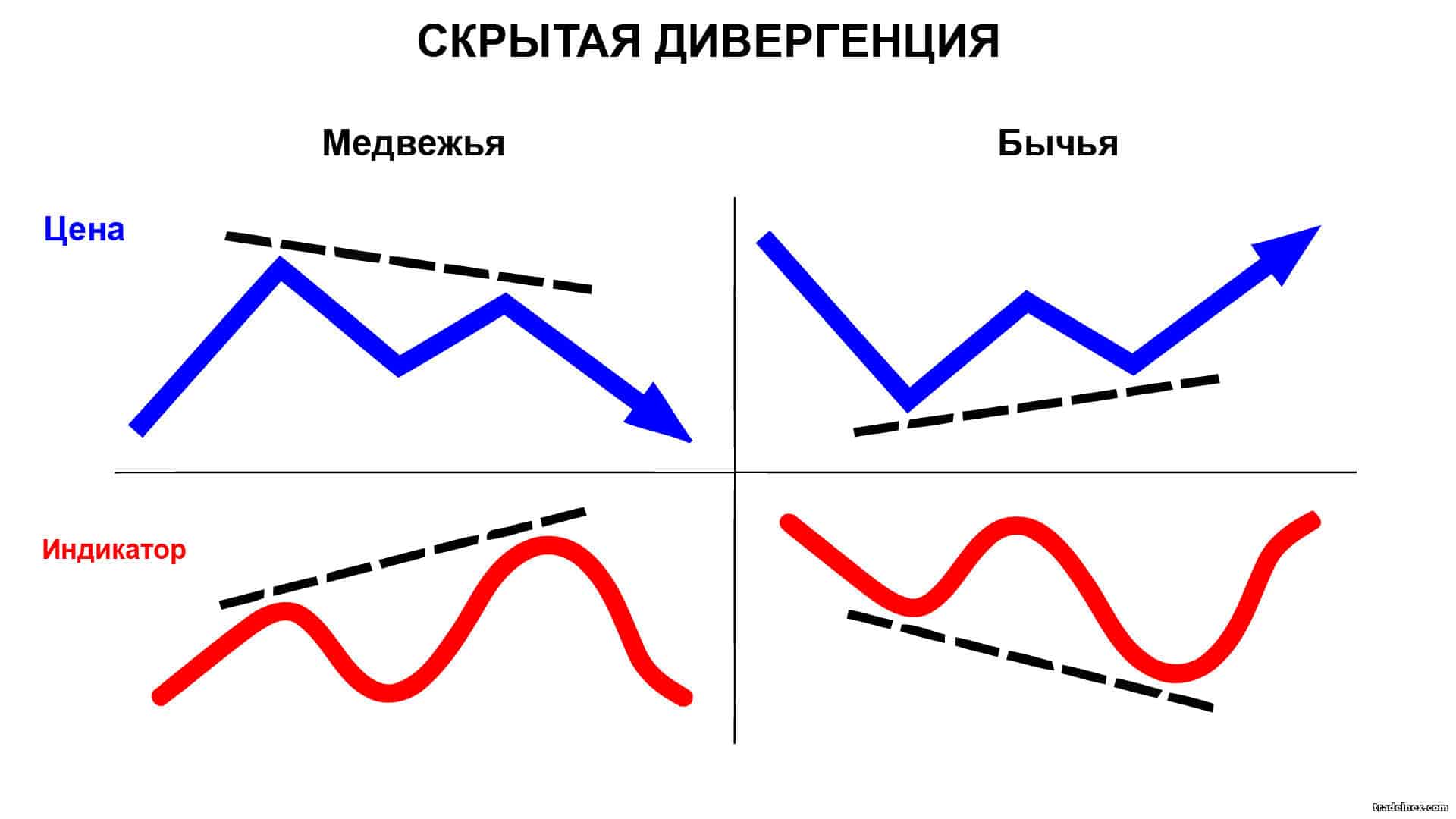

Rejtett eltérés

A klasszikustól eltérően rejtett divergencia jelenik meg, amikor az oszcillátor új csúcsot vagy mélypontot csinál, és az ármozgás reakciója gyengébb, a piac a korrekció és a konszolidáció szakaszában marad. Ez a jelzés a jelenlegi trend folytatódását és valószínű konszolidációját jelzi. A rejtett bearish divergencia megjelenése azt jelzi, hogy az árfolyam tovább csökken. A rejtett bullish divergencia azt jelzi, hogy az árfolyam tovább fog emelkedni. A rejtett eltéréseket nehéz észlelni, de nem szabad figyelmen kívül hagyni. Az oszcillátor gyenge visszahúzása kiváló jel a kereskedések nyitására vagy zárására.

Kiterjesztett (túlzott) eltérés

Az Extended abban különbözik a klasszikus divergenciától, hogy két szinte azonos csúcsot vagy mélypontot képez az árdiagramon. Ez egy jelzés a jelenlegi trend folytatására. A kereskedő-elemzők pontosítják, hogy a megszerkesztett csúcsoknak (vagy mélypontoknak) nem kell azonos szinten elhelyezkedniük. A kiterjesztett eltérés fő mutatója – az indikátordiagram az árdiagramtól eltérően nem képez kettős szélsőséges pontokat.

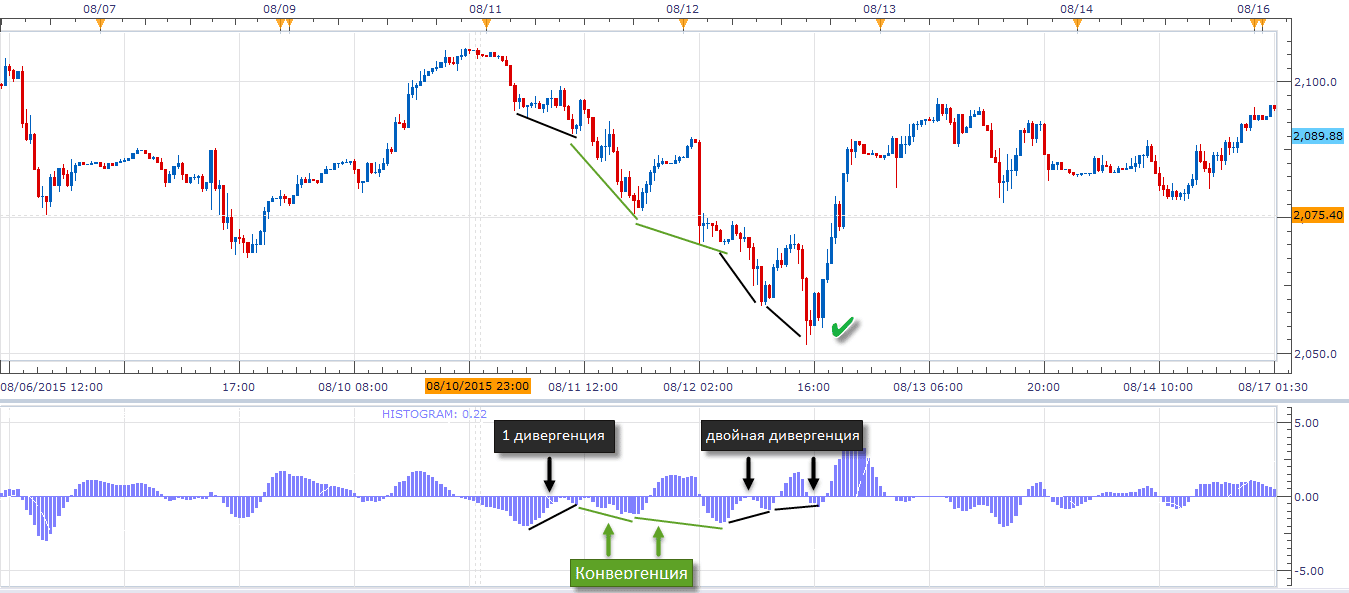

Konvergencia

A „konvergencia” kifejezést „konvergencia”-nak fordítják. A konvergenciát a diagramokon két konvergáló vonal (ár és mutató) ábrázolja. Az angol kifejezések és a konkrét csereszleng fordítása félrevezető lehet egy kezdő számára. Tehát definiáljuk a terminológiát: a divergencia az indikátor és az árdiagramok mozgásának eltérése (divergencia); És az eltérés a diagramon is ábrázolható konvergáló és széttartó vonalakkal (bullish vagy bearish). Így a konvergenciát bullish divergenciának nevezik.

A különböző mutatók eltérésének kialakulásának jellemzői

Divergencia minden mutatótípuson kialakul, de vannak külön modellek, amelyeken az eltérést könnyebb meghatározni. Ezen eszközök mindegyike hatékonyan használható átgondolt stratégiákban.

Sztochasztikus oszcillátor

A sztochasztikus időnként hamis jeleket ad, ezért ezek közül csak a legerősebbet kell figyelembe venni. Az egyik ilyen erős megbízható jelzés az ár- és indikátordiagramok eltérése. További megerősítés a sztochasztikus vonalak metszéspontja. A sztochasztikus oszcillátor fő előnye, hogy minden típusú eltérést egyértelműen megmutat. Az eltérések meghatározásához javasolt a lassítás növelése a beállításokban. Ezzel kisimítják a vonalakat, kevesebb lesz a jel, de megbízhatóbbak lesznek.

RSI – relatív erősség jelző

Az RSI divergencia kereskedési jelzése akkor számít, ha az egyik szélsőség a túlvásárolt zónában (70 és afeletti tartományban) vagy túladott (30 és az alatti tartományban) alakul ki. Általában ez a mutató korábban megfordul, mint az ár. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm Az RSI alapján egy megbízhatóbb és kényelmesebb RSI_div nyíloszcillátor készült, amely a hosszú ármozgások meghatározására összpontosít. A zöld nyíl a vételi bejegyzéseket, a piros nyíl az eladási bejegyzéseket mutatja. Az RSI_div különösen hatásos magasabb időkereteknél (D1-től).

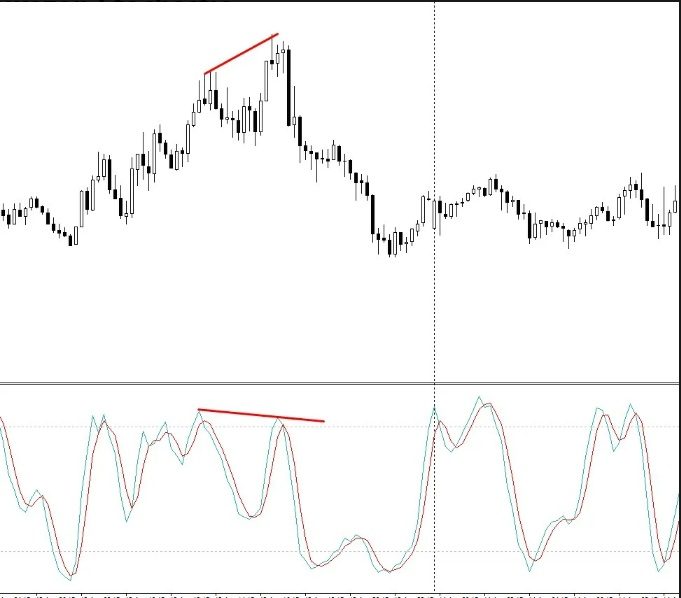

MACD

Az MACD, mint trendindikátor, folyamatosan követi az aktuális árfolyamot, hosszan tartó hibás jelek nélkül. Az eltérések azonosítására általában lineáris MACD-t használnak, de egyes stratégiák esetében a hisztogramok használata kényelmes megoldás.

Kereskedési szabályok

A következő szempontokat kell figyelembe venni:

- Ügyeljen a szélsőséges árakra.

Divergencia csak akkor definiálható, ha az ár új csúcsot (alacsonyat) tesz, vagy dupla csúcsot (dupla alsót) alkot. Ezen pontok hiányában az árdiagramon figyelmen kívül hagyhatja az indikátortáblázatot.

- Csatlakoztassa a csúcsokat.

Az árdiagramon és az indikátordiagramon bearish eltérés esetén csak a csúcsokat kell összekapcsolni. Egy bullish divergenciával csak a mélypontok kapcsolódnak az árdiagramon és az indikátoron.

- Rajzolj függőlegeseket.

Az árdiagram és az indikátordiagram szélsőséges pontjainak egybe kell esniük. A megfelelőség ellenőrzéséhez ajánlott függőleges vonalakat rajzolni.

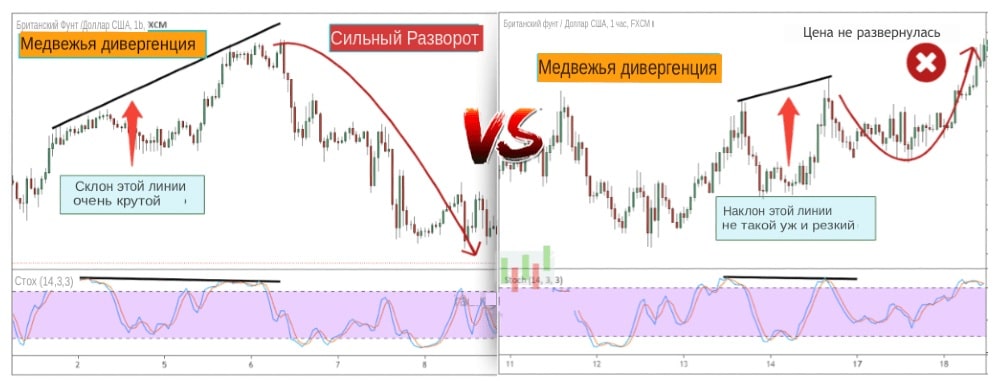

- A vonalak lejtési szögei jelzik a divergencia erősségét.

Minél nagyobb a vonalak hajlásszöge, annál erősebb a divergencia, ami azt jelenti, hogy nagyobb az esély a trend megfordulására.

- Erősítse meg az eltérést.

Az eltérés legjobb megerősítése, ha szélsőséges pontokat találunk a túlvett vagy túladott zónában.

- Egy pillanatot se hagyj ki.

Nem hagyhatja ki a tranzakció belépési pontját. Ha kimarad a pillanat, akkor felesleges utolérni, az eltérés bevált és lényegtelenné vált. Ebben az esetben jobb megvárni a következő eltérést.

- Nem biztos – ne kereskedj.

Nem szabad a kávézaccra találgatni, és hipotéziseket felépíteni arról, hogy történt-e eltérés vagy sem. A valódi és megbízható jelzésnek világosnak és érthetőnek kell lennie.

Divergencia a kereskedésben: hogyan kell helyesen nyitni a kereskedéseket

Sokféle kereskedési stratégia létezik a divergencia definíciójával, de ezeket egyesítik a kereskedés megnyitásának általános elvei.

Kereskedések nyitása bearish divergencia során

Amikor az árdiagram új, magasabb csúcsot húz, és az oszcillátor ezt nem erősíti meg, az eladási pozíció megnyitására utaló jel történik. Ugyanakkor gyakran érkezik trendellenes jelzés, ami okot ad a tranzakcióból való kilépéshez. Az új tranzakciókat a lehető legkörültekintőbben kell nyitni a trenddel szemben, ezt akkor célszerű megtenni, ha a konszolidáció vagy korrekció időszakában divergencia alakul ki.

Kereskedések nyitása bullish divergencia során

A jegyzési grafikonon egy új alsó mélypont megjelenése, amelyet az oszcillátor nem erősít meg, a vételi ügylet megnyitásának jele. Ha a jelzések a trend ellen irányulnak, ajánlatos az értékesítést lezárni. Eltérés – hogyan és mikor kell használni: https://youtu.be/kJQu999pt_k

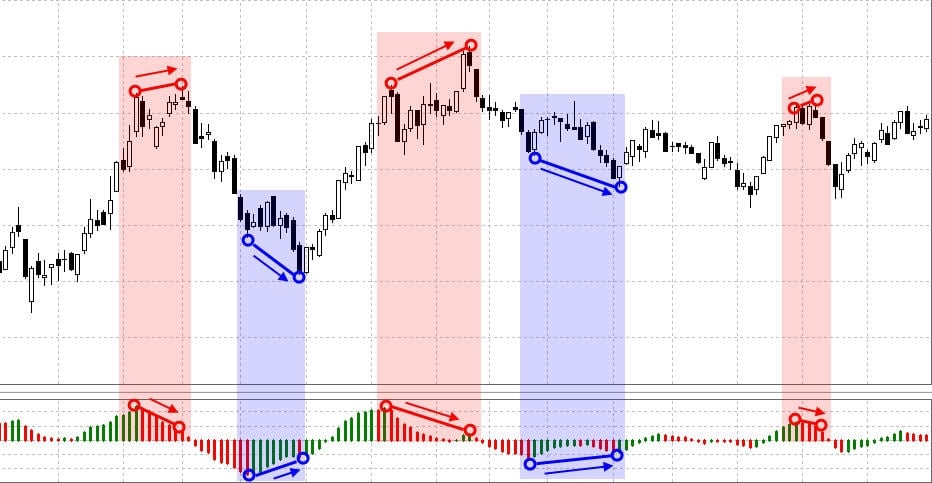

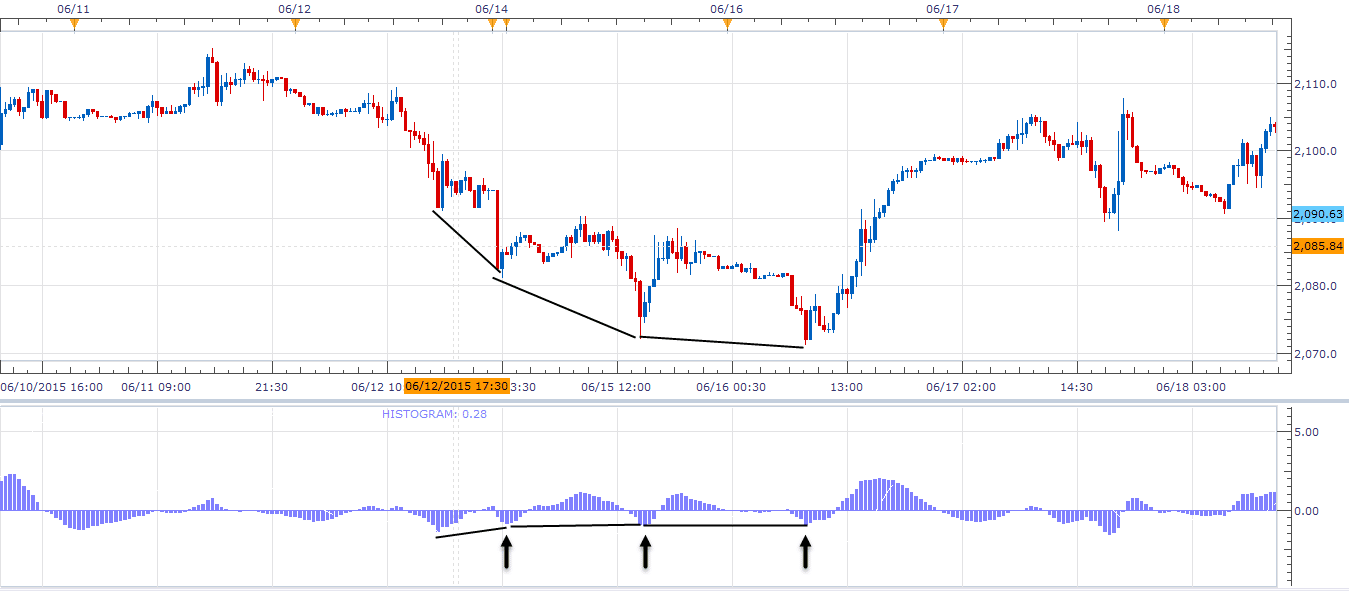

kettős eltérés

Ha a jelek erősségéről beszélünk, akkor a kettős divergencia erősebb jel, mint az egyetlen. A kettős divergenciát olyan szélsőségek sorozataként határozhatjuk meg, amelyeket oszcillátor nem erősít meg. Az alábbi MACD képernyőképen kettős bullish divergencia látható: az árdiagram hullámai minden alkalommal kisebbek és fokozatosan gyengülnek. A mutató több eltérést mutat, de az első egyetlen eltérés vesztes lenne. Ebben az esetben ne rohanjon, meg kell várnia egy új csúcsot, amely az ártrend megfordulását jelzi.

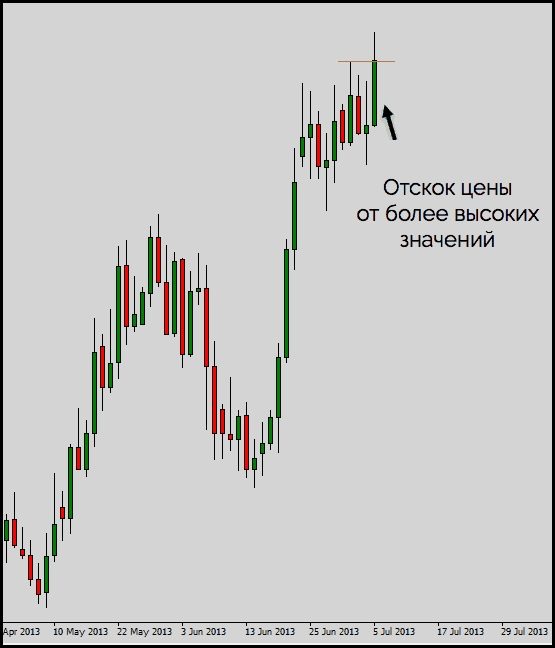

Eltérés és árakció

Az árakciós stratégia magában foglalja a kereskedést csak az árdiagram használatával, mutatók nélkül. Ebben az esetben az implicit divergencia kifejezést használjuk. Nézzünk egy példát egy gyertyatartó diagramon. Az alábbi képernyőképen az áremelkedés gyengülésének pillanata látható: a gyertyák záródnak az előző gyertyák értéktartományában, az árnyékok hosszabbodnak. Erős az ellenállás szintje.

A végén – tézisek

- A divergencia meglehetősen megbízható jelzés a kereskedések megnyitásához és lezárásához.

- Az árgrafikon és az indikátor diagram jelzéseinek eltérése nem mindig utal trendfordulóra.

- Az eltérés, mint minden más jel, ellenőrzést igényel, ezért a megbízhatóság érdekében több mutató használata javasolt. A jel megbízható megerősítése a túlvásárolt (túlértékelt) szinteken túli jegyzések kilépése.

- Az eltérés indikátorok nélkül is meghatározható (árakciós stratégia).

- Kezdőknek jobb, ha nagy időkereteket használnak (H1-től és felette), ezek pontosabb jeleket adnak.