Дивергенція бичача та ведмежа у трейдингу – як виглядає на графіках, стратегія торгів. Противники індикаторного аналізу ринку головним аргументом “проти” вважають запізнення сигналів індикатора від руху котирувань. Однак, коли справа стосується дивергенції, ця особливість запізнюватися допомагає знаходити прибуткові та надійні точки відкриття угод.

- Що таке дивергенція у трейдингу

- Види дивергенції

- Класична дивергенція

- Прихована дивергенція

- Розширена (перебільшена) дивергенція

- Конвергенція

- Особливості формування дивергенції на різних індикаторах

- Стохастичний осцилятор

- RSI – індикатор відносної сили

- MACD

- Правила торгівлі

- Дивергенція у трейдингу: як правильно відкривати угоди

- Відкриття угод при ведмежій дивергенції

- Відкриття угод при бичачій дивергенції

- Подвійна дивергенція

- Дивергенція та прайс екшен

- На завершення – тези

Що таке дивергенція у трейдингу

Термін “дивергенція” походить від англійського слова “divergence”, що перекладається як “розбіжність, невідповідність”.

Дивергенцією у трейдингу називають невідповідність показань індикатора руху котирувань. Наприклад, розбіжність виникає, коли ціна продовжує рухатися відповідно до тренду і робить новий максимум, а осцилятор дає сигнали про послаблення тренда, тобто. на графіку кожен наступний максимум нижче попереднього. Дивергенція віщує зупинку, корекцію або розворот тренду. Іншими словами, це критична точка, при настанні якої потрібно ухвалювати торговельні рішення.

Види дивергенції

Розрізняють три основні види дивергенції:

- класична;

- прихована;

- розширена.

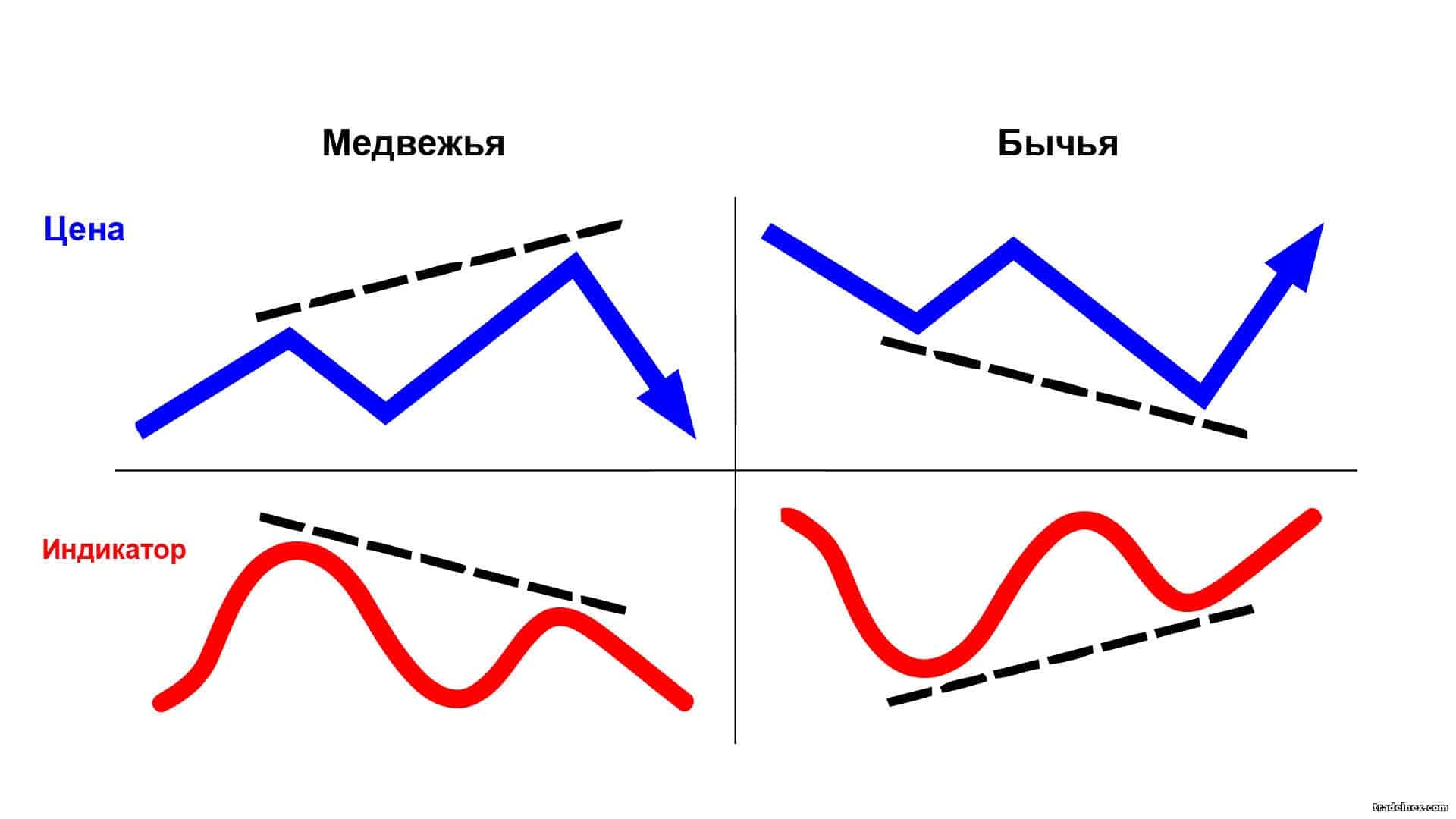

Кожен із цих видів, у свою чергу, поділяють на два типи:

- ведмежа – формується на висхідному графіку і вказує на падіння ціни в найближчому майбутньому;

- бичача – виникає на низхідному тренді і віщує зростання ціни.

Класична дивергенція

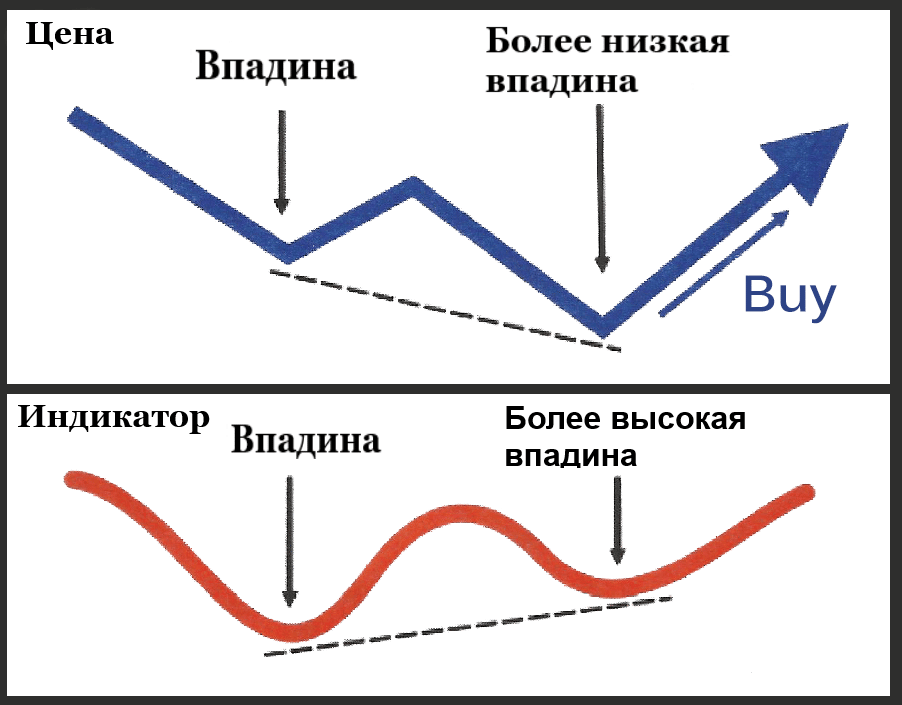

Цей найпоширеніший вид дивергенції виникає безпосередньо перед зміною тренду. Наприклад, для визначення на графіку класичної бичачої дивергенції необхідно стежити за точками мінімумів і встановити момент, коли індикаторний графік сформує вищий мінімум, а ціна оновить найнижчий мінімум.

Прихована дивергенція

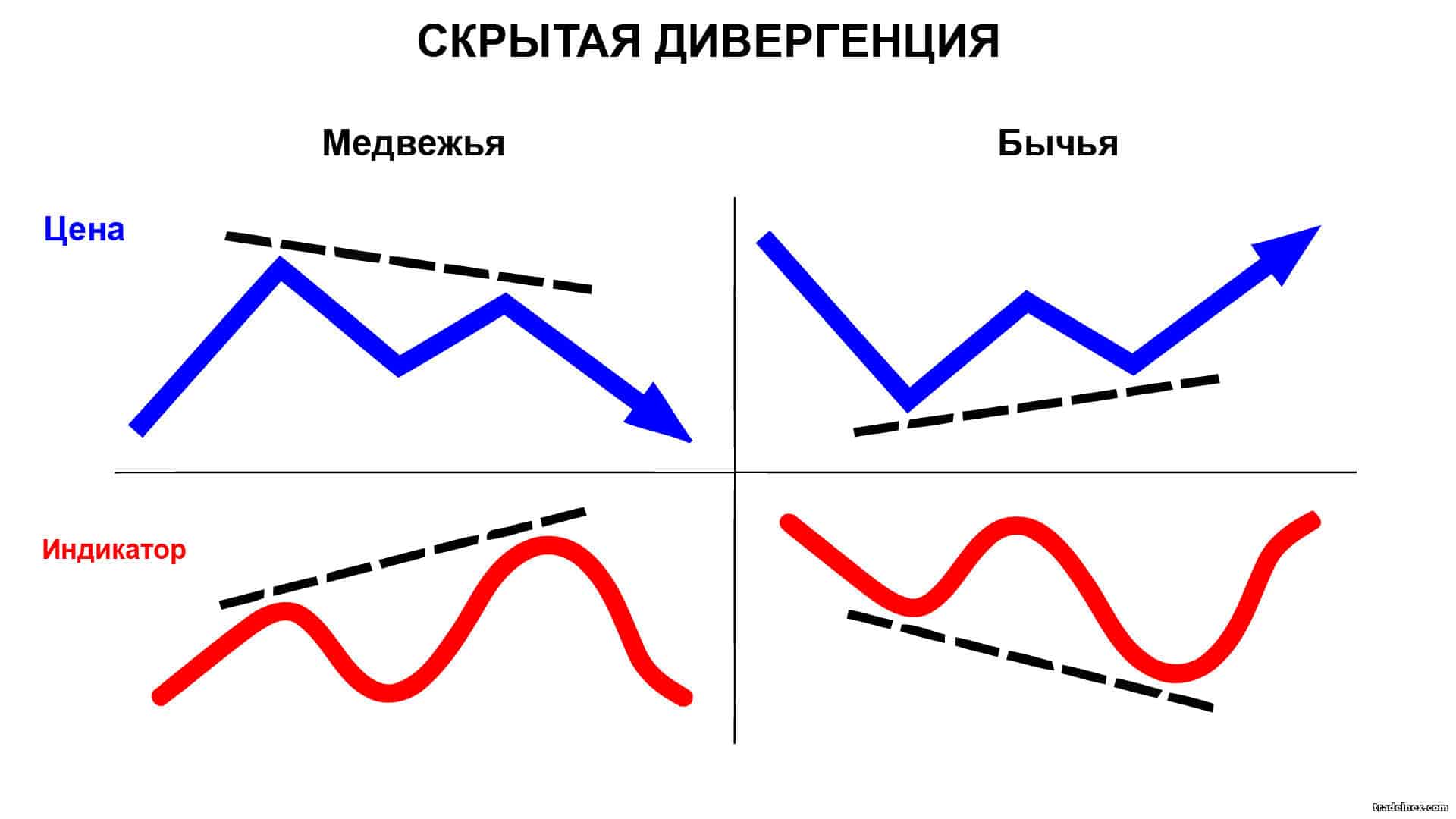

На відміну від класичної, прихована дивергенція з’являється, коли осцилятор формує новий максимум або мінімум, а реакція цінового руху слабкіша, ринок залишається на етапі корекції та консолідації. Цей сигнал говорить про продовження поточної тенденції та її ймовірне закріплення. Поява прихованої ведмежої дивергенції свідчить про те, що ціна продовжить падіння. Прихована бичача дивергенція свідчить, що ціна продовжить підйом. Приховане розбіжність важко виявити, але не варто їх нехтувати. Слабкий відкат осцилятора – це відмінний сигнал для відкриття чи закриття угод.

Розширена (перебільшена) дивергенція

Розширена відрізняється від класичної дивергенції освітою двох практично однакових максимумів чи мінімумів на ціновому графіку. Це сигнал продовження поточного тренду. Трейдер-аналітики уточнюють, що збудовані піки (або точки мінімуму) необов’язково повинні розташовуватися на одному рівні. Головний показник розширеної дивергенції – індикаторний графік, на відміну цінового, не формує подвійні точки екстремуму.

Конвергенція

Термін «конвергенція» перекладається як «сходження». На графіках конвергенція зображена двома лініями, що сходяться (ціна та індикатор). Переклад англійських термінів та специфічний біржовий сленг може ввести новачка в оману. Отже, визначимося з термінологією: дивергенцією називають невідповідність (розбіжність) руху індикаторного та цінового графіків; А також невідповідність на графіку може зображуватися лініями, що сходяться і розходяться (бичача або ведмежа). Таким чином, конвергенцією називають бичачу дивергенцію.

Особливості формування дивергенції на різних індикаторах

Дивергенція формується всіх типах індикаторів, але є окремі моделі, у яких розбіжність легше визначити. Кожен із цих інструментів можна ефективно використовувати у продуманих стратегіях.

Стохастичний осцилятор

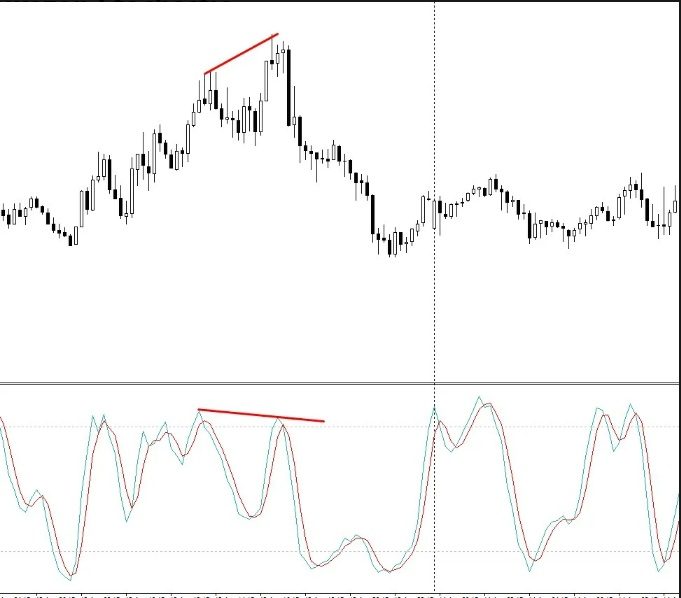

Стохастик іноді дає помилкові сигнали, тому необхідно враховувати лише найсильніші їх. Одним із таких сильних надійних сигналів є розбіжність графіків ціни та індикатора. Додаткове підтвердження – перетин ліній стохастика. Головна перевага Stochastic Oscillator полягає в тому, що він чітко вказує на всі типи розбіжностей. Для визначення дивергенцій рекомендується збільшити уповільнення в налаштуваннях. Це дозволить згладити лінії, сигналів буде надходити менше, але вони будуть надійнішими.

RSI – індикатор відносної сили

Торговий сигнал дивергенції від RSI має значення, коли один з екстремумів формується в зоні перекупленості (діапазон 70 і вище) або перепроданості (діапазон 30 і нижче). Зазвичай, цей індикатор розгортається раніше, ніж ціна. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm На базі RSI був створений більш надійний та зручний стрілочний осцилятор RSI_div., орієнтований на визначення довгих цінових рухів. Зеленою стрілкою показані входи на купівлю, червоною – продаж. RSI_div особливо результативний великих таймфреймах (від D1).

MACD

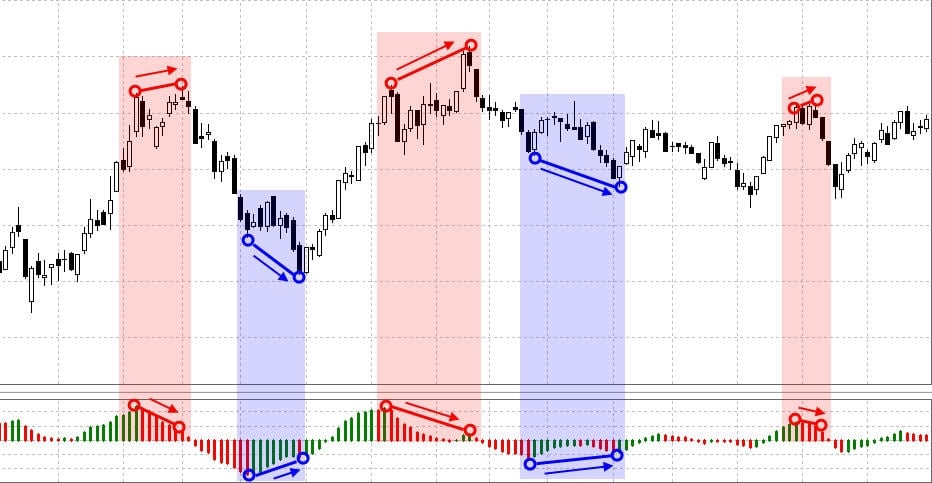

MACD як трендовий індикатор стабільно слідує за поточним курсом без затяжних періодів помилкових сигналів. Для визначення дивергенцій зазвичай використовують лінійний MACD, але для деяких стратегій зручним варіантом буде використання гістограм.

Правила торгівлі

Слід враховувати такі моменти:

- Стеж за точками цінового екстремуму.

Дивергенція визначається тільки якщо ціна оновлює новий максимум (мінімум) або формує подвійну вершину (подвійне дно). За відсутності цих точок на ціновому графіку за індикаторним графіком можна не стежити.

- З’єднуй вершини.

При ведмежій дивергенції на ціновому графіку та графіку індикатора потрібно поєднувати лише максимуми. При бичачій дивергенції на ціновому графіку та на індикаторі поєднують виключно мінімуми.

- Малюй вертикалі.

Точки екстремуму цінового графіка та індикаторного повинні збігатися. Для перевірки відповідності рекомендується проводити вертикальні лінії.

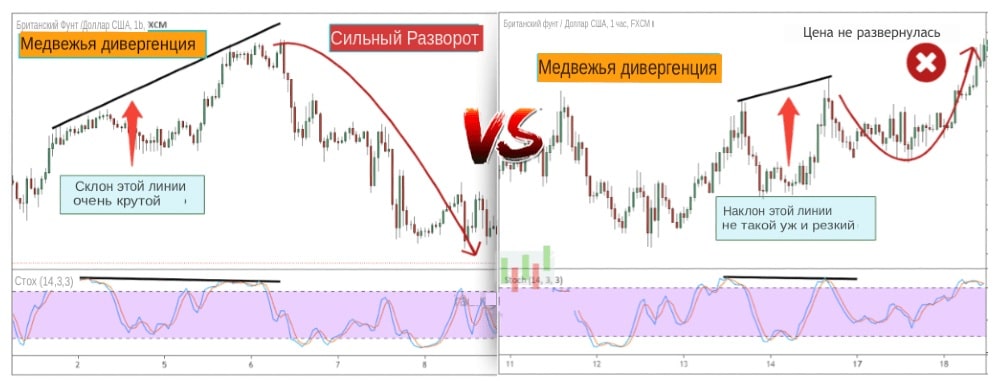

- Кути нахилу ліній вказують на силу дивергенції.

Чим більший кут нахилу ліній, тим сильніша розбіжність, а отже, більший шанс на розворот тренду.

- Підтверджуй дивергенцію.

Найкраще підтвердження дивергенції – це перебування екстремумів у зоні перекупленности чи перепроданості.

- Не пропусти моменту.

Не можна пропускати точку входу до угоди. Якщо момент втрачено, то марно його наздоганяти, дивергенція відпрацювала і стала неактуальна. У цьому випадку краще дочекатися наступної розбіжності.

- Не впевнений – не торгуй.

Не варто гадати на кавовій гущі і будувати гіпотези про те, чи відбулася розбіжність чи ні. Справжній та надійний сигнал має бути чітким та зрозумілим.

Дивергенція у трейдингу: як правильно відкривати угоди

Існує безліч стратегій трейдингу за допомогою визначення дивергенції, але їх поєднують загальні принципи відкриття угод.

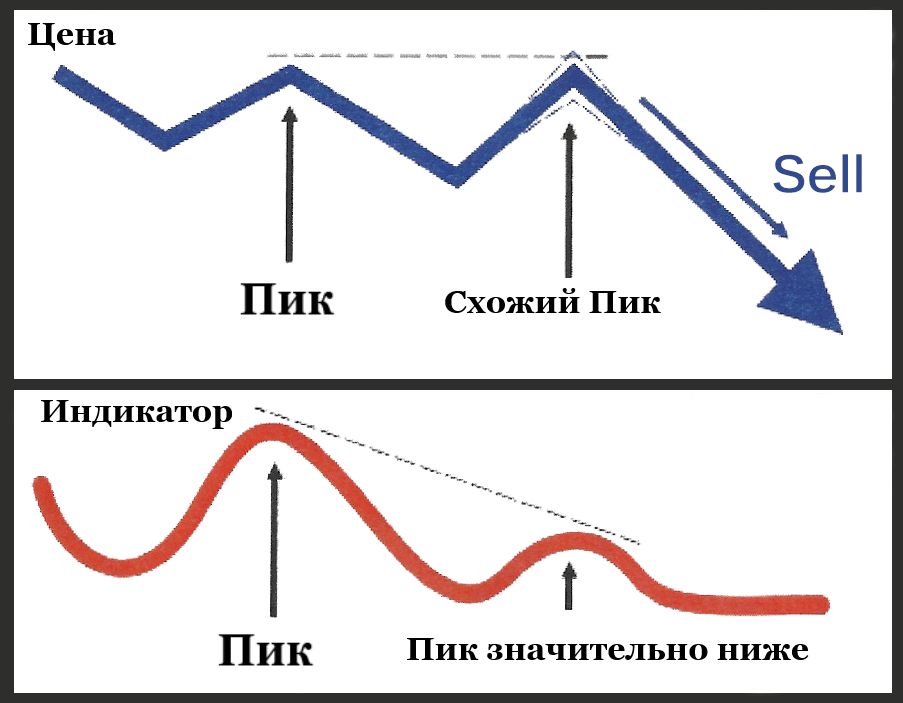

Відкриття угод при ведмежій дивергенції

Коли ціновий графік малює новий вищий пік, а осцилятор це підтверджує, виникає сигнал відкриття позиції продаж. При цьому часто надходять антитрендові сигнали, що є приводом вийти із угоди. Відкривати нові угоди проти тренда потрібно максимально обережно, краще це робити при освіті дивергенції під час консолідації чи корекції.

Відкриття угод при бичачій дивергенції

Поява на графіку котирувань нового нижчого мінімуму, що не підтверджується осцилятором, є сигналом до відкриття угоди на покупку. Якщо сигнали спрямовані проти тренду, рекомендується закривати продажі. Дивергенція – як і коли її використовувати: https://youtu.be/kJQu999pt_k

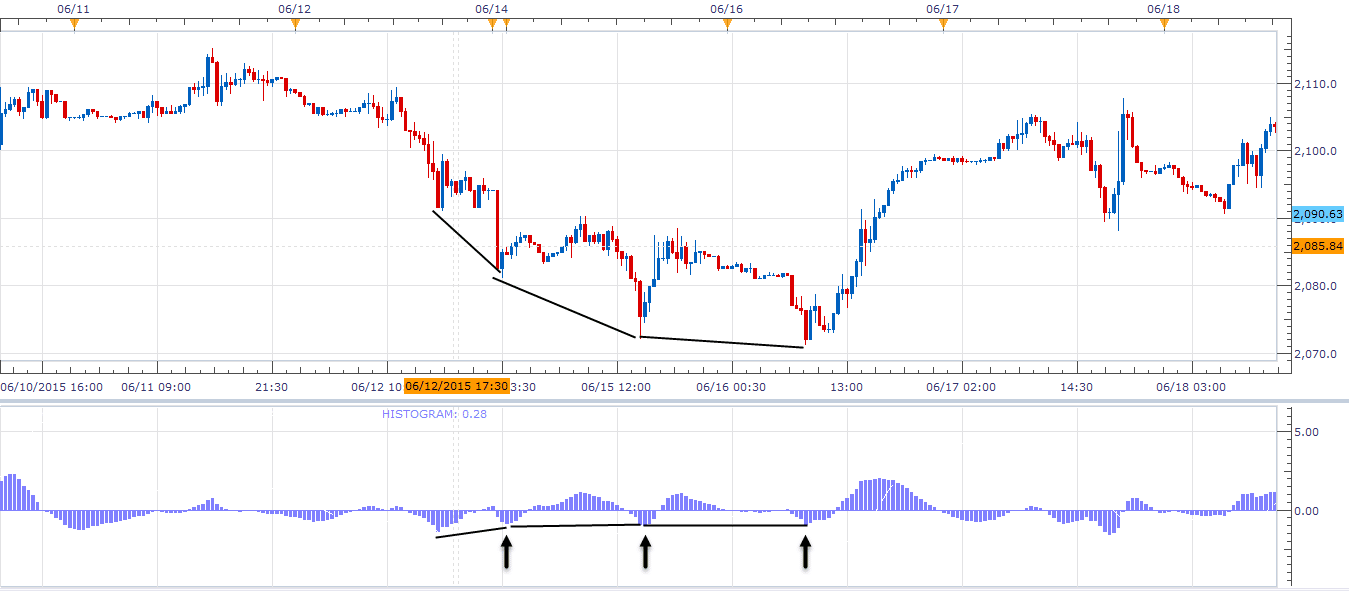

Подвійна дивергенція

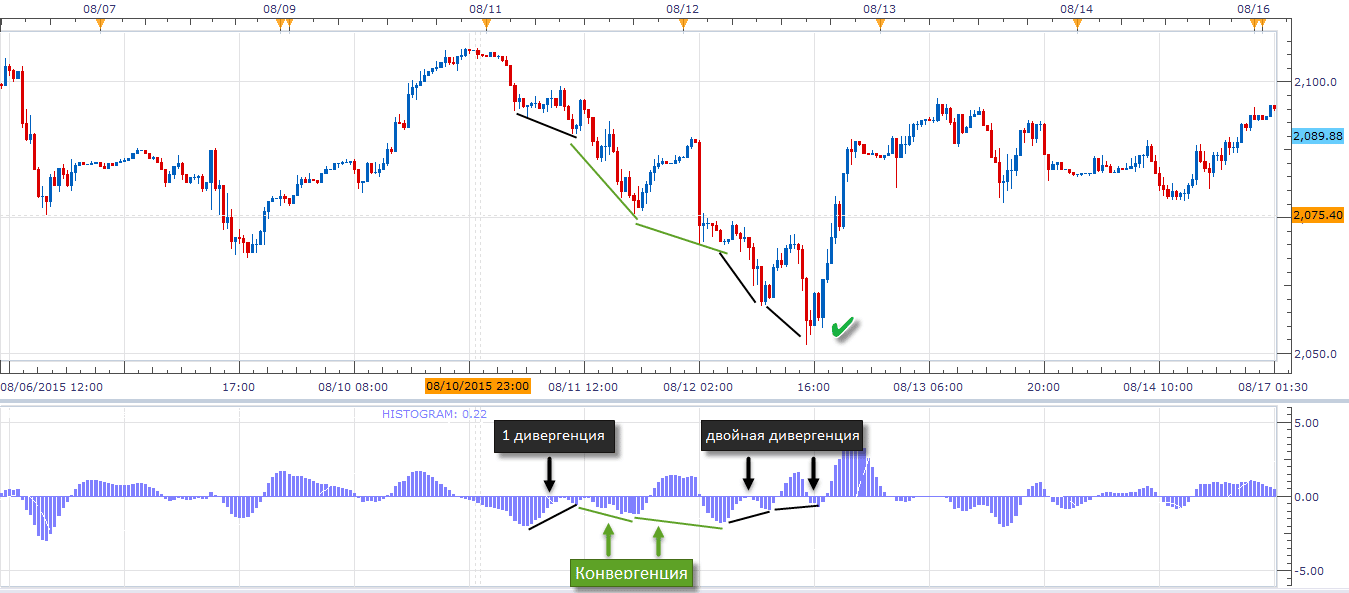

Якщо говорити про силу сигналів, то подвійна дивергенція – це сильніший сигнал у порівнянні з одинарною. Подвійну дивергенцію можна визначити як серію екстремумів, які не підтверджуються осцилятором. На скріншоті MACD нижче зображено подвійну бичачу дивергенцію: хвилі цінового графіка стають з кожним разом все менше і поступово слабшають. Індикатор показує кілька розбіжностей, але при цьому перша поодинока розбіжність була б програшною. В цьому випадку не варто поспішати, необхідно дочекатися нового максимуму, який свідчить про розворот цінової тенденції.

Дивергенція та прайс екшен

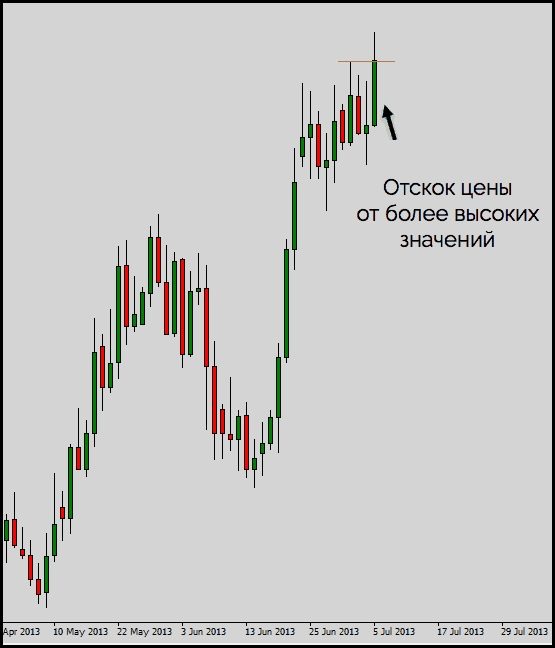

Стратегія прайс екшен має на увазі трейдинг із використанням тільки цінового графіка, без індикаторів. І тут використовують такий термін, як неявна дивергенція. Розглянемо приклад на свічковому графіку. На скріні нижче зображено момент ослаблення цінового підйому: свічки закриваються в діапазоні значень попередніх свічок, тіні подовжуються. Очевидним є сильний рівень опору.

На завершення – тези

- Дивергенція – досить надійний сигнал на відкриття та закриття угод.

- Розбіжність сигналів цінового графіка та графіка індикатора який завжди свідчить про розворот тренда.

- Дивергенція, як і будь-який інший сигнал вимагає перевірки, тому для надійності рекомендується використовувати кілька індикаторів. Надійним підтвердженням сигналу є вихід котирувань за рівні перекупленості (перепроданості).

- Визначати дивергенцію можна без індикаторів (стратегія прайс-екшен).

- Початківцям краще використовувати великі таймфрейми (від H1 і вище), вони дають точніші сигнали.