Býčia a medvedí divergencia v obchodovaní – ako to vyzerá na grafoch, obchodná stratégia. Odporcovia indikátorovej analýzy trhu považujú oneskorenie indikátorových signálov od pohybu kotácií za hlavný argument „proti“. Pokiaľ však ide o divergenciu, táto oneskorená funkcia pomáha nájsť ziskové a spoľahlivé vstupné body.

- Čo je to divergencia v obchodovaní

- Typy divergencie

- Klasická divergencia

- Skrytá divergencia

- Rozšírená (prehnaná) divergencia

- Konvergencia

- Vlastnosti tvorby divergencie na rôznych ukazovateľoch

- Stochastický oscilátor

- RSI – indikátor relatívnej sily

- MACD

- Pravidlá obchodovania

- Divergencia v obchodovaní: ako správne otvárať obchody

- Otváranie obchodov počas medvedej divergencie

- Otváranie obchodov počas býčej divergencie

- dvojitá divergencia

- Divergencia a cenová akcia

- Na záver – tézy

Čo je to divergencia v obchodovaní

Pojem “divergencia” pochádza z anglického slova “divergencia”, čo sa prekladá ako “divergencia, nesúlad”.

Divergencia v obchodovaní je nesúlad medzi hodnotami indikátora a pohybom kotácií. Napríklad k divergencii dochádza, keď sa cena naďalej pohybuje v súlade s trendom a vytvára nové maximum a oscilátor dáva signály trendu oslabovania, t.j. na grafe je každé nasledujúce maximum nižšie ako predchádzajúce. Divergencia je predzvesťou zastavenia, korekcie alebo zvrátenia trendu. Inými slovami, toto je kritický bod, na začiatku ktorého musíte robiť obchodné rozhodnutia.

Typy divergencie

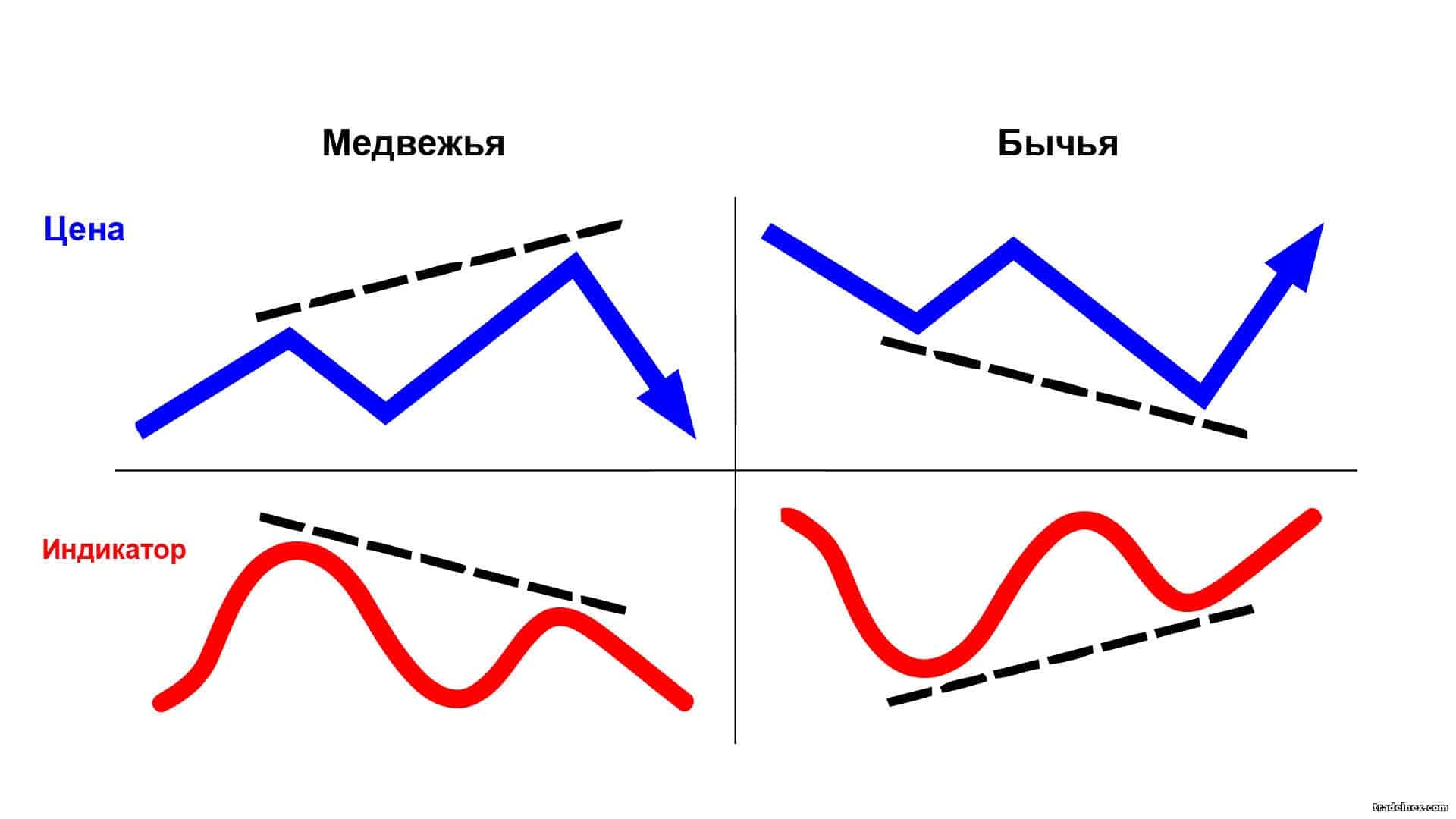

Existujú tri hlavné typy divergencie:

- klasický;

- skrytý;

- predĺžený.

Každý z týchto typov je zase rozdelený do dvoch typov:

- medvedí – vytvára sa na vzostupnom grafe a naznačuje pokles ceny v blízkej budúcnosti;

- býčí – vyskytuje sa pri klesajúcom trende a vedie k zvýšeniu ceny.

Klasická divergencia

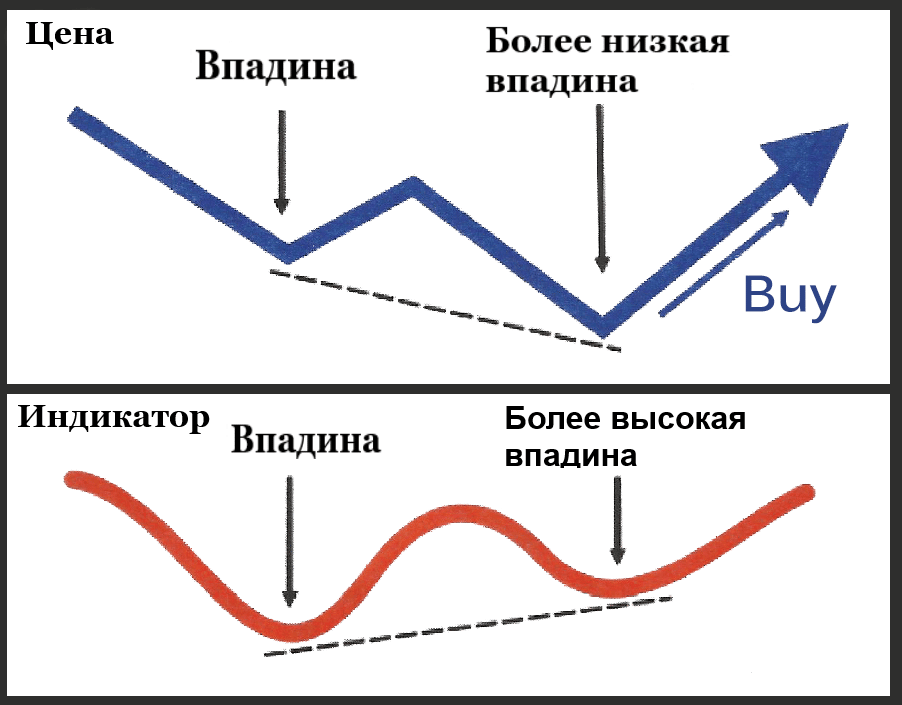

Tento najbežnejší typ divergencie nastáva tesne pred zmenou trendu. Napríklad, aby ste na grafe identifikovali klasickú býčiu divergenciu, musíte sledovať minimá a nastaviť moment, kedy graf indikátora vytvorí vyššie minimum a cena bude aktualizovať najnižšie minimum.

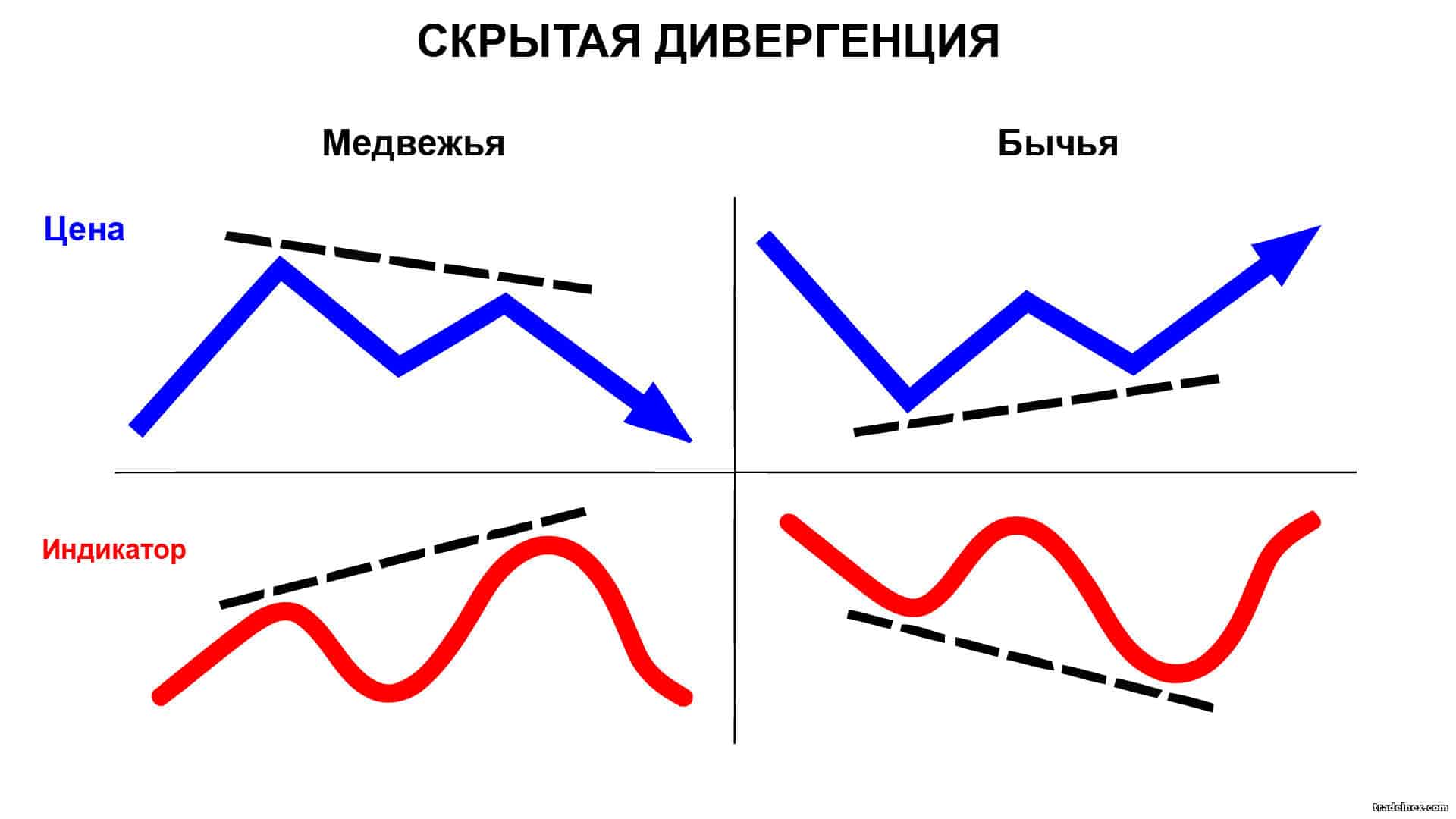

Skrytá divergencia

Na rozdiel od klasickej sa objavuje skrytá divergencia, keď oscilátor urobí nové maximum alebo minimum a reakcia na pohyb ceny je slabšia, trh zostáva v štádiu korekcie a konsolidácie. Tento signál naznačuje pokračovanie súčasného trendu a jeho pravdepodobnú konsolidáciu. Objavenie sa skrytej medvedej divergencie naznačuje, že cena bude naďalej klesať. Skrytá býčia divergencia naznačuje, že cena bude naďalej rásť. Skrytú nezrovnalosť je ťažké odhaliť, ale netreba ju zanedbávať. Slabý pullback oscilátora je výborným signálom na otváranie alebo zatváranie obchodov.

Rozšírená (prehnaná) divergencia

Extended sa od klasickej divergencie líši vytvorením dvoch takmer rovnakých maxím alebo minim na cenovom grafe. Je to signál na pokračovanie súčasného trendu. Obchodníci-analytici špecifikujú, že vytvorené vrcholy (alebo nízke body) nemusia byť umiestnené na rovnakej úrovni. Hlavný indikátor rozšírenej divergencie – indikátorový graf na rozdiel od cenového grafu netvorí dvojité extrémne body.

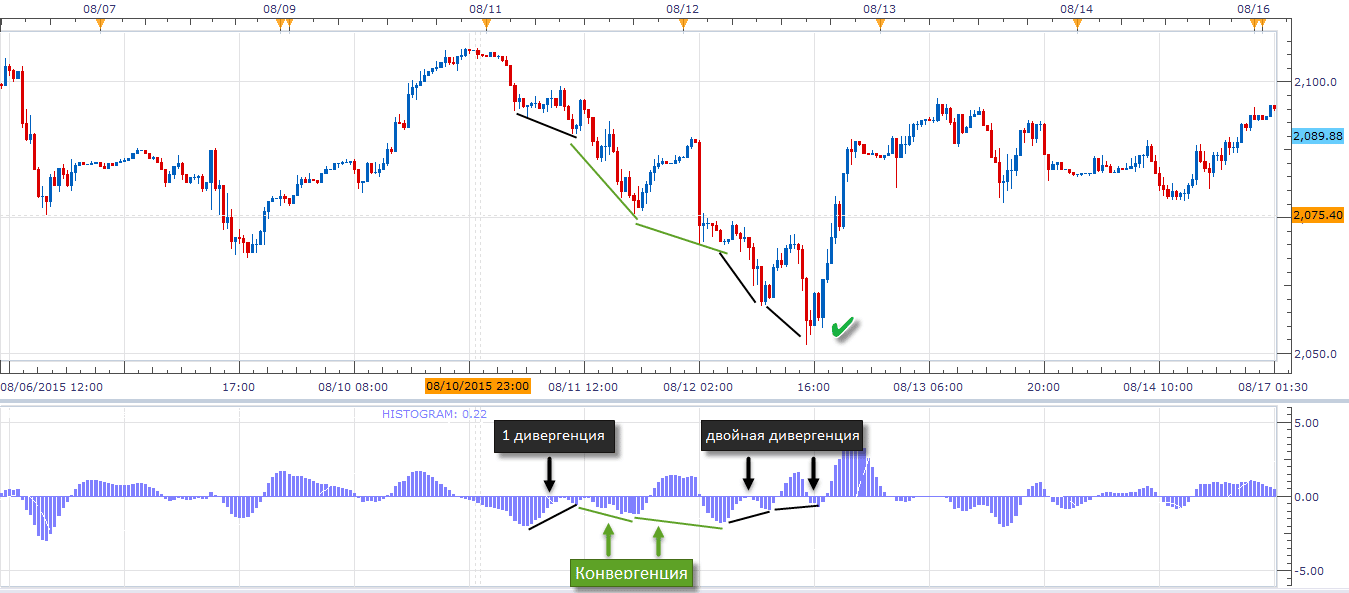

Konvergencia

Pojem „konvergencia“ sa prekladá ako „konvergencia“. Konvergencia je na grafoch znázornená dvoma zbiehajúcimi sa čiarami (cena a indikátor). Preklad anglických výrazov a špecifického slangu výmeny môže byť pre začiatočníka zavádzajúci. Poďme si teda definovať terminológiu: divergencia je nesúlad (divergencia) pohybu ukazovateľa a cenových grafov; Nesúlad na grafe môže byť tiež znázornený zbiehajúcimi sa a rozbiehajúcimi sa čiarami (býčí alebo medvedí). Konvergencia sa teda nazýva býčia divergencia.

Vlastnosti tvorby divergencie na rôznych ukazovateľoch

Divergencia sa tvorí na všetkých typoch ukazovateľov, existujú však samostatné modely, na ktorých sa divergencia ľahšie určuje. Každý z týchto nástrojov sa dá efektívne využiť v premyslených stratégiách.

Stochastický oscilátor

Stochastic niekedy dáva falošné signály, takže do úvahy treba brať len tie najsilnejšie z nich. Jedným takým silným spoľahlivým signálom je divergencia cien a grafov ukazovateľov. Ďalším potvrdením je priesečník stochastických čiar. Hlavnou výhodou Stochastického oscilátora je, že jasne zobrazuje všetky typy divergencií. Na určenie divergencií sa odporúča zvýšiť spomalenie v nastaveniach. Tým sa vyhladia linky, signálov bude menej, ale budú spoľahlivejšie.

RSI – indikátor relatívnej sily

Na obchodnom signáli divergencie RSI záleží, keď sa jeden z extrémov vytvorí v zóne prekúpenia (v rozsahu 70 a viac) alebo prepredanosti (v rozsahu 30 a menej). Zvyčajne sa tento ukazovateľ obráti skôr ako cena. https://articles.opexflow.com/analysis-methods-and-tools/indikator-rsi.htm Na báze RSI bol vytvorený spoľahlivejší a pohodlnejší šípkový oscilátor RSI_div., zameraný na určovanie dlhých pohybov cien. Zelená šípka zobrazuje položky nákupu, červená šípka zobrazuje položky predaja. RSI_div je obzvlášť účinný vo vyšších časových rámcoch (od D1).

MACD

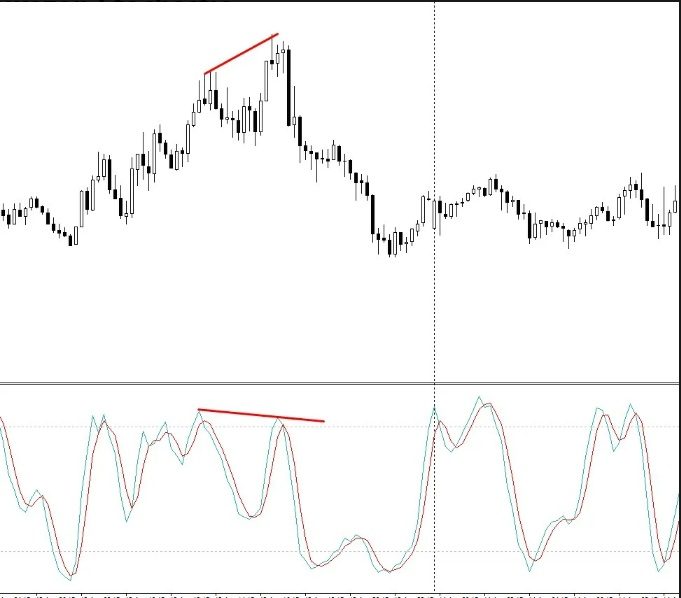

MACD, ako trendový indikátor, neustále sleduje aktuálnu rýchlosť bez dlhých periód chybných signálov. Na identifikáciu divergencií sa zvyčajne používa lineárny MACD, ale pre niektoré stratégie bude vhodnou možnosťou použitie histogramov.

Pravidlá obchodovania

Mali by sa vziať do úvahy tieto body:

- Pozor na cenové extrémy.

Divergencia je definovaná iba vtedy, ak cena vytvára nové maximum (nízka) alebo tvorí dvojitý vrchol (dvojité dno). Ak tieto body na cenovom grafe chýbajú, môžete graf indikátorov ignorovať.

- Pripojte vrcholy.

Pri medvedej divergencii na cenovom grafe a na grafe indikátorov je potrebné spojiť iba maximá. Pri býčej divergencii sú na cenovom grafe a na indikátore spojené iba minimá.

- Nakreslite vertikály.

Extrémne body cenového grafu a indikátorového grafu by sa mali zhodovať. Na kontrolu súladu sa odporúča nakresliť zvislé čiary.

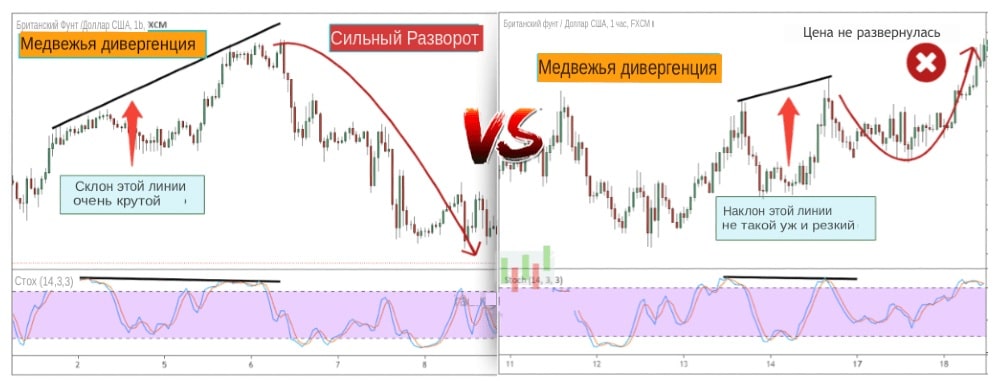

- Uhly sklonu čiar označujú silu divergencie.

Čím väčší je uhol sklonu čiar, tým silnejšia je divergencia, čo znamená väčšiu šancu na zvrátenie trendu.

- Potvrďte divergenciu.

Najlepším potvrdením divergencie je nájdenie extrémnych bodov v prekúpenej alebo prepredanej zóne.

- Nepremeškajte ani chvíľu.

Nemôžete minúť vstupný bod do transakcie. Ak sa ten moment premešká, tak je zbytočné ho doháňať, divergencia sa osvedčila a stala sa nepodstatnou. V tomto prípade je lepšie počkať na ďalšiu divergenciu.

- Nie ste si istí – neobchodujte.

Nemali by ste hádať na kávovej usadenine a vytvárať hypotézy o tom, či došlo k nezrovnalosti alebo nie. Skutočný a spoľahlivý signál musí byť jasný a zrozumiteľný.

Divergencia v obchodovaní: ako správne otvárať obchody

Existuje mnoho stratégií obchodovania pomocou definície divergencie, ale spájajú ich všeobecné princípy otvárania obchodov.

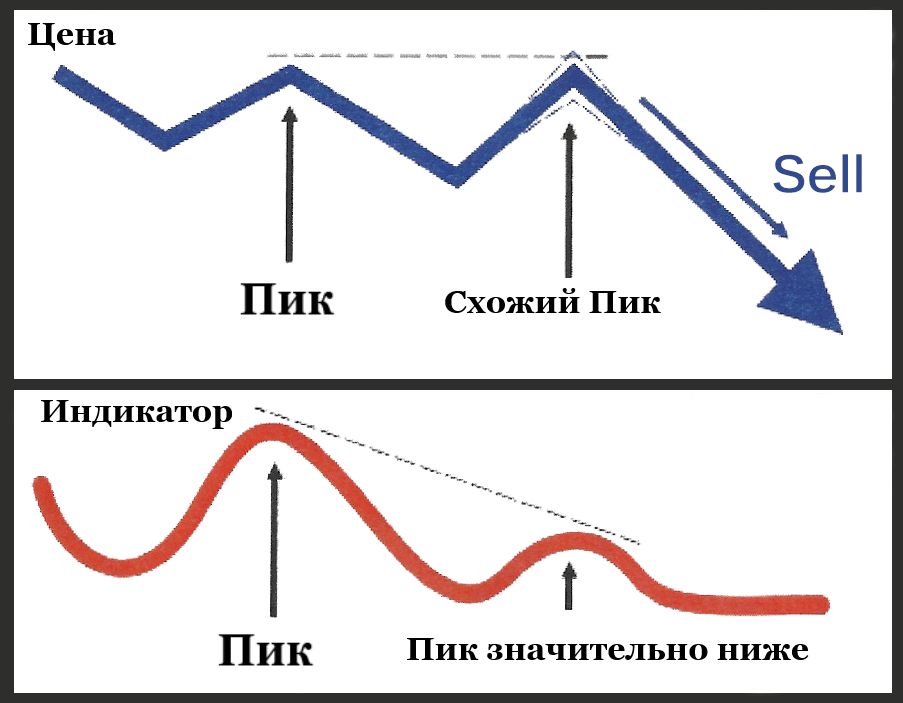

Otváranie obchodov počas medvedej divergencie

Keď cenový graf vykreslí nový vyšší vrchol a oscilátor to nepotvrdí, objaví sa signál na otvorenie predajnej pozície. Zároveň sú často prijímané antitrendové signály, čo je dôvodom na ukončenie transakcie. Nové transakcie voči trendu je potrebné otvárať čo najopatrnejšie, je lepšie to urobiť, keď sa v období konsolidácie alebo korekcie vytvorí divergencia.

Otváranie obchodov počas býčej divergencie

Objavenie sa nového nižšieho minima na grafe kotácií, ktoré nie je potvrdené oscilátorom, je signálom na otvorenie kúpnej zmluvy. Ak sú signály namierené proti trendu, odporúča sa predaj uzavrieť. Divergencia – ako a kedy ju použiť: https://youtu.be/kJQu999pt_k

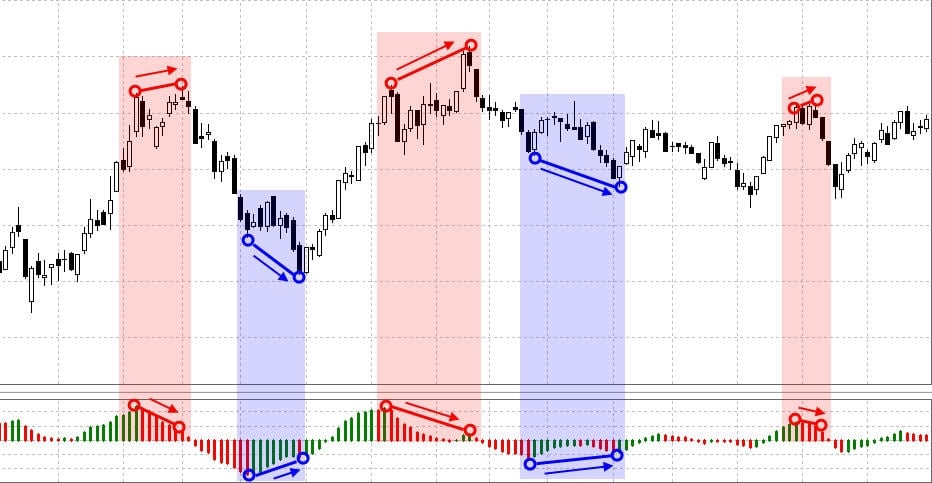

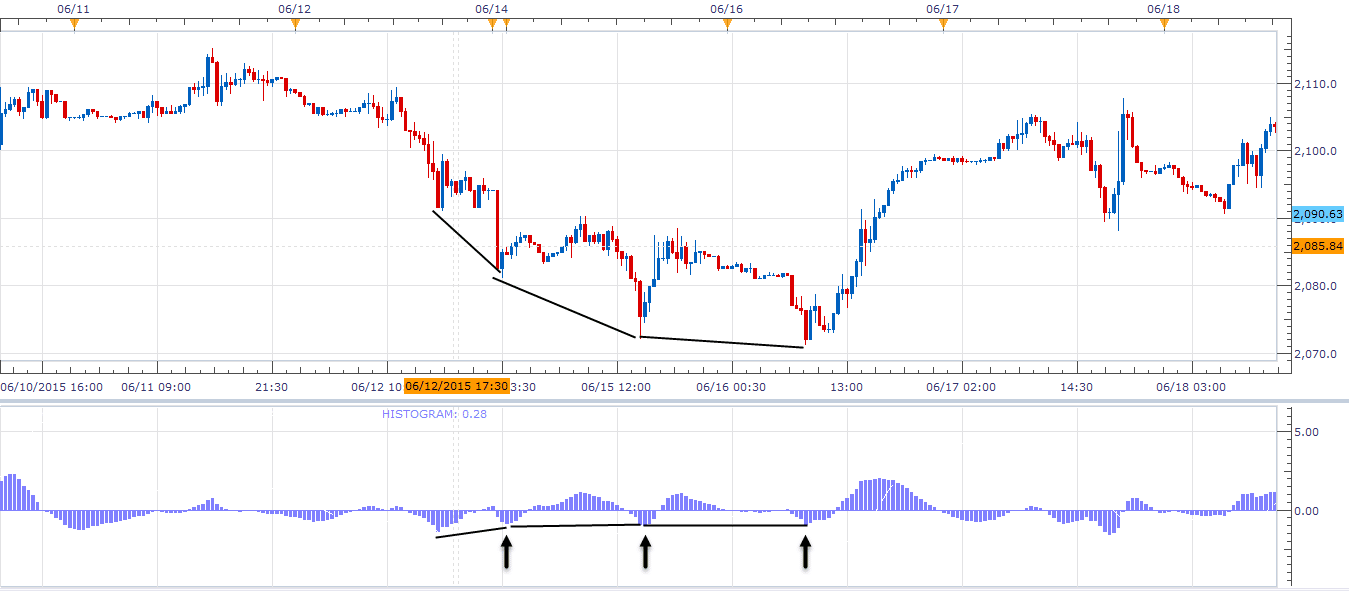

dvojitá divergencia

Ak hovoríme o sile signálov, potom dvojitá divergencia je silnejší signál ako jediný. Dvojitú divergenciu možno definovať ako sériu extrémov, ktoré nie sú potvrdené oscilátorom. Snímka obrazovky MACD nižšie ukazuje dvojitú býčiu divergenciu: vlny cenového grafu sa zakaždým zmenšujú a postupne oslabujú. Ukazovateľ vykazuje niekoľko divergencií, ale prvá samostatná divergencia by bola stratová. V tomto prípade sa neponáhľajte, treba počkať na nové maximum, ktoré bude naznačovať zvrátenie cenového trendu.

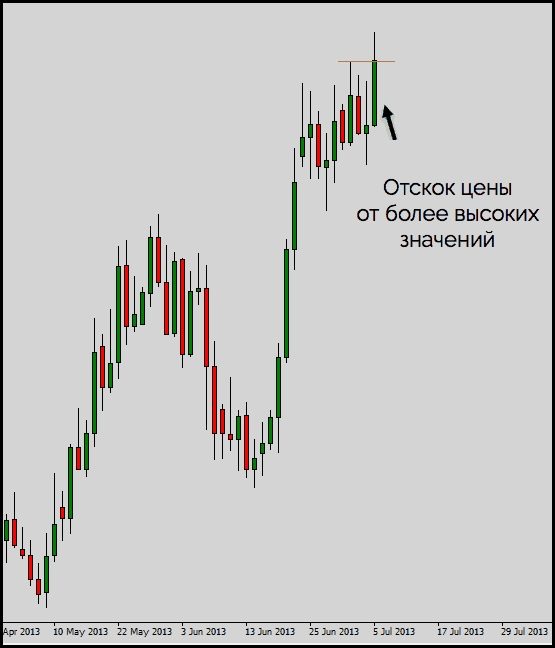

Divergencia a cenová akcia

Stratégia cenovej akcie zahŕňa obchodovanie iba s použitím cenového grafu bez indikátorov. V tomto prípade sa používa termín implicitná divergencia. Pozrime sa na príklad na sviečkovom grafe. Snímka obrazovky nižšie ukazuje moment oslabenia rastu ceny: sviečky sa zatvárajú v rozsahu hodnôt predchádzajúcich sviečok, tiene sa predlžujú. Existuje silná úroveň odporu.

Na záver – tézy

- Divergencia je pomerne spoľahlivým signálom na otváranie a zatváranie obchodov.

- Divergencia signálov cenového grafu a grafu indikátorov nie vždy naznačuje zvrátenie trendu.

- Divergencia, ako každý iný signál, vyžaduje overenie, preto sa pre spoľahlivosť odporúča použiť niekoľko indikátorov. Spoľahlivým potvrdením signálu je výstup z kotácií za prekúpené (prepredané) úrovne.

- Divergenciu je možné určiť bez ukazovateľov (price action strategy).

- Pre začiatočníkov je lepšie používať veľké časové rámce (od H1 a vyššie), dávajú presnejšie signály.