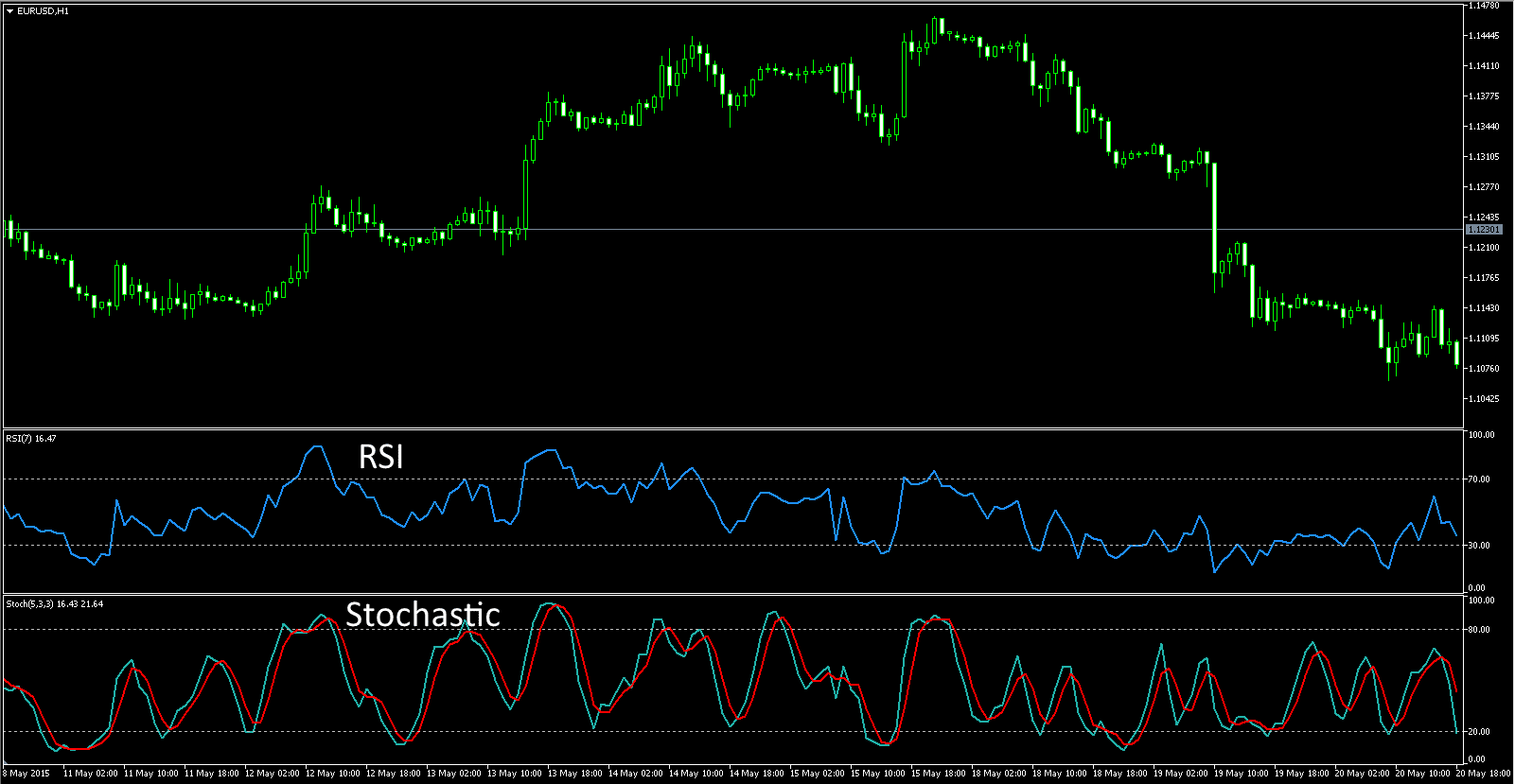

معامله گران برای تجارت کلاس های مختلف دارایی، همیشه به شاخص هایی نیاز دارند که سیگنال های خرید یا فروش را مشخص کند. مخصوصاً زمانی که در بازه های زمانی کوتاه، نظارت بر اخبار و وضعیت اقتصادی کافی نیست، به اندیکاتورهای مختلف فارکس (استوکاستیک در میان آنها) نیاز دارید که در نمودار نحوه و زمان نیاز به معامله را نشان می دهد. این مقاله بر روی اندیکاتور اسیلاتور تصادفی تمرکز خواهد کرد – برنامه و آنچه که می توان از آن استفاده کرد.

شاخص تصادفی: شرح و کاربرد

نوسانگر تصادفی، که اغلب به عنوان اندیکاتور تصادفی شناخته می شود، در دهه 1950 توسط جورج لین به عنوان شاخصی برای

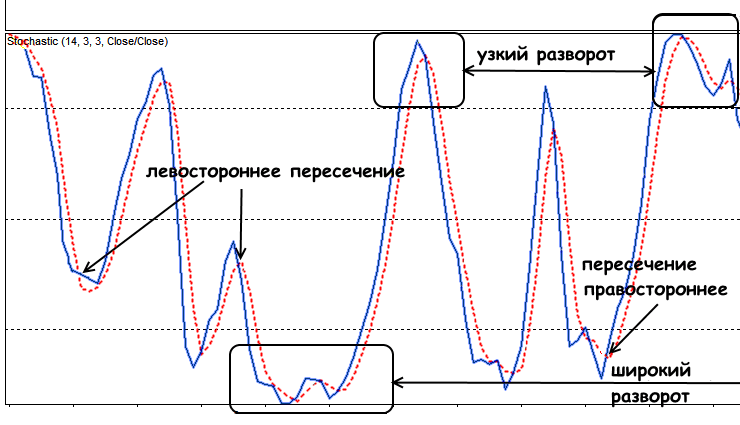

سیستم روند مخالف خود توسعه یافت.. برخلاف آنچه از نام آن پیداست، مفهوم پشت آن هیچ ربطی به استوکاستیک ندارد، که در آمار برای اشاره به فرآیندهای تصادفی استفاده می شود. در عوض، این نوسانگر مبتنی بر این مشاهده است که در طول یک روند صعودی، قیمت بسته شدن دارایی مورد مطالعه تمایل به نوسان در بالای محدوده معاملاتی دارد. در یک روند نزولی، برعکس است و مقدار به سمت پایین دامنه حرکت می کند. با این حال، در عمل، نشانگر واگرایی تصادفی به عنوان یک شاخص خالص تغییرات روند چندان مؤثر نیست، زیرا تصادفی بودن به تنهایی، به ویژه امروزه، دیگر برای تعیین معکوس روند یا تغییرات قیمت کافی نیست. در عوض، اندیکاتور نوسان ساز تصادفی توانست خود را به عنوان بخشی از روش تحلیل تثبیت کند.

استوکاستیک به شکل ساده شده برای محاسبه محدوده بین اوج و پایین در یک دوره معین استفاده می شود. بنابراین، معامله گر، هنگام کار با اندیکاتور، باید یک بازه زمانی مشخص را تعیین کند.

اندیکاتور تصادفی: چگونه از آن استفاده کنیم و چه کسی از آن سود می برد؟

موفقیت در تجارت به استراتژی مدیریت پول و ریسک و همچنین شناسایی نقاط ورود و خروج بستگی دارد. Stochastic یک شاخص بسیار انعطاف پذیر و همه کاره است که به شما امکان می دهد وجود یا عدم وجود یک سناریوی سرمایه گذاری مثبت را در چند ثانیه تعیین کنید. برخلاف بسیاری از اندیکاتورهای دیگر، اندیکاتور تصادفی برای دنبال کردن روند طراحی نشده است، بلکه برای شناسایی نقاط معکوس طراحی شده است. بنابراین، اگر مقادیر نشان میدهند که ممکن است یک اصلاح یا بازگشت در آینده نزدیک اتفاق بیفتد، منطقی است که از یک نشانگر تصادفی برای ارزیابی اینکه آیا احتمال برگشت در آینده نزدیک رخ میدهد یا خیر.

اندیکاتور تصادفی برای معاملات فارکس

فرقی نمی کند که چه طبقه دارایی را می خواهید معامله کنید. فرقی نمیکند که به تجارت کریپتو، تجارت داراییهای کلاسیک مانند سهام، یا فعال در بازار فارکس هستید. با این حال، استراتژی شما باید متناسب با بازار مربوطه باشد و باید در رفتار آن بازار به خوبی آگاه باشید. اول از همه، سرمایه گذاران و معامله گران فعال از استفاده از یک اندیکاتور تصادفی سود می برند، که برای آنها مهم است که تجزیه و تحلیل فنی تغییرات قیمت در سریع ترین زمان ممکن انجام شود. با این حال، در حالی که اندیکاتور تصادفی برای همه طبقات دارایی مناسب است، به ویژه در میان معامله گران سهام محبوب است. اگر می خواهید معاملات روزانه را یاد بگیرید، اندیکاتور تصادفی ابزارهای زیادی برای ارائه به شما دارد. اول از همه، از آنجایی که سهام بسیار نوسان است،

راه اندازی نوسانگر تصادفی

البته، اگر می خواهید از یک نشانگر تصادفی استفاده کنید، ابتدا باید آن را بر اساس آن تنظیم کنید. این اندیکاتور در اکثر پلتفرم های اطلاعاتی و معاملاتی اصلی مانند MetaTrader 4، که در آن یک تنظیم پیش فرض برای اندیکاتور تصادفی وجود دارد، اجرا می شود. برای استفاده از آن، فقط باید بازه زمانی و همچنین حداکثر مقدار مربوطه، یعنی “H” و کمترین مقدار، یعنی “L” را تنظیم کنید. برای نصب Stochastic در پنجره نمودار، باید تب “List of indicators” را در نوار ابزار باز کنید. سپس دسته “نوسانگرها” را انتخاب کنید و در آن – “Stochastic Oscillator” را انتخاب کنید. نصب در پنجره ترمینال:

محاسبه شاخص ها

بهطور پیشفرض، خط %K در مدت 5 روز و خط %D در مدت 3 روز محاسبه میشود. “Slow stochastic” یا “slow stochastic” دارای عبارت و تفسیری یکسان است، اما تا حدودی از حساسیت آن کاسته شده است. “آهسته” و “سریع” اغلب با هم اشتباه گرفته می شوند، به خصوص به این دلیل که خطوط میانی استفاده شده همیشه دارای یک علامت هستند. با این حال، هنگام ذکر اندیکاتور Stochastic، معمولاً منظور نسخه “آهسته” است. تصادفی در ترمینال QUIK:

اندیکاتور Stochastic چه چیزی را نشان می دهد؟

در نتیجه، شاخص “%K” را دریافت می کنید که از 0 تا 100 متغیر است. مقدار 100 نشان می دهد که دارایی زیربنایی مورد مطالعه در حداکثر دوره زمانی مورد بررسی معامله می شود. از طرف دیگر، مقدار 0 نشان می دهد که در سطح پایین معامله می شود. سپس، برای هموار کردن نرخ و تبدیل تصادفی سریع به کندی، یک میانگین متحرک حسابی برای نتیجه محاسبه میشود که با “%K” نیز مشخص میشود. در نهایت، یک خط سیگنال اضافه می شود که به نوبه خود، نتیجه میانگین متحرک “%K” است و به عنوان “%D” نشان داده می شود. برای هر دو میانگین متحرک معمولاً از مقادیر 3 یا 5 به عنوان دوره استفاده می شود که

با استفاده از فرمول زیر محاسبه می شوند:

%K = (قیمت نزدیک – قیمت پایین) / (قیمت بالا – قیمت پایین).

%D = %K به طور میانگین طی سه دوره.

استراتژی های استفاده

موقعیت اندیکاتور در مقیاس نشان می دهد که آیا دارایی پایه تحلیل شده در وضعیت خرید بیش از حد یا فروش بیش از حد در بازار است. ارزشهای بالای 80 به عنوان بیشخرید در نظر گرفته میشوند و بر این اساس، ارزش پایه در معرض کاهش قیمت است. ارزش های زیر 20 بیش از حد فروخته شده در نظر گرفته می شوند و بنابراین دارایی زیربنایی در برابر اصلاح قیمت آسیب پذیر است. با این حال، اگر روند قوی وجود داشته باشد، دارایی پایه ممکن است برای مدت طولانی در یکی از محدودههای شدید ذکر شده باقی بماند.

نشانگر هشدار تصادفی

برای بسیاری از معامله گران، چنین سیستمی شامل اتوماسیون اندیکاتورها می شود. برخی از برنامه ها و پلتفرم های نرم افزاری یک زنگ خودکار ارائه می دهند که برای سناریوها و آلارم های خاص پیام خاصی صادر می کند. پس از دریافت چنین هشداری، می توانید بلافاصله معامله را شروع کنید یا معامله را با سایر اندیکاتورها دوباره بررسی کنید.

یک نکته جالب: علاوه بر این، بسیاری از پلتفرم های معاملاتی قابلیت پیاده سازی معاملات خودکار را دارند. در این مورد، تنها چیزی که نیاز دارید تنظیم نشانگر و نصب اجرای اقدامات مربوطه برای سناریوهای خاص است.

شاخص هشدار استراتژی تصادفی MT4: https://youtu.be/7unY7xDm25k از آنجایی که سرمایه گذاری آنلاین از طریق معاملات دارای تعداد زیادی متغیر است، مطلوب است تا حد امکان با شاخص های مختلف پوشش داده شود. علاوه بر اندیکاتور تصادفی، که می تواند برای تشخیص معکوس روند استفاده شود، شاخص های دیگری نیز باید مورد استفاده قرار گیرند که می توانند بالا و پایین ها را محاسبه کنند یا محدوده را تعیین کنند. بنابراین، در ترکیب با استوکاستیک،

باندهای بولینگر و سایر سازهای شناخته شده اغلب استفاده می شود.