Erinevate varaklassidega kauplemiseks vajavad kauplejad alati indikaatoreid, mis tuvastavad ostu- või müügisignaale. Eriti lühikestel ajavahemikel kaubeldes ei piisa uudiste ja majandusolukorra jälgimisest, vajate erinevaid Forexi näitajaid (nende hulgas ka stohhastikat), mis näitavad graafikul, kuidas ja millal on vaja kaubelda. See artikkel keskendub stohhastilise ostsillaatori indikaatorile – rakendusele ja milleks seda saab kasutada.

- Stohhastiline indikaator: kirjeldus ja rakendus

- Stohhastiline indikaator: kuidas seda kasutada ja kes sellest kasu saavad?

- Forexi kauplemise stohhastiline indikaator

- Stohhastilise ostsillaatori seadistamine

- Näitajate arvutamine

- Mida näitab stohhastiline indikaator?

- Kasutusstrateegiad

- Stohhastiline hoiatusindikaator

Stohhastiline indikaator: kirjeldus ja rakendus

Stohhastilise ostsillaatori, mida sageli tuntakse stohhastilise indikaatorina, töötas 1950. aastatel välja George Lane oma vastutrendisüsteemi indikaatorina.. Vastupidiselt sellele, mida nimi viitab, pole selle taga oleval kontseptsioonil midagi pistmist stohhastikaga, mida statistikas kasutatakse juhuslike protsesside viitamiseks. Pigem põhineb see ostsillaator tähelepanekul, et tõusutrendi ajal kipub uuritava vara sulgemishind kõikuma kauplemisvahemiku tipus. Langustrendi korral on vastupidine ja väärtus kipub liikuma vahemiku põhja poole. Praktikas osutus aga stohhastilise lahknemise indikaator puhtalt trendimuutuste indikaatorina väheefektiivseks, sest stohhastilisusest üksi, eriti tänapäeval, enam trendi pöördumiste või hinnamuutuste määramiseks ei piisa. Pigem suutis stohhastilise ostsillaatori indikaator end analüüsimeetodi osana kehtestada,

Stohhastikat kasutatakse lihtsustatud kujul, et arvutada vahemiku kõrgete ja madalate väärtuste vahel antud perioodi jooksul. Seega peab kaupleja indikaatoriga töötades määrama teatud ajaintervalli.

Stohhastiline indikaator: kuidas seda kasutada ja kes sellest kasu saavad?

Edu kauplemisel sõltub raha- ja riskijuhtimise strateegiast, samuti sisenemis- ja väljumispunktide tuvastamisest. Stochastic on väga paindlik ja mitmekülgne indikaator, mis võimaldab mõne sekundiga kindlaks teha positiivse investeerimisstsenaariumi olemasolu või puudumise. Erinevalt paljudest teistest näitajatest ei ole stohhastiline indikaator mõeldud trendi järgimiseks, vaid pöördumise punktide tuvastamiseks. Seega, kui väärtused näitavad, et lähitulevikus võib toimuda korrektsioon või tagasilöök, on otstarbekas kasutada stohhastilist indikaatorit, et hinnata, kas lähitulevikus toimub pöördumine.

Forexi kauplemise stohhastiline indikaator

Pole tähtis, millise varaklassiga te kaubelda kavatsete. Pole vahet, kas tegelete krüptokaubandusega, kaubelte klassikaliste varadega, nagu aktsiad, või tegutsete Forexi turul. Kuid teie strateegia peab olema kohandatud vastavale turule ja te peate olema hästi kursis selle turu käitumisega. Stohhastilise indikaatori kasutamisest saavad kasu eelkõige aktiivsed investorid ja kauplejad, kelle jaoks on oluline, et hinnamuutuste tehniline analüüs toimuks võimalikult kiiresti. Kuigi stohhastiline indikaator sobib kõikidele varaklassidele, on see eriti populaarne aktsiakauplejate seas. Kui soovite õppida päevasisest kauplemist, on stohhastilisel indikaatoril teile pakkuda palju tööriistu. Esiteks, kuna aktsiad on väga kõikuvad,

Stohhastilise ostsillaatori seadistamine

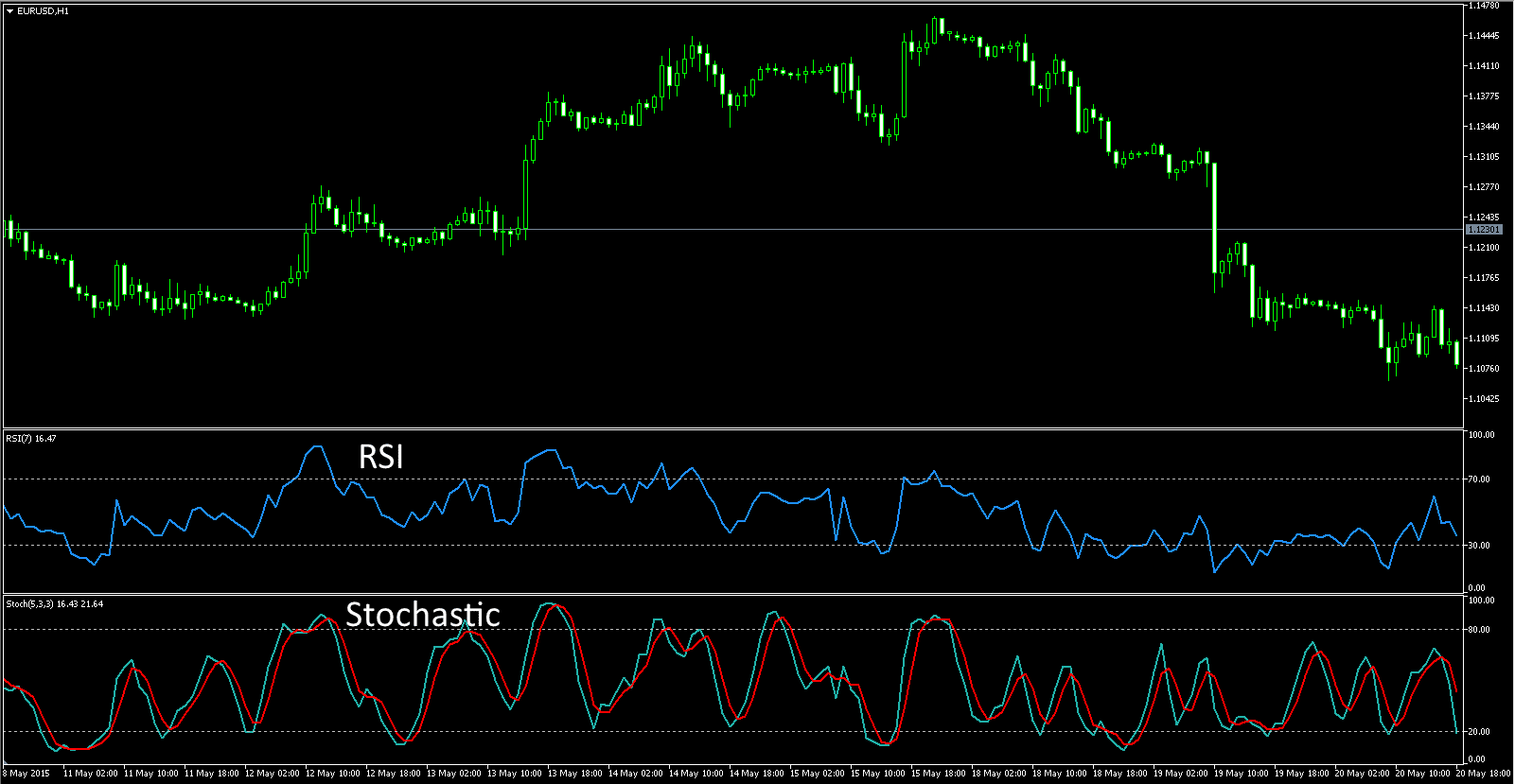

Muidugi, kui soovite kasutada stohhastilist indikaatorit, peate selle kõigepealt vastavalt seadistama. Indikaator on rakendatud enamikel suurematel teabe- ja kauplemisplatvormidel, nagu näiteks MetaTrader 4, kus stohhastilise indikaatori jaoks on vaikeseade. Selle kasutamiseks peate määrama ainult ajavahemiku, samuti vastava maksimumväärtuse, st “H” ja madalaima väärtuse, st “L”. Stochasticu installimiseks diagrammi aknasse tuleb avada tööriistaribal vahekaart “Näitajate loend”. Seejärel valige kategooria “Ostsillaatorid” ja selles – “Stohhastiline ostsillaator”. Paigaldamine terminali aknas:

Näitajate arvutamine

Vaikimisi arvutatakse rida %K 5 päeva jooksul ja rida %D 3 päeva jooksul. “Aeglane stohhastiline” või “aeglane stohhastiline” on sõnastuse ja tõlgendusega identne, kuid tundlikkus on mõnevõrra vähenenud. “Aeglane” ja “Kiire” aetakse sageli segi, eriti seetõttu, et kasutatavatel keskmistel joontel on alati sama tähistus. Stohhastilist indikaatorit mainides mõeldakse aga enamasti just “aeglast” versiooni. Stohhastiline QUIK terminalis:

Mida näitab stohhastiline indikaator?

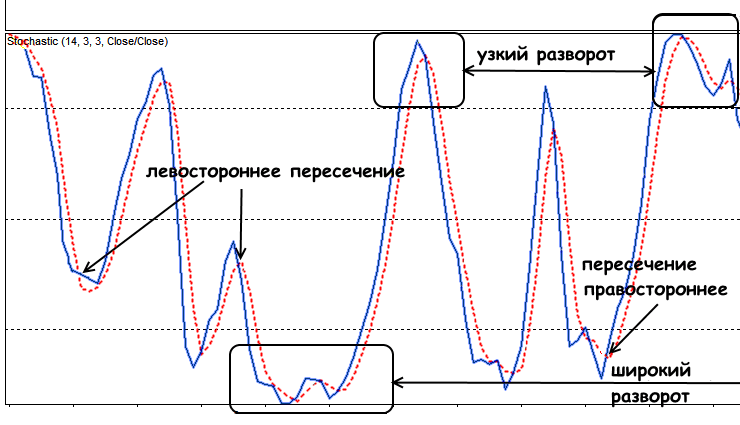

Selle tulemusena saate indikaatori “%K”, mis jääb vahemikku 0 kuni 100. Väärtus 100 näitab, et uuritav alusvara kaupleb vaadeldava perioodi maksimumajal. Väärtus 0 seevastu näitab, et kauplemine toimub madalal tasemel. Seejärel arvutatakse kiiruse silumiseks ja kiire stohhastilise aeglaseks muutmiseks tulemusele aritmeetiline liikuv keskmine, mida tähistatakse ka kui “%K”. Lõpuks lisatakse signaalijoon, mis omakorda on “%K” liikuva keskmise tulemus ja mida tähistatakse kui “%D”. Mõlema libiseva keskmise puhul kasutatakse perioodidena tavaliselt väärtusi 3 või 5. Need arvutatakse järgmise valemi abil: %K = (sulge hind – madal hind) / (kõrge hind – madal hind); %D = %K kolme perioodi keskmisena.

Kasutusstrateegiad

Indikaatori asukoht skaalal näitab, kas analüüsitav alusvara on turul üleostetud või ülemüüdud. Väärtused üle 80 loetakse üleostetuks ja sellest tulenevalt võib alusväärtus langeda. Väärtusi alla 20 loetakse ülemüüduks ja seetõttu on alusvara hinnamuutuste suhtes haavatav. Tugeva trendi korral võib aga alusvara jääda mõnda nimetatud äärmuslikku vahemikku pikaks ajaks.

Stohhastiline hoiatusindikaator

Paljude kauplejate jaoks sisaldab selline süsteem indikaatorite automatiseerimist. Mõned tarkvararakendused ja platvormid pakuvad automaatset häiret, mis väljastab teatud stsenaariumide ja häirete jaoks eriteate. Pärast sellise hoiatuse saamist võite alustada kauplemist kohe või kontrollida tehingut uuesti muude näitajate abil.

Huvitav punkt: lisaks on paljudel kauplemisplatvormidel võimalus rakendada automatiseeritud kauplemist. Sel juhul pole vaja muud, kui seadistada indikaator ja installida vastavate toimingute rakendamine teatud stsenaariumide jaoks.

MT4 Stochastic Strategy Alerts Indicator: https://youtu.be/7unY7xDm25k Kuna online-investeeringul kauplemise kaudu on suur hulk muutujaid, on soovitav katta võimalikult palju neist erinevate näitajatega. Lisaks stohhastilisele indikaatorile, mida saab kasutada trendi pöördumise tuvastamiseks, tuleks kasutada ka muid näitajaid, mis võimaldavad arvutada kõrgeid ja madalaid väärtusi või määrata vahemiku. Seetõttu kasutatakse koos stohhastiga sageli Bollingeri ribasid ja muid tuntud instrumente.