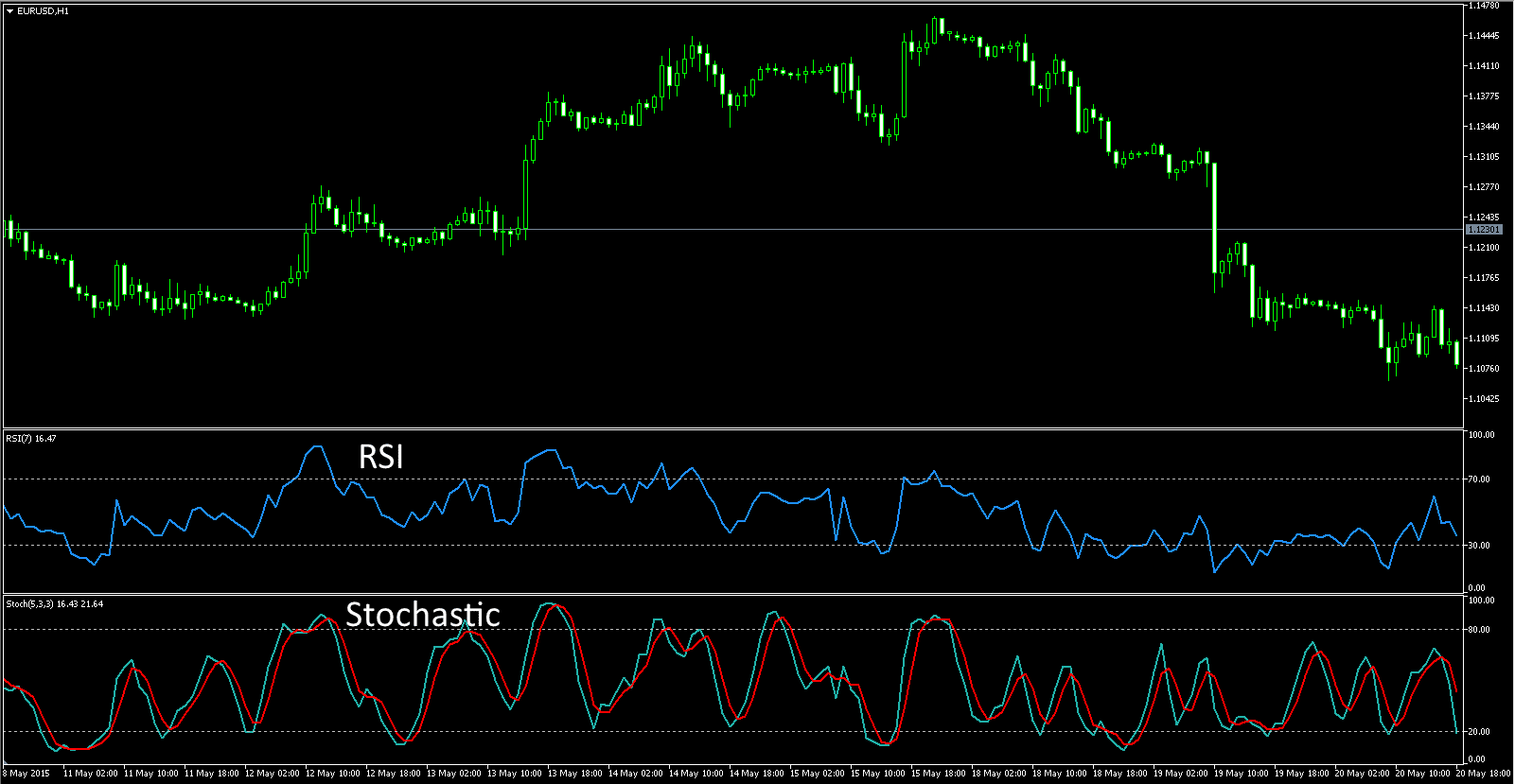

다양한 자산군을 거래하기 위해 거래자는 항상 매수 또는 매도 신호를 식별하는 지표가 필요합니다. 특히 짧은 기간에 거래하고 뉴스와 경제 상황을 모니터링하는 것만으로는 충분하지 않은 경우 차트에 언제 어떻게 거래해야 하는지 보여주는 다양한 외환 지표(그 중 확률론적)가 필요합니다. 이 기사에서는 스토캐스틱 오실레이터 표시기(응용 프로그램 및 사용 용도)에 중점을 둘 것입니다.

확률 지표: 설명 및 적용

스토캐스틱 지표로 알려진 스토캐스틱 오실레이터는 1950년대 George Lane이

역추세 시스템의 지표로 개발했습니다.. 이름이 의미하는 것과는 달리 그 뒤에 있는 개념은 통계에서 임의의 프로세스를 참조하는 데 사용되는 확률론과 아무 관련이 없습니다. 오히려, 이 오실레이터는 상승 추세 동안 연구 대상 자산의 종가가 거래 범위의 상단에서 변동하는 경향이 있다는 관찰을 기반으로 합니다. 하락 추세에서는 그 반대이며 값이 범위의 바닥으로 이동하는 경향이 있습니다. 그러나 실제로 확률론적 다이버전스 지표는 추세 변화의 순수한 지표로서 그다지 효과적이지 않은 것으로 나타났습니다. 특히 오늘날에는 확률론만으로는 추세 반전이나 가격 변화를 결정하기에 더 이상 충분하지 않기 때문입니다. 오히려 스토캐스틱 오실레이터 지표는 분석 방법의 일부로 자리잡을 수 있었고,

스토캐스틱은 주어진 기간 동안 고점과 저점 사이의 범위를 계산하기 위해 단순화된 형태로 사용됩니다. 따라서 거래자는 지표로 작업할 때 특정 시간 간격을 설정해야 합니다.

스토캐스틱 지표: 어떻게 사용하고 누가 혜택을 받을까요?

거래의 성공은 자금 및 위험 관리 전략과 진입점 및 출구점 식별에 달려 있습니다. 스토캐스틱은 몇 초 만에 긍정적인 투자 시나리오의 존재 여부를 결정할 수 있는 매우 유연하고 다양한 지표입니다. 다른 많은 지표와 달리 확률적 지표는 추세를 따르기 위한 것이 아니라 반전 지점을 식별하도록 설계되었습니다. 따라서 값이 가까운 장래에 조정 또는 반등이 발생할 수 있음을 나타내는 경우 확률적 지표를 사용하여 가까운 장래에 반전이 발생할 가능성이 있는지 평가하는 것이 합리적입니다.

Forex 거래를 위한 확률 지표

거래하려는 자산 클래스는 중요하지 않습니다. 암호화폐 거래를 하든, 주식과 같은 고전 자산을 거래하든, Forex 시장에서 활동하든 상관 없습니다. 그러나 전략은 관련 시장에 맞게 조정되어야 하며 해당 시장의 행동에 정통해야 합니다. 우선, 적극적인 투자자와 거래자는 가격 변동에 대한 기술적 분석이 가능한 한 빨리 발생하는 것이 중요한 확률적 지표의 사용으로 이익을 얻습니다. 그러나 확률적 지표는 모든 자산 클래스에 적합하지만 특히 주식 거래자들에게 인기가 있습니다. 일중 거래를 배우고 싶다면 스토캐스틱 지표가 제공하는 많은 도구를 제공합니다. 우선 주식의 변동성이 매우 높기 때문에

스토캐스틱 오실레이터 설정

물론 스토캐스틱 인디케이터를 사용하려면 먼저 그에 맞게 설정해야 합니다. 지표는 확률 지표에 대한 기본 설정이 있는 MetaTrader 4와 같은 대부분의 주요 정보 및 거래 플랫폼에서 구현됩니다. 이를 사용하려면 시간 범위와 해당 최대값(예: “H”) 및 최저값(예: “L”)만 설정하면 됩니다. 차트 창에 Stochastic을 설치하려면 도구 모음에서 “지표 목록” 탭을 열어야 합니다. 그런 다음 “Oscillator” 카테고리를 선택하고 그 안에 “Stochastic Oscillator”를 선택합니다. 터미널 창에 설치:

지표 계산

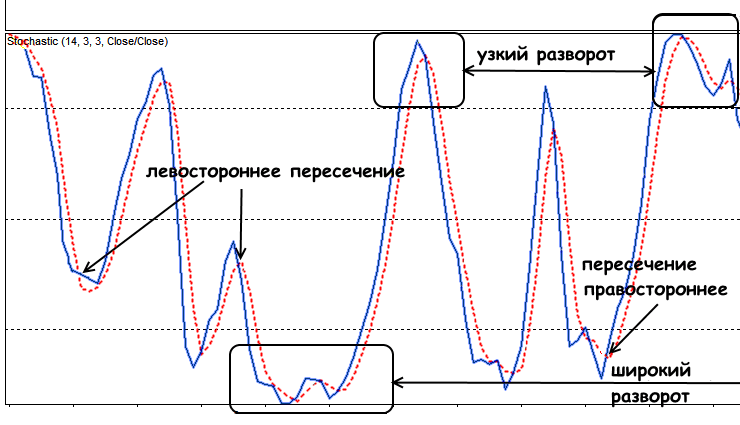

기본적으로 %K 라인은 5일 동안 계산되고 %D 라인은 3일 동안 계산됩니다. “Slow stochastic” 또는 “slow stochastic”은 표현과 해석이 동일하지만 감도가 다소 떨어집니다. “Slow”와 “Fast”는 종종 혼동되는데, 특히 사용되는 중간 행은 항상 동일한 지정을 갖기 때문입니다. 그러나 스토캐스틱 지표를 언급할 때 일반적으로 “느린” 버전을 의미합니다. QUIK 터미널의 확률:

스토캐스틱 지표는 무엇을 보여줍니까?

결과적으로 0에서 100 사이의 “%K” 표시기가 표시됩니다. 값 100은 연구 중인 기본 자산이 고려 중인 최대 기간에 거래되고 있음을 나타냅니다. 반면 값이 0이면 저점에서 거래되고 있음을 나타냅니다. 그런 다음 비율을 매끄럽게 하고 빠른 확률론을 느린 확률론으로 전환하기 위해 결과에 대해 산술 이동 평균이 계산되며 “%K”로도 표시됩니다. 마지막으로 신호 라인이 추가되며, 이는 차례로 “%K”의 이동 평균의 결과이고 “%D”로 표시됩니다. 두 이동 평균 모두에 대해 3 또는 5의 값은 일반적으로 기간으로 사용되며

다음 공식을 사용하여 계산됩니다.

%K = (종가 – 저가) / (고가 – 저가);

%D = %K는 세 기간 동안의 평균입니다.

사용 전략

척도에서 지표의 위치는 분석된 기초 자산이 시장에서 과매수 또는 과매도 상태인지 여부를 나타냅니다. 80을 초과하는 값은 과매수된 것으로 간주되므로 기본 가치는 가격 하락의 대상이 됩니다. 20 미만의 값은 과매도로 간주되므로 기초 자산은 가격 되돌림에 취약합니다. 그러나 강한 추세가 있는 경우 기초 자산은 오랫동안 언급된 극단적인 범위 중 하나에 머무를 수 있습니다.

확률적 경고 표시기

많은 거래자에게 이러한 시스템에는 지표 자동화가 포함됩니다. 일부 소프트웨어 응용 프로그램 및 플랫폼은 특정 시나리오 및 경보에 대해 특별 메시지를 발행하는 자동 경보를 제공합니다. 이러한 알림을 받으면 즉시 거래를 시작하거나 다른 지표와 거래를 다시 확인할 수 있습니다.

흥미로운 점: 또한 많은 거래 플랫폼에는 자동 거래를 구현할 수 있는 기능이 있습니다. 이 경우 지표를 설정하고 특정 시나리오에 해당하는 조치의 구현을 설치하기만 하면 됩니다.

MT4 스토캐스틱 전략 경고 지표: https://youtu.be/7unY7xDm25k 거래를 통한 온라인 투자는 변수가 많기 때문에 가능한 한 많은 변수를 다양한 지표로 커버하는 것이 바람직합니다. 추세 반전을 감지하는 데 사용할 수 있는 확률적 지표 외에도 고점과 저점을 계산하거나 범위를 결정할 수 있는 다른 지표를 사용해야 합니다. 따라서 확률과 결합하여

볼린저 밴드 및 기타 잘 알려진 도구가 자주 사용됩니다.