Narx aksiyasi savdosi sirlari – bu nima va Savdoda Price Action tizimidan qanday foydalanish, misollar va maslahatlar. Narx harakati – bu savdo usuli bo’lib, treyderga bozorda sodir bo’layotgan voqealarni o’qish va faqat texnik ko’rsatkichlarga tayanmasdan, so’nggi narxlardagi o’zgarishlar asosida sub’ektiv savdo qarorlarini qabul qilish imkonini beradi. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Har qanday savdo strategiyasi singari, rentabellik ham narx harakati qanday qo’llanilishiga bog’liq. Usulni qo’llaydigan treyderlar narxning keyingi o’zgarishi mumkin bo’lgan joydan foydalanish uchun tarixiy va joriy naqshlarga e’tibor berishadi.

- Narxlar harakati tizimi – bu nima, Ajam savdogarlar uchun asos

- Narx harakati bilan bozorni tushunish

- Candlestick tahlili Narx harakatining asosidir

- Narxlar harakati shakllari

- Nima uchun narx harakati ishlaydi?

- Savdo narxlari harakati – tushunish va strategiyalar

- Skalping va narx harakati

- Tarkibiy qo’shilish omillari va narx harakati

- Ish strategiyasi narx harakati

- Narx harakati amalda qanday qo’llaniladi

- Grafik naqshining uzilishi bo’yicha savdo

- Gorizontal uzilish/qayta sinov savdosi

- Trend chizig’ining uzilishi bo’yicha savdo

- Qayta savdo

- Trend bilan savdoga kirish

- Narxlar harakati savdosi: e’tiborga olinadigan omillar

Narxlar harakati tizimi – bu nima, Ajam savdogarlar uchun asos

Nomidan ko’rinib turibdiki, ushbu strategiyada eng muhim element ma’lum bir moliyaviy vositaning narxidir. Narxlar harakati narxlarning harakatini kuzatish va izohlashga asoslanadi. Ko’pincha o’tmishda sodir bo’lgan narx o’zgarishlari bilan bog’liq holda tahlil qilinadi. Narx harakati savdosini boshqa strategiyalardan ajratib turadigan asosiy narsa shundaki, texnikada ko’rsatkichlarsiz “toza” yoki “yalang’och” grafiklardan foydalaniladi, bunda ko’rsatkichlarning o’zi narxlarning tarixiy harakatining talqini (ular hech qanday bashorat qilish kuchiga ega emas va grafiklarning o’zidan mavjud bo’lmaydi). Biroq, bu narx harakati savdogarlari texnik vositalardan foydalanmaydi degani emas. Narx harakati savdosi so’nggi va o’tmishdagi narxlarning harakatlarini nazarda tutishini hisobga olsak, barcha texnik tahlil vositalari (trendlar, Fibonachchi retracements,

qo’llab-quvvatlash va qarshilik chiziqlari va boshqalar) savdogarga eng mos keladigan strategiyaga muvofiq narx xatti-harakatlarini tahlil qilish uchun foydalidir. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Narxlar o’zgarishi haqidagi ma’lumotlar odatda

yapon shamdonlari yoki oson o’qiladigan histogrammalar shaklida taqdim etiladi. Grafiklardan siz bozorning ma’lum bir vaqt ichida qilgan barcha narsalarini olasiz. Narxlar jadvalida qandaydir tarzda narxga ta’sir qiladigan barcha iqtisodiy ma’lumotlar va global yangiliklar aks ettiriladi.

Narx harakati bilan bozorni tushunish

Savdo bo’yicha qarorlar qabul qilish uchun narx-navo strategiyasi bo’yicha treyder tushunishi kerak bo’lgan asosiy narsa – joriy bozor tuzilishi. Ushbu ta’rifning birinchi bosqichi narx jadvalidagi asosiy texnik darajalarni topish va belgilashdir. Bular asosiy qo’llab-quvvatlash va qarshilik darajalari bo’lib, ular odatda ko’p sonli sotib olish va sotish buyurtmalarini o’z ichiga oladi va shuning uchun talab yoki taklifning ortib borayotgan sohalari sifatida tavsiflanishi mumkin. Asosiy qo’llab-quvvatlash va qarshilik darajasini aniqlash eng yaxshi uzoqroq vaqt oralig’ida (kunlik yoki haftalik) amalga oshiriladi. O’tmishda qayta-qayta qayd etilgan aniq tebranish balandliklari va pastliklarini toping va ularni gorizontal chiziqlar bilan belgilang. Bu darajalar narxning orqaga qaytishi mumkin bo’lgan asosiy qo’llab-quvvatlash va qarshilik darajalaridir.

- Psixologik qo’llab-quvvatlash va qarshilik darajalari odatda dumaloq raqamlar almashinuv kurslari (1.00, 1.10, 1.20 va boshqalar) atrofida shakllanadi. Ko’pgina bozor ishtirokchilari sotib olish va sotish buyurtmalarini dumaloq raqamlar atrofida joylashtiradilar, shuning uchun narx bu darajalarga mos kelishi yoki ularni odatiy bo’lmagan yuqori savdo tezligi bilan buzishi mumkin.

- Fibonachchi retracement darajalari narxning tiklanishi va asosiy tendentsiyani davom ettirishi mumkin bo’lgan potentsial darajalarni izlash uchun ishlatiladi. Yuqori muddatlarda qo’llanilganda, 61,8% retracement darajasi kabi muhim Fibonachchi darajalari ko’plab kutilayotgan buyurtmalar joylashtiriladigan asosiy texnik darajalarga aylanishi mumkin.

- Pivot nuqtalari , shuningdek, narx qo’llab-quvvatlash yoki qarshilikka duch kelishi mumkin bo’lgan muhim texnik darajalar bo’lishi mumkin. Ko’pgina treyderlar o’z savdolarida kundalik pivot nuqtalarini va ularning qo’llab-quvvatlash va qarshilik darajalarini kuzatadilar.

- Dinamik qo’llab-quvvatlash va qarshilik darajalari . Asosiy texnik darajalar statik bo’lishi shart emas. Harakatlanuvchi o’rtacha ko’rsatkichlar odatda 50 kunlik EMA, 100 kunlik EMA, 200 kunlik EMA yoki 144 kunlik EMA kabi Fibonachchi EMA darajalari atrofida yuzaga keladigan dinamik asosiy texnik darajalarni aniqlash uchun ishlatiladi.

- Qo’shilish omillari texnik darajalar kesishadigan joylar bo’lib, ularning ahamiyatini yanada ta’kidlaydi.

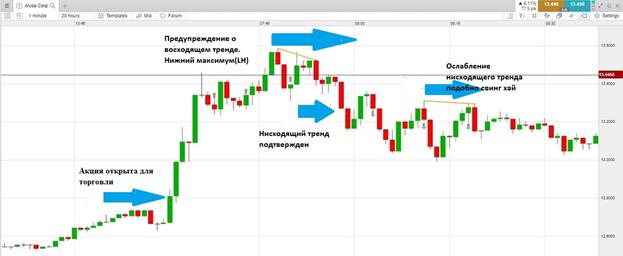

Grafikdagi asosiy texnik darajalarni aniqlagandan so’ng, bozorning hozirgi yo’nalishini – joriy tendentsiyani tahlil qilish vaqti keldi. Ko’pgina narx-navo savdogarlari faqat umumiy tendentsiya yo’nalishi bo’yicha savdo qiladilar, chunki bu savdo sozlamalari muvaffaqiyatga erishish ehtimoli yuqori. Bozorlar uchta yo’l bilan harakatlanishi mumkin – yuqoriga, pastga va yon tomonga. Ko’tarilayotgan bozor ko’tarilish tendentsiyasida. U diagrammada yuqoriroq va pastroq ko’rsatkichlar bilan tavsiflanadi. Yuqori past ko’rsatkichlar narxlarning o’zgarishi paytida shakllanadi, bu belgilangan tendentsiyaga teskari yo’nalishda qisqa muddatli narxlar harakatidir. Ular odatda o’sish tendentsiyasida bo’lgan treyderlar tomonidan foyda olish natijasida shakllanadi. Narx tushishi bilan bozorga yangi xaridorlar kiradi, chunki ular hozirgi bozor narxini nisbatan past deb hisoblashadi. Bu yuqoriroq pastlikni hosil qiladi. Pastroq va pastroq ko’rsatkichlarga ega bo’lgan bozorlar pasayish tendentsiyasida. Nihoyat, xarakterli HH va HL ko’tarilish tendentsiyalari va LL va LH pasayish tendentsiyalarini ko’rsatmaydigan, ammo aniq yo’nalishsiz yon tomonga harakatlanadigan bozorlar diapazonli bozorlar deb ataladi. Assortiment bozorlarida narx harakati savdogarlari odatda narx diapazonning pastki chegarasiga tushganda sotib oladi va narx diapazonning yuqori qismiga tushganda sotadi. xarakterli HH va HL ko’tarilish tendentsiyalari va LL va LH pasayish tendentsiyalarini ko’rsatmaydigan, ammo aniq yo’nalishsiz yon tomonga harakatlanadigan bozorlar diapazonli bozorlar deb ataladi. Assortiment bozorlarida narx harakati savdogarlari odatda narx diapazonning pastki chegarasiga tushganda sotib oladi va narx diapazonning yuqori qismiga tushganda sotadi. xarakterli HH va HL ko’tarilish tendentsiyalari va LL va LH pasayish tendentsiyalarini ko’rsatmaydigan, ammo aniq yo’nalishsiz yon tomonga harakatlanadigan bozorlar diapazonli bozorlar deb ataladi. Assortiment bozorlarida narx harakati savdogarlari odatda narx diapazonning pastki chegarasiga tushganda sotib oladi va narx diapazonning yuqori qismiga tushganda sotadi.

Grafikda asosiy texnik darajalarni belgilab, bozorning umumiy yo’nalishini aniqlab, bozor haqida to’liqroq tasavvurga ega bo’lish va bozorning hozirgi tuzilishini tushunish uchun bitta asosiy komponent etishmayapti. Ushbu tarkibiy qism bozor ishtirokchilarining psixologiyasidir, bu grafik va shamchalar naqshlari bilan tasdiqlanadi.

Narxlar harakati namunalari real vaqt rejimida sotish taklifi va ma’lum bir moliyaviy vositaga bo’lgan talab o’rtasidagi muvozanatni ko’rsatadi. Narxning har qanday o’zgarishi xaridor va sotuvchilar o’rtasidagi muvozanatning o’zgarishini nazarda tutadi – taklifning ko’payishi narxni pasaytiradi, talabning oshishi esa narxni oshiradi. Narxlar harakati savdogarlari o’z savdolarini agar xaridorlar talabi sotuvchilar taklifidan oshsa, narx albatta yuqoriroq yoki aksincha ko’tariladi degan taxminga asoslanadi.

Candlestick tahlili Narx harakatining asosidir

Vaqt jadvali qanday bo’lishidan qat’iy nazar, har bir davr shamdon yoki barga mos keladi. Shamlar belgilangan vaqt oralig’idagi narx harakatini umumlashtiradi, shuning uchun 5 daqiqali grafikda har bir sham 5 daqiqalik narx harakatini ifodalaydi, kunlik grafikda esa kuniga faqat bitta sham yaratiladi.

Shamdonlar narx harakati jadvalining asosiy vizual identifikatsiyasidir. Ularni tushunish treyder uchun o’z vaqtida pozitsiyalarni ochish yoki yopish uchun juda muhimdir.

Sham to’rtta narx darajasini o’z ichiga oladi – ochilish (Ochish), yopish (Yopish), minimal (Past), maksimal (Yuqori). Shamning tanasi davrning ochilish narxi va yopilish narxi o’rtasidagi oraliqni ko’rsatadi. Ko’tarilgan shamchada (ko’rib chiqilayotgan vaqt davomida narxning o’sishini ko’rsatuvchi) ochilish tananing pastki qismi bilan, yopilish esa yuqori qismi bilan ko’rsatiladi. Va, aksincha, ayiqli sham uchun (narxning pasayishini ko’rsatadi). Wicks (soyalar yoki dumlar) davr mobaynida narx harakati oralig’ini ko’rsatadi. Narxlar ochiq va yopiq darajalar bilan chegaralangan diapazondan tashqaridagi darajalarga yetganda, soyalar ularning darajasi (yuqori yoki past) bilan ko’rinadi. Rang sxemalari shamdon bilan ifodalangan narx harakatini aniqlash uchun ishlatiladi. Buqa shamlari odatda oq, ko’k yoki yashil, ayiq shamlari esa qora yoki qizil.

- Shamdonlarning uzun jismlari ochiqdan-yopishgacha harakatlanishda kuchli impuls va hal qiluvchi bozor xatti-harakatlarini ko’rsatadi, ammo o’zgaruvchanlikni ko’rsatadi , chunki ba’zi narxlar ma’lum vaqt oralig’ida erishiladi, lekin oxir-oqibat ochiqdan yaqingacha bo’lgan diapazondan chiqariladi.

- Kichik jismlar bozor qarorsizligini yoki buqa va pasayish kuchlari o’rtasidagi muvozanatni ko’rsatishi mumkin.

Vaqt o’tishi bilan narx xatti-harakatlarini tavsiflashning keng tarqalgan usuli – bu tendentsiya. Bu tegishli vaqt oynasida narx harakatining asosiy yo’nalishi.

- Oraliq trend chizig’i diagonal chiziq bo’lib, undan bozor ikki marta ko’tariladi. Ushbu tendentsiya chizig’i potentsial, ammo hali tasdiqlanmagan tendentsiyani ko’rsatadi.

- Tasdiqlangan trend chizig’i – Bozor ushbu tendentsiya chizig’idan uch marta qaytdi. An’anaviy tahlil buni trend chizig’i haqiqiy ekanligi va bozor uning atrofida reaksiyaga kirishishi belgisi sifatida qabul qiladi.

Qo’llab-quvvatlash va qarshilik chiziqlari odatda gorizontal bo’ladi, lekin ular trend bo’ylab diagonal bo’lsa, ular trend chiziqlari deb ataladi.

Bu chiziqlardan foydalanish nazariyasi shundan iboratki, bozor o‘ziga xos xotiraga ega – narx avvallari muhim burilish nuqtalari bo‘lgan ma’lum darajalarga nisbatan ma’lum bir tarzda harakat qiladi. Darajalar joriy narxdan pastroq bo’lsa, ular “qo’llab-quvvatlash” ni tashkil qiladi, bu pasayish harakatiga qarshi potentsial bufer. Darajalar joriy narxdan yuqori bo’lsa, ular “qarshilik” sifatida namoyon bo’ladi, bu ko’tarilish uchun potentsial to’siq. Narx bu darajalarga yaqinlashgandan so’ng, treyderlar ko’pincha savdoga kirish uchun narx yo’nalishiga ishonch hosil qilishdan oldin bu darajalar sinovdan o’tkazilishi, sinishi yoki himoyalanishini kutishadi. Narx ushbu darajalardan biridan o’tganda, ular qarama-qarshi rol o’ynaydi. Ko’tarilish tendentsiyasi buzilganda, “qarshilik” “qo’llab-quvvatlash” ga aylanadi, bu muhim darajani ko’rsatadi,

Eng konservativ yoki ishonchli savdolar bozor aniqlanadigan qo’llab-quvvatlash va qarshilik darajalari o’rtasida o’zgarganda yuzaga keladigan savdolardir. Bu sizga pasayish tendentsiyasi narxlarni qo’llab-quvvatlash darajasiga tushirganida sotib olish va narx qarshilik darajasiga qaytganda sotish yoki pasayish tendentsiyasida narx ishonchli darajadan oshib ketganda sotish imkonini beradi. qarshilik darajasi.

Narxlar harakati shakllari

Shamchalar namunasi – bu shamchalar jadvalida grafik ko’rsatilgan bitta yoki ba’zan bir nechta bar narxlari harakati bo’lib, savdogarlar bozor harakatini bashorat qilish uchun foydalanadilar. Naqshlar ko’pincha talabni sotib olish va sotish o’rtasidagi muvozanatning eng o’z vaqtida ko’rsatkichidir. Biroq, naqshni aniqlash biroz sub’ektivdir va sham naqshlarini aniqlash va sotish ko’nikmalarini rivojlantirish uchun o’qitish, shuningdek shaxsiy tajribani talab qiladi. Turli xil naqshlar mavjud, ularning aksariyati bir xil asosiy printsip bo’yicha ozgina farqlardir. Shuning uchun, treyderga ishlash uchun ishonchli signallar to’plamini beradigan kichik “guruh” naqshlariga e’tibor qaratish mantiqan.

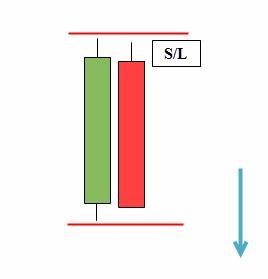

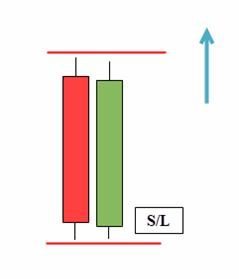

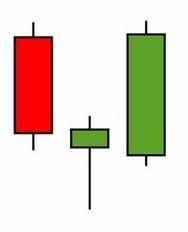

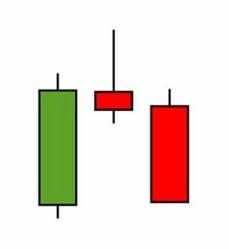

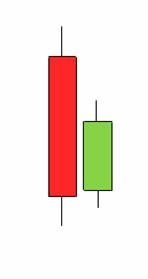

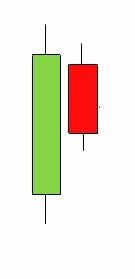

Xuddi shu yuqori pastki yopish barlari (DBHLC) va bir xil pastroq yuqori yopish chiziqlari (DBLHC) – nom murakkab tuyulishi mumkin, ammo naqshni tushunish juda oson. Model qo’llab-quvvatlash va qarshilik tushunchasiga asoslangan.

DBLHC DBHLC shabloniga teskari hisoblanadi. Ikkala sham ham bir xil past darajaga ega va ikkinchi shamning yopilishi birinchi shamning balandligidan yuqori.

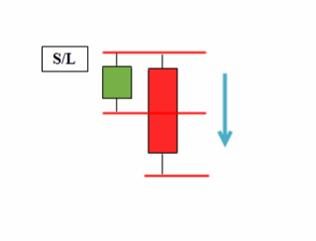

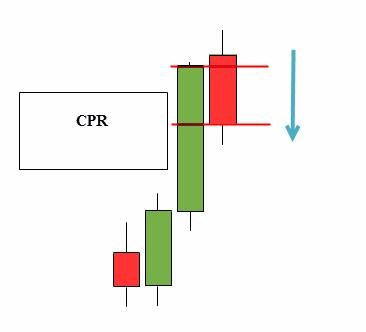

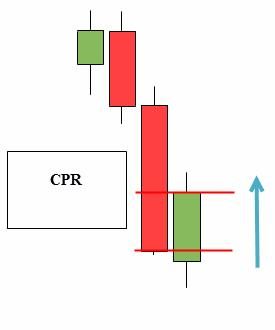

Ayiqcha o’rnatishga misol

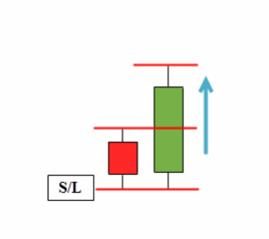

Ko’tarilgan o’rnatishga misol

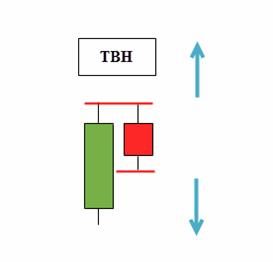

Bir xil yuqori (TBH) va ikkita bir xil past (TBL) bo’lgan ikkita bar ikki yo’nalishli narxlash modellari bo’lib, ular trend yo’nalishidan qat’i nazar, har ikki yo’nalishda ham ishlaydi. Bunday naqshlar bilan barcha savdolar ichki bar bilan savdo qilish bilan bir xil. Sababi, oxirgi satr oldingi satrning ichki satridir. Price Action strategiyasining deyarli barcha naqshlari ikki tomonlama bo’lib, bu sizga ham sotib olish, ham sotish imkonini beradi. TBH – bar balandligi bir xil darajada. Agar narx ikkinchi shamning eng yuqori darajasidan oshib ketgan bo’lsa, bu tendentsiyaning davom etishining belgisidir, past – bu tendentsiyaning o’zgarishi. TBH-dan foydalangan holda tranzaktsiyaga misol:

relslarodatda tendentsiyalar yoki katta tebranishlar oxirida shakllanadigan oddiy teskari naqshdir.

Yopilish narxiga qaytish

(CPR) – bu taniqli va tez-tez sotiladigan shamchalar naqshidir.

Pin bar , shuningdek, Pinokkio paneli sifatida ham tanilgan, eng keng tarqalgan narx harakati modelidir. Kichkina tanasi va bir tomoni uzun soyali shamni ifodalaydi.

uzun pastki soyaga ega bo’lgan pin paneli . Savdo pin satrining tepasida kutilayotgan sotib olishni to’xtatish buyrug’i bilan va pastki nuqtada stop loss bilan ochilishi kerak.

Ichki bar (

ichki

bar

)kamida ikkita shamdonni talab qiladigan mashhur teskari/davomli shamdon shakllanishidir. Ushbu naqsh bozorda sodir bo’lishi mumkin bo’lgan “katta harakatlar” oldidan kirishga harakat qiladigan qisqa muddatli bozor hissiyotiga bevosita o’yin. Ichki satr narxlarning shamchaning oldingi yuqori va past ko’rsatkichlaridan yuqoriga/pastga ko’tarilishini istamasligini ko’rsatadi, bu bozor qarorsizligini ko’rsatadi.

Buqa ichki bar naqsh uchun

Qulay variant

Ichki barning soyalari birinchi shamdan tashqariga chiqishi mumkin, ammo ideal holda, shamning tanasi ham, soyasi ham birinchi chiziq ichida bo’lsa, bunday signallar ishonchliroq bo’ladi. Bundan tashqari, birinchi bar ichida bitta emas, balki bir nechta sham bo’lishi mumkin, asosiysi ular narx harakati savdo tizimining barcha qoidalariga mos keladi. Bunday holda, naqshga IB2, IB3 va boshqalar kabi ichki chiziqlar soniga qarab raqam beriladi.

Tashqi novda – bu ikkita shamdon naqsh bo’lib, unda ikkinchi sham yuqoriroq va pastroqdir. Ikkinchi shamning diapazoni birinchisining diapazonidan oshib ketishi kerak. Bu shuni anglatadiki, narx oralig’i va o’zgaruvchanligi kengayib, har ikki yo’nalishda ham kuch ko’rsatmoqda. Ko’pgina hollarda, buqalar yoki ayiqlar g’alaba qozonganligi aniq emas, yagona ishonch – bu o’zgaruvchanlikning oshishi.

BUOVB (vertikal chiziqdan tashqarida ko’tarilish)

BEOVB (vertikal chiziqdan tashqarida ko’tarilish)

Nima uchun narx harakati ishlaydi?

Bugungi kunda ko’plab jadvallar tushunish qiyin bo’lgan ko’rsatkichlarga to’la. Biroq, ular taklif qilishi mumkin bo’lgan yagona narsa shamlar bilan ifodalangan, yalang’och va xom ashyo narxini o’qishdir. Sizga faqat shamlar, shuningdek, oddiy qo’llab-quvvatlash va qarshilik chiziqlari kerak. Toza grafiklarda narx harakati savdosi orqali siz chalg’itadigan narsalarni yo’q qilasiz va eng muhim element, narxga e’tibor qaratasiz. Bu aslida bozorlarda muvaffaqiyatga erishish uchun zarur bo’lgan yagona element. Ko’pgina treyderlar bozor tasodifiy naqshlarga rioya qilishiga ishonishadi va har doim ishlaydigan strategiyani qanday aniqlash kerakligi tizimli ravishda aniq emas. Narx harakati individual treyderning sub’ektiv talqini asosida savdo imkoniyatlarini aniqlash uchun so’nggi narxlar tarixi bilan texnik tahlil vositalarini birlashtirganligi sababli, narx harakati savdosi savdoda yuqori darajada qo’llab-quvvatlanadi.

Savdo narxlari harakati – tushunish va strategiyalar

Avvalo, siz diagrammalarning har xil turlarini va ulardan o’qilishi mumkin bo’lgan signallarni bilishingiz kerak. Keyinchalik, siz narxlash modellarini aniqlash ko’nikmalarini rivojlantirishingiz kerak. Bu, shuningdek, qo’llab-quvvatlash va qarshilik chiziqlarini chizishni o’rganishni anglatadi. Vaqt o’tishi bilan narxlar ma’lum bir tendentsiya nuqtalariga yetganda qanday harakat qilishini intuitiv tushunish paydo bo’ladi. Narx harakati treyderiga kerak bo’lgan yagona ish maydoni – bu hech qanday texnik ko’rsatkichlarsiz toza grafikdir (ba’zi hollarda harakatlanuvchi o’rtacha ko’rsatkichlar bundan mustasno). Toza narxlar jadvali treyderga texnik ko’rsatkichlarga emas, balki narxlarning harakatiga e’tibor berishga yordam beradi.

Asosiy maqsad – trendni erta bosqichda ushlash va u bekor bo’lgunga qadar unga amal qilishdir. Shuni ta’kidlash kerakki, narx harakati savdogarlari o’zlarining tahlillarida bir qator vositalarni birlashtirishga harakat qilishadi, bu esa muvaffaqiyatli savdolar ehtimolini oshiradi.

Darhaqiqat, narx-navo savdosi tizimida bularning barchasi birlashish darajalaridan qanday qilib sozlashni yoki narx harakati naqshlarini qanday sotishni o’rganishga to’g’ri keladi. Bozor operatorlarining tabiati, ularning global iqtisodiy o’zgaruvchilarga bo’lgan munosabati tufayli narx harakati turli shakllarda takrorlanishga intiladi. Narxlar harakati jadvallari bozor kayfiyatining o’zgarishi yoki davom etishini aks ettiradi. Shunday qilib, narx naqshlarini aniqlashni o’rganganingizdan so’ng, siz narxning keyingi qayerga ketishi haqida “maslahatlar” olishingiz mumkin. Umuman olganda, ularni ikki toifaga bo’lish mumkin:

davomiy naqshlarva tendentsiyalarni o’zgartirish naqshlari. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Davom etish naqshlari asosiy tendentsiya davom etayotganidan dalolat bersa-da, teskari naqshlar aksincha, bu haqda signal beradi. asosiy tendentsiya orqaga qaytishga yaqin. Asosiy davomiy naqshlar

to’rtburchaklar ,

bayroqlar , tushadigan

takozlar (ko’tarilish paytida) va ko’tarilgan takozlar (pastlash tendentsiyasi paytida). Asosiy teskari naqshlar –

bosh va elkalar, teskari bosh va elkalar, er-xotin yuqori va ikkita pastki, tushadigan takozlar (pasayish tendentsiyasi paytida) va ko’tarilgan takozlar (ko’tarilish paytida). Kriptovalyutadagi narx harakati – bozorni tushunish, savdo strategiyalari, ushbu bozorda narx harakatidan qanday foydalanish – video ko’rsatma: https://youtu.be/BzaS4dgQvxE

Skalping va narx harakati

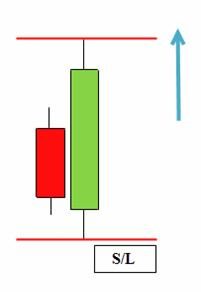

Skalping , ushbu aktiv uchun kichik narx harakati deb hisoblanadigan narsadan qat’i nazar, kichik narx harakatidan foydalanish uchun tezda pozitsiyaga kirish va undan chiqishni o’z ichiga oladi. Ko’pgina skalperlar odatda 1 daqiqalik jadvallardan foydalanadilar. Skalping strategiyasi tendentsiya yo’nalishi bo’yicha savdo qilishni va narx tendentsiya yo’nalishi bo’yicha orqaga qaytishni boshlaganda pullback paytida kirishni maqsad qiladi. Buning uchun treyderlar kirishga ishora qiluvchi yutish naqshlarini izlaydilar, masalan, trend yo‘nalishidagi sham orqaga qaytish yo‘nalishidagi shamni qoplaganida. Bu orqaga qaytarish paytida sodir bo’ladi.

Tarkibiy qo’shilish omillari va narx harakati

Narxlar harakati kontekstida birlashma ikki yoki undan ortiq omillar bir xil savdo signalini tasdiqlovchi issiq nuqta (qo’shilish nuqtasi) hosil qilish uchun birlashadigan (yoki kesishadigan) nuqta/darajadir. Misol uchun, narx qarshilik darajasiga o’tadi, agar siz Fibonachchi retracementini tekshirsangiz, qarshilik darajasi ham 61,8 Fibonachchi darajasida bo’lgan birlashma kabi. Ammo bu hammasi emas, umumiy tendentsiya ham pasaygan. Shunday qilib, bir-biriga mos keladigan uchta omil mavjud:

- umumiy pasayish tendentsiyasi;

- narx yaqinlashayotgan qarshilik darajasi;

- narx ham qarshilik darajasiga to’g’ri keladigan 61.8 Fibonachchi darajasiga ko’tariladi.

Ish strategiyasi narx harakati

Ko’proq tajribali treyderlar naqshlarni, kirish va chiqish darajalarini tanib olish, yo’qotishlarni to’xtatish va tegishli ma’lumotlarni olish uchun turli xil variantlarni saqlab qolishadi. Faqat bitta strategiyadan foydalanish etarli savdo imkoniyatlarini ta’minlamasligi mumkin. To’g’ri ishlatilsa, yaxshi natijalarni kafolatlashi mumkin bo’lgan narx harakati savdo strategiyalari:

- Breakout (breakout) – texnika keng diapazonli shamning mavjudligini (oxirgi 9 seansning eng yuqorisi) va 2 oylik yangi yuqori ko’rsatkichni birlashtiradi. Bu o’rnatishni yanada “ishonchli” va qiziqarli qiladi.

- PIN-bar har qanday bozor kontekstida, orqaga qaytishdan keyin trendning qayta tiklanishini izlash yoki muhim yuqori yoki past ko’rsatkichlardan qaytishni aniqlash uchun ishlatilishi mumkin. Bu asosiy darajadagi noto’g’ri buzilishlar bilan yaxshi ketadi.

- Ichki barlar joriy tendentsiyalarni kuzatish uchun juda mos keladi, ayniqsa ular ketma-ket ikkita, uch yoki undan ko’p bo’lsa (ularning portlash salohiyati juda katta).

Narx harakati amalda qanday qo’llaniladi

Grafik naqshining uzilishi bo’yicha savdo

Narxlar harakati savdolariga kirish odatda sozlamalarni ishga tushiradigan qandaydir tasdiqlashga asoslanadi. Asosan, bu shamchalar naqshlari bilan tasdiqlangan texnik darajadagi buzilishlar.

- 1 – chap yelka.

- 2 – naqsh boshi.

- 3 – o’ng elka.

- 4 – ikkala elkaning pastki qismlarini bog’laydigan bo’yin chizig’i.

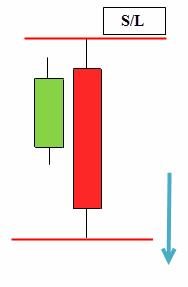

Bosh va elkalar naqshlari ko’tarilishning yuqori cho’qqisida shakllanadigan muhim teskari naqshdir. Savdogar narx bo’yin chizig’ini buzguncha qisqa pozitsiyaning ochilishini kutadi. To’xtash sodir bo’lgandan so’ng, savdo uchun foyda maqsadi – bu chiqish nuqtasidan (6) prognoz qilingan naqsh balandligi (5). Yo’qotishlarni to’xtatish odatda bo’yin chizig’idan (agressiv yondashuv) yoki o’ng yelkadan (an’anaviy yondashuv) yuqoriga joylashtiriladi.

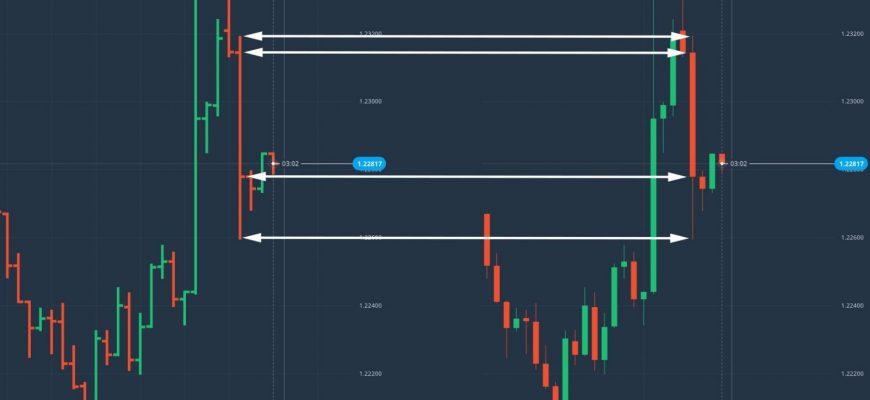

Gorizontal uzilish/qayta sinov savdosi

Ba’zi treyderlar gorizontal diapazonlardan chiqib ketishlar asosida savdo qilishni afzal ko’rishadi. Ushbu yondashuv yuqori va pastki chegaralari aniq bo’lgan reyting bozorini talab qiladi.

Trend chizig’ining uzilishi bo’yicha savdo

Bozorlar tendentsiyadagi bozor sharoitidagi tendentsiyalarni buzish yoki tushirishga moyildir. Treyderlar ko’tarilish paytida yuqori balandliklarni va pasayish tendentsiyalari paytida pastroqlarni ulash uchun trend liniyalaridan foydalanadilar, ularning uzilishi buzilish yo’nalishi bo’yicha savdo qilish imkoniyatini yaratadi. Buzilgan ko’tarilish chizig’i, aslida, narxning yangi pastga tushishi mumkinligini anglatadi, bu pasayish tendentsiyasining o’ziga xos xususiyati va potentsial tendentsiyaning o’zgarishi haqida signal beradi. Shunga o’xshab, pasayish tendentsiyasining buzilishi narxning yangi yuqori ko’tarilishini anglatadi, bu o’sish tendentsiyasining o’ziga xos xususiyatidir.

Qayta savdo

Pullback treyderlari kengroq o’sish tendentsiyasi sharoitida narx vaqtincha pasayganida, aktsiya yoki tovar sotib olishga harakat qilishadi. Savdo qilish uchun bozor yuqoriga yoki pastga ma’lum bir yo’nalishda harakatlanishi kerak. Savdo ichidagi tendentsiyasiz, qaytarib olishdan foyda olish mumkin emas.

Trend bilan savdoga kirish

Birinchi qadam – bozorning asosiy yo’nalishini aniqlash – bu juftlik yuqoriga yoki pastga qarab? Ko’tarilish tendentsiyalari narxning yuqori va yuqori past ko’rsatkichlari bilan shakllanadi, pasayish tendentsiyalari esa pastroq va pastroq ko’rsatkichlar orqali shakllanadi. Ko’tarilish yo’lida narx ba’zan trendga teskari yo’nalishda harakat qilishini tushunish muhimdir. Ushbu tendentsiyaga qarshi narx harakati narxlarni tuzatish deb ataladi va ko’tarilish paytida xarakterli zigzag naqshini hosil qiladi. Savdodan keyingi tendentsiyaga kirish uchun treyderlar oldingi impuls to’lqinidan orqaga qaytish masofasini o’lchash uchun Fibonachchi retracement darajalaridan foydalanadilar.

Narxlar harakati savdosi: e’tiborga olinadigan omillar

Narxlar harakati savdosida riskni boshqarish har qanday boshqa savdo uslubidagi riskni boshqarishga o’xshaydi – xuddi shu qoidalar qo’llaniladi. Treyderlar yodda tutishlari kerak bo’lgan haqiqiy omillarga kelsak:

- Joriy bozor tuzilishi . Ko’tarilish tendentsiyasida imkoniyatlarni sotib oling; bir qatorda qo’llab-quvvatlashda diapazonning eng past nuqtalari yaqinida sotib oling yoki qarshilik ostida, pasayish tendentsiyasida (sotish imkoniyatlari) soting.

- Grafikdagi qiymat sohalari . Bozorda aylanish nuqtalarini taklif qiladigan qo’llab-quvvatlash/qarshilik darajalarini yoki darajalarini kiriting. Misol uchun, agar bozor o’sish tendentsiyasida bo’lsa, u qo’llab-quvvatlash maydoni, past tebranish, 50 trend chizig’i davriga ega bo’lgan harakatlanuvchi o’rtacha bo’lishi mumkin, bu bozordan bir necha marta o’sgan.

- Ushbu darajalar orasiga yoki bozorda yo’nalishning o’zgarishiga olib keladigan bunday kuchning haqiqiy ko’rsatkichi bo’lmagan joyda stop lossni joylashtiring .

Asosan, treyderlar aylanma nuqtalarga kirishga harakat qilishadi. Burilish nuqtalari orasidagi darajalar to’xtash joylarini joylashtirish mumkin bo’lgan “bo’sh zonalar” dir. Misol uchun, agar siz narx oshishini kutayotgan qo’llab-quvvatlash darajasida savdoga kirsangiz, agar u ham qo’llab-quvvatlash darajasi bo’lmagan bo’lsa, siz kiritgan qo’llab-quvvatlash darajasidan ancha pastroq to’xtash joyini qo’yishingiz mumkin. Bunday holda, agar to’xtash bo’lsa, bu savdoning asosi bo’lgan asl tezis oqlanmaganligini ko’rsatadi. Savdoda muvaffaqiyat kaliti – bu kontseptual jihatdan asosli, aniq, yaxshi tuzilgan va oson usulga ega bo’lishdir. Savdolarni boshqarishda ham, uzoq muddatli deklaratsiyalarning muqarrar bosqichlarida ham tajriba har doim to’g’ri yo’ldan og’ishmasdan qolish uchun hamma narsani o’zgartirishi mumkin, ammo bu hatto boshlang’ich treyderlar yoki savdogarlar ham bu haqiqatni buzmaydi.