Mga lihim ng price action trading – ano ito at kung paano gamitin ang Price Action system sa pangangalakal, mga halimbawa at tip. Ang aksyon sa presyo ay isang paraan ng pangangalakal na nagbibigay-daan sa isang mangangalakal na basahin kung ano ang nangyayari sa merkado at gumawa ng mga pansariling desisyon sa pangangalakal batay sa kamakailang mga paggalaw ng presyo, sa halip na umasa lamang sa mga teknikal na tagapagpahiwatig. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Tulad ng anumang diskarte sa pangangalakal, ang kakayahang kumita ay nakasalalay sa kung paano ginagamit ang pagkilos ng presyo. Ang mga mangangalakal na nagsasagawa ng pamamaraan ay tumutuon sa makasaysayang at kasalukuyang mga pattern upang mapakinabangan kung saan susunod na lumipat ang presyo.

- Price action system – ano ito, ang batayan para sa mga baguhan na mangangalakal

- Pag-unawa sa merkado na may pagkilos ng presyo

- Ang pagsusuri sa candlestick ay ang batayan ng Price Action

- Mga pattern ng pagkilos sa presyo

- Bakit gumagana ang price action?

- Paano I-trade ang Price Action – Pag-unawa at Mga Istratehiya

- Scalping at pagkilos ng presyo

- Mga salik sa pagsasanib ng istruktura at pagkilos ng presyo

- Pagkilos sa presyo ng diskarte sa pagtatrabaho

- Paano gamitin ang pagkilos ng presyo sa pagsasanay

- Trading sa isang breakout ng isang pattern ng tsart

- Pahalang na breakout/retest na kalakalan

- Trading sa isang Breakout ng isang Trendline

- Pullback trading

- Pagpasok sa isang kalakalan na may kalakaran

- Price Action Trading: Mga Salik na Dapat Isaalang-alang

Price action system – ano ito, ang batayan para sa mga baguhan na mangangalakal

Tulad ng ipinahihiwatig ng pangalan, sa diskarteng ito ang pinakamahalagang elemento ay ang presyo ng isang partikular na instrumento sa pananalapi. Ang pagkilos ng presyo ay batay sa obserbasyon at interpretasyon ng paggalaw ng presyo. Kadalasang sinusuri kaugnay ng mga pagbabago sa presyo na naganap sa nakaraan. Ang pangunahing bagay na nagpapakilala sa kalakalan ng aksyon sa presyo mula sa iba pang mga diskarte ay ang pamamaraan ay gumagamit ng “malinis” o “hubad” na mga tsart na walang mga tagapagpahiwatig, na may paliwanag na ang mga tagapagpahiwatig mismo ay mga interpretasyon ng mga makasaysayang paggalaw ng presyo (na hindi naglalaman ng anumang predictive na kapangyarihan, at ay hindi makukuha mula sa mga graph mismo). Gayunpaman, hindi ito nangangahulugan na ang mga trader ng price action ay hindi gumagamit ng mga teknikal na tool. Dahil ang price action trading ay tumutukoy sa kamakailan at nakalipas na mga paggalaw ng presyo, lahat ng teknikal na tool sa pagsusuri (mga trendline, Fibonacci retracement,

mga linya ng suporta at paglaban , atbp.) ay kapaki-pakinabang para sa pagsusuri ng gawi ng presyo alinsunod sa diskarte na pinakaangkop sa mangangalakal. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Karaniwang ipinapakita ang data ng pagbabago ng presyo sa anyo ng mga

Japanese candlestick o madaling basahin na mga bar chart. Mula sa mga chart, nakukuha mo ang lahat ng ginawa ng market sa isang tiyak na tagal ng panahon. Ang lahat ng data sa ekonomiya at pandaigdigang balita na kahit papaano ay nakakaapekto sa presyo ay makikita sa tsart ng presyo.

Pag-unawa sa merkado na may pagkilos ng presyo

Ang pangunahing bagay na kailangang maunawaan ng isang trader ng diskarte sa pagkilos ng presyo upang makagawa ng matalinong mga desisyon sa pangangalakal ay ang kasalukuyang istraktura ng merkado. Ang unang hakbang sa kahulugang ito ay upang mahanap at markahan ang mga pangunahing teknikal na antas sa chart ng presyo. Ito ang mga pangunahing antas ng suporta at paglaban, na kadalasang naglalaman ng malaking bilang ng mga buy at sell order, at samakatuwid ay maaaring ilarawan bilang mga lugar ng tumaas na demand o supply. Pinakamabuting gawin ang pagtukoy sa mga pangunahing antas ng suporta at paglaban sa mas mahabang timeframe (araw-araw o lingguhan). Maghanap ng mga malinaw na mataas at mababang swing na paulit-ulit na nabanggit sa nakaraan at markahan ang mga ito ng mga pahalang na linya. Ang mga antas na ito ay ang mga pangunahing antas ng suporta at paglaban kung saan ang presyo ay malamang na umatras.

- Ang sikolohikal na suporta at mga antas ng paglaban ay karaniwang nabubuo sa paligid ng mga round number exchange rate (1.00, 1.10, 1.20, atbp.). Maraming mga kalahok sa merkado ang naglalagay ng mga order ng buy at sell sa paligid ng mga round number, kaya maaaring tumugma ang presyo sa mga antas na ito o masira ang mga ito sa hindi karaniwang mataas na momentum ng kalakalan.

- Ang mga antas ng Fibonacci retracement ay ginagamit upang maghanap ng mga potensyal na antas kung saan maaaring mabawi ang presyo at ipagpatuloy ang pangunahing trend. Kapag inilapat sa mas matataas na timeframe, ang mahahalagang antas ng Fibonacci tulad ng 61.8% na antas ng retracement ay maaaring maging pangunahing teknikal na antas kung saan maraming nakabinbing order ang inilalagay.

- Ang mga pivot point ay maaari ding maging mahalagang teknikal na antas kung saan maaaring makatagpo ng suporta o pagtutol ang presyo. Maraming mga mangangalakal ang sumusunod sa araw-araw na mga pivot point at ang kanilang mga antas ng suporta at paglaban sa kanilang pangangalakal.

- Dynamic na suporta at mga antas ng paglaban . Ang mga pangunahing teknikal na antas ay hindi kailangang static. Karaniwang ginagamit ang mga moving average upang matukoy ang mga dynamic na pangunahing teknikal na antas na nangyayari sa paligid ng 50-araw na EMA, 100-araw na EMA, 200-araw na EMA, o sa paligid ng mga antas ng Fibonacci EMA tulad ng 144-araw na EMA.

- Ang mga salik ng confluence ay mga lugar kung saan nagtatagpo ang mga teknikal na antas, na higit na nagbibigay-diin sa kanilang kahalagahan.

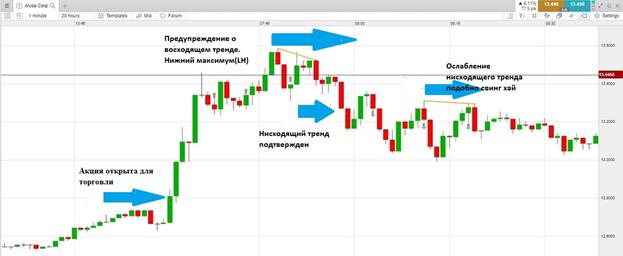

Ang pagkakaroon ng pagtukoy sa mga pangunahing teknikal na antas sa tsart, oras na upang pag-aralan ang kasalukuyang direksyon ng merkado – ang kasalukuyang kalakaran. Maraming price action trader ang nangangalakal lamang sa direksyon ng pangkalahatang trend, dahil ang mga trade setup na ito ay may posibilidad na magkaroon ng pinakamataas na posibilidad ng tagumpay. Maaaring lumipat ang mga merkado sa tatlong paraan – pataas, pababa at patagilid. Ang isang market na umuusad ay nasa uptrend. Ito ay nailalarawan sa pamamagitan ng mas mataas na mataas at mas mataas na mababa sa tsart. Nabubuo ang mas matataas na mababa sa panahon ng mga pagbabago sa presyo, na mga panandaliang paggalaw ng presyo sa kabaligtaran ng direksyon ng isang naitatag na trend. Karaniwang nabuo ang mga ito bilang resulta ng pagkuha ng tubo ng mga mangangalakal na nasa uptrend na. Sa sandaling bumaba ang presyo, ang mga bagong mamimili ay pumasok sa merkado, dahil itinuturing nilang medyo mababa ang kasalukuyang presyo sa merkado. Ito ay bumubuo ng isang mas mataas na mababa. Nasa downtrend ang mga market na gumagawa ng mas mababang lows at lower highs. Sa wakas, ang mga market na hindi nagpapakita ng katangiang HH at HL uptrends at LL at LH downtrend, ngunit lumilipat patagilid na walang malinaw na direksyon, ay tinatawag na ranging market. Sa mga market ng range, karaniwang bumibili ang mga price action trader kapag tumama ang presyo sa ibabang dulo ng range at nagbebenta kapag tumama ang presyo sa itaas na dulo ng range. na hindi nagpapakita ng katangiang HH at HL uptrends at LL at LH downtrends, ngunit gumagalaw patagilid na walang malinaw na direksyon, ay tinatawag na ranging market. Sa mga market ng range, karaniwang bumibili ang mga price action trader kapag tumama ang presyo sa ibabang dulo ng range at nagbebenta kapag tumama ang presyo sa itaas na dulo ng range. na hindi nagpapakita ng katangiang HH at HL uptrends at LL at LH downtrends, ngunit gumagalaw patagilid na walang malinaw na direksyon, ay tinatawag na ranging market. Sa mga market ng range, karaniwang bumibili ang mga price action trader kapag tumama ang presyo sa ibabang dulo ng range at nagbebenta kapag tumama ang presyo sa itaas na dulo ng range.

Ang pagkakaroon ng marka sa mga pangunahing teknikal na antas sa tsart, at pagkakaroon ng natukoy na pangkalahatang direksyon ng merkado, isang pangunahing bahagi ang nawawala upang makakuha ng mas kumpletong larawan ng merkado at maunawaan ang kasalukuyang istraktura ng merkado. Ang sangkap na ito ay ang sikolohiya ng mga kalahok sa merkado, na pinatunayan ng mga pattern ng tsart at candlestick.

Ipinapakita ng mga pattern ng pagkilos sa presyo sa real time ang balanse sa pagitan ng alok na ibenta at ang demand para sa isang partikular na instrumento sa pananalapi. Ang anumang pagbabago sa presyo ay nagpapahiwatig ng pagbabago sa balanse sa pagitan ng mga mamimili at nagbebenta – ang pagtaas ng supply ay magpapababa ng presyo, habang ang pagtaas ng demand ay magtutulak sa presyo. Ibinabatay ng price action trader ang kanyang mga trade sa pag-aakalang kung ang demand ng mga mamimili ay lumampas sa supply ng mga nagbebenta, ang presyo ay kinakailangang tumaas nang mas mataas o vice versa.

Ang pagsusuri sa candlestick ay ang batayan ng Price Action

Anuman ang timeline, ang bawat yugto ay tumutugma sa isang candlestick o isang bar. Binubuod ng mga kandila ang pagkilos ng presyo sa isang nakatakdang yugto ng panahon, kaya sa isang 5 minutong chart ang bawat kandila ay kumakatawan sa 5 minuto ng pagkilos ng presyo, habang sa isang pang-araw-araw na chart ay isang kandila lamang bawat araw ang nalilikha.

Ang mga candlestick ay ang pangunahing visual na pagkakakilanlan ng isang price action chart. Ang pag-unawa sa mga ito ay kritikal para sa isang negosyante na magbukas o magsara ng mga posisyon sa tamang oras.

Ang kandila ay naglalaman ng apat na antas ng presyo – pagbubukas (Bukas), pagsasara (Isara), minimum (Mababa), maximum (Mataas). Ang katawan ng kandila ay nagpapahiwatig ng hanay sa pagitan ng pagbubukas ng presyo ng panahon at ng pagsasara ng presyo. Sa isang bullish candlestick (nagpapahiwatig ng pagtaas ng presyo sa panahong isinasaalang-alang), ang pagbubukas ay ipinahiwatig ng ibabang bahagi ng katawan, at ang pagsasara ay ipinahiwatig ng itaas na bahagi. At, vice versa, para sa isang bearish na kandila (nagpapahiwatig ng pagbaba ng presyo). Ang mga wick (mga anino o buntot) ay nagpapakita ng hanay ng paggalaw ng presyo sa panahon. Sa tuwing ang mga presyo ay umabot sa mga antas sa labas ng saklaw na nakatali sa bukas at malapit na mga antas, ang mga anino ay makikita sa kanilang lawak (mga mataas o mababa). Ginagamit ang mga scheme ng kulay upang matukoy ang paggalaw ng presyo na kinakatawan ng isang candlestick. Ang mga bullish na kandila ay karaniwang puti, asul o berde, habang ang mga bearish na kandila ay itim o pula.

- Ang mahahabang katawan ng mga candlestick ay nagpapakita ng malakas na momentum at mapagpasyang pag-uugali ng merkado sa isang open-to-close na paglipat, gayunpaman, nagpapakita ng pagtaas ng volatility habang ang ilang mga presyo ay naabot sa loob ng isang yugto ng panahon ngunit kalaunan ay hindi kasama sa open-to-close range.

- Ang mga maliliit na katawan ay maaaring magpahiwatig ng pag-aalinlangan sa merkado o isang balanse sa pagitan ng mga bullish at bearish na pwersa.

Ang isang karaniwang paraan upang ilarawan ang pag-uugali ng presyo sa paglipas ng panahon ay isang trend. Ito ang pangunahing direksyon ng paggalaw ng presyo sa kaukulang window ng oras.

- Ang intermediate trend line ay isang dayagonal na linya kung saan ang market ay tumalbog ng dalawang beses. Ang linya ng trend na ito ay nagpapahiwatig ng isang potensyal ngunit hindi pa nakumpirma na trend.

- Nakumpirma na trendline – Ang merkado ay tumalbog sa trendline na ito ng tatlong beses. Isinasaalang-alang ito ng tradisyunal na pagsusuri bilang isang senyales na ang linya ng trend ay totoo at ang market ay magre-react sa paligid nito.

Ang mga linya ng suporta at paglaban ay karaniwang pahalang, ngunit kapag sila ay pahilis sa isang trend, ang mga ito ay tinatawag na mga linya ng trend.

Ang teorya ng paggamit ng mga linyang ito ay ang merkado ay may isang uri ng memorya – ang presyo ay kumikilos sa isang tiyak na paraan na may kaugnayan sa ilang mga antas, na dati ay mahalagang mga punto ng pagbabago. Kapag ang mga antas ay mas mababa sa kasalukuyang presyo, sila ay bumubuo ng “suporta”, isang potensyal na buffer laban sa isang bearish na paglipat. Kapag ang mga antas ay nasa itaas ng kasalukuyang presyo, lumilitaw ang mga ito bilang “paglaban”, isang potensyal na hadlang sa isang bullish na paglipat. Kapag ang presyo ay lumalapit sa mga antas na ito, madalas na inaasahan ng mga mangangalakal na ang mga antas na ito ay susuriin, sira, o protektahan bago magkaroon ng kumpiyansa sa direksyon ng presyo upang pumasok sa isang kalakalan. Kapag ang presyo ay dumaan sa isa sa mga antas na ito, sila ay gumaganap ng kabaligtaran na papel. Kapag ang isang uptrend ay nasira, ang “paglaban” ay nagiging “suporta”, na nagpapahiwatig ng isang makabuluhang antas,

Ang pinakakonserbatibo o maaasahang mga kalakalan ay ang mga nangyayari kapag ang merkado ay nagbabago sa pagitan ng mga makikilalang antas ng suporta at paglaban. Ito ay nagbibigay-daan sa iyong bumili sa isang uptrend kapag ang isang bearish leg pullback ay nagpababa ng mga presyo sa isang antas ng suporta, at pagkatapos ay ibenta kapag ang presyo ay bumalik sa isang antas ng pagtutol, o, sa isang downtrend, ibenta kapag ang presyo ay nangunguna sa isang maaasahang antas ng paglaban.

Mga pattern ng pagkilos sa presyo

Ang pattern ng candlestick ay isang isa o kung minsan ay maramihang pagkilos ng presyo ng bar na graphic na ipinapakita sa isang candlestick chart na ginagamit ng mga trader ng aksyon sa presyo upang hulaan ang paggalaw ng merkado. Ang mga pattern ay madalas na ang pinakanapapanahong tagapagpahiwatig ng balanse sa pagitan ng pagbili at pagbebenta ng demand. Gayunpaman, ang pagkilala ng pattern ay medyo subjective at nangangailangan ng pagsasanay pati na rin ang personal na karanasan upang bumuo ng mga kasanayan sa pagkilala at pangangalakal ng mga pattern ng kandila. Mayroong iba’t ibang mga pattern, marami sa mga ito ay bahagyang pagkakaiba-iba lamang sa parehong pangunahing prinsipyo. Samakatuwid, makatuwirang tumuon sa isang maliit na “grupo” ng mga pattern na nagbibigay sa mangangalakal ng isang maaasahang hanay ng mga signal na gagamitin.

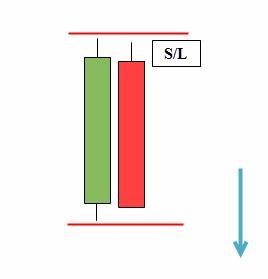

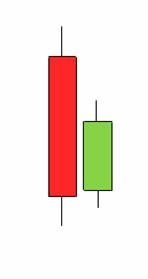

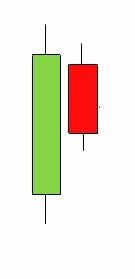

Same High Lower Close Bars (DBHLC) at Same Low Higher Close Bars (DBLHC) – ang pangalan ay maaaring mukhang kumplikado, ngunit ang pattern ay sapat na madaling maunawaan. Ang modelo ay batay sa konsepto ng suporta at paglaban.

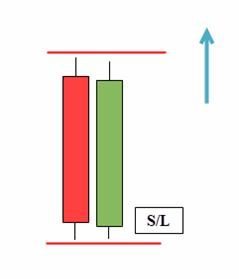

Ang DBLHC ay ang kabaligtaran ng template ng DBHLC. Ang parehong mga kandila ay may parehong mababang, at ang pagsasara ng pangalawang kandila ay mas mataas kaysa sa mataas ng unang kandila.

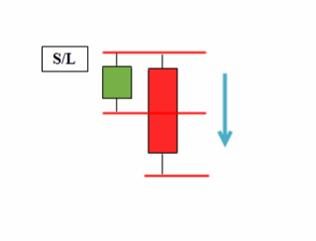

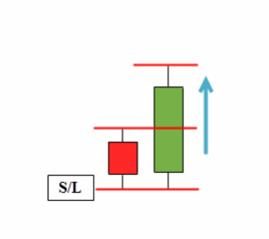

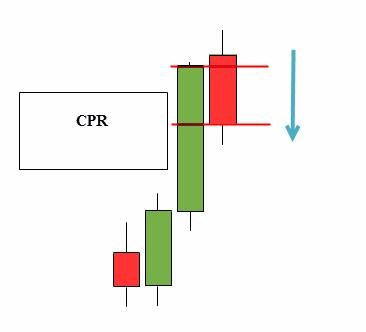

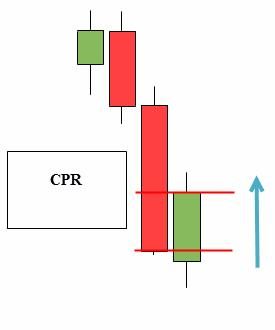

Isang halimbawa ng isang bearish setup

Halimbawa ng isang bullish setup

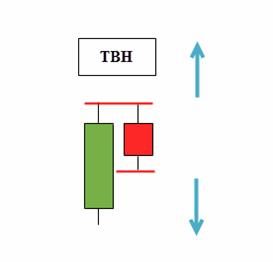

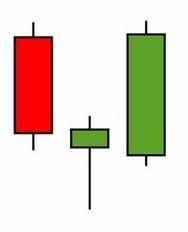

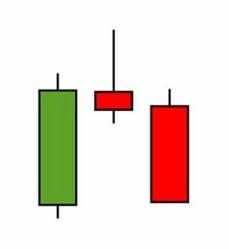

Ang dalawang bar na may parehong mataas (TBH) at dalawang bar na may parehong mababa (TBL) ay bi-directional na mga pattern ng pagpepresyo na gumagana sa parehong direksyon anuman ang direksyon ng trend. Ang lahat ng pangangalakal na may ganitong mga pattern ay kapareho ng pangangalakal sa loob ng bar. Ang dahilan ay ang huling bar ay ang inside bar para sa nakaraang bar. Halos lahat ng mga pattern ng diskarte sa Price Action ay dalawang-panig, na nagbibigay-daan sa iyong parehong bumili at magbenta. TBH – bar highs sa parehong antas. Kung ang presyo ay lumampas sa mataas ng pangalawang kandila, kung gayon ito ay isang senyales ng isang pagpapatuloy ng trend, ang mababa ay isang pagbabago ng trend. Halimbawa ng isang transaksyon gamit ang TBH:

rilesay isang simpleng reversal pattern na kadalasang nabubuo sa dulo ng mga trend o malalaking swings.

Ang reversal to close price

(CPR) ay isang kilalang pattern ng candlestick na madalas i-trade.

Ang Pin bar , na kilala rin bilang Pinocchio bar, ay ang pinakakaraniwang modelo ng pagkilos sa presyo. Kumakatawan sa isang kandila na may maliit na katawan at isang mahabang anino sa isang gilid.

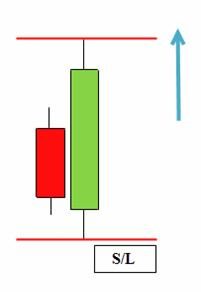

pin bar na may mahabang mas mababang anino . Dapat buksan ang kalakalan gamit ang nakabinbing buy stop order sa itaas ng tuktok ng pin bar, at may stop loss sa ibabang punto.

Inner bar (

inside

bar

)ay isang sikat na reversal/continuation candlestick formation na nangangailangan ng hindi bababa sa dalawang candlestick. Ang pattern na ito ay isang direktang paglalaro sa panandaliang sentimento sa merkado na sinusubukang makapasok bago ang “malaking galaw” na maaaring mangyari sa merkado. Ang inside bar ay nagpapakita ng pag-aatubili ng mga presyo na tumaas sa itaas/sa ibaba ng nakaraang mataas at mababang ng kandila, na nagpapahiwatig ng pag-aalinlangan sa merkado.

Para sa isang bullish inside bar pattern

Bearish na opsyon

Ang mga anino ng inside bar ay maaaring lumampas sa unang kandila, ngunit sa isip, kapag ang katawan at ang anino ng kandila ay nasa loob ng unang bar, ang mga naturang signal ay mas maaasahan. Gayundin, sa loob ng unang bar ay maaaring walang isa, ngunit maraming mga kandila, ang pangunahing bagay ay ang pagsunod nila sa lahat ng mga patakaran ng sistema ng kalakalan ng aksyon sa presyo. Sa kasong ito, ang pattern ay itinalaga ng isang numero batay sa bilang ng mga inside bar, gaya ng IB2, IB3, at iba pa.

Ang panlabas na bar ay isang pattern ng dalawang candlestick kung saan ang pangalawang kandila ay may mas mataas na taas at mas mababang mababa. Ang hanay ng pangalawang kandila ay dapat lumampas sa hanay ng una. Nangangahulugan ito na lumalawak ang hanay ng presyo at volatility, na nagpapakita ng lakas sa parehong direksyon. Sa karamihan ng mga kaso, hindi malinaw kung nanalo ang mga toro o oso, ang tanging katiyakan ay nadagdagan ang pagkasumpungin.

BUOVB (bullish sa labas ng vertical bar)

BEOVB (bullish sa labas ng vertical bar)

Bakit gumagana ang price action?

Maraming mga tsart ngayon ay puno ng mga tagapagpahiwatig na mahirap maunawaan. Gayunpaman, ang tanging maiaalok nila ay ang pagbabasa ng presyo, hubad at hilaw, na kinakatawan ng mga kandila. Kailangan mo lamang ng mga kandila, pati na rin ang mga simpleng linya ng suporta at paglaban. Sa pamamagitan ng pagkilos ng presyo sa pangangalakal sa malinis na mga chart, inaalis mo ang mga pagkagambala at tumuon sa pinakamahalagang elemento, ang presyo. Ito ay talagang ang tanging elemento na kinakailangan para sa tagumpay sa mga merkado. Maraming mga mangangalakal ang naniniwala na ang merkado ay sumusunod sa mga random na pattern at ito ay hindi sistematikong malinaw kung paano tukuyin ang isang diskarte na palaging gumagana. Dahil pinagsasama ng pagkilos sa presyo ang mga tool sa teknikal na pagsusuri sa kamakailang kasaysayan ng presyo upang matukoy ang mga pagkakataon sa pangangalakal batay sa pansariling interpretasyon ng indibidwal na mangangalakal, lubos na sinusuportahan ang kalakalan ng pagkilos ng presyo sa pangangalakal.

Paano I-trade ang Price Action – Pag-unawa at Mga Istratehiya

Una sa lahat, kailangan mong malaman ang iba’t ibang uri ng mga chart at ang mga senyales na mababasa mula sa kanila. Susunod, kailangan mong bumuo ng kasanayan sa pagtukoy ng mga modelo ng pagpepresyo. Nangangahulugan din ito ng pag-aaral kung paano gumuhit ng mga linya ng suporta at pagtutol. Sa paglipas ng panahon, darating ang isang madaling maunawaan kung paano kumikilos ang mga presyo kapag naabot nila ang ilang partikular na trend point. Ang tanging workspace na kailangan ng isang price action trader ay isang malinis na chart na walang anumang teknikal na indicator (maliban sa mga moving average sa ilang mga kaso). Ang isang malinis na tsart ng presyo ay tumutulong sa mangangalakal na tumuon sa paggalaw ng presyo at hindi sa mga nahuhuling teknikal na tagapagpahiwatig.

Ang pangunahing layunin ay upang mahuli ang isang trend sa isang maagang yugto at sundin ito hanggang sa ito ay maging hindi wasto. Mahalagang tandaan na sinusubukan ng mga price action trader na pagsamahin ang ilang mga tool sa kanilang pagsusuri, na nagpapataas ng posibilidad ng matagumpay na mga trade.

Sa katunayan, sa price action trading system, ang lahat ay nagmumula sa pag-aaral kung paano i-trade ang mga setup o pattern ng pagkilos ng presyo mula sa mga antas ng pagsasanib. Dahil sa likas na katangian ng mga operator ng merkado, ang kanilang mga reaksyon sa pandaigdigang mga variable na pang-ekonomiya, ang pagkilos ng presyo ay may posibilidad na ulitin ang sarili nito sa iba’t ibang mga pattern. Ang mga price action chart ay sumasalamin sa mga pagbabago o pagpapatuloy ng sentimento sa merkado. Kaya, natutong kilalanin ang mga pattern ng presyo, maaari kang makakuha ng “mga pahiwatig” tungkol sa kung saan susunod ang presyo. Sa pangkalahatan, maaari silang nahahati sa dalawang kategorya:

mga pattern ng pagpapatuloyat mga pattern ng pagbabaligtad ng trend. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Habang ang mga pattern ng pagpapatuloy ay nagpapahiwatig na ang pangunahing trend ay malapit nang magpatuloy, ang mga pattern ng pagbaliktad ay nagpapahiwatig sa kabaligtaran, na ang pangunahing kalakaran ay malapit nang baligtarin. Ang mga pangunahing pattern ng pagpapatuloy ay mga

parihaba ,

mga flag , bumabagsak

na mga wedge (sa panahon ng isang uptrend) at tumataas na mga wedge (sa panahon ng isang downtrend). Mga Pangunahing Pattern ng Pagbabalik –

Ulo at Balikat, baligtad na ulo at balikat, double top at double bottom, bumabagsak na wedges (sa panahon ng downtrend) at tumataas na wedges (sa panahon ng uptrend). Pagkilos sa presyo sa cryptocurrency – pag-unawa sa merkado, mga diskarte sa pangangalakal, kung paano gamitin ang pagkilos ng presyo sa market na ito – pagtuturo ng video: https://youtu.be/BzaS4dgQvxE

Scalping at pagkilos ng presyo

Kasama sa scalping ang pagpasok at paglabas ng isang posisyon nang mabilis upang samantalahin ang maliliit na paggalaw ng presyo, anuman ang itinuturing na maliit na paggalaw ng presyo para sa asset na iyon. Maraming scalper ang karaniwang gumagamit ng 1 minutong chart. Ang diskarte sa scalping ay naglalayong mag-trade sa direksyon ng trend at pumasok sa panahon ng pullback kapag ang presyo ay nagsimulang bumalik sa direksyon ng trend. Upang gawin ito, ang mga mangangalakal ay naghahanap ng mga pattern na lumalamon na nagpapahiwatig ng pagpasok, tulad ng kapag ang isang kandila sa direksyon ng trend ay sumasakop sa isang kandila sa direksyon ng isang pullback. Nangyayari ito sa panahon ng rollback.

Mga salik sa pagsasanib ng istruktura at pagkilos ng presyo

Sa konteksto ng price action trading, ang confluence ay ang punto/level kung saan ang dalawa o higit pang mga salik ay nagtatagpo (o nagsalubong) nang magkasama upang bumuo ng isang hot spot (confluence point) na nagkukumpirma sa parehong signal ng kalakalan. Halimbawa, ang presyo ay gumagalaw sa antas ng paglaban, kung susuriin mo ang Fibonacci retracement, halos tulad ng isang kumpol na ang antas ng paglaban ay nasa 61.8 na antas ng Fibonacci. Ngunit hindi lang iyon, ang pangkalahatang kalakaran ay pababa din. Kaya mayroong tatlong mga kadahilanan na nakahanay:

- pangkalahatang pababang kalakaran;

- ang antas ng paglaban na papalapit na ang presyo;

- ang presyo ay papunta din sa 61.8 Fibonacci level, na kasabay ng resistance level.

Pagkilos sa presyo ng diskarte sa pagtatrabaho

Ang mga mas may karanasang mangangalakal ay nagpapanatili ng iba’t ibang mga opsyon para sa pagkilala ng mga pattern, entry at exit level, paghinto ng mga pagkalugi at pagkuha ng may-katuturang impormasyon. Ang paggamit lamang ng isang diskarte ay maaaring hindi magbigay ng sapat na pagkakataon sa pangangalakal. Mga diskarte sa pangangalakal ng aksyon sa presyo na magagarantiya ng magagandang resulta kung ginamit nang tama:

- Breakout (breakout) – pinagsasama ng diskarte ang pagkakaroon ng isang malawak na hanay ng kandila (ang pinakamataas sa huling 9 na session) at isang bagong mataas na 2 buwan. Ginagawa nitong mas “maaasahan” at masaya ang pag-install.

- Maaaring gamitin ang pin bar sa anumang konteksto ng market, kung hahanapin ang pagpapatuloy ng isang trend pagkatapos ng isang pullback o upang tukuyin ang mga pagbabalik mula sa mahahalagang mataas o mababang. Mahusay ito sa mga maling breakout ng mga pangunahing antas.

- Ang mga panloob na bar ay perpekto para sa pagsubaybay sa mga kasalukuyang uso, lalo na kapag mayroong dalawa, tatlo o higit pa sa mga ito sa isang hilera (ang kanilang potensyal na sumasabog ay napakalaki).

Paano gamitin ang pagkilos ng presyo sa pagsasanay

Trading sa isang breakout ng isang pattern ng tsart

Ang pagpasok sa mga price action trade ay karaniwang batay sa ilang uri ng kumpirmasyon na nagti-trigger sa mga setup. Karaniwan, ito ay mga breakout ng mga teknikal na antas, na kinumpirma ng mga pattern ng candlestick.

- 1 – kaliwang balikat.

- 2 – ang ulo ng pattern.

- 3 – kanang balikat.

- 4 – linya ng leeg na nagkokonekta sa ibabang bahagi ng magkabilang balikat.

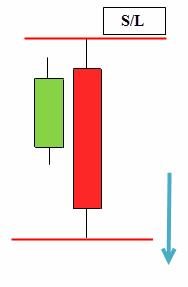

Ang Head and Shoulders pattern ay isang mahalagang reversal pattern na nabubuo sa pinakamataas na uptrend. Ang negosyante ay naghihintay para sa pagbubukas ng isang maikling posisyon hanggang sa masira ng presyo ang neckline. Kapag nagkaroon ng breakout, ang target na tubo para sa trade ay ang taas ng pattern (5) na inaasahang mula sa breakout point (6). Ang mga stop loss ay karaniwang inilalagay sa itaas ng linya ng leeg (agresibong diskarte) o sa itaas ng kanang balikat (tradisyonal na diskarte).

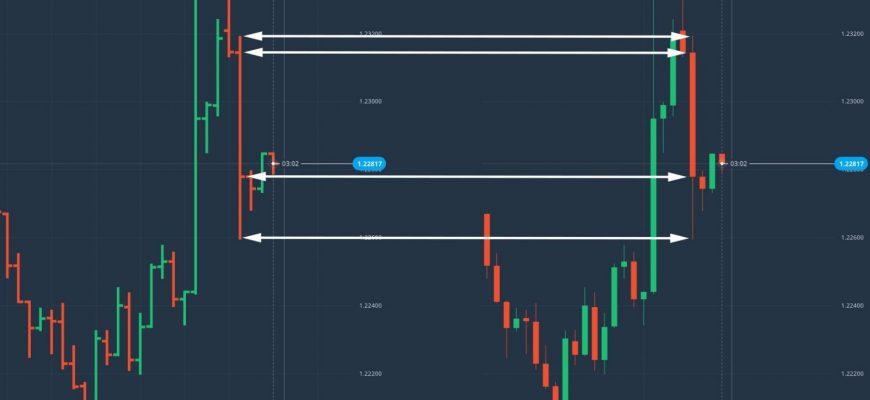

Pahalang na breakout/retest na kalakalan

Mas gusto ng ilang mangangalakal na kumuha ng mga trade batay sa mga breakout mula sa mga pahalang na hanay. Ang diskarte na ito ay mangangailangan ng ranggo na merkado na may malinaw na upper at lower bounds.

Trading sa isang Breakout ng isang Trendline

Ang mga merkado ay may posibilidad na mag-break up o pababa ng mga trendline sa mga trending na kondisyon ng market. Gumagamit ang mga mangangalakal ng mga trendline upang ikonekta ang mas matataas na matataas sa panahon ng mga uptrend at mas mababang mga low sa panahon ng mga downtrend, ang breakout na kung saan ay lumilikha ng pagkakataong mag-trade sa direksyon ng breakout. Ang isang sirang uptrend line ay mahalagang nangangahulugan na ang presyo ay malamang na gumawa ng isang bagong mas mababang mababang, na isang katangian ng isang downtrend at nagpapahiwatig ng isang potensyal na pagbabalik ng trend. Katulad nito, ang isang sirang downtrendline ay nangangahulugan na ang presyo ay malamang na gumawa ng isang bagong mas mataas na mataas, isang katangian ng isang uptrend.

Pullback trading

Sinusubukan ng mga pullback trader na bumili ng stock o commodity kapag ang presyo ay pansamantalang bumagsak sa harap ng mas malawak na uptrend. Upang makipagkalakalan, ang merkado ay dapat lumipat sa isang tiyak na direksyon, pataas o pababa. Kung walang trend sa loob ng isang trade, imposibleng kumita sa isang rollback.

Pagpasok sa isang kalakalan na may kalakaran

Ang unang hakbang ay upang matukoy ang pinagbabatayan na direksyon ng merkado – ang pares ba ay nagte-trend pataas o pababa? Ang mga uptrend ay nabuo sa pamamagitan ng mas mataas na mataas at mas mataas na mababang presyo, habang ang mga downtrend ay nabuo sa pamamagitan ng mas mababang lows at lower highs. Mahalagang maunawaan na sa pag-akyat, minsan ay lilipat ang presyo sa tapat na direksyon ng trend. Ang mga paggalaw ng presyo na ito laban sa trend ay tinatawag na mga pagwawasto ng presyo at bumubuo ng isang katangian na pattern ng zigzag sa panahon ng isang uptrend. Upang magpasok ng isang trend kasunod ng kalakalan, ang mga mangangalakal ay gumagamit ng mga antas ng Fibonacci retracement upang sukatin ang distansya ng isang retracement mula sa nakaraang impulse wave.

Price Action Trading: Mga Salik na Dapat Isaalang-alang

Ang pamamahala sa panganib sa price action trading ay katulad ng pamamahala sa panganib sa anumang iba pang istilo ng pangangalakal – ang parehong mga patakaran ay nalalapat. Tulad ng para sa mga tunay na kadahilanan na dapat tandaan ng mga mangangalakal:

- Kasalukuyang istraktura ng merkado . Sa isang uptrend, bumili ng mga pagkakataon; sa isang hanay, bumili malapit sa pinakamababa ng hanay sa suporta, o magbenta malapit sa mataas sa resistance, sa isang downtrend (magbenta ng mga pagkakataon).

- Mga lugar ng halaga sa chart . Ipasok ang mga antas ng suporta/paglaban o mga antas na nagmumungkahi ng mga pivot point sa market. Halimbawa, kung ang market ay nasa uptrend, maaaring ito ay isang support area, isang low swing, isang moving average na may tagal na 50 trend lines, kung saan ang market ay nag-bounce ng ilang beses.

- Maglagay ng stop loss sa pagitan ng mga antas na iyon, o kung saan walang tunay na indikasyon ng ganoong lakas na magiging sanhi ng pagbabagong ito sa direksyon sa merkado.

Mahalaga, sinusubukan ng mga mangangalakal na pumasok sa mga tipping point. Ang mga antas sa pagitan ng mga punto ng pagliko ay “mga walang laman na sona” kung saan maaaring maglagay ng mga paghinto. Halimbawa, kung pumasok ka sa isang kalakalan sa antas ng suporta na umaasang tataas ang presyo, maaari kang huminto nang mas mababa sa antas ng suporta na iyong ipinasok, sa kondisyon na hindi rin ito isang antas ng suporta. Sa kasong ito, kung ang paghinto ay natamaan, ito ay nagpapahiwatig na ang orihinal na thesis na pinagbabatayan ng kalakalan ay hindi makatwiran. Ang susi sa tagumpay sa pangangalakal ay ang pagkakaroon ng isang conceptually sound, tumpak, well-structured, at walang hirap na paraan. Ang karanasan, kapwa sa pamamahala ng mga trade at sa hindi maiiwasang mga yugto ng mahabang drawdown, ay maaaring gumawa ng lahat ng pagkakaiba upang laging manatili sa tamang kurso nang hindi lumilihis dito, ngunit hindi ito nakakabawas sa katotohanan na kahit na ang mga baguhan na mangangalakal o mga