Sekretet e tregtimit të veprimit të çmimeve – çfarë është dhe si të përdoret sistemi i Price Action në tregti, shembuj dhe këshilla. Veprimi i çmimit është një metodë tregtimi që lejon një tregtar të lexojë se çfarë po ndodh në treg dhe të marrë vendime subjektive tregtare bazuar në lëvizjet e fundit të çmimeve, në vend që të mbështetet vetëm në treguesit teknikë. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Ashtu si çdo strategji tregtare, përfitimi varet nga mënyra se si përdoret veprimi i çmimit. Tregtarët që praktikojnë metodën fokusohen në modelet historike dhe aktuale për të përfituar se ku mund të lëvizë çmimi më pas.

- Sistemi i veprimit të çmimeve – çfarë është, baza për tregtarët fillestarë

- Kuptimi i tregut me veprimin e çmimeve

- Analiza e shandanit është baza e Veprimit të Çmimit

- Modelet e veprimit të çmimeve

- Pse funksionon veprimi i çmimit?

- Si të tregtohet Veprimi i Çmimeve – Kuptimi dhe Strategjitë

- Scalping dhe veprim i çmimit

- Faktorët strukturorë të bashkimit dhe veprimi i çmimeve

- Veprimi i çmimit të strategjisë së punës

- Si të përdorni veprimin e çmimit në praktikë

- Tregtimi në një ndarje të një modeli grafiku

- Tregtimi horizontal / ritestimi i tregtimit

- Tregtimi në një Breakout të një Trendline

- Tregtimi në tërheqje

- Hyrja në një tregti me një trend

- Tregtimi i veprimit të çmimeve: Faktorë për t’u marrë parasysh

Sistemi i veprimit të çmimeve – çfarë është, baza për tregtarët fillestarë

Siç nënkupton edhe emri, në këtë strategji elementi më i rëndësishëm është çmimi i një instrumenti të caktuar financiar. Veprimi i çmimit bazohet në vëzhgimin dhe interpretimin e lëvizjeve të çmimeve. Shpesh analizohet në lidhje me ndryshimet e çmimeve që kanë ndodhur në të kaluarën. Gjëja kryesore që e dallon tregtimin me veprim të çmimeve nga strategjitë e tjera është se teknika përdor grafikët “të pastër” ose “të zhveshur” pa tregues, me shpjegimin se vetë treguesit janë interpretime të lëvizjeve historike të çmimeve (të cilat nuk përmbajnë asnjë fuqi parashikuese, dhe nuk do të ishte i disponueshëm nga vetë grafikët). Megjithatë, kjo nuk do të thotë që tregtarët e veprimit të çmimeve nuk përdorin mjete teknike. Duke pasur parasysh se tregtimi i veprimit të çmimeve i referohet lëvizjeve të fundit dhe të kaluara të çmimeve, të gjitha mjetet e analizës teknike (linjat e trendit, përmirësimet e Fibonacci,

linjat e mbështetjes dhe rezistencës , etj.) janë të dobishme për të analizuar sjelljen e çmimeve në përputhje me strategjinë që i përshtatet më së miri tregtarit. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Të dhënat e ndryshimit të çmimit zakonisht paraqiten në formën e

shandanëve japonezë ose të histogrameve të lexueshme. Nga grafikët ju merrni gjithçka që tregu ka bërë për një periudhë të caktuar kohe. Të gjitha të dhënat ekonomike dhe lajmet globale që ndikojnë disi në çmim do të pasqyrohen në grafikun e çmimeve.

Kuptimi i tregut me veprimin e çmimeve

Gjëja kryesore që një tregtar i strategjisë së veprimit të çmimeve duhet të kuptojë në mënyrë që të marrë vendime të informuara tregtare është struktura aktuale e tregut. Hapi i parë në këtë përkufizim është gjetja dhe shënimi i niveleve kryesore teknike në grafikun e çmimeve. Këto janë nivele kyçe të mbështetjes dhe rezistencës, të cilat zakonisht përmbajnë një numër të madh porosish për blerje dhe shitje, dhe për këtë arsye mund të përshkruhen si zona të rritjes së kërkesës ose ofertës. Përcaktimi i niveleve kryesore të mbështetjes dhe rezistencës bëhet më së miri në periudha më të gjata kohore (ditore ose javore). Gjeni lartësitë dhe uljet e dukshme të lëkundjes që janë vërejtur vazhdimisht në të kaluarën dhe shënojini ato me vija horizontale. Këto nivele janë nivelet kryesore të mbështetjes dhe rezistencës ku çmimi ka të ngjarë të tërhiqet.

- Nivelet e mbështetjes psikologjike dhe rezistencës zakonisht formohen rreth kurseve të këmbimit të numrave të rrumbullakët (1.00, 1.10, 1.20, etj.). Shumë pjesëmarrës të tregut bëjnë porosi blerje dhe shitje rreth numrave të rrumbullakët, kështu që çmimi mund të përputhet me këto nivele ose t’i thyejë ato me një vrull jashtëzakonisht të lartë tregtimi.

- Nivelet e korrigjimit të Fibonacci përdoren për të kërkuar nivele të mundshme ku çmimi mund të rikuperohet dhe të vazhdojë tendencën kryesore. Kur aplikohen në afate më të larta kohore, nivele të rëndësishme të Fibonacci si niveli i korrigjimit 61.8% mund të bëhen nivele teknike kyçe ku vendosen shumë porosi në pritje.

- Pikat e rrotullimit mund të jenë gjithashtu nivele të rëndësishme teknike ku çmimi mund të ndeshet me mbështetje ose rezistencë. Shumë tregtarë ndjekin pikat ditore të rrotullimit dhe nivelet e mbështetjes dhe rezistencës së tyre në tregtimin e tyre.

- Nivele dinamike të mbështetjes dhe rezistencës . Nivelet kryesore teknike nuk duhet të jenë statike. Mesatarja lëvizëse zakonisht përdoret për të identifikuar nivelet teknike kryesore dinamike që ndodhin rreth EMA 50-ditore, EMA 100-ditore, EMA 200-ditore ose rreth niveleve Fibonacci EMA si EMA 144-ditore.

- Faktorët e konfluencës janë zona ku kryqëzohen nivelet teknike, duke theksuar më tej rëndësinë e tyre.

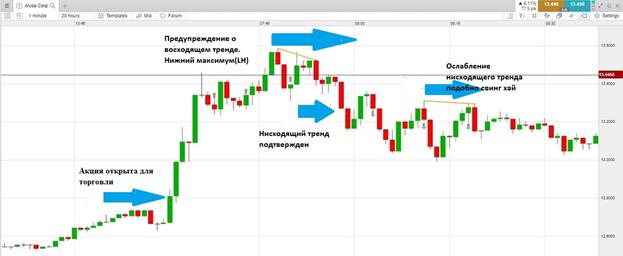

Pasi të keni përcaktuar nivelet kryesore teknike në grafik, është koha për të analizuar drejtimin aktual të tregut – trendin aktual. Shumë tregtarë të veprimit të çmimeve tregtojnë vetëm në drejtim të prirjes së përgjithshme, pasi këto konfigurime tregtare priren të kenë probabilitetin më të lartë të suksesit. Tregjet mund të lëvizin në tre mënyra – lart, poshtë dhe anash. Një treg që po lëviz lart është në një trend rritës. Karakterizohet nga ngritje më të larta dhe ulje më të larta në grafik. Nivelet më të ulëta formohen gjatë ndryshimit të çmimeve, të cilat janë lëvizje afatshkurtra të çmimeve në drejtim të kundërt të një tendence të vendosur. Ato zakonisht formohen si rezultat i marrjes së fitimeve nga tregtarët që janë tashmë në një trend rritës. Sapo çmimi bie, blerës të rinj hyjnë në treg, sepse ata e konsiderojnë çmimin aktual të tregut si relativisht të ulët. Kjo formon një të ulët më të lartë. Tregjet që bëjnë ulje të ulëta dhe më të larta më të ulëta janë në një trend rënës. Së fundi, tregjet që nuk tregojnë tendencat karakteristike të rritjes së HH dhe HL dhe tendencat rënëse LL dhe LH, por lëvizin anash pa drejtim të dukshëm, quhen tregje të rangut. Në tregjet e gamës, tregtarët e veprimit të çmimeve zakonisht blejnë kur çmimi arrin skajin e poshtëm të diapazonit dhe shesin kur çmimi arrin skajin e sipërm të diapazonit. të cilat nuk tregojnë tendencat karakteristike të rritjes HH dhe HL dhe tendencat rënëse LL dhe LH, por lëvizin anash pa drejtim të dukshëm, quhen tregje të rangut. Në tregjet e gamës, tregtarët e veprimit të çmimeve zakonisht blejnë kur çmimi arrin skajin e poshtëm të diapazonit dhe shesin kur çmimi arrin skajin e sipërm të diapazonit. të cilat nuk tregojnë tendencat karakteristike të rritjes HH dhe HL dhe tendencat rënëse LL dhe LH, por lëvizin anash pa drejtim të dukshëm, quhen tregje të rangut. Në tregjet e gamës, tregtarët e veprimit të çmimeve zakonisht blejnë kur çmimi arrin skajin e poshtëm të diapazonit dhe shesin kur çmimi arrin skajin e sipërm të diapazonit.

Pas shënimit të niveleve kryesore teknike në grafik dhe përcaktimit të drejtimit të përgjithshëm të tregut, mungon një komponent kyç për të marrë një pamje më të plotë të tregut dhe për të kuptuar strukturën aktuale të tregut. Ky përbërës është psikologjia e pjesëmarrësve të tregut, siç dëshmohet nga grafikët dhe modelet e shandanit.

Modelet e veprimit të çmimeve tregojnë në kohë reale ekuilibrin midis ofertës për shitje dhe kërkesës për një instrument financiar të caktuar. Çdo ndryshim në çmim nënkupton një ndryshim në ekuilibrin midis blerësve dhe shitësve – një rritje e ofertës do të ulë çmimin, ndërsa një rritje e kërkesës do ta shtyjë çmimin lart. Tregtari i veprimit të çmimit i mbështet tregtitë e tij në supozimin se nëse kërkesa e blerësve tejkalon ofertën e shitësve, çmimi do të rritet domosdoshmërisht më i lartë ose anasjelltas.

Analiza e shandanit është baza e Veprimit të Çmimit

Cilado qoftë afati kohor, çdo periudhë korrespondon me një shandan ose një bar. Qirinjtë përmbledhin veprimin e çmimeve për një periudhë të caktuar kohore, kështu që në një grafik 5 minutash çdo qiri përfaqëson 5 minuta veprim çmimi, ndërsa në një grafik ditor krijohet vetëm një qiri në ditë.

Shandanët janë identifikimi kryesor vizual i një grafiku të veprimit të çmimeve. Kuptimi i tyre është kritik për një tregtar që të hapë ose mbyllë pozicionet në kohën e duhur.

Qiri përmban katër nivele çmimesh – hapje (Open), mbyllje (Mbyll), minimale (I ulët), maksimal (I lartë). Trupi i qiriut tregon diapazonin midis çmimit të hapjes së periudhës dhe çmimit të mbylljes. Në një shandan bullish (tregues i një rritje të çmimit gjatë kohës në shqyrtim), hapja tregohet nga pjesa e poshtme e trupit dhe mbyllja tregohet nga pjesa e sipërme. Dhe, anasjelltas, për një qiri bearish (që tregon një rënie çmimi). Fitilat (hijet ose bishtat) tregojnë gamën e lëvizjes së çmimeve gjatë periudhës. Sa herë që çmimet arrijnë nivele jashtë diapazonit të kufizuar nga nivelet e hapura dhe të mbylljes, hijet shihen me shtrirjen e tyre (të larta ose të ulëta). Skemat e ngjyrave përdoren për të përcaktuar lëvizjen e çmimit të përfaqësuar nga një shandan. Qirinjtë bullish janë zakonisht të bardhë, blu ose jeshil, ndërsa qirinjtë bearish janë të zinj ose të kuq.

- Trupat e gjatë të shandanëve tregojnë një vrull të fortë dhe sjellje vendimtare të tregut në një lëvizje të hapur për mbyllje, megjithatë, tregojnë paqëndrueshmëri të shtuar pasi disa çmime arrihen gjatë një periudhe kohore, por përfundimisht përjashtohen nga diapazoni i hapur për mbyllje.

- Trupat e vegjël mund të tregojnë pavendosmërinë e tregut ose një ekuilibër midis forcave rritëse dhe atyre të rënies.

Një mënyrë e zakonshme për të përshkruar sjelljen e çmimeve me kalimin e kohës është një prirje. Ky është drejtimi kryesor i lëvizjes së çmimeve në dritaren kohore përkatëse.

- Një linjë e ndërmjetme trendi është një vijë diagonale nga e cila tregu kërcen dy herë. Kjo linjë prirje tregon një prirje të mundshme, por ende të pa konfirmuar.

- Linja e konfirmuar e trendit – Tregu ka dalë nga kjo linjë trendi tre herë. Analiza tradicionale e merr këtë si një shenjë se linja e trendit është reale dhe se tregu do të reagojë rreth saj.

Linjat e mbështetjes dhe rezistencës janë zakonisht horizontale, por kur ato janë diagonale përgjatë një tendence, ato quhen linja trendi.

Teoria e përdorimit të këtyre linjave është se tregu ka një lloj memorie – çmimi sillet në një mënyrë të caktuar në lidhje me nivele të caktuara, të cilat dikur ishin pika kthese të rëndësishme. Kur nivelet janë nën çmimin aktual, ato përbëjnë “mbështetje”, një tampon potencial kundër një lëvizjeje të rënies. Kur nivelet janë mbi çmimin aktual, ato shfaqen si “rezistencë”, një pengesë e mundshme për një lëvizje rritëse. Pasi çmimi i afrohet këtyre niveleve, tregtarët shpesh presin që këto nivele të testohen, thyhen ose mbrohen përpara se të fitojnë besim në drejtimin e çmimit për të hyrë në një tregti. Kur çmimi kalon në një nga këto nivele, ata luajnë rolin e kundërt. Kur prishet një tendencë në rritje, “rezistenca” bëhet “mbështetje”, duke treguar një nivel të konsiderueshëm,

Tregtimet më konservatore ose më të besueshme janë ato që ndodhin kur tregu luhatet midis niveleve të mbështetjes së identifikueshme dhe rezistencës. Kjo ju lejon të blini në një tendencë rritëse kur një tërheqje e rënies ka ulur çmimet në një nivel mbështetës, dhe më pas të shesni kur çmimi kthehet në një nivel rezistence, ose, në një trend rënës, të shesni kur çmimi ka arritur në një nivel të besueshëm. niveli i rezistencës.

Modelet e veprimit të çmimeve

Një model shandani është një veprim i çmimit me shirita të vetëm ose ndonjëherë të shumëfishtë i shfaqur grafikisht në një tabelë shandani që tregtarët e veprimit të çmimeve përdorin për të parashikuar lëvizjen e tregut. Modelet janë shpesh treguesi më në kohë i ekuilibrit midis kërkesës për blerje dhe shitje. Megjithatë, njohja e modelit është disi subjektive dhe kërkon trajnim, si dhe përvojë personale për të zhvilluar aftësitë për të identifikuar dhe tregtuar modelet e qirinjve. Ka një shumëllojshmëri modelesh, shumë prej të cilave janë thjesht ndryshime të vogla në të njëjtin parim bazë. Prandaj, ka kuptim të përqendrohemi në një “grup” të vogël modelesh që i japin tregtarit një grup të besueshëm sinjalesh për të punuar.

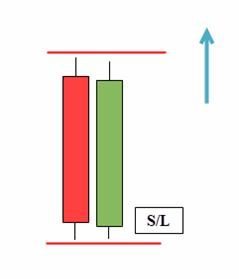

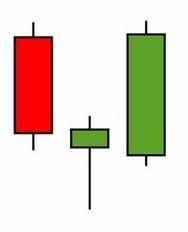

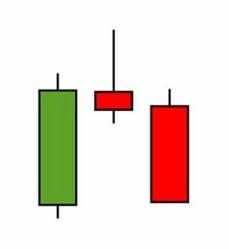

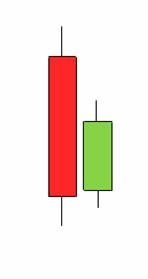

Të njëjtat shirita mbyllës të lartë të ulët (DBHLC) dhe të njëjtat shirita mbyllës më të lartë të ulët (DBLHC) – emri mund të tingëllojë i ndërlikuar, por modeli është mjaft i lehtë për t’u kuptuar. Modeli bazohet në konceptin e mbështetjes dhe rezistencës.

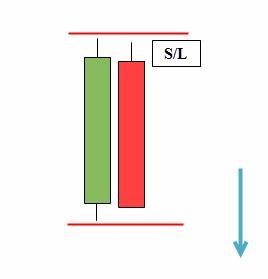

DBLHC është anasjellta e shabllonit DBHLC. Të dy qirinjtë kanë të njëjtat nivele të ulëta, dhe mbyllja e qiririt të dytë është më e lartë se e larta e qiririt të parë.

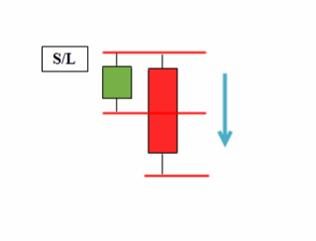

Një shembull i një konfigurimi bearish

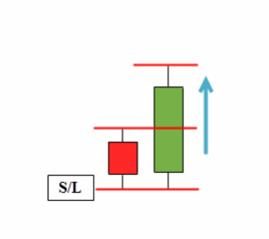

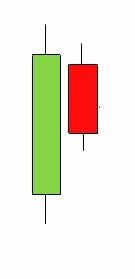

Shembull i një organizimi bullish

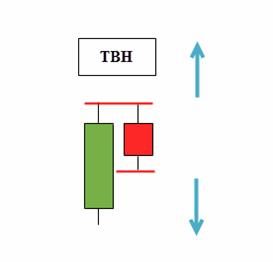

Dy shirita me të njëjtën të lartë (TBH) dhe dy shirita me të njëjtën të ulët (TBL) janë modele çmimesh dydrejtimëshe që funksionojnë në të dy drejtimet, pavarësisht nga drejtimi i trendit. Të gjitha tregtimet me modele të tilla janë identike me tregtimin me një shirit të brendshëm. Arsyeja është se shiriti i fundit është shiriti i brendshëm për shiritin e mëparshëm. Pothuajse të gjitha modelet e strategjisë së veprimit të çmimeve janë të dyanshme, gjë që ju lejon të blini dhe të shisni. TBH – ngritje bar në të njëjtin nivel. Nëse çmimi tejkalon vlerën e lartë të qiririt të dytë, atëherë kjo është një shenjë e një vazhdimësie të trendit, e ulëta është një përmbysje e trendit. Shembull i një transaksioni duke përdorur TBH:

binarëtështë një model i thjeshtë kthimi që zakonisht formohet në fund të tendencave ose lëkundjeve të mëdha.

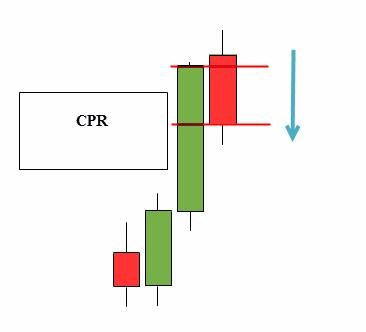

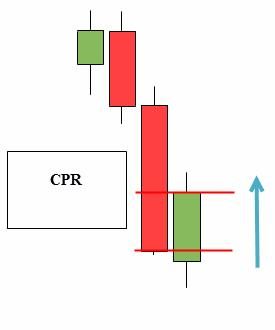

Një ndryshim në çmimin e mbylljes

(CPR) është një model shandanësh i njohur dhe i tregtuar shpesh.

Pin bar , i njohur gjithashtu si shiriti Pinocchio, është modeli më i zakonshëm i veprimit të çmimeve. Përfaqëson një qiri me një trup të vogël dhe një hije të gjatë në njërën anë.

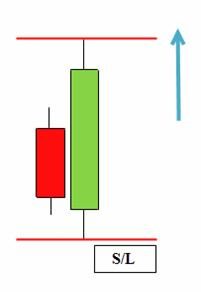

shirit pin me një hije të gjatë më të ulët . Tregtia duhet të hapet me një urdhër ndalimi blerjeje në pritje mbi majën e shiritit të pinit dhe me një humbje ndalimi në pikën e poshtme.

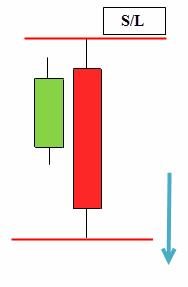

Shiriti i brendshëm (shiriti

i brendshëm

)

është një formacion popullor i shandanit për kthim/vazhdim që kërkon të paktën dy shandanë. Ky model është një lojë e drejtpërdrejtë me ndjenjën afatshkurtër të tregut duke u përpjekur të futet përpara “lëvizjeve të mëdha” që mund të ndodhin në treg. Shiriti i brendshëm tregon hezitimin e çmimeve për t’u rritur mbi/nën nivelin e mëparshëm të lartë dhe të ulët të shandanit, duke treguar pavendosmërinë e tregut.

Për një model bullish brenda shiritit

Opsioni bearish

Hijet e shiritit të brendshëm mund të shkojnë përtej qiririt të parë, por në mënyrë ideale, kur si trupi ashtu edhe hija e qiririt janë brenda shiritit të parë, sinjale të tilla janë më të besueshme. Gjithashtu, brenda shiritit të parë nuk mund të ketë jo një, por disa qirinj, gjëja kryesore është që ato të përputhen me të gjitha rregullat e sistemit të tregtimit të veprimit të çmimeve. Në këtë rast, modelit i caktohet një numër bazuar në numrin e shiritave të brendshëm, si IB2, IB3, etj.

Një shirit i jashtëm është një model me dy shandan në të cilin qiriri i dytë ka një të lartë më të lartë dhe një të ulët më të ulët. Gama e qiririt të dytë duhet të kalojë diapazonin e të parës. Kjo do të thotë se diapazoni i çmimeve dhe paqëndrueshmëria po zgjerohen, duke treguar forcë në të dy drejtimet. Në shumicën e rasteve, nuk është e qartë nëse demat apo arinjtë kanë fituar, e vetmja siguri është rritja e paqëndrueshmërisë.

BUOVB (bullish jashtë shiritit vertikal)

BEOVB (bullish jashtë shiritit vertikal)

Pse funksionon veprimi i çmimit?

Shumë tabela sot janë plot me tregues që janë të vështirë për t’u kuptuar. Megjithatë, gjithçka që ata mund të ofrojnë është leximi i çmimeve, i zhveshur dhe i papërpunuar, i përfaqësuar nga qirinj. Ju nevojiten vetëm qirinj, si dhe linja të thjeshta mbështetjeje dhe rezistencë. Duke tregtuar veprimin e çmimeve në grafikët e pastër, ju eliminoni shpërqendrimet dhe fokusoheni në elementin më të rëndësishëm, çmimin. Ky është në fakt i vetmi element që kërkohet për sukses në tregje. Shumë tregtarë besojnë se tregu ndjek modele të rastësishme dhe nuk është sistematikisht e qartë se si të identifikohet një strategji që funksionon gjithmonë. Për shkak se veprimi i çmimit kombinon mjetet e analizës teknike me historinë e fundit të çmimeve për të identifikuar mundësitë e tregtimit bazuar në interpretimin subjektiv të tregtarit individual, tregtimi i veprimit të çmimit mbështetet shumë në tregti.

Si të tregtohet Veprimi i Çmimeve – Kuptimi dhe Strategjitë

Para së gjithash, ju duhet të dini llojet e ndryshme të tabelave dhe sinjalet që mund të lexohen prej tyre. Më pas, ju duhet të zhvilloni aftësinë e identifikimit të modeleve të çmimeve. Do të thotë gjithashtu të mësosh se si të vizatosh linjat e mbështetjes dhe rezistencës. Me kalimin e kohës, do të vijë një kuptim intuitiv se si sillen çmimet kur arrijnë pika të caktuara të tendencës. Hapësira e vetme e punës që i nevojitet një tregtari me veprim çmimi është një grafik i pastër pa asnjë tregues teknik (me përjashtim të mesatareve lëvizëse në disa raste). Një grafik i pastër i çmimeve ndihmon tregtarin të fokusohet në lëvizjen e çmimeve dhe jo në treguesit teknikë të vonuar.

Qëllimi kryesor është të kapni një trend në një fazë të hershme dhe ta ndiqni atë derisa të bëhet i pavlefshëm. Është e rëndësishme të theksohet se tregtarët e veprimit të çmimeve përpiqen të kombinojnë një sërë mjetesh në analizën e tyre, gjë që rrit gjasat për tregti të suksesshme.

Në fakt, në sistemin e tregtimit të veprimit të çmimeve, gjithçka varet nga të mësuarit se si të tregtoni konfigurimet ose modelet e veprimit të çmimeve nga nivelet e bashkimit. Për shkak të natyrës së operatorëve të tregut, reagimeve të tyre ndaj variablave ekonomikë globalë, veprimi i çmimeve tenton të përsëritet në modele të ndryshme. Grafikët e veprimit të çmimeve pasqyrojnë ndryshimet ose vazhdimin e ndjenjës së tregut. Kështu, pasi të keni mësuar të identifikoni modelet e çmimeve, mund të merrni “sugjerime” se ku do të shkojë çmimi më pas. Në përgjithësi, ato mund të ndahen në dy kategori:

modelet e vazhdimitdhe modelet e ndryshimit të trendit. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Ndërsa modelet e vazhdimit sinjalizojnë se tendenca kryesore është gati të vazhdojë, modelet e kthimit sinjalizojnë përkundrazi, se tendenca kryesore është gati të përmbyset. Modelet kryesore të vazhdimit janë

drejtkëndëshat ,

flamujt , pykat në rënie

(gjatë një trendi në rritje) dhe pykat në rritje (gjatë një trendi rënës). Modelet bazë të kthimit –

Koka dhe shpatullat, koka dhe shpatullat e përmbysura, dyfishi i sipërm dhe dyfishi i poshtëm, pykat në rënie (gjatë një trendi rënës) dhe pykat në rritje (gjatë një tendence rritëse). Veprimi i çmimeve në kriptomonedhë – të kuptuarit e tregut, strategjitë e tregtimit, si të përdorni veprimin e çmimeve në këtë treg – udhëzim video: https://youtu.be/BzaS4dgQvxE

Scalping dhe veprim i çmimit

Scalping përfshin hyrjen dhe daljen e shpejtë nga një pozicion për të përfituar nga lëvizjet e vogla të çmimeve, pavarësisht se çfarë konsiderohet një lëvizje e vogël çmimi për atë aktiv. Shumë skalper zakonisht përdorin grafikët 1 minutësh. Strategjia e skalping-ut synon të tregtojë në drejtimin e trendit dhe të hyjë gjatë një tërheqjeje kur çmimi fillon të kthehet në drejtim të trendit. Për ta bërë këtë, tregtarët kërkojnë modele të përfshira që sinjalizojnë një hyrje, si p.sh. kur një qiri në drejtimin e prirjes mbulon një qiri në drejtim të një tërheqjeje. Kjo ndodh gjatë një rikthimi.

Faktorët strukturorë të bashkimit dhe veprimi i çmimeve

Në kontekstin e tregtimit të veprimit të çmimeve, bashkimi është pika/niveli ku dy ose më shumë faktorë konvergjojnë (ose kryqëzohen) së bashku për të formuar një pikë të nxehtë (pika bashkimi) që konfirmon të njëjtin sinjal tregtar. Për shembull, çmimi lëviz në nivelin e rezistencës, nëse kontrolloni ndryshimin e Fibonaccit, pothuajse si një bashkim që niveli i rezistencës është gjithashtu në nivelin 61.8 Fibonacci. Por kjo nuk është e gjitha, tendenca e përgjithshme është gjithashtu në rënie. Pra, janë tre faktorë që rreshtohen:

- tendenca e përgjithshme rënëse;

- niveli i rezistencës që çmimi po i afrohet;

- çmimi po shkon gjithashtu drejt nivelit 61.8 Fibonacci, që përkon me nivelin e rezistencës.

Veprimi i çmimit të strategjisë së punës

Tregtarët më me përvojë ruajnë një sërë opsionesh për njohjen e modeleve, niveleve të hyrjes dhe daljes, ndalimin e humbjeve dhe marrjen e informacionit përkatës. Përdorimi i vetëm një strategjie mund të mos ofrojë mundësi të mjaftueshme tregtare. Strategjitë e tregtimit të veprimit të çmimeve që mund të garantojnë rezultate të mira nëse përdoren siç duhet:

- Breakout (breakout) – teknika kombinon praninë e një qiri me gamë të gjerë (më e larta nga 9 seancat e fundit) dhe një nivel të ri prej 2 muajsh. Kjo e bën instalimin më “të besueshëm” dhe argëtues për të punuar me të.

- Shiriti i kunjit mund të përdoret në çdo kontekst tregu, qoftë për të kërkuar një rifillim të një tendence pas një tërheqjeje ose për të identifikuar kthime nga nivelet e larta ose të ulëta të rëndësishme. Shkon mirë me shpërthime të rreme të niveleve kryesore.

- Shufrat e brendshme janë ideale për të gjurmuar tendencat aktuale, veçanërisht kur ka dy, tre ose më shumë prej tyre në një rresht (potenciali i tyre shpërthyes është i madh).

Si të përdorni veprimin e çmimit në praktikë

Tregtimi në një ndarje të një modeli grafiku

Hyrja në tregjet e veprimit të çmimeve zakonisht bazohet në një lloj konfirmimi që shkakton konfigurimet. Në thelb, këto janë thyerje të niveleve teknike, të cilat konfirmohen nga modelet e shandanit.

- 1 – shpatulla e majtë.

- 2 – kreu i modelit.

- 3 – shpatullën e djathtë.

- 4 – vija e qafës që lidh pjesët e poshtme të të dy shpatullave.

Modeli Head and Shoulders është një model i rëndësishëm kthimi që formohet në kulmin e një tendence rritëse. Tregtari pret për hapjen e një pozicioni të shkurtër derisa çmimi të thyejë vijën e qafës. Pasi të ndodhë një ndarje, objektivi i fitimit për tregtinë është lartësia e modelit (5) e parashikuar nga pika e ndarjes (6). Humbjet e ndalimit zakonisht vendosen mbi vijën e qafës (qasja agresive) ose mbi shpatullën e djathtë (qasja tradicionale).

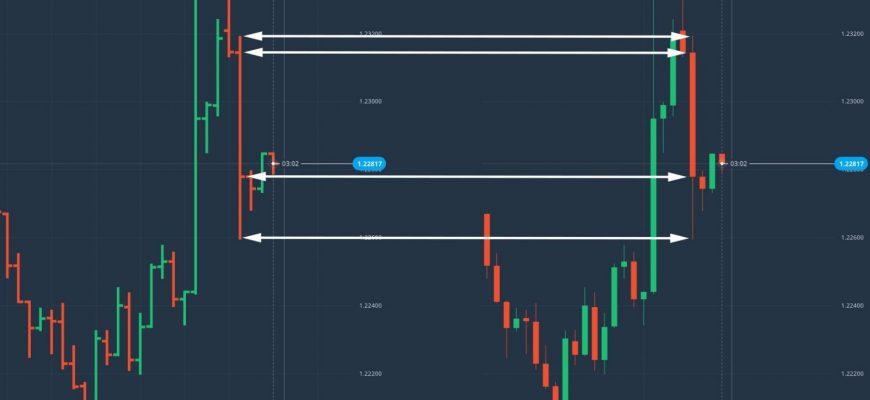

Tregtimi horizontal / ritestimi i tregtimit

Disa tregtarë preferojnë të marrin tregti bazuar në ndarjet nga diapazoni horizontal. Kjo qasje do të kërkonte një treg të renditjes me kufij të qartë të sipërm dhe të poshtëm.

Tregtimi në një Breakout të një Trendline

Tregjet priren të thyejnë ose zbresin vijat e trendit në kushtet e tregut në trend. Tregtarët përdorin linjat e trendit për të lidhur nivelet më të larta gjatë tendencave rritëse dhe uljet më të ulëta gjatë tendencave rënëse, shpërbërja e të cilave krijon një mundësi për të tregtuar në drejtimin e daljes. Një linjë e thyer e tendencës rritëse në thelb do të thotë se çmimi ka të ngjarë të bëjë një ulje të re të ulët, e cila është një karakteristikë e një tendence rënëse dhe sinjalizon një ndryshim të mundshëm të trendit. Në mënyrë të ngjashme, një linjë e thyer në rënie do të thotë se çmimi ka të ngjarë të bëjë një nivel të ri më të lartë, një karakteristikë e një tendence rritëse.

Tregtimi në tërheqje

Tregtarët me tërheqje përpiqen të blejnë një aksion ose mall kur çmimi ka rënë përkohësisht përballë një tendence më të gjerë rritëse. Për të tregtuar, tregu duhet të lëvizë në një drejtim të caktuar, lart ose poshtë. Pa një trend brenda një tregtie, është e pamundur të përfitosh nga një rikthim.

Hyrja në një tregti me një trend

Hapi i parë është përcaktimi i drejtimit themelor të tregut – a është çifti në trend në rritje apo në rënie? Tendencat në rritje formohen nga nivelet më të larta dhe më të ulëtat e çmimeve, ndërsa tendencat rënëse formohen nga nivelet më të ulëta dhe nivelet më të larta. Është e rëndësishme të kuptohet se në rrugën e rritjes, çmimi ndonjëherë do të lëvizë në drejtim të kundërt të trendit. Këto lëvizje çmimesh kundrejt trendit quhen korrigjime çmimesh dhe formojnë një model karakteristik zigzag gjatë një tendence rritëse. Për të hyrë në një trend pas tregtisë, tregtarët përdorin nivelet e korrigjimit të Fibonacci për të matur distancën e një ndryshimi nga vala e mëparshme e impulsit.

Tregtimi i veprimit të çmimeve: Faktorë për t’u marrë parasysh

Menaxhimi i rrezikut në tregtimin e veprimit të çmimeve është i ngjashëm me menaxhimin e rrezikut në çdo stil tjetër tregtimi – zbatohen të njëjtat rregulla. Sa i përket faktorëve realë që tregtarët duhet të kenë parasysh:

- Struktura aktuale e tregut . Në një tendencë rritëse, blini mundësi; në një interval, blini nivele të ulëta afër intervalit në mbështetje, ose shisni afër niveleve më të larta në rezistencë, në një trend rënës (mundësitë e shitjes).

- Zonat me vlerë në grafik . Futni nivelet ose nivelet e mbështetjes/rezistencës që sugjerojnë pika kryesore në treg. Për shembull, nëse tregu është në një trend rritës, ai mund të jetë një zonë mbështetëse, një luhatje e ulët, një mesatare lëvizëse me një periudhë prej 50 linjash trendi, nga e cila tregu është rikthyer disa herë.

- Vendosja e një ndalese humbjeje midis atyre niveleve, ose aty ku nuk ka asnjë shenjë reale të një fuqie të tillë, e cila do të shkaktojë këtë ndryshim në drejtim në treg.

Në thelb, tregtarët përpiqen të hyjnë në pikat kthese. Nivelet midis pikave të kthesës janë “zona boshe” ku mund të vendosen ndalesa. Për shembull, nëse hyni në një tregti në një nivel mbështetës duke pritur që çmimi të rritet, mund të vendosni një ndalesë shumë më poshtë nivelit të mbështetjes që keni futur, me kusht që të mos ishte gjithashtu një nivel mbështetjeje. Në këtë rast, nëse ndalesa është goditur, kjo tregon se teza origjinale që qëndron në themel të tregtisë nuk ishte e justifikuar. Çelësi i suksesit në tregti është të kesh një metodë konceptuale të shëndoshë, të saktë, të mirëstrukturuar dhe të lehtë. Përvoja, si në menaxhimin e tregtisë, ashtu edhe në fazat e pashmangshme të tërheqjeve të gjata, mund të bëjë ndryshimin në mënyrë që të qëndroni gjithmonë në rrugën e duhur pa devijuar prej tij, por kjo nuk e ul faktin se edhe tregtarët fillestarë apo ata