סודות המסחר ב-Price Action – מה זה וכיצד להשתמש במערכת Price Action במסחר, דוגמאות וטיפים. פעולת מחיר היא שיטת מסחר המאפשרת לסוחר לקרוא את המתרחש בשוק ולקבל החלטות מסחר סובייקטיביות על סמך תנועות המחירים האחרונות במקום להסתמך רק על אינדיקטורים טכניים. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm כמו כל אסטרטגיית מסחר, הרווחיות תלויה באופן השימוש בפעולת המחיר. סוחרים שמתרגלים את השיטה מתמקדים בדפוסים היסטוריים ונוכחיים כדי להפיק תועלת מהיכן המחיר עשוי לנוע בהמשך.

- מערכת פעולת מחיר – מה זה, הבסיס לסוחרים מתחילים

- הבנת השוק עם פעולת מחיר

- ניתוח פמוטים הוא הבסיס של Price Action

- דפוסי פעולה במחיר

- למה פעולת המחיר עובדת?

- כיצד לסחור בפעולת מחיר – הבנה ואסטרטגיות

- קרקפת ופעולת מחיר

- גורמי מיזוג מבניים ופעולת מחיר

- אסטרטגיית עבודה פעולת מחיר

- כיצד להשתמש בפעולת מחיר בפועל

- מסחר על פריצה של דפוס תרשים

- מסחר פריצה אופקית/בדיקה חוזרת

- מסחר בפריצה של קו מגמה

- מסחר חוזר

- כניסה למסחר עם טרנד

- מסחר בפעולה במחיר: גורמים שיש לקחת בחשבון

מערכת פעולת מחיר – מה זה, הבסיס לסוחרים מתחילים

כפי שהשם מרמז, באסטרטגיה זו המרכיב החשוב ביותר הוא המחיר של מכשיר פיננסי מסוים. פעולת המחיר מבוססת על התבוננות ופרשנות של תנועת המחירים. מנותח לעתים קרובות ביחס לשינויים במחירים שהתרחשו בעבר. הדבר העיקרי שמבדיל בין מסחר בפעולת מחיר לבין אסטרטגיות אחרות הוא שהטכניקה משתמשת בתרשימים “נקיים” או “עירומים” ללא אינדיקטורים, עם ההסבר שהאינדיקטורים עצמם הם פרשנויות של תנועות מחירים היסטוריות (שאינן מכילות כוח חיזוי כלשהו, וכן לא יהיה זמין מהגרפים עצמם). עם זאת, זה לא אומר שסוחרי פעולות מחיר אינם משתמשים בכלים טכניים. בהתחשב בכך שמסחר בפעולת מחיר מתייחס לתנועות מחירים אחרונות ועבר, כל כלי הניתוח הטכניים (קווי מגמה, תיקון פיבונאצי,

קווי תמיכה והתנגדות וכו’) שימושיים לניתוח התנהגות מחירים בהתאם לאסטרטגיה המתאימה ביותר לסוחר. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm נתוני שינוי המחירים מוצגים בדרך כלל בצורה של

פמוטים יפניים או היסטוגרמות קלות לקריאה. מהתרשימים מקבלים את כל מה שהשוק עשה במשך תקופה מסוימת. כל הנתונים הכלכליים והחדשות העולמיות שמשפיעות איכשהו על המחיר יבואו לידי ביטוי בטבלת המחירים.

הבנת השוק עם פעולת מחיר

הדבר העיקרי שסוחר באסטרטגיית מחיר צריך להבין כדי לקבל החלטות מסחר מושכלות הוא מבנה השוק הנוכחי. הצעד הראשון בהגדרה זו הוא למצוא ולסמן רמות טכניות מרכזיות בטבלת המחירים. אלו הן רמות תמיכה והתנגדות מרכזיות, המכילות בדרך כלל מספר רב של הזמנות קנייה ומכירה, ולכן ניתן לתאר אותן כאזורים של ביקוש או היצע מוגברים. קביעת רמות תמיכה והתנגדות מרכזיות נעשית בצורה הטובה ביותר במסגרות זמן ארוכות יותר (יומי או שבועי). מצא תנודות גבוהות ונמוכות ברורות שצוינו שוב ושוב בעבר וסמן אותן בקווים אופקיים. רמות אלו הן רמות התמיכה וההתנגדות העיקריות שבהן המחיר צפוי לרדת אחורה.

- רמות תמיכה והתנגדות פסיכולוגית נוצרות בדרך כלל סביב שערי חליפין של מספרים עגולים (1.00, 1.10, 1.20 וכו’). משתתפי שוק רבים מבצעים הזמנות קנייה ומכירה סביב מספרים עגולים, כך שהמחיר יכול להתאים לרמות אלה או לשבור אותן במומנטום מסחר גבוה בצורה יוצאת דופן.

- רמות תיקון פיבונאצי משמשות כדי לחפש רמות פוטנציאליות שבהן המחיר יכול להתאושש ולהמשיך את המגמה העיקרית. כאשר מיושמות על מסגרות זמן גבוהות יותר, רמות חשובות של פיבונאצ’י כמו רמת התיקון של 61.8% יכולות להפוך לרמות טכניות מפתח שבהן מבוצעות הרבה הזמנות ממתינות.

- נקודות ציר יכולות להיות גם רמות טכניות חשובות שבהן המחיר עשוי להיתקל בתמיכה או בהתנגדות. סוחרים רבים עוקבים אחר נקודות ציר יומיות ורמות התמיכה וההתנגדות שלהם במסחר שלהם.

- רמות תמיכה והתנגדות דינמיות . רמות טכניות מפתח אינן חייבות להיות סטטיות. ממוצעים נעים משמשים בדרך כלל לזיהוי רמות טכניות מפתח דינמיות המתרחשות סביב 50 יום EMA, 100 יום EMA, 200 יום EMA, או סביב רמות Fibonacci EMA כמו 144 יום EMA.

- גורמי מפגש הם אזורים שבהם רמות טכניות מצטלבות, מה שמדגיש עוד יותר את חשיבותן.

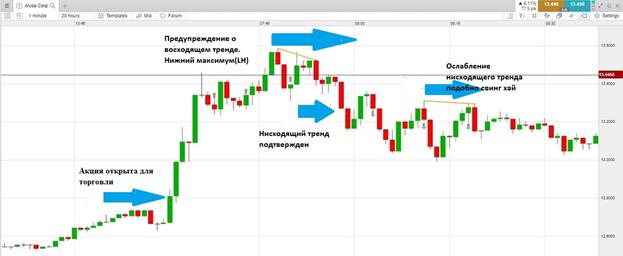

לאחר הגדרת הרמות הטכניות המרכזיות בטבלה, הגיע הזמן לנתח את הכיוון הנוכחי של השוק – המגמה הנוכחית. סוחרי פעולות מחיר רבים סוחרים רק בכיוון של המגמה הכוללת, שכן מערכי סחר אלה נוטים להיות בעלי ההסתברות הגבוהה ביותר להצלחה. השווקים יכולים לנוע בשלוש דרכים – למעלה, למטה ולצדדים. שוק שזז למעלה נמצא במגמת עלייה. הוא מאופיין בשיאים גבוהים יותר ובשפל גבוהים יותר בטבלה. שפל גבוה יותר נוצר במהלך תיקון מחירים, שהם תנועות מחירים קצרות טווח בכיוון ההפוך למגמה מבוססת. הם נוצרים בדרך כלל כתוצאה מלקיחת רווחים על ידי סוחרים שכבר נמצאים במגמת עלייה. ברגע שהמחיר יורד, קונים חדשים נכנסים לשוק, כי הם רואים את מחיר השוק הנוכחי נמוך יחסית. זה יוצר שפל גבוה יותר. שווקים שמגיעים לשפל נמוך יותר וגבהים נמוכים נמצאים במגמת ירידה. לבסוף, שווקים שאינם מציגים את מגמות העלייה האופייניות של HH ו-HL ומגמות ירידה של LL ו-LH, אך נעים הצידה ללא כיוון ברור, נקראים שווקים טווח. בשווקי טווח, סוחרי מחירים בדרך כלל קונים כאשר המחיר מגיע לקצה התחתון של הטווח ומוכרים כאשר המחיר מגיע לקצה העליון של הטווח. שאינם מציגים את מגמות העלייה האופייניות של HH ו-HL ומגמות ירידה של LL ו-LH, אלא נעות הצידה ללא כיוון ברור, נקראות שווקים טווח. בשווקי טווח, סוחרי מחירים בדרך כלל קונים כאשר המחיר מגיע לקצה התחתון של הטווח ומוכרים כאשר המחיר מגיע לקצה העליון של הטווח. שאינם מציגים את מגמות העלייה האופייניות של HH ו-HL ומגמות ירידה של LL ו-LH, אלא נעות הצידה ללא כיוון ברור, נקראות שווקים טווח. בשווקי טווח, סוחרי מחירים בדרך כלל קונים כאשר המחיר מגיע לקצה התחתון של הטווח ומוכרים כאשר המחיר מגיע לקצה העליון של הטווח.

לאחר שסימנו את הרמות הטכניות המרכזיות בתרשים, ולאחר קביעת הכיוון הכללי של השוק, חסר מרכיב מרכזי אחד על מנת לקבל תמונה מלאה יותר של השוק ולהבין את המבנה הנוכחי של השוק. מרכיב זה הוא הפסיכולוגיה של משתתפי השוק, כפי שמעידים דפוסי תרשים ופמוט.

דפוסי פעולת המחיר מציגים בזמן אמת את האיזון בין הצעת המכירה לבין הביקוש למכשיר פיננסי נתון. כל שינוי במחיר מרמז על שינוי באיזון בין קונים למוכרים – עלייה בהיצע תוריד את המחיר, בעוד שעלייה בביקוש תדחוף את המחיר למעלה. סוחר פעולת המחיר מבסס את עסקאותיו על ההנחה שאם ביקוש הקונים עולה על ההיצע של המוכרים, המחיר בהכרח יעלה גבוה יותר או להיפך.

ניתוח פמוטים הוא הבסיס של Price Action

לא משנה מה ציר הזמן, כל תקופה מתאימה לפמוט או סרגל. נרות מסכמים את פעולת המחיר על פני פרק זמן מוגדר, כך שבגרף של 5 דקות כל נר מייצג פעולת מחיר של 5 דקות ואילו בטבלה יומי נוצר רק נר אחד ליום.

פמוטים הם הזיהוי החזותי העיקרי של טבלת פעולה של מחיר. הבנתם היא קריטית לסוחר לפתוח או לסגור פוזיציות בזמן הנכון.

הנר מכיל ארבע רמות מחיר – פתיחה (Open), סגירה (Close), מינימום (Low), מקסימום (High). גוף הנר מציין את הטווח שבין מחיר הפתיחה של התקופה למחיר הסגירה. בפמוט שורי (מעיד על עלייה במחיר לאורך הזמן הנדון), הפתיחה מסומנת על ידי החלק התחתון של הגוף, והסגירה מסומנת על ידי החלק העליון. ולהפך, לנר דובי (המעיד על ירידת מחיר). פתילות (צללים או זנבות) מציגים את טווח תנועת המחירים במהלך התקופה. בכל פעם שהמחירים מגיעים לרמות מחוץ לטווח המחובר לרמות הפתוחות והסגורות, רואים צללים עם היקפם (גבוהים או נמוכים). ערכות צבעים משמשות לקביעת תנועת המחיר המיוצגת על ידי פמוט. נרות שוורים הם בדרך כלל לבנים, כחולים או ירוקים, בעוד הנרות הדובים הם שחורים או אדומים.

- גופים ארוכים של פמוטים מראים מומנטום חזק והתנהגות שוק נחרצת במהלך של פתיחה לסגירה, עם זאת, מראים תנודתיות מוגברת מכיוון שחלק מהמחירים מגיעים לאורך תקופה, אך בסופו של דבר אינם נכללים בטווח הפתיחה לסגירה.

- גופים קטנים יכולים להעיד על חוסר החלטיות בשוק או על איזון בין כוחות שורים ודוביים.

דרך נפוצה לתאר התנהגות מחירים לאורך זמן היא מגמה. זהו הכיוון העיקרי של תנועת המחירים בחלון הזמן המתאים.

- קו מגמה ביניים הוא קו אלכסוני שממנו השוק קופץ פעמיים. קו מגמה זה מצביע על מגמה פוטנציאלית אך טרם אושרה.

- קו מגמה מאושר – השוק קפץ את קו המגמה הזה שלוש פעמים. ניתוח מסורתי לוקח זאת כסימן לכך שקו המגמה אמיתי ושהשוק יגיב סביבו.

קווי תמיכה והתנגדות הם בדרך כלל אופקיים, אך כאשר הם אלכסוניים לאורך מגמה, הם נקראים קווי מגמה.

התיאוריה מאחורי השימוש בקווים אלו היא שלשוק יש סוג של זיכרון – המחיר מתנהג בצורה מסוימת ביחס לרמות מסוימות, שבעבר היו נקודות מפנה חשובות. כאשר הרמות נמוכות מהמחיר הנוכחי, הן מהוות “תמיכה”, חיץ פוטנציאלי נגד מהלך דובי. כאשר הרמות גבוהות מהמחיר הנוכחי, הן מופיעות כ”התנגדות”, מחסום פוטנציאלי למהלך שורי. ברגע שהמחיר מתקרב לרמות אלו, סוחרים מצפים לרוב שהרמות הללו ייבדקו, יישברו או יגנו לפני שהם צוברים אמון בכיוון של תנועת המחיר להיכנס למסחר. כאשר המחיר עובר דרך אחת מהרמות הללו, הם ממלאים תפקיד הפוך. כאשר מגמת עלייה נשברת, “התנגדות” הופכת ל”תמיכה”, מה שמצביע על רמה משמעותית,

העסקאות השמרניות או האמינות ביותר הן אלו המתרחשות כאשר השוק נע בין רמות תמיכה והתנגדות שניתן לזהות. זה מאפשר לך לקנות במגמת עלייה כאשר נסיגת רגל דובית הורידה את המחירים לרמת תמיכה, ולאחר מכן למכור כאשר המחיר חוזר לרמת התנגדות, או, במגמת ירידה, למכור כאשר המחיר הגיע לרמה אמינה רמת התנגדות.

דפוסי פעולה במחיר

תבנית פמוט היא פעולת מחיר בודדת או מרובת עמודות המוצגת בצורה גרפית על תרשים פמוט שסוחרים בפעולת מחיר משתמשים בה כדי לחזות את תנועת השוק. דפוסים הם לרוב האינדיקטור המתאים ביותר לאיזון בין ביקוש לקנייה ולמכירה. עם זאת, זיהוי דפוסים הוא סובייקטיבי במקצת ודורש הכשרה כמו גם ניסיון אישי כדי לפתח את הכישורים לזהות ולסחור בדפוסי נרות. יש מגוון של דפוסים, שרבים מהם הם רק וריאציות קלות על אותו עיקרון בסיסי. לכן, הגיוני להתמקד ב”קבוצה” קטנה של דפוסים שנותנים לסוחר סט אמין של אותות לעבוד איתם.

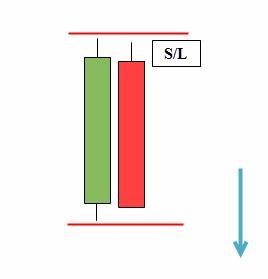

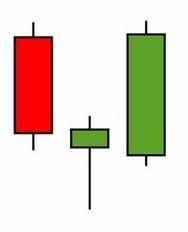

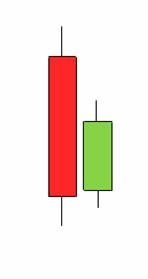

אותם פסים סגורים גבוהים תחתונים (DBHLC) ואותם פסים קרובים גבוהים גבוהים (DBLHC) – השם אולי נשמע מסובך, אבל הדפוס קל מספיק להבנה. המודל מבוסס על הרעיון של תמיכה והתנגדות.

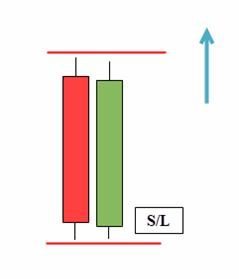

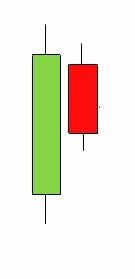

DBLHC הוא היפוך של תבנית DBHLC. לשני הנרות יש את אותם הנמוכים, והסגירה של הנר השני גבוהה מהגבוה של הנר הראשון.

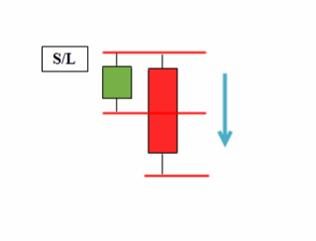

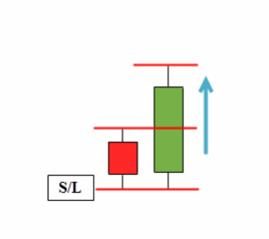

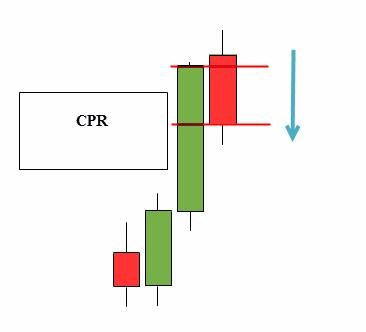

דוגמה להגדרה דובית

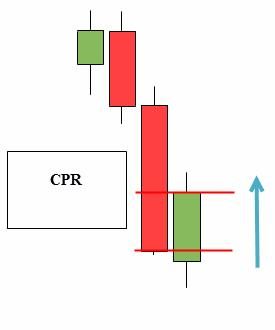

דוגמה להגדרה שורית

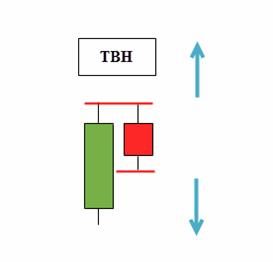

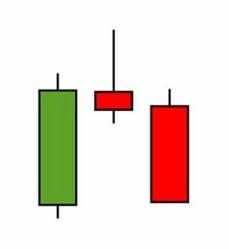

שני פסים עם אותו גבוה (TBH) ושני פסים עם אותו נמוך (TBL) הם דפוסי תמחור דו-כיווני הפועלים בשני הכיוונים ללא קשר לכיוון המגמה. כל מסחר עם דפוסים כאלה זהה למסחר עם סרגל פנימי. הסיבה היא שהפס האחרון הוא הפס הפנימי של הפס הקודם. כמעט כל הדפוסים של אסטרטגיית Price Action הם דו-צדדיים, מה שמאפשר לך גם לקנות וגם למכור. TBH – פס גבוה באותה רמה. אם המחיר עולה על הגבוה של הנר השני, אז זה סימן להמשך המגמה, הנמוך הוא היפוך מגמה. דוגמה לעסקה באמצעות TBH:

פסי רכבתהוא דפוס היפוך פשוט שנוצר בדרך כלל בסוף טרנדים או תנודות גדולות.

היפוך לסגירה

(CPR) הוא דפוס פמוט ידוע ונסחר בתדירות גבוהה.

סרגל פינים , המכונה גם סרגל פינוקיו, הוא דגם הפעולה הנפוץ ביותר במחיר. מייצג נר עם גוף קטן וצל ארוך בצד אחד.

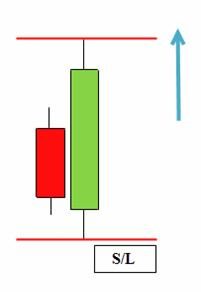

פס סיכה עם צל תחתון ארוך . יש לפתוח את המסחר עם הוראת עצירה לקנייה ממתינה מעל החלק העליון של סרגל הסיכה, ועם הפסד עצירה בנקודה התחתונה.

בר פנימי (

בר פנימי

)

הוא תצורת פמוט היפוך/המשך פופולרי הדורש לפחות שני פמוטים. דפוס זה הוא משחק ישיר על סנטימנט השוק לטווח קצר שמנסה להיכנס לפני “המהלכים הגדולים” שעלולים להתרחש בשוק. הסרגל הפנימי מראה את חוסר הרצון של מחירים לעלות מעל/מתחת לגבוה והנמוך הקודם של הפמוט, מה שמצביע על חוסר החלטיות בשוק.

לדפוס סרגל פנימי שורי

אפשרות דובית

הצללים של הבר הפנימי יכולים לעבור מעבר לנר הראשון, אבל באופן אידיאלי, כאשר גם הגוף וגם הצל של הנר נמצאים בתוך הפס הראשון, אותות כאלה אמינים יותר. כמו כן, בתוך הבר הראשון לא יכול להיות אחד, אלא כמה נרות, העיקר שהם עומדים בכל הכללים של מערכת המסחר בפעולת המחיר. במקרה זה, לתבנית מוקצה מספר המבוסס על מספר הפסים הפנימיים, כגון IB2, IB3 וכן הלאה.

בר חיצוני הוא תבנית שני פמוטים שבה לנר השני יש גבוה יותר ונמוך נמוך יותר. טווח הנר השני חייב לחרוג מטווח הנר הראשון. המשמעות היא שטווח המחירים והתנודתיות מתרחבים, ומראים חוזק בשני הכיוונים. ברוב המקרים, לא ברור אם השוורים או הדובים ניצחו, הוודאות היחידה היא תנודתיות מוגברת.

BUOVB (שורה חיצונית בפס אנכי)

BEOVB (פס אנכי מבחוץ שוורי)

למה פעולת המחיר עובדת?

תרשימים רבים היום מלאים באינדיקטורים שקשה להבין. עם זאת, כל מה שהם יכולים להציע הוא קריאת מחירים, חשופה וגולמית, המיוצגת על ידי נרות. אתה צריך רק נרות, כמו גם קווי תמיכה והתנגדות פשוטים. על ידי מסחר בפעולת מחיר על תרשימים נקיים, אתה מבטל הסחות דעת ומתמקד באלמנט החשוב ביותר, המחיר. זהו למעשה המרכיב היחיד הנדרש להצלחה בשווקים. סוחרים רבים מאמינים שהשוק עוקב אחר דפוסים אקראיים ולא ברור באופן שיטתי כיצד לזהות אסטרטגיה שתמיד עובדת. מכיוון שפעולת המחיר משלבת כלי ניתוח טכניים עם היסטוריית מחירים עדכנית כדי לזהות הזדמנויות מסחר בהתבסס על הפרשנות הסובייקטיבית של הסוחר הבודד, מסחר בפעולת מחיר זוכה לתמיכה רבה במסחר.

כיצד לסחור בפעולת מחיר – הבנה ואסטרטגיות

קודם כל, אתה צריך לדעת את סוגי התרשימים השונים ואת האותות שניתן לקרוא מהם. לאחר מכן, עליך לפתח את המיומנות של זיהוי מודלים של תמחור. זה גם אומר ללמוד איך לצייר קווי תמיכה והתנגדות. עם הזמן תגיע הבנה אינטואיטיבית של איך המחירים מתנהגים כשהם מגיעים לנקודות מגמה מסוימות. מרחב העבודה היחיד שסוחר בפעולת מחיר צריך הוא גרף נקי ללא כל אינדיקטורים טכניים (למעט ממוצעים נעים במקרים מסוימים). טבלת מחירים נקייה עוזרת לסוחר להתמקד בתנועת המחיר ולא באינדיקטורים טכניים מפגרים.

המטרה העיקרית היא לתפוס טרנד בשלב מוקדם ולעקוב אחריו עד שהוא הופך לפסול. חשוב לציין שסוחרי מחיר פעולה מנסים לשלב מספר כלים בניתוח שלהם, מה שמגדיל את הסבירות לעסקאות מוצלחות.

למעשה, במערכת המסחר בפעולות מחיר, הכל מסתכם בלימוד כיצד לסחור בהגדרות או דפוסי פעולה במחירים מרמות מיזוג. בשל אופי מפעילי השוק, תגובותיהם למשתנים כלכליים גלובליים, פעולת המחיר נוטה לחזור על עצמה בדפוסים שונים. תרשימי הפעולה של המחירים משקפים שינויים או המשך סנטימנט בשוק. לפיכך, לאחר שלמדת לזהות דפוסי מחירים, אתה יכול לקבל “רמזים” לגבי היכן יגיע המחיר הבא. באופן כללי, ניתן לחלק אותם לשתי קטגוריות:

דפוסי המשךודפוסי היפוך מגמה. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm בעוד שדפוסי המשך מאותתים שהמגמה העיקרית עומדת להימשך, דפוסי היפוך מאותתים להיפך, ש המגמה העיקרית עומדת להתהפך. דפוסי ההמשך העיקריים הם

מלבנים ,

דגלים , טריזים נופלים

(במגמת עלייה) וטריזים עולים (במגמת ירידה). דפוסי היפוך בסיסיים –

ראש וכתפיים, ראש וכתפיים הפוכים, עליון כפול ותחתון כפול, טריזים נופלים (במגמת ירידה) וטריזים עולים (במגמת עלייה). פעולת מחיר על מטבעות קריפטוגרפיים – הבנת השוק, אסטרטגיות מסחר, כיצד להשתמש בפעולת מחיר בשוק זה – הדרכה וידאו: https://youtu.be/BzaS4dgQvxE

קרקפת ופעולת מחיר

סקלפינג כרוך בכניסה ויציאה מהעמדה מהירה כדי לנצל תנועות מחיר קטנות, ללא קשר למה שנחשב לתנועת מחיר קטנה עבור אותו נכס. scalpers רבים משתמשים בדרך כלל בתרשימים של דקה אחת. אסטרטגיית הסקלפינג שואפת לסחור בכיוון המגמה ולהיכנס במהלך נסיגה כאשר המחיר מתחיל לנוע בחזרה לכיוון המגמה. לשם כך, סוחרים מחפשים דפוסים בולעים המאותתים על כניסה, כגון כאשר נר בכיוון המגמה מכסה נר בכיוון של נסיגה. זה קורה במהלך החזרה לאחור.

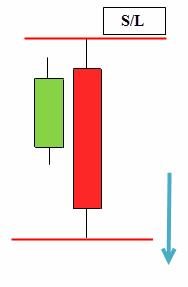

גורמי מיזוג מבניים ופעולת מחיר

בהקשר של מסחר בפעולת מחיר, מפגש הוא הנקודה/רמה שבה שני גורמים או יותר מתכנסים (או מצטלבים) יחד כדי ליצור נקודה חמה (נקודת מפגש) המאשרת את אותו אות מסחר. לדוגמה, המחיר עובר לרמת ההתנגדות, אם אתה בודק את תיקון פיבונאצ’י, כמעט כמו מפגש שרמת ההתנגדות היא גם ברמה של 61.8 פיבונאצ’י. אבל זה לא הכל, המגמה הכללית היא גם ירידה. אז יש שלושה גורמים שמסתדרים:

- מגמת ירידה כללית;

- רמת ההתנגדות שהמחיר מתקרב אליה;

- המחיר גם מגיע לרמת 61.8 פיבונאצ’י, החופפת לרמת ההתנגדות.

אסטרטגיית עבודה פעולת מחיר

סוחרים מנוסים יותר שומרים על מגוון אפשרויות לזיהוי דפוסים, רמות כניסה ויציאה, עצירת הפסדים וקבלת מידע רלוונטי. שימוש באסטרטגיה אחת בלבד עשוי שלא לספק מספיק הזדמנויות מסחר. אסטרטגיות מסחר בפעולת מחיר שיכולות להבטיח תוצאות טובות בשימוש נכון:

- פריצה (פריצה) – הטכניקה משלבת נוכחות של נר רחב טווח (הגבוה מבין 9 הפגישות האחרונות) ושיא חדש של חודשיים. זה הופך את ההתקנה ליותר “אמינה” וכיף לעבוד איתה.

- ניתן להשתמש בפס הסיכה בכל הקשר בשוק, הן כדי לחפש חידוש מגמה לאחר נסיגה, או כדי לזהות היפוכים משיאים או שפל חשובים. זה הולך טוב עם פריצות שווא של רמות מפתח.

- ברים פנימיים הם אידיאליים למעקב אחר טרנדים נוכחיים, במיוחד כאשר יש שניים, שלושה או יותר מהם ברצף (פוטנציאל הנפץ שלהם עצום).

כיצד להשתמש בפעולת מחיר בפועל

מסחר על פריצה של דפוס תרשים

כניסה לעסקאות מחיר מבוססת בדרך כלל על איזשהו אישור שמפעיל את ההגדרות. בעיקרון, אלו הן פריצות של רמות טכניות, אשר מאושרות על ידי דפוסי פמוט.

- 1 – כתף שמאל.

- 2 – ראש התבנית.

- 3 – כתף ימין.

- 4 – קו צוואר המחבר את החלקים התחתונים של שתי הכתפיים.

דפוס הראש והכתפיים הוא דפוס היפוך חשוב שנוצר בשיא של מגמת עלייה. הסוחר ממתין לפתיחת פוזיציית שורט עד שהמחיר ישבור את קו הצוואר. ברגע שהפריצה מתרחשת, יעד הרווח למסחר הוא גובה הדפוס (5) המוקרן מנקודת הפריצה (6). הפסדי עצירה ממוקמים בדרך כלל מעל קו הצוואר (גישה אגרסיבית) או מעל הכתף הימנית (גישה מסורתית).

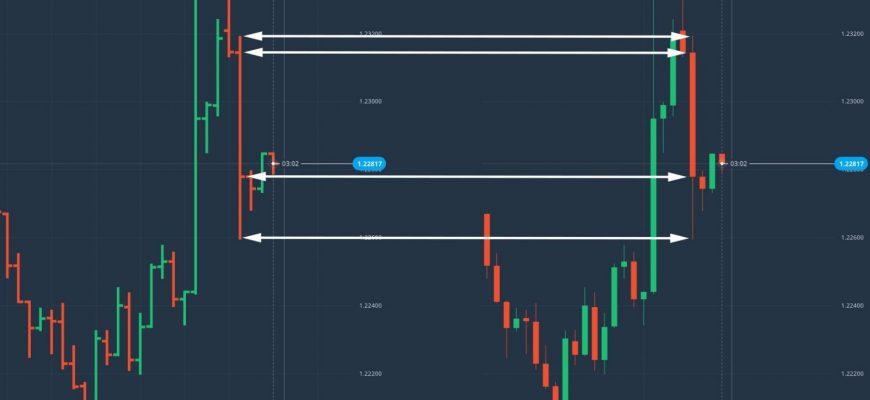

מסחר פריצה אופקית/בדיקה חוזרת

חלק מהסוחרים מעדיפים לבצע עסקאות על סמך פריצות מטווחים אופקיים. גישה זו תדרוש שוק דירוג עם גבולות עליונים ותחתונים ברורים.

מסחר בפריצה של קו מגמה

שווקים נוטים לשבור או להוריד קווי מגמה בתנאי שוק מגמתיים. סוחרים משתמשים בקווי מגמה כדי לחבר בין שיאים גבוהים יותר במהלך מגמות עלייה לשפל נמוך יותר במהלך מגמות ירידה, שהפריצה שלהם יוצרת הזדמנות לסחור בכיוון הפריצה. קו מגמה שבור בעצם אומר שהמחיר צפוי להגיע לשפל נמוך יותר, המאפיין מגמת ירידה ומאותת על היפוך מגמה פוטנציאלי. באופן דומה, קו מגמה שבור אומר שהמחיר צפוי להגיע לשיא גבוה יותר, מאפיין של מגמת עלייה.

מסחר חוזר

סוחרים נסוגים מנסים לקנות מניה או סחורה כאשר המחיר ירד באופן זמני לנוכח מגמת עלייה רחבה יותר. כדי לסחור, השוק חייב לנוע בכיוון מסוים, למעלה או למטה. ללא מגמה בתוך טרייד, אי אפשר להרוויח על חזרה.

כניסה למסחר עם טרנד

הצעד הראשון הוא לקבוע את הכיוון הבסיסי של השוק – האם הזוג נמצא במגמת עלייה או ירידה? מגמות עלייה נוצרות על ידי עליות גבוהות יותר ושפל גבוהות יותר במחיר, בעוד שמגמות ירידה נוצרות על ידי שפל נמוך יותר ועליות נמוכות יותר. חשוב להבין שבדרך למעלה המחיר ינוע לעיתים בכיוון ההפוך למגמה. תנועות מחירים אלו כנגד המגמה נקראות תיקוני מחירים ויוצרות דפוס זיגזג אופייני במהלך מגמת עלייה. כדי להיכנס למגמה בעקבות מסחר, סוחרים משתמשים ברמות תיקון פיבונאצי כדי למדוד את המרחק של חזרה מגל הדחף הקודם.

מסחר בפעולה במחיר: גורמים שיש לקחת בחשבון

ניהול סיכונים במסחר בפעולת מחיר דומה לניהול סיכונים בכל סגנון אחר של מסחר – אותם כללים חלים. באשר לגורמים האמיתיים שסוחרים צריכים לזכור:

- מבנה השוק הנוכחי . במגמת עלייה, קנה הזדמנויות; בטווח, קנה קרוב לטווח השפל בתמיכה, או מכור ליד השיאים בהתנגדות, במגמת ירידה (הזדמנויות מכירה).

- אזורים בעלי ערך בתרשים . הזן רמות תמיכה/התנגדות או רמות המצביעות על נקודות ציר בשוק. לדוגמה, אם השוק נמצא במגמת עלייה, זה יכול להיות אזור תמיכה, תנופה נמוכה, ממוצע נע עם תקופה של 50 קווי מגמה, שמהם השוק קפץ מספר פעמים.

- הצבת סטופ לוס בין הרמות הללו, או היכן שאין סימן אמיתי לחוזק כזה, שיגרום לשינוי הכיוון הזה בשוק.

בעיקרו של דבר, סוחרים מנסים להיכנס בנקודות מפנה. הרמות בין נקודות המפנה הן “אזורים ריקים” שבהם ניתן להציב עצירות. לדוגמה, אם אתה נכנס למסחר ברמת תמיכה בציפייה שהמחיר יעלה, אתה יכול לשים עצירה הרבה מתחת לרמת התמיכה שהזנת, בתנאי שזו לא הייתה גם רמת תמיכה. במקרה זה, אם התחנה נפגעת, זה מצביע על כך שהתזה המקורית שבבסיס המסחר לא הייתה מוצדקת. המפתח להצלחה במסחר הוא שיטה נכונה רעיונית, מדויקת, מובנית היטב וללא מאמץ. ניסיון, הן בניהול עסקאות והן בשלבים הבלתי נמנעים של משיכות ארוכות, יכול לעשות את כל ההבדל כדי להישאר תמיד במסלול הנכון מבלי לסטות ממנו, אבל זה לא גורע מהעובדה שגם סוחרים מתחילים או כאלה