প্রাইস অ্যাকশন ট্রেডিংয়ের গোপনীয়তা – এটি কী এবং কীভাবে ট্রেডিংয়ে প্রাইস অ্যাকশন সিস্টেম ব্যবহার করতে হয়, উদাহরণ এবং টিপস। প্রাইস অ্যাকশন হল একটি ট্রেডিং পদ্ধতি যা একজন ব্যবসায়ীকে বাজারে কী ঘটছে তা পড়তে এবং শুধুমাত্র প্রযুক্তিগত সূচকগুলির উপর নির্ভর না করে সাম্প্রতিক মূল্যের গতিবিধির উপর ভিত্তি করে বিষয়ভিত্তিক ট্রেডিং সিদ্ধান্ত নিতে দেয়। https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm যেকোন ট্রেডিং কৌশলের মতো, লাভজনকতা নির্ভর করে কিভাবে প্রাইস অ্যাকশন ব্যবহার করা হয় তার উপর। যে ব্যবসায়ীরা পদ্ধতিটি অনুশীলন করেন তারা ঐতিহাসিক এবং বর্তমান নিদর্শনগুলির উপর ফোকাস করেন যাতে দাম পরবর্তীতে কোথায় যেতে পারে।

- মূল্য কর্ম সিস্টেম – এটা কি, নবজাতক ব্যবসায়ীদের জন্য ভিত্তি

- প্রাইস অ্যাকশন সহ বাজার বোঝা

- ক্যান্ডেলস্টিক বিশ্লেষণ হল প্রাইস অ্যাকশনের ভিত্তি

- মূল্য কর্ম নিদর্শন

- কেন প্রাইস অ্যাকশন কাজ করে?

- কিভাবে মূল্য কর্ম বাণিজ্য – বোঝা এবং কৌশল

- Scalping এবং মূল্য কর্ম

- স্ট্রাকচারাল মার্জার ফ্যাক্টর এবং প্রাইস অ্যাকশন

- কাজের কৌশল মূল্য কর্ম

- প্রাইস অ্যাকশন কীভাবে ব্যবহার করবেন

- একটি চার্ট প্যাটার্নের ব্রেকআউটে ট্রেড করা

- অনুভূমিক ব্রেকআউট/রিটেস্ট ট্রেডিং

- ট্রেন্ডলাইনের ব্রেকআউটে ট্রেডিং

- পুলব্যাক ট্রেডিং

- একটি প্রবণতা সঙ্গে একটি বাণিজ্য প্রবেশ

- প্রাইস অ্যাকশন ট্রেডিং: বিবেচনার বিষয়গুলো

মূল্য কর্ম সিস্টেম – এটা কি, নবজাতক ব্যবসায়ীদের জন্য ভিত্তি

নাম থেকে বোঝা যায়, এই কৌশলটিতে সবচেয়ে গুরুত্বপূর্ণ উপাদান হল একটি নির্দিষ্ট আর্থিক উপকরণের দাম। মূল্য কর্ম মূল্য আন্দোলনের পর্যবেক্ষণ এবং ব্যাখ্যার উপর ভিত্তি করে। প্রায়শই অতীতে ঘটে যাওয়া মূল্য পরিবর্তনের সাথে সম্পর্কিত বিশ্লেষণ করা হয়। প্রধান জিনিস যা অন্যান্য কৌশলগুলির থেকে মূল্য অ্যাকশন ট্রেডিংকে আলাদা করে তা হল যে কৌশলটি সূচক ছাড়াই “পরিষ্কার” বা “নগ্ন” চার্ট ব্যবহার করে, ব্যাখ্যা সহ যে সূচকগুলি নিজেই ঐতিহাসিক মূল্যের গতিবিধির ব্যাখ্যা (যাতে কোনো ভবিষ্যদ্বাণী করার ক্ষমতা নেই, এবং গ্রাফ থেকে উপলব্ধ হবে না)। যাইহোক, এর মানে এই নয় যে প্রাইস অ্যাকশন ব্যবসায়ীরা প্রযুক্তিগত সরঞ্জাম ব্যবহার করেন না। প্রদত্ত যে প্রাইস অ্যাকশন ট্রেডিং সাম্প্রতিক এবং অতীতের মূল্যের গতিবিধি বোঝায়, সমস্ত প্রযুক্তিগত বিশ্লেষণ সরঞ্জাম (ট্রেন্ডলাইন, ফিবোনাচি রিট্রেসমেন্ট,

সমর্থন এবং প্রতিরোধের লাইন , ইত্যাদি) ট্রেডারের জন্য সবচেয়ে উপযুক্ত কৌশল অনুসারে মূল্য আচরণ বিশ্লেষণের জন্য উপযোগী। https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm মূল্য পরিবর্তনের ডেটা সাধারণত জাপানি মোমবাতি বা সহজে পড়া হিস্টোগ্রামের আকারে উপস্থাপন করা হয়

। চার্ট থেকে আপনি একটি নির্দিষ্ট সময়ের জন্য বাজার যা করেছে সবই পাবেন। সমস্ত অর্থনৈতিক তথ্য এবং বৈশ্বিক খবর যা একরকম মূল্যকে প্রভাবিত করে তা মূল্য চার্টে প্রতিফলিত হবে।

প্রাইস অ্যাকশন সহ বাজার বোঝা

জ্ঞাত ট্রেডিং সিদ্ধান্ত নেওয়ার জন্য একজন মূল্য কর্ম কৌশল ব্যবসায়ীকে যে প্রধান জিনিসটি বুঝতে হবে তা হল বর্তমান বাজার কাঠামো। এই সংজ্ঞার প্রথম ধাপ হল মূল্য চার্টে মূল প্রযুক্তিগত স্তরগুলি খুঁজে বের করা এবং চিহ্নিত করা। এগুলি হল মূল সমর্থন এবং প্রতিরোধের স্তর, যেগুলিতে সাধারণত প্রচুর সংখ্যক ক্রয়-বিক্রয় অর্ডার থাকে এবং সেইজন্য বর্ধিত চাহিদা বা সরবরাহের ক্ষেত্র হিসাবে বর্ণনা করা যেতে পারে। মূল সমর্থন এবং প্রতিরোধের মাত্রা নির্ধারণ করা দীর্ঘ সময়সীমায় (দৈনিক বা সাপ্তাহিক) সবচেয়ে ভাল হয়। অতীতে বারবার উল্লেখ করা সুস্পষ্ট সুইং হাই এবং লো খুঁজুন এবং অনুভূমিক রেখা দিয়ে চিহ্নিত করুন। এই স্তরগুলি হল মূল সমর্থন এবং প্রতিরোধের স্তর যেখানে মূল্য পিছনে টানতে পারে।

- মনস্তাত্ত্বিক সমর্থন এবং প্রতিরোধের স্তরগুলি সাধারণত রাউন্ড নম্বর বিনিময় হারের (1.00, 1.10, 1.20, ইত্যাদি) চারপাশে গঠন করে। অনেক বাজার অংশগ্রহণকারী রাউন্ড সংখ্যার আশেপাশে ক্রয়-বিক্রয় অর্ডার দেয়, তাই দাম হয় এই স্তরগুলির সাথে মেলে বা অস্বাভাবিকভাবে উচ্চ ট্রেডিং গতির সাথে সেগুলি ভেঙে দিতে পারে।

- ফিবোনাচি রিট্রেসমেন্ট স্তরগুলি সম্ভাব্য স্তরগুলি সন্ধান করতে ব্যবহৃত হয় যেখানে দাম পুনরুদ্ধার করতে পারে এবং মূল প্রবণতা চালিয়ে যেতে পারে। উচ্চতর টাইমফ্রেমে প্রয়োগ করা হলে, 61.8% রিট্রেসমেন্ট স্তরের মতো গুরুত্বপূর্ণ ফিবোনাচি স্তরগুলি মূল প্রযুক্তিগত স্তরে পরিণত হতে পারে যেখানে প্রচুর মুলতুবি অর্ডার রাখা হয়।

- পিভট পয়েন্টগুলি গুরুত্বপূর্ণ প্রযুক্তিগত স্তরও হতে পারে যেখানে মূল্য সমর্থন বা প্রতিরোধের সম্মুখীন হতে পারে। অনেক ট্রেডার তাদের ট্রেডিংয়ে দৈনিক পিভট পয়েন্ট এবং তাদের সমর্থন ও প্রতিরোধের মাত্রা অনুসরণ করে।

- গতিশীল সমর্থন এবং প্রতিরোধের মাত্রা । মূল প্রযুক্তিগত স্তর স্থির হতে হবে না. মুভিং এভারেজগুলি সাধারণত 50-দিনের EMA, 100-দিনের EMA, 200-দিনের EMA, বা 144-দিনের EMA-এর মতো ফিবোনাচি EMA স্তরের কাছাকাছি ঘটে এমন গতিশীল কী প্রযুক্তিগত স্তরগুলি সনাক্ত করতে ব্যবহৃত হয়।

- সঙ্গম কারণগুলি হল এমন অঞ্চল যেখানে প্রযুক্তিগত স্তরগুলিকে ছেদ করে, তাদের গুরুত্ব আরও তুলে ধরে।

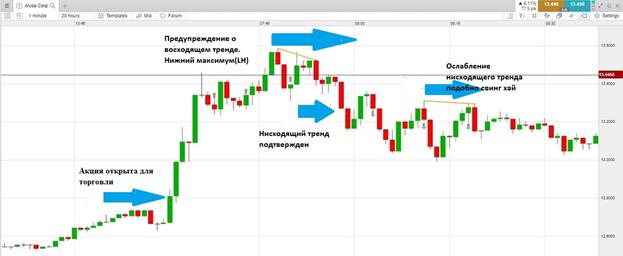

চার্টে মূল প্রযুক্তিগত স্তরগুলি সংজ্ঞায়িত করার পরে, এটি বাজারের বর্তমান দিক – বর্তমান প্রবণতা বিশ্লেষণ করার সময়। অনেক প্রাইস অ্যাকশন ট্রেডার শুধুমাত্র সামগ্রিক প্রবণতার দিকেই ট্রেড করে, কারণ এই ট্রেড সেটআপগুলির সাফল্যের সর্বোচ্চ সম্ভাবনা থাকে। বাজার তিনটি উপায়ে চলতে পারে – উপরে, নিচে এবং পাশে। একটি বাজার যা উপরে উঠছে একটি আপট্রেন্ডে রয়েছে। এটি চার্টে উচ্চ উচ্চ এবং উচ্চ নিম্ন দ্বারা চিহ্নিত করা হয়। উচ্চ নীচু মূল্য প্রত্যাহারের সময় গঠিত হয়, যা একটি প্রতিষ্ঠিত প্রবণতার বিপরীত দিকে স্বল্পমেয়াদী মূল্যের গতিবিধি। এগুলি সাধারণত এমন ব্যবসায়ীদের দ্বারা মুনাফা গ্রহণের ফলে গঠিত হয় যারা ইতিমধ্যেই একটি আপট্রেন্ডে রয়েছে। দাম কমার সাথে সাথে নতুন ক্রেতারা বাজারে প্রবেশ করে, কারণ তারা বর্তমান বাজার মূল্য তুলনামূলকভাবে কম বলে মনে করে। এটি একটি উচ্চ নিম্ন ফর্ম. যে বাজারগুলি নিম্ন নিম্ন এবং নিম্ন উচ্চতা তৈরি করে সেগুলি নিম্নমুখী প্রবণতায় রয়েছে। পরিশেষে, যেসব বাজার বৈশিষ্ট্যগত HH এবং HL আপট্রেন্ড এবং LL এবং LH ডাউনট্রেন্ড দেখায় না, কিন্তু কোনো সুস্পষ্ট দিকনির্দেশ না দিয়ে পাশে সরে যায়, সেগুলিকে রেঞ্জিং মার্কেট বলা হয়। রেঞ্জ মার্কেটে, প্রাইস অ্যাকশন ট্রেডাররা সাধারণত দাম রেঞ্জের নিচের প্রান্তে পৌঁছালে ক্রয় করে এবং যখন দাম রেঞ্জের উপরের প্রান্তে পৌঁছায় তখন বিক্রি করে। যেগুলো HH এবং HL আপট্রেন্ড এবং LL এবং LH ডাউনট্রেন্ড দেখায় না, কিন্তু কোন সুস্পষ্ট দিকনির্দেশ ছাড়াই পাশে সরে যায়, তাদেরকে রেঞ্জিং মার্কেট বলা হয়। রেঞ্জ মার্কেটে, প্রাইস অ্যাকশন ট্রেডাররা সাধারণত দাম রেঞ্জের নিচের প্রান্তে পৌঁছালে ক্রয় করে এবং যখন দাম রেঞ্জের উপরের প্রান্তে পৌঁছায় তখন বিক্রি করে। যেগুলো HH এবং HL আপট্রেন্ড এবং LL এবং LH ডাউনট্রেন্ড দেখায় না, কিন্তু কোন সুস্পষ্ট দিকনির্দেশ না দিয়ে পাশে সরে যায়, তাদেরকে রেঞ্জিং মার্কেট বলা হয়। রেঞ্জ মার্কেটে, প্রাইস অ্যাকশন ট্রেডাররা সাধারণত ক্রয় করে যখন দাম রেঞ্জের নিচের প্রান্তে চলে যায় এবং যখন দাম রেঞ্জের উপরের প্রান্তে চলে যায় তখন বিক্রি করে।

চার্টে মূল প্রযুক্তিগত স্তরগুলি চিহ্নিত করার পরে এবং বাজারের সাধারণ দিক নির্ধারণ করার পরে, বাজারের আরও সম্পূর্ণ চিত্র পেতে এবং বাজারের বর্তমান কাঠামো বোঝার জন্য একটি মূল উপাদান অনুপস্থিত। এই উপাদানটি বাজারের অংশগ্রহণকারীদের মনোবিজ্ঞান, যা চার্ট এবং ক্যান্ডেলস্টিক প্যাটার্ন দ্বারা প্রমাণিত।

প্রাইস অ্যাকশন প্যাটার্ন রিয়েল টাইমে বিক্রির অফার এবং প্রদত্ত আর্থিক উপকরণের চাহিদার মধ্যে ভারসাম্য দেখায়। দামের যেকোনো পরিবর্তন ক্রেতা এবং বিক্রেতাদের মধ্যে ভারসাম্যের পরিবর্তনকে বোঝায় – সরবরাহ বৃদ্ধি দাম কমিয়ে দেবে, যখন চাহিদা বৃদ্ধি দামকে বাড়িয়ে দেবে। প্রাইস অ্যাকশন ট্রেডার তার ব্যবসার ভিত্তি এই ধারণার উপর ভিত্তি করে যে যদি ক্রেতাদের চাহিদা বিক্রেতাদের সরবরাহের চেয়ে বেশি হয়, তাহলে মূল্য অগত্যা বেশি বা তার বিপরীতে বাড়বে।

ক্যান্ডেলস্টিক বিশ্লেষণ হল প্রাইস অ্যাকশনের ভিত্তি

টাইমলাইন যাই হোক না কেন, প্রতিটি সময়কাল একটি ক্যান্ডেলস্টিক বা একটি বারের সাথে মিলে যায়। মোমবাতিগুলি একটি নির্দিষ্ট সময়ের মধ্যে মূল্য ক্রিয়াকে সংক্ষিপ্ত করে, তাই একটি 5 মিনিটের চার্টে প্রতিটি মোমবাতি 5 মিনিটের মূল্যের ক্রিয়া উপস্থাপন করে, যখন একটি দৈনিক চার্টে প্রতিদিন শুধুমাত্র একটি মোমবাতি তৈরি হয়।

মোমবাতি হল মূল্য কর্ম চার্টের প্রধান চাক্ষুষ সনাক্তকরণ। সঠিক সময়ে পজিশন খোলা বা বন্ধ করার জন্য একজন ট্রেডারের জন্য সেগুলি বোঝা গুরুত্বপূর্ণ।

মোমবাতিতে চারটি মূল্য স্তর রয়েছে – খোলা (খোলা), বন্ধ (বন্ধ), সর্বনিম্ন (নিম্ন), সর্বোচ্চ (উচ্চ)। মোমবাতির বডি পিরিয়ডের প্রারম্ভিক মূল্য এবং সমাপনী মূল্যের মধ্যে পরিসীমা নির্দেশ করে। একটি বুলিশ ক্যান্ডেলস্টিকে (বিবেচনার সময়ের সাথে সাথে দাম বৃদ্ধির ইঙ্গিত), খোলাটি শরীরের নীচের অংশ দ্বারা নির্দেশিত হয় এবং বন্ধটি উপরের অংশ দ্বারা নির্দেশিত হয়। এবং, তদ্বিপরীত, একটি বিয়ারিশ মোমবাতির জন্য (মূল্য হ্রাস নির্দেশ করে)। উইকস (ছায়া বা লেজ) সময়কালের মূল্য আন্দোলনের পরিসীমা দেখায়। যখনই দামগুলি খোলা এবং বন্ধ স্তরের দ্বারা আবদ্ধ সীমার বাইরের স্তরে পৌঁছায়, তখনই তাদের ব্যাপ্তির সাথে ছায়া দেখা যায় (উচ্চ বা নিম্ন)। একটি ক্যান্ডেলস্টিক দ্বারা প্রতিনিধিত্ব করা মূল্যের গতিবিধি নির্ধারণ করতে রঙের স্কিম ব্যবহার করা হয়। বুলিশ মোমবাতিগুলি সাধারণত সাদা, নীল বা সবুজ হয়, যখন বিয়ারিশ মোমবাতিগুলি কালো বা লাল হয়।

- মোমবাতিগুলির দীর্ঘ দেহগুলি খোলা-থেকে-ক্লোজ পদক্ষেপে শক্তিশালী গতি এবং সিদ্ধান্তমূলক বাজার আচরণ দেখায়, তবে, কিছু দাম নির্দিষ্ট সময়ের মধ্যে পৌঁছে যাওয়ার কারণে বর্ধিত অস্থিরতা দেখায় কিন্তু শেষ পর্যন্ত খোলা থেকে বন্ধ পরিসর থেকে বাদ দেওয়া হয়।

- ছোট সংস্থাগুলি বাজারের সিদ্ধান্তহীনতা বা বুলিশ এবং বিয়ারিশ শক্তির মধ্যে ভারসাম্য নির্দেশ করতে পারে।

সময়ের সাথে সাথে দামের আচরণ বর্ণনা করার একটি সাধারণ উপায় হল একটি প্রবণতা। এটি সংশ্লিষ্ট সময় উইন্ডোতে মূল্য আন্দোলনের প্রধান দিক।

- একটি মধ্যবর্তী ট্রেন্ড লাইন হল একটি তির্যক রেখা যেখান থেকে বাজার দুবার বাউন্স করে। এই প্রবণতা লাইন একটি সম্ভাব্য কিন্তু এখনও নিশ্চিত প্রবণতা নির্দেশ করে.

- নিশ্চিত ট্রেন্ডলাইন – বাজার এই ট্রেন্ডলাইনটি তিনবার বন্ধ করে দিয়েছে। ঐতিহ্যগত বিশ্লেষণ এটিকে একটি চিহ্ন হিসাবে নেয় যে ট্রেন্ড লাইনটি বাস্তব এবং বাজার এটিকে ঘিরে প্রতিক্রিয়া দেখাবে।

সাপোর্ট এবং রেজিস্ট্যান্স লাইন সাধারণত অনুভূমিক হয়, কিন্তু যখন তারা একটি প্রবণতা বরাবর তির্যক হয়, তখন তাদের ট্রেন্ড লাইন বলা হয়।

এই লাইনগুলি ব্যবহার করার তত্ত্ব হল যে বাজারের এক ধরনের মেমরি রয়েছে – মূল্য নির্দিষ্ট স্তরের সাথে সম্পর্কিত একটি নির্দিষ্ট উপায়ে আচরণ করে, যা গুরুত্বপূর্ণ টার্নিং পয়েন্ট হিসাবে ব্যবহৃত হত। যখন স্তরগুলি বর্তমান মূল্যের নীচে থাকে, তখন তারা “সমর্থন” গঠন করে, একটি বিয়ারিশ পদক্ষেপের বিরুদ্ধে একটি সম্ভাব্য বাফার। যখন স্তরগুলি বর্তমান মূল্যের উপরে থাকে, তখন তারা “প্রতিরোধ” হিসাবে উপস্থিত হয়, একটি বুলিশ পদক্ষেপের সম্ভাব্য বাধা। একবার মূল্য এই স্তরগুলির কাছে পৌঁছে গেলে, ব্যবসায়ীরা প্রায়শই এই স্তরগুলিকে পরীক্ষা করা, ভাঙা বা সুরক্ষিত করার প্রত্যাশা করে একটি বাণিজ্যে প্রবেশের জন্য মূল্যের দিকনির্দেশে আস্থা অর্জন করার আগে। মূল্য যখন এই স্তরগুলির মধ্যে একটি অতিক্রম করে, তারা বিপরীত ভূমিকা পালন করে। যখন একটি আপট্রেন্ড ভেঙ্গে যায়, তখন “প্রতিরোধ” হয়ে যায় “সমর্থন”, একটি উল্লেখযোগ্য স্তর নির্দেশ করে,

সবচেয়ে রক্ষণশীল বা নির্ভরযোগ্য লেনদেন হয় যেগুলি যখন বাজার শনাক্তযোগ্য সমর্থন এবং প্রতিরোধের স্তরের মধ্যে ওঠানামা করে। এটি আপনাকে একটি আপট্রেন্ডে কেনার অনুমতি দেয় যখন একটি বিয়ারিশ লেগ পুলব্যাক দামগুলিকে সমর্থন স্তরে নামিয়ে আনে এবং তারপর যখন মূল্য একটি প্রতিরোধের স্তরে ফিরে আসে তখন বিক্রি করতে, বা, একটি নিম্নমুখী প্রবণতায়, যখন মূল্য একটি নির্ভরযোগ্য পর্যায়ে শীর্ষে চলে যায় তখন বিক্রি করে৷ প্রতিরোধের স্তর।

মূল্য কর্ম নিদর্শন

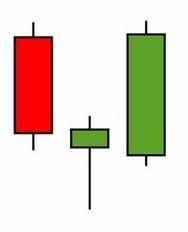

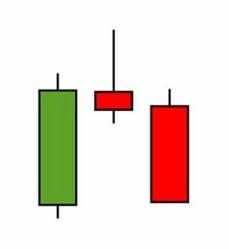

একটি ক্যান্ডেলস্টিক প্যাটার্ন হল একটি একক বা কখনও কখনও একাধিক বার প্রাইস অ্যাকশন যা একটি ক্যান্ডেলস্টিক চার্টে গ্রাফিকভাবে প্রদর্শিত হয় যা প্রাইস অ্যাকশন ব্যবসায়ীরা বাজারের গতিবিধির পূর্বাভাস দিতে ব্যবহার করে। প্যাটার্নগুলি প্রায়ই ক্রয় এবং বিক্রয় চাহিদার মধ্যে ভারসাম্যের সবচেয়ে সময়োপযোগী সূচক। যাইহোক, প্যাটার্ন স্বীকৃতি কিছুটা বিষয়ভিত্তিক এবং মোমবাতি নিদর্শন সনাক্তকরণ এবং ব্যবসা করার দক্ষতা বিকাশের জন্য প্রশিক্ষণের পাশাপাশি ব্যক্তিগত অভিজ্ঞতার প্রয়োজন। বিভিন্ন ধরণের নিদর্শন রয়েছে, যার মধ্যে অনেকগুলি একই মৌলিক নীতিতে সামান্য পরিবর্তন। অতএব, একটি ছোট “গ্রুপ” প্যাটার্নের উপর ফোকাস করা বোধগম্য হয় যা ব্যবসায়ীকে কাজ করার জন্য একটি নির্ভরযোগ্য সংকেত দেয়।

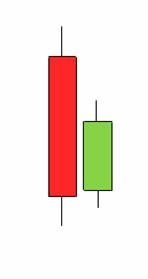

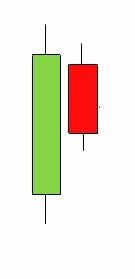

সেম হাই লোয়ার ক্লোজ বারস (DBHLC) এবং সেম লো হায়ার ক্লোজ বারস (DBLHC) – নামটি জটিল শোনাতে পারে, কিন্তু প্যাটার্নটি বোঝা যথেষ্ট সহজ। মডেলটি সমর্থন এবং প্রতিরোধের ধারণার উপর ভিত্তি করে।

DBLHC হল DBHLC টেমপ্লেটের বিপরীত। উভয় মোমবাতি একই নিম্ন, এবং দ্বিতীয় মোমবাতি বন্ধ প্রথম মোমবাতি উচ্চ থেকে উচ্চতর.

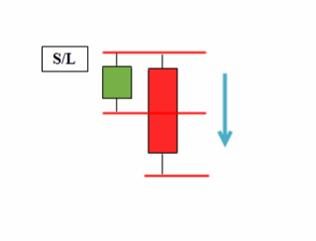

একটি বিয়ারিশ সেটআপের উদাহরণ

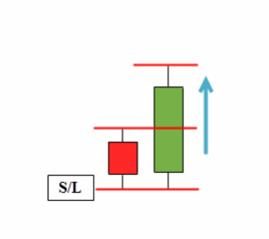

একটি বুলিশ সেটআপের উদাহরণ

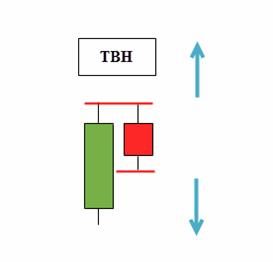

একই উচ্চ (TBH) সহ দুটি বার এবং একই নিম্ন (TBL) সহ দুটি বার হল দ্বি-মুখী মূল্য নির্ধারণের প্যাটার্ন যা প্রবণতার দিক নির্বিশেষে উভয় দিকেই কাজ করে৷ এই ধরনের প্যাটার্ন সহ সমস্ত ট্রেডিং একটি অভ্যন্তরীণ বারের সাথে ট্রেডিংয়ের সমান। কারণ হল যে শেষ বারটি পূর্ববর্তী বারের ভিতরের বার। প্রাইস অ্যাকশন কৌশলের প্রায় সব প্যাটার্নই দ্বিমুখী, যা আপনাকে ক্রয়-বিক্রয় উভয়ই করতে দেয়। TBH – একই স্তরে বার উচ্চ। যদি দাম দ্বিতীয় মোমবাতি উচ্চ অতিক্রম করে, তাহলে এটি প্রবণতা একটি ধারাবাহিকতা একটি চিহ্ন, কম একটি প্রবণতা বিপরীত. TBH ব্যবহার করে একটি লেনদেনের উদাহরণ:

রেলএকটি সাধারণ রিভার্সাল প্যাটার্ন যা সাধারণত প্রবণতা বা বড় দোলনার শেষে তৈরি হয়।

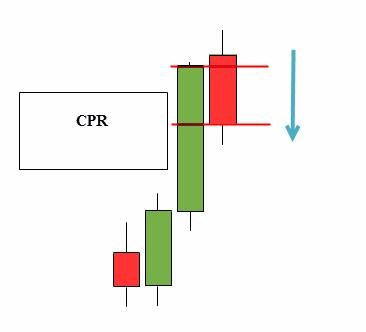

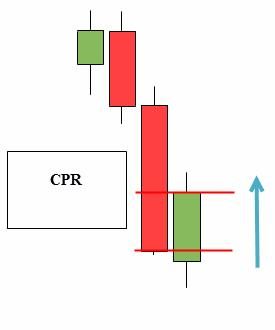

একটি রিভার্সাল টু ক্লোজ প্রাইস

(CPR) হল একটি সুপরিচিত এবং প্রায়শই ট্রেড করা ক্যান্ডেলস্টিক প্যাটার্ন।

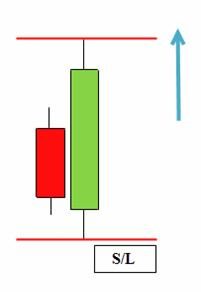

পিন বার , পিনোচিও বার নামেও পরিচিত, সবচেয়ে সাধারণ মূল্য অ্যাকশন মডেল। একটি ছোট শরীর এবং একপাশে একটি দীর্ঘ ছায়া সহ একটি মোমবাতি প্রতিনিধিত্ব করে।

পিন বার যার নিচের লম্বা ছায়া থাকে । পিন বারের উপরে একটি পেন্ডিং বাই স্টপ অর্ডার দিয়ে এবং নিচের পয়েন্টে স্টপ লস দিয়ে ট্রেড খোলা উচিত।

অভ্যন্তরীণ বার (

দণ্ডের ভিতরে

)

একটি জনপ্রিয় বিপরীতমুখী/পরিবর্তনশীল ক্যান্ডেলস্টিক গঠন যার জন্য কমপক্ষে দুটি ক্যান্ডেলস্টিক প্রয়োজন। এই প্যাটার্নটি স্বল্প-মেয়াদী বাজারের অনুভূতির উপর একটি সরাসরি খেলা যা বাজারে হতে পারে এমন “বড় চাল” হওয়ার আগে প্রবেশ করার চেষ্টা করে। ভিতরের বারটি ক্যান্ডেলস্টিকের পূর্ববর্তী উচ্চ এবং নিম্নের উপরে/নীচে দাম বৃদ্ধির অনিচ্ছা দেখায়, যা বাজারের সিদ্ধান্তহীনতার ইঙ্গিত দেয়।

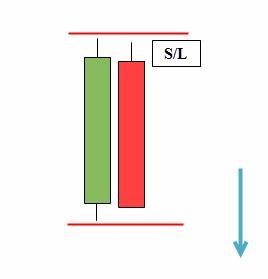

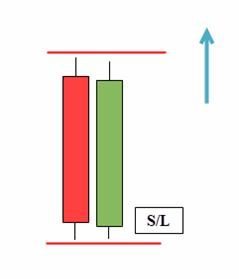

একটি বুলিশ ভিতরে বার প্যাটার্ন জন্য

বিয়ারিশ বিকল্প

ভিতরের দণ্ডের ছায়াগুলি প্রথম মোমবাতির বাইরে যেতে পারে, তবে আদর্শভাবে, যখন মোমবাতির শরীর এবং ছায়া উভয়ই প্রথম বারের ভিতরে থাকে, তখন এই ধরনের সংকেতগুলি আরও নির্ভরযোগ্য। এছাড়াও, প্রথম বারের অভ্যন্তরে একটি নয়, বেশ কয়েকটি মোমবাতি থাকতে পারে, প্রধান জিনিসটি হ’ল তারা প্রাইস অ্যাকশন ট্রেডিং সিস্টেমের সমস্ত নিয়ম মেনে চলে। এই ক্ষেত্রে, প্যাটার্নটি ভিতরের বারের সংখ্যার উপর ভিত্তি করে একটি সংখ্যা বরাদ্দ করা হয়, যেমন IB2, IB3, ইত্যাদি।

একটি বাইরের বার হল একটি দুটি ক্যান্ডেলস্টিক প্যাটার্ন যেখানে দ্বিতীয় মোমবাতির একটি উচ্চ উচ্চ এবং একটি নিম্ন নিম্ন। দ্বিতীয় মোমবাতির পরিসীমা অবশ্যই প্রথমটির পরিসীমা অতিক্রম করতে হবে। এর অর্থ মূল্যের পরিসর এবং অস্থিরতা প্রসারিত হচ্ছে, উভয় দিকেই শক্তি দেখাচ্ছে। বেশিরভাগ ক্ষেত্রে, ষাঁড় বা ভালুক জিতেছে কিনা তা স্পষ্ট নয়, একমাত্র নিশ্চিততা হল বর্ধিত অস্থিরতা।

BUOVB (উল্লম্ব বারের বাইরে বুলিশ)

BEOVB (উল্লম্ব বারের বাইরে বুলিশ)

কেন প্রাইস অ্যাকশন কাজ করে?

অনেক চার্ট আজ সূচকে পূর্ণ যা বোঝা কঠিন। যাইহোক, তারা যা দিতে পারে তা হল মূল্য পড়া, খালি এবং কাঁচা, মোমবাতি দ্বারা প্রতিনিধিত্ব করা হয়। আপনি শুধুমাত্র মোমবাতি, সেইসাথে সহজ সমর্থন এবং প্রতিরোধের লাইন প্রয়োজন. ক্লিন চার্টে প্রাইস অ্যাকশন ট্রেড করার মাধ্যমে, আপনি বিভ্রান্তি দূর করেন এবং সবচেয়ে গুরুত্বপূর্ণ উপাদান, দামের উপর ফোকাস করেন। বাজারে সাফল্যের জন্য এটিই প্রকৃতপক্ষে একমাত্র উপাদান। অনেক ব্যবসায়ী বিশ্বাস করেন যে বাজার র্যান্ডম প্যাটার্ন অনুসরণ করে এবং সর্বদা কাজ করে এমন একটি কৌশল কীভাবে চিহ্নিত করা যায় তা পদ্ধতিগতভাবে পরিষ্কার নয়। যেহেতু প্রাইস অ্যাকশন টেকনিক্যাল অ্যানালাইসিস টুলসকে সাম্প্রতিক মূল্যের ইতিহাসের সাথে একত্রিত করে যাতে পৃথক ট্রেডারের বিষয়ভিত্তিক ব্যাখ্যার উপর ভিত্তি করে ট্রেডিং সুযোগ সনাক্ত করা যায়, তাই প্রাইস অ্যাকশন ট্রেডিং ট্রেডিংয়ে অত্যন্ত সমর্থিত।

কিভাবে মূল্য কর্ম বাণিজ্য – বোঝা এবং কৌশল

প্রথমত, আপনাকে বিভিন্ন ধরণের চার্ট এবং সেগুলি থেকে পড়তে পারে এমন সংকেতগুলি জানতে হবে। এর পরে, আপনাকে মূল্য নির্ধারণের মডেলগুলি সনাক্ত করার দক্ষতা বিকাশ করতে হবে। এটি সমর্থন এবং প্রতিরোধের রেখা আঁকতে শেখাও বোঝায়। সময়ের সাথে সাথে, নির্দিষ্ট ট্রেন্ড পয়েন্টে পৌঁছালে দামগুলি কীভাবে আচরণ করে সে সম্পর্কে একটি স্বজ্ঞাত ধারণা আসবে। একটি প্রাইস অ্যাকশন ট্রেডারের একমাত্র ওয়ার্কস্পেসের প্রয়োজন হল একটি ক্লিন চার্ট কোনো প্রযুক্তিগত সূচক ছাড়াই (কিছু ক্ষেত্রে চলমান গড় বাদে)। একটি পরিষ্কার মূল্য চার্ট ট্রেডারকে প্রাইস মুভমেন্টের উপর ফোকাস করতে সাহায্য করে এবং প্রযুক্তিগত সূচকে পিছিয়ে না যাওয়ার উপর।

মূল লক্ষ্য হল প্রাথমিক পর্যায়ে একটি প্রবণতা ধরা এবং এটি অবৈধ না হওয়া পর্যন্ত এটি অনুসরণ করা। এটি লক্ষ করা গুরুত্বপূর্ণ যে মূল্য অ্যাকশন ব্যবসায়ীরা তাদের বিশ্লেষণে বেশ কয়েকটি সরঞ্জাম একত্রিত করার চেষ্টা করে, যা সফল ট্রেডের সম্ভাবনা বাড়ায়।

প্রকৃতপক্ষে, প্রাইস অ্যাকশন ট্রেডিং সিস্টেমে, এটি সবই একত্রিত স্তর থেকে সেটআপ বা মূল্য অ্যাকশন প্যাটার্নগুলি কীভাবে ট্রেড করতে হয় তা শিখতে নেমে আসে। বাজার অপারেটরদের প্রকৃতির কারণে, বৈশ্বিক অর্থনৈতিক ভেরিয়েবলের প্রতি তাদের প্রতিক্রিয়া, মূল্য ক্রিয়া বিভিন্ন প্যাটার্নে নিজেকে পুনরাবৃত্তি করতে থাকে। প্রাইস অ্যাকশন চার্ট বাজারের সেন্টিমেন্টের পরিবর্তন বা ধারাবাহিকতা প্রতিফলিত করে। এইভাবে, দামের ধরণগুলি সনাক্ত করতে শিখে, আপনি মূল্য পরবর্তী কোথায় যাবে সে সম্পর্কে “ইঙ্গিত” পেতে পারেন। সাধারণত, তাদের দুটি বিভাগে বিভক্ত করা যেতে পারে:

ধারাবাহিকতা নিদর্শনএবং ট্রেন্ড রিভার্সাল প্যাটার্ন। https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm যদিও ধারাবাহিকতা নিদর্শনগুলি ইঙ্গিত দেয় যে মূল প্রবণতাটি চলতে চলেছে, বিপরীতে বিপরীত নিদর্শনগুলি ইঙ্গিত দেয় যে, মূল প্রবণতা বিপরীত হতে চলেছে। প্রধান ধারাবাহিকতা প্যাটার্নগুলি হল

আয়তক্ষেত্র ,

পতাকা , পতিত

ওয়েজ (উপরের ট্রেন্ডের সময়) এবং ক্রমবর্ধমান ওয়েজ (ডাউনট্রেন্ডের সময়)। বেসিক রিভার্সাল প্যাটার্নস –

মাথা এবং কাঁধ, উল্টানো মাথা এবং কাঁধ, ডবল টপ এবং ডাবল বটম, পতনশীল ওয়েজ (ডাউনট্রেন্ডের সময়) এবং ক্রমবর্ধমান ওয়েজ (উপরের ট্রেন্ডের সময়)। ক্রিপ্টোকারেন্সির উপর প্রাইস অ্যাকশন – মার্কেট বোঝা, ট্রেডিং কৌশল, কিভাবে এই মার্কেটে প্রাইস অ্যাকশন ব্যবহার করতে হয় – ভিডিও নির্দেশনা: https://youtu.be/BzaS4dgQvxE

Scalping এবং মূল্য কর্ম

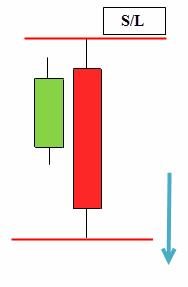

স্ক্যালপিং এর মধ্যে ছোট দামের গতিবিধির সুবিধা নেওয়ার জন্য দ্রুত একটি অবস্থানে প্রবেশ করা এবং প্রস্থান করা জড়িত, সেই সম্পদের জন্য একটি ছোট দামের গতিবিধি বিবেচনা না করেই। অনেক স্ক্যালপার সাধারণত 1 মিনিটের চার্ট ব্যবহার করে। স্ক্যালপিং কৌশলটির লক্ষ্য হল ট্রেন্ডের দিকে ট্রেড করা এবং যখন দাম ট্রেন্ডের দিকে ফিরে যেতে শুরু করে তখন পুলব্যাকের সময় প্রবেশ করা। এটি করার জন্য, ব্যবসায়ীরা এনগাল্ফিং প্যাটার্নগুলি সন্ধান করে যা একটি প্রবেশের সংকেত দেয়, যেমন যখন প্রবণতার দিকে একটি মোমবাতি একটি পুলব্যাকের দিকে একটি মোমবাতিকে ঢেকে রাখে। এটি একটি রোলব্যাকের সময় ঘটে।

স্ট্রাকচারাল মার্জার ফ্যাক্টর এবং প্রাইস অ্যাকশন

প্রাইস অ্যাকশন ট্রেডিং এর প্রেক্ষাপটে, সঙ্গম হল সেই বিন্দু/স্তর যেখানে দুই বা ততোধিক ফ্যাক্টর একত্রে একত্রিত হয় (বা ছেদ করে) একটি হট স্পট (সঙ্গম পয়েন্ট) তৈরি করে যা একই ট্রেডিং সিগন্যাল নিশ্চিত করে। উদাহরণস্বরূপ, মূল্য প্রতিরোধের স্তরে চলে যায়, যদি আপনি ফিবোনাচি রিট্রেসমেন্ট পরীক্ষা করেন, প্রায় একটি সঙ্গমের মতো যে প্রতিরোধের স্তরটিও 61.8 ফিবোনাচি স্তরে রয়েছে। তবে সেটাই নয়, সাধারণ প্রবণতাও নিম্নগামী। সুতরাং লাইন আপ যে তিনটি কারণ আছে:

- সাধারণ নিম্নগামী প্রবণতা;

- প্রতিরোধের স্তর যে দাম এগিয়ে আসছে;

- দামও 61.8 ফিবোনাচি লেভেলের দিকে যাচ্ছে, যা রেজিস্ট্যান্স লেভেলের সাথে মিলে যায়।

কাজের কৌশল মূল্য কর্ম

আরও অভিজ্ঞ ব্যবসায়ীরা প্যাটার্ন, এন্ট্রি এবং এক্সিট লেভেল, স্টপ লস এবং প্রাসঙ্গিক তথ্য প্রাপ্ত করার জন্য বিভিন্ন বিকল্প ধরে রাখে। শুধুমাত্র একটি কৌশল ব্যবহার করে পর্যাপ্ত বাণিজ্যের সুযোগ নাও দিতে পারে। প্রাইস অ্যাকশন ট্রেডিং কৌশল যা সঠিকভাবে ব্যবহার করলে ভালো ফলাফলের নিশ্চয়তা দিতে পারে:

- ব্রেকআউট (ব্রেকআউট) – কৌশলটি একটি প্রশস্ত-পরিসরের মোমবাতির উপস্থিতি (গত 9টি সেশনের সর্বোচ্চ) এবং 2 মাসের একটি নতুন উচ্চতাকে একত্রিত করে। এটি ইনস্টলেশনটিকে আরও “নির্ভরযোগ্য” এবং কাজ করতে মজাদার করে তোলে।

- পিন বারটি যেকোন বাজারের প্রেক্ষাপটে ব্যবহার করা যেতে পারে, পুলব্যাকের পরে একটি প্রবণতা পুনরায় শুরু করার জন্য বা গুরুত্বপূর্ণ উচ্চ বা নিম্ন থেকে উলটাপালটি সনাক্ত করতে। এটি মূল স্তরের মিথ্যা ব্রেকআউটের সাথে ভাল যায়।

- ইনসাইড বারগুলি বর্তমান প্রবণতাগুলি ট্র্যাক করার জন্য আদর্শ, বিশেষ করে যখন একটি সারিতে দুটি, তিন বা তার বেশি থাকে (তাদের বিস্ফোরক সম্ভাবনা বিশাল)৷

প্রাইস অ্যাকশন কীভাবে ব্যবহার করবেন

একটি চার্ট প্যাটার্নের ব্রেকআউটে ট্রেড করা

প্রাইস অ্যাকশন ট্রেডগুলিতে প্রবেশ সাধারণত কিছু ধরণের নিশ্চিতকরণের উপর ভিত্তি করে যা সেটআপগুলিকে ট্রিগার করে। মূলত, এগুলি প্রযুক্তিগত স্তরের ব্রেকআউট, যা ক্যান্ডেলস্টিক প্যাটার্ন দ্বারা নিশ্চিত করা হয়।

- 1 – বাম কাঁধ।

- 2 – প্যাটার্নের মাথা।

- 3 – ডান কাঁধ।

- 4 – উভয় কাঁধের নীচের অংশগুলিকে সংযুক্ত করে ঘাড়ের লাইন।

হেড এবং শোল্ডার প্যাটার্ন হল একটি গুরুত্বপূর্ণ রিভার্সাল প্যাটার্ন যা আপট্রেন্ডের উচ্চতায় তৈরি হয়। দাম নেকলাইন ভেঙ্গে না যাওয়া পর্যন্ত ব্যবসায়ী একটি সংক্ষিপ্ত অবস্থান খোলার জন্য অপেক্ষা করে। একবার ব্রেকআউট ঘটলে, ট্রেডের জন্য লাভের লক্ষ্য হল প্যাটার্নের উচ্চতা (5) ব্রেকআউট পয়েন্ট (6) থেকে অনুমান করা হয়। স্টপ লস সাধারণত ঘাড় লাইনের উপরে (আক্রমনাত্মক পন্থা) বা ডান কাঁধের উপরে (ঐতিহ্যগত পদ্ধতি) স্থাপন করা হয়।

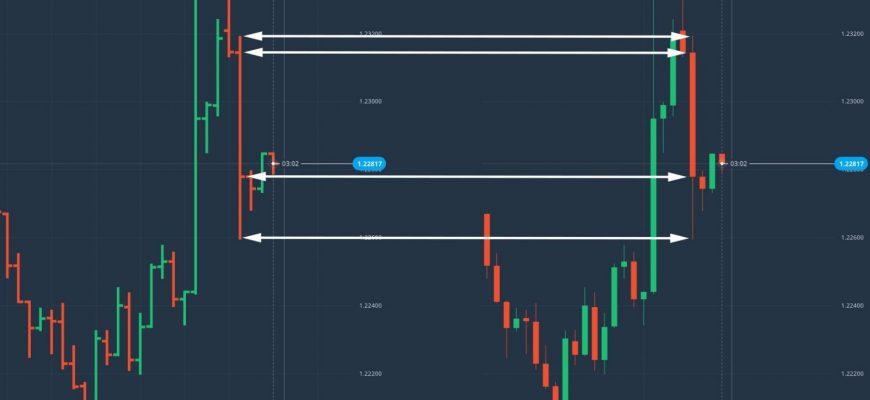

অনুভূমিক ব্রেকআউট/রিটেস্ট ট্রেডিং

কিছু ব্যবসায়ী অনুভূমিক রেঞ্জ থেকে ব্রেকআউটের উপর ভিত্তি করে ট্রেড করতে পছন্দ করে। এই পদ্ধতির জন্য পরিষ্কার ঊর্ধ্ব এবং নিম্ন সীমানা সহ একটি র্যাঙ্কিং বাজারের প্রয়োজন হবে।

ট্রেন্ডলাইনের ব্রেকআউটে ট্রেডিং

বাজারের প্রবণতা বাজারের অবস্থার মধ্যে ট্রেন্ডলাইনগুলিকে ভেঙে ফেলার প্রবণতা রয়েছে। ট্রেডাররা ট্রেন্ডলাইন ব্যবহার করে আপট্রেন্ডের সময় উচ্চ উচ্চ এবং ডাউনট্রেন্ডের সময় নিম্ন নিম্নের সাথে সংযোগ করতে, যার ব্রেকআউট ব্রেকআউটের দিকে ট্রেড করার সুযোগ তৈরি করে। একটি ভাঙা আপট্রেন্ড লাইনের মূলত অর্থ হল মূল্য একটি নতুন নিম্ন নিম্নমুখী হওয়ার সম্ভাবনা, যা একটি ডাউনট্রেন্ডের বৈশিষ্ট্য এবং একটি সম্ভাব্য প্রবণতা বিপরীত হওয়ার সংকেত দেয়। একইভাবে, একটি ভাঙা ডাউনট্রেন্ডলাইনের অর্থ হল মূল্য একটি নতুন উচ্চতর উচ্চতা তৈরি করতে পারে, একটি আপট্রেন্ডের বৈশিষ্ট্য।

পুলব্যাক ট্রেডিং

পুলব্যাক ব্যবসায়ীরা একটি স্টক বা পণ্য কেনার চেষ্টা করে যখন দাম সাময়িকভাবে বিস্তৃত আপট্রেন্ডের মুখে পড়ে। ট্রেড করার জন্য, বাজারকে অবশ্যই একটি নির্দিষ্ট দিকে যেতে হবে, উপরে বা নিচে। একটি ট্রেডের মধ্যে প্রবণতা ছাড়া, রোলব্যাকে লাভ করা অসম্ভব।

একটি প্রবণতা সঙ্গে একটি বাণিজ্য প্রবেশ

প্রথম ধাপ হল বাজারের অন্তর্নিহিত দিক নির্ণয় করা – পেয়ারটি কি উপরে উঠছে নাকি নিচে? আপট্রেন্ডগুলি উচ্চতর উচ্চ এবং উচ্চ নিম্ন মূল্য দ্বারা গঠিত হয়, যখন নিম্ন প্রবণতাগুলি নিম্ন নিম্ন এবং নিম্ন উচ্চ দ্বারা গঠিত হয়। এটা বোঝা গুরুত্বপূর্ণ যে উপরে যাওয়ার পথে, দাম কখনও কখনও প্রবণতার বিপরীত দিকে চলে যাবে। প্রবণতার বিরুদ্ধে এই মূল্যের গতিবিধিকে মূল্য সংশোধন বলা হয় এবং একটি আপট্রেন্ডের সময় একটি বৈশিষ্ট্যযুক্ত জিগজ্যাগ প্যাটার্ন তৈরি করে। ট্রেডের পর ট্রেন্ডে প্রবেশ করতে, ব্যবসায়ীরা ফিবোনাচি রিট্রেসমেন্ট লেভেল ব্যবহার করে পূর্ববর্তী ইমপালস ওয়েভ থেকে রিট্রেসমেন্টের দূরত্ব পরিমাপ করতে।

প্রাইস অ্যাকশন ট্রেডিং: বিবেচনার বিষয়গুলো

প্রাইস অ্যাকশন ট্রেডিংয়ে ঝুঁকি পরিচালনা করা ট্রেডিংয়ের অন্য কোনো শৈলীতে ঝুঁকি ব্যবস্থাপনার অনুরূপ – একই নিয়ম প্রযোজ্য। ব্যবসায়ীদের মনে রাখা উচিত এমন আসল কারণগুলির জন্য:

- বর্তমান বাজার কাঠামো । একটি আপট্রেন্ডে, সুযোগগুলি কিনুন; একটি পরিসরে, সমর্থনে রেঞ্জের নিম্নের কাছাকাছি কিনুন, বা প্রতিরোধের ক্ষেত্রে উচ্চতার কাছাকাছি বিক্রি করুন, একটি ডাউনট্রেন্ডে (সুযোগ বিক্রি করুন)।

- চার্টে মূল্যের ক্ষেত্রগুলি । সমর্থন/প্রতিরোধের স্তর বা স্তরগুলি লিখুন যা বাজারে পিভট পয়েন্টের পরামর্শ দেয়। উদাহরণস্বরূপ, যদি বাজার একটি আপট্রেন্ডে থাকে তবে এটি একটি সমর্থন এলাকা হতে পারে, একটি নিম্ন সুইং, 50 প্রবণতা লাইনের একটি চলমান গড়, যেখান থেকে বাজার কয়েকবার বাউন্স করেছে।

- এই স্তরগুলির মধ্যে একটি স্টপ লস রাখুন , বা যেখানে এমন শক্তির কোনও বাস্তব ইঙ্গিত নেই যা বাজারে এই দিক পরিবর্তনের কারণ হবে।

মূলত, ব্যবসায়ীরা টিপিং পয়েন্টে প্রবেশ করার চেষ্টা করে। টার্নিং পয়েন্টগুলির মধ্যে স্তরগুলি হল “খালি অঞ্চল” যেখানে স্টপ স্থাপন করা যেতে পারে। উদাহরণ স্বরূপ, যদি আপনি একটি সাপোর্ট লেভেলে একটি ট্রেড প্রবেশ করেন যাতে দাম বাড়বে বলে আশা করা যায়, তাহলে আপনি যে সাপোর্ট লেভেলে প্রবেশ করেছেন তার নিচে একটি স্টপ ওয়েল স্থাপন করতে পারেন, শর্ত থাকে যে এটি একটি সাপোর্ট লেভেলও না হয়। এই ক্ষেত্রে, যদি স্টপ আঘাত করা হয়, এটি নির্দেশ করে যে ট্রেডের অন্তর্নিহিত মূল থিসিসটি ন্যায়সঙ্গত ছিল না। ট্রেডিংয়ে সাফল্যের চাবিকাঠি হল একটি ধারণাগতভাবে সঠিক, সঠিক, সুগঠিত এবং অনায়াস পদ্ধতি। অভিজ্ঞতা, ব্যবসা পরিচালনার ক্ষেত্রে এবং দীর্ঘ ড্রডাউনের অনিবার্য পর্যায় উভয় ক্ষেত্রেই, এটি থেকে বিচ্যুত না হয়ে সর্বদা সঠিক পথে থাকার জন্য সমস্ত পার্থক্য আনতে পারে, তবে এটি এই সত্য থেকে বিঘ্নিত হয় না যে এমনকি নবীন ব্যবসায়ীরাও বা যারা