د نرخ عمل سوداګرۍ رازونه – دا څه دي او په سوداګرۍ کې د نرخ عمل سیسټم څنګه کارول کیږي ، مثالونه او لارښوونې. د نرخ عمل یو سوداګریز میتود دی چې سوداګر ته اجازه ورکوي چې په بازار کې څه پیښیږي لوستل شي او د نرخونو وروستي حرکتونو پراساس موضوعي سوداګریزې پریکړې وکړي ، نه یوازې په تخنیکي شاخصونو تکیه کول. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm د هرې سوداګرۍ ستراتیژۍ په څیر، ګټه په دې پورې اړه لري چې د نرخ عمل څنګه کارول کیږي. هغه سوداګر چې دا میتود تمرین کوي تاریخي او اوسني نمونو باندې تمرکز کوي ترڅو پانګه اچونه وکړي چیرې چې نرخ ممکن راتلونکی حرکت وکړي.

- د نرخ عمل سیسټم – دا څه دي، د نوي سوداګرو لپاره اساس

- د نرخ عمل سره د بازار درک کول

- د شمعې تحلیل د نرخ عمل اساس دی

- د قیمت عمل نمونې

- ولې د قیمت عمل کار کوي؟

- د نرخ عمل تجارت څنګه – پوهه او ستراتیژی

- Scalping او د قیمت عمل

- د جوړښتي ادغام عوامل او د نرخ عمل

- د کار کولو ستراتیژي قیمت عمل

- په عمل کې د قیمت عمل کارولو څرنګوالی

- د چارټ نمونې په بریک آوټ کې تجارت

- افقی بریک آوټ / بیا ازموینه تجارت

- د رجحان لاین په بریک آوټ کې تجارت

- پل بیک تجارت

- د رجحان سره سوداګرۍ ته ننوتل

- د نرخ عمل تجارت: فکتورونه باید په پام کې ونیول شي

د نرخ عمل سیسټم – دا څه دي، د نوي سوداګرو لپاره اساس

لکه څنګه چې نوم معنی لري، پدې ستراتیژۍ کې ترټولو مهم عنصر د یو ځانګړي مالي وسیلې قیمت دی. د نرخ عمل د نرخ حرکتونو مشاهده او تشریح پراساس دی. ډیری وختونه د نرخ بدلونونو په اړه تحلیل کیږي چې په تیرو وختونو کې پیښ شوي. اصلي شی چې د نرخ عمل سوداګرۍ له نورو ستراتیژیو څخه توپیر کوي دا دی چې دا تخنیک پرته له شاخصونو “پاک” یا “ننګې” چارټونه کاروي ، پدې توضیح سره چې شاخصونه پخپله د تاریخي نرخ حرکتونو تشریح کوي (کوم چې هیڅ وړاندوینې ځواک نلري ، او پخپله د ګرافونو څخه شتون نلري). په هرصورت، دا پدې معنی ندي چې د قیمت عمل سوداګر تخنیکي وسایل نه کاروي. د دې په پام کې نیولو سره چې د نرخ عمل تجارت د نرخ وروستي او تیرو حرکتونو ته اشاره کوي، ټول تخنیکي تحلیلي وسیلې (د رجحاناتو، فبوناکي بیرته راګرځیدل،

د ملاتړ او مقاومت کرښې ، او داسې نور) د هغه ستراتیژۍ سره سم د قیمت چلند تحلیل کولو لپاره ګټور دي چې د سوداګر لپاره خورا مناسب وي. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm د نرخ بدلون ډاټا معمولا د

جاپاني شمعې یا اسانه لوستلو هسټوګرامونو په بڼه وړاندې کیږي. له چارټونو څخه تاسو هرڅه ترلاسه کوئ چې بازار د یوې ټاکلې مودې لپاره ترسره کړي. ټول اقتصادي معلومات او نړیوال خبرونه چې یو څه اغیزه کوي قیمت به د نرخ چارټ کې منعکس شي.

د نرخ عمل سره د بازار درک کول

اصلي شی چې د نرخ عمل ستراتیژي سوداګر باید د باخبره سوداګرۍ پریکړې کولو لپاره پوه شي د بازار اوسنی جوړښت دی. پدې تعریف کې لومړی ګام د نرخ چارټ کې د کلیدي تخنیکي کچې موندل او نښه کول دي. دا د ملاتړ او مقاومت کلیدي کچې دي، کوم چې معمولا د پیرودلو او پلور امرونو لوی شمیر لري، او له همدې امله د تقاضا یا عرضه زیاتوالي ساحې په توګه تشریح کیدی شي. د کلیدي ملاتړ او مقاومت کچه ټاکل په اوږد مهاله چوکاټونو (ورځنۍ یا اونۍ) کې غوره ترسره کیږي. واضح سوینګ لوړې او ټیټې ومومئ چې په تیرو وختونو کې په مکرر ډول یادونه شوې او د افقی کرښو سره یې په نښه کړئ. دا کچه د کلیدي ملاتړ او مقاومت کچې دي چیرې چې قیمت ممکن بیرته راګرځي.

- د رواني ملاتړ او مقاومت کچه معمولا د ګردي شمیرې د تبادلې نرخونو شاوخوا جوړوي (1.00، 1.10، 1.20، او نور). د بازار ډیری برخه اخیستونکي د ګردي شمیرو په شاوخوا کې د پیرودلو او پلور امرونه ځای په ځای کوي، نو قیمت کولی شي د دې کچې سره سمون ولري یا یې په غیر معمولي توګه د لوړې سوداګرۍ سرعت سره مات کړي.

- د فبوناکي د بیرته راګرځیدو کچه د احتمالي کچو د لیدو لپاره کارول کیږي چیرې چې نرخ بیرته راګرځیدلی شي او اصلي رجحان ته دوام ورکړي. کله چې په لوړ وخت چوکاټونو کې پلي شي، د فبوناکي مهمې کچې لکه د 61.8٪ بیرته راګرځولو کچه کولی شي کلیدي تخنیکي کچې شي چیرې چې ډیری پاتې سپارښتنې ځای په ځای شوي.

- د محور ټکي هم مهم تخنیکي کچې کیدی شي چیرې چې نرخ ممکن د ملاتړ یا مقاومت سره مخ شي. ډیری سوداګر د دوی په سوداګرۍ کې ورځني محور ټکي او د دوی ملاتړ او مقاومت کچه تعقیبوي.

- د متحرک ملاتړ او مقاومت کچه . کلیدي تخنیکي کچې باید جامد نه وي. د حرکت اوسط عموما د متحرک کلیدي تخنیکي کچو پیژندلو لپاره کارول کیږي چې د 50-day EMA، 100-day EMA، 200-day EMA، یا د 144-day EMA په څیر د Fibonacci EMA کچه شاوخوا واقع کیږي.

- د انفلاسیون عوامل هغه سیمې دي چیرې چې تخنیکي کچې سره یو ځای کیږي، د دوی اهمیت نور هم روښانه کوي.

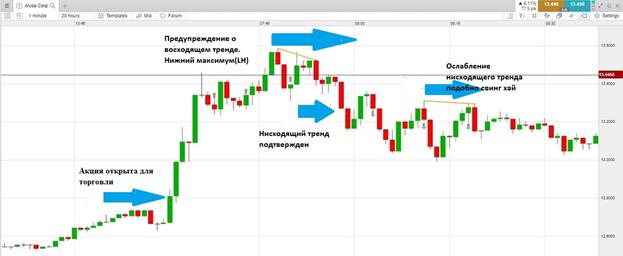

په چارټ کې د کلیدي تخنیکي کچې تعریف کولو سره، دا وخت دی چې د بازار اوسني لوري تحلیل کړئ – اوسنی رجحان. د نرخ عمل ډیری سوداګر یوازې د عمومي رجحان په لور تجارت کوي، ځکه چې دا سوداګریز تنظیمات د بریالیتوب ترټولو لوړ احتمال لري. مارکیټونه په دریو لارو حرکت کولی شي – پورته، ښکته او څنګ ته. یو بازار چې پورته روان دی په لوړ رجحان کې دی. دا په چارټ کې د لوړو لوړو او لوړو ټیټو لخوا مشخص شوی. لوړې ټيټې د نرخونو د بیرته راګرځیدو په جریان کې رامینځته کیږي ، کوم چې د رامینځته شوي تمایل په مقابل کې د نرخ لنډمهاله حرکتونه دي. دوی معمولا د سوداګرو لخوا د ګټې اخیستو په پایله کې رامینځته کیږي چې دمخه په لوړ رجحان کې دي. هرڅومره ژر چې نرخ راټیټ شي ، نوي پیرودونکي بازار ته ننوځي ، ځکه چې دوی د بازار اوسنی نرخ نسبتا ټیټ ګڼي. دا یو لوړ ټیټ جوړوي. هغه مارکیټونه چې ټیټ ټیټ او ټیټ لوړوالی رامینځته کوي په ټیټ رجحان کې دي. په نهایت کې، هغه مارکیټونه چې د HH او HL لوړ رجحانات او LL او LH ښکته رجحانونه نه ښیي، مګر پرته له کوم واضح لوري سره حرکت کوي، د رینج بازارونو په نوم یادیږي. په رینج بازارونو کې، د نرخ عمل سوداګر معمولا هغه وخت اخلي کله چې نرخ د رینج ټیټ پای ته ورسیږي او پلوري کله چې نرخ د رینج پورتنۍ پای ته ورسیږي. کوم چې د HH او HL پورته رجحانات او LL او LH ښکته رجحان نه ښیې، مګر پرته له کوم واضح لوري سره حرکت کوي، د رینج بازارونو په نوم یادیږي. په رینج بازارونو کې، د نرخ عمل سوداګر معمولا هغه وخت اخلي کله چې نرخ د رینج ټیټ پای ته ورسیږي او پلوري کله چې نرخ د رینج پورتنۍ پای ته ورسیږي. کوم چې د HH او HL پورته رجحانات او LL او LH ښکته رجحان نه ښیې، مګر پرته له کوم واضح لوري سره حرکت کوي، د رینج بازارونو په نوم یادیږي. په رینج بازارونو کې، د نرخ عمل سوداګر معمولا هغه وخت اخلي کله چې نرخ د رینج ټیټ پای ته ورسیږي او پلوري کله چې نرخ د رینج پورتنۍ پای ته ورسیږي.

په چارټ کې د کلیدي تخنیکي کچې په نښه کولو او د بازار عمومي سمت ټاکلو سره، د بازار یو بشپړ انځور ترلاسه کولو او د بازار اوسنی جوړښت درک کولو لپاره یوه کلیدي برخه ورکه ده. دا اجزا د بازار برخه اخیستونکو ارواپوهنه ده ، لکه څنګه چې د چارټ او شمعې نمونو لخوا ثبوت شوی.

د نرخ عمل نمونې په ریښتیني وخت کې د پلور وړاندیز او د ورکړل شوي مالي وسیلې غوښتنې ترمینځ توازن ښیې. په نرخ کې هر ډول بدلون د پیرودونکو او پلورونکو ترمنځ توازن کې بدلون معنی لري – د عرضې زیاتوالی به نرخ ټیټ کړي، پداسې حال کې چې د تقاضا زیاتوالی به نرخ لوړ کړي. د نرخ عمل سوداګر د دې انګیرنې پر بنسټ خپل تجارتونه کوي چې که د پیرودونکي غوښتنه د پلورونکي له عرضې څخه زیاته وي، بیه به ضرور لوړه شي یا برعکس.

د شمعې تحلیل د نرخ عمل اساس دی

هر څه چې مهال ویش وي، هره دوره د شمعې یا بار سره مطابقت لري. شمعې د یوې ټاکلې مودې په اوږدو کې د نرخ عمل لنډیز کوي ، نو په 5 دقیقو چارټ کې هر شمع د 5 دقیقو قیمت عمل نمایندګي کوي ، پداسې حال کې چې په ورځني چارټ کې هره ورځ یوازې یوه شمع رامینځته کیږي.

شمعې د قیمت عمل چارټ اصلي لید پیژندنه ده. د دوی پوهیدل د یو سوداګر لپاره مهم دي چې په سم وخت کې موقعیتونه خلاص یا بند کړي.

شمعې د قیمت څلور درجې لري – پرانیستل (خلاص)، تړل (بند)، لږترلږه (ټیټ)، اعظمي (لوړ). د شمعې بدن د دورې د پرانستلو نرخ او د پای نرخ تر مینځ حد په ګوته کوي. په بُلش شمعې کې (د پام وړ وخت په اوږدو کې د نرخ د زیاتوالي نښه) پرانستل د بدن د ښکته برخې لخوا په ګوته کیږي ، او تړل د پورتنۍ برخې لخوا په ګوته کیږي. او، برعکس، د بیئرش شمعې لپاره (د نرخ کمښت په ګوته کوي). ویکس (سیوري یا لکۍ) د مودې په جریان کې د نرخ حرکت لړۍ ښیي. هرکله چې نرخونه د خلاص او نږدې کچې پورې تړلي حد څخه بهر کچې ته رسي ، سیوري د دوی حد (لوړ یا ټیټ) سره لیدل کیږي. د رنګ سکیمونه د قیمت حرکت ټاکلو لپاره کارول کیږي چې د شمعې لخوا نمایش کیږي. د بُلش شمعې معمولا سپینې، نیلي یا شنه وي، پداسې حال کې چې د بییرش شمعې تور یا سور وي.

- د شمعې اوږده بدنونه د خلاص څخه نږدې حرکت کې قوي حرکت او د بازار پریکړه کونکی چلند ښیې ، په هرصورت ، د بې ثباتۍ زیاتوالی ښیې ځکه چې ځینې نرخونه د یوې مودې په اوږدو کې رسیدلي مګر په نهایت کې د خلاص څخه نږدې حد څخه ایستل کیږي.

- کوچني ارګانونه کولی شي د بازار ناڅرګندتیا یا د بډایه او بییرش ځواکونو ترمینځ توازن په ګوته کړي.

د وخت په تیریدو سره د نرخ چلند تشریح کولو یوه عامه لاره یو رجحان دی. دا د اړوند وخت کړکۍ کې د نرخ حرکت اصلي لار ده.

- د منځمهاله تمایل کرښه یو اختلال کرښه ده چې له هغې څخه بازار دوه ځله باونس کیږي. دا د رجحان کرښه یو احتمالي مګر تر اوسه تایید شوی رجحان نه څرګندوي.

- تایید شوی رجحان لاین – بازار درې ځله دا رجحان لاین له لاسه ورکړی. دودیز تحلیل دا د یوې نښې په توګه اخلي چې د رجحان کرښه ریښتیا ده او دا چې بازار به د هغې شاوخوا غبرګون وکړي.

د ملاتړ او مقاومت کرښې معمولا افقی وي، مګر کله چې دوی د رجحان په اوږدو کې اختراع وي، دوی ته د رجحان کرښې ویل کیږي.

د دې لینونو کارولو تیوري دا ده چې بازار یو ډول حافظه لري – نرخ د ځانګړو کچو په تړاو په یو مشخص ډول چلند کوي ، کوم چې مهم ټکي و. کله چې کچه د اوسني نرخ څخه ښکته وي، دوی “ملاتړ” جوړوي، د بیئرش حرکت په وړاندې یو احتمالي بفر. کله چې کچه د اوسني نرخ څخه پورته وي، دوی د “مقاومت” په توګه ښکاري، د چټک حرکت لپاره یو احتمالي خنډ. یوځل چې نرخ دې کچو ته نږدې شي ، سوداګر اکثرا تمه لري چې دا کچه ازمول شي ، مات شي یا خوندي شي مخکې لدې چې سوداګرۍ ته د ننوتلو لپاره د نرخ په لور باور ترلاسه کړي. کله چې نرخ له دې کچو څخه یوه څخه تیریږي ، دوی مخالف رول لوبوي. کله چې یو لوړوالی مات شي، “مقاومت” “ملاتړ” کیږي، د پام وړ کچه په ګوته کوي،

ترټولو محافظه کار یا د باور وړ تجارتونه هغه دي چې واقع کیږي کله چې بازار د پیژندلو وړ مالتړ او مقاومت کچې ترمنځ بدلون راولي. دا تاسو ته اجازه درکوي په لوړ رجحان کې وپلورئ کله چې د بییرش پښې پل بیک نرخ د ملاتړ کچې ته راټیټ کړي ، او بیا وپلوري کله چې نرخ د مقاومت کچې ته راستون شي ، یا په ټیټ رجحان کې ، کله چې نرخ د اعتبار وړ لوړ شي وپلورئ. د مقاومت کچه.

د قیمت عمل نمونې

د شمعې نمونه یو واحد یا ځینې وختونه د څو بار قیمت عمل دی چې په ګرافیک ډول د شمعې په چارټ کې ښودل شوی چې د نرخ عمل سوداګر د بازار حرکت وړاندوینې لپاره کاروي. نمونې اکثرا د پیرود او پلور غوښتنې تر مینځ د توازن ترټولو دقیق شاخص دی. په هرصورت، د نمونې پیژندنه یو څه موضوعي ده او د شمعې نمونو پیژندلو او تجارت کولو مهارتونو ته وده ورکولو لپاره روزنې او همدارنګه شخصي تجربې ته اړتیا لري. ډیری ډولونه شتون لري، چې ډیری یې په ورته اساسي اصولو کې لږ توپیرونه دي. له همدې امله، دا معنی لري چې د نمونو په کوچنۍ “ډله” تمرکز وکړئ چې سوداګر ته د کار کولو لپاره د سیګنالونو معتبر سیټ ورکوي.

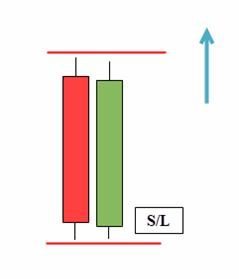

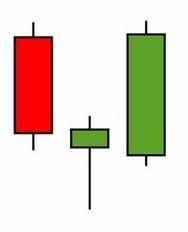

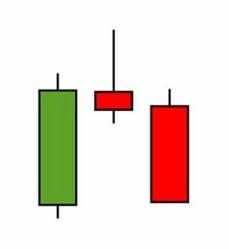

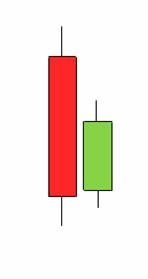

ورته لوړ ټیټ بند بارونه (DBHLC) او ورته ټیټ لوړ بند بارونه (DBLHC) – نوم ممکن پیچلي ښکاري ، مګر نمونه د پوهیدو لپاره خورا اسانه ده. ماډل د ملاتړ او مقاومت مفهوم پر بنسټ والړ دی.

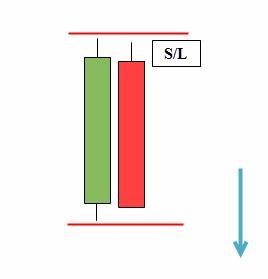

DBLHC د DBHLC ټیمپلیټ معکوس دی. دواړه شمعې یو شان ټیټونه لري، او د دویمې شمعې تړل د لومړۍ شمعې له لوړې څخه لوړ دي.

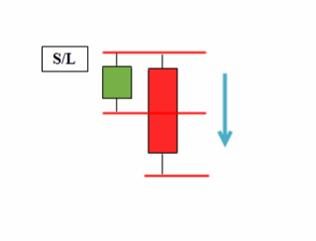

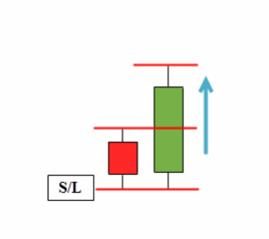

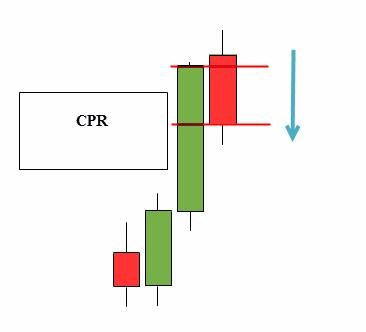

د بیئرش ترتیب یوه بیلګه

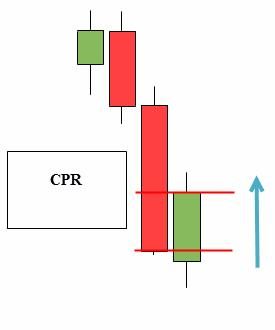

د چټک تنظیم کولو بیلګه

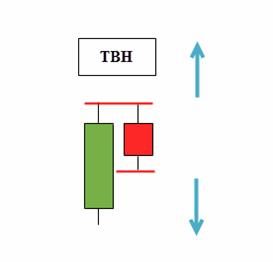

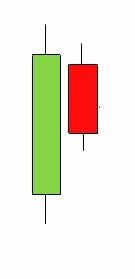

دوه بارونه د ورته لوړ (TBH) سره او دوه بارونه د ورته ټیټ (TBL) سره دوه اړخیز نرخونه دي چې د رجحان سمت ته په پام سره په دواړو لورو کې کار کوي. د داسې نمونو سره ټول تجارت د داخلي بار سره سوداګرۍ ته ورته دی. دلیل یې دا دی چې وروستی بار د مخکینۍ بار لپاره دننه بار دی. د نرخ عمل ستراتیژۍ نږدې ټولې نمونې دوه اړخیزې دي ، کوم چې تاسو ته اجازه درکوي دواړه پیرود او وپلورئ. TBH – بار په ورته کچه لوړه ده. که نرخ د دوهم شمعې له لوړې کچې څخه تیریږي ، نو دا د رجحان دوام نښه ده ، ټیټ د رجحان بدلون دی. د TBH په کارولو سره د راکړې ورکړې بیلګه:

ریلونهیو ساده بدلیدونکی نمونه ده چې معمولا د رجحاناتو یا لوی بدلونونو په پای کې رامینځته کیږي.

د تړلو نرخ

بدلول (CPR) یو پیژندل شوی او په مکرر ډول تجارت شوی د شمعې نمونه ده.

پن بار ، چې د Pinocchio بار په نوم هم پیژندل کیږي، د قیمت ترټولو عام ماډل دی. د شمعې استازیتوب کوي د کوچني بدن او یوې خوا ته اوږد سیوري.

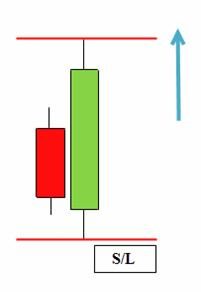

پن بار دی چې اوږد ټیټ سیوري لري. سوداګري باید د پن بار د پورتنۍ برخې څخه پورته د پاتې پیرود سټاپ آرډر سره او په لاندې نقطه کې د بند له لاسه ورکولو سره پرانستل شي.

داخلي بار ( د

بار دننه

)

یو مشهور بدلیدونکی / دوام لرونکی شمعې جوړښت دی چې لږترلږه دوه شمعې ته اړتیا لري. دا نمونه د لنډ مهاله بازار احساساتو باندې مستقیم لوبه ده چې هڅه کوي د “لوی حرکتونو” څخه مخکې چې په بازار کې واقع کیږي د ننوتلو هڅه کوي. دننه بار د شمعې پخوانۍ لوړ او ټیټ څخه پورته / ښکته پورته کیدو لپاره د نرخونو لیوالتیا ښیې ، چې د بازار ناڅرګندتیا په ګوته کوي.

د دننه د بار نمونې لپاره

د بیریش اختیار

د داخلي بار سیوري کولی شي د لومړۍ شمعې څخه هاخوا لاړ شي ، مګر په مثالي توګه ، کله چې بدن او د شمعې سیوري دواړه د لومړي بار دننه وي ، نو دا ډول سیګنالونه خورا معتبر دي. همچنان ، د لومړي بار دننه کیدی شي یو نه وي ، مګر څو شمعې ، اصلي شی دا دی چې دوی د نرخ عمل سوداګرۍ سیسټم ټولو مقرراتو سره مطابقت لري. په دې حالت کې، نمونه د داخلي بارونو د شمیر پر بنسټ یو شمیر ټاکل کیږي، لکه IB2، IB3، او داسې نور.

یو بهرنۍ بار د دوه شمعې نمونه ده په کوم کې چې دویمه شمع لوړه لوړه او ټیټ ټیټ لري. د دویمې شمعې حد باید د لومړۍ شمعې څخه ډیر وي. دا پدې مانا ده چې د نرخ حد او بې ثباتۍ پراخیږي، په دواړو لورو کې ځواک ښیې. په ډیری حاالتو کې، دا روښانه نده چې بیل یا ریچھ ګټلي، یوازینی ډاډ د بې ثباتۍ زیاتوالی دی.

BUOVB (د عمودی بار څخه بهر بلش)

BEOVB (د عمودی بار څخه بهر بلش)

ولې د قیمت عمل کار کوي؟

نن ورځ ډیری چارټونه د شاخصونو څخه ډک دي چې پوهیدل ستونزمن دي. په هرصورت، ټول هغه څه چې دوی یې وړاندیز کولی شي د قیمت لوستل دي، خام او خام، د شمعې لخوا استازیتوب کیږي. تاسو یوازې شمعې ته اړتیا لرئ ، په بیله بیا ساده ملاتړ او مقاومت لینونو ته. په پاکو چارټونو کې د نرخ عمل سوداګرۍ کولو سره ، تاسو ګډوډي له مینځه وړئ او په خورا مهم عنصر ، قیمت تمرکز کوئ. دا په حقیقت کې په بازارونو کې د بریالیتوب لپاره اړین یوازینی عنصر دی. ډیری سوداګر پدې باور دي چې بازار تصادفي نمونې تعقیبوي او دا په سیستماتیک ډول روښانه نده چې څنګه یوه ستراتیژي وپیژني چې تل کار کوي. ځکه چې د نرخ عمل تخنیکي تحلیلي وسیلې د وروستي نرخ تاریخ سره یوځای کوي ترڅو د انفرادي سوداګر د موضوعي تشریح پراساس د سوداګرۍ فرصتونه وپیژني ، د نرخ عمل سوداګرۍ په سوداګرۍ کې خورا ملاتړ کیږي.

د نرخ عمل تجارت څنګه – پوهه او ستراتیژی

له هرڅه دمخه ، تاسو اړتیا لرئ د چارټونو مختلف ډولونه او سیګنالونه وپیژنئ چې له دوی څخه لوستل کیدی شي. بیا ، تاسو اړتیا لرئ د نرخ ماډلونو پیژندلو مهارت ته وده ورکړئ. دا پدې معنی هم ده چې زده کړه څنګه د ملاتړ او مقاومت کرښې رسم کړئ. د وخت په تیریدو سره، د نرخونو د چلند څرنګوالي په اړه یو شعوري پوهه به راشي کله چې دوی ځانګړي رجحان ټکو ته ورسیږي. یوازینی کاري ځای چې د نرخ عمل سوداګر ورته اړتیا لري پاک چارټ دی پرته له کوم تخنیکي شاخصونو (په ځینو مواردو کې د حرکت اوسط استثنا سره). د پاک نرخ چارټ له سوداګر سره مرسته کوي چې د نرخ حرکت باندې تمرکز وکړي نه د تخنیکي شاخصونو په پاتې کیدو باندې.

اصلي هدف دا دی چې په لومړي مرحله کې یو رجحان ونیسئ او تعقیب یې کړئ تر هغه چې دا باطل شي. دا مهمه ده چې په یاد ولرئ چې د نرخ عمل سوداګر هڅه کوي د دوی تحلیل کې یو شمیر وسیلې سره یوځای کړي ، کوم چې د بریالۍ سوداګرۍ احتمال زیاتوي.

په حقیقت کې ، د نرخ عمل سوداګرۍ سیسټم کې ، دا ټول د ادغام کچې څخه د تنظیم کولو یا نرخ عمل نمونې سوداګرۍ کولو څرنګوالي زده کولو ته راځي. د بازار آپریټرانو د طبیعت له امله، د نړیوال اقتصادي تغیراتو په اړه د دوی عکس العمل، د نرخ عمل پخپله په مختلفو نمونو کې تکراروي. د نرخ عمل چارټونه د بازار احساساتو بدلون یا دوام منعکس کوي. پدې توګه ، د نرخ نمونو پیژندلو زده کولو سره ، تاسو کولی شئ “اشارات” ترلاسه کړئ پدې اړه چې نرخ به چیرې ځي. عموما، دوی په دوو کټګوریو ویشل کیدی شي: د

دوام نمونېاو د رجحان د بدلون نمونې. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm په داسې حال کې چې د دوام نمونې سیګنال کوي چې اصلي تمایل د دوام په اړه دی، د برعکس نمونې سیګنالونه، دا اصلي تمایل د بیرته راګرځیدو په اړه دی. د دوام اصلي نمونې

مستطیلونه دي ،

بیرغونه ، د راټیټیدو

څراغونه (د پورته کیدو په جریان کې) او د لوړیدو پړانګونه (د ښکته کیدو پرمهال). د بیرته راګرځولو بنسټیز نمونې –

سر او اوږې، د سر او اوږو برعکس، دوه ګونی پورته او دوه ګونی لاندینۍ، د راټیټیدلو ویجونه (د ټیټ رجحان په جریان کې) او لوړیدونکي ویجونه (د لوړ رجحان په جریان کې). په کریپټوکرنسی کې د نرخ عمل – د بازار پوهه ، د سوداګرۍ ستراتیژیو ، پدې بازار کې د نرخ عمل کارولو څرنګوالی – ویډیو لارښوونې: https://youtu.be/BzaS4dgQvxE

Scalping او د قیمت عمل

سکالپینګ کې د وړو نرخ حرکتونو څخه د ګټې اخیستنې لپاره په چټکۍ سره موقعیت ته ننوتل او وتل شامل دي، پرته لدې چې د دې شتمنۍ لپاره د کوچني نرخ حرکت په پام کې ونیول شي. ډیری سکیلپران معمولا د 1 دقیقې چارټونه کاروي. د سکالپینګ ستراتیژي موخه دا ده چې د رجحان په لور تجارت وکړي او د بیرته راستنیدو پرمهال ننوځي کله چې نرخ د رجحان په لور حرکت پیل کړي. د دې کولو لپاره، سوداګر د ښکیلو نمونو په لټه کې دي چې د ننوتلو نښه کوي، لکه کله چې د رجحان په لور کې شمعې د بیرته راستنیدو په لور یو شمع پوښي. دا د بیرته راستنیدو پرمهال پیښیږي.

د جوړښتي ادغام عوامل او د نرخ عمل

د نرخ د عمل سوداګرۍ په شرایطو کې، سنگم هغه نقطه/سطحه ده چیرې چې دوه یا ډیر فاکتورونه سره یو ځای کیږي (یا یو بل سره یو ځای کیږي) ترڅو ګرم ځای (د سنگم نقطه) رامینځته کړي چې ورته سوداګریز سیګنال تاییدوي. د مثال په توګه، نرخ د مقاومت کچې ته حرکت کوي، که تاسو د فیبوناکي retracement چک کړئ، تقریبا د یو کنف په څیر چې د مقاومت کچه هم د 61.8 فیبوناکي کچه کې ده. مګر دا ټول نه دي، عمومي رجحان هم ښکته دی. نو دلته درې فکتورونه شتون لري چې قطار کوي:

- عمومي ښکته تمایل؛

- د مقاومت کچه چې قیمت نږدې دی؛

- نرخ هم د 61.8 فبوناکي کچې ته پورته کیږي، کوم چې د مقاومت کچې سره سمون لري.

د کار کولو ستراتیژي قیمت عمل

ډیر تجربه لرونکي سوداګر د نمونو پیژندلو، د ننوتلو او وتلو کچه، د ضایعاتو مخه نیولو او اړونده معلوماتو ترلاسه کولو لپاره مختلف انتخابونه ساتي. یوازې د یوې ستراتیژۍ کارول ممکن د سوداګرۍ کافي فرصتونه چمتو نکړي. د نرخ عمل سوداګرۍ ستراتیژیانې چې کولی شي ښه پایلې تضمین کړي که په سمه توګه وکارول شي:

- بریک آوټ (بریک آوټ) – دا تخنیک د پراخه پراخه شمعې شتون سره یوځای کوي (په تیرو 9 غونډو کې ترټولو لوړ) او د 2 میاشتو نوې لوړه. دا نصب کول ډیر “د اعتماد وړ” او د کار کولو لپاره ساتیري کوي.

- پن بار د بازار په هر شرایطو کې کارول کیدی شي، ایا د بیرته راګرځیدو وروسته د رجحان بیا پیلولو لپاره یا د مهمو لوړو یا ټیټو څخه د بدلونونو پیژندلو لپاره. دا د کلیدي کچو غلط بریک آوټ سره ښه پرمخ ځي.

- دننه بارونه د اوسني رجحاناتو تعقیب لپاره مثالی دي، په ځانګړې توګه کله چې په قطار کې دوه، درې یا ډیر وي (د دوی چاودیدونکي احتمال خورا لوی دی).

په عمل کې د قیمت عمل کارولو څرنګوالی

د چارټ نمونې په بریک آوټ کې تجارت

د نرخ عمل سوداګرۍ ته ننوتل معمولا د یو ډول تایید پراساس وي چې تنظیمات رامینځته کوي. اساسا ، دا د تخنیکي کچو وقفې دي ، کوم چې د شمعې نمونو لخوا تایید شوي.

- ۱- چپ اوږه.

- 2 – د نمونې سر.

- ۳ – ښۍ اوږه.

- 4 – د غاړې کرښه چې د دواړو اوږو ښکته برخې سره نښلوي.

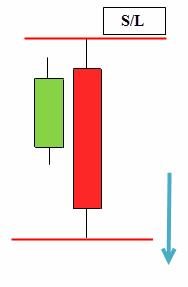

د سر او اوږو نمونه یو مهم بدلیدونکی نمونه ده چې د لوړ رجحان په لوړه کچه رامینځته کیږي. سوداګر د لنډ موقعیت خلاصیدو ته انتظار باسي تر هغه چې نرخ د غاړې کرښه مات کړي. یوځل چې بریک آوټ رامینځته شي ، د سوداګرۍ لپاره د ګټې هدف د نمونې لوړوالی دی (5) د بریک آوټ نقطې څخه اټکل شوی (6). د بند ضایعات معمولا د غاړې د کرښې څخه پورته کیښودل کیږي (تیریدونکي طریقه) یا د ښي اوږو څخه پورته (دوديز چلند).

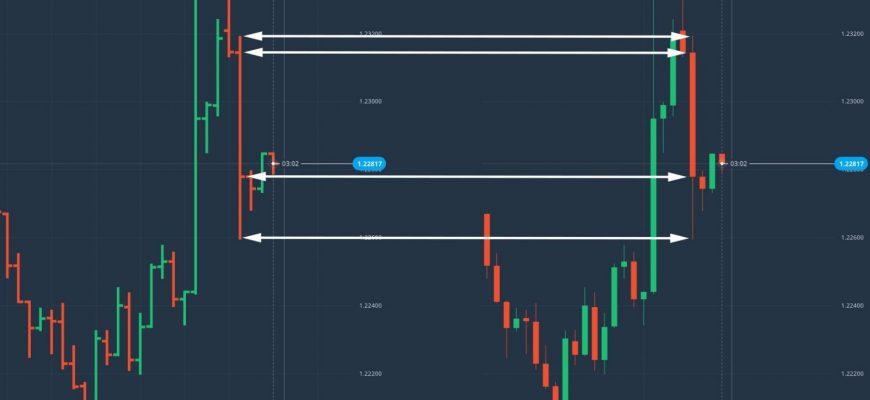

افقی بریک آوټ / بیا ازموینه تجارت

ځینې سوداګر غوره کوي چې د افقی سلسلو څخه د بریک آوټ پراساس تجارت وکړي. دا طریقه به یو درجه بندي بازار ته اړتیا ولري چې روښانه لوړ او ټیټ حدود ولري.

د رجحان لاین په بریک آوټ کې تجارت

مارکیټونه د رجحاناتو بازار شرایطو کې د رجحان کرښې ماتولو یا ښکته کولو ته لیواله دي. سوداګر د رجحاناتو په جریان کې د لوړو لوړو او ټیټو ټیټونو سره د ښکته کیدو په جریان کې د وصل کولو لپاره د رجحان لاینونه کاروي ، چې بریک آوټ د بریک آوټ په لور د سوداګرۍ فرصت رامینځته کوي. د مات شوي اپټرینډ لاین اساسا پدې معنی ده چې قیمت احتمال لري یو نوی ټیټ ټیټ رامینځته کړي ، کوم چې د ښکته رجحان ځانګړتیا ده او د احتمالي رجحان بیرته راګرځیدو نښه کوي. په ورته ډول، یو مات شوی ټیټ رجحان پدې معنی دی چې قیمت ممکن یو نوی لوړ لوړ کړي، د لوړ رجحان ځانګړتیا.

پل بیک تجارت

د پل بیک سوداګر هڅه کوي چې یو سټاک یا اجناس واخلي کله چې نرخ په موقتي ډول د پراخ لوړ رجحان سره مخ شي. د سوداګرۍ لپاره، بازار باید په یو ټاکلی لوري، پورته یا ښکته حرکت وکړي. په سوداګرۍ کې د رجحان پرته، په رول بیک کې ګټه ترلاسه کول ناممکن دي.

د رجحان سره سوداګرۍ ته ننوتل

لومړی ګام دا دی چې د بازار اصلي لار وټاکي – ایا جوړه پورته یا ښکته ده؟ Uptrends په نرخ کې د لوړو لوړو او لوړو ټیټو لخوا رامینځته کیږي، پداسې حال کې چې ښکته رجحان د ټیټ ټیټو او ټیټو لوړو څخه رامینځته کیږي. دا مهمه ده چې پوه شئ چې د پورته کیدو په لاره کې، قیمت به ځینې وختونه د رجحان په مخالف لوري کې حرکت وکړي. د رجحان په وړاندې د نرخ حرکتونو ته د نرخ سمون ویل کیږي او د یو لوړ رجحان په جریان کې د ځانګړتیا زګزګ بڼه جوړوي. د سوداګرۍ څخه وروسته رجحان ته د ننوتلو لپاره، سوداګر د فبوناکي بیرته راګرځولو کچه کاروي ترڅو د تیر محرک څپې څخه د بیرته راګرځیدو فاصله اندازه کړي.

د نرخ عمل تجارت: فکتورونه باید په پام کې ونیول شي

د نرخ عمل سوداګرۍ کې د خطر اداره کول د سوداګرۍ په کوم بل سټایل کې د خطر اداره کولو سره ورته دي – ورته مقررات پلي کیږي. د اصلي فکتورونو لپاره چې سوداګر باید په پام کې ونیسي:

- د بازار اوسنی جوړښت . په یو لوړ رجحان کې، فرصتونه وپیرئ؛ په یوه حد کې، په ملاتړ کې د رینج ټیټو ته نږدې پیرود وکړئ، یا په مقاومت کې لوړې کچې ته نږدې وپلورئ، په ټیټ رجحان کې (د فرصتونو پلور).

- په چارټ کې د ارزښت ساحې د ملاتړ/مقاومت کچه یا هغه کچې داخل کړئ چې په بازار کې د محور ټکي وړاندیز کوي. د مثال په توګه، که چیرې بازار په یو لوړ رجحان کې وي، دا کیدای شي د ملاتړ ساحه وي، یو ټیټ سوینګ، د 50 رجحان لینونو مودې سره یو حرکت اوسط، له کوم ځای څخه چې مارکیټ څو ځله راوتلی.

- د دې کچو ترمینځ د بند ضایع ځای ونیسئ ، یا چیرې چې د داسې ځواک ریښتیني نښې شتون نلري چې په بازار کې د دې بدلون لامل شي.

په لازمي ډول ، سوداګر هڅه کوي د ټیپ پوائنټونو ته ننوځي. د ګرځیدو نقطو ترمینځ کچه “خالي زونونه” دي چیرې چې تمځایونه کیدی شي. د مثال په توګه، که تاسو د مالتړ کچې ته د نرخ د لوړیدو په تمه سوداګرۍ ته ننوځئ، تاسو کولی شئ د مالتړ کچې څخه چې تاسو یې داخل کړی و، لاندې ښه ځای ونیسئ، په دې شرط چې دا د ملاتړ کچه هم نه وي. په دې حالت کې، که چیرې ودریږي، دا په ګوته کوي چې اصلي مقاله چې د سوداګرۍ لاندې ده توجیه نه وه. په سوداګرۍ کې د بریا کلیدي د مفهوم له پلوه سالم ، دقیق ، ښه جوړښت لرونکي او بې هڅې میتود درلودل دي. تجربه، دواړه د تجارتونو په اداره کولو او د اوږده وتلو په ناگزیر پړاوونو کې، کولی شي ټول توپیرونه رامینځته کړي ترڅو تل په سمه لاره پاتې شي پرته له دې چې له هغې څخه انحراف وکړي، مګر دا د دې حقیقت څخه مخنیوی نه کوي چې حتی نوي سوداګر یا هغه کسان.