Sekrety tradingu Price Action – co to jest i jak wykorzystać system Price Action w tradingu, przykłady i wskazówki. Price action to metoda handlowa, która umożliwia traderowi odczytywanie tego, co dzieje się na rynku i podejmowanie subiektywnych decyzji handlowych w oparciu o ostatnie ruchy cenowe, a nie poleganie wyłącznie na wskaźnikach technicznych. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Jak każda strategia handlowa, rentowność zależy od tego, w jaki sposób używana jest akcja cenowa. Handlowcy, którzy praktykują tę metodę, koncentrują się na historycznych i bieżących wzorcach, aby wykorzystać to, gdzie cena może się zmienić w następnej kolejności.

- System Price Action – co to jest, podstawa dla początkujących traderów

- Zrozumienie rynku za pomocą akcji cenowej

- Analiza świecowa jest podstawą Price Action

- Wzory akcji cenowej

- Dlaczego akcja cenowa działa?

- Jak handlować akcją cenową – zrozumienie i strategie

- Skalpowanie i akcja cenowa

- Czynniki fuzji strukturalnej i działania cenowe

- Działająca strategia cenowa

- Jak wykorzystać price action w praktyce

- Handel na wybiciu wzoru wykresu

- Horyzontalny handel z wybiciem/retestem

- Handel po przełamaniu linii trendu

- Wycofanie handlu

- Wejście w transakcję z trendem

- Price Action Trading: Czynniki do rozważenia

System Price Action – co to jest, podstawa dla początkujących traderów

Jak sama nazwa wskazuje, w tej strategii najważniejszym elementem jest cena danego instrumentu finansowego. Price action opiera się na obserwacji i interpretacji ruchu cen. Często analizowane w odniesieniu do zmian cen, które miały miejsce w przeszłości. Główną cechą odróżniającą handel akcjami cenowymi od innych strategii jest to, że technika ta wykorzystuje „czyste” lub „nagie” wykresy bez wskaźników, z wyjaśnieniem, że same wskaźniki są interpretacjami historycznych ruchów cen (które nie zawierają żadnej mocy predykcyjnej, a nie byłyby dostępne na samych wykresach). Nie oznacza to jednak, że traderzy price action nie używają narzędzi technicznych. Biorąc pod uwagę, że handel akcjami cenowymi odnosi się do ostatnich i przeszłych ruchów cen, wszystkie narzędzia analizy technicznej (linie trendów, zniesienia Fibonacciego,

linie wsparcia i oporu itp.) są przydatne do analizy zachowania ceny zgodnie ze strategią, która najlepiej odpowiada traderowi. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Dane o zmianach cen są zazwyczaj prezentowane w postaci

japońskich świeczników lub łatwych do odczytania histogramów. Z wykresów otrzymujesz wszystko, co rynek robił przez określony czas. Wszystkie dane ekonomiczne i wiadomości ze świata, które w jakiś sposób wpływają na cenę, zostaną odzwierciedlone na wykresie cenowym.

Zrozumienie rynku za pomocą akcji cenowej

Najważniejszą rzeczą, którą trader strategii price action musi zrozumieć, aby podejmować świadome decyzje handlowe, jest aktualna struktura rynku. Pierwszym krokiem w tej definicji jest znalezienie i zaznaczenie kluczowych poziomów technicznych na wykresie cenowym. Są to kluczowe poziomy wsparcia i oporu, które zwykle zawierają dużą liczbę zleceń kupna i sprzedaży, a zatem można je opisać jako obszary zwiększonego popytu lub podaży. Określanie kluczowych poziomów wsparcia i oporu najlepiej przeprowadzać w dłuższych ramach czasowych (dziennych lub tygodniowych). Znajdź oczywiste wzloty i upadki huśtawek, które były wielokrotnie notowane w przeszłości i zaznacz je poziomymi liniami. Poziomy te są kluczowymi poziomami wsparcia i oporu, na których cena może się cofnąć.

- Poziomy psychologicznego wsparcia i oporu zwykle kształtują się wokół kursów wymiany okrągłych liczb (1,00, 1,10, 1,20 itd.). Wielu uczestników rynku składa zlecenia kupna i sprzedaży wokół okrągłych liczb, więc cena może albo dopasować się do tych poziomów, albo złamać je z niezwykle wysokim tempem handlowym.

- Poziomy zniesienia Fibonacciego służą do poszukiwania potencjalnych poziomów, w których cena może odzyskać i kontynuować główny trend. Po zastosowaniu na wyższych ramach czasowych, ważne poziomy Fibonacciego, takie jak poziom zniesienia 61,8%, mogą stać się kluczowymi poziomami technicznymi, na których umieszczanych jest wiele oczekujących zleceń.

- Punkty obrotu mogą być również ważnymi poziomami technicznymi, na których cena może napotkać wsparcie lub opór. Wielu traderów śledzi dzienne punkty obrotu oraz ich poziomy wsparcia i oporu podczas handlu.

- Dynamiczne poziomy wsparcia i oporu . Kluczowe poziomy techniczne nie muszą być statyczne. Średnie ruchome są powszechnie używane do identyfikacji dynamicznych kluczowych poziomów technicznych, które występują wokół 50-dniowej EMA, 100-dniowej EMA, 200-dniowej EMA lub wokół poziomów EMA Fibonacciego, takich jak 144-dniowa EMA.

- Czynniki konfluencji to obszary, w których przecinają się poziomy techniczne, co dodatkowo podkreśla ich znaczenie.

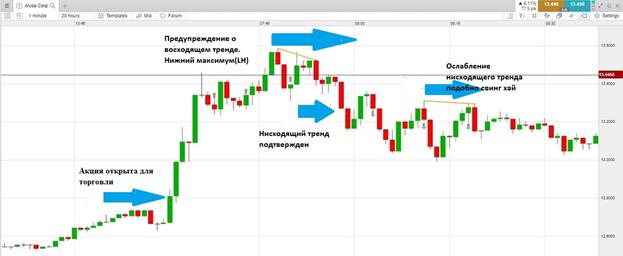

Po zdefiniowaniu kluczowych poziomów technicznych na wykresie nadszedł czas na analizę aktualnego kierunku rynku – aktualnego trendu. Wielu traderów price action handluje wyłącznie w kierunku ogólnego trendu, ponieważ te setupy mają zwykle największe prawdopodobieństwo sukcesu. Rynki mogą poruszać się na trzy sposoby – w górę, w dół i na boki. Rynek, który idzie w górę, znajduje się w trendzie wzrostowym. Charakteryzuje się wyższymi szczytami i wyższymi dołkami na wykresie. Wyższe dołki powstają podczas zniesień cen, które są krótkoterminowymi ruchami cen w kierunku przeciwnym do ustalonego trendu. Zwykle powstają w wyniku realizacji zysków przez traderów, którzy już znajdują się w trendzie wzrostowym. Gdy tylko cena spada, nowi nabywcy wchodzą na rynek, ponieważ uważają, że obecna cena rynkowa jest stosunkowo niska. To tworzy wyższy dołek. Rynki, które tworzą niższe dołki i niższe szczyty, znajdują się w trendzie spadkowym. Wreszcie rynki, które nie wykazują charakterystycznych trendów wzrostowych HH i HL oraz trendów spadkowych LL i LH, ale poruszają się w bok bez wyraźnego kierunku, nazywane są rynkami wahającymi się. Na rynkach z zakresami traderzy price action zazwyczaj kupują, gdy cena osiąga dolny koniec zakresu i sprzedają, gdy cena osiąga górny koniec zakresu. które nie wykazują charakterystycznych trendów wzrostowych HH i HL oraz trendów spadkowych LL i LH, ale poruszają się w bok bez wyraźnego kierunku, nazywane są rynkami wahania. Na rynkach z zakresami traderzy price action zazwyczaj kupują, gdy cena osiąga dolny koniec zakresu i sprzedają, gdy cena osiąga górny koniec zakresu. które nie wykazują charakterystycznych trendów wzrostowych HH i HL oraz trendów spadkowych LL i LH, ale poruszają się w bok bez wyraźnego kierunku, nazywane są rynkami wahania. Na rynkach z zakresami traderzy price action zazwyczaj kupują, gdy cena osiąga dolny koniec zakresu i sprzedają, gdy cena osiąga górny koniec zakresu.

Po zaznaczeniu kluczowych poziomów technicznych na wykresie i określeniu ogólnego kierunku rynku brakuje jednego kluczowego elementu, aby uzyskać pełniejszy obraz rynku i zrozumieć obecną strukturę rynku. Tym składnikiem jest psychologia uczestników rynku, o czym świadczą formacje wykresów i świec.

Wzorce Price Action pokazują w czasie rzeczywistym równowagę między ofertą sprzedaży a popytem na dany instrument finansowy. Każda zmiana ceny oznacza zmianę równowagi między kupującymi a sprzedającymi – wzrost podaży obniży cenę, podczas gdy wzrost popytu spowoduje wzrost ceny. Trader price action opiera swoje transakcje na założeniu, że jeśli popyt kupujących przewyższy podaż sprzedających, cena nieuchronnie wzrośnie wyżej lub odwrotnie.

Analiza świecowa jest podstawą Price Action

Niezależnie od osi czasu, każdy okres odpowiada świecznikowi lub słupkowi. Świece podsumowują akcję cenową w określonym przedziale czasu, więc na wykresie 5-minutowym każda świeca reprezentuje 5-minutową akcję cenową, podczas gdy na wykresie dziennym tworzona jest tylko jedna świeca dziennie.

Świeczniki są główną identyfikacją wizualną wykresu price action. Zrozumienie ich ma kluczowe znaczenie dla tradera, aby otwierać lub zamykać pozycje we właściwym czasie.

Świeca zawiera cztery poziomy cenowe – otwarcie (Otwarcie), zamknięcie (Zamknięcie), minimum (Low), maksimum (High). Korpus świecy wskazuje zakres między ceną otwarcia okresu a ceną zamknięcia. Na zwyżkowej świeczce (wskazującej na wzrost ceny w rozważanym czasie) otwarcie jest wskazane przez dolną część korpusu, a zamknięcie przez górną część. I odwrotnie, dla świecy niedźwiedziej (co wskazuje na spadek ceny). Knoty (cienie lub ogony) pokazują zakres ruchu ceny w danym okresie. Za każdym razem, gdy ceny osiągają poziomy poza zakresem ograniczonym przez poziomy otwarcia i zamknięcia, widoczne są cienie wraz z ich zasięgiem (wysoki lub minima). Schematy kolorów służą do określenia ruchu cenowego reprezentowanego przez świeczkę. Bycze świece są zwykle białe, niebieskie lub zielone, a niedźwiedzie są czarne lub czerwone.

- Długie korpusy świec pokazują silne tempo i decydujące zachowanie rynku w ruchu otwarcia do zamknięcia, jednak wykazują zwiększoną zmienność , ponieważ niektóre ceny są osiągane w pewnym okresie czasu, ale ostatecznie zostają wykluczone z zakresu otwarcia do zamknięcia.

- Małe ciała mogą wskazywać na niezdecydowanie rynkowe lub równowagę między siłami byka i niedźwiedzia.

Powszechnym sposobem opisywania zachowania cen w czasie jest trend. Jest to główny kierunek ruchu cen w odpowiednim oknie czasowym.

- Linia trendu pośredniego to linia ukośna, od której rynek dwukrotnie się odbija. Ta linia trendu wskazuje na potencjalny, ale jeszcze nie potwierdzony trend.

- Potwierdzona linia trendu – Rynek trzykrotnie odbił się od tej linii trendu. Tradycyjna analiza traktuje to jako znak, że linia trendu jest prawdziwa i że rynek zareaguje wokół niej.

Linie wsparcia i oporu są zwykle poziome, ale kiedy są ukośne wzdłuż trendu, nazywane są liniami trendu.

Teoria stojąca za użyciem tych linii jest taka, że rynek ma swego rodzaju pamięć – cena zachowuje się w określony sposób w stosunku do pewnych poziomów, które kiedyś były ważnymi punktami zwrotnymi. Gdy poziomy są poniżej obecnej ceny, stanowią „wsparcie”, potencjalny bufor przeciwko niedźwiedziemu ruchowi. Gdy poziomy są powyżej obecnej ceny, pojawiają się jako „opór”, potencjalna bariera dla byczego ruchu. Gdy cena zbliży się do tych poziomów, handlowcy często oczekują, że te poziomy zostaną przetestowane, przełamane lub zabezpieczone, zanim zyskają pewność co do kierunku ruchu ceny, aby wejść w transakcję. Kiedy cena przechodzi przez jeden z tych poziomów, odgrywają odwrotną rolę. Kiedy trend wzrostowy zostaje przełamany, „opór” staje się „wsparciem”, wskazując na znaczący poziom,

Najbardziej konserwatywne lub wiarygodne transakcje to te, które pojawiają się, gdy rynek waha się między zidentyfikowanymi poziomami wsparcia i oporu. Pozwala to na kupno w trendzie wzrostowym, gdy spadkowa noga sprowadziła ceny do poziomu wsparcia, a następnie sprzedawać, gdy cena powróci do poziomu oporu, lub, w trendzie spadkowym, sprzedawać, gdy cena osiągnęła poziom oporu.

Wzory akcji cenowej

Formacja świecowa to pojedyncza lub czasami wielokrotna akcja cenowa wyświetlana graficznie na wykresie świecowym, którego traderzy price action używają do przewidywania ruchu na rynku. Wzory są często najbardziej aktualnym wskaźnikiem równowagi między popytem na kupno i sprzedaż. Jednak rozpoznawanie formacji jest nieco subiektywne i wymaga szkolenia, a także osobistego doświadczenia, aby rozwinąć umiejętności identyfikowania i handlu formacjami świecowymi. Istnieje wiele różnych wzorów, z których wiele jest tylko niewielkimi odmianami tej samej podstawowej zasady. Dlatego sensowne jest skupienie się na małej „grupie” formacji, które dają traderowi wiarygodny zestaw sygnałów do pracy.

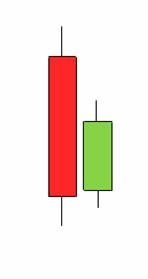

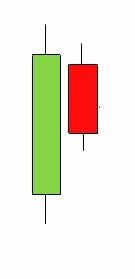

Takie same wysokie dolne słupki zamknięcia (DBHLC) i takie same niskie wyższe słupki zamknięcia (DBLHC) – nazwa może wydawać się skomplikowana, ale wzór jest dość łatwy do zrozumienia. Model opiera się na koncepcji wsparcia i oporu.

DBLHC jest odwrotnością szablonu DBHLC. Obie świece mają te same minima, a zamknięcie drugiej świecy jest wyższe niż maksimum pierwszej świecy.

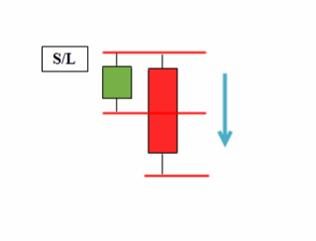

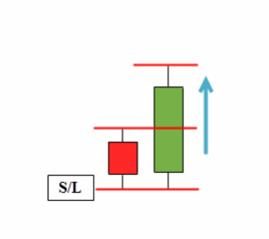

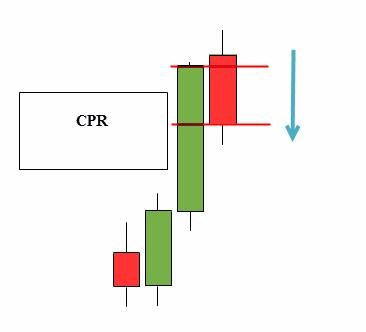

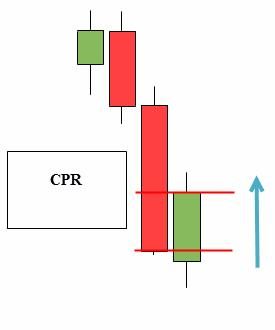

Przykład niedźwiedziej konfiguracji

Przykład zwyżkowej konfiguracji

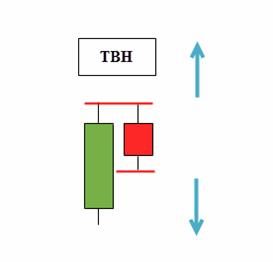

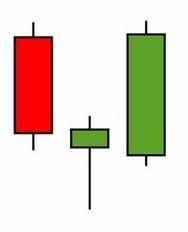

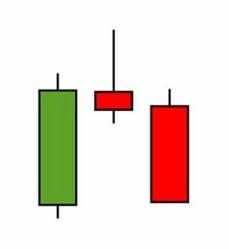

Dwa słupki z tym samym szczytem (TBH) i dwa słupki z tym samym dołem (TBL) to dwukierunkowe wzorce cenowe, które działają w obu kierunkach, niezależnie od kierunku trendu. Każdy handel z takimi wzorami jest identyczny z handlem z inside barem. Powodem jest to, że ostatni słupek jest inside barem poprzedniego słupka. Prawie wszystkie wzorce strategii Price Action są dwustronne, co pozwala zarówno kupować, jak i sprzedawać. TBH – bar wzloty na tym samym poziomie. Jeżeli cena przekroczy szczyt drugiej świecy, to jest to znak kontynuacji trendu, dołek jest odwróceniem trendu. Przykład transakcji z wykorzystaniem TBH:

szynyto prosty wzór odwrócenia, który zwykle tworzy się pod koniec trendów lub dużych wahań.

Odwrócenie do ceny zamknięcia

(CPR) to dobrze znana i często handlowana formacja świecowa.

Pin bar , znany również jako Pinokio bar, to najpopularniejszy model price action. Reprezentuje świecę o małym korpusie i długim cieniu po jednej stronie.

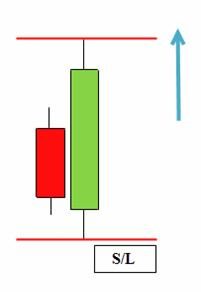

pin bar z długim dolnym cieniem . Transakcja powinna zostać otwarta z oczekującym zleceniem kupna powyżej szczytu pin bara i ze zleceniem stop loss w dolnym punkcie.

Wewnętrzny pasek (

wewnętrzny

pasek

)to popularna formacja świecy odwrócenia/kontynuacji, która wymaga co najmniej dwóch świeczników. Ten wzór jest bezpośrednią grą na krótkoterminowych nastrojach rynkowych, próbujących wejść przed „dużymi ruchami”, które mogą wystąpić na rynku. Inside bar pokazuje niechęć cen do wzrostu powyżej/poniżej poprzedniego maksimum i minimum świecy, wskazując na niezdecydowanie rynku.

Dla byczego wzoru inside bar

Opcja niedźwiedzia

Cienie inside bar mogą wykraczać poza pierwszą świecę, ale najlepiej, gdy zarówno korpus, jak i cień świecy znajdują się wewnątrz pierwszej świecy, takie sygnały są bardziej wiarygodne. Ponadto w pierwszym słupku może znajdować się nie jedna, ale kilka świec, najważniejsze jest to, że są zgodne ze wszystkimi zasadami systemu transakcyjnego price action. W tym przypadku do wzorca przypisywany jest numer na podstawie liczby inside barów, np. IB2, IB3 i tak dalej.

Zewnętrzny słupek to formacja dwóch świec, w której druga świeca ma wyższe maksimum i niższe minimum. Zakres drugiej świecy musi przekraczać zakres pierwszej. Oznacza to, że zakres cen i zmienność rozszerzają się, wykazując siłę w obu kierunkach. W większości przypadków nie jest jasne, czy wygrały byki, czy niedźwiedzie, jedyną pewnością jest zwiększona zmienność.

BUOVB (byczy zewnętrzny pionowy pasek)

BEOVB (byczy zewnętrzny pionowy pasek)

Dlaczego akcja cenowa działa?

Wiele dzisiejszych wykresów jest pełnych wskaźników, które są trudne do zrozumienia. Jednak wszystko, co mogą zaoferować, to odczyt cen, nagi i surowy, reprezentowany przez świece. Potrzebujesz tylko świec, a także prostych linii wsparcia i oporu. Handlując akcją cenową na czystych wykresach, eliminujesz czynniki rozpraszające i skupiasz się na najważniejszym elemencie, cenie. To właściwie jedyny element wymagany do odniesienia sukcesu na rynkach. Wielu traderów uważa, że rynek podąża za przypadkowymi wzorami i nie jest systematycznie jasne, jak zidentyfikować strategię, która zawsze działa. Ponieważ akcja cenowa łączy narzędzia analizy technicznej z najnowszą historią cenową w celu identyfikacji możliwości handlowych w oparciu o subiektywną interpretację indywidualnego tradera, handel akcją cenową jest bardzo wspierany w handlu.

Jak handlować akcją cenową – zrozumienie i strategie

Przede wszystkim musisz znać różne rodzaje wykresów i sygnały, które można z nich odczytać. Następnie musisz rozwinąć umiejętność identyfikacji modeli cenowych. Oznacza to również naukę rysowania linii wsparcia i oporu. Z biegiem czasu nadejdzie intuicyjne zrozumienie tego, jak zachowują się ceny, gdy osiągną określone punkty trendu. Jedynym obszarem roboczym, jakiego potrzebuje trader price action, jest czysty wykres bez żadnych wskaźników technicznych (z wyjątkiem w niektórych przypadkach średnich kroczących). Czysty wykres cenowy pomaga traderowi skupić się na ruchu cenowym, a nie na opóźnionych wskaźnikach technicznych.

Głównym celem jest uchwycenie trendu na wczesnym etapie i podążanie za nim, aż stanie się nieważny. Należy zauważyć, że traderzy price action starają się łączyć w swojej analizie szereg narzędzi, co zwiększa prawdopodobieństwo udanych transakcji.

W rzeczywistości w systemie handlu price action wszystko sprowadza się do nauczenia się, jak handlować setupami lub formacjami price action z łączących się poziomów. Ze względu na charakter podmiotów rynkowych, ich reakcje na globalne zmienne ekonomiczne, akcja cenowa ma tendencję do powtarzania się w różnych wzorcach. Wykresy Price Action odzwierciedlają zmiany lub kontynuację nastrojów rynkowych. W ten sposób, nauczywszy się identyfikować wzorce cenowe, możesz uzyskać „wskazówki” na temat tego, gdzie cena pójdzie dalej. Generalnie można je podzielić na dwie kategorie:

wzory kontynuacjii wzorce odwrócenia trendu. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Podczas gdy wzorce kontynuacji sygnalizują, że główny trend ma się utrzymać, wzorce odwrócenia sygnalizują wręcz, że główny trend ma się odwrócić. Główne wzorce kontynuacji to

prostokąty ,

flagi , kliny opadające

(podczas trendu wzrostowego) i kliny narastające (podczas trendu spadkowego). Podstawowe wzory odwrócenia –

głowa i ramiona, odwrócona głowa i ramiona, podwójne górne i podwójne dno, opadające kliny (podczas trendu spadkowego) i rosnące kliny (podczas trendu wzrostowego). Price action na kryptowalutach – zrozumienie rynku, strategie handlowe, jak korzystać z price action na tym rynku – instrukcja wideo: https://youtu.be/BzaS4dgQvxE

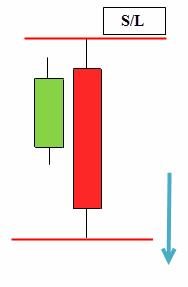

Skalpowanie i akcja cenowa

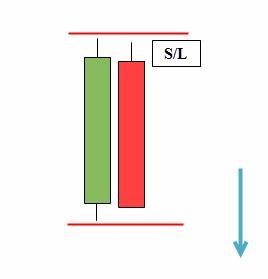

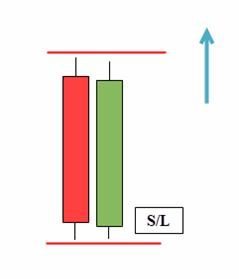

Skalpowanie polega na szybkim wejściu i wyjściu z pozycji, aby skorzystać z niewielkich ruchów cenowych, niezależnie od tego, co jest uważane za niewielki ruch cenowy dla tego aktywa. Wielu skalperów zwykle używa wykresów 1-minutowych. Strategia skalpowania ma na celu handel w kierunku trendu i wejście podczas wycofywania, gdy cena zacznie się cofać w kierunku trendu. Aby to zrobić, inwestorzy szukają formacji obejmujących, które sygnalizują wejście, na przykład gdy świeca w kierunku trendu zakrywa świecę w kierunku cofnięcia. Dzieje się tak podczas wycofywania.

Czynniki fuzji strukturalnej i działania cenowe

W kontekście handlu price action, konfluencja to punkt/poziom, w którym dwa lub więcej czynników zbiega się (lub przecinają) razem, tworząc gorący punkt (punkt konfluencji) potwierdzający ten sam sygnał transakcyjny. Na przykład cena przesuwa się do poziomu oporu, jeśli sprawdzisz zniesienie Fibonacciego, prawie jak zbieg, że poziom oporu jest również na poziomie 61,8 Fibonacciego. Ale to nie wszystko, ogólna tendencja również jest spadkowa. Istnieją więc trzy czynniki, które się ze sobą łączą:

- ogólna tendencja spadkowa;

- poziom oporu, do którego zbliża się cena;

- cena zmierza również do poziomu 61,8 Fibonacciego, który zbiega się z poziomem oporu.

Działająca strategia cenowa

Bardziej doświadczeni handlowcy zachowują różne opcje rozpoznawania wzorców, poziomów wejścia i wyjścia, stop loss i uzyskania odpowiednich informacji. Korzystanie tylko z jednej strategii może nie zapewniać wystarczających możliwości handlowych. Strategie transakcyjne Price Action, które mogą zagwarantować dobre wyniki, jeśli zostaną prawidłowo zastosowane:

- Breakout (breakout) – technika ta łączy obecność świecy o szerokim zakresie (najwyższy z ostatnich 9 sesji) i nowy szczyt 2 miesięcy. Dzięki temu instalacja jest bardziej „niezawodna” i przyjemniejsza w obsłudze.

- Pin bar może być używany w dowolnym kontekście rynkowym, zarówno do poszukiwania wznowienia trendu po cofnięciu, jak i do zauważenia odwrócenia się od ważnych szczytów lub dołków. Dobrze pasuje do fałszywych wybić kluczowych poziomów.

- Inside bary idealnie nadają się do śledzenia aktualnych trendów, zwłaszcza gdy są dwa, trzy lub więcej z nich pod rząd (ich potencjał wybuchowy jest ogromny).

Jak wykorzystać price action w praktyce

Handel na wybiciu wzoru wykresu

Wejście w transakcje price action zazwyczaj opiera się na pewnego rodzaju potwierdzeniu, które uruchamia setupy. W zasadzie są to wybicia poziomów technicznych, które potwierdzają formacje świecowe.

- 1 – lewe ramię.

- 2 – głowa wzoru.

- 3 – prawe ramię.

- 4 – linia dekoltu łącząca dolne partie obu ramion.

Formacja głowy i ramion jest ważnym wzorem odwrócenia, który tworzy się na szczycie trendu wzrostowego. Trader czeka na otwarcie krótkiej pozycji, aż cena przebije linię szyi. Gdy nastąpi wybicie, docelowym zyskiem dla handlu jest wysokość wzoru (5) przewidywana z punktu wybicia (6). Stop lossy umieszczane są zazwyczaj powyżej linii szyi (podejście agresywne) lub powyżej prawego ramienia (podejście tradycyjne).

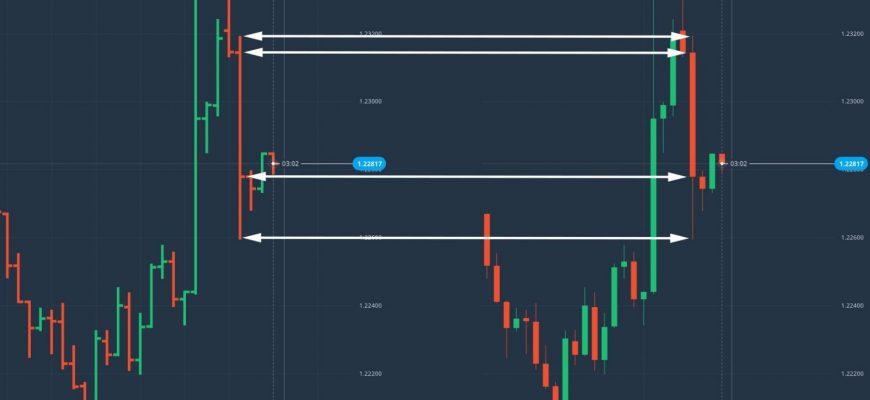

Horyzontalny handel z wybiciem/retestem

Niektórzy traderzy wolą przyjmować transakcje oparte na wybiciach z horyzontalnych zakresów. Takie podejście wymagałoby rynku rankingowego z wyraźnymi górnymi i dolnymi granicami.

Handel po przełamaniu linii trendu

Rynki mają tendencję do przełamywania lub obniżania linii trendu w trendowych warunkach rynkowych. Handlowcy wykorzystują linie trendu do łączenia wyższych szczytów podczas trendów wzrostowych i niższych dołków podczas trendów spadkowych, których wybicie stwarza okazję do handlu w kierunku wybicia. Przerwana linia trendu zasadniczo oznacza, że cena prawdopodobnie utworzy nowe niższe minimum, co jest charakterystyczne dla trendu spadkowego i sygnalizuje potencjalne odwrócenie trendu. Podobnie przerwana linia trendu spadkowego oznacza, że cena prawdopodobnie osiągnie nowy wyższy szczyt, co jest charakterystyczne dla trendu wzrostowego.

Wycofanie handlu

Traderzy typu pullback próbują kupić akcje lub towar, gdy cena chwilowo spadła w obliczu szerszego trendu wzrostowego. Aby handlować, rynek musi poruszać się w określonym kierunku, w górę lub w dół. Bez trendu w handlu niemożliwe jest osiągnięcie zysku na wycofaniu.

Wejście w transakcję z trendem

Pierwszym krokiem jest określenie podstawowego kierunku rynku – czy para ma trend wzrostowy czy spadkowy? Trendy wzrostowe są tworzone przez wyższe szczyty i wyższe dołki ceny, podczas gdy trendy spadkowe są tworzone przez niższe dołki i niższe szczyty. Ważne jest, aby zrozumieć, że w miarę wzrostu cena czasami porusza się w przeciwnym kierunku do trendu. Te ruchy cenowe wbrew trendowi nazywane są korektami cen i tworzą charakterystyczny wzór zygzakowaty podczas trendu wzrostowego. Aby wejść w trend podążający za transakcją, handlowcy używają poziomów zniesienia Fibonacciego, aby zmierzyć odległość zniesienia od poprzedniej fali impulsowej.

Price Action Trading: Czynniki do rozważenia

Zarządzanie ryzykiem w tradingu price action jest podobne do zarządzania ryzykiem w każdym innym stylu tradingu – obowiązują te same zasady. Jeśli chodzi o prawdziwe czynniki, o których inwestorzy powinni pamiętać:

- Aktualna struktura rynku . W trendzie wzrostowym kupuj okazje, w zakresie kupuj blisko dołków zakresu przy wsparciu lub sprzedawaj blisko szczytów przy oporze, w trendzie spadkowym (możliwości sprzedaży).

- Obszary wartości na wykresie . Wprowadź poziomy wsparcia/oporu lub poziomy, które sugerują punkty obrotu na rynku. Na przykład, jeśli rynek znajduje się w trendzie wzrostowym, może to być obszar wsparcia, niska huśtawka, średnia ruchoma z okresem 50 linii trendu, od których rynek kilkakrotnie się odbił.

- Umieszczenie stop lossa pomiędzy tymi poziomami lub tam, gdzie nie ma realnej oznaki takiej siły, która spowoduje zmianę kierunku na rynku.

Zasadniczo handlowcy próbują wejść w punktach krytycznych. Poziomy pomiędzy punktami zwrotnymi to „puste strefy”, w których można umieścić przystanki. Na przykład, jeśli wchodzisz w transakcję na poziomie wsparcia, spodziewając się wzrostu ceny, możesz umieścić stop znacznie poniżej poziomu wsparcia, który wprowadziłeś, pod warunkiem, że nie był to również poziom wsparcia. W tym przypadku, jeśli stop zostanie trafiony, oznacza to, że pierwotna teza leżąca u podstaw transakcji nie była uzasadniona. Kluczem do sukcesu w handlu jest posiadanie koncepcyjnie solidnej, dokładnej, dobrze zorganizowanej i łatwej metody. Doświadczenie, zarówno w zarządzaniu transakcjami, jak i w nieuniknionych fazach długich wypłat, może mieć ogromne znaczenie, aby zawsze pozostać na właściwym kursie bez zbaczania z niego, ale to nie umniejsza faktu, że nawet początkujący traderzy lub ci