Secretele tranzacționării cu acțiunea prețului – ce este și cum să utilizați sistemul Price Action în tranzacționare, exemple și sfaturi. Acțiunea prețului este o metodă de tranzacționare care permite unui comerciant să citească ceea ce se întâmplă pe piață și să ia decizii subiective de tranzacționare bazate pe mișcările recente ale prețurilor, mai degrabă decât să se bazeze doar pe indicatori tehnici. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Ca orice strategie de tranzacționare, profitabilitatea depinde de modul în care este utilizată acțiunea prețului. Comercianții care practică metoda se concentrează pe modele istorice și actuale pentru a valorifica locul în care prețul s-ar putea muta în continuare.

- Sistemul de acțiune a prețurilor – ce este, baza pentru comercianții începători

- Înțelegerea pieței cu acțiunea prețului

- Analiza sfeșnicului este baza acțiunii prețului

- Modele de acțiune a prețurilor

- De ce funcționează acțiunea prețului?

- Cum să tranzacționați acțiunea prețului – înțelegere și strategii

- Scalping și acțiunea prețului

- Factori structurali de fuziune și acțiunea prețurilor

- Strategia de lucru acțiunea prețului

- Cum să folosiți acțiunea prețului în practică

- Tranzacționarea pe o erupție a unui model grafic

- Tranzacționare orizontală breakout/retest

- Tranzacționarea pe o depășire a unei linii de tendință

- Tranzacționare cu retragere

- Intrarea într-o tranzacție cu tendință

- Tranzacționarea cu acțiunea prețului: factori de luat în considerare

Sistemul de acțiune a prețurilor – ce este, baza pentru comercianții începători

După cum sugerează și numele, în această strategie cel mai important element este prețul unui anumit instrument financiar. Acțiunea prețului se bazează pe observarea și interpretarea mișcării prețurilor. Adesea analizat în raport cu modificările de preț care au avut loc în trecut. Principalul lucru care diferențiază tranzacționarea cu acțiunea prețului de alte strategii este că tehnica folosește grafice „curate” sau „deschise” fără indicatori, cu explicația că indicatorii înșiși sunt interpretări ale mișcărilor istorice ale prețurilor (care nu conțin nicio putere de predicție, și nu ar fi disponibile din graficele în sine). Cu toate acestea, acest lucru nu înseamnă că comercianții cu acțiunea prețului nu folosesc instrumente tehnice. Având în vedere că tranzacționarea acțiunii prețului se referă la mișcările recente și trecute ale prețurilor, toate instrumentele de analiză tehnică (linii de tendințe, retrageri Fibonacci,

liniile de suport și rezistență etc.) sunt utile pentru analizarea comportamentului prețului în conformitate cu strategia care se potrivește cel mai bine comerciantului. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Datele privind modificarea prețurilor sunt de obicei prezentate sub formă de

sfeșnice japoneze sau histograme ușor de citit. Din grafice obțineți tot ce a făcut piața pentru o anumită perioadă de timp. Toate datele economice și știrile globale care afectează cumva prețul vor fi reflectate în graficul prețurilor.

Înțelegerea pieței cu acțiunea prețului

Principalul lucru pe care un comerciant de strategie de acțiune a prețului trebuie să-l înțeleagă pentru a lua decizii de tranzacționare informate este structura actuală a pieței. Primul pas în această definiție este găsirea și marcarea nivelurilor tehnice cheie pe graficul prețurilor. Acestea sunt niveluri cheie de suport și rezistență, care conțin de obicei un număr mare de comenzi de cumpărare și vânzare și, prin urmare, pot fi descrise ca zone de cerere sau ofertă crescută. Determinarea nivelurilor cheie de suport și rezistență se face cel mai bine pe perioade de timp mai lungi (zilnic sau săptămânal). Găsiți înalte și coborâșuri evidente care au fost observate în mod repetat în trecut și marcați-le cu linii orizontale. Aceste niveluri sunt nivelurile cheie de suport și rezistență la care prețul este probabil să se retragă.

- Suportul psihologic și nivelurile de rezistență se formează de obicei în jurul ratelor de schimb cu numere rotunde (1,00, 1,10, 1,20 etc.). Mulți participanți la piață plasează ordine de cumpărare și vânzare în jurul numerelor rotunde, astfel încât prețul fie să se potrivească cu aceste niveluri, fie să le distrugă cu un impuls de tranzacționare neobișnuit de mare.

- Nivelurile de retragere Fibonacci sunt folosite pentru a căuta niveluri potențiale în care prețul se poate recupera și poate continua tendința principală. Când sunt aplicate pe intervale de timp mai înalte, nivelurile importante Fibonacci, cum ar fi nivelul de retragere de 61,8%, pot deveni niveluri tehnice cheie în care sunt plasate o mulțime de comenzi în așteptare.

- Punctele pivot pot fi, de asemenea, niveluri tehnice importante în care prețul poate întâmpina suport sau rezistență. Mulți comercianți urmăresc punctele pivot zilnice și nivelurile lor de suport și rezistență în tranzacționarea lor.

- Suport dinamic și niveluri de rezistență . Nivelurile tehnice cheie nu trebuie să fie statice. Mediile mobile sunt utilizate în mod obișnuit pentru a identifica nivelurile tehnice cheie dinamice care apar în jurul EMA de 50 de zile, EMA de 100 de zile, EMA de 200 de zile sau în jurul nivelurilor EMA Fibonacci, cum ar fi EMA de 144 de zile.

- Factorii de confluență sunt zone în care nivelurile tehnice se intersectează, subliniind și mai mult importanța acestora.

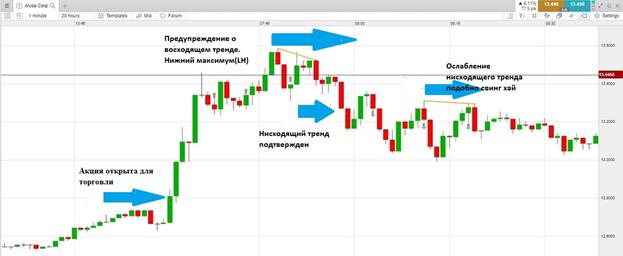

După ce au definit nivelurile tehnice cheie pe grafic, este timpul să analizăm direcția actuală a pieței – tendința actuală. Mulți comercianți cu acțiunea prețului tranzacționează doar în direcția tendinței generale, deoarece aceste configurații comerciale tind să aibă cea mai mare probabilitate de succes. Piețele se pot mișca în trei moduri – sus, jos și lateral. O piață care se mișcă în sus este într-un trend ascendent. Se caracterizează prin maxime mai mari și minime mai mari pe grafic. Scăderi mai mari se formează în timpul retragerilor de preț, care sunt mișcări de preț pe termen scurt în direcția opusă unei tendințe stabilite. Ele sunt de obicei formate ca urmare a luării de profit de către comercianții care sunt deja într-un trend ascendent. Imediat ce prețul scade, noi cumpărători intră pe piață, deoarece consideră că prețul actual de piață este relativ scăzut. Aceasta formează un nivel scăzut mai mare. Piețele care fac minime și maxime mai scăzute sunt într-un trend descendent. În cele din urmă, piețele care nu prezintă tendințe caracteristice HH și HL și tendințe descendențe LL și LH, dar se deplasează lateral fără o direcție evidentă, sunt numite piețe cu variație. Pe piețele din gama, comercianții cu acțiunea prețului cumpără de obicei atunci când prețul ajunge la capătul inferior al intervalului și vând atunci când prețul atinge capătul superior al intervalului. care nu afișează tendințele caracteristice HH și HL și tendințele descendențe LL și LH, dar se mișcă lateral fără o direcție evidentă, se numesc piețe variabile. Pe piețele din gama, comercianții cu acțiunea prețului cumpără de obicei atunci când prețul ajunge la capătul inferior al intervalului și vând atunci când prețul atinge capătul superior al intervalului. care nu afișează tendințele caracteristice HH și HL și tendințele descendențe LL și LH, dar se mișcă lateral fără o direcție evidentă, se numesc piețe variabile. Pe piețele din gama, comercianții cu acțiunea prețului cumpără de obicei atunci când prețul ajunge la capătul inferior al intervalului și vând atunci când prețul atinge capătul superior al intervalului.

După ce au marcat nivelurile tehnice cheie pe grafic și după ce a determinat direcția generală a pieței, lipsește o componentă cheie pentru a obține o imagine mai completă a pieței și a înțelege structura actuală a pieței. Acest ingredient este psihologia participanților pe piață, așa cum o evidențiază modelele grafice și sfeșnice.

Modelele de acțiune a prețurilor arată în timp real echilibrul dintre oferta de vânzare și cererea pentru un instrument financiar dat. Orice modificare a prețului implică o modificare a echilibrului dintre cumpărători și vânzători – o creștere a ofertei va scădea prețul, în timp ce o creștere a cererii va împinge prețul în sus. Comerciantul cu acțiunea prețului își bazează tranzacțiile pe presupunerea că, dacă cererea cumpărătorilor depășește oferta vânzătorilor, prețul va crește inevitabil mai mult sau invers.

Analiza sfeșnicului este baza acțiunii prețului

Indiferent de cronologie, fiecare perioadă corespunde unui sfeșnic sau unui bar. Lumânările rezumă acțiunea prețului într-o perioadă de timp stabilită, astfel încât pe un grafic de 5 minute fiecare lumânare reprezintă o acțiune a prețului de 5 minute, în timp ce pe un grafic zilnic este creată doar o lumânare pe zi.

Sfeșnicele sunt principala identificare vizuală a unui grafic de acțiune a prețului. Înțelegerea acestora este esențială pentru ca un comerciant să deschidă sau să închidă poziții la momentul potrivit.

Lumânarea conține patru niveluri de preț – deschidere (Deschidere), închidere (Închidere), minim (Scăzut), maxim (Ridicat). Corpul lumânării indică intervalul dintre prețul de deschidere al perioadei și prețul de închidere. Pe un sfeșnic de urcare (care indică o creștere a prețului în timpul luat în considerare), deschiderea este indicată de partea inferioară a corpului, iar închiderea este indicată de partea superioară. Și, invers, pentru o lumânare de urs (care indică o scădere a prețului). Fitilele (umbrele sau cozile) arată intervalul de mișcare a prețurilor în timpul perioadei. Ori de câte ori prețurile ating niveluri în afara intervalului limitat de nivelurile de deschidere și de închidere, umbrele sunt văzute cu amploarea lor (maxime sau minime). Schemele de culori sunt folosite pentru a determina mișcarea prețului reprezentată de un sfeșnic. Lumânările urcare sunt de obicei albe, albastre sau verzi, în timp ce lumânările urcare sunt negre sau roșii.

- Corpurile lungi de sfeșnice arată un impuls puternic și un comportament decisiv al pieței într-o mișcare de deschidere spre închidere, totuși, prezintă o volatilitate crescută, deoarece unele prețuri sunt atinse într-o perioadă de timp, dar sunt în cele din urmă excluse din intervalul de deschidere până la închidere.

- Organismele mici pot indica indecizia pieței sau un echilibru între forțele urcare și cele de urs.

O modalitate obișnuită de a descrie comportamentul prețurilor în timp este o tendință. Aceasta este direcția principală de mișcare a prețurilor în fereastra de timp corespunzătoare.

- O linie de tendință intermediară este o linie diagonală din care piața sare de două ori. Această linie de tendință indică o tendință potențială, dar neconfirmată încă.

- Linie de tendință confirmată – Piața a revenit de trei ori pe această linie de tendință. Analiza tradițională ia acest lucru ca pe un semn că linia de tendință este reală și că piața va reacționa în jurul acesteia.

Liniile de suport și de rezistență sunt de obicei orizontale, dar atunci când sunt diagonale de-a lungul unei tendințe, se numesc linii de tendință.

Teoria din spatele utilizării acestor linii este că piața are un fel de memorie – prețul se comportă într-un anumit fel în raport cu anumite niveluri, care au fost odinioară puncte de cotitură importante. Atunci când nivelurile sunt sub prețul curent, ele constituie „suport”, un potențial tampon împotriva unei mișcări de urs. Atunci când nivelurile sunt peste prețul curent, ele apar ca „rezistență”, o potențială barieră în calea unei mișcări optimiste. Odată ce prețul se apropie de aceste niveluri, comercianții se așteaptă adesea ca aceste niveluri să fie testate, sparte sau protejate înainte de a câștiga încredere în direcția mișcării prețului pentru a intra într-o tranzacție. Când prețul trece de unul dintre aceste niveluri, ele joacă rolul opus. Când un trend ascendent este întrerupt, „rezistența” devine „suport”, indicând un nivel semnificativ,

Cele mai conservatoare sau de încredere tranzacții sunt cele care apar atunci când piața fluctuează între nivelurile identificabile de suport și rezistență. Acest lucru vă permite să cumpărați într-o tendință ascendentă atunci când o retragere a piciorului în scădere a dus prețurile la un nivel de suport și apoi să vindeți când prețul revine la un nivel de rezistență sau, într-un trend descendent, să vindeți când prețul a depășit un nivel de încredere. nivelul de rezistență.

Modele de acțiune a prețurilor

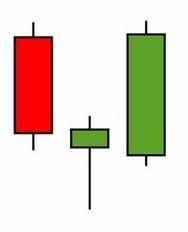

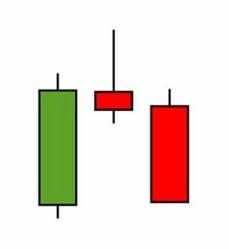

Un model de lumânare este o acțiune unică sau, uneori, cu mai multe bare, afișată grafic pe un grafic cu lumânare, pe care comercianții cu acțiunea prețului o folosesc pentru a prezice mișcarea pieței. Modelele sunt adesea cel mai oportun indicator al echilibrului dintre cererea de cumpărare și de vânzare. Cu toate acestea, recunoașterea modelelor este oarecum subiectivă și necesită pregătire, precum și experiență personală pentru a dezvolta abilitățile de identificare și comercializare a modelelor de lumânări. Există o varietate de modele, multe dintre acestea fiind doar mici variații pe același principiu de bază. Prin urmare, are sens să se concentreze pe un „grup” mic de modele care oferă comerciantului un set de semnale de încredere cu care să lucreze.

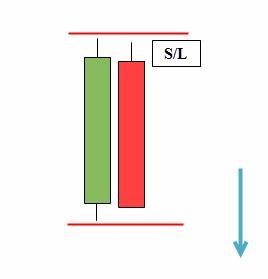

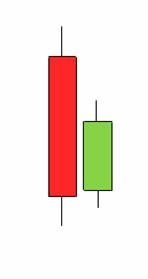

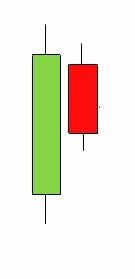

Same High Lower Close Bars (DBHLC) și Same Lower Higher Close Bars (DBLHC) – numele poate suna complicat, dar modelul este destul de ușor de înțeles. Modelul se bazează pe conceptul de sprijin și rezistență.

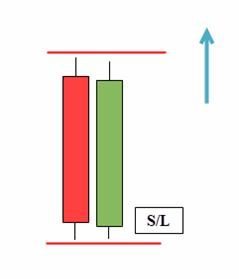

DBLHC este inversul șablonului DBHLC. Ambele lumânări au aceleași minime, iar închiderea celei de-a doua lumânări este mai mare decât maximul primei lumânări.

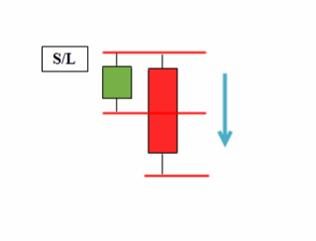

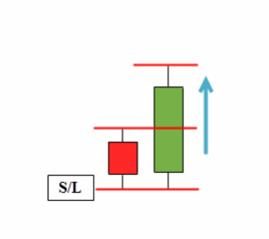

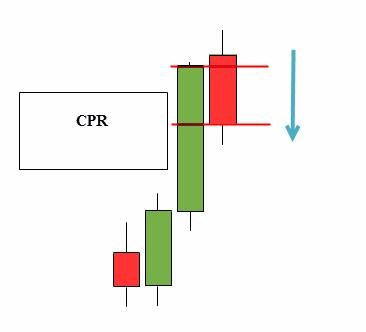

Un exemplu de configurație de urs

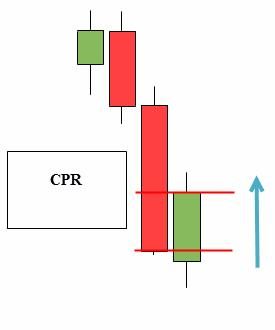

Un exemplu de configurație optimistă

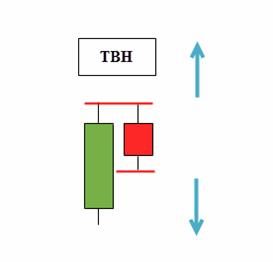

Două bare cu același nivel ridicat (TBH) și două bare cu același nivel scăzut (TBL) sunt modele de preț bidirecționale care funcționează în ambele direcții, indiferent de direcția tendinței. Toate tranzacțiile cu astfel de modele sunt identice cu tranzacționarea cu o bară interioară. Motivul este că ultima bară este bara interioară pentru bara anterioară. Aproape toate modelele strategiei Price Action sunt ambele părți, ceea ce vă permite să cumpărați și să vindeți. TBH – bare maxime la același nivel. Dacă prețul depășește valoarea maximă a celei de-a doua lumânări, atunci acesta este un semn de continuare a tendinței, minimul este o inversare a tendinței. Exemplu de tranzacție folosind TBH:

șineeste un model de inversare simplă care se formează de obicei la sfârșitul tendințelor sau variațiilor mari.

O inversare a prețului de închidere

(CPR) este un model de lumânare bine-cunoscut și tranzacționat frecvent.

Pin bar , cunoscut și sub numele de Pinocchio bar, este cel mai comun model de acțiune de preț. Reprezintă o lumânare cu un corp mic și o umbră lungă pe o parte.

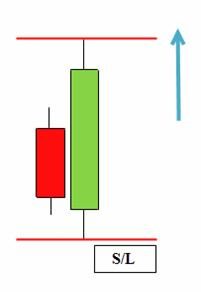

pin bar cu o umbră lungă inferioară . Tranzacția ar trebui să fie deschisă cu un ordin stop de cumpărare în așteptare deasupra barei de sus și cu un stop loss în punctul de jos.

Bară interioară (

bară interioară

)

este o formare populară de sfeșnic de inversare/continuare care necesită cel puțin două sfeșnice. Acest model este un joc direct asupra sentimentului pieței pe termen scurt, care încearcă să intre înainte de „marile mișcări” care pot apărea pe piață. Bara interioară arată reticența prețurilor de a crește peste/sub valoarea maximă și scăzută anterioară a sfeșnicului, indicând indecizia pieței.

Pentru un model de bară în interior optimist

Opțiune de urs

Umbrele barei interioare pot depăși prima lumânare, dar în mod ideal, atunci când atât corpul, cât și umbra lumânării se află în interiorul primei bare, astfel de semnale sunt mai fiabile. De asemenea, în interiorul primului bar nu pot exista una, ci mai multe lumânări, principalul lucru este că acestea respectă toate regulile sistemului de tranzacționare cu acțiunea prețului. În acest caz, modelului i se atribuie un număr bazat pe numărul de bare din interior, cum ar fi IB2, IB3 și așa mai departe.

O bară exterioară este un model cu două sfeșnice în care a doua lumânare are o valoare mai mare și o valoare mai mică. Intervalul celei de-a doua lumânări trebuie să depășească intervalul primei. Aceasta înseamnă că gama de prețuri și volatilitatea se extind, arătând putere în ambele direcții. În cele mai multe cazuri, nu este clar dacă taurii sau ursii au câștigat, singura certitudine este creșterea volatilității.

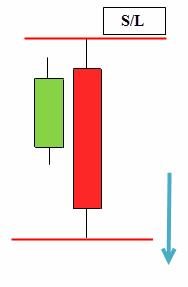

BUOVB (bară verticală exterioară optimistă)

BEOVB (bară verticală exterioară optimistă)

De ce funcționează acțiunea prețului?

Multe diagrame de astăzi sunt pline de indicatori greu de înțeles. Totuși, tot ce pot oferi este citirea prețurilor, goale și brute, reprezentate de lumânări. Ai nevoie doar de lumânări, precum și de linii simple de sprijin și rezistență. Prin tranzacționarea acțiunii prețului pe grafice curate, eliminați distragerile și vă concentrați pe cel mai important element, prețul. Acesta este de fapt singurul element necesar pentru succesul pe piețe. Mulți comercianți cred că piața urmează modele aleatorii și nu este clar sistematic cum să identifice o strategie care funcționează întotdeauna. Deoarece acțiunea prețului combină instrumentele de analiză tehnică cu istoricul recent al prețurilor pentru a identifica oportunitățile de tranzacționare pe baza interpretării subiective a comerciantului individual, tranzacționarea cu acțiunea prețului este foarte susținută în tranzacționare.

Cum să tranzacționați acțiunea prețului – înțelegere și strategii

În primul rând, trebuie să cunoașteți diferitele tipuri de diagrame și semnalele care pot fi citite din acestea. În continuare, trebuie să dezvolți abilitățile de identificare a modelelor de prețuri. Înseamnă, de asemenea, să înveți cum să desenezi linii de sprijin și rezistență. În timp, va veni o înțelegere intuitivă a modului în care prețurile se comportă atunci când ating anumite puncte de tendință. Singurul spațiu de lucru de care are nevoie un comerciant cu acțiunea prețului este un grafic curat, fără indicatori tehnici (cu excepția mediilor mobile în unele cazuri). Un grafic de preț curat îl ajută pe trader să se concentreze pe mișcarea prețului și nu pe indicatorii tehnici întârziați.

Scopul principal este de a prinde o tendință într-un stadiu incipient și de a o urma până când devine invalidă. Este important de menționat că comercianții cu acțiunea prețului încearcă să combine o serie de instrumente în analiza lor, ceea ce crește probabilitatea tranzacțiilor de succes.

De fapt, în sistemul de tranzacționare cu acțiunea prețului, totul se rezumă la a învăța cum să tranzacționați setările sau modelele de acțiune a prețurilor de la niveluri de fuziune. Datorită naturii operatorilor de pe piață, reacțiilor lor la variabilele economice globale, acțiunea prețului tinde să se repete în diferite modele. Diagramele de acțiune a prețurilor reflectă schimbări sau continuarea sentimentului pieței. Astfel, după ce ați învățat să identificați modelele de preț, puteți obține „sfaturi” despre unde va merge prețul în continuare. În general, ele pot fi împărțite în două categorii:

modele de continuareși modele de inversare a tendinței. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm În timp ce modelele de continuare semnalează că tendința principală este pe cale să continue, modelele de inversare semnalează, dimpotrivă, că tendința principală este pe cale să se inverseze. Principalele modele de continuare sunt

dreptunghiuri ,

steaguri ,

pene descendente (în timpul unui trend ascendent) și pene în creștere (în timpul unui trend descendent). Modele de inversare de bază –

cap și umeri, cap și umeri inversați, dublu de sus și dublu de jos, wedges descendenți (în timpul unei tendințe descendențe) și în creștere (în timpul unui trend ascendent). Acțiunea prețului pe criptomonedă – înțelegerea pieței, strategiile de tranzacționare, cum să utilizați acțiunea prețului pe această piață – instrucțiuni video: https://youtu.be/BzaS4dgQvxE

Scalping și acțiunea prețului

Scalpingul implică intrarea și ieșirea rapidă dintr-o poziție pentru a profita de mișcările mici de preț, indiferent de ceea ce este considerat o mișcare mică de preț pentru acel activ. Mulți scalperi folosesc de obicei diagrame de 1 minut. Strategia de scalping își propune să tranzacționeze în direcția tendinței și să intre în timpul unei retrageri atunci când prețul începe să se miște înapoi în direcția tendinței. Pentru a face acest lucru, comercianții caută modele captivante care semnalează o intrare, cum ar fi atunci când o lumânare în direcția tendinței acoperă o lumânare în direcția unei retrageri. Acest lucru se întâmplă în timpul unei rollback.

Factori structurali de fuziune și acțiunea prețurilor

În contextul tranzacționării cu acțiunea prețului, confluența este punctul/nivelul în care doi sau mai mulți factori converg (sau se intersectează) împreună pentru a forma un punct fierbinte (punctul de confluență) care confirmă același semnal de tranzacționare. De exemplu, prețul se mută la nivelul de rezistență, dacă verificați retragerea Fibonacci, aproape ca o confluență că nivelul de rezistență este tot la nivelul 61,8 Fibonacci. Dar asta nu este tot, tendința generală este și descendentă. Deci, există trei factori care se aliniază:

- tendință generală descendentă;

- nivelul de rezistență de care se apropie prețul;

- prețul se îndreaptă și la nivelul 61,8 Fibonacci, care coincide cu nivelul de rezistență.

Strategia de lucru acțiunea prețului

Comercianții mai experimentați păstrează o varietate de opțiuni pentru recunoașterea modelelor, nivelurile de intrare și ieșire, stop losss și obținerea de informații relevante. Utilizarea unei singure strategii poate să nu ofere suficiente oportunități de tranzacționare. Strategii de tranzacționare prin acțiunea prețului care pot garanta rezultate bune dacă sunt utilizate corect:

- Breakout (breakout) – tehnica combină prezența unei lumânări cu gamă largă (cea mai mare dintre ultimele 9 sesiuni) și un nou maxim de 2 luni. Acest lucru face instalarea mai „fiabilă” și mai distractiv de lucrat.

- Pin bara poate fi folosită în orice context de piață, atât pentru a căuta o reluare a unui trend după o retragere, cât și pentru a identifica inversări de la maxime sau minime importante. Merge bine cu false erupții ale nivelurilor cheie.

- Barele din interior sunt ideale pentru urmărirea tendințelor actuale, mai ales atunci când sunt două, trei sau mai multe la rând (potențialul lor exploziv este uriaș).

Cum să folosiți acțiunea prețului în practică

Tranzacționarea pe o erupție a unui model grafic

Intrarea în tranzacțiile cu acțiunea prețului se bazează de obicei pe un fel de confirmare care declanșează setările. Practic, acestea sunt erupții ale nivelurilor tehnice, care sunt confirmate de modelele de sfeșnic.

- 1 – umărul stâng.

- 2 – capul modelului.

- 3 – umărul drept.

- 4 – linia gâtului care leagă părțile inferioare ale ambilor umeri.

Modelul Head and Shoulders este un model important de inversare care se formează la vârful unui trend ascendent. Comerciantul așteaptă deschiderea unei poziții scurte până când prețul rupe linia gâtului. Odată ce are loc spargerea, ținta de profit pentru tranzacție este înălțimea modelului (5) proiectată din punctul de breakout (6). Pierderile stop sunt de obicei plasate deasupra liniei gâtului (abordare agresivă) sau deasupra umărului drept (abordare tradițională).

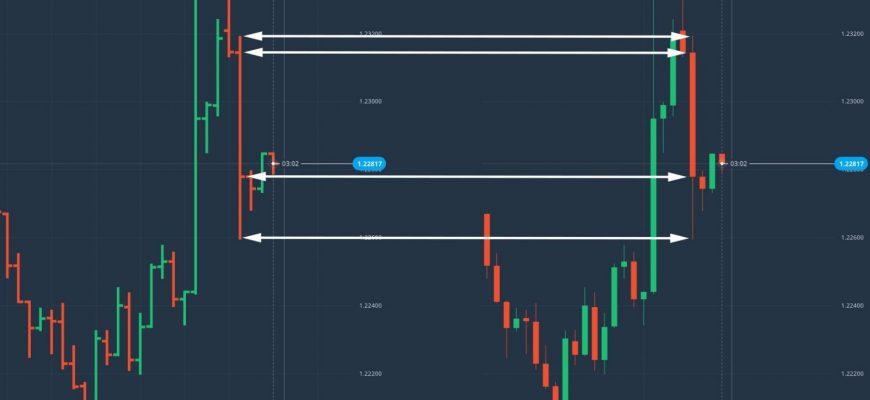

Tranzacționare orizontală breakout/retest

Unii comercianți preferă să efectueze tranzacții bazate pe erupții din intervale orizontale. Această abordare ar necesita o piață de clasare cu limite superioare și inferioare clare.

Tranzacționarea pe o depășire a unei linii de tendință

Piețele au tendința de a sparge sau de a reduce liniile de tendință în condițiile pieței în tendințe. Comercianții folosesc liniile de tendință pentru a conecta maximele mai mari în timpul tendințelor ascendente și minimele scăzute în timpul tendințelor descendențe, a căror erupție creează o oportunitate de a tranzacționa în direcția erupției. O linie de tendință întreruptă înseamnă în esență că prețul este probabil să atingă un nou minim, ceea ce este o caracteristică a unui trend descendent și semnalează o potențială inversare a tendinței. În mod similar, o linie de tendință defalcată înseamnă că prețul este probabil să creeze un nou maxim, o caracteristică a unui trend ascendent.

Tranzacționare cu retragere

Comercianții de tip pullback încearcă să cumpere o acțiune sau o marfă atunci când prețul a scăzut temporar în fața unui trend ascendent mai amplu. Pentru a tranzacționa, piața trebuie să se miște într-o anumită direcție, în sus sau în jos. Fără o tendință în cadrul unei tranzacții, este imposibil să obțineți profit în urma unei retrageri.

Intrarea într-o tranzacție cu tendință

Primul pas este de a determina direcția de bază a pieței – este perechea tendință în sus sau în jos? Trendurile crescătoare sunt formate din maxime mai mari și minime mai mari ale prețului, în timp ce tendințele descendente sunt formate din minime și maxime mai scăzute. Este important de înțeles că în creștere, prețul se va mișca uneori în direcția opusă tendinței. Aceste mișcări ale prețului în raport cu tendința se numesc corecții de preț și formează un model în zig-zag caracteristic în timpul unui trend ascendent. Pentru a introduce o tendință în urma tranzacției, comercianții folosesc nivelurile de retragere Fibonacci pentru a măsura distanța unei retrageri de la valul de impuls anterior.

Tranzacționarea cu acțiunea prețului: factori de luat în considerare

Gestionarea riscului în tranzacționarea cu acțiunea prețului este similară cu gestionarea riscului în orice alt stil de tranzacționare – se aplică aceleași reguli. În ceea ce privește factorii reali pe care comercianții ar trebui să-i țină cont:

- Structura actuală a pieței . Într-un trend ascendent, cumpărați oportunități; într-un interval, cumpărați în apropierea minimelor intervalului la suport sau vindeți în apropierea maximelor la rezistență, într-un trend descendent (oportunitati de vânzare).

- Zone de valoare pe diagramă . Introduceți niveluri de suport/rezistență sau niveluri care sugerează puncte pivot pe piață. De exemplu, dacă piața se află într-un trend ascendent, ar putea fi o zonă de suport, un swing scăzut, o medie mobilă cu o perioadă de 50 de linii de trend, de la care piața a sărit de mai multe ori.

- Punerea unui stop loss între acele niveluri, sau acolo unde nu există niciun semn real de o astfel de putere, ceea ce va provoca această schimbare de direcție pe piață.

În esență, comercianții încearcă să intre în puncte de basculanță. Nivelurile dintre punctele de cotitură sunt „zone goale” unde pot fi amplasate opriri. De exemplu, dacă intrați într-o tranzacție la un nivel de suport așteptând ca prețul să crească, puteți plasa un stop mult sub nivelul de suport pe care l-ați introdus, cu condiția ca acesta să nu fie și un nivel de suport. În acest caz, dacă stopul este lovit, indică faptul că teza originală care stă la baza tranzacției nu a fost justificată. Cheia succesului în tranzacționare este să ai o metodă conceptuală solidă, precisă, bine structurată și fără efort. Experiența, atât în gestionarea tranzacțiilor, cât și în fazele inevitabile ale reducerilor îndelungate, poate face toată diferența pentru a rămâne mereu pe cursul corect, fără a vă abate de la acesta, dar acest lucru nu scapă de faptul că chiar și comercianții începători sau cei