Тајните на тргувањето со цена акција – што е тоа и како да се користи системот Price Action во тргувањето, примери и совети. Акцијата на цените е метод на тргување што му овозможува на трговецот да чита што се случува на пазарот и да донесува субјективни одлуки за тргување врз основа на неодамнешните движења на цените, наместо да се потпира исклучиво на технички показатели. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Како и секоја трговска стратегија, профитабилноста зависи од тоа како се користи дејството на цената. Трговците кои го практикуваат методот се фокусираат на историските и тековните обрасци за да профитираат на тоа каде цената може да се движи следно.

- Цена акција систем – што е тоа, основа за почетниците трговци

- Разбирање на пазарот со ценовно дејство

- Анализата на свеќници е основата на Price Action

- Модели на акција за цени

- Зошто функционира акцијата за цени?

- Како да се тргува со ценовната акција – Разбирање и стратегии

- Скалпирање и ценовно дејство

- Структурни фактори на спојување и ценовно дејство

- Работна стратегија цена акција

- Како да се користи ценовната акција во пракса

- Тргување со пробив на шема на графикони

- Хоризонтално пробивање/повторно тестирање на тргување

- Тргување на пробив на линија на тренд

- Тргување со повлекување

- Влегување во трговија со тренд

- Цена акција Тргување: Фактори да се разгледа

Цена акција систем – што е тоа, основа за почетниците трговци

Како што кажува самото име, во оваа стратегија најважен елемент е цената на одреден финансиски инструмент. Ценовното дејство се заснова на набљудување и толкување на движењето на цената. Често анализирани во однос на промените на цените што се случиле во минатото. Главната работа што го разликува тргувањето со акциони цени од другите стратегии е тоа што техниката користи „чисти“ или „голи“ графикони без индикатори, со образложение дека самите показатели се толкување на историските движења на цените (кои не содржат никаква предвидувачка моќ, и не би биле достапни од самите графикони). Сепак, тоа не значи дека трговците со ценовно дејство не користат технички алатки. Со оглед на тоа што тргувањето со ценовно дејство се однесува на неодамнешните и минатите движења на цените, сите алатки за техничка анализа (trendlines, Fibonacci retracements,

линии за поддршка и отпор итн.) се корисни за анализа на однесувањето на цените во согласност со стратегијата што најмногу му одговара на трговецот. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Податоците за промена на цената обично се прикажуваат во форма на

јапонски свеќници или лесни за читање хистограми. Од графиконите добивате се што направил пазарот за одреден временски период. Сите економски податоци и светските вести кои некако влијаат на цената ќе се одразат на ценовниот графикон.

Разбирање на пазарот со ценовно дејство

Главната работа што трговецот со стратегија за ценовно дејствување треба да ја разбере за да донесе информирани одлуки за тргување е моменталната структура на пазарот. Првиот чекор во оваа дефиниција е да се најдат и обележат клучните технички нивоа на табелата со цени. Тоа се клучни нивоа на поддршка и отпор, кои обично содржат голем број на нарачки за купување и продавање, и затоа може да се опишат како области на зголемена побарувачка или понуда. Одредувањето на клучните нивоа на поддршка и отпор најдобро се прави на подолги временски рамки (дневни или неделно). Најдете очигледни издигнувачки издигнувања и падови кои постојано биле забележани во минатото и означете ги со хоризонтални линии. Овие нивоа се клучните нивоа на поддршка и отпор каде цената веројатно ќе се повлече.

- Нивоата на психолошка поддршка и отпор обично се формираат околу девизниот курс на кружни броеви (1,00, 1,10, 1,20 итн.). Многу учесници на пазарот поставуваат нарачки за купување и продавање околу кружни броеви, така што цената може или да одговара на овие нивоа или да ги скрши со невообичаено висок моментум на тргување.

- Нивоата на фибоначи се користат за да се бараат потенцијални нивоа каде што цената може да се опорави и да го продолжи главниот тренд. Кога се применуваат на повисоки временски рамки, важните нивоа на Фибоначи, како што е нивото на поправка од 61,8%, може да станат клучни технички нивоа каде што се поставуваат многу нарачки во тек.

- Точките на вртење може да бидат и важни технички нивоа каде цената може да наиде на поддршка или отпор. Многу трговци ги следат дневните точки на вртење и нивните нивоа на поддршка и отпор при нивното тргување.

- Динамични нивоа на поддршка и отпор . Клучните технички нивоа не треба да бидат статични. Подвижните просеци вообичаено се користат за да се идентификуваат динамичните клучни технички нивоа што се случуваат околу 50-дневната ЕМА, 100-дневната ЕМА, 200-дневната ЕМА или околу нивоата на Фибоначи ЕМА како 144-дневната ЕМА.

- Факторите на сливот се области каде техничките нивоа се вкрстуваат, што дополнително ја истакнува нивната важност.

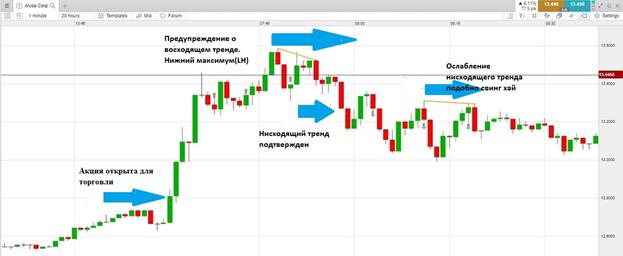

Откако ги дефиниравме клучните технички нивоа на графиконот, време е да се анализира моменталната насока на пазарот – моменталниот тренд. Многу трговци со акции тргуваат само во насока на целокупниот тренд, бидејќи овие трговски поставки имаат тенденција да имаат најголема веројатност за успех. Пазарите можат да се движат на три начини – нагоре, надолу и настрана. Пазарот кој се движи нагоре е во нагорен тренд. Се карактеризира со повисоки издигнувања и повисоки падови на табелата. Повисоките ниски падови се формираат за време на промените на цените, што се краткорочни движења на цените во спротивна насока од воспоставениот тренд. Тие обично се формираат како резултат на преземање профит од страна на трговците кои веќе се во нагорен тренд. Штом цената падне, на пазарот влегуваат нови купувачи, бидејќи сметаат дека моменталната пазарна цена е релативно ниска. Ова формира повисоко ниско ниво. Пазарите кои прават пониски ниски и пониски издигнувања се во надолен тренд. Конечно, пазарите кои не ги покажуваат карактеристичните нагорни трендови на HH и HL и надолните трендови на LL и LH, но се движат настрана без очигледна насока, се нарекуваат пазари на опсег. На пазарите на опсег, трговците со ценовно дејство обично купуваат кога цената ќе дојде до долниот дел од опсегот и продаваат кога цената ќе дојде до горниот крај на опсегот. кои не ги покажуваат карактеристичните HH и HL нагорни трендови и LL и LH надолните трендови, но се движат настрана без очигледна насока, се нарекуваат пазари на опсег. На пазарите на опсег, трговците со ценовно дејство обично купуваат кога цената ќе дојде до долниот дел од опсегот и продаваат кога цената ќе дојде до горниот крај на опсегот. кои не ги покажуваат карактеристичните HH и HL нагорни трендови и LL и LH надолните трендови, но се движат настрана без очигледна насока, се нарекуваат пазари на опсег. На пазарите на опсег, трговците со ценовно дејство обично купуваат кога цената ќе дојде до долниот дел од опсегот и продаваат кога цената ќе дојде до горниот крај на опсегот.

Со означување на клучните технички нивоа на графиконот и одредување на општата насока на пазарот, недостасува една клучна компонента за да се добие поцелосна слика за пазарот и да се разбере моменталната структура на пазарот. Оваа состојка е психологијата на учесниците на пазарот, како што е потврдено со шеми на графикони и свеќници.

Моделите за акција на цените ја покажуваат во реално време рамнотежата помеѓу понудата за продажба и побарувачката за даден финансиски инструмент. Секоја промена на цената подразбира промена на рамнотежата помеѓу купувачите и продавачите – зголемувањето на понудата ќе ја намали цената, додека зголемувањето на побарувачката ќе ја поттикне цената нагоре. Трговецот со ценовно дејство ги заснова своите занаети на претпоставката дека ако побарувачката на купувачите ја надмине понудата на продавачите, цената нужно ќе се зголеми повисоко или обратно.

Анализата на свеќници е основата на Price Action

Без оглед на временската линија, секој период одговара на свеќник или шипка. Свеќите го резимираат дејството на цените во одреден временски период, така што на графиконот од 5 минути, секоја свеќа претставува 5 минути дејство на цените, додека на дневен графикон се создава само една свеќа дневно.

Свеќниците се главната визуелна идентификација на графиконот за акција за цени. Нивното разбирање е критично за трговецот да отвори или затвори позиции во вистинско време.

Свеќата содржи четири нивоа на цени – отворање (Отворено), затворање (Затвори), минимално (ниско), максимално (високо). Телото на свеќата го означува опсегот помеѓу почетната цена на периодот и цената на затворањето. На нахакан свеќник (што укажува на зголемување на цената во текот на времето што се разгледува), отворот е означен со долниот дел од телото, а затворањето е означен со горниот дел. И, обратно, за мечешка свеќа (што укажува на пад на цената). Фитилите (сенките или опашките) го покажуваат опсегот на движење на цената во текот на периодот. Секогаш кога цените достигнуваат нивоа надвор од опсегот ограничен со нивоата на отворено и затворање, сенките се гледаат со нивниот обем (високи или ниски). Шемите на бои се користат за да се одреди движењето на цената претставено со свеќник. Нахакан свеќи се обично бели, сини или зелени, додека мечешките се црни или црвени.

- Долгите тела на свеќниците покажуваат силен моментум и одлучувачко пазарно однесување при движење од отворено до затворање, меѓутоа, покажуваат зголемена нестабилност бидејќи некои цени се достигнуваат во одреден временски период, но на крајот се исклучени од опсегот од отворено до затворање.

- Малите тела може да укажат на пазарна неодлучност или рамнотежа помеѓу нахакан и мечешки сили.

Вообичаен начин да се опише однесувањето на цените со текот на времето е тренд. Ова е главната насока на движење на цената во соодветниот временски прозорец.

- Средна линија на тренд е дијагонална линија од која пазарот отскокнува двапати. Оваа линија на тренд укажува на потенцијален, но сè уште не потврден тренд.

- Потврдена линија на трендови – Пазарот отскокнува од оваа линија на тренд три пати. Традиционалната анализа го зема ова како знак дека линијата на тренд е реална и дека пазарот ќе реагира околу неа.

Линиите за поддршка и отпор обично се хоризонтални, но кога се дијагонални по тренд, тие се нарекуваат линии на тренд.

Теоријата за користење на овие линии е дека пазарот има еден вид меморија – цената се однесува на одреден начин во однос на одредени нивоа, кои порано беа важни пресвртни точки. Кога нивоата се под тековната цена, тие претставуваат „поддршка“, потенцијален тампон против надолниот потег. Кога нивоата се над моменталната цена, тие се појавуваат како „отпор“, потенцијална бариера за нахакан потег. Штом цената ќе се приближи до овие нивоа, трговците често очекуваат овие нивоа да бидат тестирани, скршени или заштитени пред да стекнат доверба во насоката на цената за да влезат во трговија. Кога цената поминува низ едно од овие нивоа, тие играат спротивна улога. Кога ќе се прекине нагорниот тренд, „отпорот“ станува „поддршка“, што укажува на значително ниво,

Најконзервативните или најсигурните занаети се оние што се случуваат кога пазарот флуктуира помеѓу препознатливите нивоа на поддршка и отпор. Ова ви овозможува да купувате во нагорен тренд кога надолното повлекување на ногата ги спушти цените на ниво на поддршка, а потоа да продавате кога цената ќе се врати на ниво на отпор, или, во надолен тренд, да продавате кога цената ќе се надмине на сигурно ниво на отпор.

Модели на акција за цени

Шемата за свеќници е единечна или понекогаш повеќекратна акција на цените на шипките графички прикажана на табела со свеќници што трговците со акција на цени ја користат за да го предвидат движењето на пазарот. Моделите често се најнавремениот показател за рамнотежата помеѓу побарувачката за купување и продавање. Сепак, препознавањето на шаблоните е донекаде субјективно и бара обука, како и лично искуство за да се развијат вештините за идентификување и размена на шеми на свеќи. Постојат различни модели, од кои многу се само мали варијации на истиот основен принцип. Затоа, има смисла да се фокусираме на мала „група“ шеми кои му даваат на трговецот сигурен сет на сигнали за работа.

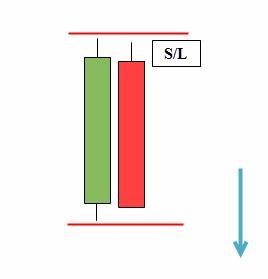

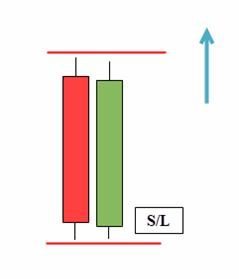

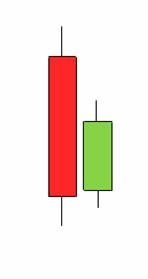

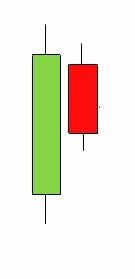

Исти високи шипки за затворање (DBHLC) и исти ниски шипки за затворање (DBLHC) – името може да звучи комплицирано, но шемата е доволно лесна за разбирање. Моделот се базира на концептот на поддршка и отпор.

DBLHC е инверзна на шаблонот DBHLC. Двете свеќи имаат исти ниски, а затворањето на втората свеќа е повисоко од високото на првата свеќа.

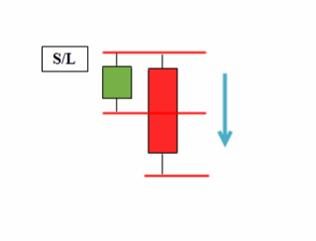

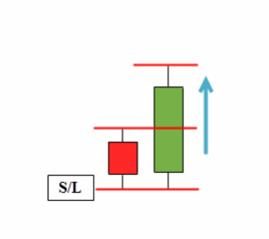

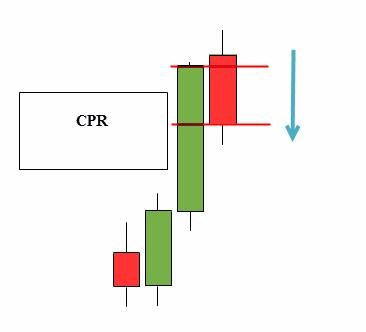

Пример за мечешко поставување

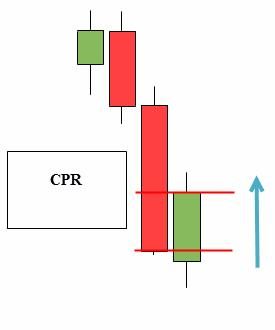

Пример за нахакан поставување

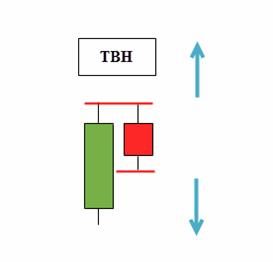

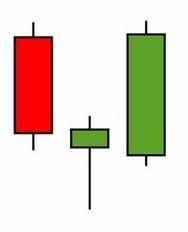

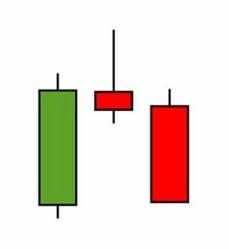

Две шипки со иста висока (TBH) и две шипки со иста ниска (TBL) се двонасочни модели на цени кои работат во двете насоки без оглед на насоката на трендот. Секое тргување со такви обрасци е идентично со тргувањето со внатрешна лента. Причината е што последната лента е внатрешната лента за претходната лента. Речиси сите модели на стратегијата Price Action се двострани, што ви овозможува и да купувате и да продавате. TBH – врвови на шипки на исто ниво. Ако цената го надмине највисокото ниво на втората свеќа, тогаш ова е знак за продолжување на трендот, ниската е пресврт на трендот. Пример за трансакција со користење на TBH:

шиние едноставна шема за пресврт што обично се формира на крајот на трендовите или големите нишалки.

Цената на пресврт до затворање

(CPR) е добро позната и често тргувана шема на свеќници.

Пин-барот , исто така познат како шипката Пинокио, е најчестиот ценовен модел. Претставува свеќа со мало тело и долга сенка од едната страна.

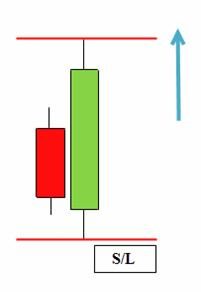

пин-бар со долга долна сенка . Трговијата треба да се отвори со налог за стоп за купување што е во тек над горниот дел од лентата за иглички, и со стоп загуба на долната точка.

Внатрешна лента (

внатрешна

лента

)е популарна формација на свеќници за пресврт/продолжување за која се потребни најмалку два свеќници. Овој модел е директна игра на краткорочното пазарно расположение, обидувајќи се да влезе пред „големите потези“ што може да се случат на пазарот. Внатрешната лента ја покажува неподготвеноста на цените да се зголемат над/под претходното високо и ниско ниво на свеќникот, што укажува на неодлучност на пазарот.

За нахакан внатрешен шаблон

Мечешка опција

Сенките на внатрешната лента можат да одат подалеку од првата свеќа, но идеално, кога и телото и сенката на свеќата се во првата лента, таквите сигнали се посигурни. Исто така, во првата лента не може да има не една, туку неколку свеќи, главната работа е што тие се во согласност со сите правила на системот за тргување со ценовно дејство. Во овој случај, на шаблонот му се доделува број врз основа на бројот на внатрешни шипки, како што се IB2, IB3 итн.

Надворешната лента е шема со две свеќници во која втората свеќа има повисоко и пониско ниско ниво. Опсегот на втората свеќа мора да го надмине опсегот на првата. Ова значи дека опсегот на цените и нестабилноста се прошируваат, покажувајќи сила во двете насоки. Во повеќето случаи, не е јасно дали биковите или мечките победиле, единствената сигурност е зголемената нестабилност.

BUOVB (нахакан надвор од вертикалната лента)

BEOVB (нахакан надвор од вертикалната лента)

Зошто функционира акцијата за цени?

Многу табели денес се полни со показатели кои се тешко разбирливи. Сепак, сè што можат да понудат е читање на цените, голи и сурово, претставено со свеќи. Потребни ви се само свеќи, како и едноставни линии за поддршка и отпор. Со тргување со акција на цените на чисти графикони, ги елиминирате одвлекувањата и се фокусирате на најважниот елемент, цената. Ова е всушност единствениот елемент потребен за успех на пазарите. Многу трговци веруваат дека пазарот следи случајни обрасци и не е систематски јасно како да се идентификува стратегија што секогаш функционира. Бидејќи ценовното дејство ги комбинира алатките за техничка анализа со неодамнешната историја на цените за да ги идентификува можностите за тргување врз основа на субјективното толкување на поединечниот трговец, тргувањето со акција е високо поддржано во тргувањето.

Како да се тргува со ценовната акција – Разбирање и стратегии

Пред сè, треба да ги знаете различните типови на графикони и сигналите што може да се прочитаат од нив. Следно, треба да ја развиете вештината за идентификување модели на цени. Тоа исто така значи да научите како да цртате линии за поддршка и отпор. Со текот на времето, ќе дојде интуитивно разбирање за тоа како цените се однесуваат кога ќе достигнат одредени точки на тренд. Единствениот работен простор што му треба на трговецот со ценовно дејство е чиста табела без никакви технички показатели (со исклучок на подвижните просеци во некои случаи). Чистата шема на цени му помага на трговецот да се фокусира на движењето на цената, а не на заостанатите технички показатели.

Главната цел е да се фати тренд во рана фаза и да се следи додека не стане неважечки. Важно е да се забележи дека трговците со ценовно дејство се обидуваат да комбинираат голем број алатки во нивната анализа, што ја зголемува веројатноста за успешни занаети.

Всушност, во системот за тргување со ценовно дејство, сè се сведува на учење како да тргувате со поставките или моделите на ценовно дејство од нивоата на спојување. Поради природата на пазарните оператори, нивните реакции на глобалните економски варијабли, ценовното дејство има тенденција да се повторува во различни модели. Графиконите за акција на цените ги одразуваат промените или продолжувањето на расположението на пазарот. Така, откако научивте да ги идентификувате моделите на цени, можете да добиете „навестувања“ за тоа каде ќе оди цената понатаму. Општо земено, тие можат да се поделат во две категории:

обрасци за продолжувањеи обрасци за промена на трендовите. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Додека шемите за продолжување сигнализираат дека главниот тренд ќе продолжи, шемите на пресврт сигнализираат напротив, дека главниот тренд ќе се смени. Главните модели за продолжување се

правоаголници ,

знамиња , клинови што паѓаат

(за време на нагорен тренд) и растечки клинови (за време на надолен тренд). Основни обрасци за пресврт –

глава и раменици, превртена глава и рамења, двоен горен и двојно дно, паѓачки клинови (за време на надолен тренд) и растечки клинови (за време на нагорен тренд). Цена акција на криптовалути – разбирање на пазарот, стратегии за тргување, како да се користи ценовната акција на овој пазар – видео инструкција: https://youtu.be/BzaS4dgQvxE

Скалпирање и ценовно дејство

Скалпот вклучува брзо влегување и излегување од позиција за да ги искористите малите движења на цените, без оглед на тоа што се смета за мало движење на цената за тоа средство. Многу скалпери обично користат графикони од 1 минута. Стратегијата за скалпирање има за цел да тргува во насока на трендот и да влезе за време на повлекување кога цената ќе почне да се движи назад во насока на трендот. За да го направат ова, трговците бараат обземени обрасци кои сигнализираат влез, како на пример кога свеќа во насока на тренд покрива свеќа во насока на повлекување. Ова се случува за време на враќање.

Структурни фактори на спојување и ценовно дејство

Во контекст на тргување со ценовно дејство, сливот е точка/ниво каде што два или повеќе фактори се спојуваат (или се сечат) заедно за да формираат жешка точка (точка на слив) што го потврдува истиот трговски сигнал. На пример, цената се движи до нивото на отпор, ако го проверите нивото на Фибоначи, речиси како спој дека нивото на отпор е исто така на нивото на Фибоначи 61,8. Но, тоа не е се, генералниот тренд е исто така надолен. Значи, постојат три фактори кои се усогласуваат:

- општ надолен тренд;

- нивото на отпор до кое се приближува цената;

- цената исто така се движи до нивото на Фибоначи 61,8, што се совпаѓа со нивото на отпор.

Работна стратегија цена акција

Поискусните трговци задржуваат различни опции за препознавање на модели, нивоа на влез и излез, стопирање на загуби и добивање релевантни информации. Користењето само една стратегија може да не обезбеди доволно можности за тргување. Стратегии за тргување со акција за цени кои можат да гарантираат добри резултати доколку се користат правилно:

- Избивање (пробивање) – техниката го комбинира присуството на свеќа со широк опсег (највисока од последните 9 сесии) и нов максимум од 2 месеци. Ова ја прави инсталацијата по “сигурна” и позабавна за работа.

- Пин-барот може да се користи во кој било пазарен контекст, без разлика дали да се бара продолжување на трендот по повлекување или да се идентификуваат пресврт од важни високи или ниски вредности. Добро оди со лажни избивања на клучните нивоа.

- Внатрешните шипки се идеални за следење на актуелните трендови, особено кога има два, три или повеќе од нив по ред (нивниот експлозивен потенцијал е огромен).

Како да се користи ценовната акција во пракса

Тргување со пробив на шема на графикони

Влезот во ценовните занаети обично се заснова на некаква потврда што ги активира поставките. Во основа, ова се избивања на технички нивоа, кои се потврдени со обрасци на свеќници.

- 1 – лево рамо.

- 2 – главата на моделот.

- 3 – десно рамо.

- 4 – линија на вратот што ги поврзува долните делови на двете рамења.

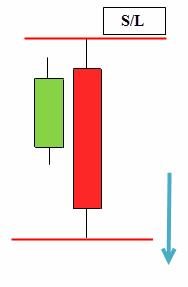

Моделот за глава и раменици е важен шаблон за пресврт кој се формира на врвот на нагорниот тренд. Трговецот чека отворање на кратка позиција додека цената не го скрши деколтето. Штом ќе се појави пробив, целта на профитот за трговијата е висината на моделот (5) проектиран од точката на пробивање (6). Стоп-загубите обично се поставуваат над линијата на вратот (агресивен пристап) или над десното рамо (традиционален пристап).

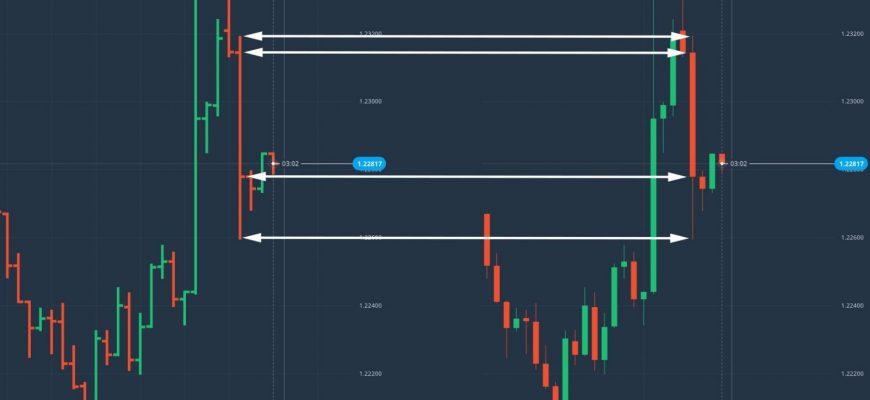

Хоризонтално пробивање/повторно тестирање на тргување

Некои трговци претпочитаат да преземаат занаети врз основа на пробивања од хоризонтални опсези. Овој пристап ќе бара пазар за рангирање со јасни горните и долните граници.

Тргување на пробив на линија на тренд

Пазарите имаат тенденција да ги прекинуваат или намалат линиите на трендови во трендовските пазарни услови. Трговците користат трендовски линии за да ги поврзат повисоките врвови за време на нагорните трендови и пониските падови за време на надолните трендови, чие пробивање создава можност за тргување во насока на пробивот. Скршената линија на нагорен тренд во суштина значи дека цената најверојатно ќе направи ново пониско ниско ниво, што е карактеристика на надолниот тренд и сигнализира потенцијален пресврт на трендот. Слично на тоа, скршената линија на надолниот тренд значи дека цената веројатно ќе направи ново повисоко ниво, карактеристика на нагорниот тренд.

Тргување со повлекување

Трговците со повлекување се обидуваат да купат акција или стока кога цената привремено паднала во услови на поширок нагорен тренд. За да се тргува, пазарот мора да се движи во одредена насока, нагоре или надолу. Без тренд во трговијата, невозможно е да се профитира со враќање назад.

Влегување во трговија со тренд

Првиот чекор е да се одреди основната насока на пазарот – дали парот е во тренд нагоре или надолу? Нагорните трендови се формираат од повисоките издигнувања и повисоките ниски цени, додека надолните трендови се формираат од пониските ниски и пониските високи. Важно е да се разбере дека нагоре, цената понекогаш ќе се движи во спротивна насока од трендот. Овие движења на цените наспроти трендот се нарекуваат корекции на цените и формираат карактеристична цик-цак шема за време на нагорниот тренд. За да влезат во тренд по трговијата, трговците ги користат нивоата на фибоначи за да го измерат растојанието на враќање од претходниот импулсен бран.

Цена акција Тргување: Фактори да се разгледа

Управувањето со ризикот во тргувањето со акции е слично на управувањето со ризикот во кој било друг стил на тргување – важат истите правила. Што се однесува до вистинските фактори кои трговците треба да ги имаат на ум:

- Тековна пазарна структура . Во нагорен тренд, купувајте можности; во опсег, купувајте блиску до најниските нивоа на опсегот при поддршка или продавајте во близина на високите при отпор, во надолен тренд (можности за продажба).

- Области на вредност на графиконот . Внесете нивоа на поддршка/отпор или нивоа што сугерираат точки на вртење на пазарот. На пример, ако пазарот е во нагорен тренд, тоа може да биде област за поддршка, низок замав, подвижен просек со период од 50 линии на трендови, од кои пазарот отскокнува неколку пати.

- Поставете стоп загуба помеѓу тие нивоа или каде што нема вистински индикации за таква јачина што ќе ја предизвика оваа промена на насоката на пазарот.

Во суштина, трговците се обидуваат да влезат во превртните точки. Нивоата помеѓу пресвртните точки се „празни зони“ каде што може да се постават застанувања. На пример, ако влезете во тргување на ниво на поддршка очекувајќи дека цената ќе се зголеми, можете да поставите стоп многу под нивото на поддршка што го внесовте, под услов тоа да не е и ниво на поддршка. Во овој случај, ако стоп се погоди, тоа покажува дека оригиналната теза во основата на трговијата не била оправдана. Клучот за успехот во тргувањето е да се има концептуално здрав, точен, добро структуриран и без напор метод. Искуството, и во управувањето со занаети и во неизбежните фази на долгите повлекувања, може да ја направи сета разлика за секогаш да останете на вистинскиот курс без да отстапувате од него, но тоа не го намалува фактот дека дури и почетниците трговци или оние