قيمتي عمل واپار جا راز – اهو ڇا آهي ۽ واپار ۾ قيمت ايڪشن سسٽم ڪيئن استعمال ڪجي، مثال ۽ ٽوٽڪا. قيمت ايڪشن هڪ واپاري طريقو آهي جيڪو هڪ واپاري کي اجازت ڏئي ٿو ته اهو پڙهي ته مارڪيٽ ۾ ڇا ٿي رهيو آهي ۽ صرف ٽيڪنيڪل اشارن تي ڀروسو ڪرڻ جي بدران، تازي قيمت جي تحريڪن جي بنياد تي تابعاتي واپاري فيصلا ڪرڻ. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm ڪنهن به واپاري حڪمت عملي وانگر، منافعي جو دارومدار ان تي آهي ته قيمت جي عمل کي ڪيئن استعمال ڪيو وڃي. واپار ڪندڙ جيڪي طريقي تي عمل ڪن ٿا تاريخي ۽ موجوده نمونن تي ڌيان ڏيڻ لاء سرمائيداري ڪرڻ لاء جتي قيمت اڳتي وڌي سگهي ٿي.

- قيمت ايڪشن سسٽم – اهو ڇا آهي، نوان واپارين لاء بنياد

- قيمت جي عمل سان مارڪيٽ کي سمجهڻ

- Candlestick Analysis قيمت ايڪشن جو بنياد آھي

- قيمت عمل جا نمونا

- قيمت ايڪشن ڇو ڪم ڪندو آهي؟

- ڪيئن واپار جي قيمت ايڪشن- سمجھڻ ۽ حڪمت عمليون

- اسڪيلنگ ۽ قيمت جي عمل

- ساخت جي ضمير عوامل ۽ قيمت جي عمل

- ڪم ڪندڙ حڪمت عملي قيمت ايڪشن

- عملي ۾ قيمت ايڪشن ڪيئن استعمال ڪجي

- واپار چارٽ جي نموني جي هڪ وقفي تي

- افقي بريڪ آئوٽ / ٻيهر ٽيسٽ واپار

- هڪ رجحان لائن جي بريڪ آئوٽ تي واپار

- واپسي واپار

- هڪ رجحان سان واپار ۾ داخل ٿيڻ

- قيمت ايڪشن واپار: فڪر ڪرڻ لاءِ

قيمت ايڪشن سسٽم – اهو ڇا آهي، نوان واپارين لاء بنياد

جيئن ته نالي جو مطلب آهي، هن حڪمت عملي ۾ سڀ کان اهم عنصر هڪ خاص مالي اوزار جي قيمت آهي. قيمت جي عمل قيمت جي حرڪت جي مشاهدي ۽ تشريح تي ٻڌل آهي. گهڻو ڪري قيمت جي تبديلين جي حوالي سان تجزيو ڪيو ويو آهي جيڪي ماضي ۾ ٿي چڪا آهن. مکيه شيء جيڪا قيمت جي عمل جي واپار کي ٻين حڪمت عملين کان ڌار ڪري ٿي، اها آهي ته ٽيڪنڪ استعمال ڪري ٿي “صاف” يا “ننگا” چارٽ بغير اشارن جي، وضاحت سان ته اشارا پاڻ تاريخي قيمت جي تحريڪن جي تشريح آهن (جنهن ۾ ڪا به اڳڪٿي ڪرڻ واري طاقت شامل ناهي، ۽ پاڻ گراف مان دستياب نه هوندا). جڏهن ته، هن جو مطلب اهو ناهي ته قيمتي عمل واپارين ٽيڪنيڪل اوزار استعمال نٿا ڪن. ڏنو ويو ته قيمت جي عمل جو واپار تازو ۽ ماضي جي قيمت جي تحريڪن ڏانهن اشارو ڪري ٿو، سڀ ٽيڪنيڪل تجزياتي اوزار (رجحان لائنون، فبونيڪي ريٽريسمينٽ،

سپورٽ ۽ مزاحمت جون لائينون ، وغيره) قيمت جي رويي جي تجزيي لاءِ ڪارائتو آھن حڪمت عملي جي مطابق جيڪا واپار لاءِ بھترين مناسب آھي. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm قيمت جي تبديلي جي ڊيٽا عام طور تي پيش ڪئي ويندي آهي

جاپاني شمعدان جي صورت ۾ يا پڙهڻ لاءِ آسان هسٽوگرام. چارٽس مان توهان هر شي حاصل ڪندا آهيو جيڪا مارڪيٽ ڪجهه وقت تائين ڪئي آهي. سڀ معاشي ڊيٽا ۽ عالمي خبرون جيڪي قيمت تي اثر انداز ڪندا آهن قيمت چارٽ ۾ ظاهر ٿيندا.

قيمت جي عمل سان مارڪيٽ کي سمجهڻ

بنيادي شيء جيڪا قيمت جي عمل واري حڪمت عملي جي واپاري کي سمجهڻ جي ضرورت آهي انهي کي سمجهڻ لاء باخبر واپاري فيصلا ڪرڻ لاء موجوده مارڪيٽ جي جوڙجڪ آهي. هن تعريف ۾ پهريون قدم قيمت چارٽ تي اهم ٽيڪنيڪل سطحن کي ڳولڻ ۽ نشان لڳائڻ آهي. اهي اهم سپورٽ ۽ مزاحمتي سطحون آهن، جن ۾ عام طور تي وڏي تعداد ۾ خريداري ۽ وڪڻڻ جا آرڊر هوندا آهن، ۽ انهي ڪري بيان ڪري سگهجي ٿو ته وڌندڙ طلب يا رسد جي علائقن جي طور تي. اهم سپورٽ ۽ مزاحمت جي سطحن جو تعين ڪرڻ بھترين وقت جي فريم تي ڪيو ويندو آھي (روزاني يا ھفتيوار). ڳولهيو واضح جھولن جي بلندين ۽ گھٽين کي جيڪي ماضي ۾ بار بار نوٽ ڪيا ويا آهن ۽ انهن کي افقي لائينن سان نشان لڳايو. اهي سطحون اهم حمايت ۽ مزاحمت جي سطح آهن جتي قيمت واپس ڪڍڻ جو امڪان آهي.

- نفسياتي مدد ۽ مزاحمت جي سطح عام طور تي گول نمبر جي بدلي جي شرحن جي چوڌاري ٺاهي ٿي (1.00، 1.10، 1.20، وغيره). ڪيترائي مارڪيٽ شرڪت ڪندڙ گول نمبرن جي چوڌاري آرڊر خريد ۽ وڪرو ڪندا آهن، تنهنڪري قيمت يا ته انهن سطحن سان ملائي سگهي ٿي يا انهن کي غير معمولي تيز واپاري رفتار سان ٽوڙي سگهي ٿو.

- Fibonacci retracement سطحون استعمال ڪيون وينديون آھن امڪاني سطحن کي ڳولڻ لاءِ جتي قيمت بحال ٿي سگھي ٿي ۽ مکيه رجحان جاري رکي ٿي. جڏهن اعليٰ وقت جي فريم تي لاڳو ڪيو وڃي ٿو، اهم فبونيڪي سطحون جهڙوڪ 61.8٪ ريٽريسمينٽ ليول اهم ٽيڪنيڪل سطحون بڻجي سگهن ٿيون جتي تمام گهڻا آرڊر رکيا ويندا آهن.

- Pivot پوائنٽون پڻ اهم ٽيڪنيڪل سطحون ٿي سگهن ٿيون جتي قيمت شايد مدد يا مزاحمت سان منهن ڏئي سگهي ٿي. ڪيترائي واپاري روزانو پوٽ پوائنٽن جي پيروي ڪندا آهن ۽ انهن جي واپار ۾ انهن جي حمايت ۽ مزاحمت جي سطح.

- متحرڪ سپورٽ ۽ مزاحمت جي سطح . اهم ٽيڪنيڪل سطحون جامد نه هجڻ گهرجن. حرڪت وارو اوسط عام طور تي متحرڪ اهم ٽيڪنيڪل سطحن کي سڃاڻڻ لاءِ استعمال ڪيو ويندو آهي جيڪي 50-day EMA، 100-day EMA، 200-day EMA، يا Fibonacci EMA سطحن جي چوڌاري 144-day EMA وانگر ٿين ٿيون.

- سنگم جا عنصر اهي علائقا آهن جتي ٽيڪنيڪل ليول هڪ ٻئي سان ٽڪرائجن ٿا، انهن جي اهميت کي وڌيڪ اجاگر ڪن ٿا.

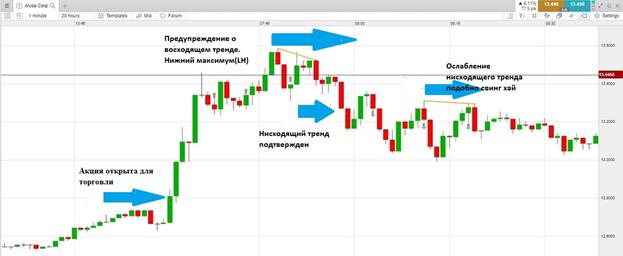

چارٽ تي اهم ٽيڪنيڪل سطحن جي وضاحت ڪرڻ، اهو وقت آهي مارڪيٽ جي موجوده هدايت جو تجزيو ڪرڻ جو – موجوده رجحان. ڪيترائي قيمتي عمل واپاري صرف مجموعي رجحان جي هدايت ۾ واپار ڪندا آهن، ڇاڪاڻ ته اهي واپاري سيٽ اپ ڪامياب ٿيڻ جو سڀ کان وڌيڪ امڪان آهن. مارڪيٽ ٽن طريقن سان منتقل ٿي سگھي ٿو – مٿي، ھيٺ ۽ پاسي. هڪ مارڪيٽ جيڪا اڳتي وڌي رهي آهي هڪ اپٽرينڊ ۾ آهي. اهو چارٽ تي اعلي مٿاهين ۽ اعلي گهٽتائي سان منسوب ڪيو ويو آهي. قيمت جي بحالي جي دوران اعلي سطحون ٺاهي وينديون آهن، جيڪي هڪ قائم ڪيل رجحان جي مخالف سمت ۾ مختصر مدت جي قيمت تحريڪن آهن. اهي عام طور تي ٺاهيا ويندا آهن منافعو وٺڻ جي نتيجي ۾ واپارين طرفان جيڪي اڳ ۾ ئي هڪ uptrend ۾ آهن. جيئن ئي قيمت گھٽجي ٿي، نوان خريد ڪندڙ مارڪيٽ ۾ داخل ٿين ٿا، ڇاڪاڻ ته اهي سمجهن ٿا ته موجوده مارڪيٽ جي قيمت نسبتا گهٽ آهي. هي هڪ اعلي گهٽ ٺاهي ٿو. مارڪيٽون جيڪي ھيٺيون گھٽيون ۽ گھٽ مٿاھيون آھن ھيٺيون رجحان ۾ آھن. آخر ۾، مارڪيٽون جيڪي خصوصيت HH ۽ HL uptrends ۽ LL ۽ LH ھيٺئين رجحان کي نه ڏيکارينديون آھن، پر ھلنديون ھلنديون آھن بغير ڪنھن واضح ھدايت سان، انھن کي رينجنگ مارڪيٽ چئبو آھي. رينج مارڪيٽن ۾، قيمت ايڪشن واپاري عام طور تي خريد ڪندا آهن جڏهن قيمت رينج جي هيٺين پڇاڙي تي اچي ٿي ۽ وڪرو جڏهن قيمت حد جي مٿين پڇاڙيءَ ۾ اچي ٿي. جيڪي خصوصيت HH ۽ HL uptrends ۽ LL ۽ LH ھيٺئين رجحان کي نه ڏيکاريندا آھن، پر ھڪڙي طرف ھلندا آھن بغير ڪنھن واضح ھدايت جي، انھن کي رينجنگ مارڪيٽ چئبو آھي. رينج مارڪيٽن ۾، قيمت ايڪشن واپاري عام طور تي خريد ڪندا آهن جڏهن قيمت رينج جي هيٺين پڇاڙي تي اچي ٿي ۽ وڪرو جڏهن قيمت حد جي مٿين پڇاڙيءَ ۾ اچي ٿي. جيڪي خصوصيت HH ۽ HL uptrends ۽ LL ۽ LH ھيٺئين رجحان کي نه ڏيکاريندا آھن، پر ھڪڙي طرف ھلندا آھن بغير ڪنھن واضح ھدايت جي، انھن کي رينجنگ مارڪيٽ چئبو آھي. رينج مارڪيٽن ۾، قيمت ايڪشن واپاري عام طور تي خريد ڪندا آهن جڏهن قيمت رينج جي هيٺين پڇاڙي تي اچي ٿي ۽ وڪرو جڏهن قيمت حد جي مٿين پڇاڙيءَ ۾ اچي ٿي.

چارٽ تي اهم ٽيڪنيڪل سطحن کي نشان لڳايو، ۽ مارڪيٽ جي عام هدايت کي طئي ڪيو، مارڪيٽ جي وڌيڪ مڪمل تصوير حاصل ڪرڻ ۽ مارڪيٽ جي موجوده جوڙجڪ کي سمجهڻ لاء هڪ اهم حصو غائب آهي. هي جزو مارڪيٽ شرڪت ڪندڙن جي نفسيات آهي، جيئن چارٽ ۽ شمعدان جي نمونن جو ثبوت آهي.

قيمت جي عمل جا نمونا حقيقي وقت ۾ وڪڻڻ جي آڇ ۽ ڏنل مالي اوزار جي طلب جي وچ ۾ توازن ڏيکاري ٿو. قيمت ۾ ڪا به تبديلي خريد ڪندڙن ۽ وڪرو ڪندڙن جي وچ ۾ توازن ۾ تبديلي جو مطلب آهي – سپلائي ۾ اضافو قيمت گھٽائي ڇڏيندو، جڏهن ته طلب ۾ اضافو قيمت کي وڌائيندو. قيمت جي عمل جو واپار ڪندڙ پنهنجي واپار کي ان فرض تي رکي ٿو ته جيڪڏهن خريد ڪندڙن جي گهرج وڪرو ڪندڙ جي فراهمي کان وڌي ٿي، قيمت لازمي طور تي وڌي ويندي يا ان جي برعڪس.

Candlestick Analysis قيمت ايڪشن جو بنياد آھي

ٽائم لائن جيڪا به هجي، هر دور هڪ شمعدان يا بار سان ملندو آهي. ميڻ بتيون هڪ مقرر وقت جي مدي ۾ قيمت جي عمل جو خلاصو ڪن ٿيون، تنهنڪري 5 منٽن جي چارٽ تي هر موم بتي قيمت جي عمل جي 5 منٽن جي نمائندگي ڪري ٿي، جڏهن ته روزاني چارٽ تي صرف هڪ ميڻ بتي في ڏينهن ٺاهي ويندي آهي.

Candlesticks قيمت ايڪشن چارٽ جي مکيه بصري سڃاڻپ آهن. انھن کي سمجھڻ ضروري آھي ھڪڙي واپاري لاءِ صحيح وقت تي پوزيشن کولڻ يا بند ڪرڻ لاءِ.

شمع چار قيمت جي سطحن تي مشتمل آهي – کولڻ (اوپن)، بند ڪرڻ (بند)، گهٽ ۾ گهٽ (گهٽ)، وڌ ۾ وڌ (هاء). موم بتي جي جسم جي مدت جي افتتاحي قيمت ۽ بند ٿيڻ جي قيمت جي وچ ۾ رينج کي اشارو ڪري ٿو. تيز موم بتي تي (جنهن تي غور هيٺ وقت جي قيمت ۾ واڌ جو اشارو)، کولڻ کي جسم جي هيٺين حصي سان ظاهر ڪيو ويندو آهي، ۽ بند ٿيڻ جو اشارو مٿين حصي طرفان هوندو آهي. ۽، ان جي برعڪس، هڪ بيئرش موم بتي لاءِ (قيمت جي گهٽتائي جو اشارو). Wicks (سادا يا دم) دوران دوران قيمت جي حرڪت جي حد کي ڏيکاري ٿو. جڏهن به قيمتون کليل ۽ ويجهن سطحن جي حد کان ٻاهر حد تائين پهچن ٿيون، سادا انهن جي حد (اونچائي يا گهٽتائي) سان ڏسندا آهن. رنگ اسڪيمن کي استعمال ڪيو ويندو آهي قيمت جي حرڪت کي طئي ڪرڻ لاءِ جيڪو شمعدان جي نمائندگي ڪري ٿو. تيز موم بتيون عام طور تي اڇا، نيري يا سائي هونديون آهن، جڏهن ته بيئرش ڪينڊلز ڪارا يا ڳاڙها هوندا آهن.

- موم بتين جا ڊگھا جسم مضبوط رفتار ۽ فيصلائتي مارڪيٽ جي رويي کي ظاهر ڪن ٿا هڪ کليل کان ويجهو هلڻ ۾، جڏهن ته، وڌايل اتار چڑھائي ڏيکاري ٿو جيئن ته ڪجهه قيمتون هڪ عرصي دوران پهچي وينديون آهن پر آخرڪار کليل کان بند واري حد کان خارج ٿي وينديون آهن.

- ننڍڙا ادارا مارڪيٽ جي اڻڄاڻائيءَ جي نشاندهي ڪري سگھن ٿا يا تيز ۽ بيئرش قوتن جي وچ ۾ توازن.

وقت جي حوالي سان قيمت جي رويي کي بيان ڪرڻ جو هڪ عام طريقو هڪ رجحان آهي. اهو ساڳيو وقت جي ونڊو ۾ قيمت جي حرڪت جو بنيادي رخ آهي.

- هڪ وچولي رجحان لائن هڪ ڊرون لائن آهي جنهن مان مارڪيٽ ٻه ڀيرا ڀڄندو آهي. ھي رجحان لائن ھڪڙي امڪاني طور تي اشارو ڪري ٿو پر اڃا تائين تصديق ٿيل رجحان نه آھي.

- تصديق ٿيل رجحان لائن – مارڪيٽ هن رجحان لائن کي ٽي ڀيرا بند ڪري ڇڏيو آهي. روايتي تجزيو هن کي هڪ نشاني طور وٺندو آهي ته رجحان لائن حقيقي آهي ۽ مارڪيٽ ان جي چوڌاري رد عمل ڪندو.

سپورٽ ۽ مزاحمت واريون لائينون عام طور تي افقي هونديون آهن، پر جڏهن اهي هڪ رجحان سان گڏ ويڪرا هوندا آهن، انهن کي رجحان لائين سڏيو ويندو آهي.

انهن لائينن کي استعمال ڪرڻ جو نظريو اهو آهي ته مارڪيٽ ۾ هڪ قسم جي يادگيري آهي – قيمت ڪجهه سطحن جي حوالي سان هڪ خاص طريقي سان عمل ڪري ٿو، جيڪي اهم موڙ پوائنٽ هوندا هئا. جڏهن سطحون موجوده قيمت کان هيٺ آهن، اهي “سپورٽ” ٺاهيندا آهن، هڪ بيئرش حرڪت جي خلاف هڪ امڪاني بفر. جڏهن سطحون موجوده قيمت کان مٿي آهن، اهي “مزاحمت” جي طور تي ظاهر ٿيندا آهن، هڪ تيز رفتار جي لاء هڪ امڪاني رڪاوٽ. هڪ دفعو قيمت انهن سطحن تي پهچي ٿي، واپارين کي واپار ۾ داخل ٿيڻ جي قيمت جي هدايت ۾ اعتماد حاصل ڪرڻ کان پهريان انهن سطحن کي جانچڻ، ٽوڙڻ، يا محفوظ ٿيڻ جي توقع آهي. جڏهن قيمت انهن سطحن مان هڪ ذريعي گذري ٿو، اهي مخالف ڪردار ادا ڪن ٿا. جڏهن هڪ uptrend ٽوڙيو ويندو آهي، “مزاحمت” بڻجي ويندو آهي “سپورٽ”، هڪ اهم سطح جو اشارو ڪندي،

سڀ کان وڌيڪ قدامت پسند يا قابل اعتماد واپار اهي آهن جيڪي واقع ٿين ٿا جڏهن مارڪيٽ جي سڃاڻپ جي حمايت ۽ مزاحمت جي سطح جي وچ ۾ ڦهلائي ٿي. هي توهان کي هڪ اپٽرينڊ ۾ خريد ڪرڻ جي اجازت ڏئي ٿو جڏهن هڪ بيئرش ٽنگ پل بیک قيمتن کي سپورٽ جي سطح تي لاٿو آهي، ۽ پوءِ وڪرو جڏهن قيمت مزاحمتي سطح تي واپس اچي ٿي، يا، هيٺئين رجحان ۾، وڪرو جڏهن قيمت هڪ قابل اعتماد سطح تي مٿي ٿي وئي آهي. مزاحمت جي سطح.

قيمت عمل جا نمونا

هڪ شمعدان جو نمونو هڪ واحد يا ڪڏهن ڪڏهن ڪيترن ئي بار جي قيمت واري عمل آهي گرافڪ طور تي ڏيکاريل آهي هڪ موم بتي جي چارٽ تي جيڪا قيمت ايڪشن واپاري مارڪيٽ جي حرڪت جي اڳڪٿي ڪرڻ لاءِ استعمال ڪندا آهن. نمونا اڪثر ڪري سڀ کان وڌيڪ بروقت اشارا آهن خريد ڪرڻ ۽ وڪرو جي طلب جي وچ ۾ توازن جو. جڏهن ته، نموني جي سڃاڻپ ڪجهه حد تائين تابع آهي ۽ تربيت جي ضرورت آهي ۽ گڏوگڏ ذاتي تجربو جي صلاحيتن کي ترقي ڪرڻ لاء موم بتي جي نمونن کي سڃاڻڻ ۽ واپار ڪرڻ لاء. نمونن جا ڪيترائي قسم آھن، جن مان گھڻا ساڳيا بنيادي اصول تي معمولي تبديليون آھن. تنهن ڪري، اهو سمجهه ۾ اچي ٿو ته هڪ ننڍڙي “گروپ” جي نمونن تي ڌيان ڏيڻ، جيڪو واپار کي ڪم ڪرڻ لاء سگنلن جو هڪ قابل اعتماد سيٽ ڏئي ٿو.

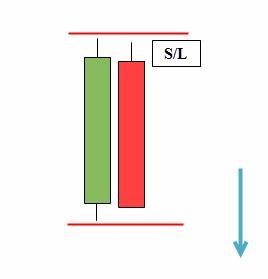

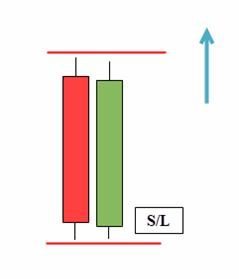

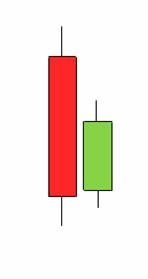

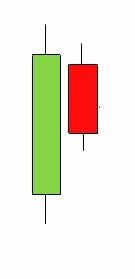

Same High Lower Close Bars (DBHLC) ۽ Same Low Higher Close Bars (DBLHC) – نالو شايد پيچيده لڳي، پر نموني سمجھڻ لاءِ ڪافي آسان آھي. ماڊل سپورٽ ۽ مزاحمت جي تصور تي ٻڌل آهي.

DBLHC DBHLC ٽيمپليٽ جو معکوس آهي. ٻنهي ميڻ بتين ۾ هڪجهڙا آهن، ۽ ٻئي ميڻ بتي جي ويجهو پهرين موم بتي جي اونچائي کان وڌيڪ آهي.

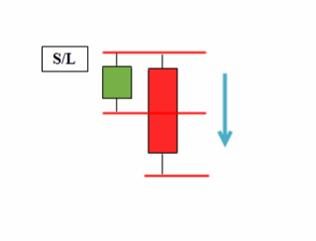

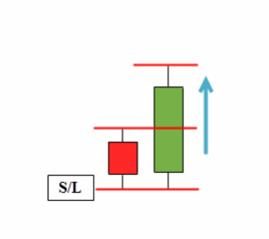

بيئرش سيٽ اپ جو هڪ مثال

هڪ تيز سيٽ اپ جو مثال

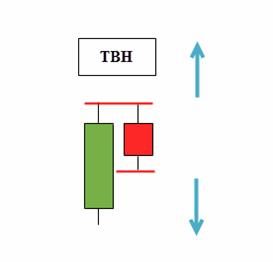

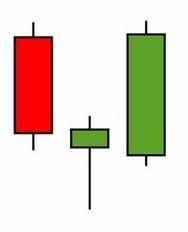

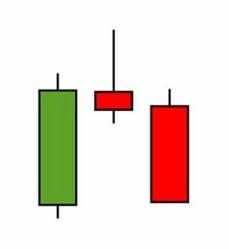

ٻه بار ساڳيا مٿاهون (TBH) سان ۽ ٻه بار ساڳيا گهٽ (TBL) سان ٻه طرفي قيمتن جا نمونا آهن جيڪي ٻنهي طرفن ۾ ڪم ڪن ٿيون بغير ڪنهن رجحان جي هدايت جي. اهڙي نموني سان سڀ واپار هڪ اندر واري بار سان واپار ڪرڻ جي برابر آهي. ان جو سبب اهو آهي ته آخري بار پوئين بار جي اندر واري بار آهي. قيمت ايڪشن حڪمت عملي جا لڳ ڀڳ سڀئي نمونا ٻه طرفا آهن، جيڪي توهان کي خريد ڪرڻ ۽ وڪڻڻ جي اجازت ڏين ٿا. TBH – ساڳئي سطح تي بار اعلي. جيڪڏهن قيمت ٻي موم بتي جي اعلي کان وڌي وڃي ٿي، ته اهو رجحان جي تسلسل جي نشاني آهي، گهٽ هڪ رجحان جي ڦيرڦار آهي. TBH استعمال ڪندي ٽرانزيڪشن جو مثال:

ريلھڪڙو سادو ڦيرائڻ وارو نمونو آھي جيڪو عام طور تي رجحانن يا وڏن جھولن جي آخر ۾ ٺاھيندو آھي.

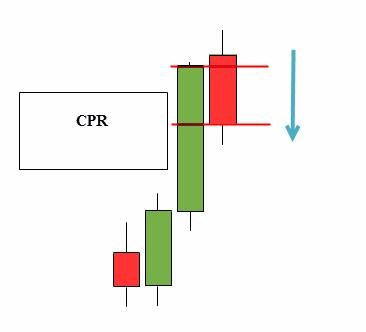

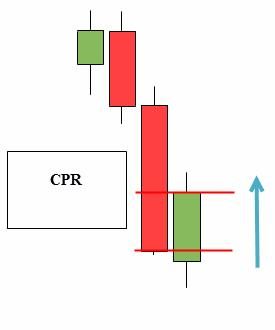

قيمت بند ڪرڻ لاءِ واپسي

(سي پي آر) هڪ مشهور ۽ اڪثر واپار ٿيل شمع دان جو نمونو آهي.

پن بار ، پنوچيو بار جي نالي سان پڻ سڃاتو وڃي ٿو، سڀ کان وڌيڪ عام قيمت ايڪشن ماڊل آهي. ھڪڙي شمع جي نمائندگي ڪري ٿو ھڪڙي ننڍڙي جسم سان ۽ ھڪڙي پاسي تي ھڪڙو ڊگھو پاڇو.

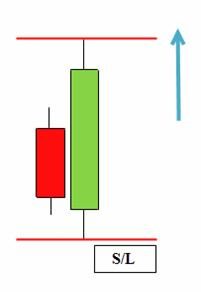

پن بار آهي جنهن سان هڪ ڊگهو هيٺيون پاڇي آهي. واپار کي کوليو وڃي هڪ التوا واري خريداري اسٽاپ آرڊر سان پن بار جي مٿين مٿان، ۽ هيٺئين پوائنٽ تي اسٽاپ نقصان سان.

اندروني بار (

اندر

بار

)هڪ مشهور ريورسل / تسلسل شمعدان ٺهڻ آهي جنهن کي گهٽ ۾ گهٽ ٻن شمعدانن جي ضرورت آهي. اهو نمونو مختصر مدت واري مارڪيٽ جي جذبي تي هڪ سڌي راند آهي جيڪو “وڏي هلڻ” کان اڳ ۾ حاصل ڪرڻ جي ڪوشش ڪري ٿو جيڪا مارڪيٽ ۾ ٿي سگهي ٿي. اندر جو بار ڏيکاري ٿو قيمتن جي بيچيني کي مٿي/هيٺ کان مٿي ٿيڻ لاءِ شمعدان جي پوئين مٿاهين ۽ هيٺان، مارڪيٽ جي غير فيصلي جي نشاندهي ڪري ٿي.

هڪ تيز اندر بار جي نموني لاء

بيئرش آپشن

اندر واري بار جا پاڇا پهرين شمع کان اڳتي نڪري سگهن ٿا، پر مثالي طور تي، جڏهن جسم ۽ شمع جو پاڇو ٻئي پهرين بار جي اندر هوندا آهن، اهڙا سگنل وڌيڪ قابل اعتماد هوندا آهن. انهي سان گڏ، پهرين بار جي اندر هڪ نه، پر ڪيترائي ميڻ بتيون، بنيادي شيء اها آهي ته اهي قيمت جي عمل جي واپاري نظام جي سڀني قاعدن سان عمل ڪن ٿا. انهي صورت ۾، نموني کي هڪ نمبر لڳايو ويو آهي اندر جي بارن جي تعداد جي بنياد تي، جهڙوڪ IB2، IB3، وغيره.

هڪ ٻاهران بار هڪ ٻه شمعدان جو نمونو آهي جنهن ۾ ٻي موم بتي هڪ اعلي آهي ۽ هڪ هيٺيون هيٺيون. ٻي شمع جي حد پهرين جي حد کان وڌيڪ هجڻ گهرجي. هن جو مطلب آهي قيمت جي حد ۽ تڪليف وڌائي رهيا آهن، ٻنهي طرفن ۾ طاقت ڏيکاريندي. اڪثر ڪيسن ۾، اهو واضح ناهي ته ڇا ٻڪرين يا ٻڪرين کي فتح ڪيو آهي، صرف يقيني طور تي اضافو وڌايو ويو آهي.

BUOVB (بلش ٻاهران عمودي بار)

BEOVB (بلش ٻاهران عمودي بار)

قيمت ايڪشن ڇو ڪم ڪندو آهي؟

اڄ ڪيترائي چارٽ اشارن سان ڀريل آھن جيڪي سمجھڻ مشڪل آھن. بهرحال، اهي سڀ پيش ڪري سگهن ٿا قيمت پڙهڻ، ننگي ۽ خام، ميڻ بتيون جي نمائندگي ڪن ٿا. توهان کي صرف شمع جي ضرورت آهي، انهي سان گڏ سادي سپورٽ ۽ مزاحمت واريون لائينون. صاف چارٽ تي واپار جي قيمت جي عمل سان، توهان پريشاني کي ختم ڪريو ۽ سڀ کان اهم عنصر، قيمت تي ڌيان ڏيڻ. هي اصل ۾ مارڪيٽ ۾ ڪاميابي لاء گهربل واحد عنصر آهي. ڪيترن ئي واپارين کي يقين آهي ته مارڪيٽ بي ترتيب نموني جي پيروي ڪري ٿو ۽ اهو منظم طور تي واضح ناهي ته هڪ حڪمت عملي جي سڃاڻپ ڪيئن ڪجي جيڪا هميشه ڪم ڪري ٿي. ڇاڪاڻ ته قيمت عمل ٽيڪنيڪي تجزياتي اوزارن کي گڏ ڪري ٿو تازي قيمت جي تاريخ سان واپار جي موقعن کي سڃاڻڻ لاءِ انفرادي تاجر جي موضوعي تشريح جي بنياد تي، قيمت جي عمل جي واپار کي واپار ۾ تمام گهڻي مدد ملي ٿي.

ڪيئن واپار جي قيمت ايڪشن- سمجھڻ ۽ حڪمت عمليون

سڀ کان پهريان، توهان کي ڄاڻڻ جي ضرورت آهي مختلف قسم جا چارٽ ۽ سگنل جيڪي انهن مان پڙهي سگهجن ٿا. اڳيون، توهان کي قيمت جي ماڊل جي سڃاڻپ جي مهارت کي ترقي ڪرڻ جي ضرورت آهي. اهو پڻ سکڻ جو مطلب آهي ته سپورٽ ۽ مزاحمت جون لائينون ڪيئن ٺاهجن. وقت گذرڻ سان، هڪ وجداني سمجهه ۾ اچي ٿو ته قيمتون ڪيئن هلن ٿيون جڏهن اهي ڪجهه خاص رجحان واري نقطي تي پهچي ويندا. صرف ڪم جي جڳهه قيمت ايڪشن واپاري جي ضرورت آهي هڪ صاف چارٽ بغير ڪنهن ٽيڪنيڪل اشارن جي (ڪجهه ڪيسن ۾ هلندڙ اوسط جي استثنا سان). هڪ صاف قيمت چارٽ واپاري کي قيمت جي حرڪت تي ڌيان ڏيڻ ۾ مدد ڪري ٿو ۽ ٽيڪنيڪل اشارن کي پوئتي نه رکڻ تي.

بنيادي مقصد اهو آهي ته هڪ رجحان کي شروعاتي اسٽيج تي پڪڙڻ ۽ ان جي پيروي ڪرڻ جيستائين اهو غلط نه ٿئي. اهو نوٽ ڪرڻ ضروري آهي ته قيمتي عمل واپارين انهن جي تجزيي ۾ ڪيترن ئي اوزارن کي گڏ ڪرڻ جي ڪوشش ڪندا آهن، جيڪي ڪامياب واپار جي امڪان کي وڌائي ٿو.

حقيقت ۾، قيمت جي عمل جي واپاري نظام ۾، اهو سڀ ڪجهه سکڻ لاء هيٺ اچي ٿو ته ڪيئن واپار سيٽ اپ يا قيمت جي عمل جي نمونن کي ضم ڪرڻ جي سطحن کان. مارڪيٽ آپريٽرز جي فطرت جي ڪري، عالمي اقتصادي متغيرن تي سندن رد عمل، قيمت جي عمل پاڻ کي مختلف نمونن ۾ ورجائي ٿو. قيمت ايڪشن چارٽس تبديلين يا مارڪيٽ جي جذبي جي تسلسل کي ظاهر ڪن ٿا. اهڙيء طرح، قيمت جي نمونن کي سڃاڻڻ لاء سکيو، توهان حاصل ڪري سگهو ٿا “اشارا” انهي بابت جتي قيمت اڳتي وڌندي. عام طور تي، انهن کي ٻن ڀاڱن ۾ ورهائي سگهجي ٿو:

تسلسل نمونن۽ رجحان جي ڦيرڦار جا نمونا. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm جڏهن ته تسلسل جا نمونا اشارو ڪن ٿا ته مکيه رجحان جاري ٿيڻ وارو آهي، ان جي ابتڙ ريورسل نمونن جو اشارو آهي، ته مکيه رجحان ريورس ڪرڻ بابت آهي. مکيه تسلسل جا نمونا

مستطيل آهن ،

جھنڊا ، گرڻ

وارا پاڙا (اڀرندڙ ويجز (اوپري رجحان دوران) ۽ اڀرندڙ ويجز (ڊائون ٽرينڊ دوران). بنيادي ڦيرڦار جا نمونا –

سر ۽ ڪنڌ، اُلٽي مٿو ۽ ڪنڌ، ڊبل ٽاپ ۽ ڊبل هيٺيون، گرڻ وارا ويجز (هڪ هيٺئين رجحان دوران) ۽ اڀرندڙ ويجز (اپ ٽريڊ دوران). cryptocurrency تي قيمت جي عمل – مارڪيٽ کي سمجھڻ، واپاري حڪمت عمليون، هن مارڪيٽ ۾ قيمت جي عمل کي ڪيئن استعمال ڪجي – وڊيو هدايتون: https://youtu.be/BzaS4dgQvxE

اسڪيلنگ ۽ قيمت جي عمل

اسڪالپنگ ۾ داخل ٿيڻ ۽ جلدي پوزيشن مان نڪرڻ شامل آهي ننڍي قيمت جي تحريڪن جو فائدو وٺڻ لاءِ، قطع نظر ان اثاثن لاءِ ننڍي قيمت واري حرڪت کي ڇا سمجهيو وڃي. ڪيترائي اسڪالر عام طور تي 1 منٽ چارٽ استعمال ڪندا آهن. ڇڪڻ واري حڪمت عملي جو مقصد رجحان جي طرف واپار ڪرڻ ۽ واپسي جي دوران داخل ٿيڻ جو مقصد آهي جڏهن قيمت رجحان جي هدايت ۾ واپس وڃڻ شروع ٿئي ٿي. هن کي ڪرڻ لاءِ، واپارين ڳولهيندڙ نمونن کي ڳوليندا آهن جيڪي داخل ٿيڻ جو اشارو ڪن ٿا، جيئن ته جڏهن رجحان جي رخ ۾ هڪ موم بتي پکڙيل آهي هڪ موم بئڪ کي ڇڪڻ جي هدايت ۾. اهو هڪ rollback دوران ٿئي ٿو.

ساخت جي ضمير عوامل ۽ قيمت جي عمل

قيمت ايڪشن ٽريڊنگ جي حوالي سان، سنگم اهو نقطو/سطح آهي جتي ٻه يا وڌيڪ عنصر گڏ ٿين ٿا (يا هڪ ٻئي کي ٽڪرا ٽڪرا ڪري) هڪ گرم جاءِ (سنگم پوائنٽ) ٺاهڻ لاءِ هڪ ئي واپاري سگنل جي تصديق ڪن ٿا. مثال طور، قيمت مزاحمت جي سطح تي منتقل ٿئي ٿي، جيڪڏهن توهان Fibonacci retracement کي چيڪ ڪريو، لڳ ڀڳ هڪ سنگم وانگر ته مزاحمت جي سطح پڻ 61.8 فبونڪي سطح تي آهي. پر اهو سڀ ڪجهه ناهي، عام رجحان پڻ هيٺاهين آهي. تنهنڪري اتي ٽي عنصر آهن جيڪي قطار ڪن ٿا:

- عام هيٺين رجحان؛

- مزاحمت جي سطح جيڪا قيمت اچي رهي آهي؛

- قيمت پڻ 61.8 فبونڪي جي سطح تائين وڃي رهي آهي، جيڪا مزاحمت جي سطح سان ٺهڪي اچي ٿي.

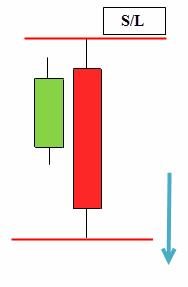

ڪم ڪندڙ حڪمت عملي قيمت ايڪشن

وڌيڪ تجربيڪار واپاري نمونن کي سڃاڻڻ، داخلا ۽ نڪرڻ جي سطح، نقصان کي روڪڻ ۽ لاڳاپيل معلومات حاصل ڪرڻ لاءِ مختلف اختيارن کي برقرار رکندا آهن. صرف هڪ حڪمت عملي استعمال ڪندي ڪافي واپاري موقعا فراهم نه ڪري سگھي ٿي. قيمت ايڪشن واپاري حڪمت عمليون جيڪي سٺي نتيجا جي ضمانت ڏئي سگھن ٿيون جيڪڏهن صحيح طريقي سان استعمال ڪيو وڃي:

- بريڪ آئوٽ (بريڪ آئوٽ) – ٽيڪنڪ هڪ وسيع رينج جي موم بتي جي موجودگي کي گڏ ڪري ٿي (آخري 9 سيشن جو سڀ کان وڌيڪ) ۽ 2 مهينن جي نئين اعلي. هي انسٽاليشن کي وڌيڪ “قابل اعتماد” ۽ ڪم ڪرڻ لاء مزو ڏئي ٿو.

- پن بار ڪنهن به مارڪيٽ جي حوالي سان استعمال ڪري سگهجي ٿو، ڇا هڪ واپسي کان پوء هڪ رجحان جي بحالي کي ڳولڻ لاء يا اهم اونچائي يا گهٽتائي کان واپسي جي نشاندهي ڪرڻ لاء. اهو اهم سطحن جي غلط بريڪ آئوٽ سان گڏ آهي.

- اندروني بارز موجوده رجحانن کي ٽريڪ ڪرڻ لاءِ مثالي آهن، خاص طور تي جڏهن قطار ۾ ٻه، ٽي يا وڌيڪ آهن (انهن جي ڌماڪي جي صلاحيت تمام وڏي آهي).

عملي ۾ قيمت ايڪشن ڪيئن استعمال ڪجي

واپار چارٽ جي نموني جي هڪ وقفي تي

قيمت جي عمل جي واپار ۾ داخلا عام طور تي ڪجهه قسم جي تصديق تي ٻڌل آهي جيڪا سيٽ اپ کي متحرڪ ڪري ٿي. بنيادي طور تي، اهي ٽيڪنيڪل سطحن جا وقفا آهن، جن جي تصديق ٿيل آهي شمعدان جي نمونن.

- 1 – کاٻي ڪلهي.

- 2 – نموني جو سر.

- 3 – ساڄي ڪلهي.

- 4 – ڳچيء جي قطار ٻنهي ڪلهن جي هيٺين حصن کي ڳنڍيندي.

هيڊ ۽ ڪلهن جو نمونو هڪ اهم ڦيرڦار وارو نمونو آهي جيڪو هڪ اپ ٽرينڊ جي بلندي تي ٺاهي ٿو. واپار ڪندڙ هڪ مختصر پوزيشن جي افتتاح جو انتظار ڪري ٿو جيستائين قيمت گردن کي ٽوڙي. هڪ دفعو هڪ بريڪ آئوٽ ٿئي ٿي، واپار لاءِ منافعي جو هدف نمونن جي اوچائي آهي (5) بريڪ آئوٽ پوائنٽ (6) مان پيش ڪيل. اسٽاپ نقصانات عام طور تي گردن جي لڪير کان مٿي رکيا ويندا آهن (جارحانه انداز) يا ساڄي ڪلهي کان مٿي (روايتي انداز).

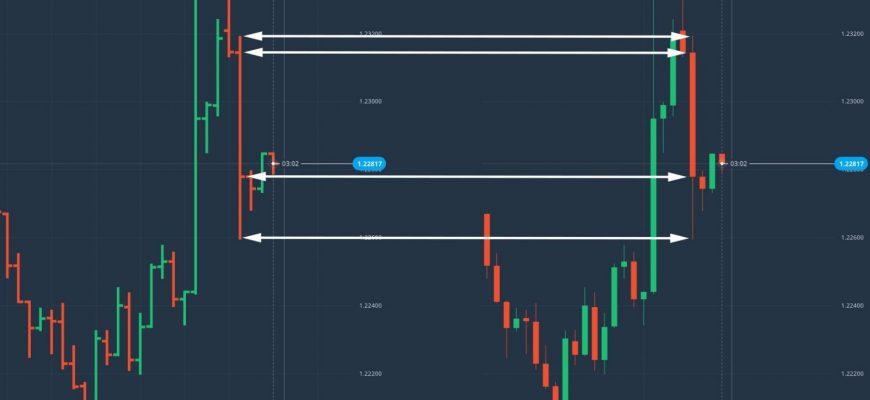

افقي بريڪ آئوٽ / ٻيهر ٽيسٽ واپار

ڪجھ واپارين افقي حدن مان بريڪ آئوٽ جي بنياد تي واپار کي ترجيح ڏين ٿا. ھن نقطي کي صاف مٿاھين ۽ ھيٺين حدن سان ھڪڙي درجه بندي مارڪيٽ جي ضرورت پوندي.

هڪ رجحان لائن جي بريڪ آئوٽ تي واپار

مارڪيٽن کي ٽوڙڻ يا گھٽائڻ جي رجحان واري مارڪيٽ جي حالتن ۾ رجحان لائنون آھن. واپارين رجحان لائنن کي استعمال ڪندا آھن مٿاھين مٿاھين کي ڳنڍڻ لاءِ uptrends دوران ۽ ھيٺئين ھيٺين کي ھيٺين رجحانن دوران، جنھن جو بريڪ آئوٽ بريڪ آئوٽ جي سمت ۾ واپار ڪرڻ جو موقعو پيدا ڪري ٿو. هڪ ٽٽل uptrend لائن بنيادي طور تي مطلب آهي ته قيمت هڪ نئين هيٺين گهٽ ڪرڻ جو امڪان آهي، جيڪو هڪ downtrend جي هڪ خاصيت آهي ۽ هڪ امڪاني رجحان reversal سگنلن آهي. اهڙي طرح، هڪ ٽٽل downtrendline جو مطلب آهي ته قيمت هڪ نئين اعلي اعلي بنائڻ جو امڪان آهي، هڪ uptrend جي هڪ خاصيت.

واپسي واپار

پل بيڪ واپارين اسٽاڪ يا ڪموڊٽي خريد ڪرڻ جي ڪوشش ڪندا آهن جڏهن قيمت عارضي طور تي هڪ وسيع اپ ٽرينڊ جي منهن ۾ گهٽجي وئي آهي. واپار ڪرڻ لاء، مارڪيٽ کي هڪ خاص هدايت ۾، مٿي يا هيٺ وڃڻ گهرجي. واپار جي اندر رجحان جي بغير، اهو ناممڪن آهي ته هڪ رول بيڪ تي منافعو.

هڪ رجحان سان واپار ۾ داخل ٿيڻ

پهريون قدم مارڪيٽ جي بنيادي هدايت کي طئي ڪرڻ آهي – ڇا جوڙو مٿي يا هيٺ ٿي رهيو آهي؟ Uptrends ٺھيل آھن مٿاھين مٿاھين ۽ اعلي گھٽين جي قيمت ۾، جڏھن ته ھيٺيون رجحان ھيٺين گھٽين ۽ ھيٺين بلندين سان ٺھيل آھن. اهو سمجهڻ ضروري آهي ته رستي تي، قيمت ڪڏهن ڪڏهن رجحان جي مخالف سمت ۾ منتقل ٿيندي. رجحان جي خلاف قيمتن جي انهن تحريڪن کي قيمت جي اصلاح چئجي ٿي ۽ اپ ٽرينڊ دوران هڪ خصوصيت وارو زگ زيگ نمونو ٺاهيو وڃي ٿو. واپار جي پٺيان هڪ رجحان داخل ڪرڻ لاءِ، واپاري استعمال ڪندا آهن فبونيڪي ريٽريسمينٽ ليولز کي ماپڻ لاءِ پوئين تسلسل واري لهر کان واپسي جي فاصلي کي ماپڻ لاءِ.

قيمت ايڪشن واپار: فڪر ڪرڻ لاءِ

قيمت جي عمل جي واپار ۾ خطري کي منظم ڪرڻ جي واپار جي ڪنهن ٻئي انداز ۾ خطري کي منظم ڪرڻ جي برابر آهي – ساڳيا ضابطا لاڳو ٿين ٿا. جيئن ته حقيقي فڪر لاء جيڪي واپارين کي ذهن ۾ رکڻ گهرجي:

- موجوده مارڪيٽ جي جوڙجڪ . هڪ uptrend ۾، موقعا خريد ڪريو؛ هڪ رينج ۾، خريد ڪريو رينج جي هيٺئين پاسي سپورٽ تي، يا وڪرو ڪريو مزاحمت تي اونچائي جي ويجهو، هيٺئين رجحان ۾ (وڪڻ جا موقعا).

- چارٽ تي قدر جا علائقا . داخل ڪريو سپورٽ/مزاحمتي ليول يا ليول جيڪي تجويز ڪن ٿا مارڪيٽ ۾ پيوٽ پوائنٽس. مثال طور، جيڪڏهن مارڪيٽ هڪ uptrend ۾ آهي، اهو هڪ سپورٽ ايريا ٿي سگهي ٿو، هڪ گهٽ سوئنگ، 50 رجحان لائنن جي عرصي سان هلندڙ اوسط، جنهن مان مارڪيٽ ڪيترائي ڀيرا باؤنس ڪيو آهي.

- انهن سطحن جي وچ ۾ هڪ اسٽاپ نقصان رکو ، يا جتي اهڙي طاقت جو ڪو به حقيقي اشارو نه آهي جيڪو مارڪيٽ ۾ هدايت ۾ هن تبديلي جو سبب بڻجندو.

لازمي طور تي، واپارين ٽپڻ واري پوائنٽن تي داخل ٿيڻ جي ڪوشش ڪندا آهن. ٽرننگ پوائنٽس جي وچ ۾ ليول ”خالي زون“ آهن جتي اسٽاپ رکي سگھجن ٿا. مثال طور، جيڪڏهن توهان واپار ۾ داخل ٿيو سپورٽ جي سطح تي قيمت وڌڻ جي اميد رکي، توهان هڪ اسٽاپ رکي سگهو ٿا هيٺ ڏنل سپورٽ جي سطح جيڪو توهان داخل ڪيو آهي، بشرطيڪ اهو پڻ سپورٽ جي سطح نه هجي. انهي صورت ۾، جيڪڏهن اسٽاپ کي ماريو ويو آهي، اهو ظاهر ڪري ٿو ته واپار جي هيٺان اصل مقالي صحيح نه هئي. واپار ۾ ڪاميابي جي ڪنجي هڪ تصوراتي طور تي آواز، صحيح، چڱي طرح منظم، ۽ ڪوشش وارو طريقو آهي. تجربو، واپار کي منظم ڪرڻ ۾ ۽ ڊگھي گھٽتائي جي ناگزير مرحلن ۾، تمام فرق پيدا ڪري سگهي ٿو هميشه صحيح رستي تي رهڻ لاءِ ان مان انحراف ڪرڻ کان سواءِ، پر اهو ان حقيقت کان هٽي نٿو سگهي ته نوان واپارين يا اهي.