אינדיקטור מומנטום – תיאור ויישום, אסטרטגיית מסחר מומנטום, אופן השימוש בה, אותות כניסה ויציאה. מומנטום הוא אחד האינדיקטורים הפשוטים והפופולריים ביותר בקרב סוחרים. כיוצרו, כמה מקורות קוראים למתמטיקאי הצרפתי פול אמיל אפל. אינדיקטור זה עוזר לקבוע את כיוון המגמה ואת קצב שינוי המחיר.

- מהו מחוון המומנטום ומה המשמעות שלו, נוסחת חישוב

- סוגי מחוון המומנטום, איך הוא נראה בתרשים

- בניית מחוון

- כיצד להשתמש במומנטום, הגדרה, אסטרטגיות מסחר

- הגדרת המחוון

- אסטרטגיות מסחר

- האסטרטגיה השנייה “מומנטום כאינדיקטור להיפוך מגמה”

- האסטרטגיה השלישית “דיברג’נס”

- באילו מכשירים כדאי ואסור להשתמש עם מחוון זה

- יתרונות וחסרונות של יישום

- יישום במסופים שונים

מהו מחוון המומנטום ומה המשמעות שלו, נוסחת חישוב

מומנטום הוא אינדיקטור מתנד שמשווה את מחיר הסגירה של תקופת הזמן הנוכחית עם מחיר הסגירה של המרווח שנקבע. מומנטום מראה את המהירות והכיוון של שינויים במחיר. הפופולריות של מומנטום נובעת בעיקר מהפשטות, הרבגוניות והיכולת לתת אותות מוקדמים מעת לעת. המחוון לא רק מראה את כיוון תנועת המחיר, אלא גם, על ידי הערכת קצב השינוי של הציטוט, יכול להראות נקודות היפוך בתרשים. מומנטום עוזר לקבוע את האצה או האטה של המגמה. כאשר המדד מגיע לשיא חדש, זה אומר שהמשתתפים אופטימיים לגבי השוק, וסביר שהמחירים ימשיכו לעלות. כאשר האינדיקטור יורד לשפל, הדבר מצביע על עלייה בפסימיות השוק ועל סבירות גבוהה לירידות מחירים נוספות.

הנוסחה לחישוב המחוון היא כדלקמן:

מומנטום = סגירה (i) – סגור (פנימה)

כאשר:

- סגור (i) – מחיר סגירה אחרון

- סגירה (ב) – מחיר סגירה לפני n תקופות

- n – תקופת דופק

מאוחר יותר, הנוסחה השתנתה מעט והפרש המחיר הוחלף במקדם שלהם, אז עכשיו הנוסחה נראית כך:

מומנטום = סגירה / סגור (פנימה) * 100

סוגי מחוון המומנטום, איך הוא נראה בתרשים

בקרב סוחרים, הזנים הבאים של מחוון המומנטום הם הפופולריים ביותר:

- קצב השינוי (ROC), קצב השינוי

קצב השינוי הוא מושג מתמטי המראה כיצד ערך אחד משתנה בהשוואה לאחר. סוחרים משתמשים במדד זה כדי להשוות שינויי מחירים זה עם זה.

- מדד חוזק יחסי (RSI), מדד חוזק יחסי

מדד החוזק היחסי פותח בשנות ה-70 על ידי וולס ויילדר. אנליסט טכני ידוע תיאר את חישוביו עבור האינדיקטור בספרו New Concepts in Technical Trading Systems.

- ממוצע נע של התכנסות-סטיה (MACD)

MACD הוא אינדיקטור שנע סביב האפס. החישוב של המחוון עוקב אחר אותו היגיון כמו חישוב של ממוצע נע פשוט. המחוון עצמו מצויד בפונקציונליות נוספת המספקת מושג טוב יותר על ממוצע נע עדכני יותר. כאשר ה-MACD עובר לאזור החיובי, הסוחרים מתחילים להתייחס אליו כ”אות קניה”, כאשר המחוון נכנס לאזור השלילי, הוא נחשב כ”אות מכירה”. אנליסטים המעדיפים לעקוב אחר המגמה בדרך כלל משתמשים במדד זה בנוסף לכלי ניתוח טכניים אחרים.

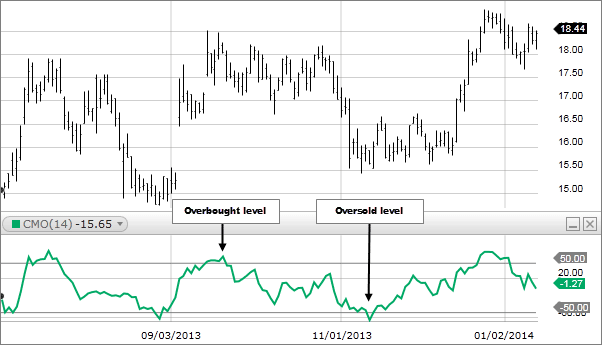

- מחוון מתנד מומנטום צ’אנדה (CMO).

מתנד המומנטום של צ’אנד (CMO) הוא שינוי טכני של מחוון המומנטום שפותח על ידי Tushar Chande. המחוון נוצר על ידי חישוב ההפרש בין סכום כל הסגירות האחרונות לסכום כל הסגירות האחרונות, ולאחר מכן חלוקת התוצאה בסכום כל תנועת המחירים בפרק זמן נתון. התוצאה מוכפלת ב-100 כדי לתת טווח של -100 עד +100. פרק זמן מסוים הוא בדרך כלל 20 תקופות.

בניית מחוון

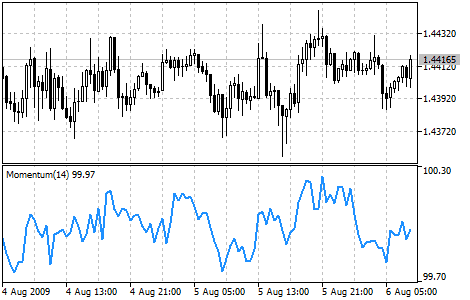

תשומת הלב! המחוון מחושב בחלון נפרד מתחת לטבלת המחירים. הוא בנוי בצורה פשוטה מאוד – כל הפמוטים (מינימום ומקסימום אקסטרים) מוקלטים ומחוברים נקודה אחר נקודה בצורה של קו רציף (לעיתים עולה, לעיתים יורד).

כיצד להשתמש במומנטום, הגדרה, אסטרטגיות מסחר

מומנטום מורכב מקו מרכזי אחד, שמשווה את עמדת המחיר הנוכחית לעמדה של התקופה הקודמת.

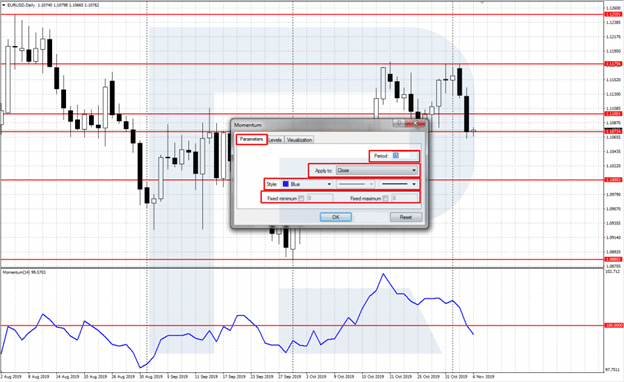

הגדרת המחוון

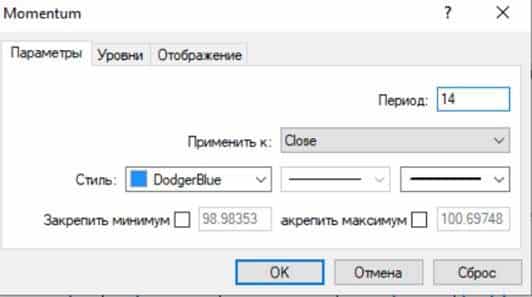

יש להגדיר את הפרמטרים הבאים עבור המחוון:

- תקופה (תקופה) היא התקופה לחישוב הקו הראשי. ערך ברירת המחדל הוא 14.

- החל על – בחירת פרמטר המחיר הנדרש, בדרך כלל מחיר הסגירה (Close).

- סגנון (סגנון) – הגדרת סגנון הצבע ורוחב הקו, כלומר. אלמנטים חזותיים של התרשים.

- תקן מקסימום ומינימום – שנה את חלון המחוון בגבולות שנקבעו מראש.

תשומת הלב! השימוש הקלאסי במדד מניח שהערך של פרמטר התקופה הוא 14. עם זאת, סוחרים יכולים להתנסות ולהעריך את הביצועים של המדד במסגרות זמן אחרות. בסופו של דבר בחר את המתאימה לך ביותר.

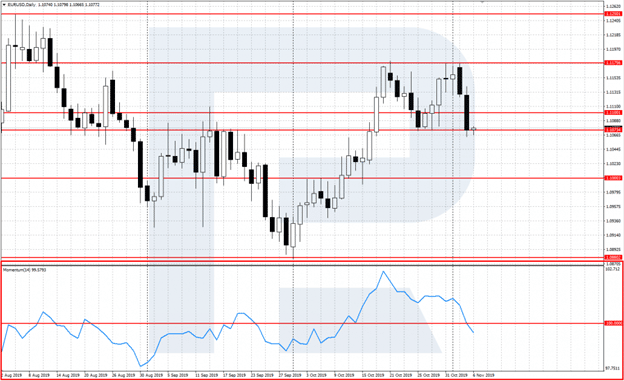

רמה 100 מצוירת בחלון המומנטום (מוצג כקו אופקי אדום באיור). זהו קו המרכז של המחוון, שאליו הוא נע. כאשר המחוון נמצא מעל קו זה, הוא מצביע על מגמת עלייה, כאשר הוא מתחת ל-100, להיפך.

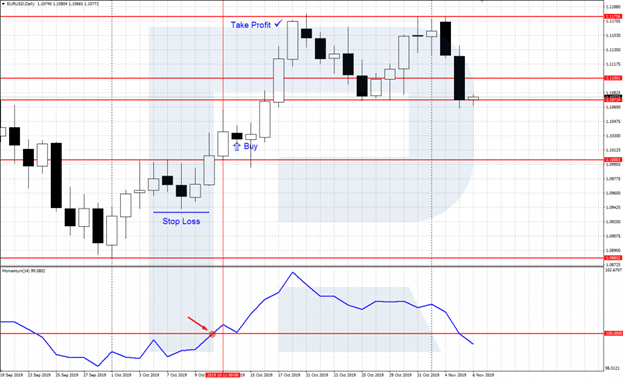

אסטרטגיות מסחר

האסטרטגיה העיקרית והיעילה ביותר כוללת שימוש בקו האדום המראה את הערך של 100. זוהי הרמה המציינת את המגמה: אם האינדיקטור הוא מעל 100, המגמה עולה; אם הוא מתחת ל-100, המגמה יורדת. אות קנייה מופיע כאשר המחוון חוצה את קו האמצע מלמטה. לאחר שהאינדיקטור מתאחד מעל 100, נוכל לפתוח עמדת קנייה (Buy), ה-stop loss ממוקם מאחורי המינימום המקומי. Take profit יופעל כאשר המחיר יתקרב לרמת ההתנגדות החזקה הקרובה ביותר.

האסטרטגיה השנייה “מומנטום כאינדיקטור להיפוך מגמה”

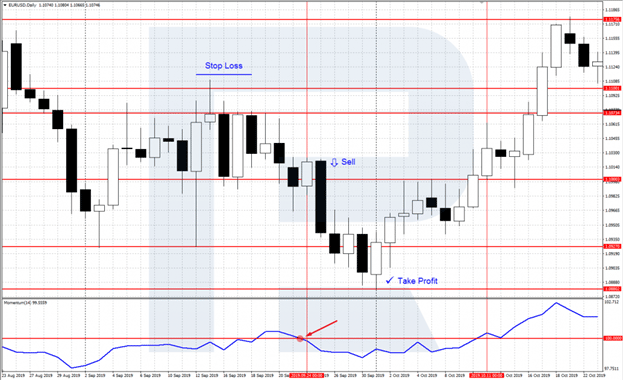

האסטרטגיה השנייה מבוססת על שימוש במומנטום כאינדיקטור להיפוך מגמה בדומה ל-RSI. יש צורך לקנות כאשר ערך המחוון מגיע לתחתית ועולה למעלה, ויש צורך למכור כאשר המחוון מגיע למקסימום ויורד למטה. מכיוון שאין אזורים של קניית יתר/מכירת יתר כמו RSI כדי לזהות נקודות נמוכות או גבוהות אפשריות, במקום זאת, סוחר צריך לבדוק רמות שונות של קניית יתר (OB) ומכירת יתר (OS).

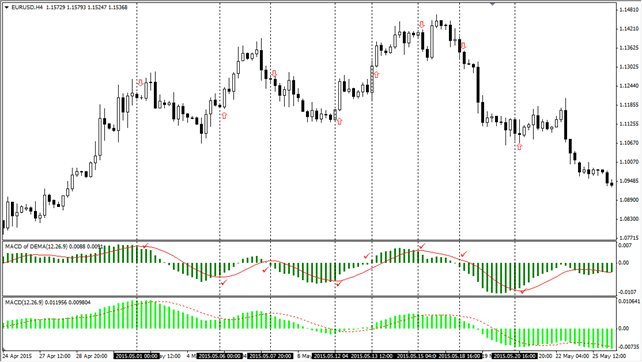

האסטרטגיה השלישית “דיברג’נס”

שיטה זו מניחה שהפסגות בשוק מוגדרות בדרך כלל על ידי עליות מחירים מהירות (כשכולם מצפים שהמחירים יעלו) ושתחתית השוק מסתיימת בדרך כלל בירידות מחירים מהירות (כשכולם רוצים לצאת). כאשר השוק מגיע לשיא, גרף המומנטום עולה בחדות ואז יורד, בסטייה מהמשך התנועה כלפי מעלה או הצידה. באופן דומה, בתחתית השוק, הגרף יירד בחדות ואז יתחיל לעלות הרבה לפני המחירים. שני המצבים הללו מובילים לאי התאמה בין המדד למחירים.

באילו מכשירים כדאי ואסור להשתמש עם מחוון זה

המחוון מציג תנודות מחירים ממה שנקרא “ערכים נורמליים” (במקרה זה, מערך השווה ל-100), כלומר. איתותים על מצב מחירי “קניית יתר” או “מכירת יתר”. אינדיקטורים כמו טווח וויליאמס, מתנד סטוכסטי, RSI (מדד חוזק יחסי) ו-CCI (מדד ערוצי סחורות) קרובים פחות או יותר למומנטום, ולכן עדיף לא להשתמש בהם בשילוב עם האינדיקטור. כדי לסנן עסקאות מפסידות, סוחרים יכולים להשתמש בממוצעים נעים בשילוב עם מחוון המומנטום. אם הממוצע של מסגרת הזמן הגבוהה יותר עולה, אנו משתמשים רק באותות האינדיקטורים כדי לקנות בטווח הזמן הנמוך יותר. לעומת זאת, אם הממוצע על מסגרת הזמן הגבוהה יותר יורד, אנו משתמשים רק באותות של המחוון כדי למכור על מסגרת הזמן הנמוכה יותר.

יתרונות וחסרונות של יישום

בין היתרונות הם:

- אין קשר ישיר בין כיוון תנועת המחיר (מעלה או מטה) לבין עוצמת התנועות הללו.

- אינדיקטור המומנטום מסייע לסוחרים ואנליסטים לזהות נקודות שבהן השוק עשוי להתהפך. הנקודות נקבעות באמצעות הסטייה בין תנועת המחיר לבין המדד.

- היכולת להשתמש באינדיקטור עם אותות מסחר אחרים וסוגים של ניתוח טכני המציג מגמות וכיווני מחירים.

בין החסרונות:

- המדד מציג רק את החוזק היחסי של תנועות המחירים מבלי לקחת בחשבון את כיוון תנועות המחיר.

- מומנטום אינו מספק מידע רב מלבד מה שניתן לראות רק על ידי התבוננות בטבלת המחירים עצמה.

- המתנה ארוכה לאות של מעבר מחוון המומנטום, שמאט את השלמת עסקה מלאה. והאות מופיע זמן קצר לאחר נקודה מסוימת.

יישום במסופים שונים

עדיף להשתמש באינדיקטור זה על פלטפורמות המסחר הבינלאומיות MetaTrader 4 ו- MetaTrader 5. מומנטום כבר מותקן מראש ברשימת האינדיקטורים ונמצא בסעיף נפרד בטופס הסטנדרטי. לשם כך, בתפריט המיוחד “הוסף” בחר את הפריט “אינדיקטורים”, בסעיף הבא – הפריט “מתנדים”. חלון הניווט ייפתח בצד שמאל של הטרמינל. רשימה מלאה של כל האינדיקטורים, אותות מסחר ותסריטים מוקלטים מראש תופיע. ברשימה זו, עליך לגלול לאמצע ולמצוא שם מומנטום. באמצעות לחצן העכבר השמאלי, גרור את התרשים לתחתית. לאחר מכן ייפתח חלון מיוחד עם הגדרות מחוון: