મોમેન્ટમ સૂચક – વર્ણન અને એપ્લિકેશન, મોમેન્ટમ ટ્રેડિંગ વ્યૂહરચના, તેનો ઉપયોગ કેવી રીતે કરવો, પ્રવેશ અને બહાર નીકળવાના સંકેતો. મોમેન્ટમ એ વેપારીઓમાં સૌથી સરળ અને સૌથી લોકપ્રિય સૂચક છે. તેના સર્જક તરીકે, કેટલાક સ્ત્રોતો ફ્રેન્ચ ગણિતશાસ્ત્રી પોલ એમિલ એપલનું નામ આપે છે. આ સૂચક વલણની દિશા અને ભાવમાં ફેરફારનો દર નક્કી કરવામાં મદદ કરે છે.

- મોમેન્ટમ સૂચક શું છે અને તેનો અર્થ શું છે, ગણતરી સૂત્ર

- મોમેન્ટમ સૂચકના પ્રકાર, તે ચાર્ટ પર કેવી દેખાય છે

- એક સૂચક નિર્માણ

- મોમેન્ટમ, સેટઅપ, ટ્રેડિંગ વ્યૂહરચનાનો ઉપયોગ કેવી રીતે કરવો

- સૂચક સુયોજિત કરી રહ્યા છીએ

- ટ્રેડિંગ વ્યૂહરચના

- બીજી વ્યૂહરચના “ટ્રેન્ડ રિવર્સલ ઇન્ડિકેટર તરીકે મોમેન્ટમ”

- ત્રીજી વ્યૂહરચના “ડાઇવર્જન્સ”

- આ સૂચક સાથે કયા સાધનોનો ઉપયોગ કરવો જોઈએ અને ન કરવો જોઈએ

- એપ્લિકેશનના ફાયદા અને ગેરફાયદા

- વિવિધ ટર્મિનલ્સમાં અરજી

મોમેન્ટમ સૂચક શું છે અને તેનો અર્થ શું છે, ગણતરી સૂત્ર

મોમેન્ટમ એ એક ઓસિલેટર સૂચક છે જે વર્તમાન સમય ગાળાના બંધ ભાવને સેટ અંતરાલના બંધ ભાવ સાથે સરખાવે છે. મોમેન્ટમ ભાવ ફેરફારોની ગતિ અને દિશા દર્શાવે છે. મોમેન્ટમની લોકપ્રિયતા મુખ્યત્વે તેની સરળતા, વર્સેટિલિટી અને સમયાંતરે પ્રારંભિક સંકેતો આપવાની ક્ષમતાને કારણે છે. સૂચક માત્ર ભાવની હિલચાલની દિશા જ બતાવતું નથી, પણ ક્વોટના ફેરફારના દરનું મૂલ્યાંકન કરીને, ચાર્ટ પર રિવર્સલ પોઈન્ટ પણ બતાવી શકે છે. મોમેન્ટમ વલણની પ્રવેગકતા અથવા મંદી નક્કી કરવામાં મદદ કરે છે. જ્યારે સૂચક નવી ઊંચાઈ પર પહોંચે છે, તેનો અર્થ એ છે કે સહભાગીઓ બજાર વિશે આશાવાદી છે, અને ભાવમાં વધારો થવાની સંભાવના છે. જ્યારે સૂચક નીચા સ્તરે આવે છે, ત્યારે આ બજારના નિરાશાવાદમાં વધારો અને ભાવમાં વધુ ઘટાડાની ઉચ્ચ સંભાવના દર્શાવે છે.

સૂચકની ગણતરી માટેનું સૂત્ર નીચે મુજબ છે:

મોમેન્ટમ = બંધ (i) – બંધ (માં)

ક્યાં:

- બંધ (i) – છેલ્લી બંધ કિંમત

- બંધ (માં) – બંધ ભાવ n સમયગાળા પહેલા

- n – પલ્સ અવધિ

પાછળથી, સૂત્ર થોડો બદલાયો અને ભાવ તફાવત તેમના ગુણાંક દ્વારા બદલવામાં આવ્યો, તેથી હવે સૂત્ર આના જેવો દેખાય છે:

મોમેન્ટમ = બંધ / બંધ (માં) * 100

મોમેન્ટમ સૂચકના પ્રકાર, તે ચાર્ટ પર કેવી દેખાય છે

વેપારીઓમાં, મોમેન્ટમ સૂચકની નીચેની જાતો સૌથી વધુ લોકપ્રિય છે:

- રેટ ઓફ ચેન્જ (ROC), રેટ ઓફ ચેન્જ

ફેરફારનો દર એ ગાણિતિક ખ્યાલ છે જે દર્શાવે છે કે એક મૂલ્ય બીજાની સરખામણીમાં કેવી રીતે બદલાય છે. વેપારીઓ આ સૂચકનો ઉપયોગ એકબીજા સાથે ભાવ ફેરફારોની તુલના કરવા માટે કરે છે. [કેપ્શન id=”attachment_14788″ align=”aligncenter” width=”520″] ફેરફારનો

- રિલેટિવ સ્ટ્રેન્થ ઇન્ડેક્સ (RSI), રિલેટિવ સ્ટ્રેન્થ ઇન્ડેક્સ

રિલેટિવ સ્ટ્રેન્થ ઈન્ડેક્સ વેલેસ વાઈલ્ડર દ્વારા 1970માં વિકસાવવામાં આવ્યો હતો. એક જાણીતા ટેકનિકલ વિશ્લેષકે તેમના પુસ્તક ન્યુ કોન્સેપ્ટ્સ ઇન ટેકનિકલ ટ્રેડિંગ સિસ્ટમ્સમાં સૂચક માટે તેમની ગણતરીઓ દર્શાવી છે.

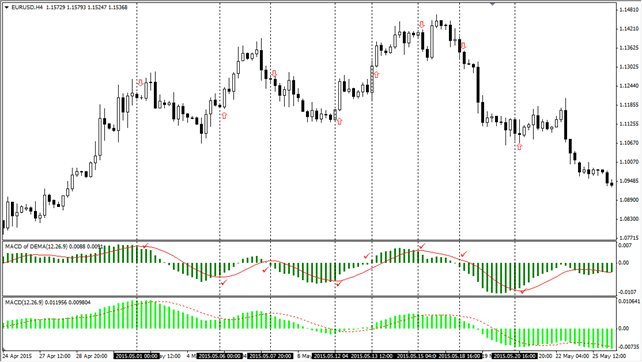

- મૂવિંગ એવરેજ કન્વર્જન્સ-ડાઇવર્જન્સ (MACD)

MACD એ એક સૂચક છે જે શૂન્યની આસપાસ વધઘટ થાય છે. સૂચકની ગણતરી એક સરળ મૂવિંગ એવરેજની ગણતરીના સમાન તર્કને અનુસરે છે. સૂચક પોતે વધારાની કાર્યક્ષમતાથી સજ્જ છે જે વધુ અદ્યતન મૂવિંગ એવરેજનો વધુ સારો વિચાર પૂરો પાડે છે. જ્યારે MACD હકારાત્મક ઝોનમાં જાય છે, ત્યારે વેપારીઓ તેને “બાય સિગ્નલ” તરીકે સમજવાનું શરૂ કરે છે, જ્યારે સૂચક નકારાત્મક ઝોનમાં જાય છે, ત્યારે તેને “સેલ સિગ્નલ” તરીકે ગણવામાં આવે છે. વિશ્લેષકો જે વલણને અનુસરવાનું પસંદ કરે છે તેઓ સામાન્ય રીતે અન્ય તકનીકી વિશ્લેષણ સાધનો ઉપરાંત આ સૂચકનો ઉપયોગ કરે છે. [કેપ્શન id=”attachment_462″ align=”aligncenter” width=”642″]

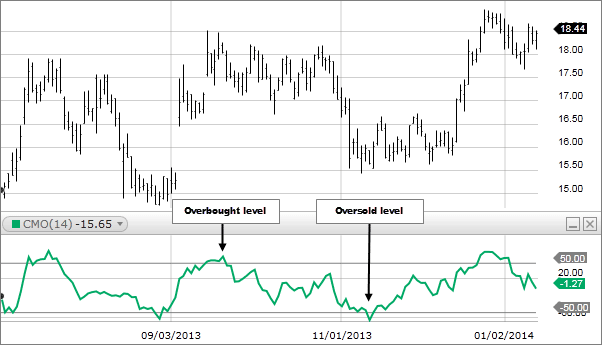

- ચાંદે મોમેન્ટમ ઓસિલેટર સૂચક (CMO).

ચંદે મોમેન્ટમ ઓસીલેટર (CMO) એ તુષાર ચંદે દ્વારા વિકસાવવામાં આવેલ મોમેન્ટમ ઈન્ડીકેટરનું ટેકનિકલ ફેરફાર છે. તમામ તાજેતરના બંધના સરવાળા અને તમામ તાજેતરના બંધના સરવાળા વચ્ચેના તફાવતની ગણતરી કરીને અને પછી આપેલ સમયગાળા દરમિયાન તમામ ભાવની હિલચાલના સરવાળા દ્વારા પરિણામને વિભાજિત કરીને સૂચક બનાવવામાં આવે છે. -100 થી +100 ની શ્રેણી આપવા માટે પરિણામને 100 વડે ગુણાકાર કરવામાં આવે છે. ચોક્કસ સમયગાળો સામાન્ય રીતે 20 પીરિયડ્સ હોય છે.

એક સૂચક નિર્માણ

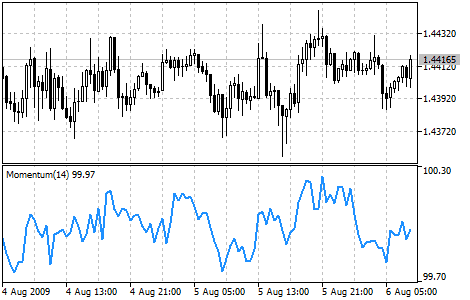

ધ્યાન આપો! સૂચકની ગણતરી કિંમત ચાર્ટની નીચે એક અલગ વિંડોમાં કરવામાં આવે છે. તે ખૂબ જ સરળ રીતે બાંધવામાં આવ્યું છે – બધી મીણબત્તીઓ (લઘુત્તમ અને મહત્તમ ચરમસીમા) રેકોર્ડ કરવામાં આવે છે અને સતત રેખા (ક્યારેક ચડતી, ક્યારેક ઉતરતી) ના રૂપમાં બિંદુએ બિંદુએ જોડાયેલ હોય છે.

મોમેન્ટમ, સેટઅપ, ટ્રેડિંગ વ્યૂહરચનાનો ઉપયોગ કેવી રીતે કરવો

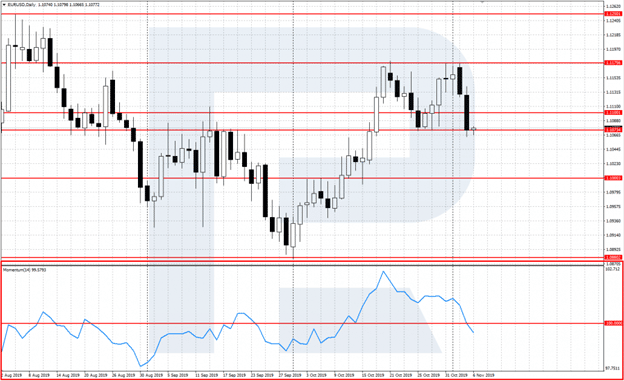

મોમેન્ટમમાં એક મુખ્ય લાઇનનો સમાવેશ થાય છે, જે વર્તમાન ભાવની સ્થિતિને અગાઉના સમયગાળાની સ્થિતિ સાથે સરખાવે છે.

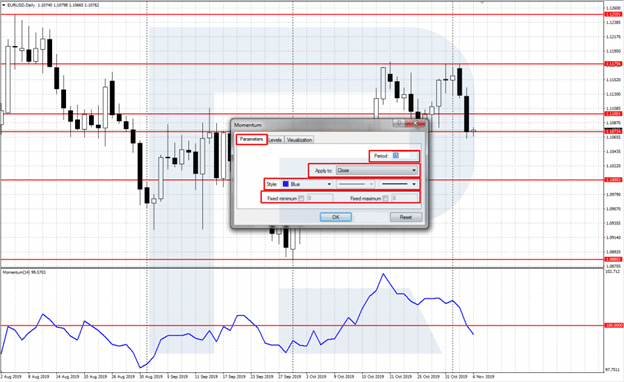

સૂચક સુયોજિત કરી રહ્યા છીએ

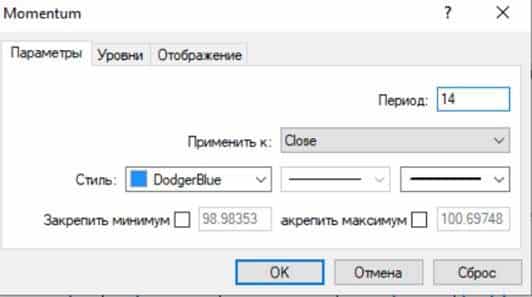

નીચેના પરિમાણો સૂચક માટે ગોઠવેલા હોવા જોઈએ:

- પીરિયડ (પીરિયડ) એ મુખ્ય લાઇનની ગણતરી માટેનો સમયગાળો છે. ડિફૉલ્ટ મૂલ્ય 14 છે.

- આને લાગુ કરો – જરૂરી કિંમત પરિમાણની પસંદગી, સામાન્ય રીતે બંધ કિંમત (બંધ).

- શૈલી (શૈલી) – રંગ શૈલી અને રેખાની પહોળાઈ સેટ કરવી, એટલે કે. ચાર્ટના દ્રશ્ય ઘટકો.

- મહત્તમ અને ન્યૂનતમને ઠીક કરો – સૂચક વિંડોને પૂર્વનિર્ધારિત સીમાઓમાં બદલો.

ધ્યાન આપો! સૂચકનો ઉત્તમ ઉપયોગ ધારે છે કે પીરિયડ પેરામીટરનું મૂલ્ય 14 છે. જો કે, વેપારીઓ અન્ય સમયમર્યાદાઓ પર સૂચકની કામગીરીનો પ્રયોગ અને મૂલ્યાંકન કરી શકે છે. આખરે તમને સૌથી વધુ અનુકૂળ આવે તે પસંદ કરો.

સ્તર 100 મોમેન્ટમ વિન્ડોમાં દોરવામાં આવે છે (આકૃતિમાં લાલ આડી રેખા તરીકે દર્શાવવામાં આવ્યું છે). આ સૂચકની મધ્ય રેખા છે, જેના તરફ તે ખસે છે. જ્યારે સૂચક આ રેખાની ઉપર હોય છે, ત્યારે તે અપટ્રેન્ડ સૂચવે છે, જ્યારે તે 100 ની નીચે હોય છે, ઊલટું.

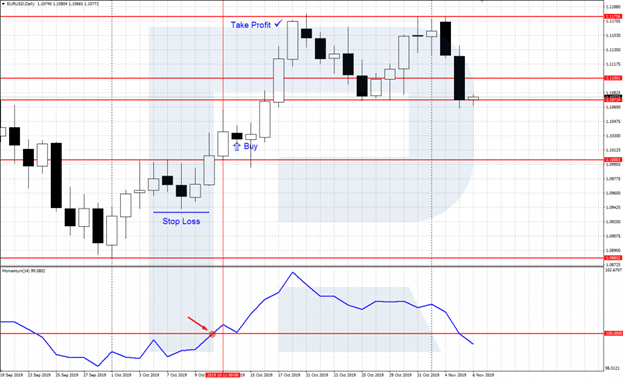

ટ્રેડિંગ વ્યૂહરચના

મુખ્ય અને સૌથી અસરકારક વ્યૂહરચના 100 નું મૂલ્ય દર્શાવતી લાલ રેખાનો ઉપયોગ કરે છે. આ વલણ સૂચવે છે તે સ્તર છે: જો સૂચક 100 થી ઉપર છે, તો વલણ ઉપર છે; જો તે 100 ની નીચે છે, તો વલણ નીચે છે. જ્યારે સૂચક નીચેથી મધ્ય રેખાને પાર કરે છે ત્યારે બાય સિગ્નલ દેખાય છે. સૂચક 100 થી ઉપર એકીકૃત થયા પછી, અમે બાય પોઝિશન (ખરીદો) ખોલી શકીએ છીએ, સ્ટોપ લોસ સ્થાનિક લઘુત્તમની પાછળ મૂકવામાં આવે છે. જ્યારે ભાવ નજીકના મજબૂત પ્રતિકાર સ્તરની નજીક પહોંચે ત્યારે નફો લો ત્યારે સક્રિય થશે.

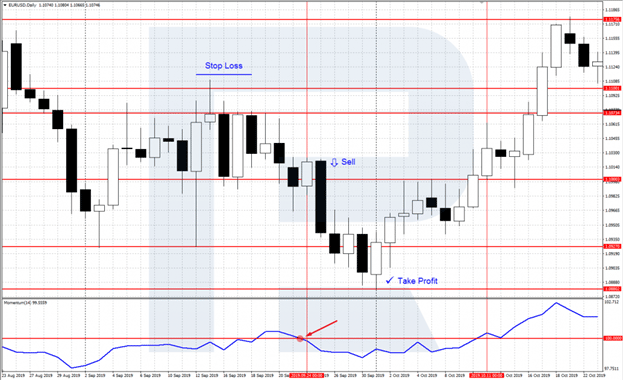

બીજી વ્યૂહરચના “ટ્રેન્ડ રિવર્સલ ઇન્ડિકેટર તરીકે મોમેન્ટમ”

બીજી વ્યૂહરચના મોમેન્ટમનો ઉપયોગ RSI જેવા જ ટ્રેન્ડ રિવર્સલ સૂચક તરીકે કરવા પર આધારિત છે. જ્યારે સૂચક મૂલ્ય તળિયે પહોંચે અને ઉપર આવે ત્યારે ખરીદવું જરૂરી છે અને જ્યારે સૂચક મહત્તમ સુધી પહોંચે અને નીચે વળે ત્યારે વેચવું જરૂરી છે. સંભવિત નીચા અથવા ઊંચા સ્તરોને ઓળખવા માટે RSI જેવા કોઈ ઓવરબૉટ/ઓવરસોલ્ડ ઝોન ન હોવાથી, તેના બદલે, વેપારીએ અલગ-અલગ ઓવરબૉટ (OB) અને ઓવરસોલ્ડ (OS) સ્તરોનું પરીક્ષણ કરવાની જરૂર છે.

ત્રીજી વ્યૂહરચના “ડાઇવર્જન્સ”

આ પદ્ધતિ ધારે છે કે બજારની ટોચ સામાન્ય રીતે ઝડપી ભાવ વધારા દ્વારા વ્યાખ્યાયિત કરવામાં આવે છે (જ્યારે દરેકને ભાવ વધવાની અપેક્ષા હોય છે) અને તે બજારના તળિયા સામાન્ય રીતે ઝડપી ભાવ ઘટાડા સાથે સમાપ્ત થાય છે (જ્યારે દરેક બહાર નીકળવા માંગે છે). જ્યારે બજાર ટોચ પર આવે છે, ત્યારે મોમેન્ટમ ચાર્ટ ઝડપથી વધે છે અને પછી ઘટે છે, સતત ઉપરની અથવા બાજુની હિલચાલથી વિચલિત થાય છે. એ જ રીતે, બજારના તળિયે, ચાર્ટમાં તીવ્ર ઘટાડો થશે અને પછી કિંમતો કરતાં આગળ વધવાનું શરૂ થશે. આ બંને પરિસ્થિતિઓ સૂચક અને કિંમતો વચ્ચે વિસંગતતા તરફ દોરી જાય છે.

આ સૂચક સાથે કયા સાધનોનો ઉપયોગ કરવો જોઈએ અને ન કરવો જોઈએ

સૂચક કહેવાતા “સામાન્ય મૂલ્યો” (આ કિસ્સામાં, 100 ની બરાબર મૂલ્યથી) માંથી કિંમતમાં વધઘટ દર્શાવે છે, એટલે કે. “ઓવરબૉટ” અથવા “ઓવરસોલ્ડ” કિંમતોની સ્થિતિ વિશે સંકેતો. વિલિયમ્સ રેન્જ, સ્ટોકેસ્ટિક ઓસિલેટર, RSI (રિલેટિવ સ્ટ્રેન્થ ઇન્ડેક્સ) અને CCI (કોમોડિટી ચેનલ ઇન્ડેક્સ) જેવા સૂચકાંકો મોમેન્ટમની નજીક છે, તેથી સૂચક સાથે જોડાણમાં તેનો ઉપયોગ ન કરવો તે વધુ સારું છે. ખોવાયેલા વેપારને ફિલ્ટર કરવા માટે, વેપારીઓ મોમેન્ટમ સૂચક સાથે જોડાણમાં મૂવિંગ એવરેજનો ઉપયોગ કરી શકે છે. જો ઉચ્ચ સમયમર્યાદા પર સરેરાશ વધે છે, તો અમે ફક્ત નીચલા સમયમર્યાદા પર ખરીદી કરવા માટે સૂચક સંકેતોનો ઉપયોગ કરીએ છીએ. તેનાથી વિપરિત, જો ઉચ્ચ સમયમર્યાદા પર સરેરાશ ઘટી રહી છે, તો અમે ફક્ત નીચલા સમયમર્યાદા પર વેચાણ કરવા માટે સૂચકના સંકેતોનો ઉપયોગ કરીએ છીએ.

એપ્લિકેશનના ફાયદા અને ગેરફાયદા

ફાયદાઓમાં આ છે:

- ભાવની હિલચાલની દિશા (ઉપર કે નીચે) અને આ હિલચાલની તાકાત વચ્ચે કોઈ સીધો સંબંધ નથી.

- મોમેન્ટમ સૂચક વેપારીઓ અને વિશ્લેષકોને એવા બિંદુઓને ઓળખવામાં મદદ કરે છે જ્યાં બજાર ફરી વળે છે. ભાવની હિલચાલ અને સૂચક વચ્ચેના તફાવત દ્વારા બિંદુઓ નક્કી કરવામાં આવે છે.

- અન્ય ટ્રેડિંગ સિગ્નલો અને ટેક્નિકલ પૃથ્થકરણના પ્રકારો સાથે સૂચકનો ઉપયોગ કરવાની ક્ષમતા જે કિંમતના વલણો અને દિશાઓ દર્શાવે છે.

ગેરફાયદા વચ્ચે:

- સૂચક ભાવની હિલચાલની દિશાને ધ્યાનમાં લીધા વિના માત્ર ભાવની હિલચાલની સંબંધિત શક્તિ દર્શાવે છે.

- મોમેન્ટમ માત્ર પ્રાઇસ ચાર્ટને જ જોઈને જોઈ શકાય તે સિવાયની વધુ માહિતી આપતું નથી.

- મોમેન્ટમ ઇન્ડિકેટર ક્રોસિંગના સિગ્નલ માટે લાંબી રાહ જોવી, જે સંપૂર્ણ વ્યવહારની પૂર્ણતાને ધીમું કરે છે. અને સિગ્નલ ચોક્કસ બિંદુ પછી તરત જ દેખાય છે.

વિવિધ ટર્મિનલ્સમાં અરજી

આંતરરાષ્ટ્રીય ટ્રેડિંગ પ્લેટફોર્મ મેટાટ્રેડર 4 અને મેટાટ્રેડર 5 પર આ સૂચકનો ઉપયોગ કરવો શ્રેષ્ઠ છે. સૂચકોની સૂચિમાં મોમેન્ટમ પહેલેથી જ પ્રી-ઇન્સ્ટોલ કરેલ છે અને પ્રમાણભૂત સ્વરૂપમાં એક અલગ વિભાગમાં છે. આ કરવા માટે, વિશેષ મેનૂ “શામેલ કરો” માં આઇટમ “સૂચકો” પસંદ કરો, આગલા વિભાગમાં – આઇટમ “ઓસિલેટર”. નેવિગેટર વિન્ડો ટર્મિનલની ડાબી બાજુએ ખુલશે. તમામ સૂચકાંકો, ટ્રેડિંગ સિગ્નલો અને પ્રી-રેકોર્ડ કરેલી સ્ક્રિપ્ટોની સંપૂર્ણ યાદી દેખાશે. આ સૂચિમાં, તમારે મધ્ય સુધી સ્ક્રોલ કરવાની અને ત્યાં મોમેન્ટમ શોધવાની જરૂર છે. ડાબા માઉસ બટનનો ઉપયોગ કરીને, ચાર્ટ પર તળિયે ખેંચો. તે પછી, સૂચક સેટિંગ્સ સાથેની એક વિશિષ્ટ વિંડો ખુલશે: