Het fenomeen waarbij de prijs van een aandeel elk jaar gedurende één periode verandert, is de seizoensgebondenheid van het aandeel. Een handelaar, gebaseerd op kennis van veranderingen, behaalt voordelen door de belangrijkste ontwikkelingstrends te identificeren en marktkansen op een specifiek moment te identificeren.

Wat is seizoensgebondenheid van aandelen en hoe gebruik je het op de aandelenmarkt?

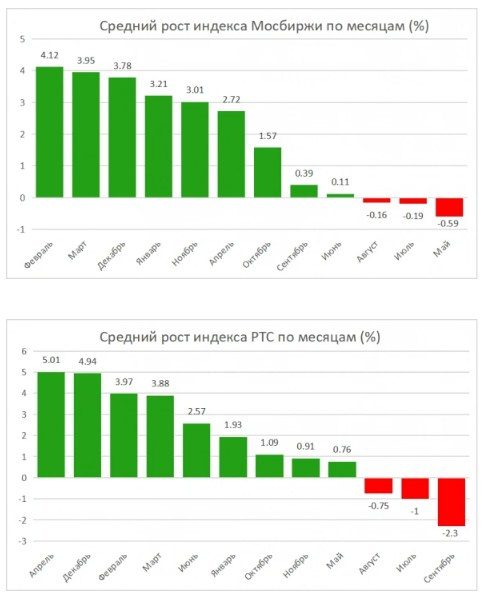

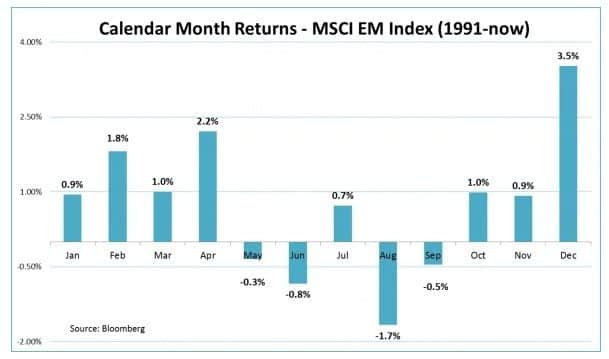

Twee hoofdcomponenten bepalen de situatie op de aandelenmarkt. Dit zijn financiële prestaties en beleggersgedrag. Analyse van gebeurtenissen toont de afwezigheid van patronen gedurende een lange tijd. Maar een korte reeks vergelijkbare gebeurtenissen op de aandelenmarkt kan worden geïdentificeerd door de seizoensgevoeligheid van de aandelen te bepalen op basis van het gedrag van beleggers. De gewoontes van beleggers veranderen onder invloed van vele factoren. Seizoensgebondenheid beïnvloedt de prijs van aandelen als gevolg van een afname van de activiteit van handelaren als gevolg van vakanties, een toename van hun efficiëntie aan het einde van het boekjaar. De verwachtingen van handelaren voldoen aan zichzelf en veranderen de situatie op de aandelenmarkt. Op eigen initiatief gebruikt een beurshandelaar grafieken uit voorgaande perioden voor analyse. De identificatie van prijsveranderingen van activa zet handelaren in dezelfde periode aan tot actie. Er verschijnt een patroondat is een van de factoren waarmee rekening moet worden gehouden bij het werken met aandelen, maar gebruik het niet als een fundamenteel punt om de ontwikkelingsstrategie te bepalen. Seizoensgebondenheid van aandelen is typisch voor opkomende markten, waaronder de Russische. De diepgang en stabiliteit van het beleggersgedrag is kenmerkend voor ontwikkelde landen. In Rusland is het belangrijkste doel van handelaren om op korte termijn winst te behalen op basis van speculatie. Een lage liquiditeit verhoogt de volatiliteit van de aandelen. Een grote belegger verkoopt effecten, de rest doet mee. De aandelenmarkt wordt kwetsbaar voor invloeden van buitenaf, wat de stabiliteit verstoort. [bijschrift id = “attachment_387” align = “aligncenter” width = “1024”]maar gebruik het niet als een fundamenteel punt voor het bepalen van de ontwikkelingsstrategie. Seizoensgebondenheid van aandelen is typisch voor opkomende markten, waaronder de Russische. De diepgang en stabiliteit van het beleggersgedrag is kenmerkend voor ontwikkelde landen. In Rusland is het belangrijkste doel van handelaren om op korte termijn winst te behalen op basis van speculatie. Een lage liquiditeit verhoogt de volatiliteit van de aandelen. Een grote belegger verkoopt effecten, de rest doet mee. De aandelenmarkt wordt kwetsbaar voor invloeden van buitenaf, wat de stabiliteit verstoort. [bijschrift id = “attachment_387” align = “aligncenter” width = “1024”]maar gebruik het niet als een fundamenteel punt voor het bepalen van de ontwikkelingsstrategie. Seizoensgebondenheid van aandelen is typisch voor opkomende markten, waaronder de Russische. De diepgang en stabiliteit van het beleggersgedrag is kenmerkend voor ontwikkelde landen. In Rusland is het belangrijkste doel van handelaren om op korte termijn winst te behalen op basis van speculatie. Een lage liquiditeit verhoogt de volatiliteit van de aandelen. Een grote belegger verkoopt effecten, de rest doet mee. De aandelenmarkt wordt kwetsbaar voor invloeden van buitenaf, wat de stabiliteit verstoort. [bijschrift id = “attachment_387” align = “aligncenter” width = “1024”]In Rusland is het belangrijkste doel van handelaren om op korte termijn winst te behalen op basis van speculatie. Een lage liquiditeit verhoogt de volatiliteit van de aandelen. Een grote belegger verkoopt effecten, de rest doet mee. De aandelenmarkt wordt kwetsbaar voor invloeden van buitenaf, wat de stabiliteit verstoort. [bijschrift id = “attachment_387” align = “aligncenter” width = “1024”]In Rusland is het belangrijkste doel van handelaren om op korte termijn winst te behalen op basis van speculatie. Een lage liquiditeit verhoogt de volatiliteit van de aandelen. Een grote belegger verkoopt effecten, de rest doet mee. De aandelenmarkt wordt kwetsbaar voor invloeden van buitenaf, wat de stabiliteit verstoort. [bijschrift id = “attachment_387” align = “aligncenter” width = “1024”]

Kenmerken van de seizoensgebondenheid van de markt

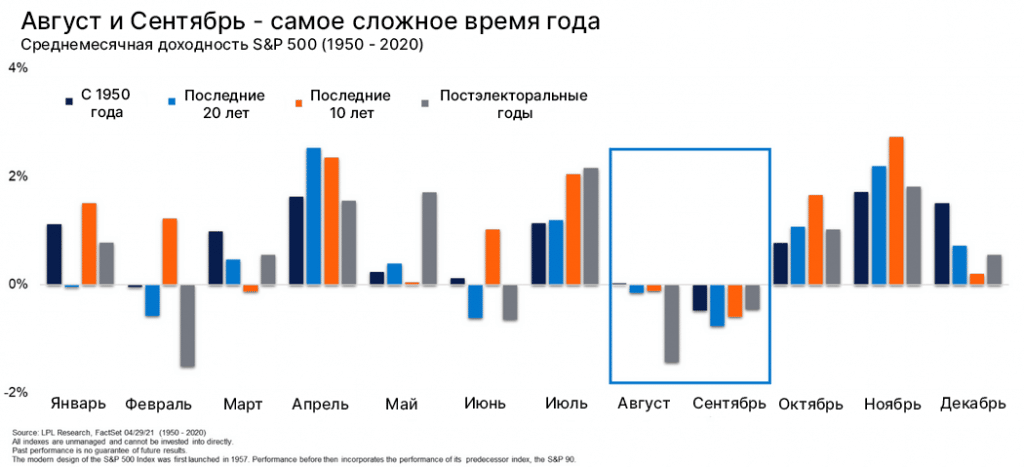

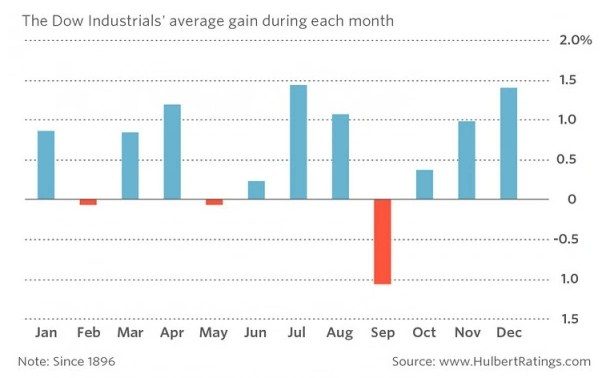

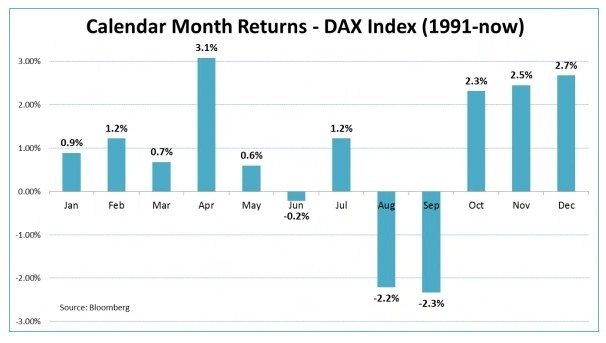

De seizoensgebondenheid van de aandelenmarkt is terug te vinden in het eerste kwartaal van het jaar. In de afgelopen tien jaar is de prijs van effecten in het eerste kwartaal gestegen. Dit komt door de toewijzing van wereldwijde fondsen in deze periode. De liquiditeit wordt gestimuleerd door middelen uit het pensioenbudget, aangevuld met decemberoverdrachten uit de federale zak. De rendementen van beleggers daalden in het tweede kwartaal. De verklaring voor de trend is eenvoudig: de nieuwe kredieten zijn verdeeld. De eerste openbare biedingen worden aan het begin van het jaar gedaan, de winst staat vast, waarna aan het einde van het eerste kwartaal een golf van verkopen valt. Als we het laatste decennium bestuderen, kunnen we concluderen dat de liquiditeit van het derde kwartaal laag is. De zomermaanden zijn een periode van vakanties, investeerders gaan op vakantie, de seizoensfactor in de markt beïnvloedt de koersen van aandelen. In september verandert de situatieeen periode van opleving begint, gekenmerkt door nieuwe kredieten. In het vierde kwartaal zetten de VS de toon voor de kerstbeweging. In Rusland wordt de consument actiever op de effectenmarkt. [bijschrift id = “attachment_391” align = “aligncenter” width = “601”]

Hoe de seizoensgebondenheid van de voorraad te analyseren

Bij het maken van prognoses komt seizoensanalyse ten goede aan handelaren. De handelsstrategie is gebaseerd op jarenlange ervaring op de aandelenmarkt. De bron van vraag zijn alle handelsdeelnemers: handelaren, investeerders, overheidsinstanties, pensioenfondsen. Het doel van de analyse is om de periode te identificeren waarin vraag naar de meeste voorraden is. De eenvoudigste benadering is om de gemiddelde gegevens te berekenen. Het analyseproces verloopt als volgt:

- De citaten zijn jarenlang bestudeerd.

- De prijzen van elke dag worden ter aanvulling genomen.

- Prijzen worden gedeeld door een factor.

De grafische weergave van het verkregen resultaat in de vorm van een lijn toont de prijsdynamiek voor de geselecteerde tijdsperiode. Een passerende lijn ernaast is het rekenkundig gemiddelde, deze is gemarkeerd in een andere kleur. [bijschrift id = “attachment_393” align = “aligncenter” width = “609”]

- Gepubliceerde meningen van analisten.

- Bestaande trendrapporten die in dit stadium populair zijn.

- Technische analysegrafieken die gemiddelde waarden vergelijken met huidige cijfers voor een specifieke periode.

- Analyse van bedrijven een maand voor publicatie van rapporten. De praktijk toont de stijging van de aandelenkoersen van succesvolle bedrijven aan vóór het begin van de seizoensstijging.

- Sectoranalyse.

- Analyse van veranderingen in winstgevendheid in vergelijking met de algemene index.

Praktische voorbeelden – Zoeken naar seizoenspatronen in aandelen

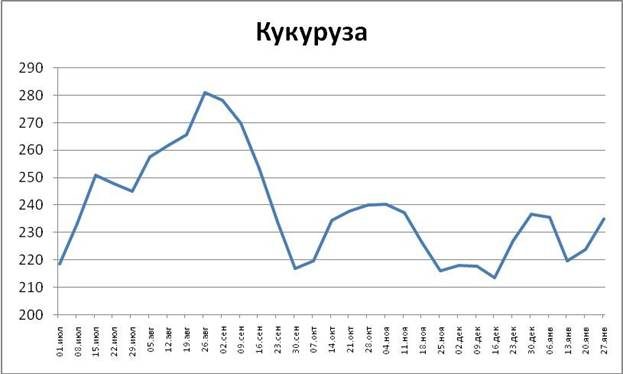

Er zijn seizoenspromoties op de beurs. Sommige daarvan hebben te maken met consumentengedrag. De toeristische sector is bijvoorbeeld gebaseerd op de wens van mensen die in het noorden wonen om in de winter op vakantie te gaan in het Caribisch gebied. Shoppers zijn actief van november tot kerst. In de zomer zijn bouwvakkers actief. Als we landbouwgewassen beschouwen, bijvoorbeeld maïs, dan moet er rekening mee worden gehouden dat het in de lente wordt geplant en in de herfst wordt geoogst. Op het moment van oogsten is er altijd meer van. U kunt met dergelijke feiten rekening houden bij het sluiten van deals met aandelen van bedrijven. Seizoenstrends in aandelenkoersen ontwikkelen zich als gevolg van gebeurtenissen op de grondstoffenmarkten. De fout van handelaren is om de dynamiek van de markt te misbruiken. Het is noodzakelijk om de prijs van effecten te beschouwen zonder verwijzing naar specifieke data.De algemene neiging van een neiging tot stijgen of dalen moet worden bestudeerd voor succesvolle actie. [bijschrift id = “attachment_396” align = “aligncenter” width = “707”]

- Bepaling van de maandprijzen met latere vastlegging van cijfers in de tabel.

- Wiskundige berekening van de gemiddelde prijs voor het jaar.

- Deel de maandprijs door het jaargemiddelde en trek er 1 van af.

- Bereken het gemiddelde voor elke maand.

De uitgezette grafiek toont hoge maïsprijzen bij aanplant, lage oogstcijfers. Een ander voorbeeld van de seizoensgebondenheid van voorraden zijn de prijzen van koper en non-ferrometalen, die afhankelijk zijn van de activiteit van de bouwsector. [bijschrift id = “attachment_388” align = “aligncenter” width = “624”]