استفاده از کانال های قیمت در معاملات، استراتژی ساخت و کاربرد در عمل. هر معاملهگری به شما خواهد گفت که

شناسایی روندهای بازار ، کلید کسب درآمد است. استراتژیهای معاملاتی کانال قیمت روشی هوشمندانه برای شناسایی این روندها و همچنین شکستها و جهشهای احتمالی قیمت در یک دوره معین است.

تعریف کانال قیمت و ماهیت آن در معاملات

کانال قیمت مورد استفاده معامله گران برای معامله بر اساس

تحلیل تکنیکال با ردیابی قیمت دارایی ایجاد می شود. هنگام مطالعه تحلیل تکنیکال، در دسته الگوهای ادامه روند قرار می گیرد که با دو خط روند موازی نشان داده می شوند (آنها مانند یک کانال در نمودار به نظر می رسند). خط روند بالا اوج های نوسانات قیمت را به هم متصل می کند، خط روند پایین تر – پایین ترین نوسانات. به نشان دادن ادامه بازار گاو نر یا خرسی کمک می کند. به عنوان یک قاعده، معاملهگران سعی میکنند در این خطوط معامله کنند، اما پول واقعی زمانی به دست میآید که به اصطلاح «شکاف کانال» اتفاق میافتد. این بدان معنی است که قیمت به شدت خارج از آنچه که نشانگر کانال قیمت پیش بینی می کند (در هر جهت) حرکت می کند.

سطوح حمایت و مقاومت استفاده می شود . خط بالایی کانال نشان دهنده خط مقاومت است، در حالی که خط پایین به عنوان خط حمایت عمل می کند.

کانالها اساساً یک پیشگویی خود تحققبخش هستند. آنها کار می کنند زیرا بسیاری از معامله گران آنها را شناسایی کرده اند و از آنها برای تجارت استفاده می کنند. هر چه معامله گران بیشتر کانال را شناسایی کنند، بیشتر برای ورود و خروج از بازار استفاده می شود.

الگوسازی کانال

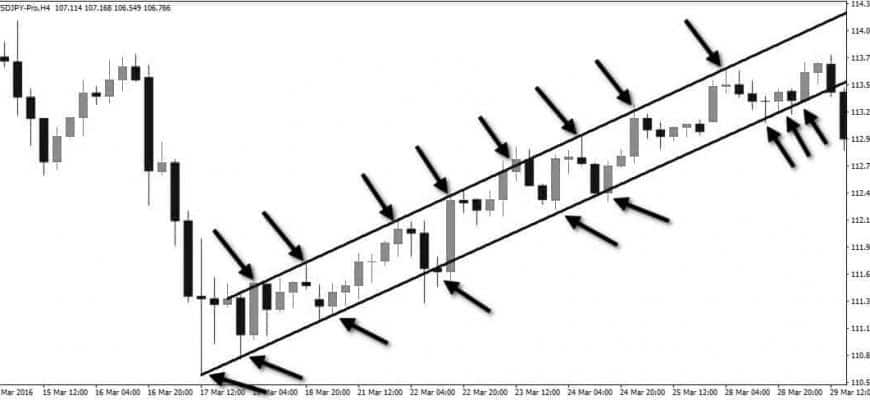

یک معامله گر در صورتی الگوی کانال قیمت را ایجاد می کند که حداقل دو اوج بالاتر و پایین تر را تشخیص دهد. خطی را رسم می کند که اوج و پایین را به هم متصل می کند (برای تشکیل الگوی کانال قیمت).

- حداکثر و حداقل را در گذشته تعیین کنید. این نقطه شروع کانال خواهد بود.

- حداکثر بعدی دیگر و همچنین حداقل بعدی را پیدا کنید.

- دو نقطه اوج را به هم وصل کنید تا خطی به نام «خط روند بالا» بکشید و دو نقطه پایین را به هم وصل کنید تا خط دیگری به نام «خط روند پایین» بکشید.

- اگر دو خط روند متصل به هم تقریباً موازی باشند، یک کانال تشکیل می شود.

- بنابراین، حداقل دو نقطه تماس در خط روند بالا، و حداقل دو نقطه تماس در خط روند پایین وجود دارد.

توجه! فرقی نمی کند در کدام کانال قیمت باشید، به محض اینکه دو اوج مشاهده شود که به بالای کانال قیمت نرسد، قیمت به زودی شکسته می شود. به همین ترتیب، با دو پایینترین سطح که به انتهای الگوی کانال قیمت نمیرسند، قیمت احتمالاً پایینتر خواهد بود. هرچه شکاف بین قیمت از خط مقاومت بیشتر شود، احتمال باز کردن معامله بیشتر میشود.

بدترین اشتباهی که یک معامله گر می تواند انجام دهد این است که قبل از اینکه قیمت یکی از خطوط کانال را بشکند وارد معامله شود. ورود زودهنگام به معامله می تواند باعث بازگشت قیمت به کانال شود. همیشه مهم است که منتظر تأیید شکست (زمانی که قیمت سطح مقاومت بالایی یا سطح حمایت پایینتر را میشکند) منتظر بمانید.

انواع کانال

برای اکثر معامله گران، کانال های صعودی و نزولی ترجیح داده می شوند. اینکه چگونه آنها “بهترین” هستند یا نه یک سوال ذهنی است، اما، با این وجود، این الگوها در مورد تجارت کانال و تجزیه و تحلیل شاخص های کانال معاملاتی استاندارد هستند.

صرف نظر از روند، مهم است که خطوط موازی با یکدیگر باشند. ترسیم خطوط در زاویه اشتباه منجر به نتیجه گیری نادرست می شود.

راه حل های معاملاتی

یک دارایی زمانی از طریق کانال قیمت حرکت می کند که قیمت پایه توسط نیروهای عرضه و تقاضا بافر می شود. آنها می توانند به سمت پایین، بالا یا به طرفین حرکت کنند. اوج این عوامل، اقدام قیمت را به سمت حرکت روند تونلی سوق می دهد. هنگامی که عرضه بیشتر باشد، کانال قیمت تمایل به کاهش دارد، تقاضای بیشتر تمایل به افزایش دارد، اگر تعادل عرضه و تقاضا به سمتی باشد. معامله گران معمولاً به دنبال دارایی هایی هستند که در یک کانال قیمت معامله می کنند. هنگامی که آنها در انتهای کانال قیمت معامله می شوند، نشان می دهد که سهام احتمالاً به سمت مرکز معامله می شود و زمانی که سهام در انتهای کانال قیمت معامله می شود، نشان دهنده این است که سهام احتمالاً روند دارد. بالاتر:

- ساده ترین راه برای استفاده از کانال معاملاتی این است که فرض کنیم دارایی معامله شده در محدوده خاصی باقی می ماند . بنابراین، یک معامله گر هر زمان که قیمت به حد بالایی رسید معامله کوتاه می کند و هر زمان که قیمت به حد پایینی می رسد معامله طولانی می کند.

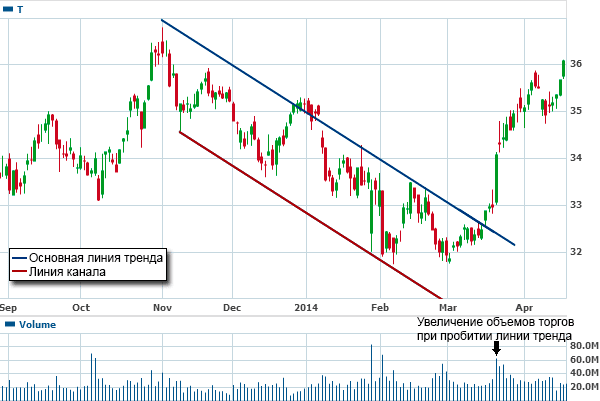

- راه دیگر معامله برک آوت است . به محض باز و بسته شدن شمع در خارج از کانال – یک معامله طولانی زمانی که حد بالایی شکسته شده است و یک معامله کوتاه زمانی که حد پایین شکسته شده است. وقتی قیمت از یک کانال خارج می شود، بسیاری از آن شکست ها می توانند نادرست باشند. برای جلوگیری از این امر، قبل از ورود به بازار، باید منتظر بمانید تا کندل در خارج از کانال بسته شود یا به طور کلی، خط روند را مجدداً آزمایش کنید.

- یکی دیگر از امکانهای کار با کانالهای قیمت، استفاده از آنها بهعنوان راهنمای تحلیل بازههای زمانی متعدد است. این به این معنی است که اگر دارایی در بازه زمانی طولانی تری نزدیک به سقف بالایی معامله شود، می توان در بازه های زمانی پایین تر معاملات کوتاه را با توقف زیان محدود وارد کرد. به طور مشابه، زمانی که قیمت در بازه زمانی طولانی تری به حد پایین تر نزدیک می شود، می توانید سفارش های طولانی را در بازه زمانی کمتری باز کنید.

نحوه ساخت کانال های قیمت، کاربرد در معاملات: https://youtu.be/iR2irLefsVk Volume همچنین می تواند اطلاعات اضافی را هنگام معامله این الگوها ارائه دهد. هنگامی که شکست هر یک از الگوهای دو کاناله بالا یا پایین تأیید شود، حجم بسیار ارزشمند است. اگر حجم همراه با شکست الگو از دست رفته باشد، سیگنال معاملاتی حاصله چندان قابل اعتماد نیست. مشاهده شده است که شکست کاذب یک الگو زمانی رخ می دهد که حجم بالاتری در روند شکست وجود نداشته باشد. در نهایت، اینکه یک سرمایه گذار در یک کانال نزولی یا صعودی معاملاتی صعودی یا نزولی داشته باشد، کاملاً به او بستگی دارد و استراتژی که فکر می کند در حال حاضر به بهترین وجه با نیازهای او مطابقت دارد. تجزیه و تحلیل فنی هر دو کانال پایین دست و بالادست، به عنوان یک قاعده، به سرمایه گذاران / معامله گران توصیه می کند که یک دارایی روند صعودی را بخرند (یا طولانی کنند) و در یک روند نزولی بفروشند (یا کوتاه بیایند). با این حال، اینکه چقدر آنها باید از این ایده مشترک باشند و چه مدت باید از این روند پیروی کنند کاملاً به آنها بستگی دارد. به همین دلیل است که تجزیه و تحلیل و محاسبه دقیق کانال های معاملاتی و خطوط روند حیاتی است زیرا به معامله گران مبنایی برای تدوین و تسهیل تصمیمات مالی می دهد. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm زیرا به معامله گران چارچوبی برای تدوین و تسهیل تصمیمات مالی می دهد. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm زیرا به معامله گران چارچوبی برای تدوین و تسهیل تصمیمات مالی می دهد. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm

مزایا و معایب

معاملات کانالی تقریباً در هر شکلی از تجزیه و تحلیل مالی فنی به دلایلی استفاده می شود، زیرا آسان ترین راه را برای سرمایه گذاران برای استفاده از داده ها در تصمیمات تجاری خود فراهم می کند. همچنین، حداقل در نگاه اول، کانال قیمت به تحقیق، دانش ریاضی یا سایر اشکال تجزیه و تحلیل نیاز ندارد، اگرچه، البته، تفاوت های ظریف وجود دارد. بنابراین:

- مزایای اصلی مرتبط با معاملات کانال قیمت شامل بازده بالا، حداقل ریسک و تنوع بالا است.

- از جمله معایب می توان به نوسانات، عامل انسانی، سیگنال های نادرست اشاره کرد.

معاملات کانال قیمت می تواند در نوسانات قیمت بسیار

نوسان و غیرقابل پیش بینی باشد، به خصوص زمانی که در مدت زمان کوتاه تری استفاده شود. با وجود همه چیز، خطاها همچنان می توانند داده های ارائه شده توسط اندیکاتورهای معاملاتی کانال را تحت تاثیر قرار دهند، اگرچه این امر بدیهی است که با پارامترهای اعمال شده اندیکاتور مورد نظر تا حدودی کاهش می یابد. اما احمقانه است که احتمال خطا را نادیده بگیریم، زیرا تجزیه و تحلیل فنی دقیق به سالها مطالعه نیاز دارد (برای توسعه دانش چگونگی تشخیص این خطاها).

کانال قیمت، مانند هر شاخص تحلیل تکنیکال، می تواند با سیگنال های مثبت/منفی کاذب مرتبط باشد که می تواند گمراه کننده باشد. به همین دلیل، همه شاخص ها باید در ترکیب با سایر شاخص ها استفاده شوند و دقیق ترین و عمیق ترین تحلیل ها را ارائه دهند.

کانال های معاملاتی بخش جدایی ناپذیر تحلیل قیمت هستند. بدون چنین مفاهیمی، سرمایه گذاران تصمیمات مالی مهمی را کورکورانه، مشروط به حرکات عجیب و غریب یک بازار بی تفاوت می گیرند. تنها با مطالعه دقیق نوسانات قیمت گذشته و شناسایی علل اقتصادی ریشه ای این تغییرات در زنجیره عرضه/تقاضا به معامله گران اجازه می دهد تا با موفقیت استراتژی های برنده را تدوین و اجرا کنند.