په سوداګرۍ کې د قیمت چینلونو کارول، په عمل کې د جوړولو او غوښتنلیک ستراتیژي. هر سوداګر به تاسو ته ووایي چې

د بازار رجحاناتو پیژندل د پیسو ګټلو کلیدي ده. د نرخ چینل سوداګرۍ ستراتیژیانې د دې رجحاناتو پیژندلو او همدارنګه د یوې ټاکلې مودې په اوږدو کې د احتمالي نرخ بریک آؤټ او باؤنس پیژندلو لپاره سمارټ لاره ده.

د نرخ چینل تعریف او په سوداګرۍ کې د هغې جوهر

د قیمت چینل چې د سوداګرو لخوا د

تخنیکي تحلیل پراساس سوداګرۍ لپاره کارول کیږي د یوې شتمنۍ قیمت تعقیبولو سره رامینځته کیږي. کله چې تخنیکي تحلیل مطالعه کوئ، دا د رجحان دوام نمونو کټګورۍ کې راځي چې د دوه موازي رجحان لینونو لخوا استازیتوب کیږي (دوی په چارټ کې د چینل په څیر ښکاري). د پورتنۍ تمایل کرښه د نرخ لوړوالی سره نښلوي ، د ټیټ رجحان کرښه – د نرخونو ټیټوالی. دا د بیل یا بیر بازار دوام په ګوته کولو کې مرسته کوي. د یوې قاعدې په توګه، سوداګر هڅه کوي په دې لینونو کې تجارت وکړي، مګر اصلي پیسې هغه وخت رامینځته کیږي کله چې د “چینل بریک” په نامه یادیږي. دا پدې مانا ده چې نرخ د هغه څه څخه بهر په چټکۍ سره حرکت کوي چې د قیمت چینل شاخص وړاندوینه کوي (په دواړو لورو کې).

ملاتړ او مقاومت کچې پیژندلو لپاره هم کارول کیږي . د چینل پورتنۍ کرښه د مقاومت کرښې استازیتوب کوي، پداسې حال کې چې ښکته کرښه د ملاتړ کرښې په توګه کار کوي.

چینلونه په اصل کې د ځان بشپړولو وړاندوینه ده. دوی کار کوي ځکه چې ډیری سوداګر دوی پیژندلي او د سوداګرۍ لپاره یې کاروي. هرڅومره چې سوداګر چینل وپیژني ، ډیر ځله به بازار ته د ننوتلو او وتلو لپاره وکارول شي.

د چینل نمونه

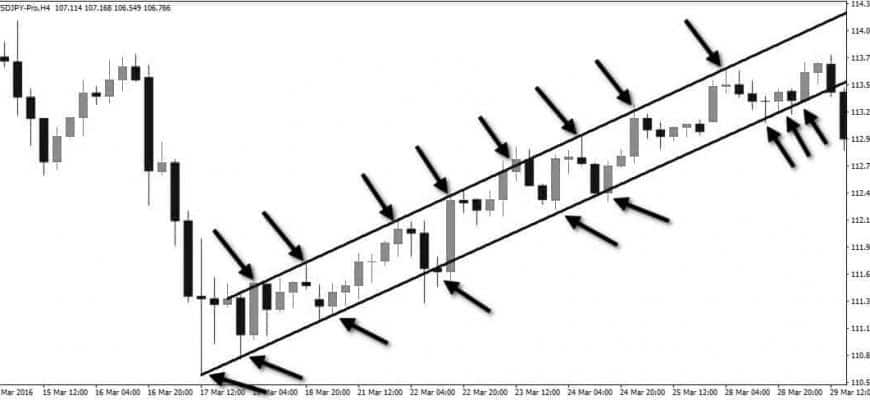

یو سوداګر د نرخ چینل نمونه رامینځته کوي که چیرې هغه لږترلږه دوه لوړې لوړې او لوړې ټیټې کشف کړي. دا یوه کرښه راښکته کوي چې لوړ او ټیټ سره نښلوي (د نرخ چینل نمونه رامینځته کولو لپاره).

- په تیرو وختونو کې اعظمي او لږ تر لږه مشخص کړئ. دا به د چینل د پیل ټکی وي.

- بل راتلونکی اعظمي ، او همدارنګه وروسته لږترلږه ومومئ.

- دوه لوړې سره وصل کړئ ترڅو د “پورته رجحان لاین” په نوم یوه کرښه رسم کړئ او دوه ټیټونه سره وصل کړئ ترڅو بله کرښه رسم کړئ چې د “ټیټ رجحان لاین” په نوم یادیږي.

- که په دې توګه ترلاسه شوي دوه تړل شوي رجحانات نږدې موازي وي، یو چینل جوړیږي.

- پدې توګه ، لږترلږه دوه د تماس ټکي په پورتنۍ رجحان لاین کې شتون لري ، او لږترلږه دوه د تماس ټکي په ټیټ رجحان لاین کې.

پاملرنه! دا مهمه نده چې تاسو په کوم قیمت چینل کې یاست، کله چې دوه لوړوالی ولیدل شي چې د قیمت چینل سر ته نه رسیږي، قیمت به ډیر ژر راټیټ شي. په ورته ډول، د دوو ټیټو سره چې د نرخ چینل نمونې ته نه رسیږي، قیمت ممکن ټیټ مات شي. هرڅومره چې د مقاومت کرښې له لارې د نرخ ماتیدو ترمینځ واټن لوی وي ، د سوداګرۍ خلاصیدو احتمال لوړ وي.

ترټولو بده تېروتنه چې یو سوداګر یې کولی شي سوداګرۍ ته ننوځي مخکې لدې چې نرخ یو چینل لین مات کړي. ډیر ژر سوداګرۍ ته ننوتل کولی شي قیمت چینل ته بیرته راستانه شي. دا تل مهمه ده چې د بریک آوټ تایید ته انتظار وکړئ (کله چې نرخ د مقاومت پورتنۍ کچه یا ټیټ ملاتړ کچه ماتوي).

د چینل ډولونه

د ډیری سوداګرو لپاره، پورته او ښکته چینلونه غوره کیږي. دوی څومره “غوره” دي یا نه دا یوه موضوعي پوښتنه ده، مګر، سره له دې، دا نمونې معیاري دي کله چې د چینل سوداګرۍ او د سوداګرۍ چینل شاخصونو تحلیل ته راځي.

د رجحان په پام کې نیولو پرته، دا مهمه ده چې کرښې یو بل سره موازي وي. په غلط زاویه کې د لیکو رسمول به د غلطو پایلو لامل شي.

د سوداګرۍ حلونه

شتمني د نرخ چینل له لارې حرکت کوي کله چې اصلي قیمت د عرضې او تقاضا د ځواکونو لخوا بفر کیږي. دوی کولی شي ښکته، پورته یا څنګ ته حرکت وکړي. د دې فاکتورونو پایله د نرخ عمل د تونل رجحان حرکت ته اړوي. کله چې عرضه زیاته وي، د نرخ چینل کمیږي، د تقاضا او عرضې انډول په څنګ کې وي، د تقاضا زیاتوالي ته لیوالتیا لري. سوداګر معمولا د شتمنیو په لټه کې دي چې د نرخ چینل کې تجارت کوي. کله چې دوی د نرخ چینل په لوړه پای کې تجارت کوي ، دا په ګوته کوي چې سټاک احتمال لري د مرکز په لور تجارت وکړي ، او کله چې سټاک د نرخ چینل په ښکته کې تجارت کوي ، دا په ګوته کوي چې سټاک احتمال لري چې رجحان ولري. لوړ:

- د سوداګرۍ چینل کارولو ترټولو اسانه لاره دا ده چې فرض کړئ چې سوداګري شوې شتمنۍ به په ټاکلو حدودو کې پاتې شي . په دې توګه، یو سوداګر لنډ تجارت کوي کله چې نرخ لوړ حد ته ورسیږي او اوږد تجارت کوي کله چې نرخ ټیټ حد ته ورسیږي.

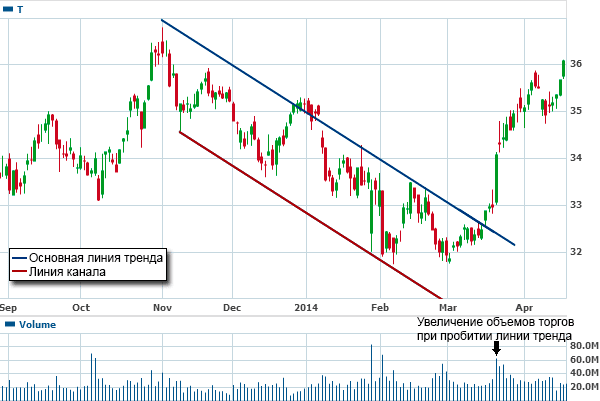

- بله لاره د بریک آوټ تجارت دی . هرڅومره ژر چې شمع خلاص شي او د چینل څخه بهر وتړل شي – اوږد تجارت کله چې پورتنۍ حد مات شي او لنډ تجارت کله چې ټیټ حد مات شي. کله چې نرخ د یو چینل څخه مات شي، د دې ډیری بریک آوټ غلط کیدی شي. د دې څخه مخنیوي لپاره ، بازار ته د ننوتلو دمخه ، تاسو اړتیا لرئ د شمعې بندیدو ته انتظار وکړئ چې د چینل څخه بهر بند شي یا په عموم کې ، د رجحان لاین بیا ازموینه وکړئ.

- بل احتمال کله چې د نرخ چینلونو سره کار کول د ډیری وخت چوکاټونو تحلیل لپاره د لارښود په توګه کارول دي . دا پدې مانا ده چې که چیرې شتمنۍ د اوږدې مودې چوکاټ کې پورتنۍ حد ته نږدې تجارت وکړي، نو دا ممکنه ده چې په ټیټ وخت چوکاټونو کې د سخت بند تاوان سره لنډ تجارت ته ننوځي. په ورته ډول، تاسو کولی شئ په کوچني وخت وقفه کې اوږد فرمانونه خلاص کړئ کله چې نرخ د اوږد مهال وقفې ټیټ حد ته نږدې وي.

د قیمت چینلونو جوړولو څرنګوالی، په سوداګرۍ کې غوښتنلیک: https://youtu.be/iR2irLefsVk حجم کولی شي اضافي معلومات چمتو کړي کله چې دا نمونې تجارت وکړي. حجم د ارزښت وړ دی کله چې د دوه چینل نمونو څخه یو بریک آوټ پورته یا ښکته تایید شي. که حجم د نمونې بریک آؤټس سره ورک وي ، نو د پایلې سوداګرۍ سیګنال دومره د باور وړ ندي. دا لیدل شوي چې د نمونې غلط بریک آوټ واقع کیږي کله چې د بریک آوټ په پروسه کې لوړ حجم شتون نلري. په نهایت کې، ایا یو پانګه اچوونکی په ښکته / پورته چینل کې د بیې یا بیئرش تجارت کوي په بشپړ ډول په هغه پورې اړه لري او هغه ستراتیژي چې هغه فکر کوي دا مهال د هغه اړتیاو سره مناسبه ده. د یوې قاعدې په توګه د دواړو لاندې او پورته چینلونو تخنیکي تحلیل، پانګه اچوونکو/سوداګرو ته مشوره ورکوي چې د لوړ رجحان شتمنۍ واخلي (یا اوږده لاړ شي) او په ټیټ رجحان کې وپلوري (یا لنډ شي). په هرصورت، دوی باید څومره دې نظر ته ګډون وکړي او څومره وخت باید دا رجحان تعقیب کړي په بشپړه توګه دوی پورې اړه لري. له همدې امله د سوداګرۍ چینلونو او رجحاناتو لینونو تحلیل او دقیق محاسبه حیاتي ده ځکه چې دا سوداګرو ته د مالي پریکړو رامینځته کولو او اسانه کولو لپاره اساس ورکوي. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm لکه څنګه چې دا سوداګرو ته د مالي پریکړو د جوړولو او اسانتیا لپاره چوکاټ ورکوي. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm لکه څنګه چې دا سوداګرو ته د مالي پریکړو د جوړولو او اسانتیا لپاره چوکاټ ورکوي. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm

ګټې او زیانونه

د چینل سوداګرۍ نږدې د تخنیکي مالي تحلیل په هر ډول کې د یو دلیل لپاره کارول کیږي، ځکه چې دا پانګه اچوونکو ته د دوی د سوداګرۍ پریکړو کې د معلوماتو کارولو لپاره ترټولو اسانه لار چمتو کوي. همچنان ، لږترلږه په لومړي نظر کې ، د نرخ چینل ډیرې څیړنې ، د ریاضیاتو پوهه یا د تحلیل نورو ډولونو ته اړتیا نلري ، که څه هم ، البته ، باریکي شتون لري. نو:

- د نرخ چینل سوداګرۍ پورې اړوند اصلي ګټې کې لوړ عایدات ، لږترلږه خطر ، او لوړ تنوع شامل دي.

- د زیانونو په منځ کې بې ثباتي، انساني فکتور، غلط نښې نښانې دي.

د نرخ چینل تجارت د نرخ حرکتونو کې خورا

بې ثباته او غیر متوقع کیدی شي ، په ځانګړي توګه کله چې د لنډې مودې لپاره کارول کیږي. د هرڅه سره سره، غلطۍ لاهم د چینل سوداګریز شاخصونو لخوا چمتو شوي ډاټا اغیزه کولی شي، که څه هم دا په څرګنده توګه د پوښتنې شاخص پلي شوي پیرامیټونو لخوا یو څه کم شوي. مګر دا احمقانه ده چې د غلطۍ احتمال رد کړئ، ځکه چې دقیق تخنیکي تحلیل د کلونو مطالعې ته اړتیا لري (د دې غلطیتونو د موندلو څرنګوالي پوهه رامینځته کول).

د قیمت چینل، لکه د تخنیکي تحلیلي شاخصونو په څیر، کیدای شي د غلط مثبت / منفي سیګنالونو سره تړاو ولري چې ګمراه کیدی شي. د دې دلیل لپاره، ټول شاخصونه باید د نورو سره په ترکیب کې وکارول شي، خورا دقیق او ژور تحلیل وړاندې کوي.

د سوداګرۍ چینلونه د نرخ تحلیل یوه لازمي برخه ده. د داسې مفاهیمو پرته، پانګه اچوونکي به په پټه توګه مهمې مالي پریکړې وکړي، د بې پروا بازار د عجیب حرکتونو تابع وي. یوازې د تیرو نرخونو بدلونونو په احتیاط سره مطالعه کول او د عرضه / غوښتنې سلسله کې د دې بدلونونو اصلي اقتصادي لاملونو پیژندل سوداګرو ته اجازه ورکوي چې په بریالیتوب سره ګټونکي ستراتیژۍ رامینځته کړي او پلي کړي.