שימוש בערוצי מחירים במסחר, אסטרטגיית הבנייה והיישום בפועל. כל סוחר יגיד לך

שזיהוי מגמות בשוק הוא המפתח להרוויח כסף. אסטרטגיות מסחר בערוצי מחירים הן דרך חכמה לזהות מגמות אלו, כמו גם פריצות מחירים וקפיצות פוטנציאליות במהלך תקופה נתונה.

הגדרת ערוץ מחיר ומהותו במסחר

ערוץ המחיר המשמש את הסוחרים למסחר בהתבסס על

ניתוח טכני נוצר על ידי מעקב אחר מחיר הנכס. כאשר לומדים ניתוח טכני, זה נופל תחת הקטגוריה של דפוסי המשך מגמה המיוצגים על ידי שני קווי מגמה מקבילים (הם נראים כמו ערוץ בתרשים). קו המגמה העליון מחבר בין השיאים של תנודות המחירים, קו המגמה התחתון – השפל של התנודות. זה עוזר להצביע על המשך של שוק שוורים או דובים. ככלל, סוחרים מנסים לסחור בתוך קווים אלו, אך הכסף האמיתי נעשה כאשר מתרחשת מה שנקרא “פריצת ערוץ”. משמעות הדבר היא שהמחיר נע בחדות אל מחוץ למה שחוזה אינדיקטור ערוץ המחיר (לכל כיוון).

רמות תמיכה והתנגדות . הקו העליון של הערוץ מייצג את קו ההתנגדות, בעוד הקו התחתון משמש כקו התמיכה.

הערוצים הם בעצם נבואה שמגשימה את עצמה. הם עובדים כי סוחרים רבים זיהו אותם ומשתמשים בהם כדי לסחור. ככל שיותר סוחרים מזהים את הערוץ, כך הוא ישמש לעתים קרובות יותר כדי להיכנס ולצאת מהשוק.

דפוסי ערוץ

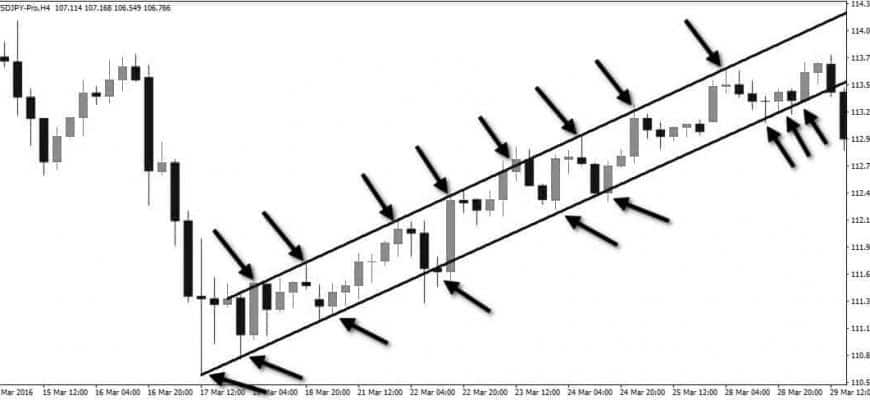

סוחר קובע דפוס ערוץ מחירים אם הוא מזהה לפחות שני שיאים גבוהים יותר ושפל גבוהים יותר. הוא משרטט קו המחבר בין השיאים והשפל (כדי ליצור תבנית ערוץ מחירים).

- קבע את המקסימום והמינימום בעבר. זו תהיה נקודת ההתחלה של הערוץ.

- מצא מקסימום נוסף לאחר מכן, כמו גם מינימום עוקב.

- חבר את שני השיאים כדי לצייר קו שנקרא “קו המגמה העליון” וחבר את שני הנמוכים כדי לצייר קו נוסף שנקרא “קו המגמה התחתון”.

- אם שני קווי המגמה המחוברים המתקבלים כך הם כמעט מקבילים, נוצר ערוץ.

- לפיכך, ישנן לפחות שתי נקודות מגע בקו המגמה העליון, ולפחות שתי נקודות מגע בקו המגמה התחתון.

תשומת הלב! לא משנה באיזה ערוץ מחירים אתם נמצאים, ברגע שנראה שני שיאים שלא מגיעים לראש ערוץ המחירים, המחיר יתקלקל במהרה. כמו כן, עם שני שפל שלא מגיעים לתחתית דפוס ערוץ המחירים, המחיר צפוי להישבר נמוך יותר. ככל שהפער בין המחיר הפורץ את קו ההתנגדות גדול יותר, כך ההסתברות לפתיחת עסקה גבוהה יותר.

הטעות הכי גרועה שסוחר יכול לעשות היא להיכנס למסחר לפני שהמחיר שובר את אחד מקווי הערוצים. כניסה מוקדמת מדי למסחר עלולה לגרום למחיר לחזור לערוץ. תמיד חשוב להמתין לאישור על הפריצה (כאשר המחיר שובר את רמת ההתנגדות העליונה או את רמת התמיכה התחתונה).

סוגי ערוצים

עבור רוב הסוחרים, ערוצים עולים ויורדים מועדפים. עד כמה הם “טובים” או לא היא שאלה סובייקטיבית, אך עם זאת, דפוסים אלו הם הסטנדרט בכל הנוגע למסחר בערוץ וניתוח מדדי ערוץ מסחר.

ללא קשר למגמה, חשוב שהקווים יהיו מקבילים זה לזה. שרטוט קווים בזווית לא נכונה יוביל למסקנות שגויות.

פתרונות מסחר

נכס נע בערוץ מחיר כאשר המחיר הבסיסי חוסם על ידי כוחות ההיצע והביקוש. הם יכולים לנוע למטה, למעלה או הצידה. שיאם של גורמים אלה דוחף את פעולת המחיר למהלך מגמת מנהרה. כשיש יותר היצע, ערוץ המחירים נוטה לרדת, יותר ביקוש נוטה לעלות, אם מאזן ההיצע והביקוש הוא הצידה. סוחרים בדרך כלל מחפשים נכסים הנסחרים בתוך ערוץ מחירים. כאשר הם נסחרים בקצה הגבוה של ערוץ המחירים, זה מצביע על כך שהמניה צפויה להיסחר כלפי מטה לכיוון המרכז, וכאשר המניה נסחרת בתחתית ערוץ המחירים, זה מצביע על כך שהמניה צפויה למגמה גבוה יותר:

- הדרך הקלה ביותר להשתמש בערוץ מסחר היא להניח שהנכס הנסחר יישאר בגבולות מסוימים . לפיכך, סוחר סוחר בשורט בכל פעם שהמחיר מגיע לגבול העליון ועסקאות ארוכות בכל פעם שהמחיר מגיע לגבול התחתון.

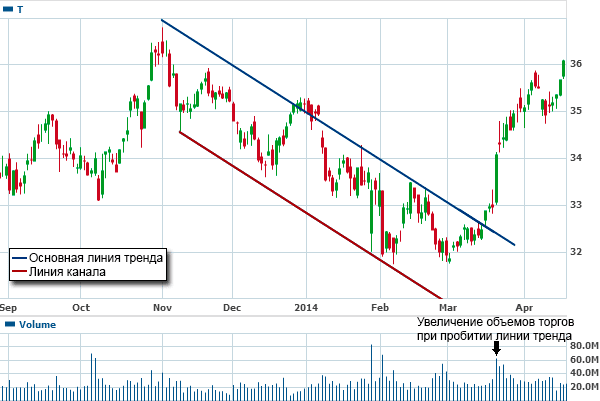

- דרך נוספת היא מסחר בפריצה . ברגע שהנר נפתח ונסגר מחוץ לערוץ – טרייד ארוך כאשר הגבול העליון נשבר ומסחר קצר כאשר הגבול התחתון נשבר. כאשר המחיר פורץ מערוץ, רבים מהפריצות הללו עלולות להיות שקריות. כדי להימנע מכך, לפני הכניסה לשוק, יש להמתין לסגירת הנר מחוץ לערוץ או באופן כללי לבדוק מחדש את קו המגמה.

- אפשרות נוספת בעבודה עם ערוצי מחירים היא להשתמש בהם כמדריך לניתוח מסגרות זמן מרובות . המשמעות היא שאם הנכס נסחר בסמוך לגבול העליון על מסגרת זמן ארוכה יותר, אפשר להיכנס לעסקאות שורט במסגרות זמן נמוכות יותר עם סטופ לוס צמוד. באופן דומה, ניתן לפתוח הזמנות ארוכות במרווח זמן קטן יותר כאשר המחיר מתקרב לגבול התחתון במרווח זמן ארוך יותר.

כיצד לבנות ערוצי מחירים, יישום במסחר: https://youtu.be/iR2irLefsVk Volume יכול גם לספק מידע נוסף בעת מסחר בתבניות אלו. עוצמת הקול היא לא יסולא בפז כאשר מאושרת פריצה של כל אחת מהדפוסים הדו-ערוציים למעלה או למטה. אם נפח חסר יחד עם פריצות דפוס, אז אות המסחר המתקבל אינו אמין באותה מידה. נצפה כי פריצת שווא של תבנית מתרחשת כאשר אין נפח גבוה יותר בתהליך הפריצה. בסופו של דבר, האם משקיע נסחר בשורי או דובי בערוץ למטה/עלייה תלוי לחלוטין בו והאסטרטגיה שלדעתו מתאימה ביותר לצרכיו כרגע. ניתוח טכני של ערוצים במורד הזרם והן במעלה הזרם, ככלל, מייעץ למשקיעים/סוחרים לקנות (או ללכת ללונג) נכס במגמת עלייה ולמכור (או ללכת בשורט) במגמת ירידה. עם זאת, כמה הם צריכים להירשם לרעיון הזה וכמה זמן הם צריכים לעקוב אחר המגמה תלויה לחלוטין. זו הסיבה שהניתוח והחישוב המדויק של ערוצי המסחר וקווי המגמה חיוניים מכיוון שהוא נותן לסוחרים בסיס לגיבוש ולהקל על החלטות פיננסיות. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm שכן הוא נותן לסוחרים מסגרת לגיבוש והקלה על החלטות פיננסיות. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm שכן הוא נותן לסוחרים מסגרת לגיבוש והקלה על החלטות פיננסיות. https://articles.opexflow.com/analysis-methods-and-tools/price-channel-indicator.htm

יתרונות וחסרונות

מסחר בערוץ משמש כמעט בכל צורה של ניתוח פיננסי טכני מסיבה כלשהי, מכיוון שהוא מספק למשקיעים את הדרך הקלה ביותר להשתמש בנתונים בהחלטות המסחר שלהם. כמו כן, לפחות במבט ראשון, ערוץ המחיר אינו דורש הרבה מחקר, ידע במתמטיקה או צורות אחרות של ניתוח, אם כי, כמובן, יש ניואנסים. כך:

- היתרונות העיקריים הקשורים למסחר בערוץ המחיר כוללים תשואות גבוהות, סיכון מינימלי ופיזור גבוה.

- בין החסרונות הם תנודתיות, גורם אנושי, אותות שווא.

מסחר בערוץ המחירים יכול להיות

תנודתי מאוד ובלתי צפוי בתנועות המחירים, במיוחד בשימוש בפרק זמן קצר יותר. למרות הכל, שגיאות עדיין יכולות להשפיע על הנתונים המסופקים על ידי אינדיקטורים למסחר בערוץ, אם כי ברור שהדבר מופחת במידה מסוימת על ידי הפרמטרים החלים של האינדיקטור המדובר. אבל זה טיפשי לפסול את האפשרות של טעות, שכן ניתוח טכני מדויק דורש שנים של לימוד (כדי לפתח את הידע כיצד לזהות את השגיאות הללו).

ערוץ המחיר, כמו כל אינדיקטור של ניתוח טכני, יכול להיות קשור לאותות חיוביים/שליליים שגויים שעלולים להטעות. מסיבה זו, יש להשתמש בכל האינדיקטורים בשילוב עם אחרים, ולספק את הניתוח המדויק והמעמיק ביותר.

ערוצי מסחר הם חלק בלתי נפרד מניתוח המחירים. ללא מושגים כאלה, המשקיעים היו מקבלים החלטות פיננסיות חשובות בצורה עיוורת, בכפוף לתנועות המוזרות של שוק אדיש. רק על ידי לימוד קפדני של תנודות מחירים בעבר וזיהוי הגורמים הכלכליים הבסיסיים לשינויים אלו בשרשרת ההיצע/ביקוש מאפשר לסוחרים לגבש ולהוציא לפועל בהצלחה אסטרטגיות מנצחות.