تحلیل تکنیکال در معاملات – مبانی و روش ها، جهت گیری های تحلیل تکنیکال، ارقام و الگوها در تحلیل با توضیحات و تصاویر.

- تحلیل تکنیکال کجا استفاده می شود و هدف از استفاده از آن در معاملات چیست؟

- جهت گیری تحلیل تکنیکال معاملات

- ارقام و الگوهای تحلیل تکنیکال در معاملات با تصویر: چیست و معنای آنها چیست

- شاخص ها: آنها چه هستند و چگونه در تجزیه و تحلیل گرافیکی استفاده می شوند؟

- تجزیه و تحلیل فنی: مبانی برای مبتدیان

- تحلیل بازار: روش فنی یا بنیادی

- مبانی تحلیل تکنیکال

- تجزیه و تحلیل استاندارد

- تجزیه و تحلیل گرافیکی با استفاده از شاخص ها

- مطالعه مجلدات کامل

- تجزیه و تحلیل بازار با شمعدان

- تحلیل بنیادی: ماهیت آن چیست

- ابزارهای مورد استفاده در تحلیل تکنیکال

- نحوه انجام تحلیل تکنیکال: دستورالعمل های گام به گام برای تجزیه و تحلیل صنایع بورس و بازار مالی

- معاملات روند

- تجارت شکست

- مزایا و معایب تحلیل تکنیکال

تحلیل تکنیکال کجا استفاده می شود و هدف از استفاده از آن در معاملات چیست؟

تجزیه و تحلیل تکنیکال در زمینه معاملات سهام، جایی که سهام، کالاهای مختلف، دارایی های مالی، اوراق قرضه، اختیار معامله و سایر ابزارهای مالی وارد گردش می شوند که قیمت آنها به طور طبیعی در جریان عرضه و تقاضا تعیین می شود، مرتبط است و مورد استفاده قرار می گیرد. در تحلیل تکنیکال، الگوهای قیمت ترکیبی از قیمت افتتاحیه، قیمت بسته شدن، نقاط بالا و پایین توسط کندل ها برای یک دارایی خاص در یک دوره زمانی معین است. فاصله زمانی می تواند به صورت روزانه (از 1 دقیقه تا چند ساعت) یا روزانه، هفتگی و غیره باشد. https://articles.opexflow.com/analysis-methods-and-tools/yaponskie-svechi-v-trajdinge.htm تجزیه و تحلیل روند معاملات سهام و کل بازار به معنای شناسایی روند فعلی و اطمینان از مفروضات خود است. با توجه به توسعه بیشتر قیمت، با استفاده از ابزارهای گرافیکی بنابراین، هدف اصلی تحلیل تکنیکال، تعیین لحظه مناسب برای ورود به معامله با مشاهده رزولوشن این موضوع در خود نمودارها است.

جهت گیری تحلیل تکنیکال معاملات

تحلیل تکنیکال در معاملات دارای دو جریان اصلی است:

- تعریف موارد معمولی مربوط به ارقام خاص یا ترکیب آنها.

- کاربرد داده های گرافیکی

ارقام و الگوهای تحلیل تکنیکال در معاملات با تصویر: چیست و معنای آنها چیست

حامیان استفاده از

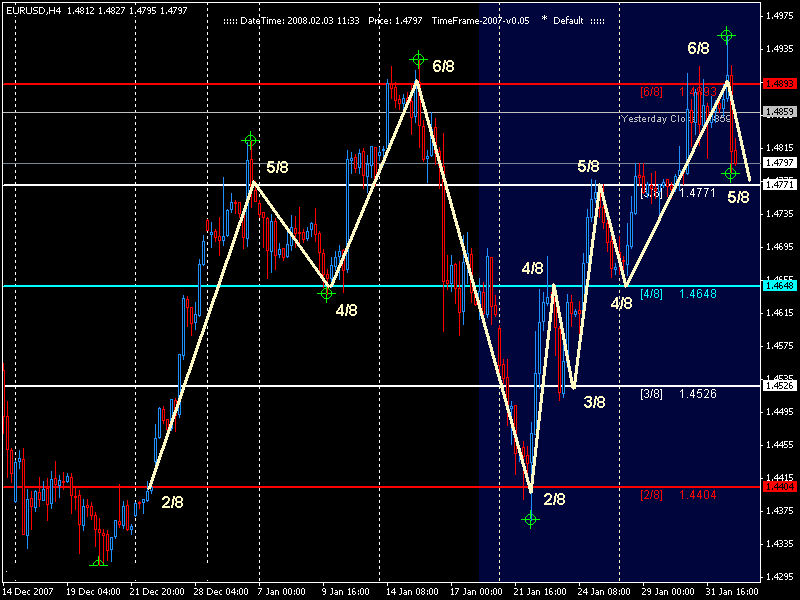

ارقام و الگوها در تحلیل تکنیکال مطمئن هستند که نوسانات، حرکت و تغییر در الگوهای قیمتی فرآیندی طبیعی برای بازار مالی است. تصاویر گرافیکی، اول از همه، به شما این امکان را می دهند که حرکت قیمت ها – روندها را به صورت بصری تشخیص دهید. علاوه بر این، خطوط روند پویا (حمایت و مقاومت) در نمودارها قابل مشاهده است. اینها مراحلی هستند که الگو در لحظه نمی تواند پایین بیاید (سطح حمایت) یا از آن بالاتر نمی تواند بالا رود (سطح مقاومت).

شاخص ها: آنها چه هستند و چگونه در تجزیه و تحلیل گرافیکی استفاده می شوند؟

در دوره دوم تحلیل تکنیکال از عناصر گرافیکی تخصصی – اندیکاتورها استفاده می شود. این ابزار یک علامت خاص نشان می دهد که منطقی بودن خرید/فروش دارایی ها را تایید می کند. از نظر بصری، اندیکاتورها شبیه به تصاویر گرافیکی هستند که به عنوان افزودنی به ماژول قیمت محاسبه و شکل گرفته اند. آنها با توجه به میانگین ارزش قیمت ها یا روند تغییر آنها ساخته می شوند. اندیکاتورها یا در کنار نمودار بر اساس ماژول قیمت یا در قالب یک نمودار نوسان تعاملی جداگانه در یک برگه دیگر قرار دارند. صرف نظر از گزینه نمایش، وظیفه اصلی این ابزار تثبیت، انتخاب نوسانات تصادفی و نشان دادن واضح روند بر اساس ماژول قیمت در بازار در لحظه فعلی است.

ارجاع! سادهترین روش یادگیری و تنظیم و طبق آزمایشهای متعدد، مطمئنترین ابزار نمودارگیری خطوط میانگین متحرک هستند، یعنی نمودارهایی که میانگین ارزش ماژول قیمت را در آخرین دوره زمانی نمایش میدهند.

تجزیه و تحلیل فنی: مبانی برای مبتدیان

سه شرط اصلی وجود دارد که کل ماهیت تحلیل تکنیکال بر آن استوار است:

- همه چیز در قیمت گنجانده شده است . درک و آگاهی از اینکه در حال حاضر قیمت مشخص یک دارایی مالی از چه چیزی ناشی می شود، ضروری است. پیروان این روش تحلیل معاملات بورس استدلال می کنند که تمام آخرین به روز رسانی ها، تمام نوسانات طرفین در بورس (فروشندگان-خریداران)، همه سازمان هایی که کار شرکت های مالی را کنترل می کنند و انتظارات شرکت کنندگان در معاملات بورس – همه چیز وجود دارد. بخشی از قیمت فعلی مهم این است که متوجه این موضوع شوید و تنها پس از آن وارد بورس شوید.

- حرکت ماژول قیمت به روند فعلی بستگی دارد . ماژول ناسازگار نیست و نه از روی هوس، بلکه بر اساس دلایل خاص تغییر می کند. هر چه آنها واضح تر باشند، این تغییر سریعتر توسط یک شرکت کننده در معاملات صرافی مشاهده می شود. همه شرکتکنندگان مردم هستند، بنابراین، هدفشان دستیابی به یک معامله خوب است. بنابراین، عرضه شکل می گیرد و تقاضا از آن ناشی می شود – مکانیسم اصلی بازار. روندها اینگونه شکل می گیرند.

- حرکت قیمت، طبق تاریخ، دوره ای است . اشاره به دلیل این امر دشوار است: شاید نکته در سناریوهای روانشناختی رفتار انسان باشد. از اینجا، اقدامات خودکار دنبال می شود: اگر وضعیت در بازار ناپایدار باشد، دارایی ها فروخته می شوند، اگر اوضاع آرام باشد، آنها خریداری می شوند. همچنین یک اثر معکوس وجود دارد – زمانی که سیگنالی برای خرید یک دارایی داده می شود که توسط همه معامله گران و سرمایه گذاران خوانده می شود، ماژول قیمت افزایش می یابد.

مبانی و روش های تحلیل تکنیکال در معاملات – آموزش برای معامله گران مبتدی و پیشرفته: https://youtu.be/uwxmyD-qQtU

جالب است تغییرات مکرر و توسعه بازار دیگر کسی را شگفت زده نمی کند، بنابراین پیگیری و تلاش برای همگام شدن با عادات جدید بورس دشوار است، اما جالب نیست!

علاوه بر این، تحلیل تکنیکال را می توان در رابطه با هر ابزار مالی استفاده کرد. دارایی های راحت تری وجود دارد که می توان آنها را پردازش و کنترل کرد و دارایی های “فنی” کمتری وجود دارد، اما این بدان معنا نیست که نمی توان آنها را دنبال کرد.

تحلیل بازار: روش فنی یا بنیادی

روش های مختلفی برای تجزیه و تحلیل بازار ارزهای دیجیتال وجود دارد و اگر در انتخاب عجله دارید، از هر دو استفاده کنید! در هر دو روش، عناصری وجود دارند که هنگام کار با ابزارهای مالی ضروری هستند. بیایید هر روش را با جزئیات بیشتری تجزیه و تحلیل کنیم.

مبانی تحلیل تکنیکال

تحلیل تکنیکال کلاسیک بر اساس دسته بندی های تحقیقاتی زیر است:

- تجزیه و تحلیل استاندارد – گزینه های ممکن را برای تغییر ماژول های قیمت با استفاده از روش بصری نشان می دهد – الگوها و خطوط بر روی نمایش گرافیکی قیمت ها مشخص می شوند.

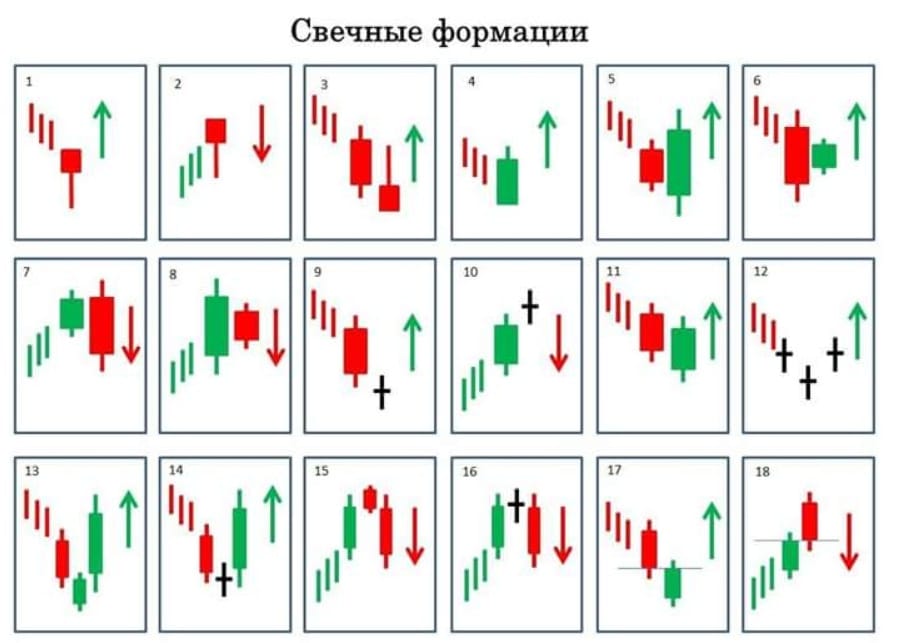

انواع الگوهای شمعدان - تجزیه و تحلیل گرافیکی با استفاده از شاخص ها – گزینه هایی را برای تغییر ماژول قیمت با استفاده از محاسبات ریاضی نشان می دهد.

- مطالعه حجم کامل – احتمال تغییر در ماژول قیمت در آینده را از نقطه نظر تعداد معاملات انجام شده با یک ابزار مالی که منجر به تغییرات قیمت شده است، تعیین می کند.

- تجزیه و تحلیل بازار با استفاده از کندل – احتمال حرکت قیمت را بر اساس ترکیبی از عناصر کندل ژاپنی در نظر می گیرد.

بنابراین هر دسته از تحقیقات چیست؟

تجزیه و تحلیل استاندارد

معنای روش این است که نموداری از خطوط ماژول قیمت تشکیل می شود که روندها را شروع می کند و جهت هایی را که قیمت در آن تغییر می کند و همچنین سطوح آن را نشان می دهد و مناطقی را نشان می دهد که شرکت کنندگان در معاملات مبادله ای بیشتر درگیر هستند – این رفتار مشخص می شود. گزینه های احتمالی برای ادامه، عدم قطعیت یا معکوس روند فعلی.

توجه داشته باشید! قبل از استفاده از این نوع تحلیل، مطمئن شوید که دانش کافی دارید. حتی اشتباهات جزئی می تواند منجر به ضررهای جدی شود.

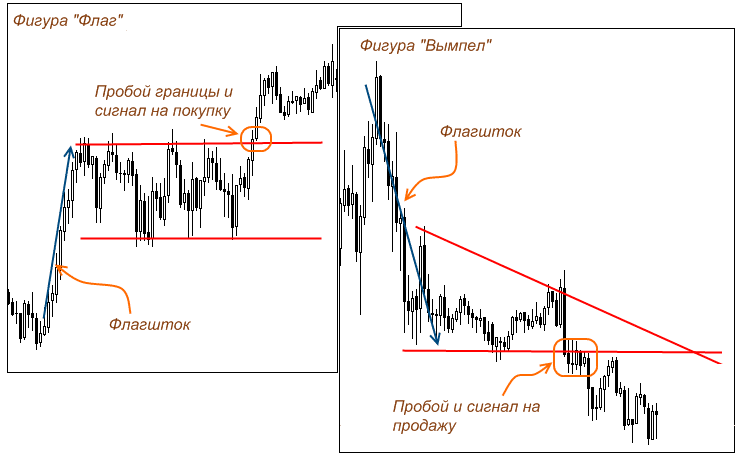

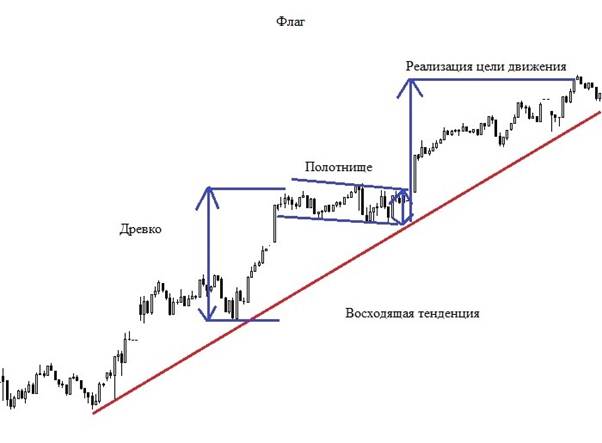

پرچم و پرچم مسئول ادامه روند هستند. آنها بر روی تصویر گرافیکی به شرح زیر شکل می گیرند: معامله گران یا سرمایه گذاران بزرگ می خواهند یک ابزار مالی را با شرایط مطلوب خریداری کنند، اگر ماژول قیمت موقعیت خود را در امتداد روند با موانع کم یا بدون هیچ تغییری تغییر دهد و در تغییرات خود ثابت بماند (از دیدگاه تجزیه و تحلیل فنی قیمت، عوامل اساسی آن نیز در نظر گرفته شده است). بنابراین، در نمودار، چنین الگوهایی با جهش های تیز غیرمنتظره در قیمت (قطب ها) نمایش داده می شوند، به موقعیت های بعدی (پانل ها) می رسند، سپس ضربه ای داده می شود که عرض این دو عنصر را تعیین می کند.

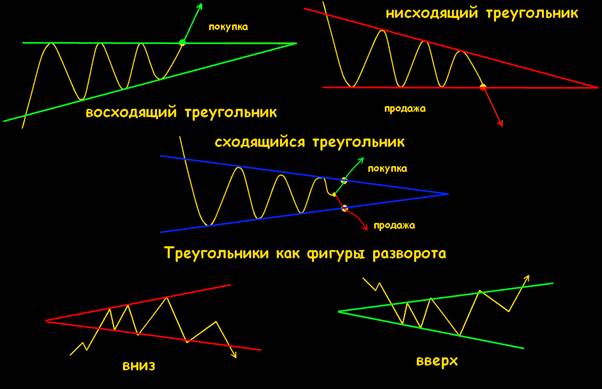

مثلث است. زمانی شکل میگیرد که بازار بین خریداران و فروشندگان برابری برقرار کند، زمانی که معلوم نیست کدام طرف بیشتر از آن خواهد بود و قیمت در کدام جهت حرکت میکند. در صفحه نمایش گرافیکی، مثلث از مقادیر حداقل و حداکثر و همچنین دامنه تغییرات محو شده تشکیل شده است که نشان می دهد یک طرف شرکت کنندگان نسبت به طرف دیگر پایین تر است.

تجزیه و تحلیل گرافیکی با استفاده از شاخص ها

دسته شاخصها شامل روشهای ریاضی برای شناسایی ماژولهای قیمت غیرمنطقی بالا (بیش از حد خرید) و غیرقابل توجیه پایین (زیاد فروش) در رابطه با محدوده حرکت گذشته است. هر روندی دارای دوره رشد و کاهش / کاهش توسعه است. بنابراین می توان یک ابزار مالی را در یک روند صعودی با قیمت مطلوب خریداری کرد و سپس آن را با قیمت بالا مجدداً فروخت و یا با استفاده از اسیلاتورها دارایی را با جذاب ترین قیمت خریداری کرد. نوسانگرهای اصلی (شاخصها) شاخص قدرت نسبی هستند که شرایط قیمت را در محدوده تعیینشده و متغیر نوسانات ماژول قیمت، هم بالا و هم پایین نشان میدهند.

ارجاع! اسیلاتورها و اندیکاتورهای پیشرو اغلب با یکدیگر مخلوط می شوند و ترکیبات مؤثری برای فیلتر کردن کار در بازار سهام به دست می آورند. به طور جداگانه، نوسانگرها برای انتخاب خاصی از جذاب ترین ارزش استفاده می شوند.

مطالعه مجلدات کامل

مطالعه حجم معاملات در بازار اخیراً محبوبیت پیدا کرده است. تجزیه و تحلیل حجم معاملات را می توان در TA استاندارد یا با استفاده از روش های جدید انجام داد: تجزیه و تحلیل خوشه ای و مطالعه حجم های افقی.

تجزیه و تحلیل بازار با شمعدان

این روش تجزیه و تحلیل در قرون وسطی آغاز شد و توسط تاجر ژاپنی Munehisa Homma ابداع شد. اصل تجزیه و تحلیل کندل استیک این است که برخی از پیش بینی ها در مورد ماژول قیمت با استفاده از ترکیبی از کندل های ژاپنی در رابطه با یکدیگر انجام می شود. این گزینه همچنین شامل کار عناصر شمعدانی فردی است که بسته به مکان روند در حال حاضر معنای خاصی را نشان می دهد. منطق تجزیه و تحلیل کندل استیک در این است که شرکت کننده در معاملات بورس از تعادل قدرت فروشگاه ها در زمانی که قیمت های افتتاح و بسته شدن برابر است مطلع شود.

تحلیل بنیادی: ماهیت آن چیست

سوله های مالی و مبادله ای دارای خاصیت خودانگیختگی هستند: حتی بی اهمیت ترین موقعیت ها، تغییرات یا مشکلات لزوماً منجر به وضعیت نامتعادل ماژول قیمت می شود – نرخ ارز تغییر می کند، قیمت ها تغییر می کند. چنین موقعیت هایی ممکن است چشم انداز بلندمدتی داشته باشند (بحران های اقتصادی)، یا ممکن است در چند لحظه به پایان برسند – دوره چنین نوساناتی به مقیاس رویداد و نحوه تأثیر آن بر منابع مالی بستگی دارد. تحلیل فاندامنتال در معاملات راهی است که به معامله گران سهام اجازه می دهد رفتار خود را در حین معامله تغییر دهند. تجزیه و تحلیل بنیادی مستلزم جریان مداوم اطلاعات جدید و همچنین مقدار کافی دانش و شهود واقعی واقعی یک شرکت کننده در معاملات مبادله است. با توجه به این موضوع، نه تنها امکان یافتن و پردازش سریع اطلاعات خبری مهم است،

ابزارهای مورد استفاده در تحلیل تکنیکال

تجزیه و تحلیل فنی خوب است زیرا برای اجرای آن یک معامله گر می تواند از هر ابزار راحت و مؤثری در مورد کار خود استفاده کند، زیرا تعداد بسیار زیادی از آنها وجود دارد. با این حال، ابزارهای خطی برای مدت طولانی در صنعت بورس پیشرو بوده اند. ابزارهای خطی TA شامل مجموعه ای از خطوط است: خطوط عمودی، افقی و خطوط روند.

جالب هست! برخی از شرکت کنندگان در معاملات مبادله سطوح را در یک زاویه ترسیم می کنند – هر چه درجه زاویه بالاتر باشد، روند قدرت بیشتری پیدا می کند. بنابراین، خطی که در زاویه 45 درجه ترسیم شده است، یک روند به شدت جهت دار در نظر گرفته می شود.

نحوه انجام تحلیل تکنیکال: دستورالعمل های گام به گام برای تجزیه و تحلیل صنایع بورس و بازار مالی

عمده الگوریتمهای معاملاتی بخشی از یکی از دستههای زیر هستند:

- معاملات روند؛

- معاملات شکست;

- تجارت در جهت پایدار؛

- معاملات ضد روند .

معاملات روند

در این صنعت، فرمول برنده این است: روند + منطقه قابل توجه + سیگنال ورودی.

- روند . در اینجا استفاده از خطوط میانگین متحرک سودآورتر است.

- منطقه قابل توجه سطوح افقی، خطوط روند یا میانگین متحرک است.

- سیگنال ورودی به عنوان یک سیگنال برای ورود، می توانید از هر روشی برای تجزیه و تحلیل بازار که در بالا ارائه شده است استفاده کنید. به عنوان مثال، آنالیز کندل استیک خواهد بود.

تجارت شکست

نوسانات در ماژول قیمت ثابت نیست، آنها الگوی مشخصی ندارند. دوره هایی با نوسانات جزئی قیمت با زمان هایی که ماژول قیمت بالا و پایین می پرد جایگزین می شوند. این نشان می دهد که بهترین زمان برای شکست، دوره نوسانات پایین قیمت است. الگو:

- ما سطح نوسان قیمت را تعیین می کنیم: نوسانات زیاد ماژول قیمت یا پایین. برای این اهداف، می توانید از نوسانگر ATR استفاده کنید، این امکان را به شما می دهد تا وضعیت مبادله را در لحظه تعیین کنید. دوره نوسانات کم نشان می دهد که بازار به زودی منتظر نوآوری است.

- منتظر ورود سیگنال هستیم.

مزایا و معایب تحلیل تکنیکال

مانند هر روشی که در بازار مالی استفاده می شود، فرآیند TA دارای مزایا و معایب خود است. نقاط قوت:

- TA را می توان در رابطه با هر ابزار مالی و در هر جایگاهی استفاده کرد: هم برای ارز و هم برای مبادلات سهام کشورهای مختلف جهان مناسب است.

- استفاده از نمودارها به معامله گر اجازه می دهد تا هر دوره زمانی را به طور جداگانه تجزیه و تحلیل کند – از 60 دقیقه تا یک قرن.

- روش های مورد استفاده در تحلیل تکنیکال بر اساس اقداماتی است که در یک مبادله واقعی انجام می شود.

- تمام اطلاعات استفاده شده در TA به روز هستند.

نقاط ضعف:

- ذهنیت دیدگاه دو شرکت کننده مختلف در معاملات بورس در مورد یک موقعیت خاص می تواند کاملاً متفاوت باشد و یک معامله گر تازه کار به راحتی می تواند آنچه را که می خواهد ببیند و نه تصویر واقعی را که در حال حاضر در بازار اتفاق می افتد متوجه شود.

- TA می گوید فقط احتمال وقوع یک رویداد را نشان می دهد، اما تضمین خاصی برای وقوع آن نمی دهد.

- تحلیل تکنیکال مبتنی بر عملیات ریاضی است، بنابراین برای مبتدیانی که ممکن است دانش و مهارت کافی نداشته باشند، این روش تحلیل بازار پیچیده و طاقت فرسا به نظر می رسد.

- تجزیه و تحلیل تکنیکال مبتنی بر اطلاعات به روز و اخبار تازه است، بنابراین مهم است که بتوانیم اخبار را به سرعت پیدا کنیم، پردازش کنیم و از آن در دوره مربوط به آن استفاده کنیم.

стадии освоение.изучаю