Tekninen analyysi kaupankäynnissä – perusteet ja menetelmät, teknisen analyysin ohjeet, analyysin luvut ja kuviot selitysten ja kuvien kera.

- Missä teknistä analyysiä käytetään ja mihin tarkoitukseen sitä käytetään kaupankäynnissä?

- Kaupankäynnin teknisen analyysin ohjeet

- Kuvakaupan teknisen analyysin luvut ja mallit: mikä se on ja mikä niiden merkitys

- Indikaattorit: mitä ne ovat ja miten niitä käytetään graafisessa analyysissä?

- Tekninen analyysi: perusteet aloittelijoille

- Markkina-analyysi: tekninen tai perusmenetelmä

- Teknisen analyysin perusteet

- Standardianalyysi

- Graafinen analyysi indikaattoreita käyttäen

- Täyden volyymin tutkimus

- Markkina-analyysi kynttilänjaloilla

- Fundamentaalinen analyysi: mikä on sen ydin

- Teknisessä analyysissä käytetyt työkalut

- Teknisen analyysin suorittaminen: vaiheittaiset ohjeet pörssi- ja rahoitusmarkkinatoimialojen analysointiin

- Trendikauppa

- Breakout-kauppa

- Teknisen analyysin edut ja haitat

Missä teknistä analyysiä käytetään ja mihin tarkoitukseen sitä käytetään kaupankäynnissä?

Tekninen analyysi on relevanttia ja sitä käytetään osakekaupan alalla, jossa liikkeelle tulevat osakkeet, erilaiset tavarat, rahoitusvarat, joukkovelkakirjat, optiot ja muut rahoitusinstrumentit, joiden hinta määräytyy luonnollisesti kysynnän ja tarjonnan myötä. Teknisessä analyysissä hintamallit ovat yhdistelmä avaushintaa, päätöskurssia sekä kynttilänjalkojen korkeita ja alimmia pisteitä tietyn omaisuuden tietyn ajanjakson aikana. Aikaväli voi olla joko päivänsisäinen (yhdestä minuutista useisiin tunteihin) tai päivittäin, viikoittain jne. https://articles.opexflow.com/analysis-methods-and-tools/yaponskie-svechi-v-trajdinge.htm Osakekaupan trendien ja markkinoiden analysointi kokonaisuudessaan tarkoittaa nykyisen trendin tunnistamista ja olettamuksiisi luottamista tulevasta hintakehityksestä, käyttämällä graafisia työkaluja. Siksi teknisen analyysin päätavoite on määrittää oikea hetki kaupankäynnille tarkastelemalla tämän ratkaisua itse kaavioista.

Kaupankäynnin teknisen analyysin ohjeet

Teknisellä analyysillä kaupankäynnissä on kaksi päävirtaa:

- Tiettyjä lukuja tai niiden yhdistelmiä vastaavien tyypillisten tapausten määrittely.

- Graafisten tietojen soveltaminen.

Kuvakaupan teknisen analyysin luvut ja mallit: mikä se on ja mikä niiden merkitys

Lukujen ja kuvioiden käytön kannattajat

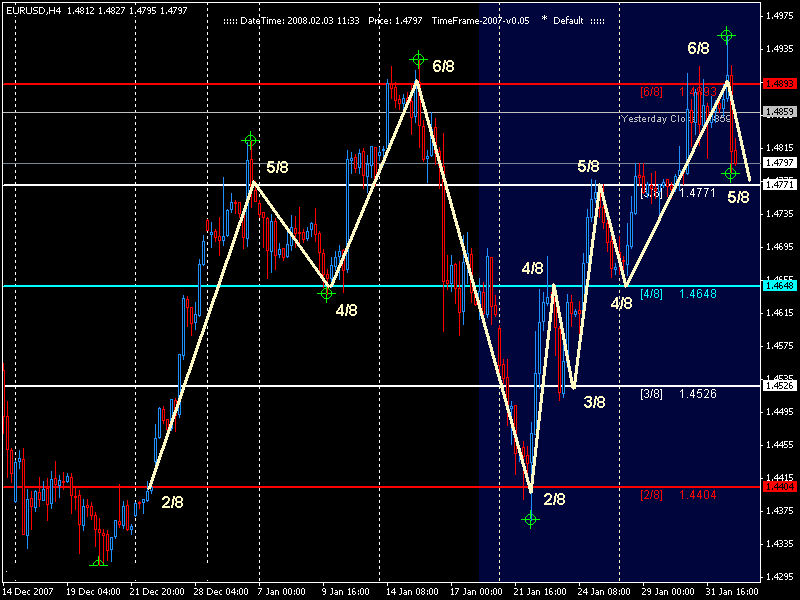

teknisessä analyysissä ovat varmoja siitä, että hintamallien volatiliteetti, liike ja muutokset ovat luonnollinen prosessi rahoitusmarkkinoilla. Graafisten kuvien avulla voit ensinnäkin tunnistaa visuaalisesti hintojen liikkeet – trendit. Lisäksi kaavioissa näkyy dynaamisia trendiviivoja (tuki ja vastus). Nämä ovat vaiheita, joiden alapuolelle kuvio ei voi pudota tällä hetkellä (tukitaso) tai jonka yläpuolelle se ei voi nousta (vastustaso).

Indikaattorit: mitä ne ovat ja miten niitä käytetään graafisessa analyysissä?

Teknisen analyysin toisessa kurssissa käytetään erikoistuneita graafisia elementtejä – indikaattoreita. Tämä työkalu antaa erityisen merkin, joka vahvistaa omaisuuden ostamisen/myynnin kohtuullisuuden. Visuaalisesti indikaattorit näyttävät graafisilta kuvilta, jotka on laskettu ja muodostettu lisäyksenä hintamoduuliin. Ne on rakennettu hintojen keskiarvon tai niiden muutostrendin mukaan. Indikaattorit sijaitsevat joko hintamoduulikohtaisen kaavion vieressä tai erillisen interaktiivisen vaihtelukaavion muodossa toisessa välilehdessä. Riippumatta näyttövaihtoehdosta, tämän työkalun päätehtävänä on vakauttaa, valita satunnainen volatiliteetti ja osoittaa selkeästi hintamoduulin trendi markkinoilla tällä hetkellä.

Viite! Helpoimmin opittava ja asetettava ja lukuisten testien mukaan luotettavimmat kaaviotyökalut ovat liukuvat keskiarvoviivat eli kaaviot, jotka näyttävät hintamoduulin keskiarvon viimeiseltä ajanjaksolta.

Tekninen analyysi: perusteet aloittelijoille

On kolme päämääräystä, joihin teknisen analyysin koko olemus perustuu:

- Kaikki sisältyy hintaan . On välttämätöntä ymmärtää ja olla tietoinen siitä, mistä rahoitusvaran tietty hinta tällä hetkellä syntyy. Tämän pörssikaupan analysointimenetelmän seuraajat väittävät, että kaikki uusimmat päivitykset, kaikki pörssin osapuolten vaihtelut (myyjät-ostajat), kaikki organisaatiot, jotka hallitsevat rahoitusyritysten työtä ja pörssikaupan osallistujien odotuksia – kaikki on osa nykyisestä hinnasta. Tämä on tärkeää ymmärtää ja vasta sitten mennä pörssiin.

- Hintamoduulin liike riippuu vallitsevasta trendistä . Moduuli ei ole epäjohdonmukainen ja muuttuu ei mielijohteesta, vaan erityisistä syistä. Mitä selkeämpiä ne ovat, sitä nopeammin pörssikaupan osallistuja huomaa tämän muutoksen. Kaikki osallistujat ovat ihmisiä, joten he pyrkivät tekemään hyvän sopimuksen. Siten tarjonta muodostuu ja kysyntä seuraa siitä – markkinoiden päämekanismi. Näin trendit muodostuvat.

- Hintojen muutos on historian mukaan säännöllistä . Syytä tähän on vaikea osoittaa: ehkä pointti on ihmisen käyttäytymisen psykologisissa skenaarioissa. Tästä seuraa automaattisia toimia: jos tilanne markkinoilla on epävakaa, omaisuus myydään, jos tilanne on rauhallinen, ne ostetaan. Vaikutus on myös päinvastainen – hintamoduuli nousee, kun kaikki kauppiaat ja sijoittajat lukevat signaalin omaisuuden ostamisesta.

Kaupankäynnin teknisen analyysin perusteet ja menetelmät – koulutus aloittelijoille ja edistyneille kauppiaille: https://youtu.be/uwxmyD-qQtU

Mielenkiintoista! Markkinoiden säännölliset muutokset ja kehitys eivät enää yllätä ketään, joten vaihdon uusien tapojen seuraaminen ja pyrkiminen on vaikeaa, mutta ei vähemmän mielenkiintoista!

Lisäksi teknistä analyysiä voidaan käyttää minkä tahansa rahoitusvälineen suhteen. On helpompi käsitellä ja ohjata omaisuutta, ja vähemmän ”teknisiä”, mutta tämä ei tarkoita, etteikö niitä voisi seurata.

Markkina-analyysi: tekninen tai perusmenetelmä

On olemassa useita tapoja analysoida kryptovaluuttamarkkinoita, ja jos olet kiireessä valinnassa, käytä molempia! Molemmissa menetelmissä on elementtejä, jotka ovat välttämättömiä työskennellessäsi rahoitusinstrumenttien kanssa. Analysoidaan kutakin menetelmää yksityiskohtaisemmin.

Teknisen analyysin perusteet

Klassinen tekninen analyysi perustuu seuraaviin tutkimuskategorioihin:

- standardianalyysi – paljastaa mahdolliset vaihtoehdot hintamoduulien muuttamiseen visuaalisella menetelmällä – kuviot ja viivat hahmotellaan hintojen graafisessa näytössä;

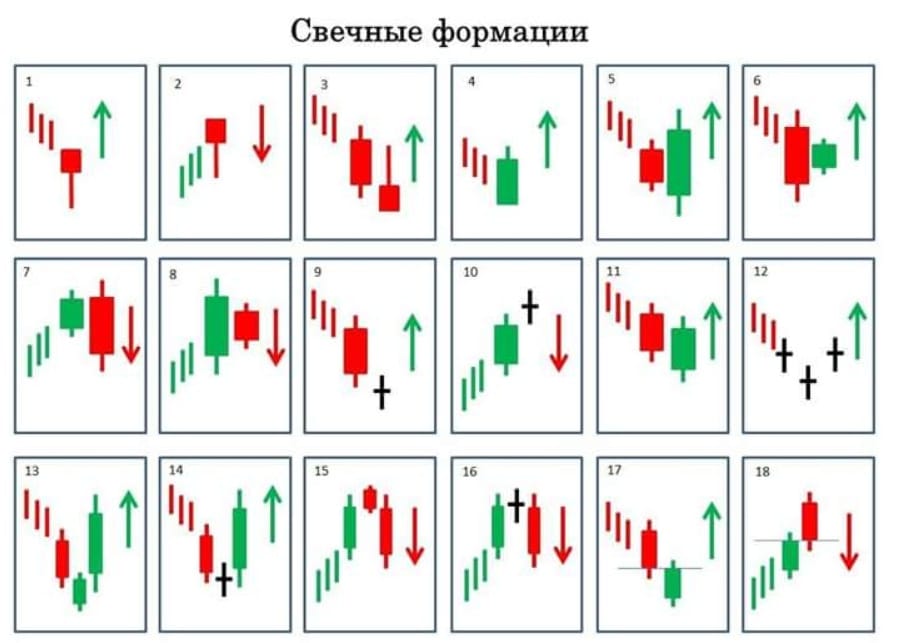

Kynttilänjalkakuvioiden tyypit - graafinen analyysi indikaattoreilla – paljastaa vaihtoehdot hintamoduulin muuttamiseen matemaattisten laskelmien avulla;

- kokonaisten volyymien tutkimus – määrittää hintamoduulin muutoksen todennäköisyyden tulevaisuudessa hintamuutoksiin johtaneiden rahoitusvälineiden kanssa suoritettujen transaktioiden lukumäärän kannalta;

- markkina-analyysi kynttilänjalkojen avulla – ottaa huomioon hintojen muutoksen todennäköisyyden japanilaisten kynttilänjalkojen yhdistelmän perusteella.

Mikä on siis kukin tutkimusluokka.

Standardianalyysi

Menetelmän tarkoitus on, että muodostuu hintamoduulirivien kaavio, joka käynnistää trendit ja osoittaa suunnat, joihin hinta muuttuu, sekä sen tasot osoittaen alueet, joilla pörssikaupan osallistujat ovat eniten mukana – tämä käyttäytyminen on ominaista todennäköiset vaihtoehdot jatkumiselle, epävarmuudelle tai nykyisen trendin kääntämiselle.

Merkintä! Ennen kuin käytät tämäntyyppistä analyysia, varmista, että sinulla on riittävät tiedot. Pienetkin virheet voivat johtaa vakaviin tappioihin.

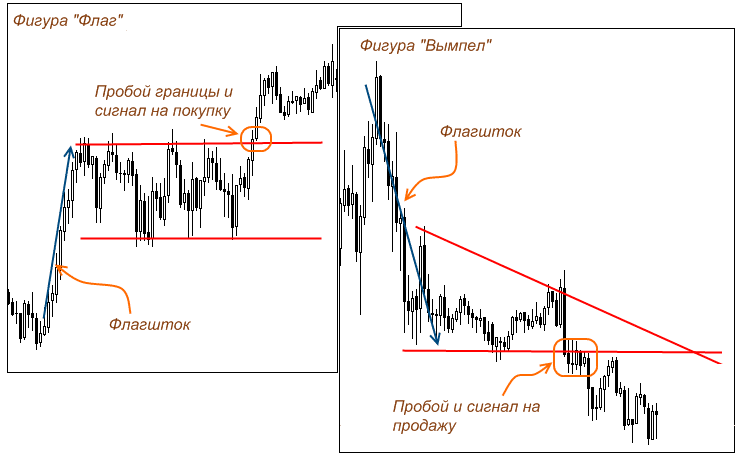

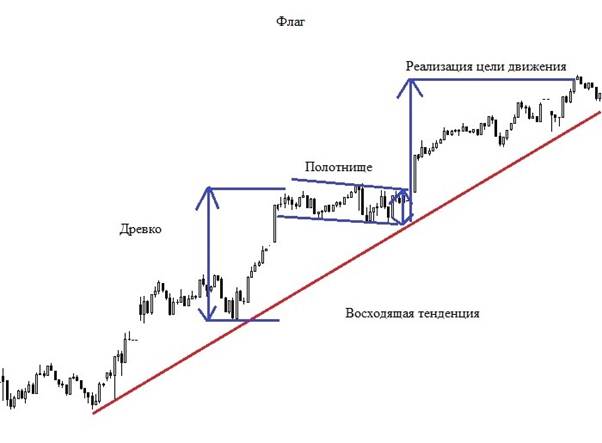

Lippu ja viiri ovat vastuussa trendin jatkumisesta. Ne muodostuvat graafisessa kuvassa seuraavasti: suuret kauppiaat tai sijoittajat haluavat ostaa rahoitusinstrumentin edullisin ehdoin, jos hintamoduuli muuttaa asemaansa trendin mukaan ilman tai vähän esteitä ja pysyy muutoksissaan vakaana ( hinnan tekninen analyysi, sen perustekijät otetaan myös huomioon ). Siten kaaviossa tällaiset kuviot näkyvät odottamattomina jyrkinä hinnanhyppyinä (navat), saavutetaan myöhemmät paikat (paneelit), sitten annetaan impulssi, joka määrittää näiden kahden elementin leveyden.

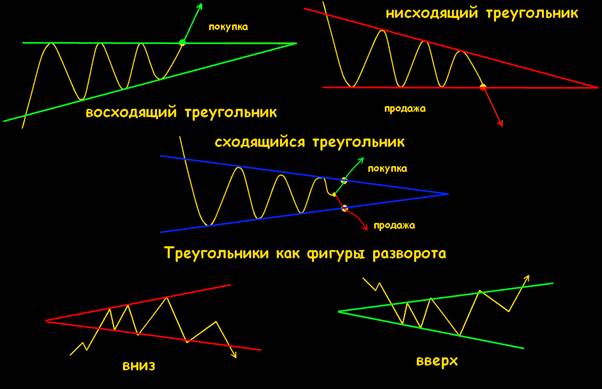

kolmio. Se muodostuu, kun markkinat luovat tasa-arvon ostajien ja myyjien välille, kun ei tiedetä, kumpi puoli painaa enemmän ja mihin suuntaan hinta liikkuu edelleen. Graafisella näytöllä kolmio koostuu minimi- ja maksimiarvoista sekä häipyvästä muutosamplitudista, joka osoittaa, että osallistujien toinen puoli on toista huonompi.

Graafinen analyysi indikaattoreita käyttäen

Indikaattoriluokka sisältää matemaattisia menetelmiä sekä kohtuuttoman korkeiden (yliostettu) että kohtuuttoman alhaisten (ylimyyty) hintamoduulien tunnistamiseksi suhteessa aikaisempaan vaihteluväliin. Kaikilla trendeillä on sekä kasvun että kehityksen hidastumisen/laskemisen kausi. Siksi voidaan ostaa rahoitusinstrumentti edulliseen hintaan nousevassa trendissä ja myydä se sitten edelleen korkeaan hintaan tai ostaa omaisuus houkuttelevimpaan hintaan oskillaattorien avulla. Perusoskillaattorit (indikaattorit) ovat suhteellinen voimaindeksi, joka ilmaisee hintatilanteita hintamoduulin volatiliteetin vakiintuneiden ja muuttuvien rajojen sisällä sekä ylös- että alaspäin.

Viite! Johtavat oskillaattorit ja indikaattorit sekoitetaan usein keskenään, jolloin saadaan tehokkaita yhdistelmiä osakemarkkinoiden suodatustöihin. Oskillaattoria käytetään erikseen houkuttelevimman arvon tiettyyn valintaan.

Täyden volyymin tutkimus

Markkinoiden kaupankäyntimäärien tutkimus on viime aikoina saavuttanut suosiota. Kaupankäyntivolyymien analysointi voidaan tehdä vakiona TA:ssa tai uusilla menetelmillä: klusterianalyysillä ja horisontaalisten volyymien tutkimuksella.

Markkina-analyysi kynttilänjaloilla

Tämä analyysimenetelmä syntyi keskiajalta ja sen keksi japanilainen kauppias Munehisa Homma. Kynttilänjalka-analyysin periaate on, että hintamoduulista tehdään joitain ennusteita käyttämällä japanilaisten kynttilänjalkojen yhdistelmiä toisiinsa nähden. Tämä vaihtoehto sisältää myös yksittäisten kynttilänjalkaelementtien työn, jotka osoittavat tietyn merkityksen trendin tämänhetkisen sijainnin mukaan. Kynttilänjalka-analyysin logiikka piilee siinä, että pörssikaupankäynnin osallistujalle ilmoitetaan kauppojen tehotase, kun avaus- ja päätöskurssit ovat samat.

Fundamentaalinen analyysi: mikä on sen ydin

Rahoitus- ja pörsseillä on spontaanisuuden ominaisuus: mitättömätkin tilanteet, muutokset tai ongelmat johtavat välttämättä hintamoduulin epätasapainoiseen tilaan – valuuttakurssi muuttuu, kurssit muuttuvat. Tällaisilla tilanteilla voi olla pitkän tähtäimen näkökulma (talouskriisit) tai ne voivat päättyä hetkessä – tällaisen vaihtelun aika riippuu tapahtuman laajuudesta ja siitä, miten se vaikutti taloudellisiin resursseihin. Kaupankäynnin perusanalyysi on tapa, jolla osakekauppiaat voivat muuttaa käyttäytymistään kaupan aikana. Fundamentaalinen analyysi edellyttää jatkuvaa uuden tiedon kulkua sekä riittävää osaamista ja aidosti selkeää intuitiota pörssikaupankäyntiin osallistujalta. Tämän vuoksi on tärkeää paitsi löytää ja käsitellä uutistietoja nopeasti,

Teknisessä analyysissä käytetyt työkalut

Tekninen analyysi on hyvä, koska sen toteuttamiseen elinkeinonharjoittaja voi käyttää mitä tahansa käteviä ja tehokkaita työhönsä liittyviä työkaluja, koska niitä on melko suuri määrä. Lineaariset instrumentit ovat kuitenkin olleet johtajia pörssiteollisuudessa jo pitkään. Lineaariset TA-työkalut sisältävät joukon viivoja: pysty-, vaaka- ja trendiviivoja.

Mielenkiintoista! Jotkut pörssikaupan osallistujat piirtävät tasoja kulmassa – mitä korkeampi kulman aste on, sitä enemmän trendi vahvistuu. Siksi 45° kulmassa piirrettyä viivaa pidetään vahvasti suuntautuvana trendinä.

Teknisen analyysin suorittaminen: vaiheittaiset ohjeet pörssi- ja rahoitusmarkkinatoimialojen analysointiin

Suurin osa kaupankäyntialgoritmeista kuuluu johonkin seuraavista luokista:

- trendi kaupankäynti;

- erittely kauppa;

- kaupankäynti vakaaseen suuntaan;

- vastatrendin kauppa .

Trendikauppa

Tällä alalla voittokaava on: trendi + merkittävä alue + tulosignaali.

- trendi . Tässä on kannattavampaa käyttää liukuvan keskiarvon viivoja.

- Merkittävä alue on vaakatasot, trendiviivat tai liukuvat keskiarvot.

- Sisääntulosignaali . Signaalina tulolle voit käyttää mitä tahansa edellä esitettyä markkina-analyysimenetelmää. Se on esimerkiksi kynttilänjalka-analyysi.

Breakout-kauppa

Hintamoduulin vaihtelut eivät ole johdonmukaisia, niillä ei ole tiettyä kaavaa. Pienten hintavaihteluiden jaksot korvataan aikoina, jolloin hintamoduuli hyppää ylös ja alas. Tämä osoittaa, että paras aika purkamiseen on alhaisten hintavaihteluiden aika. Kuvio:

- Määritämme hintavaihtelutason: hintamoduulin korkea volatiliteetti vai alhainen. Näihin tarkoituksiin voit käyttää ATR-oskillaattoria, jonka avulla voit määrittää vaihdon tilan tällä hetkellä. Alhaisten vaihteluiden aika osoittaa, että markkinat odottavat pian innovaatioita.

- Odotamme signaalin tuloa.

Teknisen analyysin edut ja haitat

Kuten kaikilla rahoitusmarkkinoilla käytetyillä menetelmillä, TA-prosessilla on hyvät ja huonot puolensa. Vahvuudet:

- TA:ta voidaan käyttää minkä tahansa rahoitusvälineen kanssa ja missä tahansa markkinarakossa: se sopii sekä valuutta- että pörsseihin eri maailman maissa;

- kaavioiden avulla elinkeinonharjoittaja voi analysoida erikseen minkä tahansa ajanjakson – 60 minuutista vuosisataan;

- teknisessä analyysissä käytetyt menetelmät perustuvat reaalipörssissä tapahtuviin toimiin;

- Kaikki TA:ssa käytetyt tiedot ovat ajan tasalla.

Heikot puolet:

- subjektiivisuus. Kahden eri pörssikaupan osallistujan näkemykset tietystä tilanteesta voivat olla täysin erilaisia, ja aloitteleva kauppias huomaa helposti sen, mitä hän haluaa nähdä, eikä todellista kuvaa, joka tällä hetkellä tapahtuu markkinoilla;

- TA sanoo vain ilmaisevan jonkin tapahtuman todennäköisyyden, mutta ei anna erityisiä takeita siitä, että se tapahtuu;

- tekninen analyysi perustuu matemaattisiin operaatioihin, joten aloittelijoille, joilla ei ehkä ole tarpeeksi tietoa ja taitoja, tämä tapa analysoida markkinoita näyttää monimutkaiselta ja ylivoimaiselta;

- tekninen analyysi perustuu ajantasaiseen tietoon ja tuoreisiin uutisiin, joten on tärkeää, että uutiset voidaan löytää, käsitellä ja käyttää nopeasti niiden relevanttiuden aikana.

стадии освоение.изучаю