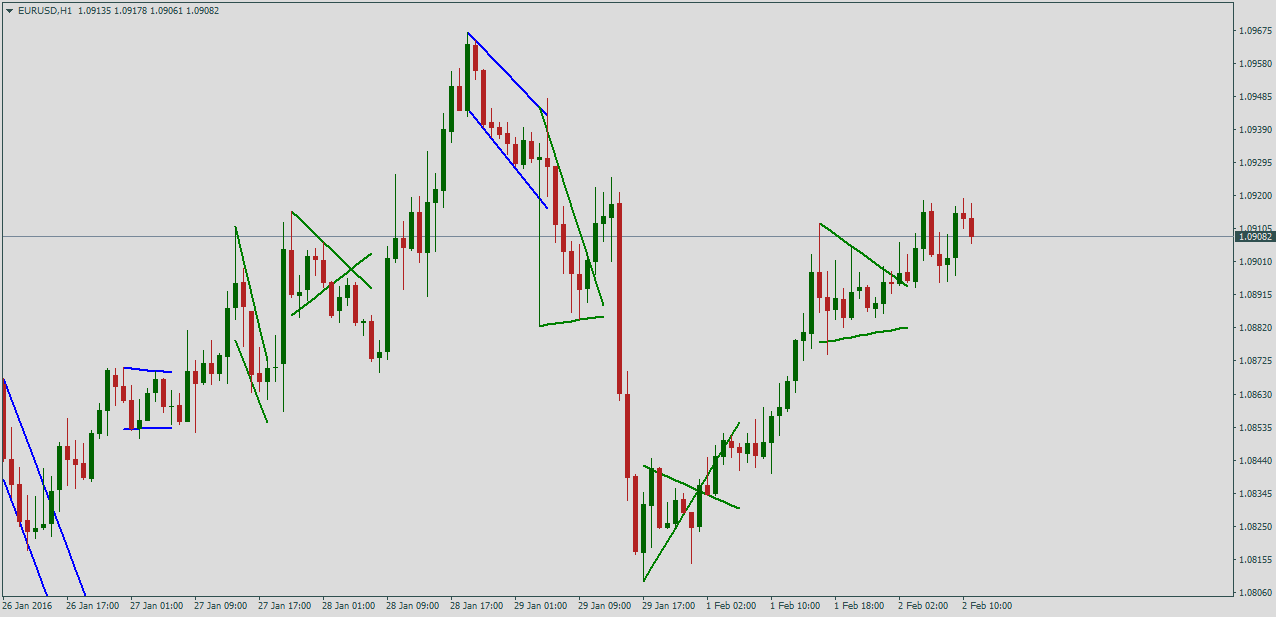

Zahlen und Indikatoren sind die wichtigsten Hilfsmittel für einen Trader, um die Richtung der Preisbewegung vorherzusagen. Und wenn Indikatoren dazu neigen, mit ihren Messwerten zu spät zu kommen, dann erfüllen die Zahlen ihren Zweck am genauesten. Der Artikel enthält eine detaillierte Analyse dessen, was eine „Flaggen“-Figur ist, ihre Bildungsregeln und verschiedene Erscheinungsformen in der Grafik. Darüber hinaus werden die Hauptunterschiede zu verwandten Zahlen, mehreren Handelsstrategien und Regeln zur Risikobilanzierung beschrieben.

- Abbildung „Flag“ – Beschreibung und Bedeutung des Musters im Handel

- Visuelle Figurdefinition

- Die Bestandteile der Figur „Flagge“

- Arten von Flaggenfiguren – bärische, bullische und andere Muster

- Bullische Flagge in einem Abwärtstrend

- Bärenflagge in einem Aufwärtstrend

- Die Hauptunterschiede zwischen der Flagge und anderen Handelsmustern

- Praktische Anwendung des Flaggenmusters im Handel

- Strategie 1

- Strategie 2

- Strategie 3

- Vorteile und Nachteile

- Fehler und Risiken

- Expertenmeinung

Abbildung „Flag“ – Beschreibung und Bedeutung des Musters im Handel

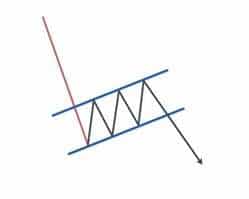

Die Flagge ist eines der Elemente der Bildung der Fortsetzung der Trendrichtung. Die Hauptunterscheidungsmerkmale des Musters sind:

- Absolut gleichmäßige Formation zwischen Unterstützungs- und Widerstandslinie.

- Richtungswinkel gegen den Trend.

- Bildung nach Impulsbewegungen.

Das Flag ist eine Volumenkumulationszahl. Es entsteht nach scharfen, großen Sprüngen in Richtung des Trends.

Visuelle Figurdefinition

Das Bestimmen des Flaggenmusters auf dem Chart ist ganz einfach. Die Hauptsache ist, die Bewegung vor der Figur genau auszuwählen, gefolgt von einer Verlangsamung:

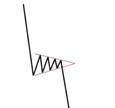

- Die Formation beginnt mit einem scharfen Preisimpuls des Preises. Gleichzeitig enthält die Kerze das maximale Volumen, das für diese Bewegung ausgegeben wird. So entsteht der „Mast“, „Fahnenmast“ oder „Griff“ der Fahne.

- Nachdem das Volumen aufgebraucht ist, trifft der Kurs auf den Widerstand der anderen Marktteilnehmer und rollt zurück, bis zur Hälfte der Höhe des vorherigen Impulses. So wird das Preisminimum oder -maximum der Flagge gebildet (je nach Trend).

- Dann bewegt sich der Preis in einem Winkel von der Unterstützung zum Widerstand, während er eine genaue und parallele Spanne beibehält.

Nach mehreren Formationen von Tiefs und Hochs durchbricht der Kurs die Flagge und setzt die Trendrichtung fort. Dies geschieht durch das Erscheinen neuer und ausreichend großer Preismengen auf dem Markt.

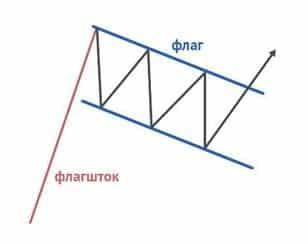

Die Bestandteile der Figur „Flagge“

Die Flaggenform besteht aus folgenden Elementen:

- „Schaft“ – wird aus der letzten Impulskerze gebildet.

- Der erste Rollback entsteht aufgrund mangelnden Volumens und Widerstands von gegenüberliegenden Marktteilnehmern.

- Unterstützungs- und Widerstandslinie – die einen äquidistanten Kanal bilden und den Preis in der Spanne halten.

- Der Neigungswinkel gegen den Trend . Ermöglicht es Ihnen, eine Form als Flagge zu definieren.

- Die Reichweite ist die Höhe der Flagge. Oft wird die Reichweite des Musters durch die Höhe des Pols gebildet und beträgt ½ oder 1/3 dieser Höhe der Impulskerze.

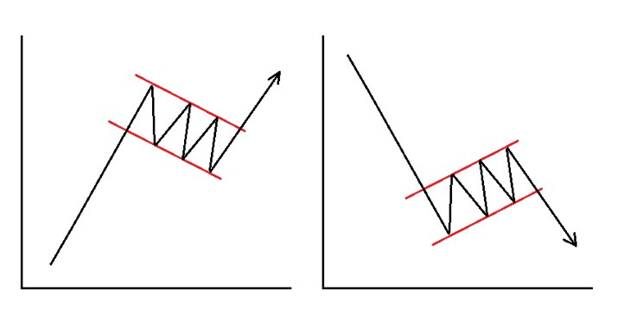

Arten von Flaggenfiguren – bärische, bullische und andere Muster

Es gibt zwei Haupttypen von Flaggenmustern:

- Bärenflagge – gebildet von Verkäufern in einem Aufwärtstrend unter dem Einfluss von Käufern.

- Bullish – gegründet von Käufern in einem Abwärtstrend unter dem Einfluss von Verkäufern.

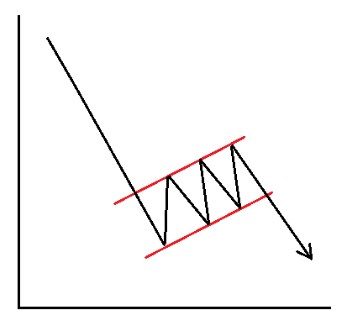

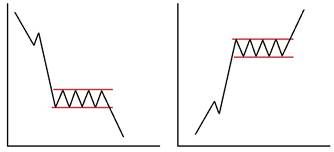

Bullische Flagge in einem Abwärtstrend

Das bullische Flaggenmuster entsteht in einem Abwärtstrend auf Kosten der Käufer, aber unter dem Einfluss der Verkäufer. Die Figur wird wie folgt gebildet:

- In einem Abwärtstrend wird ein großes Preisvolumen injiziert oder sein Rest aktiviert. Dies trägt zur Bildung einer großen Momentum-Kerze bei, die oft ein wichtiges Kurstief durchbricht. So entsteht der „Pol“ der Flagge.

- Aufgrund des vollständigen Verbrauchs des Volumens trifft der Preis auf den Widerstand der Käufer, wobei sich das erste Pullback-Maximum weiter bildet.

- Der geschwächte Einfluss der Verkäufer, aber in Gegenwart eines kleinen Volumens, ermöglicht es Ihnen, Widerstand zu leisten und den Preis weiter nach unten zu drücken. Dies bildet den zweiten Stützpunkt.

- Der zweite Widerstandspunkt liegt oberhalb des ersten. Dies ist auf den Wunsch der Verkäufer zurückzuführen, die Kosten zu überschätzen und den Abwärtstrend vom günstigsten Preis im aktuellen Zeitraum fortzusetzen. Gleichzeitig erlaubt ein unzureichendes Volumen kein Durchbrechen der Stütze. Es gibt also ein neues Kurstief, das höher ist als das vorherige. Käufer versuchen, in höheren Positionen Fuß zu fassen.

- Fixierung auf einen höheren Vermögenswert im Bereich Widerstand.

- Ein Satz mit dem größten Volumen, der das Durchbrechen der Unterstützungslinie ermöglicht.

Während dieser ganzen Zeit erscheinen Schatten im Bereich von Unterstützung und Widerstand, die die etablierten Ebenen durchbrechen. Die Konzentration solcher Schatten nimmt im Unterstützungsbereich zu, was auf einen bevorstehenden Ausbruch hinweist.

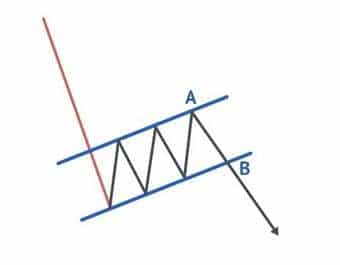

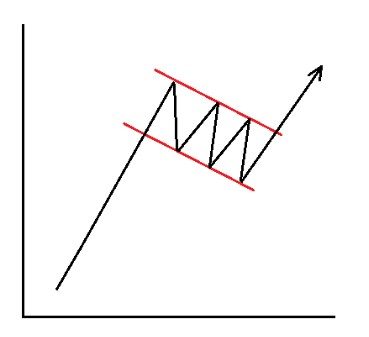

Bärenflagge in einem Aufwärtstrend

In einem Aufwärtstrend ist die Logik des Erscheinens der Flagge umgekehrt:

- Der „Pol“ der Figur und der erste Widerstandspunkt werden durch die Injektion des maximalen Volumens gebildet, um eine höhere und teurere Preisposition zu sichern.

- Dann gibt es einen Rollback des Wertes aufgrund des Einflusses der Verkäufer. Käufer können den Trend aufgrund des fehlenden Volumens nicht fortsetzen, und Verkäufer erzeugen mit ihrem geringen Volumen Widerstand und Rückzug. Der erste Stützpunkt wird gebildet.

- Nachdem sie einen Unterstützungspunkt festgelegt haben, treiben die Bullen den Preis mit einem kleinen Volumen nach oben, behalten so ihre Positionen bei und fixieren ein neues Hoch, das niedriger als das vorherige ist.

- Bären erhöhen den Druck, aber der Mangel an Energie und der Widerstand der Käufer erlauben es ihnen nicht, das Unterstützungsniveau zu durchbrechen. Gleichzeitig erhalten die Bullen den niedrigsten Wert des Vermögenswerts zu einem bestimmten Zeitpunkt.

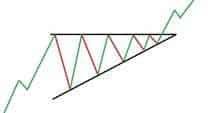

Die Hauptunterschiede zwischen der Flagge und anderen Handelsmustern

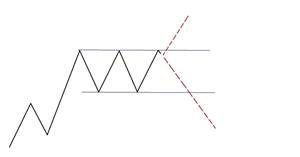

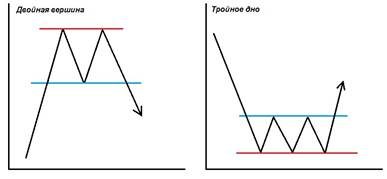

Bei der technischen Analyse der Märkte werden verschiedene Zahlen verwendet. In diesem Fall lohnt es sich, ihre Ausrichtung und Formationsgeometrie zu berücksichtigen. Von solchen Figuren wie:

Dreieck , Keil und Wimpel unterscheidet sich die Flagge vor allem in der Symmetrie des Bereichs. Seine Unterstützungs- und Widerstandslinien sind gleich weit voneinander entfernt und verengen sich nicht in Richtung der Preisbewegung.

- Rechteck . Auch ein Trendfortsetzungsmuster. Das Muster unterscheidet sich von der Flagge nur dadurch, dass es genau horizontal geformt ist, ohne Neigung gegen die Bewegungsrichtung.

- Kanal . Hier finden Sie fast vollständige Ähnlichkeit, mit der Ausnahme, dass der Kanal aufgrund scharfer Impulse nicht gebildet wird. Der Bildung dieser Figur geht eine schleppende Bewegung in Richtung des Trends voraus, mit einigem Widerstand von gegenüberliegenden Marktteilnehmern. Wenn das Handelsvolumen vollständig ausgegeben ist, bildet der Kanal eine langwierige Bewegung innerhalb seiner Bandbreite.

- Scheitel . Auch ähnlich dem Kanal und der Flagge. Der Unterschied besteht darin, dass die Spitze streng horizontal geformt ist und eine Änderung der Trendrichtung darstellt.

Wichtig! Das Erstellen einer Figur kann erst dann am genauesten sein, wenn die beiden Stütz- und Widerstandspunkte vollständig festgelegt sind. Nur so ist es möglich, die gegebene Formation, ihre Reichweite, den Neigungswinkel und das Vorhandensein einer gleichmäßigen Entfernung von Unterstützung und Widerstand mit Sicherheit zu bestimmen.

Praktische Anwendung des Flaggenmusters im Handel

Als nächstes werden 3 Hauptstrategien basierend auf dem Flaggenmuster betrachtet. Die Strategien werden am Beispiel einer bärischen Formation in einem Aufwärtstrend beschrieben.

Strategie 1

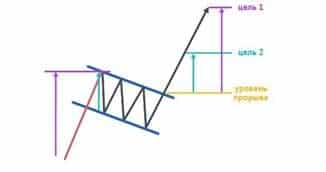

Diese Handelsmethode ermöglicht es Ihnen, einen neuen Preispunkt zu finden, um einen Handel zu eröffnen. Die Strategie bietet auch die Möglichkeit, zusätzliches Volumen zu kaufen, indem Sie eine Position auf einem niedrigeren Niveau eröffnen:

- Der Preis stieß nach einer starken Aufwärtsbewegung auf Widerstand von Verkäufern. Dann gibt es einen Rollback in die entgegengesetzte Richtung. Die ersten Hochs und Tiefs des Kurses bilden sich heraus.

- Die weitere Bildung der Spanne erfolgt aufgrund von zwei weiteren festen Stütz- und Widerstandspunkten. Das zweite Maximum wird auf dem Chart gebildet, niedriger als das vorherige und das zweite Minimum, das ebenfalls im Verhältnis zum vorherigen gesunken ist.

- Es ist erforderlich, eine Widerstandslinie bei den Hochs und eine Unterstützungslinie bei den Tiefs festzulegen.

- Eine ausstehende Kauforder wird auf dem Niveau des ersten Hochs gesetzt.

- In der Mitte, zwischen dem ersten Hoch und Tief, wird ein Stop-Loss gesetzt.

Strategie 2

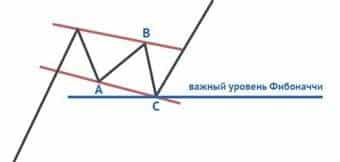

Diese Handelsmethode ermöglicht es Ihnen, den Markt vom niedrigsten Preispunkt in der Spanne der Flagge aus zu betreten. Der Vorteil der Strategie besteht darin, dass sie mit

Fibonacci-Ebenen ergänzt werden kann .

- Korrigieren Sie auf dem Preisdiagramm das Vorhandensein des Flaggenmusters und markieren Sie es mit Unterstützungs- und Widerstandslinien für 4 Berührungen (2 von oben – 2 von unten).

- Dehnen Sie außerdem das Fibonacci-Niveau vom ersten Hoch bis zum ersten Tief.

- Es wird ein Raster gebildet, auf dessen Ebenen: von 23 bis 61 der Punkt der Bildung des nächsten Minimums angezeigt wird.

- Der Einstieg in den Markt erfolgt ab Level 23, Stop-Loss wird in einem Abstand von 10 oder mehr Punkten gesetzt.

Strategie 3

Diese Strategie ähnelt der ersten, unterscheidet sich jedoch dadurch, dass das Geschäft manuell und ohne Pending Order durchgeführt wird.

- Es ist notwendig, auf die Bildung einer rückläufigen Formation zu warten, die aus 2 Unterstützungs- und Widerstandspunkten besteht.

- Ein Kauf-Trade wird eröffnet, wenn das Widerstandsniveau durchbrochen wird und eine neue Kerze in Richtung des Trends gebildet wird.

- Der Stop-Loss wird hinter dem gebrochenen Level in einem Abstand von mehr als 10 Punkten gesetzt.

Diese Technik ermöglicht es Ihnen, Risiken zu reduzieren und eine Position mit einem schnellen Impulszusammenbruch der Formation zu eröffnen.

Vorteile und Nachteile

Die Verwendung der Flaggenformation in der technischen Analyse hat ihre Vor- und Nachteile. Unter den Vorteilen können identifiziert werden:

- Die Formation zeigt die Fortsetzung des aktuellen Trends an.

- Ermöglicht es Ihnen, den genauesten Punkt zu finden, um eine zusätzliche Position einzugeben.

- Gibt Ihnen die Möglichkeit, mit Pending Orders bei einem Zusammenbruch zu handeln.

Die Figur hat auch Mängel.

- Es erfordert eine genaue Berechnung der Stop-Loss-Einstellung.

- Es kann lange dauern, bis es sich bildet.

Trotz der Mängel reduziert die Flagge die Handelsrisiken erheblich, ermöglicht es dem Händler, die Situation einzuschätzen und die Priorität der Marktteilnehmer zu bestimmen.

Fehler und Risiken

Beim Handel innerhalb der gebildeten Flagge und zum Zeitpunkt des Zusammenbruchs sollte der Händler Folgendes berücksichtigen:

- Der Deal befindet sich auf dem Unterstützungsniveau (Aufwärtstrend), wenn der dritte Punkt fixiert ist. Die zweite Berührung der Unterstützung in einem Aufwärtstrend zeigt nur die Bildung einer Flaggenfigur und einer äquidistanten Spanne an.

- Die Konstruktion von Grenzlinien wird nur von den Körpern der Kerzen durchgeführt. Schatten zeigen nur die Momentumstärke der Marktteilnehmer an.

- Der Stop-Loss wird hinter den vorherigen Ebenen und langen Schatten gesetzt. Bei einem Aufwärtstrend wird beim Eröffnen eines Kaufhandels ab der dritten Berührung der Stop-Loss unterhalb dieses Punktes gesetzt, in einem Abstand von 10 oder mehr Punkten.

Der Handel mit dieser Formation birgt ein hohes Risiko, wenn sie in einem höheren Zeitrahmen gebildet und in einem niedrigeren Zeitrahmen gehandelt wird. Bei einem Aufwärtstrend und einer Bärenflagge auf dem Stunden-Chart bildet diese Formation beispielsweise einen langen Abwärtstrend über einen Zeitraum von fünf Minuten. Der Handel im 5-Minuten-Zeitrahmen nach unten wird aufgrund einer plötzlichen Umkehr (Zusammenbruch des Widerstands bei H1) so riskant wie möglich. Das Flaggenmuster – eine vollständige Anleitung zum Handeln des Flaggenmusters: https://youtu.be/ER5tCzKbPrI

Expertenmeinung

Die Flaggenzahl wird von Händlern aktiv genutzt, um Geschäfte in Richtung der Trendfortsetzung abzuschließen. Diese Formation ermöglicht es Ihnen, Risiken zu reduzieren und das genaueste Geschäft abzuschließen. Ein weiterer Grund für die Verwendung ist die Tatsache, dass, wenn ein wichtiges Niveau in dem Bereich gebildet wird, die Formation seinen Zusammenbruch anzeigt. Das erspart den Marktteilnehmern Transaktionen für eine Trendwende. Die Flaggenformation ist in der technischen Analyse nützlich. Für Anfänger können Sie die Priorität und Stärke auf dem Markt genauer bestimmen, ihre Erfahrung und Statistiken über erfolgreiche Transaktionen verbessern. Beim Handel im Bereich dieser Zahl gilt es vor allem, die Regeln des Risikomanagements zu befolgen und die genaue Lage der Berührungspunkte abzuwarten.