اعداد و شمار اور اشارے قیمت کی حرکت کی سمت کی پیشین گوئی کرنے میں تاجر کے لیے اہم معاون ہوتے ہیں۔ اور اگر اشارے پڑھنے میں دیر سے ہوتے ہیں، تو اعداد و شمار درست طریقے سے اپنے مقصد کو پورا کرتے ہیں۔ مضمون اس بات کا تفصیلی تجزیہ فراہم کرتا ہے کہ “پرچم” کی شکل کیا ہے، اس کی تشکیل کے قواعد اور چارٹ پر مختلف قسم کے اظہارات۔ مزید برآں، متعلقہ اعداد و شمار سے اہم اختلافات، متعدد تجارتی حکمت عملی، اور رسک اکاؤنٹنگ کے اصول بیان کیے گئے ہیں۔

- پیکر “پرچم” – ٹریڈنگ میں پیٹرن کی وضاحت اور معنی

- بصری اعداد و شمار کی تعریف

- اعداد و شمار کے اجزاء “پرچم”

- پرچم کے اعداد و شمار کی اقسام – مندی، تیزی اور دیگر پیٹرن

- نیچے کے رجحان میں تیزی کا جھنڈا۔

- اوپری رجحان میں جھنڈا اٹھائیں

- ٹریڈنگ میں پرچم اور دیگر پیٹرن کے درمیان اہم فرق

- ٹریڈنگ میں فلیگ پیٹرن کا عملی اطلاق

- حکمت عملی 1

- حکمت عملی 2

- حکمت عملی 3

- فائدے اور نقصانات

- غلطیاں اور خطرات

- ماہر کی رائے

پیکر “پرچم” – ٹریڈنگ میں پیٹرن کی وضاحت اور معنی

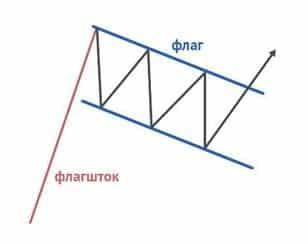

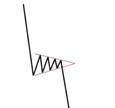

جھنڈا رجحان کی سمت کے تسلسل کی تشکیل کے عناصر میں سے ایک ہے۔ پیٹرن کی اہم امتیازی خصوصیات یہ ہیں:

- حمایت اور مزاحمتی لائنوں کے درمیان بالکل بھی تشکیل۔

- رجحان کے خلاف سمت کا زاویہ۔

- تسلسل کی نقل و حرکت کے بعد تشکیل۔

جھنڈا ایک حجم جمع کرنے والی شخصیت ہے۔ یہ رجحان کی سمت میں تیز، بڑی چھلانگ کے بعد تشکیل دیا جاتا ہے.

بصری اعداد و شمار کی تعریف

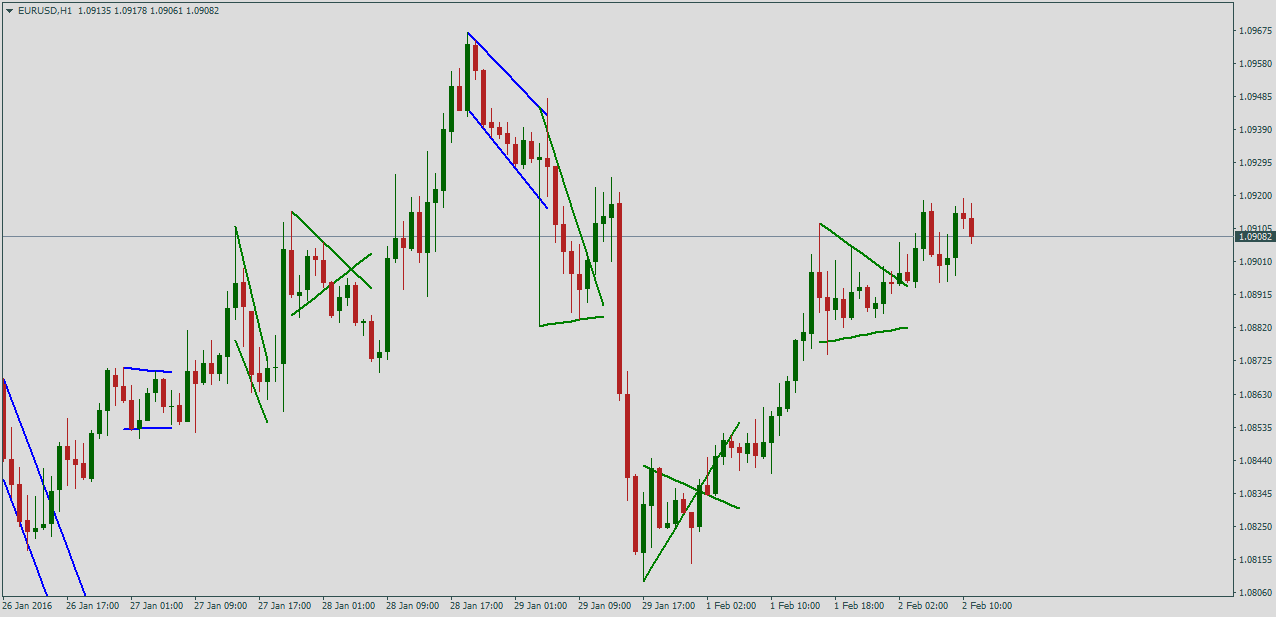

چارٹ پر پرچم کے پیٹرن کا تعین کرنا بہت آسان ہے۔ اہم بات یہ ہے کہ اعداد و شمار سے پہلے کی حرکت کو درست طریقے سے منتخب کریں، اس کے بعد سست روی:

- تشکیل قیمت کے تیز رفتار تسلسل کے ساتھ شروع ہوتی ہے۔ ایک ہی وقت میں، موم بتی میں زیادہ سے زیادہ حجم ہے جو اس تحریک پر خرچ کیا جاتا ہے. اس طرح پرچم کا “قطب”، “پرچم” یا “ہینڈل” بنتا ہے۔

- حجم کو استعمال کرنے کے بعد، قیمت مخالف مارکیٹ کے شرکاء کی طرف سے مزاحمت کو پورا کرتی ہے اور پچھلے تسلسل کی اونچائی ½ تک واپس لوٹ جاتی ہے۔ اس طرح پرچم کی کم سے کم یا زیادہ سے زیادہ قیمت بنتی ہے (رجحان پر منحصر ہے)۔

- پھر قیمت ایک درست اور متوازی حد کو برقرار رکھتے ہوئے، ایک زاویہ پر سپورٹ سے مزاحمت کی طرف بڑھ جاتی ہے۔

نشیب و فراز کی کئی شکلوں کے بعد، قیمت پرچم کو توڑ دیتی ہے اور رجحان کی سمت کو جاری رکھتی ہے۔ یہ نئی اور کافی بڑی قیمت والیوم کی مارکیٹ میں ظاہر ہونے کی وجہ سے ہوتا ہے۔

اعداد و شمار کے اجزاء “پرچم”

پرچم کی شکل مندرجہ ذیل عناصر پر مشتمل ہے:

- “شافٹ” – آخری تسلسل موم بتی سے بنتا ہے۔

- پہلا رول بیک حجم کی کمی اور مخالف مارکیٹ کے شرکاء کی مزاحمت کی وجہ سے بنتا ہے۔

- سپورٹ اور ریزسٹنس لائن – جو ایک مساوی چینل بناتی ہے اور قیمت کو ایک حد میں رکھتی ہے۔

- رجحان کے خلاف جھکاؤ کا زاویہ ۔ آپ کو ایک جھنڈے کے طور پر ایک شکل کی وضاحت کرنے کی اجازت دیتا ہے۔

- رینج پرچم کی اونچائی ہے۔ اکثر پیٹرن کی حد قطب کی اونچائی سے بنتی ہے اور یہ امپلس کینڈل کی اس اونچائی کا ½ یا 1/3 ہے۔

پرچم کے اعداد و شمار کی اقسام – مندی، تیزی اور دیگر پیٹرن

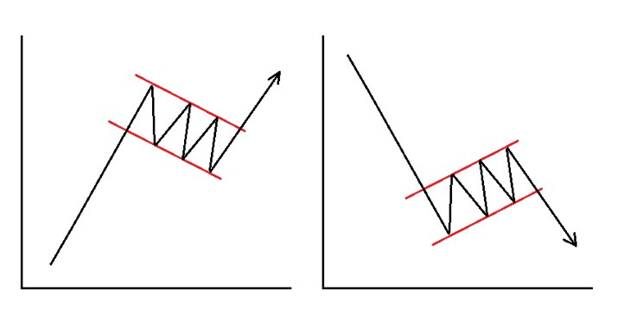

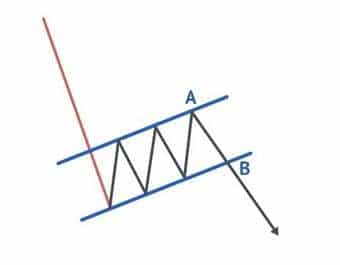

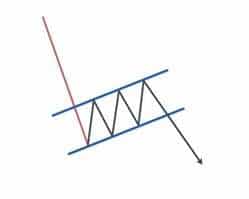

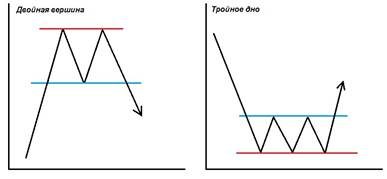

پرچم پیٹرن کی دو اہم اقسام ہیں:

- ریچھ کا جھنڈا – خریداروں کے زیر اثر فروخت کنندگان کے ذریعہ ایک اوپری رجحان میں تشکیل دیا گیا ہے۔

- Bullish – فروخت کنندگان کے زیر اثر نیچے کے رجحان میں خریداروں نے قائم کیا۔

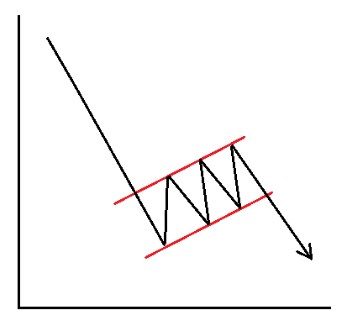

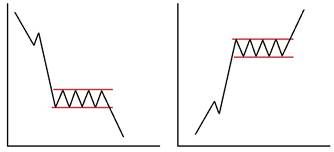

نیچے کے رجحان میں تیزی کا جھنڈا۔

تیزی کے جھنڈے کا پیٹرن، نیچے کے رحجان میں، خریداروں کی قیمت پر، لیکن بیچنے والوں کے زیر اثر بنتا ہے۔ اعداد و شمار مندرجہ ذیل کے طور پر تشکیل دی گئی ہے:

- کمی کے رجحان میں، قیمت کا ایک بڑا حجم لگایا جاتا ہے یا اس کا بقیہ حصہ چالو ہوتا ہے۔ یہ ایک بڑی مومینٹم کینڈل کی تشکیل میں اہم کردار ادا کرتا ہے، جو اکثر اہم قیمت کم سے ٹوٹ جاتی ہے۔ اس طرح پرچم کا “قطب” بنتا ہے۔

- حجم کی پوری کھپت کی وجہ سے، قیمت خریداروں کی مزاحمت کو پورا کرتی ہے، پہلے پل بیک زیادہ سے زیادہ کی مزید تشکیل کے ساتھ۔

- بیچنے والوں کا کمزور اثر، لیکن کم حجم کی موجودگی میں، آپ کو مزاحمت پیدا کرنے اور قیمت کو نیچے دھکیلنا جاری رکھنے کی اجازت دیتا ہے۔ یہ دوسرا سپورٹ پوائنٹ بناتا ہے۔

- مزاحمت کا دوسرا نقطہ پہلے کے اوپر ہوتا ہے۔ یہ فروخت کنندگان کی طرف سے لاگت کا زیادہ تخمینہ لگانے اور موجودہ وقت میں انتہائی سازگار قیمت سے نیچے کے رجحان کو جاری رکھنے کی خواہش کی وجہ سے ہے۔ ایک ہی وقت میں، ناکافی حجم سپورٹ کو توڑنے کی اجازت نہیں دیتا ہے۔ اس لیے ایک نئی قیمت کم ہے، جو پچھلی قیمت سے زیادہ ہے۔ خریدار اعلیٰ عہدوں پر قدم جمانے کی کوشش کر رہے ہیں۔

- مزاحمت کے علاقے میں اعلی اثاثہ کی قیمت پر فکسنگ.

- سب سے بڑے حجم کا ایک سیٹ، جو سپورٹ لائن کو توڑنے کی اجازت دے گا۔

اس تمام وقت، سائے حمایت اور مزاحمت کے علاقے میں ظاہر ہوتے ہیں، جو قائم شدہ سطحوں کو توڑتے ہیں. اس طرح کے سائے کا ارتکاز سپورٹ ایریا میں بڑھتا ہے، جو ایک آسنن بریک آؤٹ کی نشاندہی کرتا ہے۔

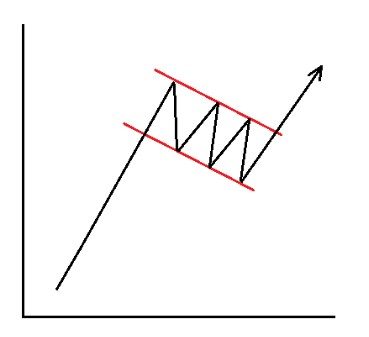

اوپری رجحان میں جھنڈا اٹھائیں

ایک اوپری رجحان میں، جھنڈے کی ظاہری منطق کو الٹ دیا جاتا ہے:

- اعداد و شمار کا “قطب” اور مزاحمت کا پہلا نقطہ زیادہ سے زیادہ والیوم کو انجیکشن لگا کر تشکیل دیا جاتا ہے تاکہ اعلی اور زیادہ مہنگی قیمت کی پوزیشن حاصل کی جاسکے۔

- پھر فروخت کنندگان کے اثر و رسوخ کی وجہ سے قیمت کا ایک رول بیک ہوتا ہے۔ حجم کی کمی کی وجہ سے خریدار اس رجحان کو جاری نہیں رکھ سکتے، اور بیچنے والے اپنے کم حجم کے ساتھ مزاحمت اور پل بیک کرتے ہیں۔ حمایت کا پہلا نقطہ تشکیل دیا گیا ہے۔

- سپورٹ پوائنٹ کو ٹھیک کرنے کے بعد، بیل تھوڑی مقدار کے ساتھ قیمت کو بڑھاتے ہیں، اس طرح اپنی پوزیشن برقرار رکھتے ہیں اور ایک نئی اونچائی طے کرتے ہیں، جو کہ پچھلے سے کم ہے۔

- ریچھ دباؤ میں اضافہ کرتے ہیں، لیکن توانائی کی کمی اور خریداروں کی مزاحمت انہیں سپورٹ لیول کو توڑنے کی اجازت نہیں دیتی۔ ایک ہی وقت میں، بیل ایک مقررہ وقت پر اثاثہ کی سب سے کم قیمت وصول کرتے ہیں۔

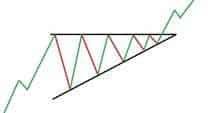

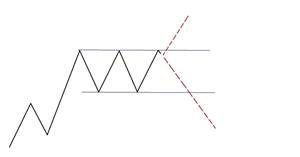

ٹریڈنگ میں پرچم اور دیگر پیٹرن کے درمیان اہم فرق

مارکیٹوں کے تکنیکی تجزیہ میں مختلف اعداد و شمار استعمال کیے جاتے ہیں۔ اس صورت میں، یہ ان کی واقفیت اور تشکیل جیومیٹری پر غور کرنے کے قابل ہے. اس طرح کے اعداد و شمار سے جیسے:

مثلث ، پچر اور قلمی، جھنڈا بنیادی طور پر حد کی ہم آہنگی میں مختلف ہوتا ہے۔ اس کی سپورٹ اور مزاحمتی لکیریں ایک دوسرے سے مساوی ہیں، قیمت کی حرکت کی سمت میں تنگ نہیں ہیں۔

- مستطیل _ ایک رجحان تسلسل کا نمونہ بھی۔ پیٹرن جھنڈے سے صرف اس صورت میں مختلف ہے کہ یہ حرکت کی سمت کے خلاف ڈھلوان کے بغیر بالکل افقی طور پر بنتا ہے۔

- چینل _ یہاں آپ کو تقریبا مکمل مماثلت مل سکتی ہے، اس استثناء کے ساتھ کہ چینل تیز تحریکوں کی وجہ سے نہیں بنتا ہے۔ اس اعداد و شمار کی تشکیل سے پہلے رجحان کی سمت میں ایک سست حرکت ہے، مخالف مارکیٹ کے شرکاء کی طرف سے کچھ مزاحمت کے ساتھ۔ جب تجارتی حجم مکمل طور پر خرچ ہو جاتا ہے، تو چینل اپنی حد کے اندر ایک طویل حرکت کرتا ہے۔

- ورٹیکس _ چینل اور پرچم سے بھی ملتا جلتا ہے۔ فرق یہ ہے کہ سب سے اوپر سختی سے افقی طور پر بنایا گیا ہے اور رجحان کی سمت میں تبدیلی کا ایک پیکر ہے۔

اہم! سپورٹ اور مزاحمت کے دو پوائنٹس مکمل طور پر طے ہونے کے بعد ہی اعداد و شمار کی تعمیر سب سے زیادہ درست ہو سکتی ہے۔ صرف اس طرح سے دی گئی تشکیل، اس کی حد، جھکاؤ کے زاویہ اور حمایت اور مزاحمت کے مساوی خاتمے کی موجودگی کا یقین کے ساتھ تعین کرنا ممکن ہے۔

ٹریڈنگ میں فلیگ پیٹرن کا عملی اطلاق

اگلا، فلیگ پیٹرن پر مبنی 3 اہم حکمت عملیوں پر غور کیا جائے گا۔ حکمت عملیوں کو اپ ٹرینڈ میں بیئرش فارمیشن کی مثال پر بیان کیا گیا ہے۔

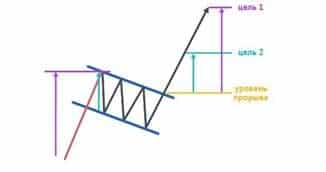

حکمت عملی 1

یہ تجارتی طریقہ آپ کو تجارت کو کھولنے کے لیے ایک نیا پرائس پوائنٹ تلاش کرنے کی اجازت دے گا۔ حکمت عملی نچلی سطح پر پوزیشن کھول کر اضافی حجم خریدنے کا موقع بھی فراہم کرتی ہے:

- قیمت نے تیزی سے اوپر کی رفتار کے بعد فروخت کنندگان کی مزاحمت کا سامنا کیا۔ پھر مخالف سمت میں ایک رول بیک ہے. قیمت کی پہلی اونچائی اور کمیاں بنتی ہیں۔

- رینج کی مزید تشکیل حمایت اور مزاحمت کے دو مزید مقررہ پوائنٹس کی وجہ سے ہوتی ہے۔ دوسرا زیادہ سے زیادہ چارٹ پر بنتا ہے، پچھلے ایک سے کم اور دوسرا کم از کم، جو پچھلے والے کے مقابلے میں بھی ڈوب جاتا ہے۔

- اونچائی پر ایک مزاحمتی لکیر، اور نیچے کی طرف سپورٹ لائن قائم کرنے کی ضرورت ہے۔

- خریدنے کے لیے ایک زیر التواء آرڈر پہلے ہائی کی سطح پر سیٹ کیا جاتا ہے۔

- مرکز میں، پہلے اعلی اور کم کے درمیان، ایک سٹاپ نقصان مقرر کیا جاتا ہے.

حکمت عملی 2

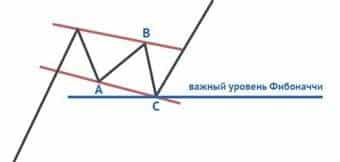

یہ تجارتی طریقہ آپ کو پرچم کی حد میں سب سے کم قیمت والے مقام سے مارکیٹ میں داخل ہونے کی اجازت دیتا ہے۔ حکمت عملی کا فائدہ یہ ہے کہ اسے

فبونیکی سطحوں کے ساتھ پورا کیا جا سکتا ہے ۔

- قیمت کے چارٹ پر، جھنڈے کے پیٹرن کی موجودگی کو درست کریں اور اسے 4 ٹچز کے لیے سپورٹ اور ریزسٹنس لائنوں کے ساتھ ہائی لائٹ کریں (2 اوپر سے 2 نیچے سے)۔

- مزید، پہلی اونچائی سے پہلی نچلی سطح تک، فبونیکی سطح کو پھیلائیں۔

- ایک گرڈ تشکیل دیا جائے گا، جس کی سطحوں پر: 23 سے 61 تک اگلے کم از کم کی تشکیل کے نقطہ کی نشاندہی کرے گی۔

- مارکیٹ میں داخلہ لیول 23 سے کیا جاتا ہے، سٹاپ لاس 10 یا اس سے زیادہ پوائنٹس کے فاصلے پر مقرر کیا جاتا ہے۔

حکمت عملی 3

یہ حکمت عملی پہلی جیسی ہے، لیکن اس میں فرق ہے کہ ڈیل دستی طور پر کی جاتی ہے، بغیر کسی زیر التواء آرڈر کے۔

- سپورٹ اور ریزسٹنس کے 2 پوائنٹس پر مشتمل بیئرش فارمیشن کے قیام کا انتظار کرنا ضروری ہے۔

- جب مزاحمت کی سطح ٹوٹ جاتی ہے اور رجحان کی سمت میں ایک نئی کینڈل سٹک بنتی ہے تو خرید تجارت کا آغاز ہوتا ہے۔

- سٹاپ نقصان 10 پوائنٹس سے زیادہ کے فاصلے پر ٹوٹے ہوئے لیول کے پیچھے سیٹ کیا جاتا ہے۔

یہ تکنیک آپ کو خطرات کو کم کرنے اور تشکیل کے فوری تسلسل کی خرابی کے ساتھ پوزیشن کھولنے کی اجازت دیتی ہے۔

فائدے اور نقصانات

تکنیکی تجزیہ میں پرچم کی تشکیل کے استعمال کے فوائد اور نقصانات ہیں۔ فوائد کے درمیان شناخت کیا جا سکتا ہے:

- تشکیل موجودہ رجحان کے تسلسل کی نشاندہی کرتی ہے۔

- آپ کو ایک اضافی پوزیشن میں داخل ہونے کے لیے سب سے درست نقطہ تلاش کرنے کی اجازت دیتا ہے۔

- زیر التواء آرڈرز کا استعمال کرتے ہوئے آپ کو بریک ڈاؤن پر تجارت کرنے کا موقع فراہم کرتا ہے۔

اعداد و شمار میں بھی خامیاں ہیں۔

- اس کے لیے سٹاپ نقصان کی ترتیب کا درست حساب درکار ہے۔

- اسے بننے میں کافی وقت لگ سکتا ہے۔

خامیوں کے باوجود، جھنڈا تجارتی خطرات کو نمایاں طور پر کم کرتا ہے، تاجر کو صورتحال کا جائزہ لینے اور مارکیٹ کے شرکاء کی ترجیح کا تعین کرنے کی اجازت دیتا ہے۔

غلطیاں اور خطرات

تشکیل شدہ جھنڈے کے اندر تجارت کرتے وقت اور خرابی کے وقت، تاجر کو غور کرنا چاہیے:

- ڈیل سپورٹ لیول (اپ ٹرینڈ) پر ہوتی ہے جب تیسرا پوائنٹ طے ہوتا ہے۔ سپورٹ کا دوسرا ٹچ، ایک اپ ٹرینڈ میں، صرف پرچم کی شکل اور ایک مساوی رینج کی تشکیل کی نشاندہی کرے گا۔

- حد لائنوں کی تعمیر صرف موم بتیوں کی لاشوں کی طرف سے کارکردگی کا مظاہرہ کیا جاتا ہے. سائے صرف مارکیٹ کے شرکاء کی رفتار کی طاقت کی نشاندہی کرتے ہیں۔

- سٹاپ نقصان پچھلی سطحوں اور لمبے سائے کے پیچھے مقرر ہے۔ اپ ٹرینڈ کے لیے، تیسرے ٹچ سے خرید تجارت کھولتے وقت، سٹاپ نقصان اس پوائنٹ کے نیچے، 10 یا اس سے زیادہ پوائنٹس کے فاصلے پر سیٹ کیا جاتا ہے۔

اس فارمیشن کو ٹریڈ کرنے میں بہت زیادہ خطرہ ہوتا ہے اگر یہ زیادہ ٹائم فریم پر بنتی ہے اور کم ٹائم فریم پر ٹریڈ کی جاتی ہے۔ مثال کے طور پر، گھنٹہ وار چارٹ پر ایک اپ ٹرینڈ اور بیئر فلیگ میں، یہ فارمیشن پانچ منٹ کے ٹائم فریم میں ایک طویل نیچے کا رجحان بناتی ہے۔ 5 منٹ کے ٹائم فریم پر ٹریڈنگ، نیچے کی طرف، اچانک الٹ جانے (H1 پر مزاحمت کی خرابی) کی وجہ سے ممکنہ حد تک خطرناک ہو جاتی ہے۔ پرچم پیٹرن – پرچم پیٹرن کی تجارت کے لیے ایک مکمل رہنما: https://youtu.be/ER5tCzKbPrI

ماہر کی رائے

ٹریڈرز رجحان کے تسلسل کی سمت میں سودے کرنے کے لیے پرچم کی شکل کو فعال طور پر استعمال کرتے ہیں۔ یہ تشکیل آپ کو خطرات کو کم کرنے اور انتہائی درست ڈیل کرنے کی اجازت دیتی ہے۔ اس کے استعمال کی ایک اور وجہ یہ ہے کہ جب علاقے میں کوئی اہم سطح بنتی ہے تو اس کی تشکیل اس کے ٹوٹنے کی نشاندہی کرتی ہے۔ یہ مارکیٹ کے شرکاء کو رجحان کو تبدیل کرنے کے لین دین سے بچاتا ہے۔ پرچم کی تشکیل تکنیکی تجزیہ میں مفید ہے۔ ابتدائی افراد کے لیے، یہ آپ کو زیادہ درست طریقے سے مارکیٹ میں ترجیح اور طاقت کا تعین کرنے، ان کے تجربے اور کامیاب لین دین کے اعدادوشمار کو بڑھانے کی اجازت دیتا ہے۔ اس اعداد و شمار کی حد میں تجارت کرتے وقت، سب سے اہم چیز رسک مینجمنٹ کے اصولوں پر عمل کرنا اور ٹچ پوائنٹس کے صحیح مقام کا انتظار کرنا ہے۔