Makléřský účet: co to je a jak to funguje? V kontextu nižších sazeb za vklady bankovních organizací získávají zdroje pasivního příjmu záviděníhodnou poptávku. Občané se v poslední době ochotně ptají na specifika investování na burzách a na specifika nakládání s cennými papíry. Je důležité si uvědomit, že účast v aukci přímo pro občany a právnické osoby je nemožná. Abyste mohli investovat a provádět transakce na burze cenných papírů, budete muset požádat o pomoc kompetentního zprostředkovatele – makléře (organizace s licencí pro přístup na světové burzy).

Článek poskytuje informace o tom, jak vydělat peníze na makléřském účtu, aniž byste se stali obětí podvodníků a získali zisková aktiva.

Článek poskytuje informace o tom, jak vydělat peníze na makléřském účtu, aniž byste se stali obětí podvodníků a získali zisková aktiva.

- Co je to makléřský účet – jednoduše řečeno o komplexu

- Jaké jsou typy makléřských účtů?

- Podle počtu přispěvatelů

- Způsobem spolupráce s makléřskou společností

- Podle platebních metod

- Rozdíl od IIS

- Jak to funguje?

- Proč si otevřít makléřský účet

- Jak a kde je lepší otevřít si makléřský účet v Ruské federaci pro rok 2022, podle jakých kritérií se vybírá makléř, konkrétní příklady

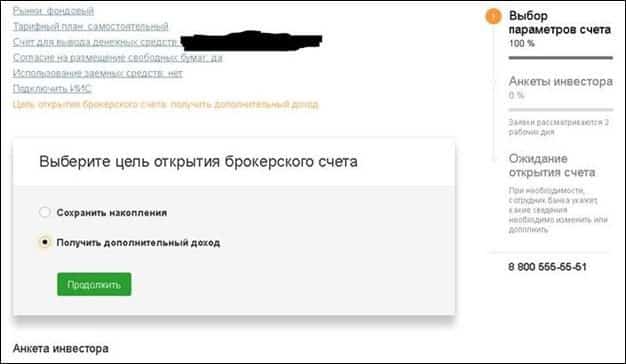

- Jak otevřít makléřský účet

- Pojištění makléřského účtu

- Otázky a odpovědi

- Jaká jsou rizika?

Co je to makléřský účet – jednoduše řečeno o komplexu

Osobní klientský účet otevřený zprostředkovatelskou organizací a určený k bezpečnému uložení obchodních dokumentů a měnových jednotek se nazývá zprostředkovatelský účet. Slouží k provádění nákupních a prodejních operací různých cenných papírů (

akcií ,

dluhopisů ,

futures , opcí, forwardů atd.) na domácí burze i na zahraničních trzích. Investor nemá možnost nakupovat cenné papíry na burze. Potřebujete

makléře– zprostředkovatel, který má potvrzenou licenci od centrální banky. Makléřská společnost vytvoří účet, na který investor převede úspory. Broker získá možnost nakupovat a prodávat cenné papíry jménem vkladatele.

Poznámka! Hlavní výhodou makléřského účtu je, že majitel získá přístup k finančním nástrojům předních mezinárodních a ruských společností. Zisk investora je tvořen propagačními dividendami, platbami úroků z dluhopisů a příjmy z prodeje cenných papírů, pokud se jejich hodnota zvýšila.

Jaké jsou typy makléřských účtů?

Typy makléřských účtů jsou obvykle klasifikovány podle následujících kritérií.

Podle počtu přispěvatelů

Mohou být individuální nebo hromadné (záleží na počtu vlastníků). Kolektivní jsou nejoblíbenější ve Spojených státech. Manželský pár, přátelé nebo obchodní partneři mohou mít neomezený přístup k finančním úsporám a cenným papírům. V Ruské federaci jsou naopak běžné jednotlivé peněženky. Pokud si rezident plánuje vést makléřský účet v zahraničí, mohou nastat problémy s výběrem prostředků.

Způsobem spolupráce s makléřskou společností

Správa účtu může být důvěryhodná (vkladatel pověří správu úspor správci projektového portfolia) a nezávislá (investor přebírá realizaci obchodních transakcí).

Podle platebních metod

V závislosti na způsobu provedení platby se zprostředkovatelský účet dělí na hotovost, marži, clearing a individuální investice. Pokud investora zajímá

kdeotevřete si makléřský účet pro začátečníka, je vhodné dát přednost hotovosti. Toto je nejspolehlivější a nejbezpečnější metoda. Je možné vložit libovolné množství peněz a okamžitě provádět směnné transakce. Abyste mohli uplatnit výtěžek z prodaných akcií, musíte počkat, až dorazí do peněženky. Maržový účet vám umožňuje využívat další služby a obchodní nástroje. Klíčová vlastnost spočívá v tom, že výhodné nabídky nebudou chybět, i když na účtu není dostatek prostředků. Cenné papíry jsou nakupovány proti zajištění aktiv. Pomocí opčního účtu se můžete zapojit do prodeje opcí (dohoda, která dává kupujícímu oprávnění koupit nebo prodat aktivum v určitém okamžiku za cenu dohodnutou den předem). Prodejce akcií dostává peníze

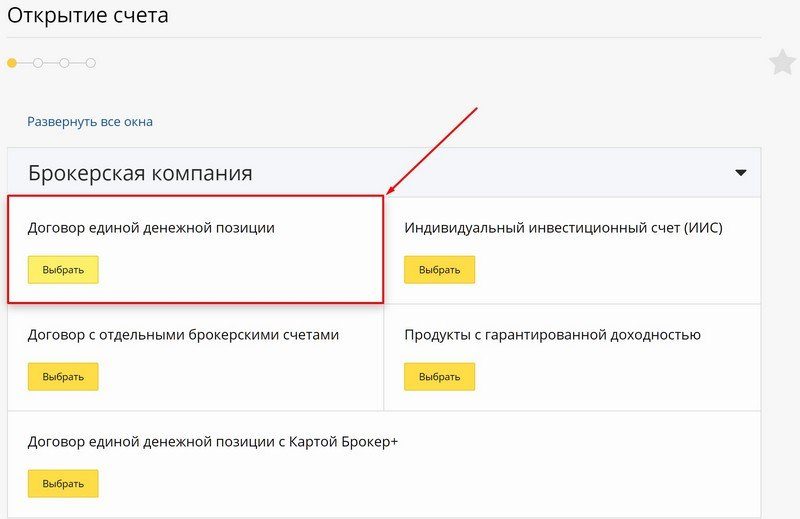

Individuální investiční účet (IIA) je zprostředkovatelská peněženka s daňově zvýhodněnými platbami od státu. [caption id="attachment_12231" align="aligncenter" width="812"]

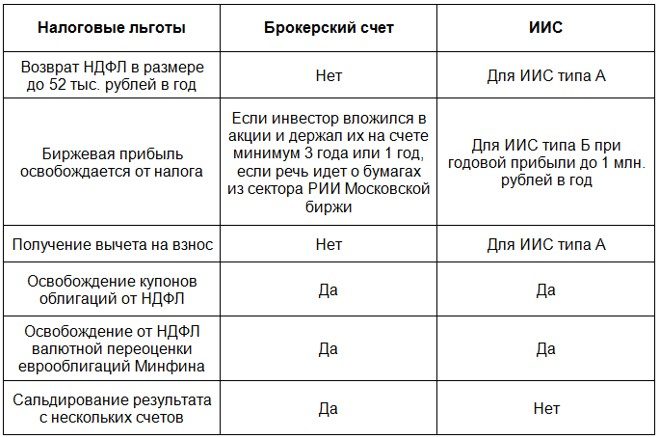

Rozdíl od IIS

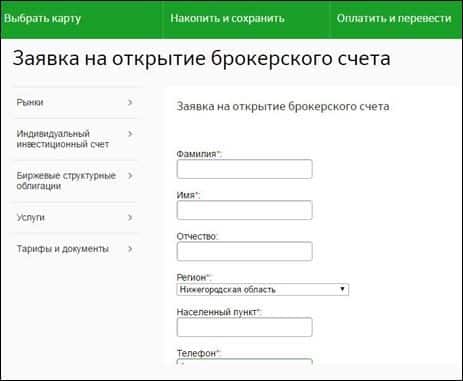

Individuální investiční účet (otevření v Ruské federaci je možné od roku 2015), jako jedna z odrůd makléřského účtu, vám umožňuje přístup k obchodování na burze, ale s určitým limitem. Dalším podstatným rozdílem je vyplácení daňových výhod od státních orgánů. Příjmy majitele se rozhodně stávají více, pokud vezmeme v úvahu depozitní a makléřské peněženky. Může nakupovat aktiva komerčních a vládních organizací. IIS může vytvářet bankovní instituce, makléřské a správcovské společnosti. Investor má právo otevřít si pouze jeden účet a pouze jednoho brokera. Částka převedená během 12 kalendářních měsíců nesmí přesáhnout 1 milion ruských rublů (nelze použít jiné měnové jednotky). Získání daňových výhod je možné, pokud je peněženka platná alespoň 3 roky. Výběr finančních úspor není možný před uplynutím doby podávání žádostí.

Potřebuji vědět! Přístup je možný pouze na tuzemské burzy (Moskva, Petrohrad). Dávky jsou srážky z příjmu a příspěvků.

Rozdíl mezi IIS a makléřským účtem – vysvětlení pro začátečníky: https://youtu.be/YwC1EVhNvHo

Jak to funguje?

Následující kroky popisují, jak funguje účet makléře:

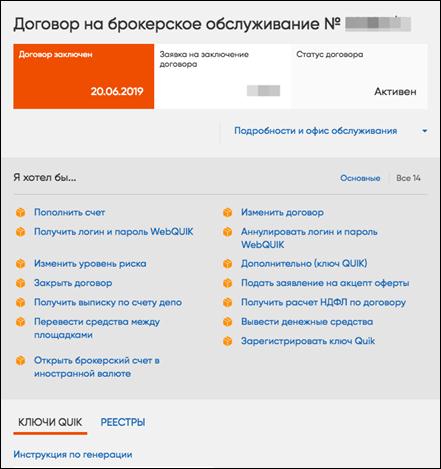

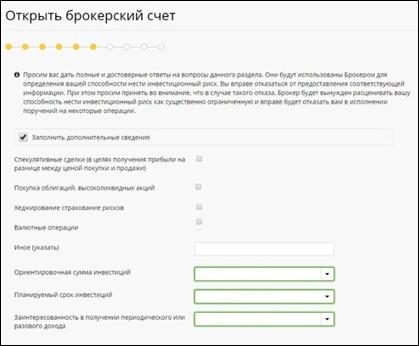

- Investor kontaktuje brokera (licencovanou organizaci) a uzavře smlouvu o vytvoření účtu.

- Vkladatel převádí materiálové úspory na vklad.

- Pomocí softwaru spotřebitel spravuje svůj kapitál. Když je potřeba nakoupit cenné papíry, vygeneruje požadavek na transakci (telefonním číslem, pomocí utility nebo mobilní aplikace).

- Makléřská společnost operaci formálně potvrzuje. Z vkladu jsou odečteny částky investice a provize, načež klient obdrží upozornění, že nyní má k dispozici finanční aktiva.

Proč si otevřít makléřský účet

Vysvětlení toho, k čemu slouží makléřský účet, zahrnuje mnoho nuancí. Zprostředkovatelská organizace dává investorovi příležitost vstoupit na burzovní trh a začít provádět transakce pro nákup a prodej cenných papírů. Za tuto službu se platí provize. Důležité také je, že právo účastnit se obchodování mají pouze zprostředkovatelské makléřské společnosti, které mají potvrzenou licenci. Díky tomu je spolupráce plodná a nepostradatelná. Investorovi je podrobně vysvětleno, jak používat makléřský účet.

Důležité! Makléři nepoužívají vlastní úspory, ale pouze rozdělují příjmy vkladatelů. Ve většině případů se investoři zajímají o otázku, jak vytvořit makléřský účet typu trust. Důvod je jednoduchý: prostě nemají chuť zacházet do detailů obchodování na burze. Poté může zprostředkovatelská firma samostatně rozhodovat o nákupu nebo prodeji finančních nástrojů.

Jak a kde je lepší otevřít si makléřský účet v Ruské federaci pro rok 2022, podle jakých kritérií se vybírá makléř, konkrétní příklady

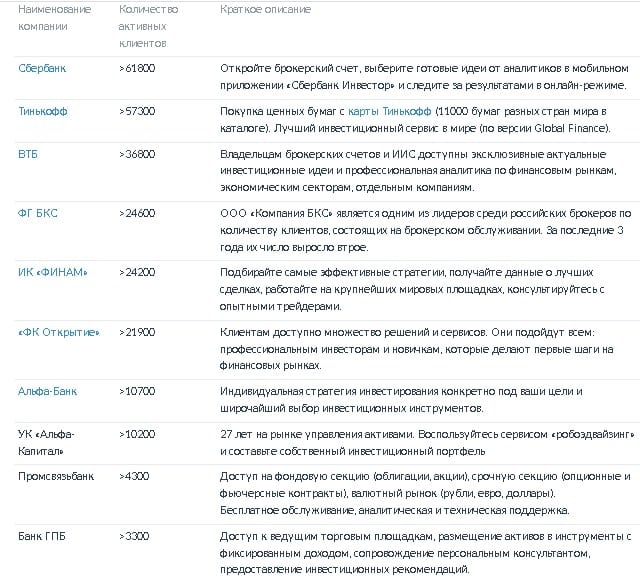

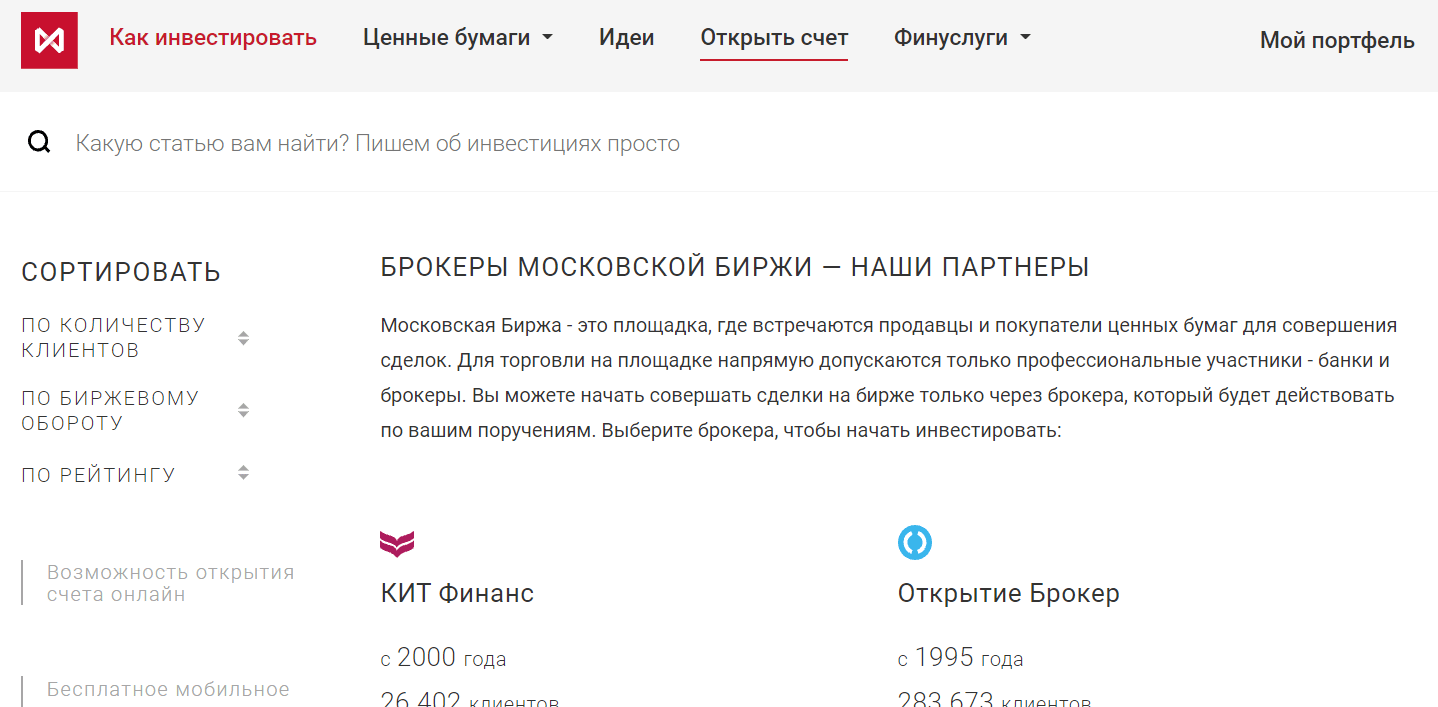

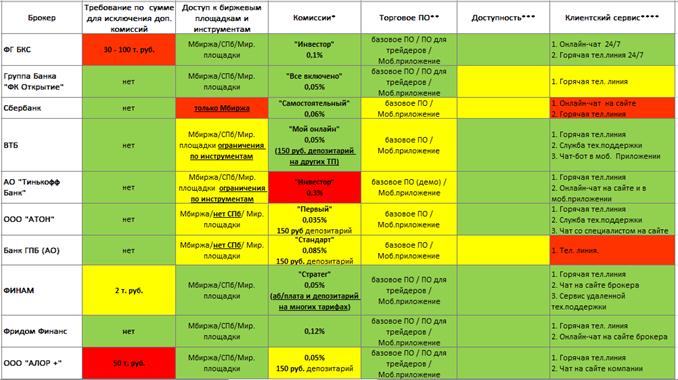

V současné době si mohou občané a organizace otevřít zprostředkovatelský účet u ruské bankovní instituce nebo u zprostředkovatele. Spolehlivý makléř musí mít licenční dokument od centrální banky, pracovní zkušenosti delší než 15 let (aby byl odolný vůči ekonomickým změnám) a místo v ratingu moskevského devizového trhu. To jsou kritéria, která vám umožní vybrat si spolehlivou zprostředkovatelskou společnost. Podle statistik moskevské burzy vedou co do počtu uživatelů a objemu transakcí následující brokeři.

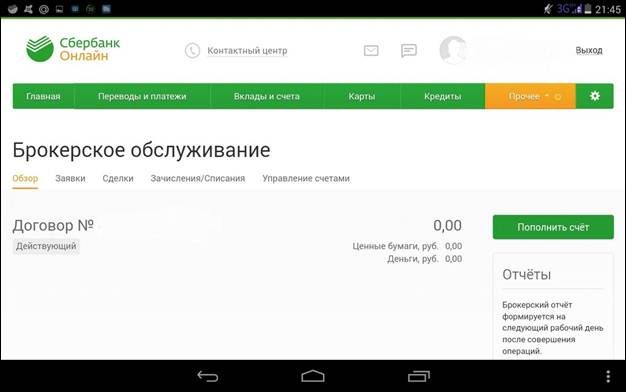

- Sberbank . Instalací mobilního nástroje Sberbank Investor získají uživatelé příležitost vytvořit makléřskou peněženku, vybrat si jednu z metod navržených zkušenými analytiky a sledovat výsledky v reálném čase.

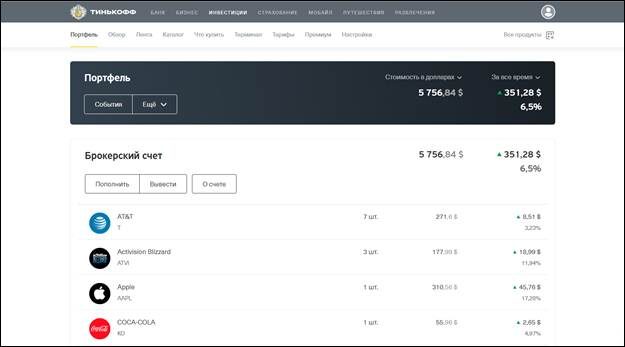

- Tinkoff . Je považována za nejlepší službu pro vkladatele na světě (podle anglickojazyčného finančního časopisu Global Finance). Nákup cenných papírů je možný pomocí karty Tinkoff. Katalog obsahuje minimálně 11 000 aktiv.

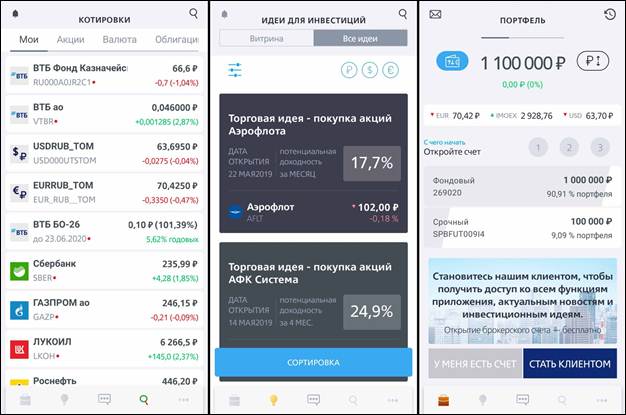

- VTB . Majitelé makléřských a individuálních investičních účtů získají přístup k nejnovějším nápadům investorů a profesionální analytické analýze akciových trhů, soukromých sektorů ekonomiky, firem a podniků.

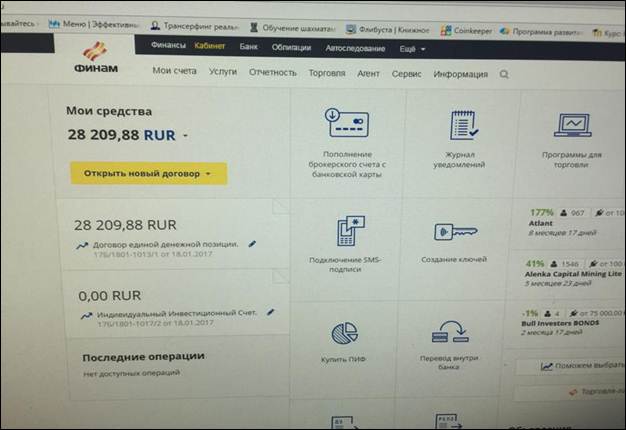

- Finam Investment Holding as . Můžete vybírat nejpřesnější strategická rozhodnutí, získávat informace o ziskových obchodech, pracovat na rozsáhlých burzách, konzultovat s významnými obchodníky.

- Promsvyazbank . Občané mají přístup do akciové (dluhopisy, akcie) a urgentní (futurní) zóny burzy a také na měnový trh.

Jak otevřít makléřský účet

Interakce mezi makléřem a klientem je následující.

- Broker vytváří spotřebiteli obchodní účet, ze kterého je možné provozovat činnost na burze.

- S přihlédnutím k zájmům a preferencím vkladatele může makléřská společnost na jeho náklady nakupovat a prodávat různá finanční aktiva.

- Investor podá žádost o nákup nebo prodej cenných papírů / měnových jednotek a zprostředkovatel uzavře obchod.

- Výtěžek z transakce (po převodu provizí uvedených ve smlouvě) je zasílán na účet investora.

- Broker může plnit i další povinnosti: provádět analytické analýzy, dávat investorovi doporučení ohledně obchodních strategií, kontrolovat dokumenty, zda splňují kritéria zákona.

Pojištění makléřského účtu

Pojištění makléřského účtu je nezbytné pro zachování majetku vkladatele v případě, že se zprostředkovatel dostane do úpadku nebo ztratí potvrzenou licenci. Finanční nástroje investora musí být vedeny ve formě vkladů, poté jsou připsány na účet jiné makléřské společnosti.

- Spolupracujte pouze s velkými společnostmi . Nehrozí jim bankrot a ztráta licence. Na oficiálních stránkách moskevského burzovního trhu je seznam rozsáhlých organizací aktualizován měsíčně.

- Nesvěřujte všechny své úspory jedné firmě . Pokud je kapitál významný, bylo by logické jej rozdělit mezi několik makléřských peněženek. Například mezi několika státními bankovními organizacemi a jednou mezinárodní.

- Mít listinné potvrzení transakcí . Makléř musí vkladateli poskytnout doklady o finančních transakcích a výpis z vkladu se seznamem veškerého majetku. Užitečné řešení, pokud existují obavy z úpadku.

- Nenechávejte volné finanční prostředky v peněžence . Bez investování do výnosných akcií nemá smysl ukládat obrovské sumy peněz na makléřských a individuálních investičních účtech.

- Vytvořte si samostatný účet . Nejedná se o všelék na bezpečnost, ale taková peněženka je chráněna před bankrotem makléřské firmy. Je tu ale jedno upozornění: jeho údržba může být dražší. Navíc ne všechny společnosti takové služby nabízejí.

https://articles.opexflow.com/brokers/brokerskoe-obsluzhivanie-v-rossii.htm

Otázky a odpovědi

Co dalšího byste měli vědět o makléřském účtu.

| Otázka | Odpovědět |

| Je možné mít dva makléřské účty v různých bankách? | To není zakázáno platnými zákony. Toto pravidlo však neplatí pro jednotlivé investiční peněženky. |

| V jakém věku si můžete založit makléřský účet? | Od 18 let. Výjimečně mohou nastat případy, kdy občan zdědí majetek. Poté je povoleno vytvořit si společný makléřský účet. Transakce však lze provádět pouze se souhlasem zákonných zástupců. |

| Kolik stojí makléřský účet? | Minimální sazba sjednaná makléři je 30 000 ruských rublů. |

| Termínovaný makléřský účet: co to je? | Jedná se o součást devizového trhu, na kterém se v určitém intervalu uzavírají dohody. Hovoříme o opčních kontraktech a futures. |

| Finanční nástroj není k dispozici pro obchodování na vašich účtech. Co to znamená? | Různé finanční nástroje na moskevské a petrohradské burze mají zvláštní harmonogram (čas začátku a konce obchodování). Možná skončila obchodní seance s aktivem. Poté aplikace selže. |

| Jak smazat účet makléře? | Na soukromé stránce budete muset kliknout na kartu „Účet“ a poté vybrat možnost „Zavřít účet“. Online formulář žádosti se zobrazí jako vyplněný. |

| Jak probíhá výběr peněz z makléřského účtu? | Výběr úspor z bankomatu není možný. Nejprve by měly být vybrány do bankovní peněženky. |

| Co se stane, když nepoužíváte makléřský účet? | Ukončení užívání účtu (bez možnosti uzavření) nezbavuje vkladatele placení provizí. V důsledku toho se může stát, že zůstatek bude vzácný a budete muset splatit dluh makléřské společnosti. |

| Jak převést peníze z jednoho makléřského účtu na druhý? | Je lepší prodat cenné papíry na starém makléřském účtu, vybrat úspory na debetní kartu a doplnit účet novým zprostředkovatelem. |

| Mohu otevřít makléřský účet pro jinou osobu? | V takové situaci je třeba mediátorovi o problému říci a požádat o pomoc. Můžete si otevřít makléřský nebo individuální investiční účet na jméno jiné osoby a poté sepsat plnou moc pro první osobu k provádění finančních transakcí. |

| Co je to číslo makléřského účtu? | Číslo účtu každého majitele účtu. Používá se k zamezení záměny a zjednodušení identifikace uživatele. |

| Kalkulace zprostředkovatelské provize. Jak se to provádí? | Provize za zprostředkování – procento z celkové částky obchodu. Jeho velikost je uvedena ve smlouvě. |

Jaká jsou rizika?

Rizika jsou jednou z důležitých otázek, které vyvstávají v předvečer rozhodnutí uzavřít obchod se zprostředkovatelem. Jsou naznačeny následující „úskalí“:

- Dlouhodobé podnikání není možné bez diverzifikovaného portfolia ruských a mezinárodních aktiv. To zase zahrnuje platbu za odborné poradenství.

- Hlavním zdrojem příjmů pro makléřské firmy jsou provize za uzavřené finanční transakce. Z tohoto důvodu zprostředkovatelé motivují investory k pravidelnému nákupu či prodeji finančních nástrojů.

- Za profesionální analytickou analýzu budete muset dobře zaplatit. Makléři takové informace nezveřejňují bezplatně.

- Nesmíme zapomínat na opatrnost. Podvodníci se často skrývají pod rouškou zkušených a přátelských makléřů.