Compte d’intermediació: què és i com funciona? En el context de les tarifes més baixes als dipòsits de les organitzacions bancàries, les fonts d’ingressos passius estan guanyant una demanda envejable. Recentment, els ciutadans s’han preguntat de bon grat sobre les especificitats d’invertir en borses de valors i les particularitats de tractar amb valors. És important recordar que la participació en la subhasta directament per als ciutadans i les persones jurídiques és impossible. Per fer inversions i realitzar transaccions a la borsa, haureu de comptar amb l’ajuda d’un intermediari competent: un corredor (una organització amb llicència per accedir als mercats de canvi mundial).

L’article proporciona informació sobre com guanyar diners amb un compte d’intermediació sense convertir-se en víctima dels estafadors i adquirir actius rendibles.

L’article proporciona informació sobre com guanyar diners amb un compte d’intermediació sense convertir-se en víctima dels estafadors i adquirir actius rendibles.

- Què és un compte de corretatge – en paraules simples sobre el complex

- Quins són els tipus de comptes de corretatge?

- Per nombre de col·laboradors

- Mitjançant el mètode de cooperació amb una empresa de corredoria

- Per formes de pagament

- Diferència amb IIS

- Com funciona?

- Per què obrir un compte de corretatge

- Com i on és millor obrir un compte de corretatge a la Federació Russa per al 2022, segons quins criteris es tria un corredor, exemples específics

- Com obrir un compte de corretatge

- Assegurança de compte d’intermediació

- Preguntes i respostes

- Quins són els riscos?

Què és un compte de corretatge – en paraules simples sobre el complex

Un compte de client personal obert per una organització de corretatge i destinat a l’emmagatzematge segur de documents comercials i unitats de moneda s’anomena compte de corretatge. S’utilitza per realitzar operacions de compra i venda de diversos valors (

accions ,

bons ,

futurs , opcions, forwards, etc.) a la borsa nacional i als mercats exteriors. L’inversor no té l’oportunitat de comprar valors a la borsa. Necessites

un corredor– una persona intermediaria que tingui una llicència confirmada del Banc Central. L’empresa de corretatge crea un compte al qual l’inversor transfereix els estalvis. El corredor té l’oportunitat de comprar i vendre valors en nom del dipositant.

Nota! El principal avantatge d’un compte de corretatge és que el propietari té accés als instruments financers de les principals empreses internacionals i russes. El benefici de l’inversor està format per dividends promocionals, pagaments d’interessos sobre bons i ingressos per venda de valors si el seu valor ha augmentat.

Quins són els tipus de comptes de corretatge?

Els tipus de comptes de corretatge solen classificar-se segons els criteris següents.

Per nombre de col·laboradors

Poden ser individuals o col·lectives (depèn del nombre de propietaris). Els col·lectius són els més populars als Estats Units. Una parella casada, amics o socis comercials poden tenir accés il·limitat a estalvis i valors financers. A la Federació Russa, per contra, les carteres individuals són habituals. Si un resident té previst mantenir un compte d’intermediació a l’estranger, pot haver-hi problemes amb la retirada de fons.

Mitjançant el mètode de cooperació amb una empresa de corredoria

La gestió del compte pot ser de confiança (el dipositant encarrega la gestió dels estalvis al gestor de la cartera del projecte) i independent (l’inversor s’encarrega de la implementació de les operacions comercials).

Per formes de pagament

Segons el mètode de pagament, un compte d’intermediació es divideix en efectiu, marge, compensació i inversió individual. Si l’inversor està interessat en

onobrir un compte de corretatge per a un principiant, és recomanable donar preferència als diners en efectiu. Aquest és el mètode més fiable i segur. És possible dipositar qualsevol quantitat de diners i realitzar immediatament transaccions de canvi. Per aplicar els ingressos de les accions venudes, cal esperar fins que arribin a la cartera. Un compte de marge us permet utilitzar serveis addicionals i eines comercials. La característica clau rau en el fet que no es perdran ofertes rendibles, fins i tot si no hi ha prou fons al compte. Els valors es compren contra la seguretat dels actius. Mitjançant un compte d’opcions, podeu participar en la venda d’opcions (un acord que atorga al comprador l’autoritat per comprar o vendre un actiu en un moment concret a un preu acordat el dia anterior). El venedor de les accions rep dinersi es compromet a concloure un tracte amb el comprador en el futur.

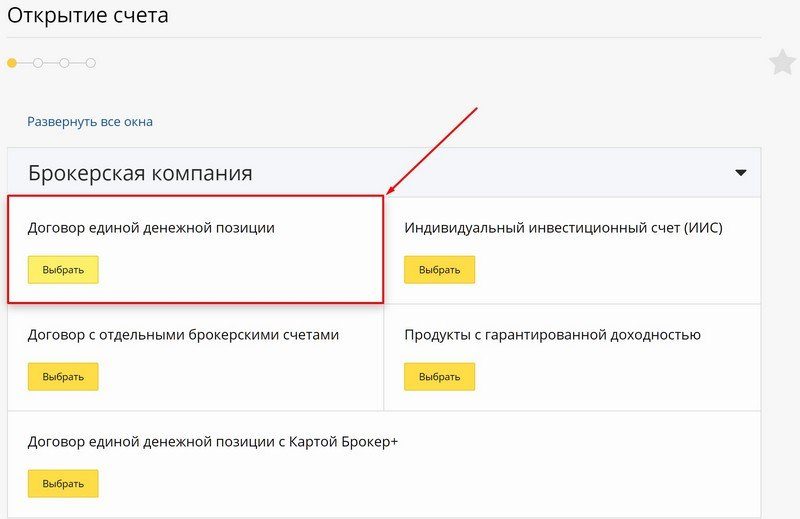

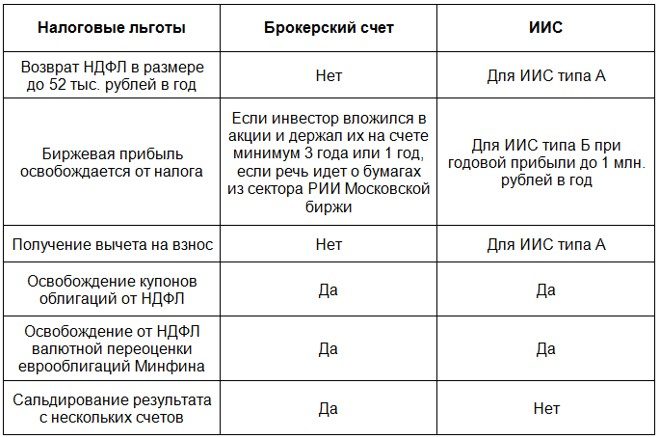

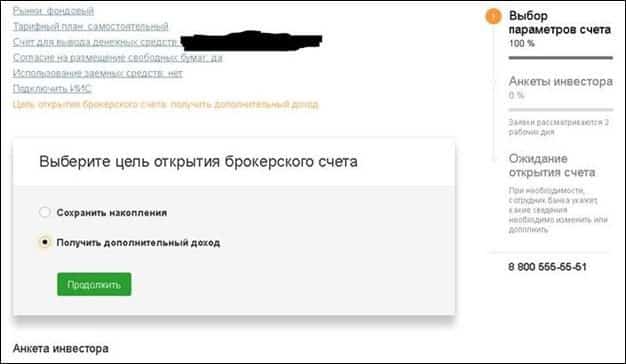

Un compte d’inversió individual (IIA) és una cartera d’intermediació amb pagaments preferencials fiscals de l’estat. [caption id="attachment_12231" align="aligncenter" width="812"]

Diferència amb IIS

Un compte d’inversió individual (l’obertura a la Federació de Rússia és possible des del 2015), com una de les varietats d’un compte de corretatge, us permet accedir a la negociació a la borsa, però amb un cert límit. Una altra diferència significativa és el pagament de beneficis fiscals per part dels organismes estatals. Definitivament, els ingressos del propietari augmenten si tenim en compte les carteres de dipòsit i corretatge. Pot comprar actius d’organitzacions comercials i governamentals. IIS pot crear entitats bancàries, empreses de corretatge i gestió. L’inversor té dret a obrir només un compte i només un corredor. L’import transferit dins dels 12 mesos naturals no ha de superar el milió de rubles russos (no es poden utilitzar altres unitats monetàries). És possible rebre beneficis fiscals si la cartera té una validesa d’almenys 3 anys.La retirada dels estalvis financers no és possible fins al final del període de sol·licitud.

Cal saber-ho! L’accés només està disponible a les borses nacionals (Moscou, Sant Petersburg). Els pagaments de beneficis són deduccions per ingressos i contribucions.

La diferència entre IIS i un compte de corretatge: una explicació per a principiants: https://youtu.be/YwC1EVhNvHo

Com funciona?

Els passos següents descriuen com funciona un compte d’intermediació:

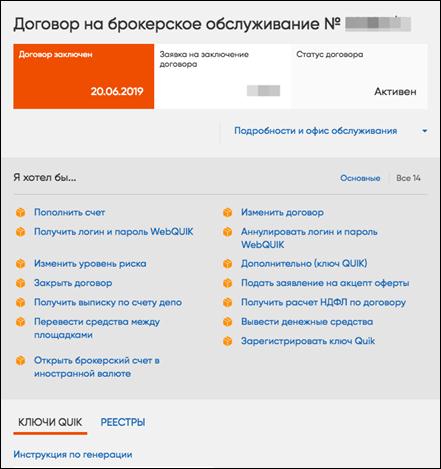

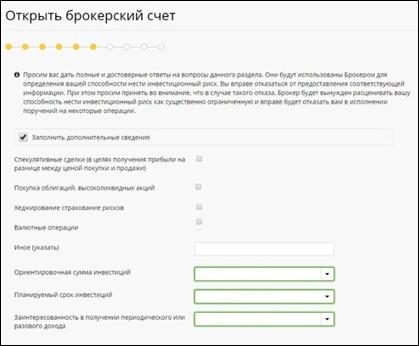

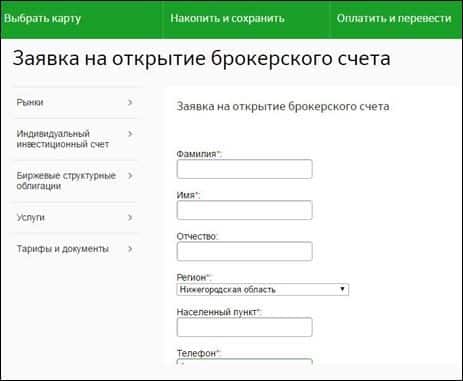

- L’inversor es posa en contacte amb el corredor (organització amb llicència) i subscriu un acord per crear un compte.

- El dipositant transfereix els estalvis materials al dipòsit.

- Mitjançant el programari, el consumidor gestiona el seu capital. Quan es fa necessari comprar valors, genera una sol·licitud de transacció (per número de telèfon, a través d’una utilitat o aplicació mòbil).

- L’empresa de corretatge confirma formalment l’operació. Els imports de la inversió i les comissions es dedueixen del dipòsit, després del qual el client rep una notificació que els actius financers ja estan a la seva disposició.

Per què obrir un compte de corretatge

L’explicació de per a què serveix un compte d’intermediació implica molts matisos. L’organització de corretatge ofereix a l’inversor l’oportunitat d’entrar al mercat de canvis i començar a realitzar transaccions de compra i venda de valors. Hi ha comissions per aquest servei. També és important que només les empreses de corretatge intermediàries que tinguin una llicència confirmada tinguin dret a participar en la negociació. Això fa que la cooperació sigui fructífera i indispensable. L’inversor s’explica detalladament com utilitzar el compte de corretatge.

Important! Els corredors no utilitzen els seus propis estalvis, sinó que només distribueixen els ingressos dels dipositants. En la majoria dels casos, els inversors estan interessats en la qüestió de com crear un compte d’intermediació d’un tipus de confiança. La raó d’això és senzilla: simplement no volen entrar en els detalls de la negociació a la borsa. Aleshores, l’empresa intermediaria és lliure de prendre decisions de manera independent sobre la compra o venda d’instruments financers.

Com i on és millor obrir un compte de corretatge a la Federació Russa per al 2022, segons quins criteris es tria un corredor, exemples específics

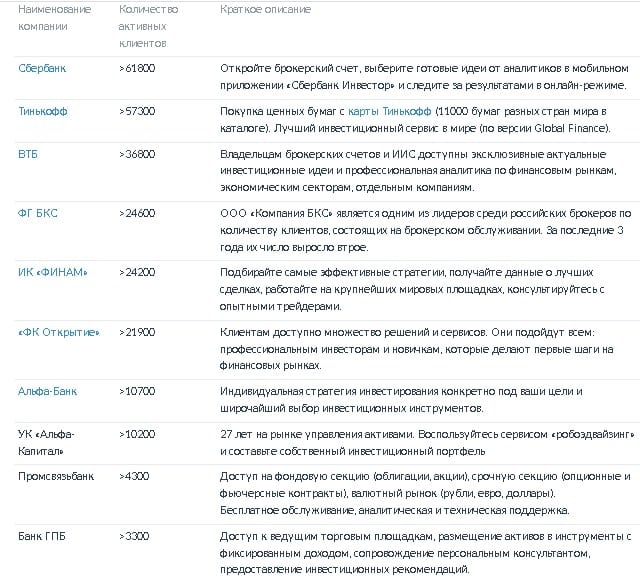

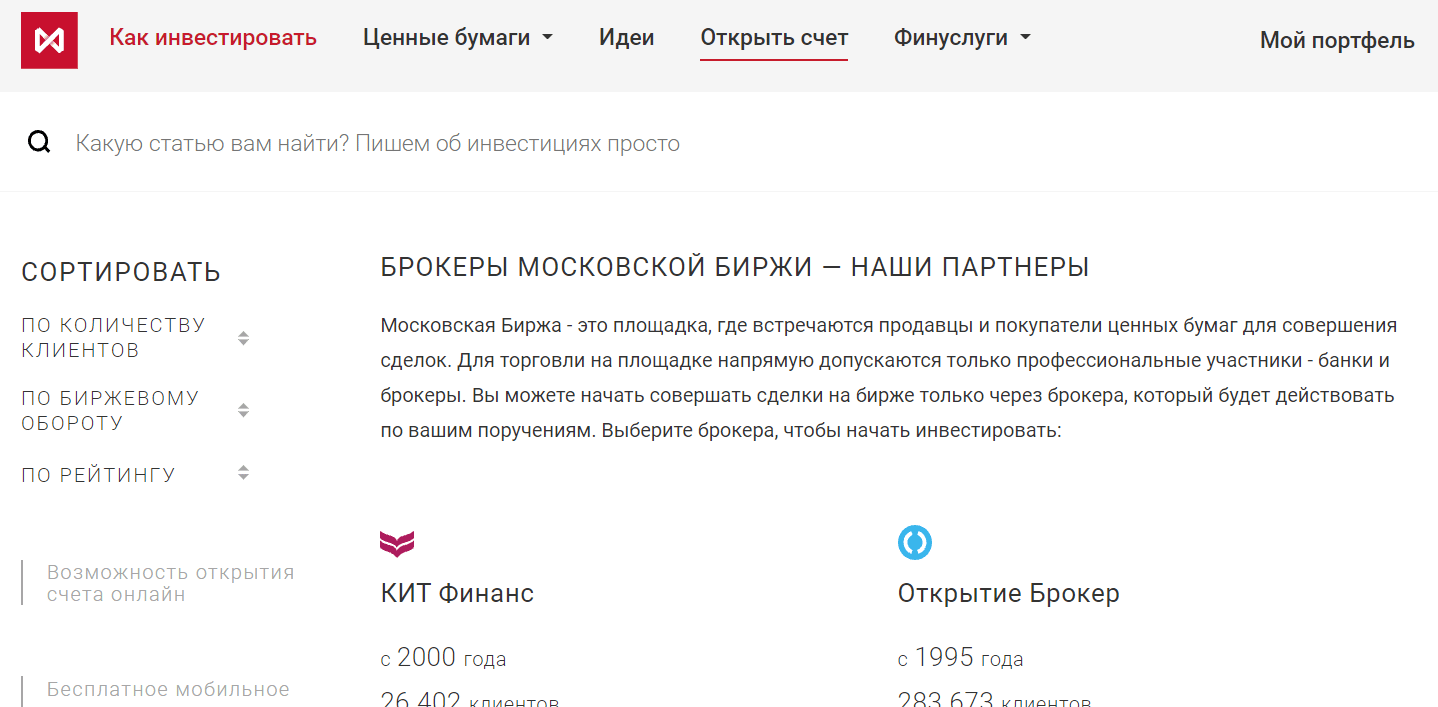

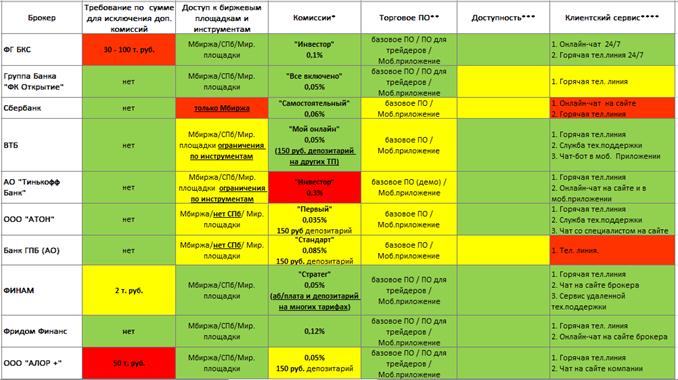

De moment, els ciutadans i les organitzacions poden obrir un compte d’intermediació amb una institució bancària russa o amb un intermediari. Un corredor de confiança ha de tenir un document de llicència del Banc Central, una experiència laboral de més de 15 anys (per ser resistent als canvis econòmics) i un lloc a la qualificació del mercat de canvis de Moscou. Aquests són els criteris que permeten triar una empresa intermediaria fiable. Segons les estadístiques de la Borsa de Moscou, els següents corredors lideren pel que fa al nombre d’usuaris i al volum de transaccions.

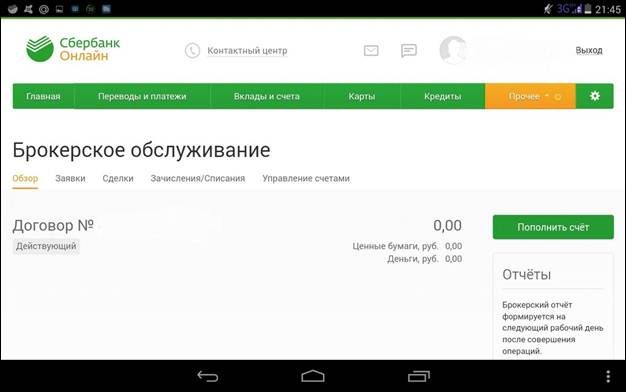

- Sberbank . En instal·lar la utilitat mòbil Sberbank Investor, els usuaris tenen l’oportunitat de crear una cartera d’intermediació, triar un dels mètodes proposats per analistes experimentats i supervisar els resultats en temps real.

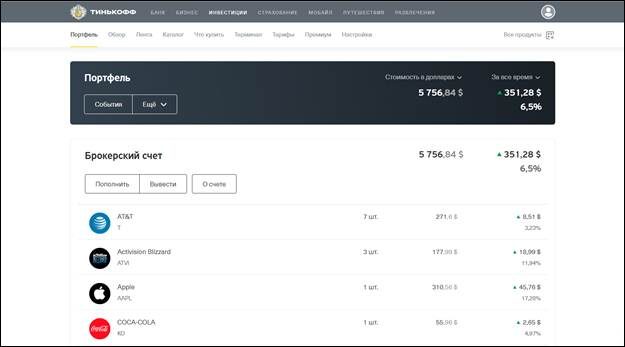

- Tinkoff . Es considera el millor servei per als dipositants del món (segons la revista financera en anglès Global Finance). La compra de valors és possible mitjançant una targeta Tinkoff. El catàleg conté almenys 11.000 actius.

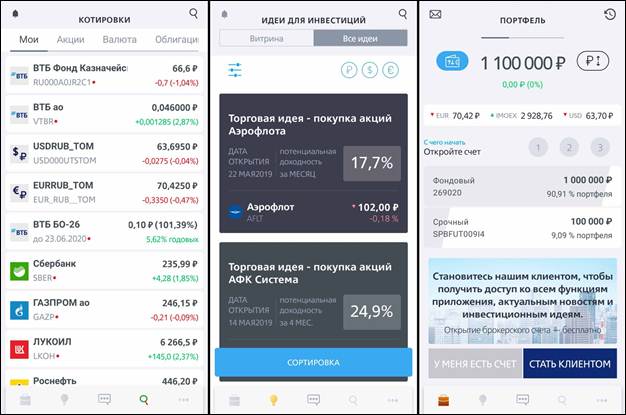

- VTB . Els titulars de comptes de corretatge i d’inversió individual tenen accés a les últimes idees d’inversors i anàlisis analítiques professionals de mercats de valors, sectors privats de l’economia, empreses i empreses.

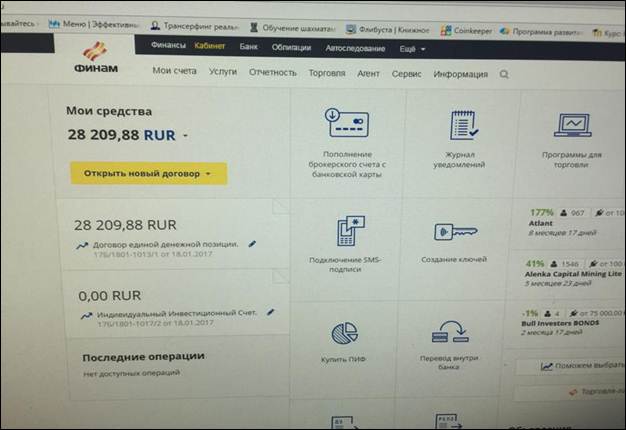

- Finam Investment Holding JSC . Podeu seleccionar les decisions estratègiques més precises, obtenir informació sobre ofertes rendibles, treballar en intercanvis extensos, consultar amb comerciants eminents.

- Promsvyazbank . Els ciutadans tenen accés a les zones d’accions (bons, accions) i urgents (futurs) de la borsa, així com al mercat de divises.

Com obrir un compte de corretatge

La interacció entre el corredor i el client és la següent.

- El corredor crea un compte comercial per al consumidor, des del qual és possible realitzar activitats a la borsa.

- Tenint en compte els interessos i les preferències del dipositant, la societat de corretatge pot comprar i vendre diversos actius financers al seu càrrec.

- L’inversor presenta una sol·licitud de compra o venda de valors / unitats monetaris i l’intermediari conclou un acord.

- Els ingressos de la transacció (després de la transferència dels pagaments de comissions especificats a l’acord) s’envien al compte de l’inversor.

- El corredor també pot complir amb altres obligacions: realitzar anàlisis analítiques, donar recomanacions a l’inversor sobre estratègies comercials, comprovar els documents per complir amb els criteris de la llei.

Assegurança de compte d’intermediació

L’assegurança de compte d’intermediació és necessària per preservar els béns del dipositant en cas que l’intermediari falli o perdi una llicència confirmada. Els instruments financers de l’inversor s’han de conservar en forma de dipòsits, després dels quals s’acrediten al compte d’una altra societat de corretatge.

- Col·labora només amb grans empreses . No estan amenaçats per la fallida i la pèrdua de la llicència. Al lloc web oficial del mercat de canvi de Moscou, la llista d’organitzacions extenses s’actualitza mensualment.

- No confieu tots els vostres estalvis a una sola empresa . Si el capital és important, seria lògic repartir-lo entre diverses carteres de corretatge. Per exemple, entre diverses organitzacions bancàries estatals i una internacional.

- Disposar de la confirmació documental de les transaccions . El corredor ha de proporcionar al dipositant documents d’informació sobre transaccions financeres, així com una declaració de dipòsit que enumera tots els actius. Una solució útil si hi ha preocupacions per la fallida.

- No guardeu fons gratuïts a la cartera . Sense invertir en accions rendibles, no té sentit estalviar grans sumes de diners en comptes de corretatge i inversió individual.

- Creeu un compte separat . Aquesta no és una panacea per a la seguretat, però aquesta cartera està protegida de la fallida d’una empresa de corretatge. Però hi ha una advertència: el seu manteniment pot ser més car. A més, no totes les empreses ofereixen aquests serveis.

https://articles.opexflow.com/brokers/brokerskoe-obsluzhivanie-v-rossii.htm

Preguntes i respostes

Què més hauríeu de saber sobre un compte de corretatge.

| Pregunta | Respon |

| És possible tenir dos comptes d’intermediació en bancs diferents? | Això no està prohibit per la llei aplicable. Tanmateix, aquesta regla no s’aplica a les carteres d’inversió individuals. |

| A quina edat pots obrir un compte d’intermediació? | A partir dels 18 anys. Hi pot haver casos excepcionals en què un ciutadà hereta béns. Aleshores, es permet crear un compte d’intermediació comú. No obstant això, les transaccions només es poden fer amb el consentiment dels representants legals. |

| Quant costa un compte d’intermediació? | La taxa mínima negociada pels corredors és de 30.000 rubles russos. |

| Compte d’intermediació temporal: què és? | Aquest és un component del mercat de canvis, en el qual els acords es conclouen a un interval determinat. Estem parlant de contractes d’opcions i de futurs. |

| L’instrument financer no està disponible per negociar als vostres comptes. Què vol dir això? | Diversos instruments financers a les borses de Moscou i Sant Petersburg tenen un calendari especial (hora d’inici i finalització de la negociació). Potser la sessió de negociació de l’actiu ha finalitzat. Aleshores, l’aplicació fallarà. |

| Com esborrar un compte d’intermediació? | A la pàgina privada, hauràs de fer clic a la pestanya “Compte” i després seleccionar l’opció “Tancar el compte”. Apareixerà un formulari de sol·licitud en línia per omplir. |

| Com es retiren diners d’un compte d’intermediació? | No és possible retirar l’estalvi d’un caixer automàtic. Primer s’han de retirar a una cartera bancària. |

| Què passa si no utilitzeu un compte d’intermediació? | La finalització de l’ús del compte (sense opció de tancament) no eximeix el dipositant del pagament de comissions. Com a resultat, el saldo pot esdevenir escàs i hauràs de pagar el deute a l’empresa de corretatge. |

| Com transferir diners d’un compte d’intermediació a un altre? | És millor vendre valors a l’antic compte de corretatge, retirar els estalvis a una targeta de dèbit i omplir el compte amb un nou intermediari. |

| Puc obrir un compte d’intermediació per a una altra persona? | En aquesta situació, heu d’informar el mediador sobre el problema i demanar ajuda. Podeu obrir un compte d’intermediació o d’inversió individual a nom d’una altra persona i, a continuació, redactar un poder per a la primera persona que faci transaccions financeres. |

| Què és un número de compte d’intermediació? | El número de compte de cada titular del compte. S’utilitza per evitar confusions i simplificar la identificació dels usuaris. |

| Càlcul de comissions d’intermediació. Com es porta a terme? | Comissió de corretatge: un percentatge de l’import total de l’acord. La seva mida està especificada a l’acord. |

Quins són els riscos?

Els riscos són un dels problemes importants que sorgeixen en la vigília de la decisió de fer un tracte amb un intermediari. S’impliquen els següents “errors”:

- Els negocis a llarg termini no són possibles sense una cartera diversificada d’actius russos i internacionals. Això, al seu torn, implica pagar per assessorament d’experts.

- La principal font d’ingressos per a les empreses de corretatge són els pagaments de comissions per transaccions financeres conclòs. Per aquest motiu, els intermediaris motiven els inversors a comprar o vendre regularment instruments financers.

- Haureu de pagar bé per una anàlisi analítica professional. Els corredors no revelen aquesta informació de manera gratuïta.

- No hem d’oblidar d’anar amb compte. Els estafadors sovint s’amaguen sota la disfressa de corredors experimentats i amables.