Miðlunarreikningur: hvað er það og hvernig virkar það? Í samhengi við lægri gjaldskrár á innlán bankastofnana öðlast óvirkar tekjur öfundsverða eftirspurn. Undanfarið hafa borgarar verið fúsir til að spyrja um sérkenni þess að fjárfesta í kauphöllum og sérstöðu um að takast á við verðbréf. Það er mikilvægt að muna að þátttaka í uppboðinu beint fyrir borgara og lögaðila er ómöguleg. Til þess að fjárfesta og stunda viðskipti á hlutabréfamarkaði þarftu að fá hjálp hæfs milliliðs – miðlara (stofnun sem hefur leyfi til að fá aðgang að alþjóðlegum gjaldeyrismörkuðum).

Greinin veitir upplýsingar um hvernig á að græða peninga á miðlunarreikningi án þess að verða fórnarlamb svindlara og eignast arðbærar eignir.

Greinin veitir upplýsingar um hvernig á að græða peninga á miðlunarreikningi án þess að verða fórnarlamb svindlara og eignast arðbærar eignir.

- Hvað er miðlunarreikningur – í einföldum orðum um flókið

- Hverjar eru tegundir verðbréfareikninga?

- Eftir fjölda þátttakenda

- Með aðferð við samvinnu við miðlarafyrirtæki

- Með greiðslumáta

- Mismunur frá IIS

- Hvernig það virkar?

- Af hverju að opna verðbréfareikning

- Hvernig og hvar er betra að opna miðlarareikning í Rússlandi fyrir árið 2022, samkvæmt hvaða forsendum miðlari er valinn, sérstök dæmi

- Hvernig á að opna miðlunarreikning

- Verðbréfareikningstrygging

- Spurningar og svör

- Hverjar eru áhætturnar?

Hvað er miðlunarreikningur – í einföldum orðum um flókið

Persónulegur viðskiptareikningur opnaður af miðlunarstofnun og ætlaður til öruggrar geymslu viðskiptapappíra og gjaldeyriseininga er kallaður miðlarareikningur. Það er notað til að framkvæma kaup og sölu á ýmsum verðbréfum (

hlutabréfum ,

skuldabréfum ,

framtíðarsamningum , valréttum, framvirkum o.fl.) á innlendum kauphöllum og á erlendum mörkuðum. Fjárfestirinn hefur ekki möguleika á að kaupa verðbréf í kauphöllinni. Vantar

miðlara– milligöngumaður sem hefur staðfest leyfi frá Seðlabankanum. Verðbréfafyrirtækið stofnar reikning sem fjárfestirinn millifærir sparnaðinn á. Miðlari fær tækifæri til að kaupa og selja verðbréf fyrir hönd innstæðueiganda.

Athugið! Helsti kosturinn við miðlunarreikning er að eigandinn fær aðgang að fjármálagerningum leiðandi alþjóðlegra og rússneskra fyrirtækja. Hagnaður fjárfestis myndast af kynningararði, vaxtagreiðslum af skuldabréfum og tekjum af sölu verðbréfa ef verðmæti þeirra hefur aukist.

Hverjar eru tegundir verðbréfareikninga?

Tegundir miðlarareikninga eru venjulega flokkaðar samkvæmt eftirfarandi forsendum.

Eftir fjölda þátttakenda

Þau geta verið einstaklingsbundin eða sameiginleg (það fer eftir fjölda eigenda). Collective eru vinsælust í Bandaríkjunum. Hjón, vinir eða viðskiptafélagar geta haft ótakmarkaðan aðgang að fjárhagslegum sparnaði og verðbréfum. Í Rússlandi, þvert á móti, eru einstök veski algeng. Ef íbúi ætlar að halda úti miðlunarreikningi erlendis geta komið upp vandamál við úttekt fjármuna.

Með aðferð við samvinnu við miðlarafyrirtæki

Reikningsstjórnun getur verið traust (innstæðueigandi felur umsjón sparnaðarins verkefnastjóra) og óháð (fjárfestir tekur að sér framkvæmd viðskiptaviðskipta).

Með greiðslumáta

Það fer eftir greiðslumáta, miðlunarreikningi er skipt í reiðufé, framlegð, hreinsun og einstaka fjárfestingu. Ef fjárfestir hefur áhuga á

hvaropna miðlun reikning fyrir byrjendur, það er ráðlegt að gefa val á reiðufé. Þetta er áreiðanlegasta og öruggasta aðferðin. Það er hægt að leggja inn hvaða upphæð sem er og framkvæma skiptaviðskipti strax. Til að nýta ágóðann af seldum hlutum verður þú að bíða þar til þeir koma í veskið. Framlegðarreikningur gerir þér kleift að nota viðbótarþjónustu og viðskiptatæki. Lykilatriðið liggur í þeirri staðreynd að arðbær tilboð verða ekki sleppt, jafnvel þó að það sé ekki nóg fjármagn á reikningnum. Verðbréf eru keypt gegn tryggingu eigna. Með valréttarreikningi er hægt að taka þátt í sölu valréttar (samningur sem veitir kaupanda heimild til að kaupa eða selja eign á tilteknum tímapunkti á verði sem samið var um daginn áður). Seljandi hlutabréfanna fær peninga

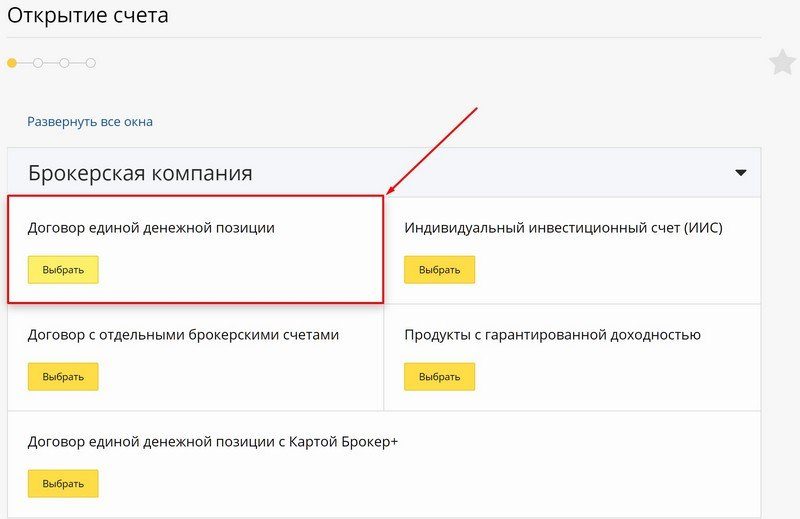

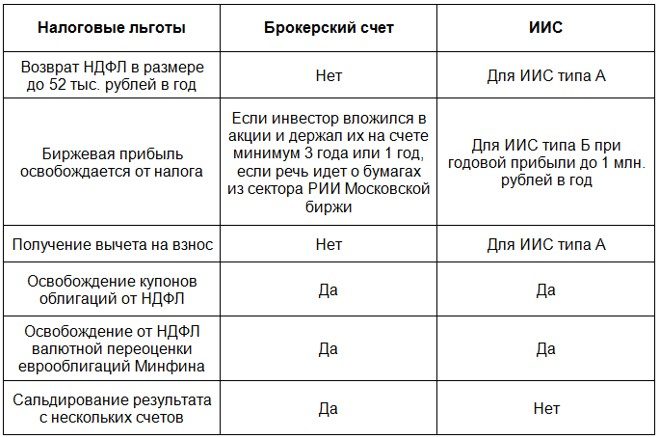

Einstaklingsfjárfestingarreikningur (IIA) er miðlunarveski með skattaívilnandi greiðslum frá ríkinu. [caption id="attachment_12231" align="aligncenter" width="812"]

Mismunur frá IIS

Einstakur fjárfestingarreikningur (opnun í Rússlandi hefur verið möguleg síðan 2015), sem eitt af afbrigðum verðbréfareiknings, gerir þér kleift að fá aðgang að viðskiptum í kauphöllinni, en með ákveðnum mörkum. Annar verulegur munur er greiðslu skattfríðinda frá ríkisstofnunum. Tekjur eigandans verða örugglega meiri ef tekið er tillit til innláns- og miðlunarveskis. Hann getur keypt eignir viðskipta- og ríkisstofnana. IIS getur stofnað bankastofnanir, miðlunar- og rekstrarfyrirtæki. Fjárfestirinn hefur rétt til að opna aðeins einn reikning og aðeins einn miðlara. Fjárhæðin sem flutt er innan 12 almanaksmánaða má ekki fara yfir 1 milljón rússneskra rúblur (ekki er hægt að nota aðrar mynteiningar). Mögulegt er að fá skattfríðindi ef veskið gildir í að minnsta kosti 3 ár. Úttekt fjársparnaðar er ekki möguleg fyrir lok umsóknarfrests.

Þarf að vita! Aðgangur er aðeins í boði fyrir innlendar kauphallir (Moskvu, St. Pétursborg). Bótagreiðslur eru frádráttur vegna tekna og framlaga.

Munurinn á IIS og miðlarareikningi – skýring fyrir byrjendur: https://youtu.be/YwC1EVhNvHo

Hvernig það virkar?

Eftirfarandi skref lýsa því hvernig miðlunarreikningur virkar:

- Fjárfestirinn hefur samband við miðlara (leyfisskyld stofnun) og gerir samning um að stofna reikning.

- Innstæðueigandi flytur efnislegan sparnað yfir á innstæðuna.

- Með því að nota hugbúnaðinn stjórnar neytandinn fjármagni sínu. Þegar það verður nauðsynlegt að kaupa verðbréf býr hann til beiðni um viðskiptin (eftir símanúmeri, í gegnum tól eða farsímaforrit).

- Verðbréfafyrirtækið staðfestir reksturinn formlega. Fjárfestingar- og þóknunarfjárhæðir eru dregnar frá innborguninni en eftir það fær viðskiptavinur tilkynningu um að fjáreignir séu nú til ráðstöfunar.

Af hverju að opna verðbréfareikning

Skýringin á því fyrir hvað miðlunarreikningur er felur í sér mörg blæbrigði. Miðlunarsamtökin gefa fjárfestinum tækifæri til að komast inn á gjaldeyrismarkaðinn og hefja viðskipti vegna kaupa og sölu verðbréfa. Það eru þóknunargjöld fyrir þessa þjónustu. Þá er mikilvægt að einungis milligöngufyrirtæki sem hafa staðfest leyfi hafi rétt til þátttöku í viðskiptum. Þetta gerir samstarfið frjósamt og ómissandi. Fjárfestirinn er útskýrður í smáatriðum hvernig á að nota miðlunarreikninginn.

Mikilvægt! Miðlarar nota ekki eigin sparnað heldur dreifa eingöngu tekjum sparifjáreigenda. Í flestum tilfellum hafa fjárfestar áhuga á spurningunni um hvernig eigi að stofna verðbréfareikning af traustri gerð. Ástæðan fyrir þessu er einföld: þeir hafa einfaldlega enga löngun til að fara í smáatriði um viðskipti í kauphöllinni. Þá er milligöngufyrirtækinu frjálst að taka sjálfstæðar ákvarðanir um kaup eða sölu fjármálagerninga.

Hvernig og hvar er betra að opna miðlarareikning í Rússlandi fyrir árið 2022, samkvæmt hvaða forsendum miðlari er valinn, sérstök dæmi

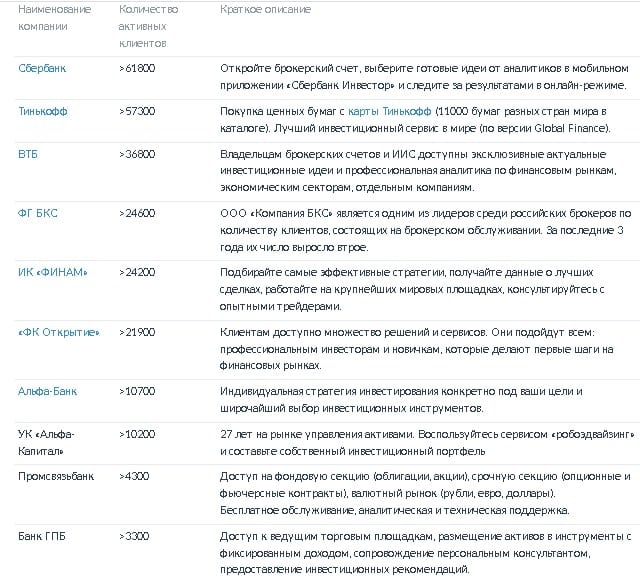

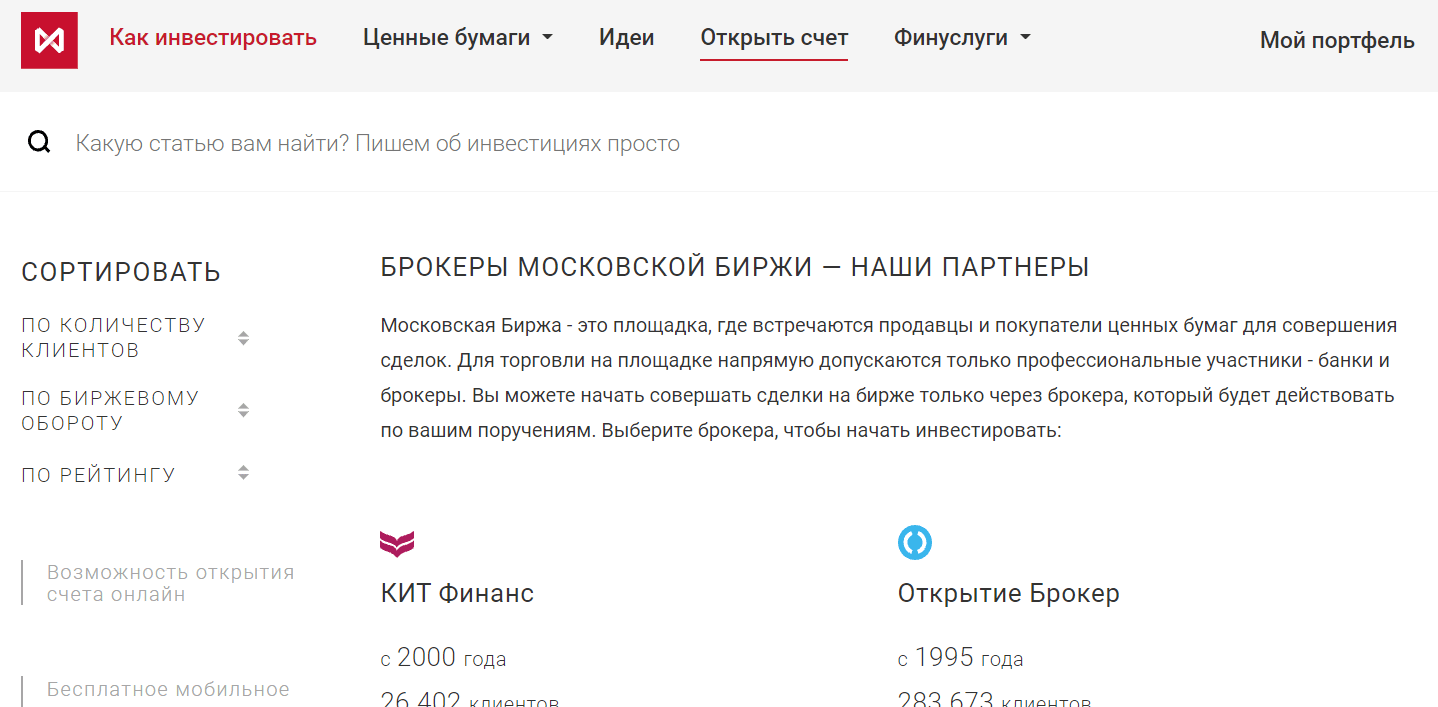

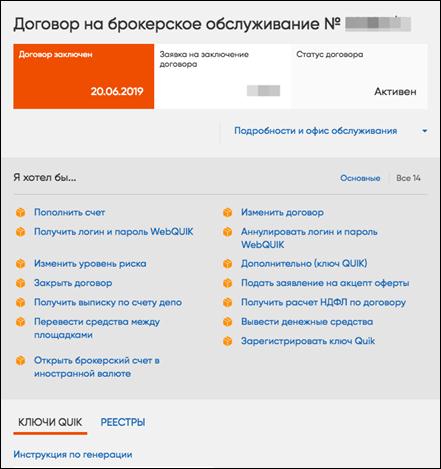

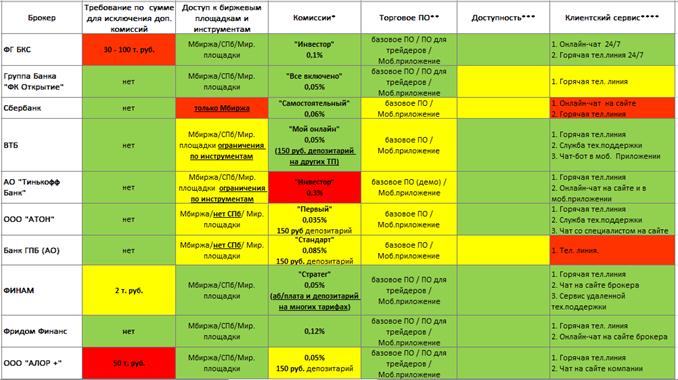

Í augnablikinu geta borgarar og stofnanir opnað miðlunarreikning hjá rússneskri bankastofnun eða milliliður. Áreiðanlegur miðlari verður að hafa leyfisskjal frá Seðlabankanum, starfsreynslu í meira en 15 ár (til að vera ónæmur fyrir efnahagslegum breytingum) og sæti í einkunnum Moskvu kauphallarinnar. Þetta eru viðmiðin sem gera þér kleift að velja áreiðanlegt milliliðsfyrirtæki. Samkvæmt tölfræði Moscow Exchange eru eftirfarandi miðlarar leiðandi hvað varðar fjölda notenda og magn viðskipta.

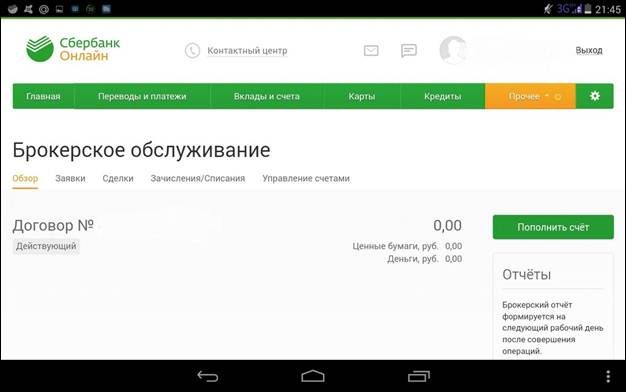

- Sberbank . Með því að setja upp farsímaforritið Sberbank Investor fá notendur tækifæri til að búa til miðlunarveski, velja eina af þeim aðferðum sem reyndur sérfræðingar leggja til og fylgjast með niðurstöðum í rauntíma.

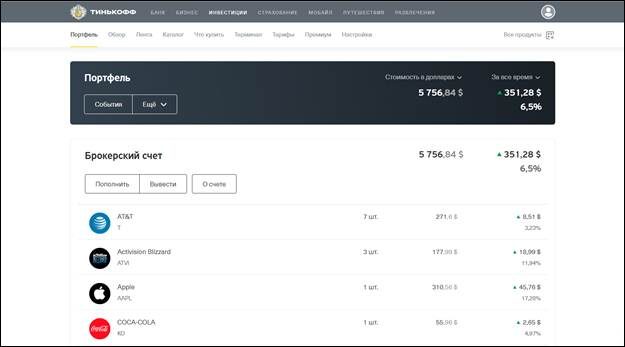

- Tinkoff . Hún er talin besta þjónustan fyrir sparifjáreigendur í heiminum (skv. enska fjármálatímaritið Global Finance). Kaup á verðbréfum eru möguleg með Tinkoff korti. Vörulistinn inniheldur að minnsta kosti 11.000 eignir.

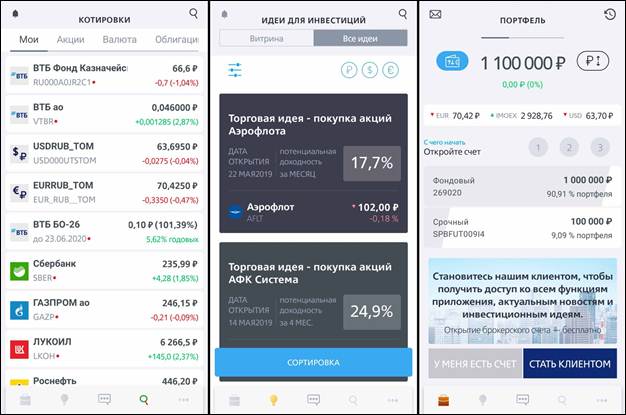

- VTB . Handhafar verðbréfamiðlunar og einstakra fjárfestingareikninga fá aðgang að nýjustu hugmyndum fjárfesta og faglega greiningu á hlutabréfamörkuðum, einkageirum hagkerfisins, fyrirtækjum og fyrirtækjum.

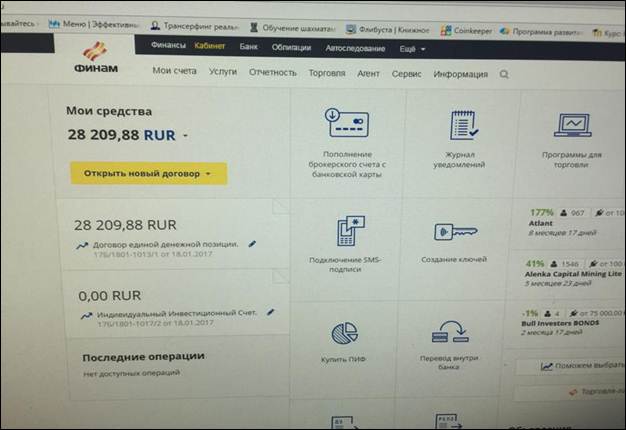

- Finam Investment Holding JSC . Þú getur valið nákvæmustu stefnumótandi ákvarðanir, fengið upplýsingar um arðbær viðskipti, unnið í víðtækum kauphöllum, ráðfært þig við framúrskarandi kaupmenn.

- Promsvyazbank . Íbúum er veittur aðgangur að hlutabréfum (skuldabréfum, hlutabréfum) og brýnum (framtíðar) svæðum kauphallarinnar, svo og að gjaldeyrismarkaði.

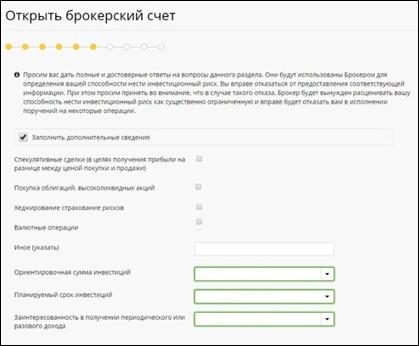

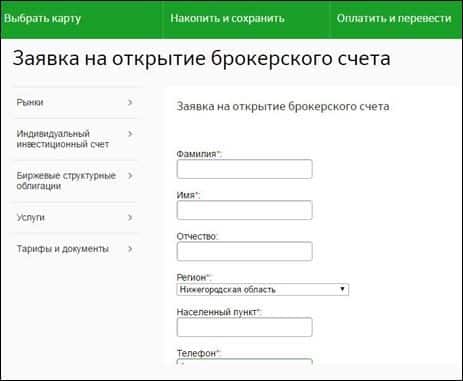

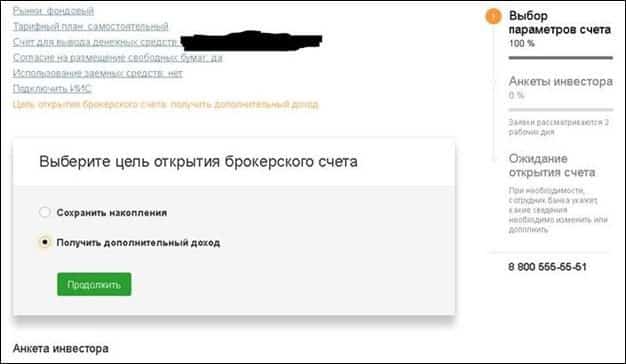

Hvernig á að opna miðlunarreikning

Samskipti miðlara og viðskiptavinar eru sem hér segir.

- Miðlari stofnar viðskiptareikning fyrir neytandann, þaðan sem hægt er að stunda starfsemi í kauphöllinni.

- Að teknu tilliti til hagsmuna og óska innstæðueiganda getur miðlunarfyrirtækið keypt og selt ýmsar fjáreignir á hans kostnað.

- Fjárfestir leggur fram umsókn um kaup eða sölu á verðbréfum / gjaldeyriseiningum og milliliðurinn gerir samning.

- Andvirði viðskiptanna (eftir flutning þóknunargreiðslna sem tilgreindar eru í samningnum) er sendur á reikning fjárfestis.

- Miðlari getur einnig uppfyllt aðrar skyldur: að framkvæma greiningargreiningu, gefa ráðleggingar til fjárfestis um viðskiptaáætlanir, athuga skjöl til að uppfylla skilyrði laganna.

Verðbréfareikningstrygging

Trygging miðlunarreiknings er nauðsynleg til að varðveita eignir innstæðueiganda komi til þess að milligönguaðili verður gjaldþrota eða missir staðfest leyfi. Fjármálagerningar fjárfestis skulu geymdir í formi innlána og síðan eru þeir færðir inn á reikning annars verðbréfafyrirtækis.

- Vertu aðeins í samstarfi við stór fyrirtæki . Þeim er ekki ógnað vegna gjaldþrots og leyfismissis. Á opinberu heimasíðu Moskvu Exchange Market er listi yfir víðtækar stofnanir uppfærður mánaðarlega.

- Ekki treysta öllum sparnaði þínum á eitt fyrirtæki . Ef fjármagnið er umtalsvert væri rökrétt að dreifa því á nokkur miðlaraveski. Til dæmis milli nokkurra ríkisbankastofnana og einnar alþjóðlegrar.

- Hafa heimildarlega staðfestingu á viðskiptum . Miðlari skal láta innstæðueiganda í té skýrslugögn um fjárskipti, auk innlánsyfirlits þar sem allar eignir eru skráðar. Gagnleg lausn ef áhyggjur eru af gjaldþroti.

- Ekki geyma ókeypis fjármuni á veskinu . Án þess að fjárfesta í arðbærum hlutabréfum er ekkert vit í því að spara miklar fjárhæðir á verðbréfamiðlun og einstökum fjárfestingarreikningum.

- Búðu til sérstakan reikning . Þetta er engin töfralausn fyrir öryggi, en slíkt veski er varið gegn gjaldþroti verðbréfamiðlunarfyrirtækis. En það er fyrirvari: viðhald þess getur verið dýrara. Auk þess bjóða ekki öll fyrirtæki upp á slíka þjónustu.

https://articles.opexflow.com/brokers/brokerskoe-obsluzhivanie-v-rossii.htm

Spurningar og svör

Hvað annað ættir þú að vita um miðlunarreikning.

| Spurning | Svaraðu |

| Er hægt að hafa tvo miðlunarreikninga í mismunandi bönkum? | Þetta er ekki bannað samkvæmt gildandi lögum. Þessi regla á þó ekki við um einstök fjárfestingarveski. |

| Á hvaða aldri er hægt að opna miðlunarreikning? | Frá 18 ára. Það geta verið undantekningartilvik þar sem borgari erfir eignir. Þá er heimilt að stofna sameiginlegan miðlunarreikning. Hins vegar er aðeins hægt að gera viðskipti með samþykki löggiltra fulltrúa. |

| Hvað kostar miðlunarreikningur? | Lágmarkshlutfall sem miðlari semur um er 30.000 rússneskar rúblur. |

| Tímamiðlunarreikningur: Hvað er það? | Þetta er hluti af gjaldeyrismarkaði þar sem samningar eru gerðir með ákveðnu millibili. Við erum að tala um valréttarsamninga og framtíðarsamninga. |

| Fjármálagerningurinn er ekki í boði fyrir viðskipti á reikningum þínum. Hvað þýðir þetta? | Ýmsir fjármálagerningar í kauphöllunum í Moskvu og Sankti Pétursborg hafa sérstaka áætlun (upphafs- og lokatímar viðskipta). Kannski er viðskiptum með eignina lokið. Þá mun forritið mistakast. |

| Hvernig á að eyða miðlarareikningi? | Á einkasíðunni þarftu að smella á flipann „Reikningur“ og velja síðan „Loka reikningi“. Umsóknareyðublað á netinu virðist vera útfyllt. |

| Hvernig eru peningar teknir af miðlarareikningi? | Ekki er hægt að taka út sparnað úr hraðbanka. Þeir ættu fyrst að vera teknir út í bankaveski. |

| Hvað gerist ef þú notar ekki verðbréfareikning? | Uppsögn á notkun reikningsins (án möguleika á lokun) undanþiggur ekki innstæðueiganda frá þóknunargreiðslum. Þar af leiðandi getur staðan orðið af skornum skammti og þú verður að endurgreiða skuldina við miðlunarfyrirtækið. |

| Hvernig á að flytja peninga frá einum miðlarareikningi til annars? | Betra er að selja verðbréf á gamla miðlunarreikningnum, taka sparnaðinn út á debetkort og fylla á reikninginn með nýjum millilið. |

| Get ég opnað miðlunarreikning fyrir annan mann? | Í slíkum aðstæðum þarftu að segja sáttasemjara frá vandamálinu og biðja um aðstoð. Hægt er að stofna verðbréfamiðlun eða einstaklingsfjárfestingarreikning í nafni annars aðila og síðan samið umboð fyrir þann sem er fyrsti til að gera fjárhagsfærslur. |

| Hvað er miðlunarreikningsnúmer? | Reikningsnúmer hvers reikningshafa. Notað til að forðast rugling og einfalda auðkenningu notenda. |

| Útreikningur miðlunarþóknunar. Hvernig er það framkvæmt? | Verðbréfaþóknun – hlutfall af heildarfjárhæð samningsins. Stærð hans er tilgreind í samningnum. |

Hverjar eru áhætturnar?

Áhætta er eitt af mikilvægu málum sem koma upp í aðdraganda ákvörðunar um að semja við millilið. Eftirfarandi „gildrur“ eru gefnar í skyn:

- Langtímaviðskipti eru ekki möguleg án fjölbreytts safns rússneskra og alþjóðlegra eigna. Þetta felur aftur í sér að greiða fyrir ráðgjöf sérfræðinga.

- Helsta tekjulind verðbréfamiðlunarfyrirtækja eru þóknunargreiðslur fyrir lokið fjármálaviðskipti. Af þessum sökum hvetja milliliðir fjárfesta til að kaupa eða selja fjármálagerninga reglulega.

- Þú verður að borga vel fyrir faglega greiningargreiningu. Miðlarar birta ekki slíkar upplýsingar án endurgjalds.

- Við megum ekki gleyma að fara varlega. Svindlarar fela sig oft undir skjóli reyndra og vingjarnlegra miðlara.