اسٹاک بروکر کے بارے میں پوری حقیقت ۔ ایک نیا سرمایہ کار یا تاجر جو اسٹاک، بانڈز اور دیگر مالیاتی اثاثے خریدنا چاہتا ہے اسے سمجھنا چاہیے کہ اسے بروکریج اکاؤنٹ کی ضرورت ہے۔ آپ صرف ایکسچینج آفس نہیں آ سکتے اور وہاں اثاثے نہیں خرید سکتے۔ ایکسچینج اور خریدار کے درمیان درمیانی ہونا ضروری ہے۔

- ایکسچینج اور تاجر/سرمایہ کار کے درمیان ثالث

- ایک بروکر کا انتخاب کیسے کریں – لائسنس کے علاوہ اہم معیار

- ایک بروکر کیا کرتا ہے؟

- اکاؤنٹس کھولتا ہے۔

- اکاؤنٹس کا انتظام کرتا ہے۔

- احکامات کو پورا کرتا ہے۔

- نیلامی کے طریقہ کار کے بارے میں آگاہ کرتا ہے۔

- رپورٹس فراہم کرتا ہے۔

- حکومت کو ٹیکس دیتا ہے۔

- فنڈز کو بھرتا اور کریڈٹ کرتا ہے۔

- بروکریج اکاؤنٹ کیسے کھولا جائے؟

- بروکر کے ساتھ کیسے کام کرنا ہے؟

- اگر بروکر دیوالیہ ہو جائے تو کیا کریں۔

- اس کے نتیجے میں

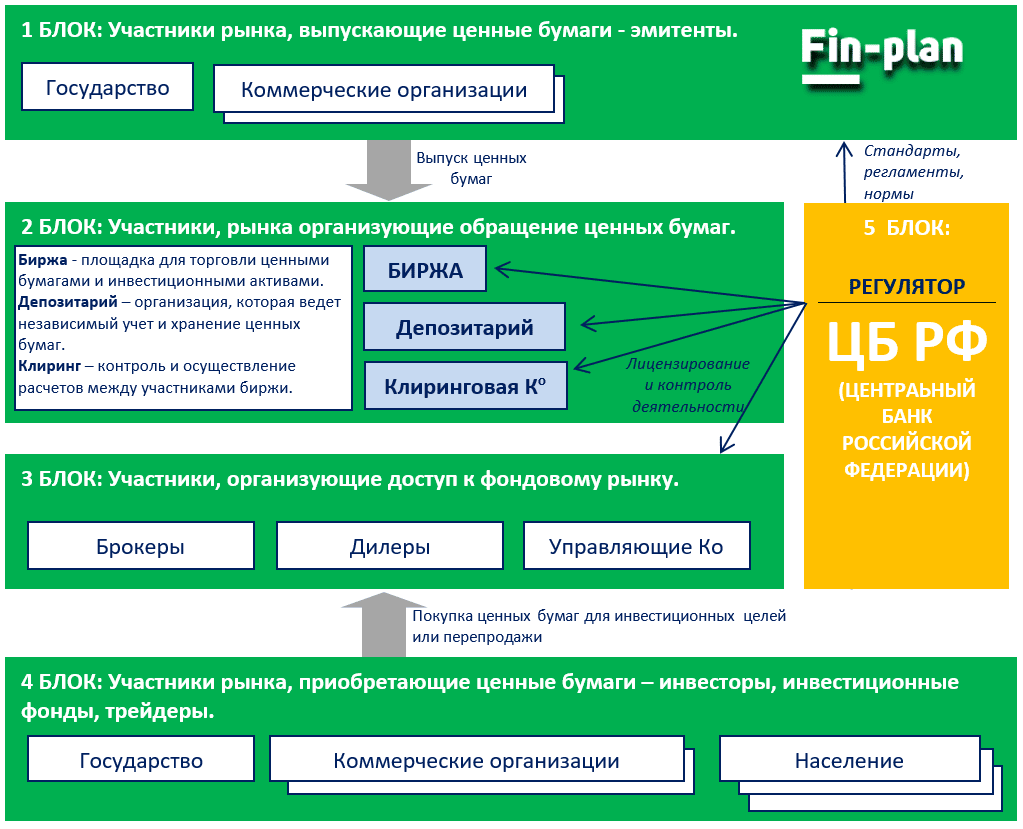

ایکسچینج اور تاجر/سرمایہ کار کے درمیان ثالث

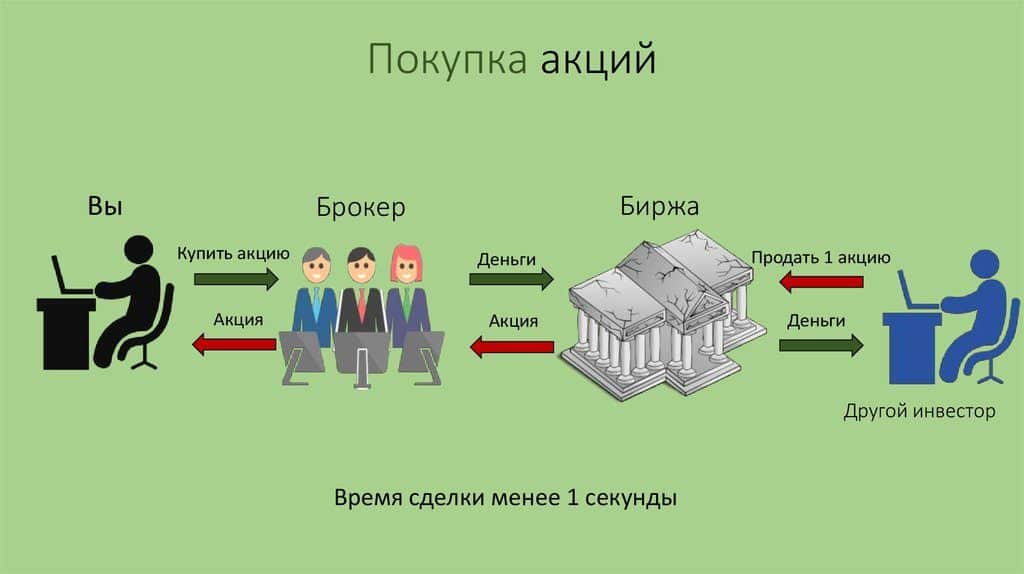

بیچوان ایک شخص یا کمپنی ہے جو اثاثہ کے خریدار اور مالک کے درمیان ہے۔ اگر کوئی سرمایہ کار کمپنی کے اثاثے خریدنے کا فیصلہ کرتا ہے، تو وہ مالک کے پاس نہیں آتا، بلکہ اسٹاک ایکسچینج میں جا کر خریداری کرتا ہے۔ ثالث کی دو قسمیں ہیں:

- مینیجر – یہ ایک شخص یا کمپنی ہو سکتی ہے جو مالیاتی آلات تلاش کرتی ہے، تجزیہ کرتی ہے اور خریدتی ہے۔ یہ طریقہ ان لوگوں کے لیے موزوں ہے جو سرمایہ کاری کرنا چاہتے ہیں، لیکن مالیاتی آلات کے انتخاب اور تجزیہ میں زیادہ وقت نہیں لگانا چاہتے۔

- ایک بروکر ایک کمپنی ہے جو ایک سرمایہ کار کی جانب سے کام کرتی ہے، اثاثے خریدتی ہے اور انہیں ڈپازٹری میں رکھتی ہے۔ یہ طریقہ ان لوگوں کے لیے موزوں ہے جو پیسے کی آزادانہ سرمایہ کاری کرنا چاہتے ہیں۔ اس صورت میں، سرمایہ کار منتخب اثاثوں کو خریدنے کا حکم دیتا ہے، اور بروکر اس پر عمل درآمد کرتا ہے۔

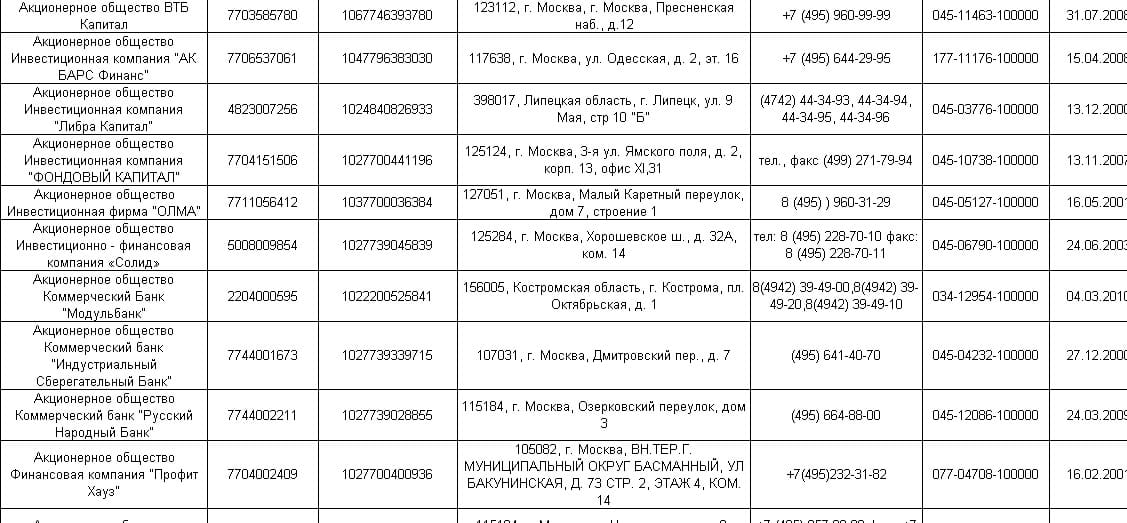

اہم: بروکر اور مینیجر کا روس میں رجسٹر ہونا ضروری ہے اور ان کے پاس مرکزی بینک کی طرف سے جاری کردہ سرگرمیاں انجام دینے کا لائسنس ہونا چاہیے، لائسنس کے لیے چیک کریں:

https://www.cbr.ru/securities_market/registries/ ۔

لائسنس کے ساتھ فاریکس بروکرز اپنی سرمایہ کاری کی خدمات پیش کرنے والی دیگر کمپنیاں دھوکہ باز ہیں۔ ایسی کمپنی کے ساتھ کام کرتے ہوئے، آپ اپنے تمام فنڈز کھو سکتے ہیں۔ کمپنی کو چیک کرنے کے لیے، آپ کو ماسکو ایکسچینج کی ویب سائٹ پر جانے کی ضرورت ہے، سب سے بہتر ہے کہ ٹاپ ٹین میں سے ایک بروکر کا انتخاب کریں۔

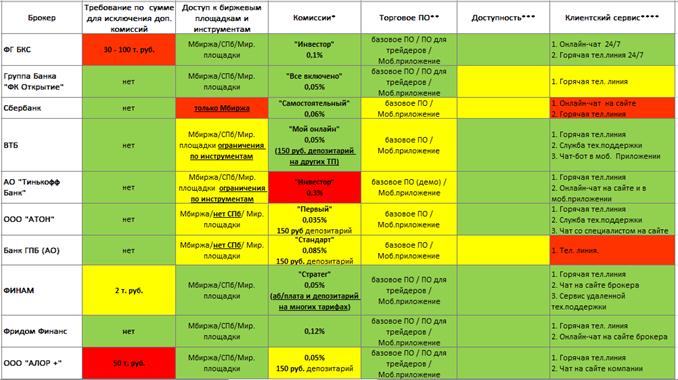

ایک بروکر کا انتخاب کیسے کریں – لائسنس کے علاوہ اہم معیار

تین اہم معیارات ہیں:

- وشوسنییتا – اس کا اندازہ کرنے کے لئے، بروکرز کی درجہ بندی موجود ہیں. روس میں دو اہم ریٹنگ ایجنسیاں ہیں: ماہر RA اور NRA (نیشنل ریٹنگ ایجنسی)۔ اس کے علاوہ، آپ کھلے کھاتوں اور فعال کلائنٹس کی تعداد، کھلے انفرادی سرمایہ کاری کھاتوں کی تعداد جو ماسکو ایکسچینج کی ویب سائٹ پر دستیاب ہیں، کے اعدادوشمار کو دیکھ کر اعتبار کا اندازہ لگا سکتے ہیں۔ یہ بات بھی قابل غور ہے کہ بروکریج کی سرگرمیوں میں مصروف بینکنگ ڈویژن اور کمپنیاں ہیں جو صرف بروکریج کے کاروبار میں مصروف ہیں، ان میں سے بہت سے بینک بن جاتے ہیں۔

اہم: ڈیٹا متضاد ہے، ایک بروکر کے پاس رجسٹرڈ کلائنٹس کی ایک بڑی تعداد ہے، لیکن چند فعال اکاؤنٹس اور اس کے برعکس۔

خریدے گئے مالیاتی آلات بروکر کے ڈپازٹری میں محفوظ ہیں اور دیوالیہ ہونے کی صورت میں سرمایہ کار کو رقم واپس نہیں کی جائے گی، ڈپازٹ انشورنس ایجنسی سے معاوضہ وصول کرنا بھی ناممکن ہے، اثاثے واپس کرنے کے لیے آپ کو رابطہ کرنا ہوگا۔ ڈپازٹری جہاں بروکر نے سیکیورٹیز رکھی تھیں اور انہیں دوسرے بروکریج اکاؤنٹ میں منتقل کریں۔ روس میں بروکرز کی درجہ بندی 2021 کے آخر میں کلائنٹس کی تعداد کے لحاظ سے – 2022 کے آغاز میں:

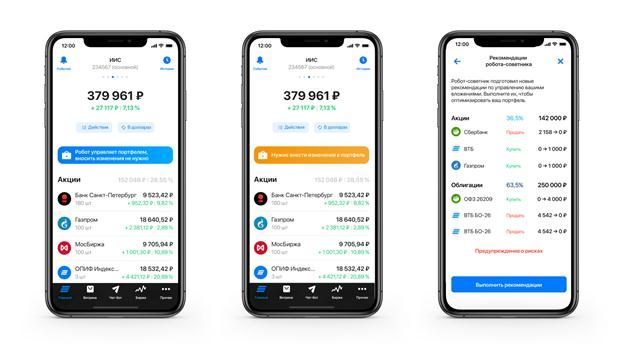

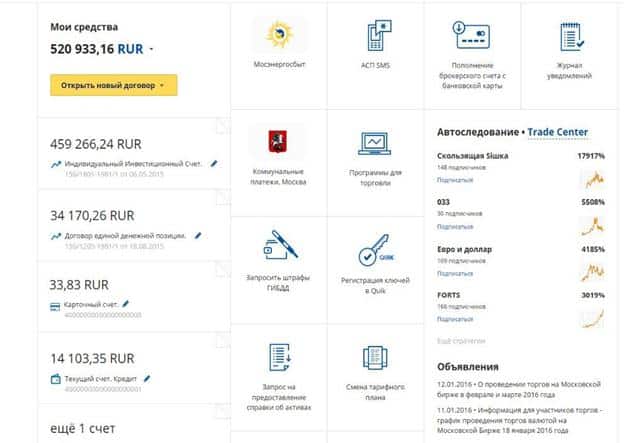

- سہولت اور رسائی – یہ سمجھا جاتا ہے کہ بروکر کے پاس کمپیوٹر براؤزر میں ایک موبائل ایپلیکیشن اور ذاتی اکاؤنٹ ہے۔ ایک اچھا بروکر تمام ضروری فعالیت فراہم کرے گا، ناکامیوں اور منجمد کیے بغیر کام کو منظم کرے گا۔

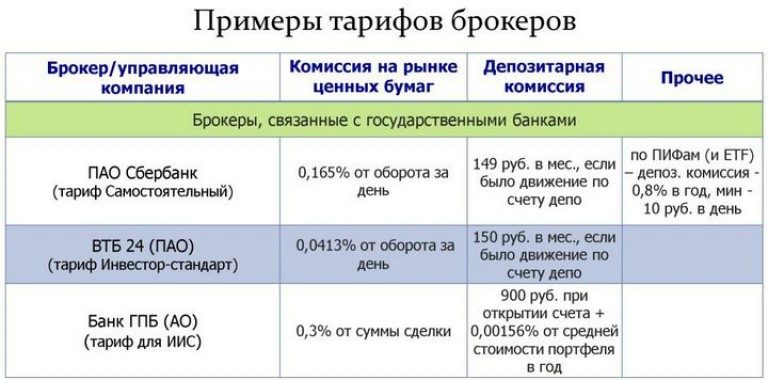

- فائدہ – اس آئٹم میں شامل ہیں: ٹرانزیکشن فیس یا ٹریڈنگ فیس اور سروس فیس۔ بروکرز کمیشن پر کماتے ہیں اور ایک سرمایہ کار جتنا زیادہ لین دین کرتا ہے، اتنا ہی زیادہ منافع بخش ہوتا ہے۔ ہر بروکر کا اپنا کمیشن ہوتا ہے اور وہ دوسرے سے تھوڑا مختلف ہوتا ہے۔ اکاؤنٹ کی دیکھ بھال زیادہ اہم ہے اور یہ سرمائے کا ایک اہم حصہ کھا سکتا ہے، اکاؤنٹ کی دیکھ بھال کی شرائط اور رقم معلوم کرنے کے لیے، آپ کو کسی خاص بروکر کے ساتھ بروکریج اکاؤنٹ کھولنے سے پہلے ٹیرف کو پڑھنا ہوگا۔

https://www.banki.ru/investment/brokers/

اہم: کچھ بروکرز

بعض شرائط کے تحت بروکریج فیس وصول نہیں کر سکتے ہیں ، جیسے بروکریج اکاؤنٹ ٹرن اوور یا اکاؤنٹ میں ایک مخصوص رقم جس پر کم از کم فیس لی جاتی ہے۔

ایک بروکر کیا کرتا ہے؟

بروکر بہت سے کام انجام دیتا ہے، بشمول: اکاؤنٹ کھولنا اور برقرار رکھنا، کلائنٹ کے آرڈرز پر عمل درآمد کرنا، تجارت کے بارے میں مطلع کرنا، مکمل لین دین کی رپورٹ فراہم کرنا، ڈیویڈنڈ اور کوپن جمع کرنا، اور ٹیکس روکنا۔

اکاؤنٹس کھولتا ہے۔

جو شخص سرمایہ کاری کرنا چاہتا ہے وہ ایک بروکریج اکاؤنٹ کھولتا ہے جہاں مالیاتی آلات کی خریداری کے لیے رقم رکھی جاتی ہے، اس کے لیے ایک ڈپازٹری اکاؤنٹ خود بخود کھل جاتا ہے جہاں سیکیورٹیز رکھی جاتی ہیں۔

اکاؤنٹس کا انتظام کرتا ہے۔

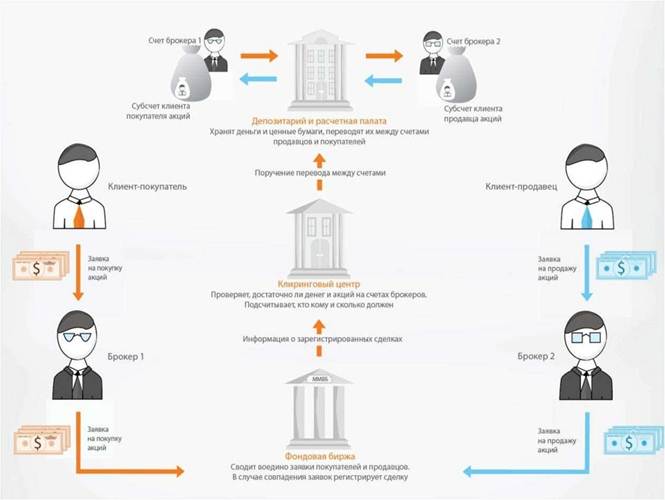

اثاثے خریدنے والے کلائنٹ کو ایک بروکر کے ذریعے مالک کو رقم منتقل کرنی چاہیے جو ایکسچینج میں رقم منتقل کرتا ہے، اور ایکسچینج اثاثے بروکر کو منتقل کرتا ہے اور کلائنٹ اثاثے بیچتے وقت انہیں وصول کرتا ہے اور اس کے برعکس۔

احکامات کو پورا کرتا ہے۔

جب کوئی سرمایہ کار اثاثہ خریدنے یا بیچنے کا فیصلہ کرتا ہے، تو وہ بروکر کو آرڈر بھیجتا ہے، جو جمع کرائے گئے آرڈرز کے مطابق مطلوبہ کام انجام دیتا ہے۔

اہم: بروکر اپنے طور پر اثاثے فروخت یا خرید نہیں سکتا، یہ منیجر کرتا ہے۔

نیلامی کے طریقہ کار کے بارے میں آگاہ کرتا ہے۔

ذاتی اکاؤنٹ یا موبائل ایپلیکیشن میں، کلائنٹ ہر اثاثے کی موجودہ قیمت دیکھتا ہے، جس کی تعداد بروکر پر منحصر ہوتی ہے۔ کلائنٹ کی سہولت کے لیے تجزیات، خبریں، آئیڈیاز اور دیگر ڈیٹا بھی فراہم کیا جا سکتا ہے۔

رپورٹس فراہم کرتا ہے۔

ہر کلائنٹ کے لین دین کو ریکارڈ کیا جاتا ہے اور، درخواست پر یا خود بخود، انجام پانے والے لین دین پر ایک رپورٹ فراہم کی جاتی ہے: کون سا اثاثہ خریدا گیا، کتنا خریدا اور ادا کیا گیا، لین دین سے کمیشن اور منافع یا نقصان۔

حکومت کو ٹیکس دیتا ہے۔

لین دین سے منافع حاصل کرنے پر، سرمایہ کار 13% کا انکم ٹیکس ادا کرنے کا پابند ہے۔ سرمایہ کار کے کام کو آسان بنانے کے لیے، بروکر آزادانہ طور پر منافع کا حساب لگاتا ہے اور ٹیکس ادا کرتا ہے۔

اہم: ہر بروکر ٹیکس کی ادائیگی کے لیے ماہانہ، سالانہ وقت کا انتخاب کرتا ہے۔

فنڈز کو بھرتا اور کریڈٹ کرتا ہے۔

بروکر رقم نکالتے وقت بینک اکاؤنٹ سے اپنے اکاؤنٹ میں منتقلی کرتا ہے اور اس کے برعکس۔ مالیاتی آلات میں لگائی گئی رقم کو واپس لینا ممکن نہیں ہے۔ آسان الفاظ میں بروکر کون ہے، یہ کیا کرتا ہے، کام کرتا ہے اور بروکریج کمپنی ایکسچینج مارکیٹ میں کیا خدمات فراہم کرتی ہے: https://youtu.be/LTWBYDL5mnk

بروکریج اکاؤنٹ کیسے کھولا جائے؟

بروکر کا جائزہ لینے اور اسے منتخب کرنے کے بعد، اکاؤنٹ کھولنا باقی ہے۔ بہت سی کمپنیوں نے افتتاحی طریقہ کار کو آسان بنا دیا ہے اور اسے چند منٹوں میں دور سے کرتے ہیں۔ Tinkoff 5 منٹ میں اور چند مراحل میں بروکریج اکاؤنٹ کھولنے کی پیشکش کرتا ہے (

https://www.tinkoff.ru/invest ):

https://www.sberbank.ru/ru/person/investments/broker_service/onboarding ):

https://open-broker.ru/invest/open-account/):

اہم: سوالنامے کو پُر کرکے اور ڈیٹا بروکر کو بھیج کر، مؤکل معاہدے کی شرائط سے اتفاق کرتا ہے، جن کا مطالعہ کرنا ضروری ہے تاکہ مستقبل میں مسائل اور غلط فہمیوں کا سامنا نہ ہو۔

بروکر کے ساتھ کیسے کام کرنا ہے؟

گزرے ہوئے مراحل کے بعد، بروکر کے ساتھ بات چیت شروع ہوتی ہے۔ اگر کمپنی اضافی سافٹ ویئر (

ٹرمینل ) جاری کرتی ہے، تو اسے ہدایات کے مطابق انسٹال کرنا چاہیے۔ اس کے بعد، اکاؤنٹ دوبارہ بھر جاتا ہے اور کام شروع ہوتا ہے، سرمایہ کار مطلوبہ مالیاتی آلہ منتخب کرتا ہے، اثاثہ خریدنے یا بیچنے کا آرڈر بھیجتا ہے، بروکر اکاؤنٹ سے رقم ڈیبٹ کرکے اس پر عمل درآمد کرتا ہے۔ مالیاتی آلات، کمپنی کے تجزیات، خبریں، مشورہ اور تربیت آپ کے ذاتی اکاؤنٹ میں دستیاب ہو سکتی ہے۔

- تعلیم متنوع ہے : ویبینرز، انٹرایکٹو، ویب کورسز، وغیرہ۔ عام طور پر یہ سرمایہ کاری کی بنیادی باتوں کے ساتھ چھوٹے اسباق ہوتے ہیں، جو سرمایہ کاری کے اصولوں کو بیان کرتے ہیں، ٹرمینل یا موبائل ایپلیکیشن کو استعمال کرنے کا طریقہ سکھاتے ہیں۔

- تجزیات _ یہ کمپنی کی طرف سے اور معروف غیر ملکی بینکوں کی طرف سے ہو سکتا ہے، مواد مختلف ہے، کمپنی میں خریداری یا مستقبل میں ہونے والی تبدیلیوں کی وجوہات کی وضاحت کرنے والے پورے مضامین ہوسکتے ہیں جو اثاثوں کی قیمتوں میں اضافے کو متاثر کریں گے۔

- خیالات _ بینک کے تجزیہ کار اثاثوں کی خریداری کے لیے متعلقہ خیالات پیش کرتے ہیں۔

- خبریں _ مضامین آپ کو کسی خاص کمپنی یا مالیاتی دنیا میں کیا ہو رہا ہے کے بارے میں معلومات حاصل کرنے کی اجازت دیتے ہیں۔

اگر بروکر دیوالیہ ہو جائے تو کیا کریں۔

زبردستی کے حالات سے خود کو بچانا ناممکن ہے، جس بروکر کے ساتھ سرمایہ کار کام کرتا ہے وہ دیوالیہ ہو سکتا ہے یا اس کا لائسنس چھین لیا جا سکتا ہے۔ اور کلائنٹ کو یہ سمجھنے کی ضرورت ہے کہ وہ جزوی طور پر “سیکیورٹیز مارکیٹ پر” قانون کے ذریعے محفوظ ہے۔ یہ سب تنظیم کی قسم پر منحصر ہے:

- بینکنگ ڈویژن – اس صورت حال میں، رقم کو گاہکوں (جمع کرنے والوں، سرمایہ کاروں، اور دیگر) میں تقسیم نہیں کیا جاتا ہے، وہ ایک مشترکہ “ڈھیر” میں ہوتے ہیں اور اپنی واپسی کے لیے، آپ کو دیوالیہ ہونے کے طریقہ کار کا انتظار کرنا پڑے گا۔ مکمل ہو گئے اور متاثرین کی قطار میں شامل ہو گئے، غالب امکان ہے کہ وہ پہلے بڑے قرض جاری کریں گے، اور پھر وہ کلائنٹ کی رقم واپس کرنا شروع کر دیں گے۔ وہ کل رقم سے واپس آتے ہیں، یعنی اس بات سے کوئی فرق نہیں پڑتا ہے کہ بروکریج اکاؤنٹ میں کتنی رقم ہے، باقی سب میں تقسیم ہو جائے گی۔

- ایک علیحدہ ڈھانچہ – بروکریج اکاؤنٹ پر رقم کلائنٹس کے درمیان تقسیم کر دی جائے گی، دیوالیہ پن کے طریقہ کار کا انتظار کیے بغیر، اگر بروکر نے ذاتی لین دین کے لیے فنڈز کا استعمال نہیں کیا ہے۔

اہم: بینکنگ محکموں میں خدمات انجام دینے والے صارفین کے لیے یہ جاننا ضروری ہے کہ بروکریج اکاؤنٹ پر موجود فنڈز بینک استعمال کرتا ہے اور یہ قانونی ہے۔

اسٹاک بروکر کیسے بنیں، اس کے لیے کیا ضرورت ہے اور کیا یہ پرائیویٹ طور پر ممکن ہے: https://youtu.be/rbMjkC1T1NM

اس کے نتیجے میں

| بروکر کا انتخاب کیسے کریں؟ | |

| بینک آف روس کی ویب سائٹ پر جائیں۔ | شرحیں اور معاہدہ پڑھیں |

| پہلی 5-10 کمپنیاں منتخب کریں۔ | سہولت اور فعالیت کا اندازہ لگائیں۔ |

| RA ماہر اور NRA میں درجہ بندی چیک کریں۔ | یقینی بنائیں کہ آپ کے پاس صحیح مالیاتی آلات ہیں۔ |

بروکر کا انتخاب تاجر/سرمایہ کار کے مزید کام کو متاثر کرے گا، تاخیر اور تکلیف سے بچنے کے لیے، آپ کو انٹرنیٹ پر معلومات اکٹھی کرنی ہوں گی، ریٹنگ چیک کرنی ہوں گی، بروکر کی خدمات استعمال کرنے کی سہولت اور فوائد کا اندازہ لگانا ہو گا، ٹیرف اور معاہدہ پڑھیں. فراہم کردہ خدمات کے معیار کا جائزہ لینا بھی اتنا ہی اہم ہے، یہ کون سے تبادلے تک رسائی فراہم کرتا ہے اور یہ کتنے مالیاتی آلات فراہم کرتا ہے، یہ سپورٹ سروس میں درخواستوں پر کیسے عمل کرتا ہے۔ خوش قسمتی سے سرمایہ کار کے لیے، YouTube ویڈیوز ہر بروکر کے بارے میں معلومات، کام کے جائزے کے ساتھ دستیاب ہیں۔ ویڈیو دیکھنے کے بعد انٹرنیٹ پر فراہم کی گئی معلومات کو خود چیک کر کے جو کہا گیا ہے اس پر یقین کرنا باقی ہے۔ ذرائع قابل اعتماد سائٹس ہیں، فورمز (یہاں آپ کو چوکس رہنے کی ضرورت ہے اور ہر لفظ پر یقین نہیں کرنا چاہیے)، خبروں کی اشاعتیں، اکثر ان کے پاس مالیاتی دنیا کے بارے میں ایک ٹیب ہوتا ہے۔