Visa patiesība par biržas brokeri . Iesācējam investoram vai tirgotājam, kurš vēlas iegādāties akcijas, obligācijas un citus finanšu aktīvus, jāsaprot, ka viņam ir nepieciešams brokeru konts. Jūs nevarat vienkārši ierasties valūtas maiņas punktā un tur iegādāties aktīvus. Starp biržu un pircēju ir jābūt starpniekam.

- Starpnieks starp biržu un tirgotāju/ieguldītāju

- Kā izvēlēties brokeri – svarīgi kritēriji, kas nav licence

- Ko dara brokeris?

- Atver kontus

- Pārvalda kontus

- Izpilda pasūtījumus

- Informē par izsoles gaitu

- Sniedz atskaites

- Maksā nodokļus valdībai

- Papildina un ieskaita līdzekļus

- Kā atvērt brokeru kontu?

- Kā strādāt ar brokeri?

- Ko darīt, ja brokeris bankrotē

- Rezultātā

Starpnieks starp biržu un tirgotāju/ieguldītāju

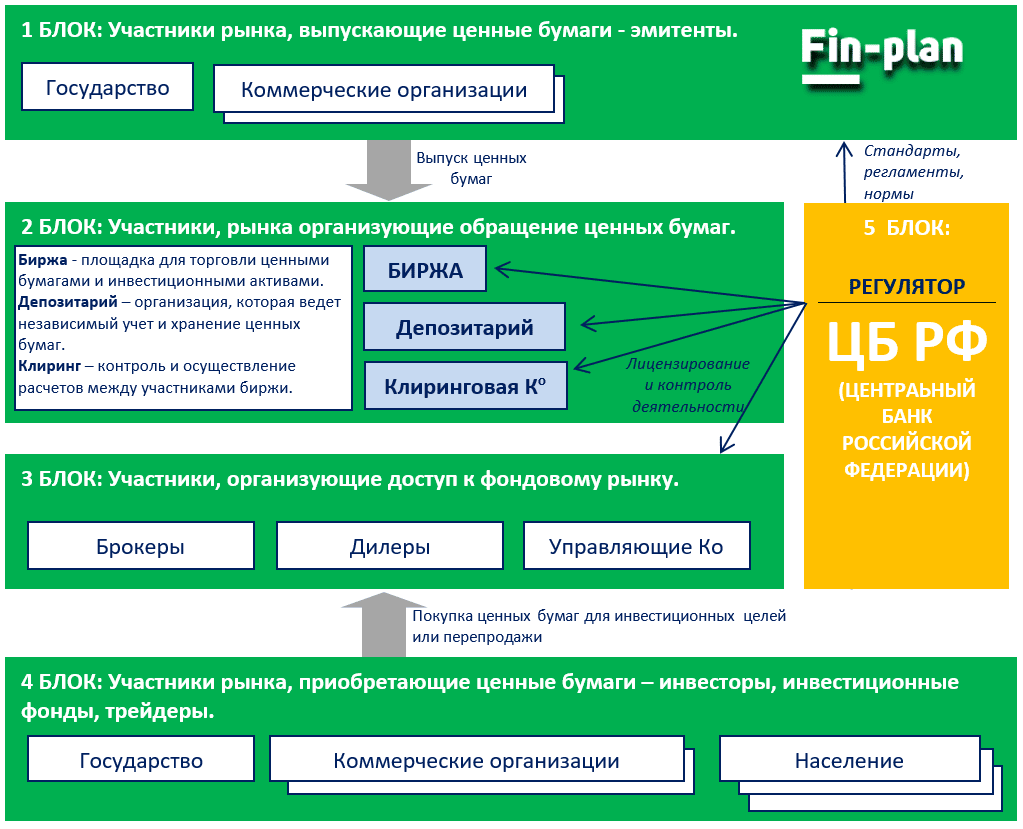

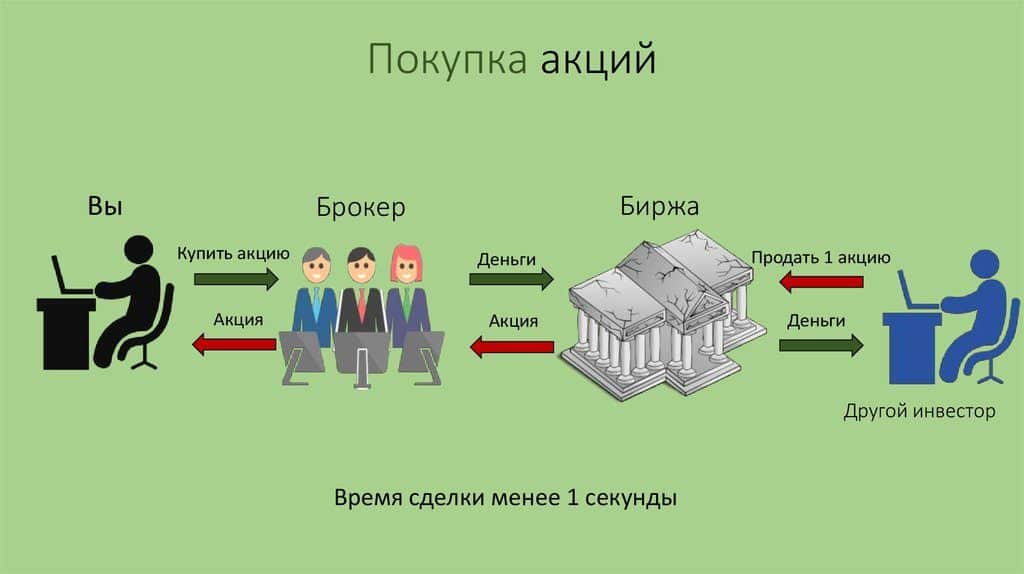

Starpnieks ir persona vai uzņēmums, kas atrodas starp aktīva pircēju un īpašnieku. Ja investors nolemj iegādāties uzņēmuma aktīvus, viņš nenāk pie īpašnieka, bet dodas uz biržu un veic pirkumu. Ir divu veidu starpnieki:

- Pārvaldnieks – tā var būt viena persona vai uzņēmums, kas meklē finanšu instrumentus, analizē un pērk. Šī metode ir piemērota tiem, kas vēlas ieguldīt, bet nevēlas tērēt daudz laika finanšu instrumentu izvēlei un analīzei.

- Brokeris ir uzņēmums, kas darbojas investora vārdā, pērk aktīvus un glabā tos depozitārijā. Šī metode ir piemērota cilvēkiem, kuri vēlas veikt neatkarīgu naudas ieguldījumu. Šajā gadījumā investors dod rīkojumu iegādāties izvēlētos aktīvus, un brokeris to izpilda.

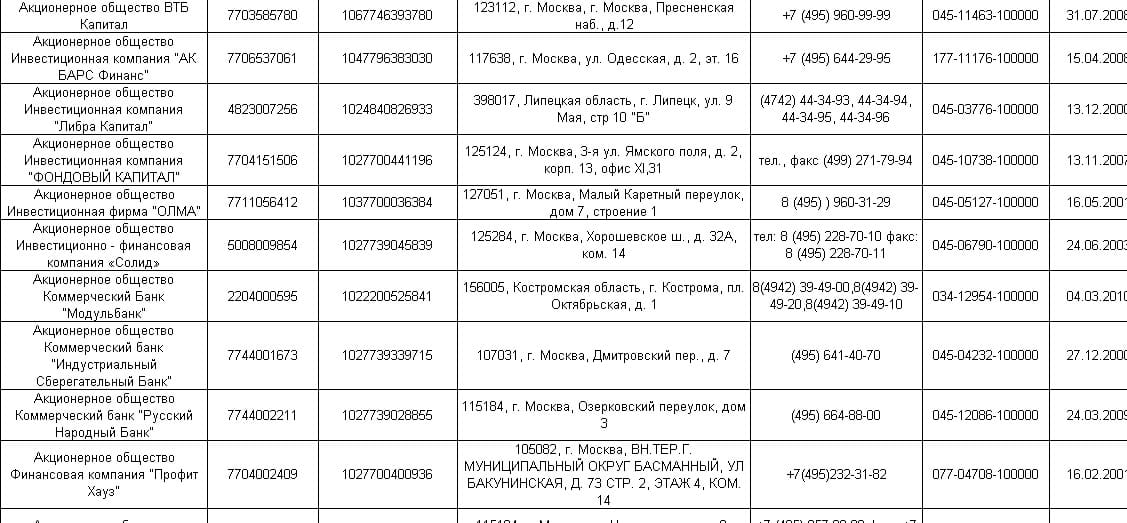

Svarīgi: brokerim un pārvaldniekam jābūt reģistrētam Krievijā un jābūt Centrālās bankas izsniegtai licencei darbību veikšanai, pārbaudiet licenci:

https://www.cbr.ru/securities_market/registries/ .

Forex brokeri ar licenci Citi uzņēmumi, kas piedāvā savus ieguldījumu pakalpojumus, ir krāpnieki. Strādājot ar šādu uzņēmumu, jūs varat zaudēt visus savus līdzekļus. Lai pārbaudītu uzņēmumu, jums jāiet uz Maskavas biržas vietni, vislabāk ir izvēlēties brokeri no desmit labākajiem.

Kā izvēlēties brokeri – svarīgi kritēriji, kas nav licence

Ir trīs galvenie kritēriji:

- Uzticamība – lai to novērtētu, ir brokeru reitingi. Krievijā ir divas galvenās reitingu aģentūras: Expert RA un NRA (Nacionālā reitingu aģentūra). Turklāt jūs varat novērtēt uzticamību, apskatot statistiku par atvērto kontu un aktīvo klientu skaitu, atvērto individuālo ieguldījumu kontu skaitu, kas ir pieejami Maskavas biržas vietnē. Tāpat ir vērts padomāt, ka ir banku nodaļas, kas nodarbojas ar brokeru darbību, un uzņēmumi, kas nodarbojas tikai ar brokeru biznesu, daudzi no tiem kļūst par bankām.

Svarīgi: dati ir pretrunīgi, vienam brokerim ir liels reģistrēto klientu skaits, bet maz aktīvu kontu un otrādi.

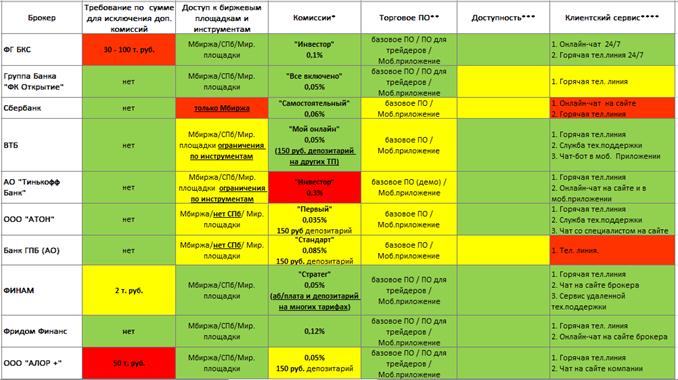

Iegādātie finanšu instrumenti tiek glabāti brokera depozitārijā un bankrota gadījumā ieguldītājam nauda netiks atgriezta, tāpat nav iespējams saņemt atlīdzību no Noguldījumu apdrošināšanas aģentūras, lai atgrieztu aktīvus, būs jāsazinās depozitārijs, kurā brokeris glabāja vērtspapīrus, un pārskaita tos uz citu brokeru kontu. Brokeru reitings Krievijā pēc klientu skaita 2021. gada beigās – 2022. gada sākumā:

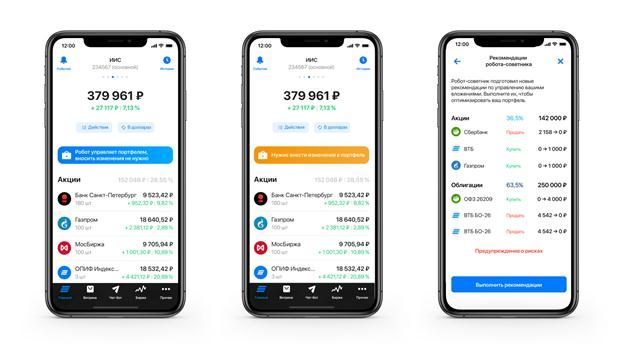

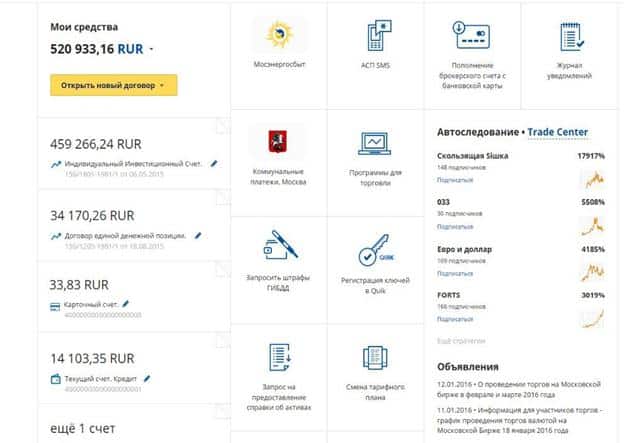

- Ērtības un pieejamība – saprotams, ka brokerim ir mobilā aplikācija un personīgais konts datora pārlūkprogrammā. Labs brokeris nodrošinās visu nepieciešamo funkcionalitāti, organizēs darbu bez kļūmēm un sasalšanas.

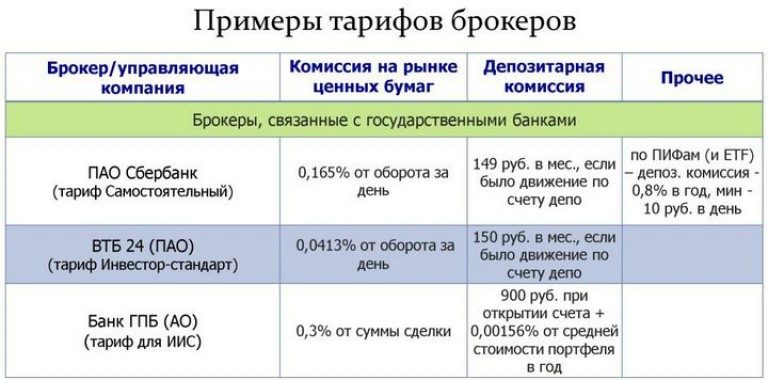

- Ieguvums — šajā postenī ir iekļautas: darījumu maksas vai tirdzniecības maksas un pakalpojumu maksas. Brokeri pelna no komisijām, un jo vairāk darījumu veic investors, jo izdevīgāk tas ir. Katram brokerim ir sava komisija, un tas maz atšķiras no citiem. Konta uzturēšana ir svarīgāka un var apēst būtisku kapitāla daļu, lai noskaidrotu konta uzturēšanas nosacījumus un apjomu, pirms brokeru konta atvēršanas pie konkrētā brokera ir jāiepazīstas ar tarifiem.

https://www.banki.ru/investment/brokers/

Svarīgi: daži brokeri var neiekasēt

starpniecības maksu noteiktos apstākļos, piemēram, starpniecības konta apgrozījums vai noteikta summa kontā, par kuru tiek iekasēta minimālā maksa.

Ko dara brokeris?

Brokeris veic daudzas funkcijas, tai skaitā: konta atvēršanu un apkalpošanu, klientu rīkojumu izpildi, informēšanu par darījumiem, atskaišu sniegšanu par veiktajiem darījumiem, dividenžu un kuponu uzkrāšanu, nodokļu ieturēšanu.

Atver kontus

Persona, kura vēlas investēt, atver brokeru kontu, kurā tiek glabāta nauda finanšu instrumentu iegādei, viņam automātiski tiek atvērts depozitārija konts, kurā tiek glabāti vērtspapīri.

Pārvalda kontus

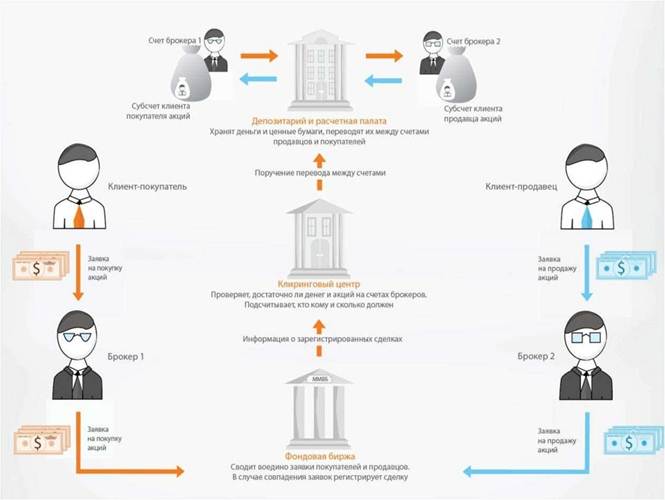

Klientam, kurš pērk aktīvus, ir jāpārskaita nauda īpašniekam ar brokera starpniecību, kurš pārskaita naudu biržai, un birža nodod aktīvus brokerim, un klients tos saņem un otrādi, pārdodot aktīvus.

Izpilda pasūtījumus

Kad investors nolemj pirkt vai pārdot aktīvu, viņš nodod rīkojumu brokerim, kurš izpilda nepieciešamo saskaņā ar iesniegtajiem uzdevumiem.

Svarīgi: brokeris nevar patstāvīgi pārdot vai pirkt aktīvus, to dara pārvaldnieks.

Informē par izsoles gaitu

Personīgajā kontā vai mobilajā aplikācijā klients redz katra aktīva aktuālo cenu, kuras skaits ir atkarīgs no brokera. Klienta ērtībām var tikt sniegta arī analīze, ziņas, idejas un citi dati.

Sniedz atskaites

Katrs klienta darījums tiek fiksēts un pēc pieprasījuma vai automātiski tiek sniegta atskaite par veiktajiem darījumiem: kāds aktīvs iegādāts, cik pirkts un samaksāts, komisijas maksa un peļņa vai zaudējumi no darījumiem.

Maksā nodokļus valdībai

Saņemot peļņu no darījumiem, investoram ir pienākums maksāt ienākuma nodokli 13% apmērā. Lai vienkāršotu ieguldītāja darbu, brokeris patstāvīgi aprēķina peļņu un maksā nodokli.

Svarīgi: katrs brokeris izvēlas nodokļu maksāšanas laiku, katru mēnesi, reizi gadā.

Papildina un ieskaita līdzekļus

Brokeris veic pārskaitījumu no bankas konta uz savu un otrādi, izņemot līdzekļus. Finanšu instrumentos ieguldīto summu izņemt nav iespējams. Kas ir brokeris vienkāršā izteiksmē, ko tas dara, funkcijas un kādus pakalpojumus brokeru sabiedrība sniedz biržas tirgū: https://youtu.be/LTWBYDL5mnk

Kā atvērt brokeru kontu?

Pēc brokera izvērtēšanas un izvēles atliek atvērt kontu. Daudzi uzņēmumi ir vienkāršojuši atvēršanas procedūru un veic to attālināti, dažu minūšu laikā. Tinkoff piedāvā atvērt brokeru kontu 5 minūtēs un dažos soļos (

https://www.tinkoff.ru/invest ):

https://www.sberbank.ru/ru/person/investments/broker_service/onboarding ):

https://open-broker.ru/invest/open-account/):

Svarīgi: Aizpildot anketu un nosūtot datus brokerim, klients piekrīt līguma noteikumiem, ar kuriem jāiepazīstas, lai turpmāk nerastos problēmas un pārpratumi.

Kā strādāt ar brokeri?

Pēc aizvadītajiem posmiem sākas mijiedarbība ar brokeri. Ja uzņēmums izsniedz papildu programmatūru (

termināli ), tad tā jāinstalē, ievērojot norādījumus. Pēc tam konts tiek papildināts un sākas darbs, investors izvēlas vēlamo finanšu instrumentu, nosūta rīkojumu par aktīva pirkšanu vai pārdošanu, brokeris to izpilda, norakstot naudu no konta. Jūsu personīgajā kontā var būt pieejami finanšu instrumenti, uzņēmuma analītika, ziņas, padomi un apmācības.

- Izglītība ir daudzveidīga : vebināri, interaktīvi, tīmekļa kursi utt. Parasti tās ir nelielas nodarbības ar investēšanas pamatiem, kurās aprakstīti investēšanas principi, iemācīts lietot termināli vai mobilo aplikāciju.

- Analytics . Tas var būt no uzņēmuma un no vadošajām ārvalstu bankām, saturs ir atšķirīgs, var būt veseli raksti, kas izskaidro pirkuma iemeslus vai turpmākās izmaiņas uzņēmumā, kas ietekmēs aktīvu cenu pieaugumu.

- Idejas . Banku analītiķi izvirzīja atbilstošas idejas aktīvu iegādei.

- Jaunumi . Raksti ļauj uzzināt informāciju par konkrēto uzņēmumu vai to, kas notiek finanšu pasaulē.

Ko darīt, ja brokeris bankrotē

Nav iespējams pasargāt sevi no nepārvaramas varas apstākļiem, brokeris, pie kura strādā investors, var bankrotēt vai viņam var tikt atņemta licence. Un klientam ir jāsaprot, ka viņu daļēji aizsargā likums “Par vērtspapīru tirgu”. Tas viss ir atkarīgs no organizācijas veida:

- Banku nodaļa – šajā situācijā nauda netiek sadalīta pa klientiem (noguldītājiem, investoriem un citiem), viņi atrodas kopīgā “kaudzē” un, lai atdotu savējo, būs jāgaida, līdz beigsies bankrota procedūra. pabeigts un pievienoties upuru rindai, visticamāk, viņi vispirms izsniegs lielus parādus, un tad viņi sāks atdot klienta naudu. Tie atgriežas no kopējās summas, t.i. neatkarīgi no tā, kāda summa ir brokeru kontā, pārējais tiks sadalīts visiem.

- Atsevišķa struktūra – brokeru kontā esošā nauda tiks sadalīta starp klientiem, negaidot bankrota procedūru, ja brokeris līdzekļus neizmantoja personīgiem darījumiem.

Svarīgi: klientiem, kuri tiek apkalpoti banku nodaļās, ir svarīgi zināt, ka brokeru kontā esošos līdzekļus banka izmanto un tas ir likumīgi.

Kā kļūt par biržas brokeri, kas tam nepieciešams un vai tas ir iespējams privāti: https://youtu.be/rbMjkC1T1NM

Rezultātā

| Kā izvēlēties brokeri? | |

| Dodieties uz Krievijas Bankas vietni | Izlasiet tarifus un līgumu |

| Izvēlieties pirmos 5-10 uzņēmumus | Novērtējiet ērtības un funkcionalitāti |

| Pārbaudiet reitingu RA ekspertā un NRA | Pārliecinieties, vai jums ir piemēroti finanšu instrumenti |

Brokera izvēle ietekmēs tirgotāja/investora turpmāko darbu, lai izvairītos no aizkavēšanās un neērtībām, Jums būs jāapkopo informācija internetā, jāpārbauda reitingi, jāizvērtē brokera pakalpojumu izmantošanas ērtības un priekšrocības, izlasi tarifus un līgumu. Tikpat svarīgi ir novērtēt sniegto pakalpojumu kvalitāti, kurām biržām tas dod piekļuvi un cik finanšu instrumentus nodrošina, kā atbalsta dienestā apstrādā pieprasījumus. Par laimi investoram ir pieejami YouTube video ar informāciju par katru brokeri, darba apskatiem. Pēc video noskatīšanās atliek pārliecināties par teikto, pašam pārbaudot internetā sniegto informāciju. Avoti ir uzticamas vietnes, forumi (šeit ir jābūt modram un neticam katram vārdam), ziņu publikācijas, bieži vien tajos ir cilne par finanšu pasauli.