E gjithë e vërteta për agjentin e aksioneve . Një investitor ose tregtar fillestar që dëshiron të blejë aksione, obligacione dhe asete të tjera financiare duhet të kuptojë se ai ka nevojë për një llogari brokerimi. Nuk mund të vish thjesht në zyrën e këmbimit dhe të blesh asete atje. Duhet të ketë një ndërmjetës midis shkëmbimit dhe blerësit.

- Ndërmjetësues ndërmjet bursës dhe tregtarit/investitorit

- Si të zgjidhni një ndërmjetës – kritere të rëndësishme përveç një licence

- Çfarë bën një ndërmjetës?

- Hap llogaritë

- Menaxhon llogaritë

- Përmbush urdhrat

- Informon për rrjedhën e ankandit

- Ofron raporte

- I paguan taksat qeverisë

- Rimbush dhe krediton fondet

- Si të hapni një llogari brokerimi?

- Si të punoni me një ndërmjetës?

- Çfarë duhet të bëni nëse ndërmjetësi falimenton

- Si rezultat

Ndërmjetësues ndërmjet bursës dhe tregtarit/investitorit

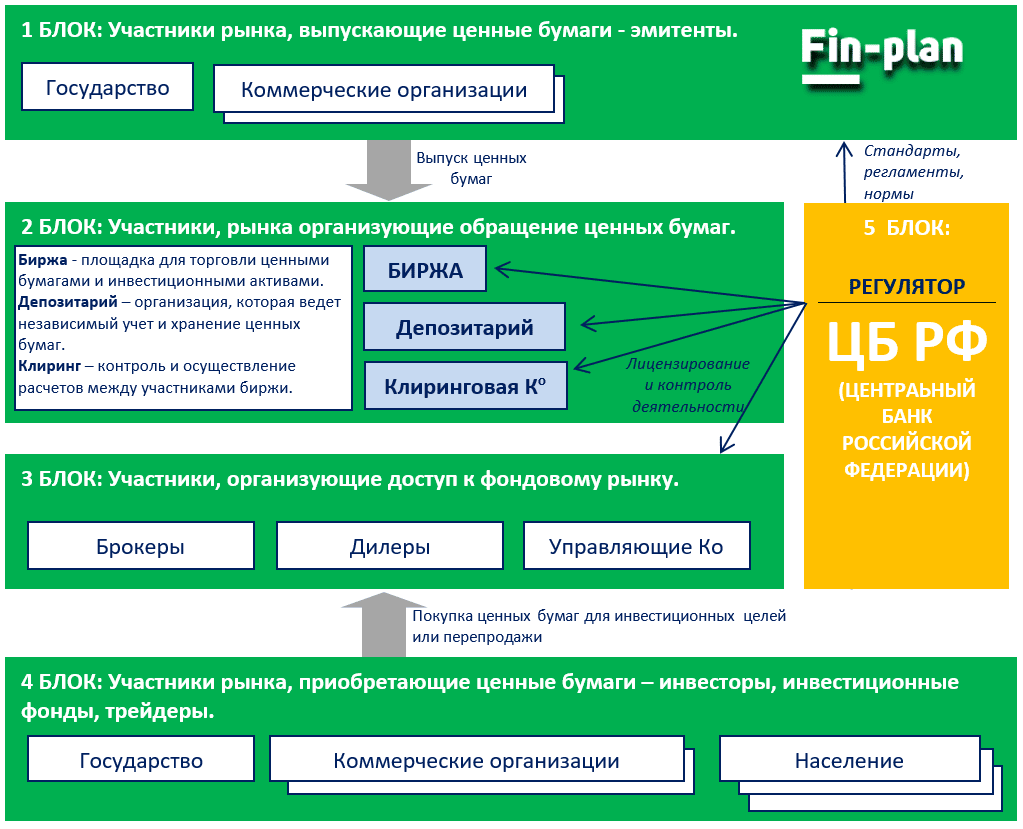

Një ndërmjetës është një person ose kompani që është midis blerësit të aktivit dhe pronarit. Nëse një investitor vendos të blejë asetet e kompanisë, ai nuk vjen te pronari, por shkon në bursë dhe bën një blerje. Ekzistojnë dy lloje të ndërmjetësve:

- Menaxher – ky mund të jetë një person ose një kompani që kërkon instrumente financiare, analizon dhe blen. Kjo metodë është e përshtatshme për ata që duan të investojnë, por nuk duan të shpenzojnë shumë kohë duke zgjedhur dhe analizuar instrumentet financiare.

- Një ndërmjetës është një kompani që operon në emër të një investitori, blen asete dhe i mban ato në një depozitë. Kjo metodë është e përshtatshme për njerëzit që duan të bëjnë një investim të pavarur parash. Në këtë rast, investitori jep një urdhër për blerjen e aktiveve të zgjedhura dhe ndërmjetësi ekzekuton.

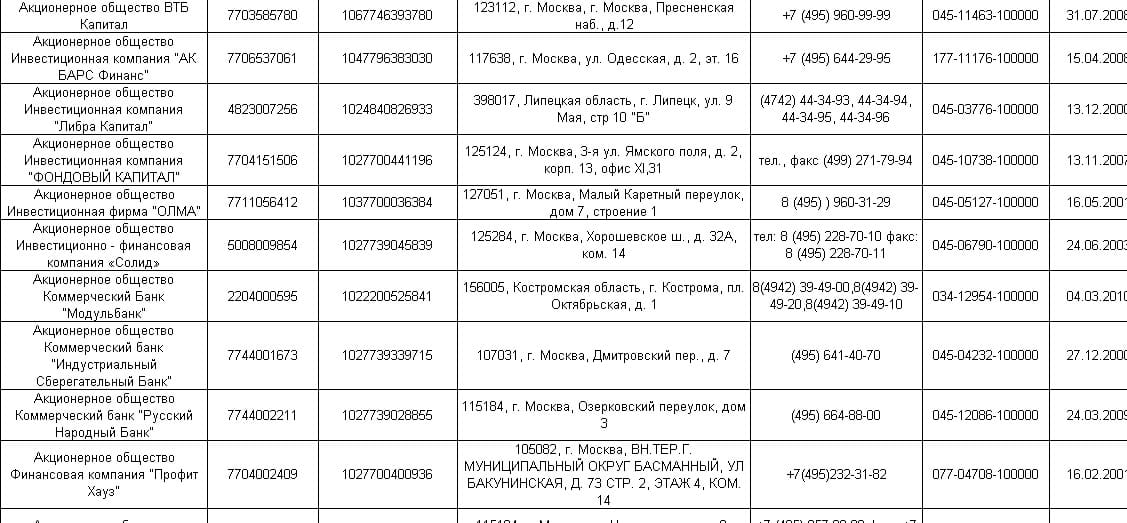

E rëndësishme: Ndërmjetësi dhe menaxheri duhet të jenë të regjistruar në Rusi dhe të kenë licencë për të kryer aktivitete të lëshuar nga Banka Qendrore, kontrolloni për një licencë:

https://www.cbr.ru/securities_market/registries/ .

Forex me licencë Kompanitë e tjera që ofrojnë shërbimet e tyre të investimit janë mashtrues. Duke punuar me një kompani të tillë, ju mund të humbni të gjitha fondet tuaja. Për të kontrolluar kompaninë, duhet të shkoni në faqen e internetit të Shkëmbimit të Moskës, është mirë të zgjidhni një ndërmjetës nga dhjetë të parët.

Si të zgjidhni një ndërmjetës – kritere të rëndësishme përveç një licence

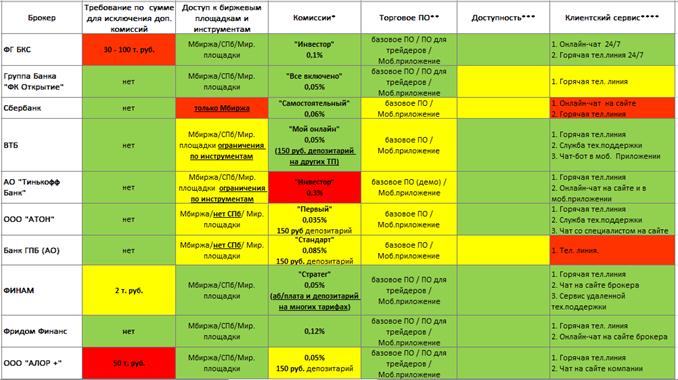

Ekzistojnë tre kritere kryesore:

- Besueshmëria – për ta vlerësuar atë, ekzistojnë vlerësime të ndërmjetësve. Ekzistojnë dy agjenci kryesore të vlerësimit në Rusi: Expert RA dhe NRA (Agjencia Kombëtare e Vlerësimit). Për më tepër, ju mund të vlerësoni besueshmërinë duke parë statistikat për numrin e llogarive të hapura dhe klientët aktivë, numrin e llogarive të hapura të investimeve individuale që janë të disponueshme në faqen e internetit të Bursës së Moskës. Vlen gjithashtu të merret në konsideratë se ka divizione bankare të angazhuara në aktivitete brokerimi dhe kompani që merren vetëm në biznesin e brokerimit, shumë prej tyre bëhen banka.

E rëndësishme: Të dhënat janë kontradiktore, një ndërmjetës ka një numër të madh klientësh të regjistruar, por pak llogari aktive dhe anasjelltas.

Instrumentet financiare të blera ruhen në depozitën e ndërmjetësit dhe në rast falimentimi investitorit nuk i kthehen paratë, gjithashtu është e pamundur të marrësh dëmshpërblim nga Agjencia e Sigurimit të Depozitave, për kthimin e aseteve duhet të kontaktosh depozitari ku ndërmjetësi mbante letrat me vlerë dhe i transferonte ato në një llogari tjetër brokerimi. Vlerësimi i ndërmjetësve në Rusi sipas numrit të klientëve në fund të vitit 2021-fillimi i vitit 2022:

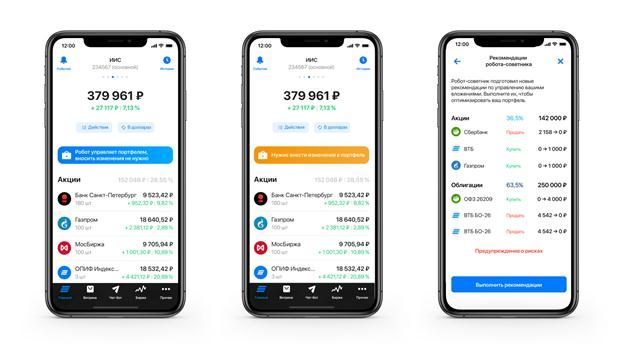

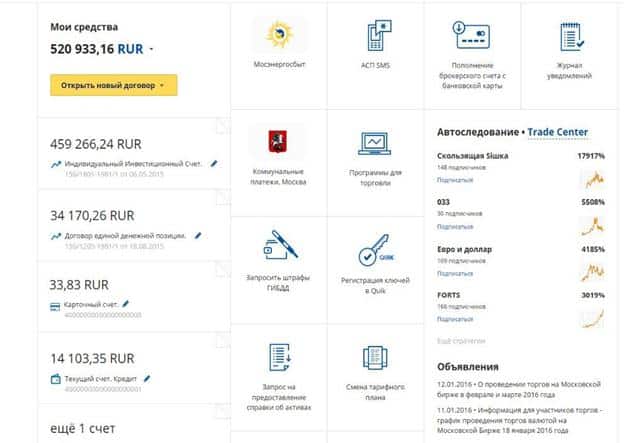

- Komoditeti dhe aksesueshmëria – kuptohet që ndërmjetësi ka një aplikacion celular dhe një llogari personale në një shfletues kompjuteri. Një ndërmjetës i mirë do të sigurojë të gjithë funksionalitetin e nevojshëm, do të organizojë punën pa dështime dhe ngrirje.

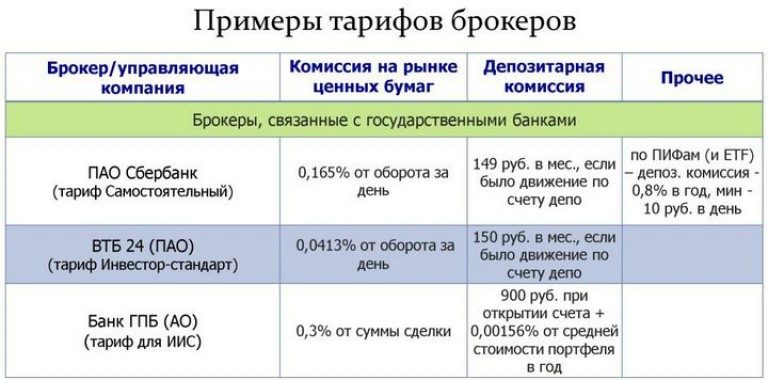

- Përfitimi – Të përfshira në këtë artikull janë: tarifat e transaksionit ose tarifat e tregtimit dhe tarifat e shërbimit. Brokerët fitojnë me komisione dhe sa më shumë transaksione të bëjë një investitor, aq më fitimprurës është. Çdo ndërmjetës ka komisionin e vet dhe është pak i ndryshëm nga tjetri. Mirëmbajtja e llogarisë është më e rëndësishme dhe mund të hajë një pjesë të konsiderueshme të kapitalit, për të zbuluar kushtet dhe sasinë e mirëmbajtjes së llogarisë, duhet të lexoni tarifat përpara se të hapni një llogari brokerimi me një ndërmjetës të caktuar.

https://www.banki.ru/investment/brokers/

E rëndësishme: Disa ndërmjetës mund të mos ngarkojnë

tarifa brokerimi në kushte të caktuara, si p.sh. qarkullimi i llogarisë së ndërmjetësimit ose një shumë e caktuar në llogarinë në të cilën ngarkohet një tarifë minimale.

Çfarë bën një ndërmjetës?

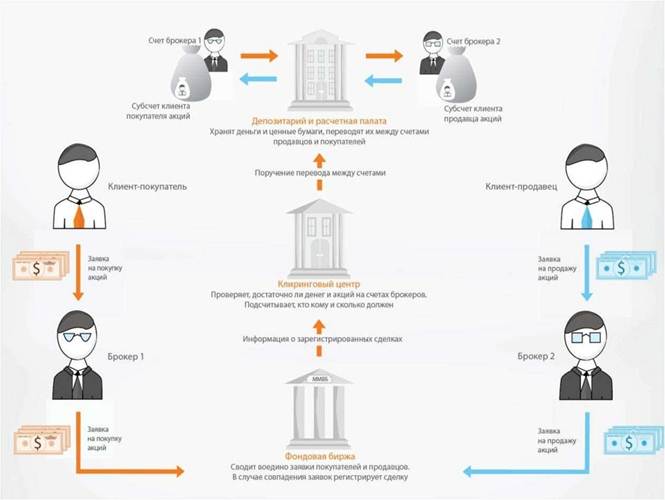

Ndërmjetësi kryen shumë funksione, duke përfshirë: hapjen dhe mirëmbajtjen e një llogarie, ekzekutimin e urdhrave të klientit, informimin në lidhje me tregtinë, sigurimin e raporteve për transaksionet e përfunduara, grumbullimin e dividentëve dhe kuponëve dhe mbajtjen e taksave.

Hap llogaritë

Një person që dëshiron të investojë hap një llogari brokerimi ku mbahen para për blerjen e instrumenteve financiare, automatikisht i hapet një llogari depozitimi ku mbahen letrat me vlerë.

Menaxhon llogaritë

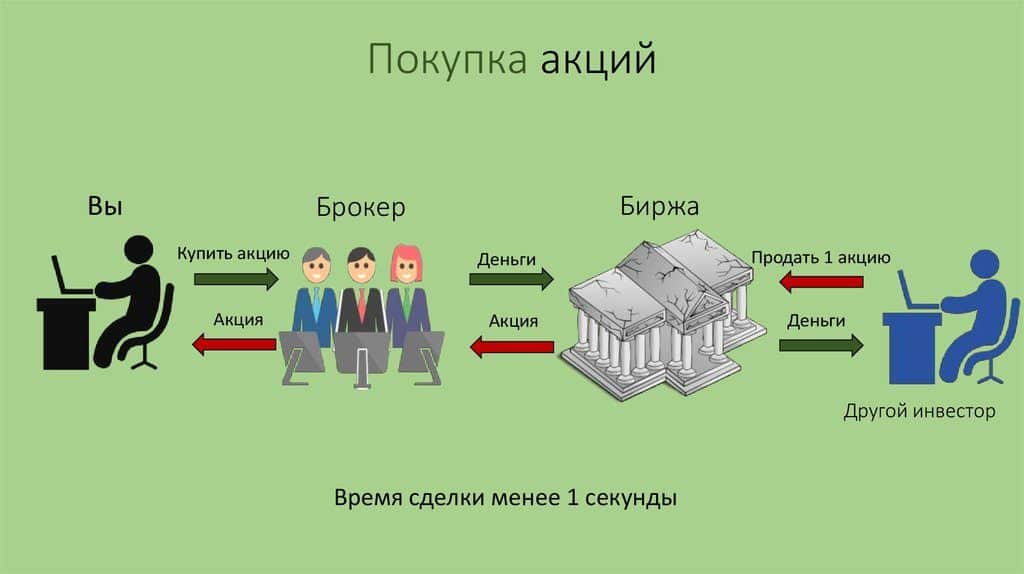

Një klient që blen asete duhet t’i transferojë paratë pronarit përmes një ndërmjetësi që transferon para në bursë, dhe shkëmbimi i transferon aktivet tek ndërmjetësi dhe klienti i merr ato dhe anasjelltas kur shet aktive.

Përmbush urdhrat

Kur një investitor vendos të blejë ose shesë një aktiv, ai ia kalon urdhrin ndërmjetësit, i cili ekzekuton atë që kërkohet sipas urdhrave të paraqitur.

E rëndësishme: Ndërmjetësi nuk mund të shesë ose blejë asete vetë, kjo bëhet nga menaxheri.

Informon për rrjedhën e ankandit

Në një llogari personale ose një aplikacion celular, klienti sheh çmimin aktual për çdo aktiv, numri i të cilit varet nga ndërmjetësi. Analiza, lajme, ide dhe të dhëna të tjera mund të sigurohen gjithashtu për lehtësinë e klientit.

Ofron raporte

Çdo transaksion klienti regjistrohet dhe, me kërkesë ose automatikisht, jepet një raport mbi transaksionet e kryera: çfarë aktivi është blerë, sa është blerë dhe paguar, komision dhe fitim ose humbje nga transaksionet.

I paguan taksat qeverisë

Duke marrë fitim nga transaksionet, investitori është i detyruar të paguajë tatimin mbi të ardhurat prej 13%. Për të thjeshtuar punën e investitorit, ndërmjetësi llogarit në mënyrë të pavarur fitimin dhe paguan tatimin.

E rëndësishme: Çdo ndërmjetës zgjedh kohën për pagimin e taksave, mujore, vjetore.

Rimbush dhe krediton fondet

Ndërmjetësi kryen një transferim nga një llogari bankare në llogarinë e tij dhe anasjelltas kur tërheq fonde. Nuk është e mundur të tërhiqet shuma e investuar në instrumente financiare. Kush është broker me fjalë të thjeshta, çfarë bën, funksionon dhe çfarë shërbimesh ofron një shoqëri brokerimi në tregun e këmbimit: https://youtu.be/LTWBYDL5mnk

Si të hapni një llogari brokerimi?

Pas vlerësimit dhe zgjedhjes së një ndërmjetësi, mbetet për të hapur një llogari. Shumë kompani e kanë thjeshtuar procedurën e hapjes dhe e bëjnë atë në distancë, në pak minuta. Tinkoff ofron për të hapur një llogari brokerimi në 5 minuta dhe në disa hapa (

https://www.tinkoff.ru/invest ):

https://www.sberbank.ru/ru/person/investments/broker_service/onboarding ):

https://open-broker.ru/invest/open-account/):

E rëndësishme: Me plotësimin e pyetësorit dhe dërgimin e të dhënave tek ndërmjetësi, klienti pranon kushtet e kontratës, të cilat duhet të studiohen për të mos hasur në probleme dhe keqkuptime në të ardhmen.

Si të punoni me një ndërmjetës?

Pas fazave të kaluara, fillon ndërveprimi me ndërmjetësin. Nëse kompania lëshon softuer shtesë (

terminal ), atëherë ai duhet të instalohet duke ndjekur udhëzimet. Pas kësaj, llogaria rimbushet dhe fillon puna, investitori zgjedh instrumentin financiar të dëshiruar, dërgon një urdhër për të blerë ose shitur një aktiv, ndërmjetësi e ekzekuton atë duke debituar para nga llogaria. Instrumentet financiare, analitika nga kompania, lajmet, këshillat dhe trajnimet mund të jenë të disponueshme në llogarinë tuaj personale.

- Edukimi është i larmishëm : webinare, interaktive, kurse në internet, etj. Zakonisht këto janë mësime të vogla me bazat e investimit, të cilat përshkruajnë parimet e investimit, mësojnë se si të përdorni një terminal ose një aplikacion celular.

- Analiza . Mund të jetë nga kompania dhe nga bankat kryesore të huaja, përmbajtja është e ndryshme, mund të ketë artikuj të tërë që shpjegojnë arsyet e blerjes apo ndryshimet e ardhshme në kompani që do të ndikojnë në rritjen e çmimeve të aktiveve.

- Idetë . Analistët e bankave parashtrojnë ide përkatëse për blerjet e aktiveve.

- Lajme . Artikujt ju lejojnë të mësoni informacione për një kompani të caktuar ose çfarë po ndodh në botën financiare.

Çfarë duhet të bëni nëse ndërmjetësi falimenton

Është e pamundur të mbroheni nga rrethanat e forcës madhore, ndërmjetësi me të cilin punon investitori mund të falimentojë ose t’i hiqet licenca. Dhe klienti duhet të kuptojë se ai mbrohet pjesërisht nga ligji “Për tregun e letrave me vlerë”. E gjitha varet nga lloji i organizatës:

- Divizioni bankar – në këtë situatë, paratë nuk ndahen në klientë (depozitues, investitorë dhe të tjerë), ata janë në një “grumbull” të përbashkët dhe për të rikthyer tuajat, do t’ju duhet të prisni që procedura e falimentimit të përfundojë. përfunduar dhe bashkohet me radhën e viktimave, me shumë mundësi ata do të lëshojnë borxhe të mëdha fillimisht, dhe më pas do të fillojnë të kthejnë paratë e klientit. Kthehen nga shuma totale, d.m.th. pa marrë parasysh se çfarë shumë është në llogarinë e ndërmjetësimit, pjesa tjetër do të ndahet midis të gjithëve.

- Një strukturë e veçantë – paratë në llogarinë e ndërmjetësimit do të ndahen midis klientëve, pa pritur procedurën e falimentimit, nëse ndërmjetësi nuk i ka përdorur fondet për transaksione personale.

E rëndësishme: është e rëndësishme që klientët që shërbehen në departamentet bankare të dinë se fondet në llogarinë e brokerimit përdoren nga banka dhe kjo është e ligjshme.

Si të bëheni ndërmjetës aksionesh, çfarë nevojitet për këtë dhe a është e mundur privatisht: https://youtu.be/rbMjkC1T1NM

Si rezultat

| Si të zgjidhni një ndërmjetës? | |

| Shkoni në faqen e internetit të Bankës së Rusisë | Lexoni tarifat dhe kontratën |

| Zgjidhni 5-10 kompanitë e para | Vlerësoni komoditetin dhe funksionalitetin |

| Kontrolloni vlerësimin në ekspertin e RA dhe NRA | Sigurohuni që të keni instrumentet e duhura financiare |

Zgjedhja e një ndërmjetësi do të ndikojë në punën e mëtejshme të tregtarit / investitorit, për të shmangur vonesat dhe shqetësimet, do t’ju duhet të mbledhni informacione në internet, të kontrolloni vlerësimet, të vlerësoni komoditetin dhe përfitimet e përdorimit të shërbimeve të një ndërmjetësi, lexoni tarifat dhe kontratën. Është po aq e rëndësishme të vlerësohet cilësia e shërbimeve të ofruara, në cilat shkëmbime u jep akses dhe sa instrumente financiare ofron, si i përpunon kërkesat në shërbimin mbështetës. Për fat të mirë për investitorin, videot në YouTube janë të disponueshme me informacione për secilin ndërmjetës, rishikime të punës. Pas shikimit të videos, mbetet të bindeni për atë që është thënë duke kontrolluar vetë informacionin e dhënë në internet. Burimet janë faqe të besuara, forume (këtu duhet të jeni vigjilentë dhe të mos besoni çdo fjalë), botime lajmesh, shpesh ato kanë një skedë për botën financiare.